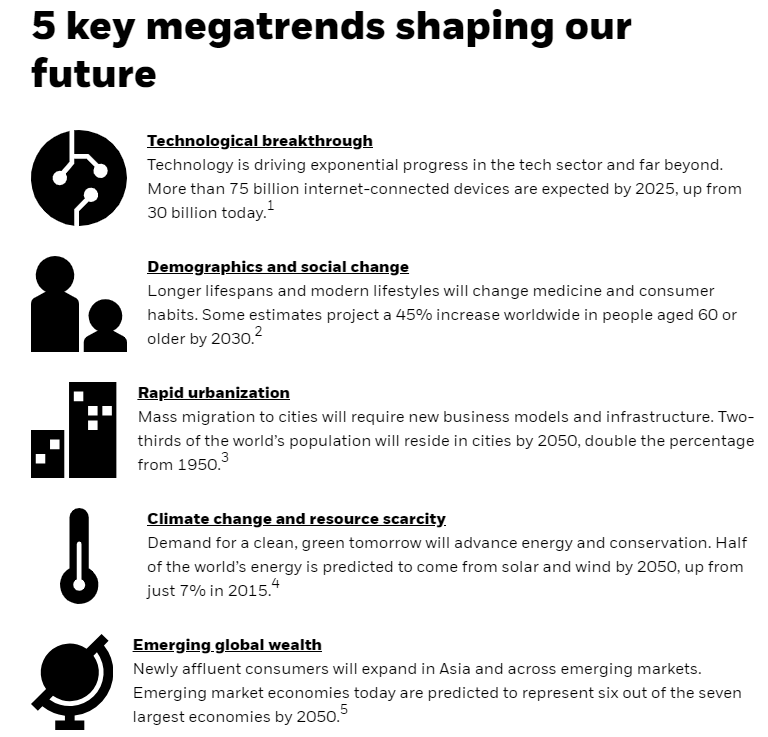

Une megatrend est par définition un évènement qui est presque certain, et dont la remise en cause serait improbable.

Elle se caractérise principalement par une tendance de fond, en croissance, et sur laquelle il est intéressant de se positionner en tant qu’investisseur de long terme.

Nous allons voir dans cet article quelles sont ces principales megatrend et comment y participer en tant qu’investisseur.

Les megatrend en bourse

Les megatrend sont des tendances de fond, en fort développement, dont l’avenir est quasiment certain. La plupart de ces tendances ont été accélérées par le covid, mais étaient déjà présentes depuis au moins une décennie.

Celles-ci n’en sont selon moi qu’à leur commencement et dureront plusieurs décennies. En tant qu’investisseur de long terme, il est donc très intéressant de préparer l’avenir en y participant. Je répète souvent qu’il ne faut jamais investir contre les tendances de fond. Certains iront même jusqu’à dire qu’il vaut mieux se positionner sur la moins bonne entreprise d’un secteur d’avenir en pleine croissance, plutôt que sur la meilleure entreprise d’un secteur en déclin.

Évidemment c’est caricatural mais il y a du vrai là-dedans.

Les principales tendances d’avenir sont :

La Santé (vieillissement de la population, croissance démographique, maladies liées au mode de vie moderne, besoin de soin dans les émergents…)

La technologie (digitalisation de l’économie, paiements électroniques, conseils aux entreprises, logiciels, e-commerce…)

La robotisation (intelligence artificielle, robotique, électronique, semi-conducteurs)

Les énergies renouvelables (solaire, éolien, recharge électrique, hydrogène, piles à combustible, biomasse…)

La smart city et l’urbanisation (logements écologiques, développement de l’infrastructure urbaine, électrification et robotique)

Les pays émergents (apparition d’une classe moyenne supérieure, croissance démographique, croissance économique, mondialisation).

La tendance qui à mon sens est la plus fragile est smart city et urbanisation. Avec le covid (besoin de plus d’espace et de quitter la ville) et les avancées technologiques (digitalisation, télétravail…) il est possible que cette tendance soit remise en question.

La meilleure façon d’investir dans ces tendances est de passer par des fonds, et encore mieux, des ETF. En effet, plusieurs émetteurs proposent maintenant une gamme d’ETF thématiques ce qui est une excellente manière d’investir sur ces tendances : avec les ETF on profite de la diversification en nombre de lignes, géographique, sectorielle, et tout cela à moindre coût.

Évidemment, comme ces ETF sont plus complexes, les frais de gestions sont plus élevés (en moyenne ici 0,5% vs les 0,1% habituels). Mais je pense que cela vaut clairement le coup.

J’ai retenu pour chacune de ces thématiques des ETF proposés par Ishares (Blackrock) qui sont disponibles sur un CTO.

À noter que des ETF de Lyxor existent également sur certaines de ces thématiques (ils semblent d’ailleurs bien construits et intéressants, même si plusieurs titres de recoupent), mais il y a deux point qui peuvent être problématiques : ces ETF sont très récents (moins d’un an) et il est difficile de connaître la liste des positions (uniquement une fois par an dans le rapport annuel).

Ce que j’apprécie énormément chez Ishares, c’est (en plus de leur position de leader mondial) leur transparence totale sur leurs produits. On peut à tout moment sur leur site télécharger en un clic le contenu global de tous leurs ETF.

On y trouve donc le listing de toutes les entreprises. Selon moi, c’est vraiment la base lorsque l’on souhaite investir dans un ETF. Il faut être capable d’en comprendre totalement le contenu, car c’est aussi ce qui nous pousse à l’achat. C’est vrai pour les indices classiques, mais encore plus vrai pour les indices thématiques qui sont généralement fourre-tout et dont la construction est relativement subjective. Il est donc primordial de comprendre ce que l’on achète. C’est bien beau de parler de « Digitalisation », mais encore faut-il expliquer ce que l’on entend par là en donnant la composition complète de son fond.

Chez Lyxor, uniquement les 10 premières lignes apparaissent. Impossible de connaitre le contenu complet (à moins de lire le rapport annuel qui date d’un an, et donc n’est plus à jour comme les positions sont évolutives).

Les ETF thématiques Megatrend

Revenons sur les ETF thématiques, en voici une liste de chez Ishares.

ETF Healthcare Innovation (2B78 ou HEAL) : L’objectif de cet ETF est d’investir dans des entreprises innovantes dans le secteur de la santé qui tirent une majorité de leurs revenus dans des domaines spécifiques comme la biotechnologie, les équipements technologiques de pointe, les traitements innovants contre certaines maladies…

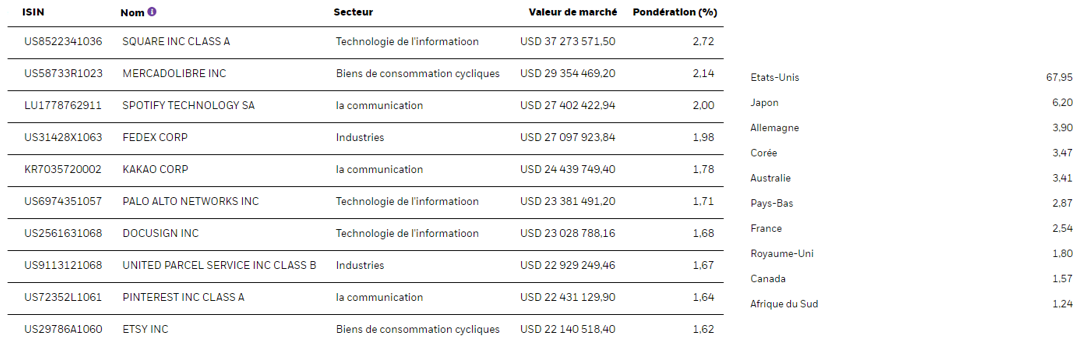

ETF Digitalisation (2B79 ou DGTL) : Cet ETF investit dans des entreprises tirant des revenus dans les secteurs liés à la digitalisation de l’économie comme la numérisation des données, la cybersécurité, les paiements électroniques, le e-commerce…

ETF Automation & Robotics (2B76 ou RBOT) : Cet ETF investit dans des entreprises tirant des revenus dans les secteurs liés à la robotique, l’intelligence artificielle, l’électronique, les semi-conducteurs…

ETF Global Clean Energy (IQQH ou INRG) : Cet ETF investit dans des entreprises tirant des revenus dans les secteurs liés aux énergies renouvelables (solaire, éolien, hydraulique, hydrogène, biomasse…). Attention cependant car cet ETF ne contient que 30 valeurs contrairement aux autres qui en ont une centaine. Il est donc beaucoup plus concentré.

ETF Emerging Consumer Growth (CEMG) : Pour investir en Chine, j’avais proposé dans un article sur les Pays Émergents l’ETF ICHN (ou ICGA) d’Ishares. Le gros problème des indices Chinois (un peu comme en Europe) est qu’ils sont encore trop pollués par les valeurs cycliques et sans avenir (automobile, bancaires, industriels…). L’autre risque est sa concentration car Alibaba et Tencent pèse à elles seules environ 30% de l’indice !

L’ETF CEMG est à mon sens une bonne solution. Son intelligence est qu’en plus d’avoir des entreprises Chinoises, il investit dans des entreprises étrangères (Us, Europe…) qui profitent de la croissance des pays émergents comme LVMH, Nike, Mercadolibre …

On gagne donc en sécurité par rapport aux indices 100% émergents.

Les ETF de Blackrock sont très intéressant car ils sont plus complets qu’un ETF World au sens géographique : ils investissent dans les principales zones développées (US, Europe, Australie, Japon, Canada…) mais également en Asie avec la Chine et la Corée, Taiwan…

C’est donc un gros plus par rapport à un ETF World classique.

Un autre avantage majeur est la pondération des lignes, bien plus régulière que dans un ETF classique. En effet, les lignes ne sont pas totalement équipondérées (les grosses capitalisations sont en tête mais sans excès majeur). Par exemple, dans DGTL, Adyen ou même Etsy pèsent autant qu’Amazon ou Facebook !

On évite donc le risque de sur-exposition classique aux GAFAM des indices construits par capitalisation boursière.

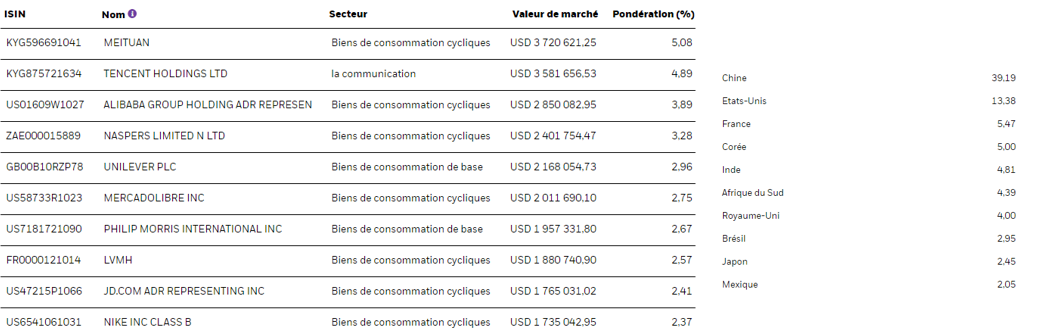

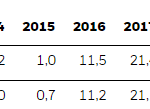

Parlons maintenant de la performance boursière de ces ETF. A part Global Clean Energy qui est relativement ancien, tous les ETF ont été créés il y a 4 ans. Il est donc difficile d’avoir un recul long terme sur la performance de ces tendances, mais je vous propose quand même ici le mieux que j’ai pu trouver, à savoir le détail de la performance sur 4 ans, 2 ans et 1 an.

Je donne le détail pour chacun de ces ETF individuels, pour un Portfolio équipondéré (20% de chaque ETF), ainsi que le MSCI World (CW8) :

On remarque tout d’abord que les 5 ETF pris séparément surperforment tous le MSCI World, et sur les 3 périodes temporelles. C’est déjà un point très positif et cela montre la robustesse d’un portefeuille constitué de ces 5 ETF : la réussite n’est pas due uniquement à celle d’un seul placement.

On constate tout de même que INRG tire notablement la performance vers le haut. En effet, les entreprises du secteur de l’énergie renouvelable sont passées d’une valorisation quasiment nulle (aucun intérêt des investisseurs pour ce secteur dans le passé, ce qui signifie que ces entreprises étaient sous évaluées) à une valorisation relativement élevée. L’engouement récent pour les énergies vertes combiné à l’élection de Biden (favorable au renouvelable) a donc bien fait grimper cet ETF avec un fort effet rattrapage.

Le portefeuille Global présente de très bonnes performances sur tous les horizons temporels. Evidemment, les performances passées ne seront pas forcément reproduites dans le futur, ce qui est toujours bon à rappeler. Néanmoins, pour un investisseur souhaitant tenter de réaliser une performance supérieure aux indices classiques, un tel portfolio pourrait s’avérer intéressant (mais avec les risques qu’il contient).

Conclusion

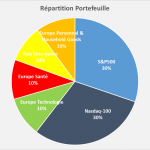

Dans l’optique de construire un portefeuille d’ETF, il pourrait être intéressant d’investir à moitié sur un portefeuille Core (solide avec des ETF classiques) contenant du S&P500, du MSCI Europe Momentum et du ICHN. L’autre moitié pourra être plus agressive en tentant de profiter des megatrend évoquées, avec objectif de rajouter quelques points de performance.

On pourrait imaginer la répartition suivante :

50% Core

- 60% S&P 500 (SXR8)

- 25% Europe Momentum (CEMR)

- 15% MSCI China (ICGA)

50% Megatrend

- 20% Digitalisation (2B79)

- 20% Robotique (2B76)

- 20% Santé (2B78)

- 20% Energie Renouvelable (IQQH)

- 20% Emergent Growth (CEMG)

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matthieu,

Merci pour cet article très intéressant. Quelques remarques que je me fais à sa lecture, pour ouvrir un peu au débat :

– « La tendance qui à mon sens est la plus fragile est smart city et urbanisation » cela me semble être un point de vue très européen, je ne suis pas sûr que la tendance soit la même en Asie et en Afrique par exemple. Également il me semble que le fait de vouloir des villes plus aérées, ou d’habiter plus en périphérie pour gagner en espace peut être une tendance en soit (par exemple besoin de plus de transports).

– La tendance digitalisation semble très large, notamment lorsque l’on regarde la liste d’entreprise. Certaines font parties des « vieilles technologies », d’autres sont beaucoup plus disruptives. Je pense que l’avantage concurrentiel principal de ces entreprises aujourd’hui est la servicisation de ceux-ci (on paye un abonnement ou des frais mensuels pour accéder au service, ce qui amène mécaniquement une marge élevée une fois le produit développé permettant de financer l’innovation) et l’accès à des énormes bases de données utilisateurs. La valorisation de ses données ne fait que commencer, je ne pense pas que l’on se représente encore assez bien sa juste valeur.

– La tendance « énergie renouvelable » me semble la plus risquée d’un point de vu uniquement financier, car justement elle valorise des éléments non quantifiable (comment donner un coût à l’emprunte carbone par exemple ?). Aussi je me méfierais d’un retour de bâton sur toutes les énergies « vertes » et dans une moindre mesure l’électrique, car outre des coûts élevés ce n’est pas si écologique que l’on pourrait le croire si l’on regarde le cycle de vie complet du produit (notamment l’extraction des métaux rares nécessaires qui est extrêmement polluant, cf l’excellent livre de Guillaume Pitron, « La guerre des métaux rares: La face cachée de la transition énergétique et numérique »).

D’un point de vu idiosyncratique, je suppose qu’une entreprise intégrant dans son business plusieurs méga tendances est extrêmement intéressante ? Est-ce que c’est quelque chose que tu valorises dans ton screener ?

Bonjour Matthieu,

Vos remarques sont très justes et très pertinentes, donc merci, en particulier pour celle concernant l’urbanisation. Vous avez raison, mon raisonnement est peut-être Occidental (Europe ou US par exemple) mais n’est probablement pas véridique dans des endroits très dense comme l’Indonésie par exemple.

Concernant des entreprises qui mêlent des tendances, ce n’est pas toujours simple à trouver mais il y a quelques exemples assez évidents : Alibaba qui bénéficie à la fois du e-commerce et de la forte croissance Chinoise (bon ils doivent aussi se trainer le boulet communiste), ou des entreprises comme Veeva qui sont à la fois dans la data et la santé. Mais en effet les entreprises qui surfent sur plusieurs vagues sont de très bons choix.

Avant leur nouveau site, on pouvait récupérer les composants sous forme excel. Ils ont oublié le bouton on dirait ?!

En tout cas, sur la version allemande, cela marche toujours, il suffit de cliquer sur le lien à côté du petit symbole Excel au-dessous du tableau « positions » pour avoir le listing de l’ensemble des positions et leurs montants…

Exemple pour l’IQQH :

https://www.ishares.com/

« Fondspositionen und Kennzahlen »

Sinon, j’ai toujours apprécié la stratégie Core & Satellites…

Le fichier Excel n’est disponible que sur PC (et peut-être tablettes) mais pas téléphones.

Le bouton du fichier Excel n’apparaît que sur la version ordinateur du site. Sur téléphone portable on peut voir la liste en cochant « afficher toutes les positions ».

Bonjour Matt,

Merci pour cet article vraiment très intéressant. Très bonne idée de produit pour sortir de l’etf nasdaq…

Petit commentaire concernant : « (bon ils doivent aussi se trainer le boulet communiste) »

Quand tu vois que l’Etat Français dit non au rachat de Carrefour alors qu’il n’est pas actionnaire car c’est une entreprise stratégique (sic)..Nous, nous devons nous trainer le boulet Socialiste….

Ahaha exactement chacun ses problèmes…

Bonjour Sebastien, assimiler Macron à du socialisme, il n’y a que BFM qui puisse se permettre ça 🙂 Il a vendu Alstom, SFR, privatisé FDJ et privatise également nos autoroutes et aéroport. Je pense tout simplement que cela n’arrangeait pas les affaires de ces autres copains dans la grande distribution, comme E.leclerc, qui devaient craindre la concurrence .

Bonjour,

Merci pour l’article.

Tout ces ETF sont disponibles sur le CTO, mais que penses tu de la fiscalité à la sortie si on le compare au portefeuille d’ETF du PEA que tu as simulé par exemple ?

Que penses tu de faire un mix des deux pour certains titres ? (celui sur le S&P500 est le seul dispo sur le PEA)

Bonsoir,

J’ai écrit un article complet sur les différences entre PEA et CTO ici : https://etre-riche-et-independant.com/on-vous-ment-sur-le-cto

Bonjour Matthieu,

Article très intéressant, je vous remercie. Je me pose la question de l’intérêt de ces ETF Megatrend par rapport a un simple ETF world momentum. Ce dernier étant censé être représentatif des meilleures performances passées, ces mégatrends ne sont-ils pas implicitement pris en compte dans un World Momentum (au delà de la différence sur la diversification géographique et le poids des lignes, que vous mentionnez) ? Merci pour votre avis

Bonsoir,

Ce sont vraiment des approches différentes. Dans le World Momentum vous allez quandmême privilégier les bigcaps, et le turnover sera élevé. Alors qu’avec ces ETF on peut se positionner aussi sur des mid/small en pleine croissance et sans turnover (elles restent dans l’indice). Difficile de dire ce qui performera le mieux bien sûr. L’avantage de ces ETF est que l’on peut régler facilement sa pondération sectorielle également. Je ne sais pas ce qui est le mieux, chacuns ont leurs avantages et inconvénients.

Bonjour,

Sauf erreur de ma part, je n’ai trouvé que RBOT et DGTL sur les places US, les autres dont sur les places suisses, allemandes et anglaises, ce qui signifie plus de frais de courtage par ordre.

En tout cas, encore une belle évolution dans votre stratégie. On voit semaine après semaine que vous apportez des idées nouvelles et pleines de bon sens. Idem de mon côté, je comprends de mieux en mieux la puissance des marchés financiers et la nécessité d’avoir une bonne culture financière, c’est vraiment tout un monde qui s’ouvre à nous.

Bonjour David,

Non les tickers principaux (DGTL, RBOT…) sont sur les places Milan, Suisse, Londres etc et cotés en dollar.

Les tickers secondaires (que je préfère car en euros donc évitent les frais de change et permettent de tout rassembler à xetra) sont sur la place allemande. Chez Degiro les ETF c’est 2€ de transaction quelle que soit la place.

En effet plus on creuse un sujet et plus on apprend et trouve de nouvelles idées. L’univers de la bourse est vraiment passionnant pour qui aime chercher et apprendre.

Bonjour Matthieu,

Je lis souvent avec intérêts vos reportings et articles.

Cela me fait donc plaisir de pouvoir vous donner un tuyau aujourd’hui : pour Lyxor, vous pouvez voir la liste de toutes les actions de tous leurs ETF dans les rapports semi-annuels. Vous les trouverez sur leur site, au bas de la page dédie à l’ETF que vous consultez.

Petit bémol, les actions sont classées par ordre alphabétique plutôt que par pondération.

Mais ces ETF thématiques me semblent très intéressants pour certains, et les frais s’élèvent à 0.15% seulement, en tout cas pour l’instant. De ce que j’ai pu trouvé ailleurs sur Internet, Lyxor propose là des produits très concurrentiels…

Si vous connaissez bien les secteurs il vaut tout de même mieux vérifier leurs portefeuilles cela dit ; j’ai tiqué sur leur ETF Robotics par exemple, qui a TripAdvisor dans son Top 10. Je me demande bien pourquoi.

Bon week-end !

Bonjour Jérémy,

Merci beaucoup pour votre remarque, du coup je vais aller voir cela plus en détail. Il faut admettre cependant que voir la composition 1 fois par an (ou par semestre) du fond n’est pas top).

Pour tripadvisor, je pense que c’est à cause de l’IA caché derrière les moteurs de recherche qui vous proposent des choses selon vos préférences. Mais en effet c’est la limite de ce genre d’ETF parfois fourre-tout.

Encore merci pour votre remarque, à bientôt.

Bonjour

Effectivement, il est possible de connaitre la constitution totale des ETF Lyxor (info intéressante surtout pour les réplications directes) en regardant les rapports semi et annuels. Je trouve, pour ma part, que certains ETF Lyxor « trends » sont tout à fait recommandables, en particulier les récents EBUY et UNIC, qui se rapprochent des Ishares DGTL et HEALTH (2B78 et 2B79 sous Xetra). Bon ils ont une V.L. un peu plus hautes, ce qui peut être handicapant pour un DCA mensuel, mais c’est encore gérable.

A mon sens, ce qu’il faut surtout regarder, c’est son exposition globale de portefeuille : ces ETF « trends » sont très majoritairement sur des boites US, et quand on a déjà des ETF Nasdaq et Russel2000, il y a beaucoup de noms qui se recoupent … d’ailleurs tous ces ETF sont battus par un ETF Nasdaq100 depuis qu’ils existent, et de loin ! Parfois, il faut savoir rester simple dans un portefeuille et ne pas multiplier les positions, ce qui augmentent les frais de courtages, de spreads et complexifie le maintien de son allocation.

Bonjour Matthieu !

Encore merci pour ce super article fort intéressant et instructif.

Par contre je ne comprend toujours pas pourquoi vous ou du moins « on » la majoritaire partie des gens délaisse le Japon, je ne comprend pas oui c’est une bourse complexe et renfermé sur elle même mais elle regorge de ressources je pense à mon sens bonne et qu’il vaut le coup de s’y intéresser voir s’y positionner, qu’en pensez-vous ?

Bonjour Jean,

Le Japon est une économie en déclin, un peu comme l’Europe, avec beaucoup de secteurs cycliques et industriels. Donc pas très intéressant. Mais tous ces ETF piochent quelques valeurs Japonnaises dans les bons secteurs.

D’accord merci pour la réponse

Bonjour Matthieu,

Article très intéressant une fois de plus alors merci !

Une compagnie de gestion d’actifs que j’aime beaucoup pour leur ETF Thématiques est Global X : https://www.globalxetfs.com/explore/

Je ne sais pas si vous y avez accès depuis la France mais je pense que oui car ils sont cotés aux US.

En particulier voilà ceux qui ont mes faveurs, très en lien avec les mégas tendances que tu mentionnes :

BOTZ (Robotisation et AI),

CLOU (cloud technology),

YLCO (énergies renouvelables)

EDOC (télémedecine & digital health)

Et chose importante comme tu le mentionnes, on a accès à 100% de la composition des ETF. Leur site internet est également très clair et très bien présenté.

D’autres thématiques sont proposés, mais il faut quand même être vigilant car certains ETFS ont une faible « capitalisation ». Global X reste quand même une compagnie solide puisqu’integrée à Mirae Asset, un très gros gestionnaire d’actifs d’origine sud-coréenne et implanté un peu partout dans le monde !

Voilà mon petit partage sur ce sujet, merci beaucoup Matthieu pour cet article et tout le temps, la passion que tu y mets pour partager cela à tous !

Bonjour Benjamin,

Malheureusement les ETF cotés sur les places US ne sont pas UCITS et donc non accessibles pour nous à cause de mifid2…

Question importante mais à laquelle je n’ai pas trouvé de réponse.

Quels sont les frais de gestion sur les ETF Ishares ? Pour Lyxor c’est entre 0,4 et 0,45% il me semble.

C’est environ la même chose pour ishares, autour de 0,45%

Bonjour Mr dividende,

je vous remercie pour toutes vos contributions toujours aussi intéressantes et celles que vous pouvez avoir sur l’autre site!! Souhaitant me diversifier en ETF en restant lazy que pensez-vous de cette allocation?

-80% Ishares world momentum ucits ETF

-12% iShares MSCI EM Asia UCITS ETF

-8% iShares NASDAQ 100 UCITS ETF

Quelle version prendre pour chaque ETF? Usd? Eur?

Merci d’avance pour vos conseils avisés. Est-ce que mon allocation vous semble cohérente pour faire du Lazy et les Etfs adéquats?

Cordialement.

Bonsoir,

Votre portefeuille me semble plutôt efficace et aura des chances de bien performer à LT, mais probablement trop agressif (à moins que vous ayez déjà une poche d’ETF plus classiques). Ce sont des ETF qui devraient bien performer mais qui ont tendance à être volatiles et à des niveaux de valorisation relativement élevés actuellement. Il faut être capable de tenir vos positions à la baisse.

Pour la devise, sur Degiro je prends tout en euros pour éviter les frais de change. De toute façon la performance finale est la même puisque tout est du dollar converti en euro.

Bonsoir Mathieu,

encore merci pour cette belle contribution et celles sur le site de l’IH. Souhaitant me diversifier en restant lazy pourriez-vous me donner votre avis sur cette allocation?

-80 % en Ishares world momentum

-12 % en iShares MSCI EM Asia UCITS ETF

-8 % en Ishares Nasdaq 100

Merci d’avance pour vos conseils avisés.

Cordialement.

Bonjour Matthieu,

Merci pour l’article

Petit probleme pour l’ETF Global Clean Energy, il n’est pas accumulating.

Bonjour Adrien,

En effet mais le rendement est quasi nul (0,4%) donc la fiscalité ne pèse rien.

Bonjour Matthieu

Merci pour ce super article. Vraiment intéressant techniquement. En revanche, du point de vue de l abondement financier par l investisseur , cela nécessite des flux réguliers probablement plus importants (que la répartition ETF PEA par exemple) compte tenu de la présence de 8 ETF, de la valeur de la part SP500 qu il faudra pouvoir suivre , assumer, dans le temps et de la nécessité de rééquilibrer périodiquement les positions.

Du coup, une question généraliste, compte tenu de la volatilité des actions, à quelle fréquence considére tu nécessaire l alimentation d une position ETF pour atténuer la volatilité ? J ai du mal à aller au delà d un trimestre.

Salutations

Bonjour Cédric,

Il n’y a pas de durée miracle, 1 fois par trimestre par ETF est déjà très bien je pense, surtout sur un horizon TLT. Évidemment toutes ces ETF ne sont que des propositions, il n’est pas nécessaire de tous les détenir etc. Si je devais en prendre 2 seulement ça serait DGTL de Ishares et peut-être UNIC de Lyxor.

Matthieu,

Apparemment pour certains assureurs il serait possible de mettre des ETF sur un contrat d’assurance vie, ce qui pourrait être pas mal pour optimiser la fiscalité. Je suis chez BforBank mais les ETF ne sont pas disponible sur leur contrat. Le comble c’est qu’un article de 2017 rédigé par eux-même en faisait la promotion.

https://www.bforbank.com/mag/placements/etf–des-fonds-indiciels-cotes-en-plein-essor.html

Je crois savoir que tu as une assurance vie chez CA, peux tu vérifier si l’on peut y loger des ETF ? Et que pense tu de cette possibilité?

Bonjour David,

Je déconseille les ETF en AV car il y a très peu de choix, et surtout qu’on doit payer les frais d’UC qui coûtent très cher en performance chaque année et cela sur tout le capital investi.

D’accord Matthieu, tu as raison je n’avais pas vu. Voici une proposition de portefeuille par rapport à ce nouvel article, j’aime bien les deux stratégies facteur et megatrends. Je ne sais pas laquelle va le mieux performer mais je pense que ça améliore la diversification

SP500 23% ( indice de base, possible de l’avoir sur PEA )

USA Momentum 8% ( pour la récente surperformance de ce facteur )

USA Quality 8% ( facteur qui a le mieux marché sur 25 ans, j’hésite à l’enlever et à ne mettre que du momentum )

Europe Momentum 17% ( permet d’avoir les secteurs d’avenir par rapport à Europe )

Russel 2000 3% ( les petites capitalisations surperforment les grandes à long termes et aussi pour respecter un peu le ACWI, possible de l’avoir sur PEA )

MSCI China 10% ( il a de nombreux secteurs d’avenir )

Emergent Growth 11% ( avoir des pays émergents comme dans le ACWI et privilégier davantage la croissance car la bourse monte pour les pays développés mais pas tout le temps pour les pays émergents)

Digitalisation 5% ( secteur d’avenir )

Robotique 5% ( secteur d’avenir )

Santé 5% ( secteur d’avenir )

Energie renouvelable 5% ( secteur d’avenir )

Le russell 2000 est peut etre pas nécessaire car l’approche mega trends est davantage concentré sur des small caps/mid caps

En y repensant, je me dis que l’approche factorielle momentum peut permettre d’avoir 10/15 % par an alors que l’approche thématique semblerait pouvoir apporter un rendement plus élevé.

L’approche thématiques est aussi plus concentrée en secteur et peut-être plus risquée.

J’ai jeté un coup d’oeil chez Lyxor dans leurs ETF thématiques et le seul qui me semble bien construit et intéressant est UNIC (disruptive technology) car il est multi secteur. Mais comme évoqué, ils ne donnent la composition qu’une fois par an ce que je n’apprécie pas trop (surtout qu’elle change vite avec ces ETF car il y a du turnover).

Bonsoir,

Ils disent, sur le site de Lyxor, que le UNIC est physique, étonnant non vu qu’il comporte 60% de valeurs US ?

où trouver le % de renouvellement de l’indice ? (je veux dire le % de turnover). Pensez-vous qu’il peut faire sens de le coupler à un ETF NASDAQ100 ou y a t-il redondance ?

Bonjour Romain,

Lyxor UNIC n’est pas éligible au PEA. Il n’y a donc rien d’étonnant à ce qu’il soit physique (et c’est même à privilégier). Il faut consulter le rapport annuel dans la partie document pour voir le contenu. Mais le dernier rapport date de avril 2020 donc totalement obsolète. C’est le problème de Lyxor (manque de transparence) et c’est ce que j’ai indiqué dans cet article.

OK merci. Y a t-il des etf mega trend ou momentum éligible au PEA ?

Malheureusement non, le plus proche de ça étant le Nasdaq.

Bonsoir Matthieu,

Lyxor met bien à disposition le portefeuille complet de l’ETF : si vous allez sur la page d’UNIC (par exemple), cliquez sur le bandeau « POSITIONS » puis sur celui du milieu « Top 10 des actifs du fonds » et vous verrez alors apparaître tout à droite un bouton sous la forme d’un fichier Excel pour télécharger le portefeuille complet de l’ETF 😉

Bonsoir Thibaut,

Merci pour l’info, ça doit être nouveau, je regarderai demain. Visiblement ça ne fonctionne pas sur téléphone, peut-être que la proposition Excel n’apparaît que sur PC.

De rien Matthieu.

J’en profite pour préciser que cela fonctionne également avec les ETF synthétiques de Lyxor. Par exemple PMEH : cliquez sur le bandeau du milieu « Top 10 panier de substitution » et le bouton Excel apparaîtra tout à droite pour télécharger le portefeuille complet.

Votre site est vraiment très bien, alors c’est avec plaisir si je peux aider en retour 🙂

Re Thibaut,

J’ai testé et enfait j’ai l’impression que pour que cela fonctionne il faut nécessairement se connecter en tant que « conseiller financier ». J’ai l’impression qu’en tant « qu’investisseur individuel » on a pas accès à ce fichier. En tout cas cela fonctionne avec connection conseiller donc merci ! 👍

De rien Matthieu 🙂

J’imagine du coup que tu vas reconsidérer ton point de vue sur les ETF Lyxor et en sélectionner à nouveau dans tes portefeuilles.

Hâte de lire tes prochains articles 😉

Bonjour Matthieu,

Pouvez-vous confirmer que les ETF RBOT/DGTL ne sont pas éligibles au PEA ?

Merci

Tous ces ETF sont uniquement disponibles sur CTO (non éligibles au PEA).

Celle-ci peuvent être intéressante aussi ?

iShares Global Clean Energy ETF (ICLN): Total Return 5 Y : +220.56%

iShares Exponential Technologies ETF (XT) Total Return 5 Y : +145.78%

ETFMG Prime Cyber Security ETF (HACK) Total Return 5 Y : +129.97%

Invesco S&P Global Water Index ETF (CGW) Total Return 5 Y : +87.67%

iShares Global Infrastructure ETF (IGF) Total Return : +41.42%

iShares Emerging Markets Infrastructure ETF (EMIF) Total Return 5 Y : +2.70%

La plupart des ETF que vous citez sont non UCITS donc non achetables pour nous.

L ETF UNIC n est, sauf erreur, pas disponible sur Degiro.

Bonjour

Je viens de regarder à l’instant (car j’ai UNIC sur un autre CTO), il est bien disponible chez DeGiro.

Vous l’avez sur les 3 places, Paris, Milan, Londres.

Un conseil si vous utilisez DeGiro, ne cherchez jamais un instrument avec son ticker, mais avec son ISIN (ici LU2023678282), sinon vous allez avoir de mauvaises surprises ….

Unic esr disponible sur Degiro à Paris et Milan. Il faut taper MSCI Disru pour le trouver.

Merci de l information, et plus généralement sur la préconisation de l ISNI 😉

Bonjour,

Très bel article et très informatif comme à votre habitude !

J’aurais une question un peu plus généraliste; en ayant un très grand nombre d’ETF ( imaginons 7-8 sur le CTO + 7-8 sur le PEA ) n’accumulons pas les frais qui y sont associés ? Si l’on considère une moyenne de à,3% par ETF on monte rapidement entre 2 et 3% de frais.

Au final je trouve très peu d’article sur le nombre de ligne idéal d’ETF à avoir dans son portefeuille.

Cordialement

Bonjour Damien,

Cela dépend de la taille de vos ordres et également de votre courtier. Chez Degiro, les ordres pour les ETF sont tous à 2€. Donc même avec des lignes à 500€, cela ne fait que 0,4% de frais de courtage, ce qui est relativement raisonnable. Sur PeA la plupart des bons courtier pour Euronext Paris ont également des tarifs de 1 ou 2€ par transaction pour les ETf.

Donc normalement, cela ne doit pas trop vous gêner pour investir (sauf si vous faites des renforcements avec des montants < 100€, dans ce cas en effet il vaut mieux investir sur un seul ETF au début puis une fois qu’un certain montant est atteint vous pouvez commencer un portefeuille plus diversifié.

Bonjour Matthieu,

cela n’a rien à voir avec ton article mais connais-tu la stratégie dogs of the dow ? et si oui qu’en penses-tu, vois-tu des inconvénients potentiels ?

Bonjour Sébastien,

La stratégie dogs of the dow est une manière simplifiée d’appliquer un filtre value (on achete les actions à fort dividende dans le dow). La value a clairement sous performé sur les 20 dernières années. De plus, en faisant cela vous vous limitez aux entreprises en déclin, et uniquement celles qui payent un dividende (vous n’aurez jamais d’Amazon, Google etc…).

Bref je trouve vraiment que xette stratégie n’est pas intéressante et sera sûrement ultra sous performante dans le futur (vous n’aurez quasiment pas d’exposition aux tech).

Bonjour Matthieu,

Merci pour tes articles toujours passionnants et très bien écrits !

Depuis que je te lis je me suis enfin lancé (donc encore merci à toi 😉 et j’ai constitué un portefeuille sur mon PEA de 20000€ en MSCI World (CW8), portefeuille que j’ai converti désormais en 6 ETF distincts assez proche de la recommendation que tu proposes dans ton portefeuille passif ETF PEA.

Je vais continuer à renforcer ces ETF à hauteur de 1000€ par mois désormais avec rééquilibrage en fin d’année.

Désormais j’aimerais investir aussi 1000€ par mois sur CTO avec une stratégie ETF et j’aime beaucoup l’approche mégatrend que tu proposes.

Par contre est ce que ce n’est pas trop redondant comme approche globale ? 2 stratégies ETF sur CTO et PEA avec certains tracker qui se recoupent ? Ne devrais je pas plutôt investir sur du titres vifs sur le CTO, même si je suis plus intéressé par une approche vraiment passive par manque de temps ?

Qu’en penses tu ?

Bonjour Laurent,

Non ce n’est pas nécessairement redondant d’avoir deux approches d’ETF dont une Core (classique) et Satellite (plus risquée mais cherchant à surperformer). La plupart des ETf thématiques investissent par ailleurs en Chine, ce qui est un bon moyen de diversifier sur cette zone. Les ETF ne se recoupent pas non plus car ont des stratégies différentes. HEAL va par exemple principalement privilégier des biotechs ou de la technologie médicale ce qui n’est pas le cas d’un ETF santé classique qui sera surtout sur des bigpharma.

Bonjour.

Étant un peu dans la même situation que Laurent, je vous donne ma réflexion.

Pour avoir une meilleure performance, il me semble nécessaire de ne pas trop accumuler les ETF qui sont déjà par définition diversifiés.

Autant sur pondérer les plus performants sur une période.

De plus, quoi qu’on en dise, la taxation des plus-values impacte beaucoup la performance à long terme.

Ces ETF thématiques recoupent quand même pas mal le Nasdaq (pour l’instant) et je pense que si le Nasdaq baisse, ces ETF baisserons également (corrélation forte à mon avis). Cette diversification ne semble pas défensive à mon avis.

Je préfère donc surponderer le Nasdaq dans le PEA plutôt que diversifier 5 ETF dans le CTO.

Au plaisir de lire votre avis.

Bonjour,

Le Nasdaq est un indice fortement risqué de par sa conception. Les 10 premières lignes pèsent à elles seules plus de 50%. La répartition sectorielle est également dangereuse, avec près de 70% d’entreprises technologiques. Il ne faut donc pas regarder que la performance, mais la notion de risque associé, qui est ici relativement élevée.

Le Nasdaq n’a pas vraiment de valeurs dans le secteur de la santé, ni dans l’énergie renouvelable, pas vraiment exposé à la Chine non plus (même s’il y a quelques valeurs en ADR).

Donc à mon sens cela n’a rien à voir avec les ETF megatrend.

Concernant la fiscalité du CTO, celle ci n’apparait qu’à la vente, ce qui n’est donc pas un vrai argument sur un horizon TLT. Je rappelle que la fiscalité du PEA est de 17,2% (et sera potentiellement supérieure dans le futur) ce qui n’est pas très loin du 30% CTO…

Pour compléter et prendre un peu de recul, ce papier publié la semaine dernière, et qui tombe à pic donc : https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3765063

Je traduis le résumé pour les moins anglophones d’entre nous :

« Les ETF représentent l’innovation financière la plus déterminante de ces trente dernières années. Si les premières versions du produit ont permis l’accès à bas coût à des portefeuilles larges et diversifiés, la compétition désormais intense a poussé les émetteurs vers la création d’ETFs spécialisés, concentrés sur des niches, et aux frais plus élevés.

Ces ETFs spécialisés détiennent des titres aux caractéristiques remarquables — performance passée importante, mise en avant dans les médias, popularité — qui attireront les particuliers ainsi que les investisseurs guidés par leurs intuitions. Après leur lancement, ces produits présentent des performances médiocres une fois l’engouement qu’ils suscitaient évanoui, livrant ainsi des rendements ajustés du risque négatifs.

Au final, l’innovation financière dans l’univers des ETFs suit deux chemins distincts : les produits indiciels destinés aux investisseurs attentifs aux coûts, et les ETFs spécialisés et onéreux qui rivalisent dans la conquête des intervenants les moins sophistiqués. »

Cette étude montre que s’engager sur des thèmes « hypes », comme le cloud ou l’énergie solaire aujourd’hui, via des ETFs dédiés, défie deux décennies de stratégies perdantes en ce sens. Bien sûr, la prédiction est un art difficile, et qui sait si, après l’année qu’on vient de connaître, 2021 ne sera pas pour les ETF thématiques celle de l’âge de la maturité (comme, si je peux me permettre, on l’a vu d’une autre manière en 1999 ?…).

A méditer donc.

Bonjour,

Concernant ces ETf megatrends sur CTO, n ‘est -il pas préférable de qu’ils soient capitalisant et non distribuant pour une vision long terme? ex: iShares Global Clean Energy UCITS ETF

est distribuant?

D’avance merci

Bonjour,

Global Clean Energy est le seul distributif (il n’existe pas en version capitalisante a priori) mais le rendement est tellement faible (moins de 0,5%) que la perte fiscale est marginale.

Très beau travail ! Je suis toutefois un peu piqué par ton commentaire sur les valeurs cycliques et sans avenir ! Ce sont les seules valeurs à ne pas être en sur-achat en ce moment, et malgré tout les plus grosses se réinventeront en temps voulu ! Pour ce qui est du cas de la Chine, elle abandonnera probablement le charbon pour se tourner vers le gaz (Et elle a déjà commencé à le faire), car sa transition énergétique vers le ‘100% vert et renouvelable’ ne se fera pas de notre vivant. Voilà pour mon commentaire, merci encore pour toutes tes recherches !

Bonjour Matthieu

Et encore merci pour cet article sur le megatrends, c’est exactement ce que je cherchais.

Je voudrais savoir si ma réparation ci dessous n’est pas trop redondante :

– 50% amundi WSRI

– 16.6% lyxor UNIC

– 16.6% lyxor EBUY

– 16.6% lyxor NRJ

Merci encore

Alex

Bonjour Alex,

Comme expliqué dans l’article je ne suis pas ultra fan des ETF de Lyxor car ils ne sont pas du tout transparent. Sur la base du dernier rapport annuels, leurs ETF sont en partie redondant (beaucoup de position de Ebuy par exemple sont dans UNIC). UNIC est le plus intéressant car il combine déjà tech/santé/energie et est donc autosuffisant.

Bonjour,

Encore une fois merci pour l’analyse et la connaissance !

Dans un autre article vous parlez d’un indice World MSCI Momentum.

Est-il souhaitable de mixer un ETF momentum avec les ETF présentés dans cet article ? Ou bien est-ce une stratégie vraiment différente ?

Merci !

Bonjour Matthieu,

C’est une stratégie totalement différente.

Le Momentum consiste à acheter ce qui a le mieux performé à court terme. Si demain les banques et le pétrole font un rebond pendant 6 mois, l’indice Momentum en sera fortement chargé.

Les Megatrend ne sont pas construits par performance, mais plutôt par thématiques ou secteurs.

Il n’y a pas de meilleure méthode, elles sont juste différentes. Il est donc totalement possible de mixer les deux pour diversifier et augmenter ses chances de succès (à savoir quandmeme que actuellement c’est Tech/santé qui domine les ETF Momentum, il y aura donc temporairement un peu redondance je pense).

Bonjour Matthieu,

Je souhaite acquérir en attendant d’analyser totalement et choisir, un ETF sur le marché Asiatique quel choix pourriez vous me conseiller car j’ai vu sur 2 articles que vous aviez parlé de :

-MSCI China (ICGA)

-Chine d’Ishares ICHN

J’ai regarder les 2 supports ils m’ont l’air totalement identique, est ce que je me trompe ? Avez vous déjà pu analyser un ETF intéressant sur l’Asie plus large avec Corée du Sud et Japon par exemple ou faut-il mieux se focaliser sur la Chine ?

Bonsoir Jean,

ICHN et ICGA sont identiques, la seule différence est la devise et la place de cotation. Il faut privilégier ICGA pour acheter en euro et éviter les frais de change.

Pour l’ETf Asie il y a sur PEA PAASI (Chine, inde, Taiwan…), mais pas d’ETF à ma connaissance qui inclut toute l’Asie (avec Japon etc…). Après le Japon n’est pas une zone intéressante à posséder (économie en déclin et industrielle) donc ce n’est pas grave.

D’accord merci pour les bons tuyaux

Bonjour Matthieu,

Merci encore pour ces analyses.

Juste une question sur le choix de la place boursière pour les ETFs. Ils existent pour un même ISIN plusieurs places de cotations sur des devises différentes mais aussi avec des valorisations différents.

J’imagine que les valorisations différentes proviennent d’une mise en cotation plus ou moins tardives et éventuellement de la prise en compte des taux de changes.

– Y a t il un impact sur la performance (hormis une exposition aux taux de change que j’aimerais éviter) à choisir une place plutot qu’une autre (frais, taxes, ….) ?

A priori je souhaiterai ne pas m’exposer au taux de change, mais est ce judicieux si la majorité de l’ETF couvre des valeurs américaines par exemple qui sont en USD ?

En te remerciant

Bonjour Clément,

Tous ces ETF sont exposés aux effets de change. Si la part est en USD c’est votre courtier qui convertira en euros. Si la part est en euros, ce sont en réalité des USD convertis en euros par l’émetteur. La performance finale sera donc exactement la même en tenant compte du change. Il ne faut pas nécessairement le voir comme un risque, mais aussi comme un avantage de diversification (on peut gagner de l’argent dessus d’ailleurs).

Personnellement j’achète tout à Xetra en euros, avec les tickers évoqués dans l’article. Cela permet d’éviter les 0,1% de frais de change que prend Degiro dans les achats de devises étrangères.

Bonjour Matthieu,

Toujours aussi passionnant de vous lire, je débute dans les ETF « trends », j’aimerais savoir si depuis un CTO on pourrait acheter ce genre d’ETF: IShares Robotics and Artificial Intelligence Multisector ETF, ticker: IRBO, il est basé au US et me parait intéressant.

Merci pour tout 😉

Bonjour Robin,

Il faut que le mot « ucits » apparaissent dans le nom de l’ETF pour qu’il soit achetable en Europe (ce sont des contraintes de réglementation). Donc non cet ETF n’est pas accessible malheureusement.

Il y a encore très peu d’ETF UCITS intéressant, mais ça arrive progressivement.

Bonjour Matthieu,

Comme toujours, félicitations pour la présentation très exhaustive de ce nouveau sujet que sont les ETF megatrend.

Possédant déjà un portefeuille d’ETF sur mon PEA, je dois avouer que cet article m’intéresse particulièrement pour la création d’un CTO passif.

Pour info, voici la composition de mon portefeuille PEA (performance +14%) :

– 30% S&P500

– 30% NASDAQ-100

– 8% STOXX Europe 600 PHG

– 7% STOXX Europe 600 FOO

– 6% STOXX Europe 600 HLT

– 6% STOXX Europe 600 IND

– 7% STOXX Europe 600 TNO

– 5% TOPIX

Plusieurs questions me viennent alors :

– j’ai bien compris que tes articles ne sont en rien des recommandations d’achat, néanmoins, hypothétiquement, la répartition que tu mentionnes, à savoir 50% Core 50% megatrend, serait-elle pertinente en détention CTO au regard de ce que je possède déjà sur mon PEA ? Je souhaiterais peut-être acheter en priorité RBOT, HEAL, DGTL.

– aussi, je souhaite revendre mes ETF TOPIX (malgré une performance de +19,87%) pour me réorienter vers l’ETF MSCI China sûrement plus “dynamique”. Étant chez Boursorama, ICGA ne semble malheureusement pas disponible. Seul ICHN apparaît, mais la devise est en USD. J’ai bien noté que tu privilégierais les ETF en EUR. Du coup, devrais-je éviter ICHN ?

– de même, Europe Momentum (CEMR) ne semble pas disponible chez Boursorama. Seul IEMO apparaît. J’imagine que les tickers varient en fonction de la place boursière, n’est-ce pas ? Le code ISIN est cependant le même. S’agit-il donc bien du même ETF ? Aussi, celui-ci est “Edged”. Qu’est-ce que cela signifie concrètement ?

– en cherchant les ETF en questions sur Boursorama, j’ai souvent le choix entre MIL, LSE… La place boursière est-elle importante ? Laquelle choisir en priorité ?

– enfin, à quand une section “Portefeuille passif ETF CTO” sur ton site ? Je pense qu’elle aurait un grand succès également !

Merci par avance un grand merci pour le temps accordé à lire et répondre à toutes mes questions.

Bonne journée.

Bonjour Romain,

Votre portefeuille PEA est déjà relativement « core » donc peut-être que sur CTO vous pouvez directement passer aux ETf plus agressifs.

La place de cotation et la devise n’ont aucun impact sur la performance. Si vous achetez en dollar votre courtier convertit en euros, si vous achetez en euro ce sont en fait des dollars déjà convertis. C’est exactement pareil et ce sont les mêmes ETF. Le choix se réduit donc aux écarts de frais qu’il peut y avoir selon la place de cotation, ainsi que les frais de change. C’est pour cela que sur Degiro je prends toujours en euros et sur xetra quand c’est possible.

Bonne idée pour le portefeuille passif ETF CTO, ça intéressera sûrement du monde 😉

C’est noté. Je vous remercie ! Très bonne journée à vous.

Salut mathieu,

Merci encore pour tes articles.

Quel est la différence entre ICHN et ICGA, est ce la meme compo et les même frais et seulement des changements de devise et de place boursière?

Si oui , dans ce cas vaut il mieux preferer xetra en euro?

D’autre part comment peut on voir sur l’appli degiro si l’etf est capitalisant ou distribuant?

Merci,

Je m’apercois que tu as répondu à une question identique sur les différences entre etf et place boursière.

Donc j’aimerai juste savoir comment trouver si l’etf est capi ou disti sur l’appli degiro.

Bonjour,

Il n’y a pas de différence, le seul avantage de la version en euro est d’éviter les frais supplémentaires. Ce n’est pas degiro qui vous dira les détails de l’ETF. Il faut aller sur le site de l’émetteur et voir la politique de distribution.

Bonsoir Matthieu,

Encore un article intéressant!

Si l’on se réfère au portefeuille passif PEA que vous proposez sur votre site, on observe que la Santé (HLT), la technologie (PUST, TNO), Les pays émergents (PAASI) sont représentés. En revanche, il me semble qu’il n’y a pas d’ETF sur la robotisation et les énergies renouvelables. Est-ce parce qu’il n’y en a pas d’intéressant sur ces thématiques éligibles au PEA ? Il n’y en a pas non plus sur la smart city et l’urbanisation mais j’avoue que je ne comprends pas bien cette thématique. J’ai l’impression qu’on mélange des choux et des carottes .

Bonsoir Bastien,

Dans le Nasdaq il y a des semi-conducteurs comme Texas Instruments, Nvidia, AMD… ainsi que de l’IA chez Google, Apple etc… donc au final ça positionne déjà sur la robotisation.

Mais d’une manière générale il n’y a pas d’ETF très spécifiques disponibles sur PEA, on ne peut pas vraiment faire mieux que des secteurs.

Smart city, urbanisation etc ne sont pas des tendances qui m’intéressent, et pour être honnête ça ne veut pas dire grand chose. On met quoi dedans, du Schneider pour l’électrique et du Bouygues / Saint Gobain pour la construction ? Bof bof, pas convaincu !

À part la technologie au sens large, la santé, et éventuellement l’énergie renouvelable, le reste me semble plutôt spéculatif.

Merci pour ces précisions, c’est ce que je pensais, il n’y a pas vraiment d’ETF éligibles PEA sur ces sujets.

J’aurais surtout aimé en trouver un sur l’aspect énergie renouvelable qui me semble être une thématique d’avenir et relativement délaissée actuellement. Pour l’instant, ça n’est pas mûr mais je ne vois pas comment on pourra y couper si on veut limiter le réchauffement climatique…

Pour la Smart city , c’est exactement mon impression!