En lisant les messages sur plusieurs forums, les commentaires sur ce site, et en analysant la popularité des screeners PEA et CTO (le screener PEA enregistre bien plus de vues que le CTO), je tiens dans cet article à dénoncer un mensonge commun que l’on entend partout dans la presse financière.

En effet, les Français, tout comme moi d’ailleurs, ont la phobie fiscale. Il est vrai que la fiscalité dans notre pays est tellement honteuse et aberrante, que nous cherchons à tout faire pour l’éviter, même à prendre de mauvaises décisions.

On entend partout : « le PEA c’est magique, fuyez le CTO ». Est-ce aussi vrai et simple que cela ?

La réponse est non, et c’est ce que nous allons voir dans cet article.

La fiscalité du PEA et CTO

Commençons tout d’abord par rappeler la fiscalité de ces deux supports.

Fiscalité du PEA

Je rappelle que sur ce support, il n’est possible d’investir en direct que sur des actions Européennes, mais que l’on peut y loger des ETF synthétiques permettant d’investir de manière indirecte sur quasiment toutes les zones du monde (US, Asie, etc…).

Le PEA est un support dont la somme cumulée de tous les versements ne peut dépasser les 150 000€. Si vous faites un retrait avant 5 ans (par rapport à sa date d’ouverture), vous allez payer une fiscalité similaire à celle du CTO à la sortie : la flat tax à 30% sur la somme de vos gains. Le PEA sera également clôturé.

On comprend donc bien qu’un retrait avant 5 ans n’a aucun intérêt, puisqu’on subit la même fiscalité qu’en CTO tout en ayant beaucoup moins de choix et de supports d’investissement.

À l’inverse, si vous faites un retrait après 5 ans, le PEA ne sera pas clôturé, et vous serez exonéré d’impôts (mais pas de CSG, on y renviendra plus tard) et vous payerez la CSG sur les gains à 17,2%.

C’est déjà là le premier mensonge du PEA : l’exonération d’impôts. Si payer 17,2% sur une PV à la sortie n’est pas un impôt, je me demande vraiment ce que c’est ?

Fiscalité du CTO

Le CTO est un support ultra flexible, sans limite de montant, sans restriction de supports (actions, obligations, matière première, ETF de toutes sortes, tous les pays du monde…). Vous pouvez donc y faire un retrait à n’importe quel moment, ce qui est une liberté merveilleuse. Malheureusement, son point faible est bien connu : la fiscalité.

Celle-ci n’apparaît pas uniquement lorsque vous faites un retrait, mais dès que vous faites une vente en plus-value. Lorsque vous prenez fiscalement votre PV, même si vous réinvestissez l’argent directement sans faire de retrait, vous allez payer dès l’année suivante un impôt de 30% (flat tax) sur cette plus-value.

Sur le papier, l’imposition est donc plus élevée que sur PEA, c’est incontestable. Mais, il y a un mais…

La fiscalité fait-elle vraiment la différence

Tout d’abord, je pense que la première chose à signaler est qu’il ne faut jamais choisir un placement uniquement pour des raisons fiscales. C’est d’ailleurs très généralement la meilleure façon de réaliser une mauvaise opération (et donc une mauvaise performance).

Prenons un exemple évident pour ceux qui ne souhaitent pas investir en ETF et qui privilégient uniquement les actions en direct.

Vaut-il mieux payer 17,2% de fiscalité sur un indice comme le Stoxx600 (indice traçant la performance moyenne des 600 plus grandes entreprises d’Europe) dont la performance historique est catastrophique sur le long terme :

Ou vaut-il mieux payer 30% de fiscalité sur un indice comme le S&P500 (indice traçant la performance moyenne des 500 plus grandes entreprises Américaines) dont la performance historique est phénoménale sur le long terme :

Le choix est vite fait pour moi !

Donc tous ceux dans cette situation qui privilégient le PEA sous prétexte d’un gain fiscal, c’est un raisonnement factuellement mauvais. Je préfère payer 30% d’impôts sur un gain de 100% plutôt que de ne payer « que » 17,2% d’impôts sur un gain très faible. Ce sont simplement des mathématiques.

Pour ceux qui investissent en ETF et qui profitent de la performance du marché US en PEA via un ETF S&P500, c’est différent. En effet, il est ainsi possible de lier performance (avec les Us) et fiscalité (avec le PEA).

Néanmoins, il manque encore plusieurs éléments de réponse à prendre en compte.

La fiscalité est aussi changeante qu’une paire de chaussettes

La France est bien connue pour être le champion de la taxation. Mais pire encore, la fiscalité est très changeante au cours du temps. Comment peut-on donc prendre une décision sur un critère « fiscal » de manière sérieuse à horizon 10 ou 20 ans ? C’est impossible !

Parlons à nouveau de la CSG. Je rappelle que le PEA n’est pas soumis à l’impôt, mais uniquement aux cotisations sociales (ce qui est une forme d’impôt caché).

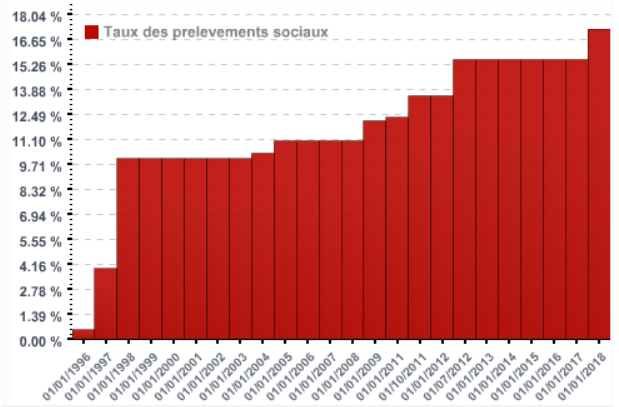

Regardons maintenant l’évolution de la CSG dans le temps :

Source : FranceTransactions.com

En 2000 elle était autour de 10%.

En 2010 elle était proche de 12%.

Aujourd’hui elle est de 17,2%.

On a donc assisté à une hausse de la CSG de 43% sur la dernière décennie, et de 70% sur 20 ans. Pensez-vous toujours que la CSG n’est pas un impôt ?

Maintenant rappelez-vous également la situation financière récente de la France, déjà très mauvaise avant le covid, mais c’est catastrophique maintenant avec un ratio dette/PIB passant de 60% en 2000 à 85% en 2010 et à plus de 120% en 2020.

Il faudra certainement un jour rembourser cette dette, et la hausse de la CSG est un excellent candidat…

Concernant le CTO, il est totalement possible que la flat tax disparaisse à nouveau dans le futur et qu’on reparte sur des taux d’imposition totalement délirants.

Mais en supposant que le taux d’imposition des Français reste constant, on comprend bien que l’avantage du PEA en terme de fiscalité se réduit progressivement d’année en année. Son intérêt principal réside à mon sens plus dans le report fiscal (on ne paye qu’à la sortie, contrairement au CTO où on paye dès que la PV est réalisée) que dans la fiscalité en elle-même.

Néanmoins, et c’est encore à nuancer, la fiscalité du CTO n’est pas celle que l’on croit.

Certes le taux est bien connu à l’instant T (30% aujourd’hui), mais je rappelle que tant que vous ne vendez pas, vous ne payez pas d’impôts.

J’ai par exemple actuellement un gain de plus de 50% sur mes actions Amazon. Tant que je ne vends pas, je laisse courir et croître cette plus-value dans le temps sans me soucier de tout impôt.

C’est tout l’intérêt du buy&hold dans des actions de qualité et de croissance. Tant que les fondamentaux sont bons, aucune raison n’est valable pour vendre. Si les bénéfices augmentent de manière régulière, le prix fera de même. Et tant que vous ne vendez pas, pas d’impôts.

Vaut-il mieux détenir Amazon pendant 10-20 ans et payer la fiscalité (quelle qu’elle soit dans le futur) sur un CTO (avec potentiellement une énorme plus-value) ou alors détenir Total sur PEA, qui ne rapportera pas grand-chose à part des dividendes ? À nouveau, le choix est vite fait pour moi.

Pour terminer, voici deux derniers arguments.

Le premier concerne les détenteur d’ETF S&P500 en PEA et qui ne se sentent pas concernés par cet article. Et bien je les invite à faire des recherches sur les ETF factoriels, uniquement disponibles sur CTO.

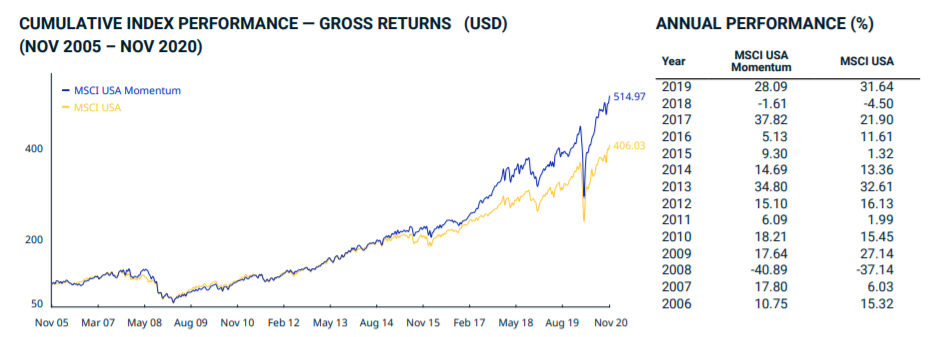

Prenons par exemple le MSCI USA Momentum (disponible via l’ETF Ishares IUMO) qui surperforme le S&P500 sur le long terme :

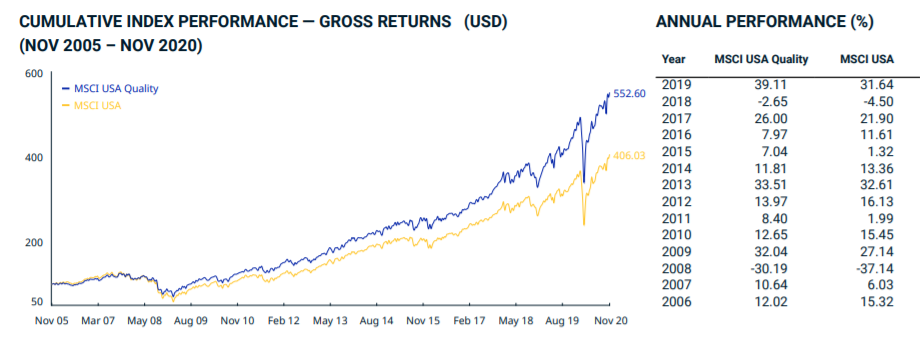

Il en est de même avec le MSCI USA Quality (Ishares QUAL) qui surperforme également le S&P500 à long terme :

En imaginant que ces facteurs continuent de surperformer dans le futur, il peut être plus intéressant de payer plus d’impôts mais sur un gain plus élevé (CTO) que moins d’impôts sur un gain plus faible.

Le dernier argument est pour tous ceux dont le patrimoine dépasse 150k€. Ce montant dépasse le seuil du PEA, il faudra donc nécessairement investir le reste sur CTO.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Merci Matthieu pour cet article, avec une intensité dans le choix des mots, sorti du « coeur ». Tu obligés le lecoeur à prendre du recul sur son investissement LT, merci!

Je rajouterai un autre argument par rapport au PEA est la disponibilité des sommes investies,notamment par rapport au PEA de moins de 5 ans.

Quelques questions !

J ai toujours un doute à investir des sommes importantes sur un broker étranger, est ce que concrètement la conservation des titres au Crédit Agricole est plus sécurisante que chez Degiro par exemple, ou cela ne change rien en terme de garanties?

Dans ton cas, par exemple, est ce que tu peux nous dire ta répartition entre Investor et Degiro?

Pour le MSCI US Quality, je ne le retrouve pas chez Degiro, existe t il sur la place Xetra?

Et pour terminer, un achat d ETF chez Investor en petit ordre (500e par exemple) génère t il sensiblement plus de frais que chez Degiro?

Salutations.

Bonjour Cédric,

C’est justement le tout premier avantage du CTO que je cite.

Mon portefeuille est à 50-50 entre PEA et CTO. Les garanties ne sont pas les mêmes entre la France et les Pays-Bas en terme de faillite. Néanmoins je rappelle que vous restez propriétaire de vos titres en cas de faillite du courtier. La garantie n’intervient qu’en cas de fraude, qui ne est disons le type de faillite le moins probable.

Mais si c’est ce qui vous fait peur, il reste d’autres courtiers Français même s’ils sont à la ramasse. Honnêtement je fais 1000x plus confiance dans la gestion Néerlandaise que Française.

Pour les achats chez Investore, tout dépend de la place boursière. Si c’est Paris c’est 1€ (Environ similaire à Degiro) mais pour les autres places c’est 25€ vs 2€ donc ya pas photo.

Bonsoir Matthieu,

OK on reste propriétaire de nos titre en cas de faillite du courtier, mais ils vont où alors les titres ?

dans mon cas j’ai un ETF NASDAQ (Lyxor PUST) chez Bourse Direct ; ou va se retrouver mon ETF si Viel & Cie (qui détient BD) fait faillite ?

Bonsoir,

Normalement on vous proposera de les transférer chez le courtier de votre choix.

Je retire la question sur Xetra : le code de l ETF est QDVB!!

Bonjour matt

Merci pour cet article complet et fort interressant!

J’ai juste un petit bémol concernant les ETF Momentum, je leur préfère les ETF Quality qui ont tendance à surperformer régulièrement depuis longtemps.

Je m’explique on voit sur votre courbe que de 2005/2014 le momentum n’apporte rien de plus tandis que le Quality s’écarte lentement mais régulièrement de l’indice général.

cordialement

Totalement d’accord pour les Us, mais le facteur surperforme en Europe depuis toujours : https://www.msci.com/documents/10199/d97a7aaa-216b-4993-86c9-22bb28c5cf77

C’est également valable pour le World. Il n’y a que pour les US ou l’écart est récent.

Bonjour Mathieu,

Vraiment bien comme article.

Après de nombreux conseils et commentaires sur ton site j’ai bien pour idée de laisser courir le PEA ( ouvert en janvier) pour me consacrer au CTO

Débutant j’ai bien envie de combiner Indice ishare MSCI World Momentum Index ISH WLD USD-AC à 46,62 euros (IE00BP3QZ825) et ishare Msi World ISHS CR WD USD-AC à 58,76 euros (IE00B4L5Y983)?

Est-ce selon toi une bonne stratégie et est-ce que j’ai pris les 2 bons etf ( il y en a beaucoup, en euros en usd….)?

Mes questions sont peut être simplistes mais j’aimerais vraiment partir sur de bonnes bases.

Merci vraiment,

Mes respects,

JB

Bonjour,

Comme je regroupe tous les ETf sur la même place (pour éviter de multiplier les frais d’accès aux différentes places) et en euro (pour éviter les 0,1% de frais de change), le mieux est IS3R (World Momentum) et EUNL (World). Mais globalement tous les ETf que vous citez ont le même ISIN. La performance finale sera la même. Donc autant optimiser les frais de change et courtage.

Il me semble qu’il faut etre vigilant sur les biais. Dire que la situation française est catastrophique vis à vis de sa dette est surement plus faux aujourd’hui qu’avant covid. Le covid a changé la donne et le QE a grande echelle va faire entrer une bonne partie de cette dette dans le bilan de la BCE (dont en passant les actionnaires sont les etats, ce qui engendre à long terme meme si les taux remontent un cout d’interet proche de zero). Mais surtout si l’inflation reste stable malgré la monétisation, ce qui semble etre le cas, la BCE pourra a son bon vouloir tirer une croix sur la dette qu’elle possede (ce qu’elle fera surement pas en bloc mais plutot au fil du temps).

Le covid aura été un changement de paradigme sur le traitement de la dette ( La posititon historique et centrale des allemands sur la gestion de la BCE (souvenirs de 1923) a perdu son role de » lead « dans ce nouveau monde). De cela on peut comprendre que la position des banques est bien plus perenne qu’auparavant (QE oblige).

Enfin, si par de nouveaux évènements mondiaux les taux remontaient fortement, il y aurait fort à parier qu’il y aurait un fort transfert des fonds actions vers les fonds obligataires qui deviendrait de nouveaux competitifs et pas forcement un eclatement de la bulle obligataire (qui serait protégée par les banques centrales) mais plutot un eclatement de la bulle action. Wait and see et merci pour vos partages.

Bonjour Bruno,

Il est certain qu’avec les QE et les taux d’intérêts 0, l’endettement n’a plus forcément le même sens qu’auparavant. Néanmoins, on ne peut pas nier qu’il vaut mieux avoir un ratio de dette de 60 comme en Allemagne, ou de 50 comme aux Pays-Bas ou encore de 40 comme en Suède… plutôt que le cas Français. Qui par ailleurs a une chute de son PIB supérieure à la moyenne Européenne lors de cette crise, avec un taux d’imposition (IR + cotisations sociales) supérieur à n’importe quel autre pays.

Merci de tes infos,

tu m’as donné envie d’ouvrir un CTO en parallèle de mon PEA.

Dans une stratégie d’investissement tous les mois sur ses ETF, quelles sont les frais de ses ETF sur une plateforme type Degiro ou Boursorama?

Car les frais des ETF sont plus plus faible en général mais les frais des banques sont plus élevés sur ceux la.

Quelle stratégie adoptes tu?

Merci

Bonjour Florent,

Cela dépend des ETF pour certains courtiers, mais par exemple Degiro propose un tarif de 2€ par transaction sur tous les ETF.

Bonjour Matthieu,

Un point important que vous n’avez pas abordé sur la fiscalité du PEA après 5 ans, et l’avantage qui résulte de la non-imposition et de l’absence de déclaration de revenus.

En effet les retraits du PEA ne rentrent ni dans le calcul de votre revenu imposable, ni dans celui de votre revenu fiscal de référence, Il est transparent fiscalement.

Ce qui signifie que si vous vivez uniquement des retraits des revenus de dividendes dans un PEA, vous aurez un taux d’imposition sur le revenu de 0%.

Cordialement,

Bonjour Rod,

Parler de taux d’imposition n’a pas de sens. Il restera toujours la csg à payer qui est un impôt. Le taux actuel de 17,2% est par ailleurs plus élevé que le taux d’imposition moyen en France.

La France, cet enfer fiscal tellement infernal qu’on considère que payer la CSG à 17,2% n’est même pas un impôt…

Merci Mathieu pour le retour,

Les ETF IS3R (World Momentum) et EUNL (World) ne sont pas éligibles sur boursorama. C’est bien dommage.

Peut être voir pour Degiro…

Cordialement,

Re

Pour moi le réel avantage du PEA c’est si tu ne fais pas du B&H..Admettons que tu fasses tourner une fois par an ton portefeuille et que tu gagnes 5% par an pour quelqu’un de jeune comme toi tu imagines la différences dans 30 ans entre les 2?

Après évidement entre un placement à +5% sur 10 ans et un +300% sur 10 ans il n’y a pas débat…mais si on compare le msci usa mom CTO et un etf nasdaq sur PEA pas de soucis sur 10 ans….encore faut il le savoir 🙂

Après ce qui est sur c’est que dès que tu dépasse les 150.000 de versement à part le PEA PME tu vas obligatoirement sur le CTO..;)

Oui c’est sur que pour un portefeuille avec du turnover, le PEA est intéressant pour ne pas payer l’impôt chaque année. Mais comme je l’ai déjà dit, il est possible en étant malin d’annuler ses gains avec ses pertes sur le CTO pour repousser l’impôt aussi.

Bon article encore une nouvelle 🙂

Pour sortir toutes les stats de tes différents articles tu te sers d’un autre site?

sans leur faire de pub, tu ne penses pas qu’être abonné à zonebourse peut être intéressant dans la gestion de nos portefeuilles ?

Merci

Bonsoir,

Je m’abonne de temps en temps à ZoneBourse lorsque j’ai beaucoup d’analyses d’entreprises à faire. Mais disons que je le fais temporairement, pas forcément utile d’être abonné tous les mois.

Bravo pour cet article intelligent qui montre arguments à l’appuie que le pea n’est pas si intéressant que tout le monde le croit.

Personnellement je suis investi sur un cto sur les etf USA Momentum et World Momentum qui superforment leurs indices parents à long terme et en plus j’utilise le levier/marge degiro à la warren buffet sans jamais vendre. . J’ai une performance explosive qu’un pea n’egalera jamais. Avec un éventail d’outils de construction d’un portefeuille tellement plus vaste (etf obligataires).

Bonsoir,

Tout à fait l’utilisation de la marge est un puissant outil souvent négligé que seul un CTO DeGiro permet d’utiliser.

Bonjour, j’ai commencé à me renseigner sur la marge chez Degiro, et j’en arrive à une point où je suis perdu en ce qui concerne le taux d’intérêt… Il est question sur leur plaquette de 1.25% ou 4% en fonction d’une certaine « allocation »… ? Et là, j’avoue que je ne vois pas bien ce qu’est cette histoire d’allocation 🙁

Merci à qui pourra m’éclairer

Bon weekend à vous!

Je m’apporte un début de réponse à moi même ; j’ai l’impression que l’on peut emprunter de deux façons différentes chez Degiro :

-Soit bénéficier d’une sorte de découvert autorisé (au taux d’interet annuel de 4%). On achète les titres/ETF etc. directement en piochant dans ce découvert

-Soit demander d’entrée de jeu un prêt (=allocation) qui est une réserve d’argent facturée 1.25% l’an, que celle-ci soit utilisée ou non

J’ai bon?

Nico

Bonjour,

Il faut normalement demander la marge avant le 30 du mois précédent, et celle-ci sera utilisable dès le premier jour du mois suivant au taux de 1%. Si vous empruntez sans demander en avance, taux de 4%.

Ce sont des taux annuels, donc au pire si vous empruntez sans demander, il faut corriger via une allocation. Vous payerez donc 4% le premier mois et 1% le mois suivant (en réalité 0,33% le premier mois en mensualisant le taux).

Bonjour Paul, Matthieu,

Pouvez vous en dire plus sur ce levier?

Merci!

Bonjour,

La marge est un pret de votre courtier en échange d’une hypothèque sur un certain montant de vos titres. Celle-ci est calculée en fonction d’un certain niveau de risque sur vos titres (capitalisation, cyclicité, devises, diversification…).

Grosso modo, vous avez le droit d’emprunter un pourcentage de votre portefeuille à’un certain taux. Vous pouvez vous renseigner sur internet et dans les brochures Degiro. Évidemment, ce n’est à conseiller qu’aux investisseurs expérimentés, et je déconseille de dépasser le levier de 1,3 pour éviter les appels de marges.

Bonjour

J’ai découvert votre site il y a peu, j’y trouve une bonne synthèse et des infos intéressantes (même si factuellement, je connais la plupart des choses que vous expliquez).

Je partage votre sentiment sur le trade fiscalité/performance vis à vis des limitations du PEA.

Le gros problème en France, c’est l’instabilité de la fiscalité et le caractère « politique » et « symbolique » de celle-ci dans notre pays où le riche est un « salaud » et l’actionnaire un rentier « qui se gave » (à se demander d’ailleurs pourquoi il y a si peu de gens qui investissent en actions si c’est si facile de se « gaver »).

Quand les CTO étaient imposés au même niveau que les revenus, TMI prise en compte, c’était juste du délire !

Mais bon, pour François H., la finance était son « ennemi » … il est toujours plus facile de se placer en Robin des Bois plutôt que d’expliquer à la plèbe comment elle peut investir efficacement son argent, même pour des sommes modestes.

Quand on pense qu’il y a des pays en Europe où les plus values boursières sont totalement exonérées de prélèvements …

Bref, ce petit coup de gueule étant posé, une petite remarque sur votre article.

Attention, vous présentez le stoxx600 en « price only ».

Vu la contribution significative du dividende dans le « total return » des grosses actions européennes (ce qui est moins vrai pour les composantes du SP500), cela n’a pas vraiment de sens.

Pour être « fair », il faudrait présenter les deux indices à minima en « net return ».

Bon le SP500 serait encore devant, nous sommes d’accord, mais l’info serait plus transparente.

Personnellement, je suis catastrophé quand des amis/collègues me parlent de la performance du CAC40 en « price only » alors que le GR fait presque 9% par an depuis 1987 … sans compter tous ceux qui se font refourguer des produits en assurance vie par leurs « conseillers » financiers, produits indexés par exemples sur le Stoxx50 dividendes non compris (le dividende finissant dans la poche de la banque).

En ayant une si mauvaise connaissance des mécanismes de l »épargne et en souscrivant des produits si médiocres, comment les français peuvent investir efficacement et obtenir plus de sérénité … bref.

Bonne continuation.

Bonjour Fred,

Entierement d’accord avec vous. En Suisse par exemple, les PV sont exonérées d’impôts après un an de détention des titres. Dingue…

Pour votre remarque sur les indices, le S&P500 est sans dividendes également donc la comparaison est correcte avec le Stoxx600. Certes le poids des dividendes est plus élevé en Europe car les entreprises sont plus matures. Mais dans tous les cas je laisse volontiers le stoxx600 avec les dividendes à ceux qui veulent, je préfère le S&P500.

Concernant le CAC40 GR, sauf erreur de ma part, l’indice a été créé au début des années 2000 donc difficile de retracer son historique. Je pense qu’à 9% vous êtes trop optimiste. Je dirais plutôt 6-7% grand maximum. 9% étant la moyenne haute de la bourse US.

Oui on est bien d’accord, la superformance du SP500 sur le Stoxx600 est énorme sur les 10 ans qui viennent de s’écouler (même dividendes inclus). Il est dangereux de faire du « performance chasing », mais on voit mal comment cela pourrait changer à court/moyen terme. La cassure sur le stoxx est clairement visible depuis 2015 où la droite de tendance en log a été cassée (ce qui l’on ne voit pas sur un sectoriel techno, il faut le signaler).

Pour le CAC GR, non je pense qu’il est disponible (ou tu du moins recalculé), car vous l’avez sur ProRealTime par exemple. La dernière fois que je l’avais regardé il y a peu, on était entre 8% et 9% de rendement annualisé depuis la fin des années 80, ce qui surprend toujours … mais il faut se rappeler que de 88 à 2000, la performance a été stratosphérique.

Au plaisir.

Mathieu

PEA ou CTO, on est fortement fiscalisé dans les 2 cas. Que penses tu de la Holding patrimoniale ?

Bonjour,

Désolé mais je ne m’y connais pas en fiscalité lors de création d’entreprises ou de holding.

Bonjour Matthieu,

Merci encore pour ton excellent travail.

Malheureusement je ne trouve pas sur Degiro les ETF USA Momentum et Quality auxquels tu fais allusion.

Aurais tu des références d’ETF qui sur-performe le SP500 sur le long terme ? (autre qu’un ETF Nasdaq évidement)

Merci d’avance,

Bien à toi.

Quentin,

Faites une recherche avec les tickers IS3R (world) et QDVA (US) en Momentum, vous allez forcément trouver. Pour US Quality il y a QUAL ou IUQA.

Évidemment l’article donne des idées mais n’est pas des conseils d’achat.

Sur Xetra, c est bien QDVB l ETF ishares Us Quality?

Cordialement

Oui c’est ça.

Bonjour Matthieu,

Tout d’abord je tiens à vous féliciter pour votre site et les nombreux contenus que vous mettez à disposition. Je vous suis depuis longtemps et j’observe attentivement votre évolution que ce soit sur les zones géographiques sur lesquelles investir, la stratégie d’investissement adoptée, votre avis sur les enveloppes disponibles pour investir etc. Je suis très souvent d’accord avec vous mais je note que sur cet article vous y aller un peu fort :-). Votre position est toutefois compréhensible si on tient compte de votre âge et de votre but. La fiscalité est confiscatoire en France ce n’est pas une nouveauté. toutefois le PEA permet déjà d’investir sur un nombre important de pays et de réinvestir ses gains (plus-values et dividendes) sans payer d’impôts (du moins pas avant d’envisager la sortie). Attention cher Matthieu à ne pas devenir un Bertrand bis !

Bonjour Fabien,

Je ne sais pas de quelle allusion à Bertrand vous évoquez. Mais je maintiens tous les arguments de cet article. Le PEA est un excellent support, c’est indéniable. Mais pas de là à en faire tout une histoire.

Je répète que sur CTO vous n’allez pas payer d’impôts si vous ne vendez pas et que vous investissez sur un support capitalisant. Ce ne sont que des mathématiques. Il est également possible (ce que je fais de temps en temps) d’effacer ses PV en compensant et en prenant en même temps des MV.

Pour terminer, la taille de mon portefeuille va bientôt dépasser les 150k€, montant qui n’est pour moi que le début de mes objectifs LT. Dès que l’on a des objectifs ambitieux, les 150k€ du PEA ne suffiront pas de toute façon. Néanmoins, pour un investisseur classique qui souhaite commencer à placer son argent en bourse, c’est largement suffisant. En supposant évidemment qu’il investisse sur des ETF US et non que sur des actions Françaises.

Bonjour Matthieu,

Pour le MSCI Europe Momentum,

Je ne trouvais pas le ETF Europe Momentum (CEMR) sur la bourse française.

J’ai trouvé son équivalent sur la bourse française MCEU. J’ai regardé le DICI et dedans il y a écrit frais d’entree de 3% et frais de sortie de 3%.

Apparemment ce sont des frais maximum. Je ne comprends pas très bien. On doit payer 3% à chaque fois qu’on achete et qu’on vend ?

Merci,

Adrien

Bonsoir Adrien,

CEMR est sur Xetra.

MCEU est celui d’amundi de mémoire. Non les 3% sont pour le marché primaire de mémoire (donc nous sommes pas concernés).

Il y a juste les frais de courtage habituels et les frais de gestion annuels. Par contre attention l’ETF d’Amundi n’est pas éligible PEA

Bonjour Matthieu,

Je comptais partir sur une stratégie très lazy, en investissant 100% de mes fonds d’investissement sur le World, mais à la lecture de tes articles, je me suis rendu compte qu’un ETF World Momentum pourrait peut-être être plus intéressant.

Du coup je me demandais quelle stratégie aurait le plus de chance d’être la plus rentable à l’horizon LT : Le IS3R ? Le EUNL ? Ou un mix des deux ? Que préconiserais-tu ?

Bonjour Alex,

Le facteur Momentum est le facteur historiquement le plus performant et le plus régulier (bien que l’explication de son fonctionnement n’a jamais été démontrée).

Il me semblerait cependant trop risquer de tout miser sur un seul facteur.

Il vaut mieux par exemple faire 50% World (CW8 sur PEA par exemple, ou EUNL sur CTO) et 50% World Momentum. Au moins vous diluez les risques.

On peut même faire 1/3 World, 1/3 World Momentum et 1/3 World Quality (IS3Q).

Bonsoir Matthieu,

Ton article est vraiment intéressant. Toutefois, je le perçois à charge contre le PEA (avec un gros biais sur la fiscalité qui, il est vrai, est un véritable mensonge en France) et à promotion vers le CTO.

J’adhère à la base de ton raisonnement : un CTO bien arbitré est potentiellement beaucoup plus performant qu’un PEA également bien arbitré, même en prenant en compte les différences de traitement fiscal qui, il faut bien le dire, sont de moins en moins attractives.

Maintenant, je crois qu’ici tu as un public composé entre autres de débutants, dont je fais partie. Et il y a un côté moins objectif à prendre en compte : je suis français, je connais des noms d’entreprises françaises et ce qu’elles font, je suis capable d’analyser (grâce à toi) des entreprises françaises… Bref, pour reprendre ce que disais W. Buffett et que tu reprends dans certains articles, il ne faut investir que dans ce qu’on connaît. Dans cette optique, se faire la main en bourse avec un PEA et en se limitant quasiment aux entreprises françaises ne paraît pas idiot, dans un premier temps.

Après je suis d’accord, il faut diversifier pour atténuer les risques de pertes brutales, et ça passe aussi par les secteurs géographiques. Le PEA le permet un petit peu grâce à quelques ETF éligibles.

C’est certes moins rentable, mais ce PEA a au moins le mérite de faciliter la confiance des débutants dans ce type de placement, quitte à se diversifier plus tard vers des entreprises scandinaves qui te semblent chères (et auxquelles je n’ai pas accès via Bourso), puis à ouvrir un ou plusieurs CTO pour se lancer dans les marchés américains et asiatiques. Comme tu l’as déjà écrit dans un article, on n’apprend pas du tout la finance à l’école, quel que soit notre niveau d’étude. Il faut bien commencer par quelque chose. Et pour le coup, je pense que toute la raison d’être du PEA est là.

Enfin, je ne crois pas que la fiscalité soit le réel premier point de blocage en France pour souscrire un CTO. Je pense que c’est simplement parce que ce placement est mal connu, que les contenus des places de marché auxquels il donne accès ne sont pas connus non plus, et il y a ce facteur risque qui du coup semble plus important du fait que le marché américain est ultra-libéral, et donc le risque de perte totale concret, contrairement au nôtre.

Dernier point, investir à l’étranger via un CTO demande aussi quelques notions pour appréhender les effets de change, c’est un risque perçu supplémentaire.

Bonsoir Samy,

Je ne critique pas le PEA, je me sens juste obligé de rectifier la vérité car lorsque j’entends que le PEA est un « cadeau fiscal magnifique », cela me fais un peu tiquer. C’est un excellent support, mais qui a vite des limites.

Ensuite quand vous dites que vous connaissez mieux les entreprises Françaises, je ne suis pas d’accord. Vous ne connaisez pas Coca, Mcdo, Apple, Microsoft, Nike, FaceBook ?

Je pense que vous les connaissez mieux et que vous les utilisez plus souvent que Danone, Air Liquide ou LVMH (mais je peux me tromper).

L’objectif était aussi de faire comprendre qu’il est aujourd’hui simple d’investir aux US donc qu’il ne faut pas s’en priver.

Pour terminer, si vous débutez, le CTO n’est pas un mauvais choix non plus car vous pouvez retirer votre argent à tout moment en cas de problème. Quand on débute on a en général peu d’argent donc « l’optimisation fiscale » est loin d’être le plus important vs la liquidité et la possibilité de récupérer son argent instantanément.

Bonjour

Excellent article.

Il me semble aussi que le PEA nécessite une résidence fiscale en France.

Donc s’il nous prend l’envie de nous expatrier, il me semble que la clôture du PEA est obligatoire.

Est-ce que je me trompe ???

Bonjour Thierry,

Je peux me tromper mais il me semble que c’est nécessaire à l’ouverture uniquement.

Normalement vous avez droit ensuite de quitter la France sans le cloturer.

Bonjour,l

J’ai un PEA assurance chez Yomoni et j’ai ouvert un CTO chez Bourse Direct. Pour le CTO, quel est l’etf monde le plus pertinent à utiliser (pour capitaliser) ?

Je précise que j’ai ouvert un PEA chez bourse direct pour ma femme et que j’utilise pour celui-ci les etf monde accessible d’amundi et lyxor (si cela est succeptible d’influencer le choix pour mon CTO).

Cordialement

Matthieu

Bonsoir,

BourseDirect est un très mauvais choix pour un CTO : très peu de produits sont référencés, les frais de courtage pour les valeurs étrangères sont exorbitants…

Degiro est de loin le meilleur.

Sinon le mieux est l’ETf World d’Ishares EUNL (à voir si vous y avez accès). Il existe aussi la version à Amsterdam IWDA. Mais comme ces ETF sont sur des places étrangères, les frais risquent de piquer.

Bonsoir,

Merci pour votre retour. J’ai fait le test d’acheter quelques actions US et les frais étaient en effet exorbitants. Je viens de regarder : les deux etf que vous citez ne me sont pas accessibles. en tapant « etf world » je peux avoir accès au Lyxor Core MSCI World (DR) UCITS ETF – Acc LU1781541179.

Bonsoir,

En effet, BourseDirect est très restrictif…

Si c’est le seul choix que vous avez, la question ne se pose pas trop, il faudra passer par Lyxor (ce qui n’est pas gênant non plus).

Bonjour,

Suite à notre échange d’hier, je cogite sur la manière de bien articuler ce fameux CTO et ce PEA Bourse Direct avec mes autres contrats en assurance vie (principalement chez Linxea). Dans une logique long terme (pas de projets particuliers pour l’instant et en visant ma retraite dans 25 ans), je sais que je vais avoir tous les ans 0,5 % ou 0,6 % de frais de contrat chez Linxea sur les OPCVM. En creusant, J’ai vu que certains OPCVM et ETF capitalisant que j’ai souscrits en assurance vie sont accessibles avec 0 frais chez Bourse Direct soit via le PEA de ma femme ou mon CTO. Ainsi, je me demande si il n’est pas plus pertinent de privilégier le PEA de ma femme et mon CTO malgré la flat tax pour ce type de fonds capitalisant y compris pour un etf monde et de réserver l’assurance vie pour des fonds avec un gros ticket d’entrée comme comgest monde par exemple. Cela vous semble cohérent ?

Bonjour Matthieu,

En effet, il n’est pas du tout rentable et intéressant d’investir en bourse via une AV à cause des frais de gestion. On trouve globalement les mêmes ETF que sur PEA ou CTO, donc autant éviter les frais, qui pèsent extrêmement lourds sur la performance à long terme (bien plus que la fiscalité si elle est bien gérée).

Merci pour votre retour. Et puis en plus si j’ai bien compris, le CTO et le PEA ne sont pas concernés par la loi Sapin donc potentiellement plus accessibles le jour où les épargnants vont voir arrivés les fonds euros à taux nul !

La loi Sapin ne concerne que l’AV en effet.

Bonjour Matthieu,

Article très intéressant !

Après un PEA rempli, quel est le plus intéressant pour des ETFs très long terme entre un CTO et une AV (type Linxea Spirit 2) ? En prenant en compte tous les critères (fiscalité, choix des ETFs, etc..). En effet, le contrat spirit 2 a des frais assez faible sur UC (0.5% + 0.1%) et l’AV a un avantage sur la fiscalité + succession + abattement.

On ne sait pas également ce que la fiscalité AV/CTO sera dans le futur mais j’ai l’impression que le risque sur ce point est plus important sur le CTO.

Merci par avance.

Bonjour Mathieu,

Les frais d’UC sur AV sont sur tout le capital et pèsent à long terme bien plus lourds que la fiscalité d’un CTO (sans parler du fait qu’il y a beaucoup plus de supports disponibles sur CTO). L’AV est à éviter pour la bourse (je ne parle même pas de la loi Sapin2 qui est très inquiétante et je n’ai aucune confiance dans nos dirigeants).

Merci pour votre retour.

Je comprends bien vos faits. Cependant, est-ce que ça a été démontré que pour une AV à plus fiable frais (0.5%) et avec un rendement annuel similaire ou même si +1% pour le CTO, le frais d’UC pèsent vraiment-il plus que la fiscalité CTO si on intègre également la notion de fiscalité avantageuse de l’AV ainsi que l’abattement annuel possible ? Je demande ça puisqu’avec des simulations cela semble être à l’avantage de l’AV.

Mathieu,

La fiscalité d’une AV est loin d’être nulle. Au mieux avec l’abattement c’est 17,2%, sinon on est dans les 25%.

Les frais d’UC ne sont vraiment pas à négliger, ils s’appliquent sur tout le capital et cela chaque année. La fiscalité ne s’applique elle en revanche que sur la PV. Sur une durée longue de 10 ou 20 ans, je pense vraiment que le CTO est largement plus intéressant. Il faudrait faire quelques calculs pour voir à partir de combien d’année le CTO devient plus intéressant. Mais ce qui est sûr c’est que sur une très longue période il est devant.

Bonjour Matthieu,

Concernant le CTO, si j’investi dans un ETF capitalisant, est-ce que la France considère les dividendes (automatiquement réinvesti) perçu comme « taxable » ?

D’ailleurs pour le CTO, si je ne vend rien et donc n’ai aucune plus value (ou moins value), dois-je le déclarer ?

Je te remercie pour tes articles concis et intéressants. J’ai appris beaucoup et rapidement. Merci

Cordialement,

greg

Bonjour Greg,

Dans un ETf capitalisant il n’y a pas de dividendes donc il n’y a aucune taxe (c’est justement l’avantage car le gain fiscal est important).

Si vous ne vendez rien, rien à déclarer. Sauf si le CTO est chez Degiro il faut déclarer le compte à l’étranger (comme détenu aux Pays-Bas) comme expliqué ici : https://etre-riche-et-independant.com/declaration-impots-compte-titres-degiro

Effectivement je suis chez degiro, j’enregistre ce lien. Merci !

Et ça change quelque chose si je suis sous le foyer fiscal de mes parents pour la déclaration ? Je suis étudiant encore.

Du coup, on est bien d’accord que si je fais que d’acheter (sans vendre) des ETF, c’est plus avantageux de faire ça dans le cadre du CTO que du PEA car moins de frais et meilleurs performance ? Quid des actions à dividendes ?

Les frais sont identiques sur PEA et CTO approximativement. La différence c’est qu’il existe des ETF uniquement trouvable que sur CTO.

Si vous êtes dans le foyer de vos parents, cela sera à eux de déclarer votre compte et éventuels gains. Si vous touchez des dividendes sur CtO, il y aura un impôt an déclarer et à payer chaque année.

D’accord merci

Excellente soirée

Bonjour Matthieu,

Je compte investir dans des ETF Capitalisant (par exemple 70% ETF World ,15%S&P 500 15% ETF EM) à très long terme, en adoptant une stratégie de gestion passive et je me demande quelle serait la meilleure option, entre investir dans un PEA (type Boursorama) ou un CTO. En effet, l’aspect fiscalité du PEA (17,2 % au lieu de 30% d’impôts) m’a paru attrayant. Or, votre article que je trouve particulièrement intéressant m’a permis de prendre du recul sur la fiscalité avantageuse qu’offre le PEA. Dans 40 ans, il n’est pas impossible que le taux CSG ait augmenté de manière significative..

Je me pose plusieurs questions à ce sujet :

– A long terme, les frais de gestion de PEA ne contrebalance t – ils pas son avantage fiscal ? Les frais de gestion sont-ils plus important dans un PEA ou dans un CTO ?

– Le PEA contient une limite de 150 000 euros de dépôt maximum, dans le cadre où cette limite serait atteinte, serait-il possible de transférer son PEA vers un CTO ? Si oui, est-ce que cela impliquerai une perte de valeur ajoutée sur mon investissement ?

– Selon vous, pour investir dans des ETF capitalisant à très long terme, vaut-il mieux investir dans un CTO ou un PEA ?

Cordialement,

Anatole

Bonjour Anatole,

Si vous souhaitez acheter des ETF classiques, (World, S&P500 etc..) il vaut mieux les détenir en priorité sur PEA pour des raisons fiscales. L’intérêt du CTO est plutôt d’accéder à une gamme d’ETF potentiellement plus performante et non éligible au PEA.

Il n’y a aucun frais de gestion ni sur PEA ni sur CTO. Le choix se fait donc sur la fiscalité et les différents produits accessibles.

Une fois le PEA plein, il n’y a aucun transfert à faire. Il faut simplement investir le reste sur un CTO.

Merci pour votre réponse pertinente,

Sur le PEA de Boursorama il y a 0,50% de frais par ordre (à propos de CW8), et les frais du gestionnaire s’élèvent à 0,38 %.

Certains CTO comme eToro, ou XTB prennent 0% de commissions sur les ETF, mais la flat tax reste tous de même de 30%. Je ne sais pas si à très long terme (40 ans par exemple), il vaudrait mieux être sur CTO avec une flat tax de 30% et 0% de frais par ordre, ou bien être sur PEA avec 0,50% de frais par ordre et 17,2 % de CSG ?

Merci d’avance,

Bien cordialement,

Anatole

Les frais de courtage ne se payent qu’une fois, c’est différent des frais de gestion qui se payent chaque année (comme ceux des ETF). Après ça dépend de beaucoup de critères, notamment la taille des ordres.

Etoro &co ont de très mauvaises réputations et sont considérés comme de l’arnaque. D’ailleurs les frais sont loins d’être nuls : ils disent 0 frais mais en fait le spread à l’achat est très élevé donc vous achetez à un prix beaucoup plus cher que la normale…

ça marche, je te remercie pour ces informations ! 😉 Bonne journée !

Reste le club d’investissement. un CTO avec les conditions du PEA 😉

Bonjour,

Merci pour cet article encore très intéressant.

Je projette d’investir prochainement par le CTO après avoir commencé avec le PEA. Probablement avec DEGIRO sur un ETF lié à l’intelligence artificielle.

J’ai bien noté que pour le CTO on ne paie pas d’impôts tant que l’on ne vend pas.

Mais faut-il tout de même faire une déclaration du moment que l’on a un CTO et des ETF même si l’on ne vend pas du tout ?

Bonsoir,

Vous n’avez à déclarer que si vous prenez des PV sur l’année ou si vous touchez des dividendes. Le cas échéant il n’y a rien à déclarer (sauf pour Degiro il faut déclarer le compte à l’étranger avec formulaire 3916)

Matthieu,

Merci pour ce billet très intéressant et qui confirme intuitivement ce que je pensais.

Je suis jeune : 25 ans et j’ai eu auparavant 2 assurances vies que j’ai géré moi-même avec un gain de +20% sur l’une d’entre-elles. Hélas je n’aime pas l’AV aujourd’hui à cause de ses frais souvent > à 0,6% et aux choix des ETFs qui est très, très restreint.

Suite à cette fermeture j’ai donc ouvert un PEA et un CTO chez un courtier étranger qui pratique une tarification agressive.

Je suis en plein floue sur ce que je dois faire par la suite. Le PEA ne m’attire pas vraiment car on y trouve des produits éligibles au … PEA.

Or je suis très attiré par une combinaison d’ETFs Momentum (comme le MSCI World Momentum de Xtrackers et d’autres) sur un CTO.

Sachant que mes investissements sont sur le long terme, qu’en pensez-vous ?

Bien cordialement

Jack

Bonjour Jack,

Il est vrai que les possibilités sont beaucoup plus larges sur un CTO. Les supports sont variés et une bonne sélection pourra amener à des performances supérieures à celles du PEA (surtout si le courtier propose certains avantages comme l’investissement sur marge etc…).

Néanmoins, un portefeuille 100% Momentum ou ETF assimilés sera plus volatile et risqué. Par conséquent, il vaut mieux mixer les deux approches avec par exemple des ETF classiques sur PEA (S&P500 etc…) et plus spécifiques sur CTO.

Bonjour Mathieu,

Merci pour vos articles, je les lis tousbet j apprends beaucoup.

J’ai 26 ans, je pensais ouvrir un PEA pour investir tous les mois sur le world amundi CW8.

N’etant pas imposable j’aimerais beaucoup profiter d’un CTO aussi, j’avais pensé acheter un sp500 capitalisant mais je ne sais vraiment pas lequel, il y a bien le Lyxor sp500 mais le prix de la part me rebute un peu ou alors faire des versements trimestriels ? Cela est peut etre plus rentable au niveau des frais aussi.

Avec votre article je m’interroge ne serait-t-il pas plus interessant d’ouvrir seulement un CTO avec le uniquement le world momentum ?

Merci,

Maxime

Bonsoir Maxime,

Attention car même si vous n’êtes pas imposable vous devrez tout de même payer sur CTO la CSG.

Concernant les supports d’investissement, l’avantage des ETF sur CTO est la possibilité d’avoir une réplication physique ainsi que certains ETF spécifiques au CTO.

Le World Momentum est en effet une bonne solution, que vous pouvez coupler avec par exemple du World classique chez Ishares (EUNL avec une part vers les 70€).

Bonjour,

Quel est l’intérêt d’avoir un etf world classique dans un CTO lorsqu’ils en existent sur le PEA svp? Je ne suis pas un défenseur du PEA et de sa fiscalité mais je ne saisis pas la stratégie (hormis qu’un IS3R ne soit pas dispo sur PEA bien sûr)

Merci,

Bonne soirée

Bonjour

Déjà quand le PEA est plein la question ne se pose pas. Ensuite, il y a plusieurs raisons tout à fait valables :

– les ETF sur CTO ont moins de frais

– détention physique sur CTO vs indirecte sur PEA

– possibilité d’investir chez des émetteurs plus gros et plus solides (comme Blackrock, Vanguard etc..).

Bonjour Mathieu, J’ai une question sur la fiscalité cto: si j’achète un etf sp500 capitalisant, est ce que je paierai la flat tax de 30% sur le dividende ? Est ce que je paierai quelquechose aux impôts ?

Merci par avance

Bonjour Ben,

Par définition d’un ETF capitalisant, il ne verse pas de dividendes puisque l’émetteur de l’ETF réinvestit directement ce montant, c’est totalement transparent pour vous. C’est d’ailleurs justement l’intérêt, vous ne payerez pas de fiscalité sur le dividende (mais uniquement sur les PV à la revente).

Bonjour Mathieu,

Mon conseiller bancaire(Crédit agricole) m’a fait ouvrir une assurance vie. Pour le moment il n’y a que 50 euros dessus. Me conseillez vous de le fermer car il est assez récent et éventuellement d’en ouvrir un ailleurs avec des frais moindre ou de me lancer juste avec un Cto +pea ?

Merci d’avance pour votre réponse

Bonjour Nathan,

Les AV bancaires sont catastrophiques (frais d’entrée, frais de sortie, frais de gestion annuels élevés, très peu de supports dispo et généralement ils sont nuls car des fonds gérés par des partenaires de la banque..).

Bref, à éviter. Le mieux étant certain contrats d’AV en ligne comme chez Spirica (mes placements libertés) ou chez Boursorama vie : pas de frais entrée/sortie, frais de gestions faibles, beaucoup de support dispo dont des ETF, de la pierre papier etc…

Bonjour, en complément de mon PEA et de mes AV, je pensais ouvrir un CTO pour faire du all weather, et avoir des etf obligataires capitalisant. Est-ce une bonne idée ou pas ? J’ai pu trouver tous les etf chez trade republic ou encore bourse direct pour l’ifu (mais un etf uk donc + de frais)

Bonjour,

Aucun intérêt selon moi d’avoir des ETF obligataires. Les taux sont relativement bas, avec des obligations vous aurez des fluctuations avec un risque de perte en capital tout ça pour une espérance moyenne de gain <3%. Autant prendre des fonds en euros sur AV, qui n’ont pas de fluctuation et une garantie du capital avec des rendements de l’ordre de 2%.

Pour la partie métaux précieux, pas fan des ETF non plus, il vaut mieux les détenir en physique sous forme de pièces. Ce n’est que mon avis.

D’accord merci pour votre réponse. Je ne sais pas vraiment du coup quel serait l’intérêt d’un CTO pour moi. J’ai 3 AV avec du fond euro (10%/10%/40%) dont celles de Nalo et Fortuneo qui ont des obligations ainsi que le PEA. Peu être du momentum/quality et du acwi sur CTO ?

Cela peut-être utile pour des ETf spécifiques (par exemple du Momentum ou du Quality). Un autre avantage vient du fait que la réplication est physique, contrairement au PEA. Les frais de gestion sont également plus faibles.

J’avais pensé à un World Momentum et un Europe Quality, pour éventuellement compléter avec un all world pour toujours plus de diversification. Et pour rester dans du lazy, éviter les déclarations fiscales de TR ou Degiro en passant plutôt par Bourse Direct qui a des frais aussi correct sur les places de marchés où devrait se trouver ces ETFs.

Attention car BourseDirect ne donne pas accès à tous les ETf Ishares spécifiques

A moins que je ne me trompe, le moteur de recherche de BD me trouve tous les ETFs que j’ai sélectionné, le problème réside plus dans la place de marché où il se trouve pour avoir les frais de courtage réduits.

Bonsoir Mathieu

Très sympa à lire, je te découvre sur ce super article et voici mon cas… 48 ans bientôt et aucune connaissance de la bourse🙂

Pour l’instant je me penche sur l’idée de placer de l’argent en bourse, du coup j’ai cherché et trouvé plein d’info mais la prise de décision et le pas le plus dur à faire.

J’avais dans l’idée d’investir sur un PEA (et un CTO).

En gros les actions français sur le PEA et ensuite me pencher sur le CTO pour le reste.

Est-ce déjà une bonne stratégie ? Ou il vaut mieux ne faire que CTO? ( je suis plus dans du long terme et réinvestir les dividendes)

Par ex, si on prend Total, c’est un peu d’actualité…

il me semble que niveau dividendes c’est plutôt bien, donc sur un PEA on peut finalement augmenter notre nombre d’action plus vite vu qu’il n’y a pas d’impôts tant qu’on n’y touche pas… même chose si on revend quand c’est en hausse et revenir plus tard quand c’est baissier…

Ma question est donc de savoir si je ne fais pas fausse route, et quel broker prendre en PEA… j’ai bcp de mal à choisir… j’aimerai pouvoir faire de petits achats régulier mais ne pas avoir trop de frais

Merci pour ta réponse, je suis vraiment novice dans ce monde 😂

Bonjour Victor,

Dans une stratégie dividende, les entreprises Européennes et Françaises sont vraiment peu qualitatives. Elles ont généralement moins de croissance qu’aux Us, les dividendes sont beaucoup moins fiables (coupés régulièrement lors des crises, ou plus récemment impactés par les mouvements politiques et sociaux), payés généralement de manière annuelle alors qu’aux US on peut toucher des dividendes tous les mois.

Bref tout ça pour dire, sur le PEA je partirai plutôt vers un portefeuille d’ETF (World ou S&P500 par exemple) et sur CTO pourquoi pas des actions US à dividendes.

Concernant les courtiers PEA, je suis personnellement chez ma banque au CA avec l’offre Investore Integrale qui est très bien. Il y a sinon des classiques (BourseDirect, Boursorama…).

Sur CTO, Degiro est selon moi l’un des meilleurs courtiers (surtout pour la bourse US), je l’utilise personnellement et propose également des parrainages dessus.

Bonjour Mathieu,

J’envisage de mettre dans mon CTO des etf tendances du type ceux sur les semi-conducteurs, ceux sur les data et cybersecurité et ceux sur l’hydrogène.

Penses tu et juste à titre informatif de connaisseur que le choix est pertinent ou qu’au contraire, c’est juste une tendance court terme ?

merci

Bonsoir Solveg,

Ce sont des tendances de fond mais sont relativement spéculatives actuellement. Elles subissent donc les foudres du marché.

Vous pouvez voir l’exemple d’un portefeuille de ce genre ici : https://etre-riche-et-independant.com/portefeuille-passif-etf-cto-reporting-avril-2022

En très nette sous performance depuis plus d’un an

Merci pour votre réponse.

Le portefeuille en exemple sous-performe effectivement le msci World pour le moment.

Mais sur le long terme, il m’apparaît bien mieux diversifié avec l’augmentation des technologies dites de rupture, des mesures de préservation de l’écosystème de plus en plus contraignantes, et un rebond chinois (asiatique de manière générale) qui va forcément avoir lieu.

L’avenir le dira, personne ne peut le savoir à l’avance malheureusement.

On a toujours des convictions personnelles mais cela peut parfois couter cher (ou être gagnant)

Bonjour Matthieu.

Merci pour cet article très clair sur avantages/inconvénients CTO/PEA

Je me pause une question que j’ai du mal à résoudre et qui n’est pas évoqué dans l’article ni, à priori, dans les commentaires.

A long terme, 10/20/30 ans, sans tenir compte des changements de fiscalité, qu’est ce qui coûte le plus chère :

un etf S&P500 sur CTO avec des frais de gestion symboliques (0,09 par exemple) et les 30% d’imposition en sortie.

Ou un etf synthétique S&P500 sur PEA avec des frais de gestion à 0,15% et du coup une imposition à 17,2% ?

D’ailleurs, autant que la réponse, la méthode de calcule m’intéresse car la je vois pas bien comment trancher ça…

Et cette question m’en amène une autre, un etf synthétique reproduit l’indice de référence avec capitalisation inclue des dividendes des entreprises qui le compose, ou il reproduit l’indice sans ses dividendes ?

Bonjour Raf

Dans la quasi-totalité des cas, un ETF (synthétique ou physique) suit un indice Total return donc prix + dividendes réinvestis.

Sur la fiscalité, c’est une question de calcul. Cela dépend de plusieurs facteurs (par exemple en marché baissier, vous n’aurez jamais d’impôts à payer mais les frais de gestion seront toujours là…). D’une manière générale il faut retenir que sur des faibles écarts de frais (0,1% par exemple) le PEA reste plus avantageux sur des durées d’au moins 30 ans, ça laisse de la marge… maintenant tout dépend aussi de comment évolue la fiscalité (hausse de la csg, disparition flat tax etc…)

Bonjour,

je me permet de poser une question en lien avec celle-ci. Mon collègue et moi-même comparions nos situations respectives. Lui avec un CTO et l’ETF Lyxor Core MSCI World (DR) UCITS ETF – Acc et moi avec un PEA et l’ETF Lyxor PEA Monde (MSCI World) UCITS ETF – Capi sachant que le TER est de 0.12% sur l’un et 0.45% sur l’autre, je ne trouve pas d’horizon sur lequel ma situation serait avantageuse. Il semblerait que peu importe la fiscalité, sur les ETFs capitalisants et l’investissement passif, l’accumulation des frais du tracker soit toujours supérieur au économies d’impôts a la sortie. Ou ai-je mal compris quelque chose?

Bonjour Ben

Oui vous n’avez pas bien compris comment cela fonctionne.

Pour faire simple disons que sur PEA frais de 0.5% et de 0,1% sur CTO.

Pour exemple, le calcul n’est pas totalement exact mais ça illuste : Si dans 2 ans vous faites +100% et voulez vendre (mise initiale de 1000€).

Sur PEA le gain sera de 99% (on enlève 2x 0,5% de frais annuel) donc de 990€. Ensuite vous payez la csg à 17,2%. Il vous reste à la fin en gros 1650€.

Sur CTO, gain de 99,8%, donc 998€. Puis on paye 30% (flat tax). Il vous reste à la fin en gros 1400€.

-> Le PEA est donc plus avantageux

C’est uniquement sur un très longue durée (ou dans un marché baissier où donc il n’y a pas de fiscalité) que le CTO gagne

Merci pour votre réponse.

Je pensais pourtant que les frais étaient calculés sur la somme totale investie dans l’ETF. Tout du moins c’est ce que je comprends de:

« Assume an ETF has a stated annual expense ratio of 0.75%. On an investment of $50,000, the expected expense to be paid over the course of the year is $375. If the ETF returned precisely 0% for the year, the investor would slowly see their $50,000 move to a value of $49,625 over the course of the year. »

https://www.investopedia.com/ask/answers/071816/how-are-etf-fees-deducted.asp

Oui c’est bien le cas. C’est pour cela que je dit qu’en cas de moins value, il n’y a pas d’impôts mais bien des frais d’ETF à payer, qui est l’un des rares cas où ce sont les frais qui jouent et non la fiscalité

Bonjour Matthieu,

Merci pour cet article.

Cependant je n’arrive toujours pas à me décider dans quoi investir.

J’aimerai investir sur du world et autres etfs (emerging markets etc) mais je ne sais pas sur quel courtier. PEA OU CTO ?

D’après votre article, j’ai l’impression que le CTO l’emporte mais sur certains commentaires vous dites qu’il est plus avantageux de partir sur un PEA pour du world.

Avec une stratégie uniquement world, a quoi sert donc le CTO ? Si le pea replique le world ?

Bonjour Laurent

Pour des ETF présents à la fois sur PEA et CTO, autant les prendre sur PEA pour les avantages fiscaux.

Le CTO ne sert que si vous investissez sur des supports non dispo sur PEA, ou bien sur si le PEA est plein

Bonsoir Matthieu et merci pour cet article lumineux.

Il est aussi à noter que les ETFs sur CTO sont moins onéreux que sur PEA (on trouve du Vanguard à 0,07% de TER par exemple face à du 0,15% pour le SP&500).

Je me questionne tout simplement sur la pertinence d’investir sur le PEA à ce jour. La CSG ne cesse d’augmenter et les niches fiscales seront peut-être impactées avec des difficultés de financement qui n’en finissent pas.

Je dois dire aussi que j’ai une très mauvaise opinion de nos services fiscaux et rien ne dit qu’à l’avenir le pays ne se renfloue pas sur le dos des investisseurs (ce n’est pas inconcevable, n’est-ce pas ?). Ne vaut-il pas dès lors détenir ses titres dans un CTO étranger ?

Quelle est votre opinion ?

Bonsoir Sylvain

Si la fiscalité du PEA augmente, on pourrait dans ce cas aussi parier sur une hausse de celle du CTO avec par exemple suppression de la flat tax. Le problème n’a donc pas de solution, à part bien sur s’expatrier 🙂

En tant qu’actionnaire ce n’est pas comme le cash ou détenteur d’UC en AV, vous êtes propriétaire des titres, donc en cas de faillite d’une banque ou d’un courtier vous n’êtes pas censé perdre d’argent. Il n’est donc pas utile d’aller voir ailleurs à mon avis. L’Etat se servirait en priorité sur le cash et sur les AV en fond en euro plutôt que sur des titres de propriété, mais je peux biensur me tromper. Après évidemment si on voit des scénarios catastrophes partout on ne ferait plus grand chose

Vous avez raison Matthieu et j’ai bien conscience que hélas le problème est insoluble, mise à part l’expatriation.

Notre fiscalité est confiscatoire au possible et je songe sérieusement à aller dans un pays plus « friendly ».

Bonjour,

Article très intéressant. Merci !

Pour corroborer vos arguments concernant la détention sur un CTO, il existe un abattement pour durée de détention:

– 50 % du montant de la plus-value réalisée ou de la distribution perçue lorsque les actions, parts, droits ou titres sont détenus depuis au moins 2 ans et moins de 8 ans à la date de la cession ou de la distribution ;

– 65 % du montant de la plus-value réalisée ou de la distribution perçue lorsque les actions, parts, droits ou titres sont détenus depuis au moins 8 ans à la date de la cession ou de la distribution.

Je me pose cependant 2 questions:

– Pourquoi n’en parlez vous pas dans votre article ?

– Ces abattements sont-ils aussi applicables pour les ETF?

Bonjour

Théoriquement oui cela s’applique sur les ETF. Je n’en parle pas car l’intérêt vient vraiment selon votre TMI.

C’est intéressant uniquement si votre TMI est < 30%, sinon la décote sur les dividendes et sur les PV n’est pas suffisante, à moins d’avoir plusieurs enfants.

Bonjour Victor,

« Depuis l’imposition des revenus 2018, les abattements (de droit commun ou renforcé) pour durée de détention s’appliquent uniquement lorsque les titres cédés ont été acquis avant le 1er janvier 2018 et que le contribuable a opté pour l’imposition de la plus-value au barème progressif de l’impôt sur le revenu. »

https://www.impots.gouv.fr/particulier/questions/jai-realise-des-plus-values-ai-je-droit-un-abattement-pour-duree-de-detention

Cet abattement n’est hélas plus valable sur les titres achetés après le 1er janvier 2018.

Bonjour Matthieu !

Je n’arrive pas à savoir si je gagnerai plus d’argent en etf 100% pea (globalement sp500+world (et oui je pense que le combo peut être intéressant)-nasdaq100-small cap- emerging market- un peu de stoxx 600 peut-être)

Ou bien je gagnerai plus en combinant les etf pea et les etf cto ….

Dans l’hypothèse cto : un etf bitcoin , 1 ou 2 etf smart beta momentum, un etf gold sont ce que je projète en leur réservant une petite partie du portefeuille seulement.

Je vais prendre des obligations sur AV pour sécuriser mon portefeuille au fur et à mesure que je me rapproche de la fin de mon investissement

J’ai un capital de départ aussi

Et je vais investir sur 27 ans

Que pensez vous qu’ils serait plus judicieux de faire ?

Merci pour la lecture ! 🙂

Bonjour

Il n’y a pas de réponse unique, cela dépend de votre capital, de vos objectifs, tolérance au risque etc.

Vos choix de propositions montrent que vous ne vous êtes pas défini un objectif spécifique ni une allocation spécifique. Sans cela, impossible et inutile de passer à la prochaine étape car vous allez acheter sans comprendre des supports qui ne correspondent pas à ce que vous recherchez.

1) la plupart des ETF classiques sont éligibles au PEA, donc autant en profiter.

2) pour un petit portefeuille (moins de 100k€, on pourrait même mettre le seuil plus haut), optimiser avec 50 ETF ne sert à rien. Cela complique la gestion, multiplie les frais, prend du temps… pour un gain (hypothetique car rien n’est jamais gagné !) qui sera trop faible. Autant faire un business parallèle, des heures supp, une activité rémunérée … cela gagnera plus

3) pourquoi prendre du world, sp500 et Stoxx Europe. Tout cela est contenu dans le World, redondant et inutile pour rien. L’Europe c’est à peine 5% de la capitalisation mondiale, pourquoi la rajouter en plus alors que c’est en parallèle une zone sous performante ? Le S&P500 c’est presque 70% du World, idem pourquoi cumuler ?

4) les obligations sur AV : pourquoi ? Comprenez vous le fonctionnement de ces supports ? Ils ne sont pas comme on le pense securisés. Pourquoi cela vs du fond en euros ou un fond monétaire.

5) ETF BTC, Gold, Momentum… dans quel objectif ? Augmenter la performance ? Diversifier ? Dans quelle proportion ? A nouveau, ces complexifications n’ont pas d’intérêt sur un petit portefeuille. Gagner 1% de plus qu’un indice par an sur 100k€ ne fait gagner que 1000€/an. On peut gagner le même montant en 1 mois avec des side jobs si on est motivé (et sans capital). Bref, avant de prendre une décision demandez vous surtout pour quelle raison. Croyez-vous par exemple au BTC ? Pourquoi cela ferait-il mieux que les indices. L’Or n’est pas un support securisés et est actuellement sur un plus haut. Est-ce le bon moment alors que nous sommes plus proche d’une fin de guerre que du début, plus proche d’une récession que d’une reprise.

La macro économie est complexe, il est nécessaire de se poser toutes ces questions pour ensuite faire des achats opportuns.

Merci pour votre réponse ceci dit qui juge un peu.

Mon capital départ 50 000 et dca 200/mois.

Donc sp500+world c’est parce que je fais une plus petite alloc que prévus sur sp500 et complète ac le world ce qui me permet d’arriver à l’alloc prévu us + diversifier de 30 % ailleurs en même temps. (World = 70% us) . Dc c’est calculé.

Ensuite stoxx 600 j’ai dis peut être vous avez vus ? Dc là ac votre réponse je pense comprendre que je vais pas le mettre.

Ensuite les etf classiques je vous ais bien marqué que je les veux sur pea non ? Et il y en a pas 50 mais 4 …. .

L’AV c’est pour sécuriser petit à petit qd je me rapproche de la fin de mon investissement comme je vous l’ai dis ac une partie fond € et une autre UC etf obligataires comme ça s’il y a une crise action vers la fin je perds pas.

Concernant votre petit 5 c’était l’objet de ma question je me demandais si je pouvais compléter mon pea ac ça en cto pour augmenter la perf oui et diversifier un peu plus. Concernant l’or il est décorrélé des actions ce qui me permet de ne pas perdre quand ça baisse et d’avoir une petite partie sécuritaire combinée à une obligation us treasury 10 year pour commencer,

Oui je vais seulement commencer à investir,

Ma Stratégie est tellement brouillon que ça ?

Merci.

Ah mais au contraire je ne juge pas, je vous fait simplement prendre conscience des réflexions à mener avant de faire un choix et un achat.

Je n’ai pas compris votre remarque sur le S&P500 et World. Si vous achetez un ETF World, vous avez déjà 70% d’US et une diversification à 30% vers le reste. Si votre problème est le montant de la part (de CW8 par exemple), il y a maintenant l’ETF WPEA d’Ishares à 5€.

Pour les différents ETF, je réitère. Si avec 50k€ (montant plus petit que celui que j’avais pris en exemple), battre le World tous les ans de 1% (ce qui est très difficile) vous rapporterait 500€ à l’année. Est-ce que cela en vaut la peine ? Pas sur. Et comme je le disais, rien ne garanti qu’un portefeuille de plusieurs ETF avec des pondérations pouvant s’éloigner de la capitalisation mondiale arrive à faire mieux.

Votre remarque sur les obligations montre que vous ne comprenez pas ce support. Non ce n’est pas sécurisé. Non quand les actions baissent les obligations ne montent pas forcement. Les obligations évoluent principalement avec les mouvements des taux d’intérêts des banques centrales. Si les taux montent, les obligations baissent. Regardez leurs performances sur les 5-10 dernières années et vous verrez que c’est tout sauf securisé, à l’inverse d’un fond en euro ou de fonds monétaire. Les obligations sont de plus en plus corrélées aux actions (les actions sont fortement pricées selon la politique des banques centrales) donc la diversification est de moins en moins forte. Si vous achetez des obligations US, vous ajoutez en plus l’effet de change eur/usd, qui rajoute du bruit. Selon le point d’entrée, cela peut accroître le risque (par exemple su vous achetez sur un euro bas).

L’or non plus n’est pas un support securisé. Décorrélé oui, cela peut améliorer le ratio rendement risque d’un portefeuille. Mais c’est un support volatile dont il est très difficile d’anticiper les mouvements, et dont certaines décennies (même quand les actions baissent) sont aussi baissières. À nouveau, tout dépend de l’objectif. Si c’est de la performance pur, l’or, surtout au prix actuel, n’est pas nécessairement le meilleur choix. Si c’est pour réduire la volatilité globale d’un portefeuille, c’est une bonne option car c’est décorrélé. Maintenant est-ce un souhait de réduire la volatilité au détriment de la performance ? Potentiellement si c’est votre besoin.

Ok donc si je vous écoute les etf smart beta je n’ai pas un assez gros portefeuille pour les utiliser et même avec ma vision sur 27 ans ? Car vous avez dis dans les commentaires qu’en complément d’etf sur pea des etf smart beta ça peut le faire ..

En fait j’ai une stratégie portefeuille 90% action 10 %sécuritaire qui va évoluer jusqu’à 60% sécu et 40% action au fil des années donc il faut bien que je me sécurise en or et en obligations et que je me diversifie en etf principaux (small cap -sp500-emerging market ) non ??

Sinon je fais comment pour sécuriser et diversifier ? Pour vous il faudrait que je prenne un world terminé et je touche à rien car je comprends rien ? (Lol)

Non ce n’est pas ce que j’ai dit. Avoir une partie « boostée » peut être utile, mais à condition de rester simple, et de limiter sa proportion dans un portefeuille. 10-20% par exemple sert à complémenter un ETF Core (comme du S&P500 ou du World). En avoir plus revient à augmenter fortement le risque (concentration sur des secteurs ou un facteur spécifique) et la volatilité. En cas de baisse, si votre choix baisse fortement, il est facile de faire des erreurs. Donc oui 10-20% peut avoir du sens. Quant au choix, du momentum pourquoi pas, c’est un facteur qui a historiquement bien fonctionné. De la tech pourquoi pas (j’ai personnellement choisi du Nasdaq au final, qu’on peut mettre sur PEA). Les émergents, à vous de voir. Ils sous performent depuis 20 ans et avec une volatilité 2x supérieur. Cela nous force également à acheter depuis la monnaie de mauvaise qualité qui subit constamment des dévaluations.

Mais comme je le disais, gardez en tete que ce type d’allocation, n’a pas forcement un taux de réussite certain de surperformance, et qu’à moins d’avoir un gros portefeuille, faire une activité secondaire rapportera beaucoup plus d’argent. Je ne dis pas laissez tomber et basta. Je dis plutôt ok choississez un support, mais ne compliquez pas inutilement. Continuez d’apprendre et de vous former, générer des revenus supplémentaires via d’autres activités, tout ceci aura beaucoup plus d’impact à long terme. L’idéal étant de faire les 2 à la fois. Vous demandez qu’est qui rapporte le plus d’argent, je vous répond. Pour déterminer son allocation, il faut estimer les revenus ou le patrimoine que l’on cherche à son horizon final. À partir de là on calcule son rendement nécessaire. Plus il est élevé et plus on a besoin de prendre des risques (mesurés) et donc plus son allocation action doit être élevée.

Oui ensuite on peut augmenter progressivement la part d’actifs securisés. Maintenant, 27 ans avant votre objectif, vous avez clairement le temps et la recherche de performance est à privilégier à ce stade. À moins d’avoir une grosse aversion au risque ou une recherche de performance faible qui suffit, on ne réfléchit à cette partie qu’une dizaine d’année avant la date de fin. Pour 50k€ en bourse, 10k€ sur livrets suffisent largemement par exemple, pas besoin de faire plus compliqué pour le moment. Plus si l’aversion au risque est forte ou si vous n’avez pas besoin d’une forte performance pour arriver à vos objectifs.

Non l’or n’est pas un actif securisé, c’est une matière première qui évolue à la hausse ou la baisse suivant ses fondamentaux ! Si demain la guerre se termine ou qu’on entre en récession ou que des stocks d’or sont trouvés et que plein d’autres choses peuvent arriver… les cours peuvent très bien baisser de 10-20-30% personne ne sait. L’or esr un support risqué permettant de diversifier la part action de par sa faible corrélation. Mais cela n’en reste pas moins un support risqué, qui sur le long terme a une espérance de gain plus faible. Est-ce que cela correspond à votre objectif ? Seul vous peut le savoir.

Idem pour un ETF obligataire, surtout que plus la durée est longue plus la sensibilité aux taux est forte.

Prenez un exemple très récent en 2018, toutes les classes d’actiif ont baissé en même temps (action, or, obligation).

Pour la partie sécuritaire plusieurs options : SCPI, livrets, fond euro, fond monétaires… il est possible de détenir des obligations de manière sécurisée via les 3 dernières options. Cela rapporte en moyenne presque autant, mais avec un risque nul. Pour un support qui rapporte en moyenne uniquement quelques %/an, prendre un risque de perte en capita (je rappelle que sur 2022-2024 pendant la hausse des taux les obligations ont perdu environ 20%) a peu de sens.

Alors déjà merci de prendre le temps de me répondre comme ceci.

Ensuite, oui cette fois je suis d’accord avec vous 10-15 % d’etf spécifique sur cto pour complémenter la partie core sur pea c’est bien comme cela que je pensais, donc vous répondez finalement à ma 1ère question ici en disant que ça peut valoir le coup d’allier le pea et le cto même en commençant d’investir;

Ensuite les émergents je sais qu’ils sont controversés mais je me vois obligé de les inclure sinon mon portefeuille sera trop concentré tech US, c’est pour diversifier, ils performent mieux que par le passé et pk ne continueraient-ils pas leur augmentation..

En fait un peu de sécuritaire pour moi ça permettais aussi de baisser la volatilité tout en étant avec certains etf obligataires et l’or décorrélé des actions, ce qui permet aussi de gagner de l’argent en cas de marchés actions baissiers et ensuite en ré équilibrant pour ramener ma partie action à 80% (en cas de portefeuille 80-20) ,

Le ré équilibrage je le ferai au dca pour ne pas faire des frais de transaction pour rien ..

Êtes- vous sur que je perds de l’argent de cette façon ?(car si je suis que en action en cas de baisse ou krach je perdrais plus que si j’ai un peu de sécuritaire aussi )

Merci pour votre temps