Le rôle principal de mon screener est d’attribuer une note globale sur 10 à chaque action afin de les classer de la « meilleure » (bon score) à la « moins bonne » (mauvais score). En plus de cela, un critère de valorisation fiable et visible en un clin d’œil permet de savoir s’il est possible ou non de passer à l’achat…

L’objectif de cette nouvelle série d’articles est donc d’afficher chaque mois (avec mise à jour du screener) le score de chaque action ainsi que les nouveaux passages à l’achat et les actions trop chères à éviter.

Screener action bourse CTO Aout 2020

Utilisation et rôle du screener

Pour comprendre comment sont calculés tous les scores, vous pouvez consulter cet article.

Calcul du Fair Price

Le Fair Price (ou juste prix) représente le prix que l’entreprise devrait valoir aujourd’hui en se basant sur plusieurs critères de valorisation. J’utilise notamment une combinaison du PER historique de l’entreprise, de son rendement moyen, de l’outil Fastgraph, de son levier financier, ainsi que quelques autres critères maison. Idéalement il faut donc chercher à acheter des actions dont le prix est sous le Fair Price pour profiter d’une décote, et d’éviter d’acheter les actions trop chères.

Calcul du Fair Price 5 ans et Potentiel

Le Fair Price à 5 ans correspond au juste prix que l’entreprise devrait avoir dans 5 ans selon les critères évoqués plus haut. Il tient compte du Fair Price actuel ainsi que de projections de croissance de l’entreprise à horizon 5 ans. Il est moins précis que le Fair Price actuel car basé sur des projections futures mais permet d’avoir une autre vision intéressante de l’aspect valorisation. Par exemple, une entreprise de croissance peut être sur-évaluée à l’instant T, mais peut croître de manière suffisamment forte pour avoir un bon potentiel dans quelques années. Le prix actuel qui serait donc sur-évalué à l’instant T pourrait ainsi être au final un bon prix d’entrée pour les années futures.

Un exemple : une entreprise qui est sur-évaluée de 20% mais qui croit de 15% par an mettrait un peu plus d’un an à retrouver un Fair Price. Un an n’est finalement pas grand-chose lorsqu’on a un horizon LT et qu’on détecte une belle action avec de la croissance.

Cela permet donc d’introduire la colonne « Potentiel » qui calcule l’écart entre le prix actuel et le Fair Price à 5 ans, tout en y ajoutant les dividendes. C’est donc le potentiel de gain qu’il reste à l’action à horizon 5 ans en tenant compte de sa valorisation actuelle ET de sa croissance. On peut remarquer que les entreprises sous-évaluées ont un bon potentiel (puisqu’elles doivent rattraper leur Fair Price puis continuer de croitre) mais que certaines entreprises relativement chères peuvent également en avoir un grâce à leur croissance future. Je trouve que cet aspect complète donc bien la vision de Fair Price et est peut-être même plus intéressant pour les investisseurs TLT comme moi.

Actions « pilier »

Une petite étoile apparaît à côté du nom des entreprises que je considère comme les piliers de mon portefeuille. Ce sont les actions que je veux sur-pondérer dans mon portefeuille à LT. Ce sont globalement mes principales convictions, celles que je juge les moins risquées, les actions dont je n’accepterais vraiment pas de me séparer (sauf cas très exceptionnel). Si je devais avoir un portefeuille ultra-minimaliste, ce sont les entreprises que je choisirais.

Le choix se base sur les critères suivants : la qualité des fondamentaux, la taille de l’entreprise, sa diversification, son risque (sectoriel, bilantiel), et enfin ma part subjective.

Remarque Générale

D’une manière générale, il faut bien avoir en tête qu’une décote importante est souvent signe de risque. Il ne faut donc pas forcément sauter sur l’occasion tête baissée. Le marché n’est pas « aveugle » et s’il applique une décote persistante à une entreprise, il y a peut-être une raison fondamentale derrière. A mon sens un potentiel de 50% (sur 5 ans cela fait quand même environ 10% par an) relativement « sûr » est mieux qu’un potentiel de 100% incertain. Si une action est très décotée (supérieure à 25%, hors cas de crise évidemment car ce n’est pas vrai si tout le marché est à -25) il faut donc se méfier ou avoir vraiment confiance pour renforcer.

Rappel du code couleur valorisation

Action sur-évaluée -> rester à l’écart (éviter l’achat) = code couleur rouge.

Exemple : ![]()

Action relativement proche de son juste prix –> possibilité d’acheter uniquement pour les actions exceptionnelles (LVMH, Microsoft…), sinon patienter = code couleur orange.

Exemple : ![]()

Action sous-évaluée -> possibilité d’acheter car c’est une bonne affaire = code couleur vert.

Exemple : ![]()

Pour terminer, il est aisé de réaliser un tri par niveau de valorisation en affichant en priorité les valeurs « à acheter » et par score décroissant. Evidemment, il vaudrait mieux privilégier les actions pas chères et à score élevé.

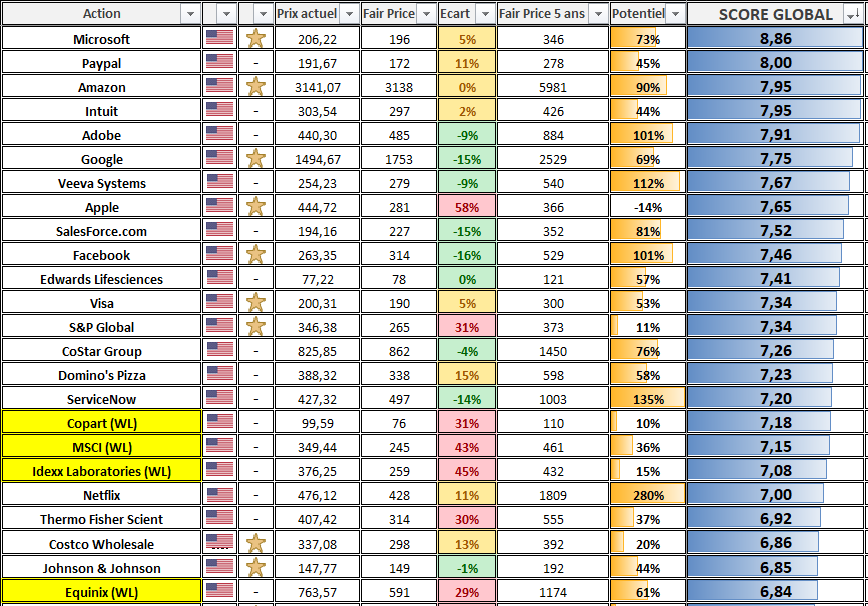

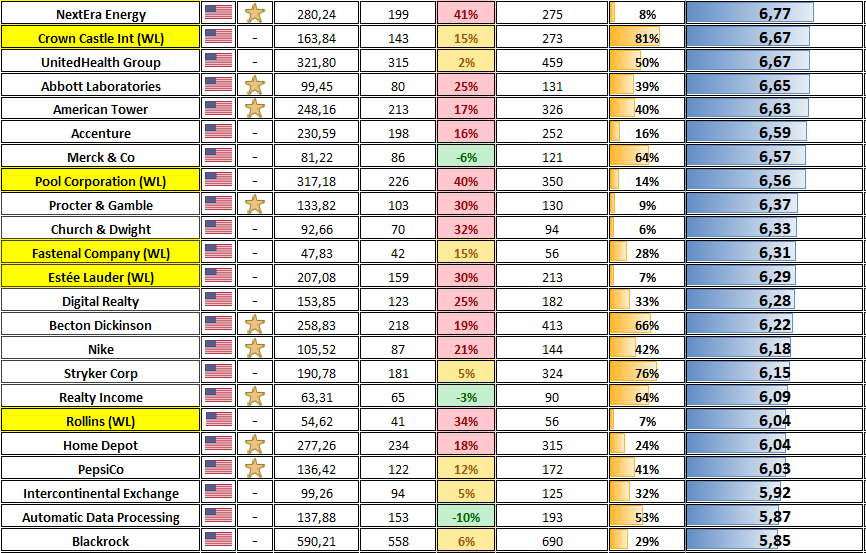

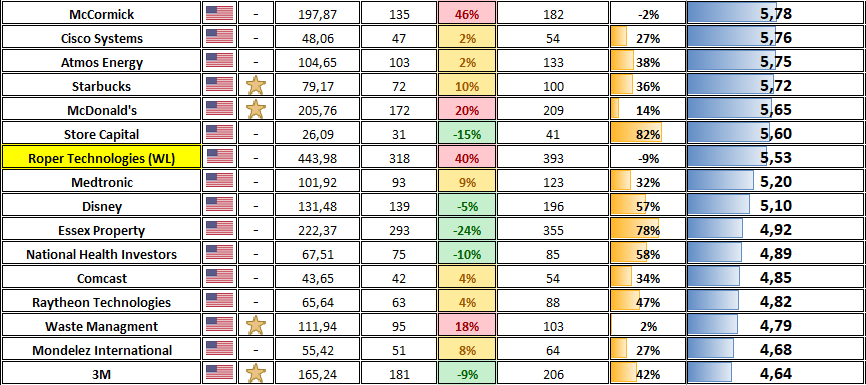

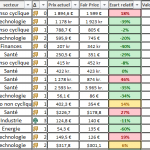

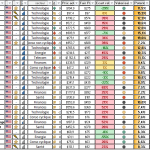

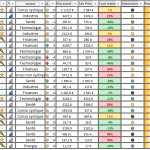

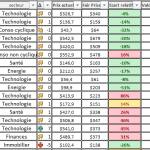

Voici enfin ce que cela donne sur mon CTO (prix des actions au 11/08/2020) :

Classement par score

2 Possibilités d’achat intéressantes (j’essaye de proposer chaque mois 2 actions différentes du mois dernier)

En croisant les critères suivants : score élevé, décote (mais pas trop importante) ou légère surcote, bon potentiel, on pourrait acheter ce mois-ci par exemple :

Microsoft, Veeva Systems.

Remarque : pour ceux que cela intéresse, je fais parfois des mises à jour intermédiaires du screener dans le mois sur la file de mon portefeuille sur le site Devenir-rentier.fr

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour à toi Matthieu,

si je ne me trompe pas il semblerait que tu ais retiré quelques actions de ta watchlist (comme Ross stores ou encore Fiserv),

pourrais-tu faire une petite explication rapide s’il te plaît (notamment pour Ross stores ^^)

Un grand merci à toi pour tout ce que tu apportes à la communauté, vraiment c’est un régale de te lire, je suis toujours dans l’attente de tes articles !

Bonsoir Benjamin,

J’ai en effet retiré quelques entreprises US comme :

Fiserv : j’ai du mal à analyser l’entreprise depuis ses dernières acquisitions et je suis déjà bien positionné dans le secteur avec PayPal, Visa, Adyen et Worldline. Je pense que c’est suffisant.

Ross Stores : l’entreprise est en grande difficulté avec le covid et les fondamentaux se sont détériorés. Notamment coupe du dividende cette année alors que l’entreprise était un Aristocrats (l’un des seuls à avoir coupé). Je suis déjà investi dans le retail moins cyclique avec Home Depot et Costco Wholesale ce qui me semble suffisant.

Bonne soirée

Matthieu

Bonjour Matthieu,

Je remarque que ce soit sur le CTO ou PEA qu’il y a de plus en plus de société ne versant pas de dividende. Certes il s’agit actuellement de très belles boîtes, mais qu’en est-il si l’on rentre malheureusement sur un point haut et que le cours dégringole peu de temps après? Nous n’aurons même pas les dividendes à nous mettre sous la dent pour se »consoler ».

Est-ce un choix car tu penses que ces entreprises vont dans 5, 10, ou 15 ans obligatoirement se mettre à verser des dividendes ?

Ta réponse m’intéresse grandement.

Encore merci pour ton blog et le partage!

Bonjour Adrien,

Le screener prend bien en compte le fait de verser ou non un dividende. Cela veut dire qie les entreprises en tête qui n’en versent pas ont des fondamentaux largement meilleurs pour réussir à être premières avec ce malus.

Il faut bien voir également qu’en phase de capitalisation ce qui compte réellement est le total return (perf + dividende). Donc même en touchant un dividende si le prix chute d’avantage ça ne compense rien du tout, vous donnez surtout de l’argent aux impôts tout en perdant en capital. Mon objectif pour le moment est de sélectionner les meilleures entreprises, dividendes ou non et d’avoir une croissance supérieure au marché à l’aide du screener.

J’ai certes l’espoir qu’elles en versent plus tard, sinon il faudra un jour les revendre.

Bonjour Matthieu,

J’aimerais commencer à m’exposer au GAFAM. Pour tous les perspectives de croissance sont intéressantes mais par rapport à Facebook j’ai un doute. Ma vision est peut être réductrice mais j’ai l’impression que ce qui fait leur force c’est la collecte de données, la publicité et la quantité de personnes qu’ils peuvent toucher grâce à leur réseaux sociaux (Instgram, WhatsApp, Facebook). Le fait que Facebook soit de moins en moins utilisé et considéré aujourd’hui comme un « réseau de vieux » n’est pas inquiétant ?

Y’a t’il d’autres sources de revenu ou moyen de rebondir pour l’entreprise si Facebook continue son déclin ?

Qu’en penses tu car je vois que tu considère tout de même l’action comme un pillier de ton portefeuille ?

Bonjour Pierre-Marie,

Facebook détient WhatsApp qui fonctionne très bien pour les entreprises avec le covid (services payants de visio) et aussi Instagram qui cartonne avec les influenceurs et donc plutôt pour un public jeune. Ils font également beaucoup d’investissements dans la finance (Libra) et veulent se lancer dans le e-commerce ou PAP notamment en Amérique Latine. Pour moi il y a énormément de potentiel de croissance dans les années à venir.

Super merci pour ta réponse !

Bonne journée

Bonjour Matthieu,

Un avis sur Pfizer? … dans la lutte pour sortir un vaccin contre le COVID-19

Merci et bonne journée

Bonjour Paul,

Les fondamentaux de Pfizer n’ont rien de géniaux, surtout en comparaison de ses plus gros concurrents qui sont bien mieux diversifié (hors pharma) et avec un meilleur bilan comme par exemple Johnson & Johnson Ou Merck.

Il faut raisonner à LT en terme de perspective et non spéculer à CT sur un éventuel vaccin de Covid (surtout que la concurrence est énorme sur le marché).

Bonjour mathieu ,

Je possède aussi de l’apple sur mon cto , j’hésite a vendre cette position , et je remarque sur ton screener qu’apple à un potentiel de -14% . N’est ce pas le moment de vendre ?

Merci pour ta réponse!

Bonsoir David,

À titre personnel je ne vends jamais les belles entreprises et les conserve en portefeuille même si elles me semblent sur évaluée. Ce qui est certain c’est que je n’achète pas à ce prix !

Bonjour Matthieu,

Que pensez-vous de Foot Locker?

Le dernier rapport trimestriel à montré des résultats intéressants :

Augmentation des ventes de 18.6%

Une belle position en cash qui a augmenté depuis le dernier trimestre

Une baisse des dettes

Une augmentation du BNA supérieur à la prévision des analystes

Bref des résultat surprenant sachant que l’on sort tout juste d’une pandémie.

Certes le dividende a été supprimer mais il le ré-instaure (bien que plus bas qu’auparavant) et la croissance du dividende des années précédentes montrait un potentiel intéressant également (~10% de dividende CAGR) et un rendement correct (~3%)

https://www.zonebourse.com/cours/action/FOOT-LOCKER-INC-14991/fondamentaux/

Un coup d’oeil sur zone bourse montre aussi :

Une capitalisation en croissance, un BNA en croissance, un belle trésorerie, un ratio de distribution bas, une marge nette suffisante et un ROE de 21%

Le prix étant toujours relativement « bas » je trouve qu’il peut être intéressant d’initier une position à ce jour pour une action qui pourrait non seulement être une bonne action à dividende mais également qui pourrait apporter une belle performance sur 5-10 ans.

Qu’en pensez-vous?

Florent

Bonjour Florent,

Une analyse fondamentale (certes rapide) de Foot Locker est très défavorable pour ma part sur cette entreprise. Le CA est en stagnation depuis plusieurs années (bien avant le covid) et l’EBITDA qui est très proche du cash-flow est en baisse. L’entreprise gagne donc de moins en moins d’argent. Les marges sont faibles, ce qui signifie qu’à la moindre crise les profits sont fortement impactés (c’est le cas cette année).

Globalement l’entreprise perd des parts de marché chaque année à cause du e-commerce. Certes la valorisation est très faible mais il y a de bonnes raisons à cela à mon avis.

Seul point positif, un bilan qui me semble relativement sain avec un peu de trésorerie qui peut compenser une ou deux mauvaises années.

Si le marché boude cette valeur, c’est aussi qu’il analyse de nombreux risques à LT. Vous devriez donc rester méfiant.

Bonjour Matthieu,

Penses tu qu’il est un moment opportun pour acheter des actions US ?

Etant donné la chute du Dollar face à l’Euro.

Et merci pour ce blog qui est une vrai petite pépite ^^

Bonjour Christophe,

En effet la chute du dollar ouvre une fenêtre d’achat intéressante. Néanmoins les marchés US étant relativement cher, disons qu’il faut vraiment regarder au cas par cas.

Bonjour Matthieu,

Je tenais à vous remercier pour votre site et vos articles.

Grace à vous, il y a 3 semaines, j’ai connu et acheté des actions CRM.

Aujourd’hui, le titre prend plus de 27%, alors un grand MERCI !!!

Bonjour Fred,

SalesForces est en effet une belle entreprise classée dans les premières positions du screener. Les bons résultats publiés sont encourageants pour les années à venir !

Un message rapide pour dire la même chose que Fred !

Un grand merci une fois de plus, certes pour la découverte de Salesforces qui est une pépite, mais aussi et surtout pour tout le travail fourni.

C’est un plaisir de faire partie de ta communauté.

Bonjoue Benjamin,

Merci beaucoup pour ces compliments 😉

Bonjour,

Que penses-tu du cours d’Apple à plus de 500 euros ?

Je suis d’accord avec toi sur le fait de ne pas vendre les entreprises de qualité mais j’ai vraiment l’impression qu’on a affaire à une bulle ici. J’hésite à vendre ma position.

Comptes tu garder la tienne coûte que coûte ?

Bonsoir Daniel,

Lorsqu’on regarde les ratios de valo d’Apple, cela semble largement au dessus de l’historique, on est totalement d’accord.

Mais d’un point de vue absolu, on reste sur des valo à peu près raisonnables (PER de 35 pour une GAFAM avec un moat énorme pourquoi pas). Lorsqu’on voit du PepsiCo à un PER de 25 c’est pas forcément moins inquiétant par exemple.

Concernant l’historique d’Apple, elle passe d’une société de hard (téléphones, tablettes, mac…) à une société de soft (services de streaming, paiement électroniques, santé…).

La part hors iphone (beaucoup moins cyclique et potentiellement avec plus de croissance) prend de plus en plus d’ampleur dans les revenus. Ils occuperont peut-être plus de 50% dans le futur. Forcément ce changement de business model doit se retrouver dans les ratios de valos qui s’adaptent au sous-secteur technologique (on se rapproche plus de Microsoft par exemple que de Texas Instrument ou Intel).

Pensez vous que les milliers d’analystes de Wall Street ainsi que tous les gestionnaires sont devenus fous/aveugles pour faire autant monter le prix sans raison ? Je ne pense pas, surtout sur une capitalisation aussi grande avec la visibilité d’Apple. Il y a donc surement des choses que l’on ne voit pas, c’est pour cela que je conserve.

Bonjour Matthieu,

J’ai une petite questions sur des stocks avec du potentiel.

Certaines personnes ont manqué l’extraordinaire progression des FAANG ces dernières années ou elles n’ont simplement pas la possibilité de payer une seule action parfois au prix d’un salaire.

J’ai donc fais quelques recherches et je te propose quelques entreprises qui semblent avoir du potentiel à l’instar des FAANG, qui pourrait si j’ose dire « exploser » lors cette prochaine décennie.

– Pluralsight (entreprise de cours en ligne, sur la sécurité du cloud, la data)

– Fastly (cloud computing, plateforme de diffusion de contenu)

– Medallia ( leader dans « l’ experience management » et qui vient de faire un partenariat avec ServiceNow)

– Stitch (Online fashion service)

– Crispr Therapeutics (société d’édition de gènes, secteur de la biotech qui est intéressant sur le prolongement de la vie ou du moins pour une meilleur qualité de vie)

– Twilio (communications unifiées via une plateforme cloud)

– Wix (création de site, concurrent de WordPress etc..)

Les 2 dernières étant un peu plus chères.

Je suis en train de les analyser à ce jour, mes premiers filtres étant leurs revenus croissants, le cash généré ou encore (et bien sûr) leur secteur prometteur.

La plupart sont potentiellement surévalués (comme Fastly je pense) mais puisque la vision long terme est à privilégiée je me dis pourquoi pas.

A noter également que certaines compagnies sont surveilléees par des hedges funds comme chez Ark Invest –> Crispr Therapeutics donc évidemment il y a une part de spéculation qui n’est pas forcément la bienvenue dans le type de portefeuille que tu possèdes sur Degiro (et donc j’observe chaque mouvement car tellement intéressant !) mais je souhaitais simplement échanger là dessus en sachant que parfois prendre des risques ça peut payer !

Je te remercie encore une fois pour tout ce que tu apportes au travers de ton site.

Bonjour Benjamin,

J’avoue ne pas connaître la majorité des noms évoqués mais je vais regarder ça de plus près. Il est vrai que généralement je préfère les bigcaps leader dans le domaine. C’est moins spéculatif et la performance n’en est pas moins bonne pour autant en général.

Bonjour Matthieu,

J’ai regardé par curiosité ton fil de discussion sur le forum devenir rentier et je ne peux que vivement conseiller à tous de faire de même. Un magnifique complément d’informations ! Tu y partages encore plus de valeurs et ton point de vue. Couplé aux autres intervenants, un régal !

Je voulais également faire part de valeurs que j’apprécie et absentes de ton screener, que tu as dû voir et écarter pour diverses raisons (que je devine pour certaines) : Zoetis, Fortinet, JM Smucker, American Water Works, Nestlé, Schindler, Pentair, Nvidia, UPS (non exhaustif).

J’ai découvert Veeva et Idexx grâce à tes articles qui ont l’air prometteuses !

Content que Roper ai intégré ta liste depuis juillet (il me semble). Je désespère de la voir à un prix décent haha.

Bonsoir Flop,

En effet le forum de l’IH est très intéressant et très riche de rencontres. L’aspect forum est parfois plus pratique pour s’exprimer rapidement.

Pour Zoetis très belle valeur, historique un peu cours mais bon. Je préfère cependant Idexx Lab dans le secteur.

Jm Smucker : surtout présent aux Us et les marques ne me semblent pas avoir vraiment de moat (mais je me trompe peut être).

Nestlé : très belle valeur, en réalité ma préférée du secteur. J’ai juste un peu la flemme d’introduire un nouveau pays sur le CTO avec tous les embarras fiscaux que cela entraîne pour la déclaration.

UPS : je n’apprécie pas trop le secteur des transporteurs, ils bénéficient pour le moment du ecommerce mais je pense q’Amazon aura a terme sa propre compagnie.

Nvidia : un peu spéculatif à mon goût et le secteur des semi-conducteurs est trop cyclique pour moi. Ils n’ont pas vraiment de moat et quid de si Apple, Samsung etc décident de fabriquer leurs propres puces ?

Fortinet, Pentair, Schindler : je ne connais pas assez désolé.

Bonjour Matthieu,

réponse (très) tardive :

Déjà un grand merci pour tes réflexions sur ces valeurs.

Fortinet est l’un des acteurs majeurs de la cybersécurité, belle croissance et pas mal de trésorerie.

Pentair s’est reconverti en pure player dans le secteur de l’eau et propose des solutions dans de nombreux domaines d’activité. Je pense que c’est un nouveau départ radieux pour la société.

Schindler est pour moi le meilleur ascensoriste avec KONE. Il est également leader pour les escaliers mécaniques. C’est un domaine d’activité que je trouve intéressant car les contrats de maintenance sont vendus avec les produits et de nombreuses mises aux normes sont opérées dans ce secteur. La société a de la trésorerie également. Il s’agit d’une valeur suisse donc je sais qu’elle ne te conviendra pas ^^

JM Smucker possède les marques numéro 1 dans le beurre de cacahuète, le café, les biscuits pour animaux et la confiture aux US qui sont des consommations importantes là-bas. Elle opère effectivement très majoritairement aux US cependant.

Nvidia a une marque forte dans les cartes graphiques et la montée du gaming lui donne le vent en poupe. Elle possède de la trésorerie pour investir et rester maitre à bord (on dirait que je parle d’une société de navires haha). Après le secteur d’activité ne me plait pas trop non plus et la valeur est très (trèèès) chère.

UPS sera peut être remplacée par Amazon dans le temps mais le e-commerce ne s’arrête pas non plus qu’à cette seule société et je pense qu’il y a moyen de profiter d’une croissance sur plusieurs années, quoi qu’il advienne.

J’essayerais d’émettre quelques pistes de réflexion en proposant des valeurs qui m’attirent à chaque screener ou suivi de portefeuille. Cela peut permettre de faire des découvertes pour chacun.

Bonsoir,

Pour info, CRM devrait prendre la place dans le DJI, à moyen terme, ça peut être pas mal pour le titre …

Deux nouveaux également sur le DJI, HON et AMGN.

Bonjour Matthieu,

Je suis novice en Bourse et j’ai absolument dévoré tout votre site ainsi que votre forum.

Je tenais à vous remercier car vous réussissez à rendre le monde de la bourse plus accessible pour moi. Un grand merci pour cela.

je ne suis pas trop Math mais par contre j’ai beaucoup de logique. C’est l’une des raisons pour lesquelles j’apprécie particulièrement votre travail. Votre screener est d’une logique implacable.

J’ai refais mon propre screener largement inspiré du vôtre mais j’ai un peu de mal avec le fair price.

Sur le forum vous aviez expliqué comment vous le calculiez:

Pour les 2 prix où vous transformé les deux PER en prix, je crois avoir compris.

Par contre, mais j’ai du mal avec cette notion: « Pour transformer un rendement en prix : diviser le dividende 2019 par le rendement moyen. »

Je ne trouve pas les données que je dois prendre pour faire ce calcul. Pourriez-vous me donner un exemple concret avec une société connu que je puisse mieux comprendre svp ?

Encore un grand merci pour votre travail.

Bonjour David et merci pour votre retour.

Pour répondre à votre question, prenons l’exemple de Danone : Dividende de l’année 2,10€ et rendement moyen de 2,82% sur les dernières années (données issues de ZoneBourse).

Le FairPrice basé sur le rendement sera 2,10/2,82% = 74,5€.

Néanmoins le rendement n’est pas un bon critère car cela fonctionne uniquement si l’entreprise augmente son dividende chaque année. Il donne sinon des résultats aberrants en cas de baisse du dividende. Il vaut mieux utiliser le PER et le PSR (price to sales ratio).

Un grand merci pour votre retour. J’attends déjà avec impatience le rapport d’août 2020.

Il va falloir que je regarde comment on transforme un PSR en prix du coup.

J’ai commencé à investir et je suis entré sur :

– Facebook

– Genmab

– Just Eat Takeaway

– Realty Income

– Veeva System

Je vais continuer à agrandir mon portefeuille petit à petit dans les prochaines semaines jusqu’à avoir une diversité intéressante.

Encore un grand merci pour votre travail.

Bonjour Matthieu,

Je suis toujours avec interet votre blog ainsi que les commentaires.

Apres une mise en place difficile de mon transfert pea boursedirect (finalisé en aout…. (2 mois sans possibilité d’acheter suite aux blocages des 2 parties bancaires) et ouverture du cto degiro finalisé fin juin, j’ai pu enfin retrouver les marchés alors que ceux-ci avaient rebondit fortement…

J’ai acheté en tout une quarantaine de boite,(25 us et 15 eur) mais je me pose cette question:

Les gafam ayant 3 longueurs d’avances sur toutes les autres boites, ne faudrait il pas largement les surpondérer sachant que sur le long terme avec les moyens d’investissements qu’elles mettent en oeuvre, elles auront probablement un avantage décisif sur les autres (à moins que leurs stratégies deviennent hasardeuses (possible pour 1 ou 2 mais pas pour les 5)). Du coup, bien qu’il soit possible que leur cours soient corrigés fortement à CT ou MT parce qu’elles sont trop recherchées, il reste qu’à long terme je ne vois pas beaucoup de bigcaps capable de suivre l’évolution de leur cours.

Du coup, acheter du essilor, vinci ou meme l’oréal pourquoi pas, elles font un peu de croissance, mais à LT, il n’y aura surement pas photo…

Le risque LT s’annule devant l’avantage de départ qu’elles ont pris, donc investir autrement qu’en sous pondérant fortement les autes bigscaps est possiblement une erreur.

cordialement

bruno

Bonjour Bruno,

Je pense que le principal risque des GAFAM ne viendra pas d’un arrêt de la croissance mais de règlementations étatiques leur imposant beaucoup de contraintes, voire même un démantèlement. Cela n’arrivera pas forcément mais c’est un risque à ne pas négliger.

Alors certes les surpondérer ne semble pas idiot (mais c’est de toute manière ce que fait le S&P500 via le jeu des pondérations par capitalisation) mais je pense qu’il faut rester dans des proportions raisonnables (jamais plus de 5% du portefeuille sur une valeur). Il y a d’autres entreprises de croissance donc il n’est pas nécessaire de prendre des paris trop risqués à mon avis.

Je ne parle pas forcément de Vinci et Essilor mais par exemple Sartorius, Dassault Systemes, Adobe, Veeva…