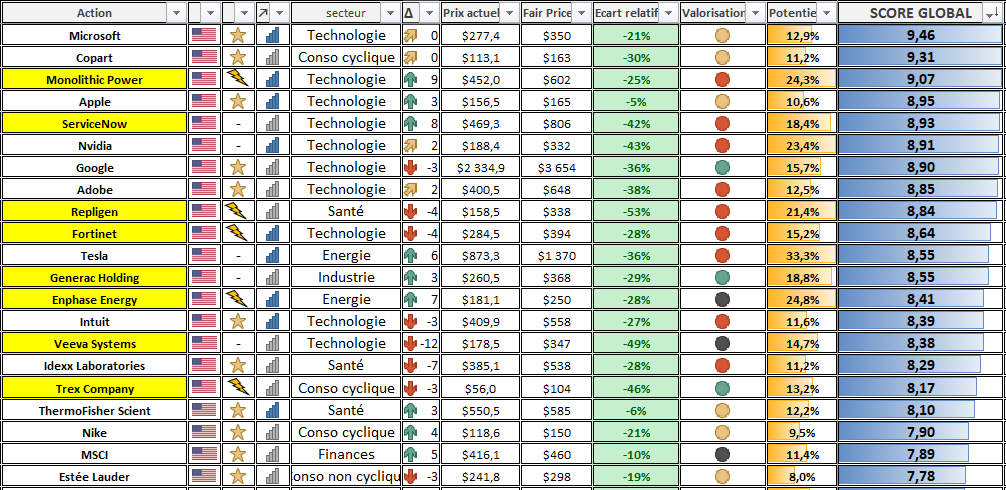

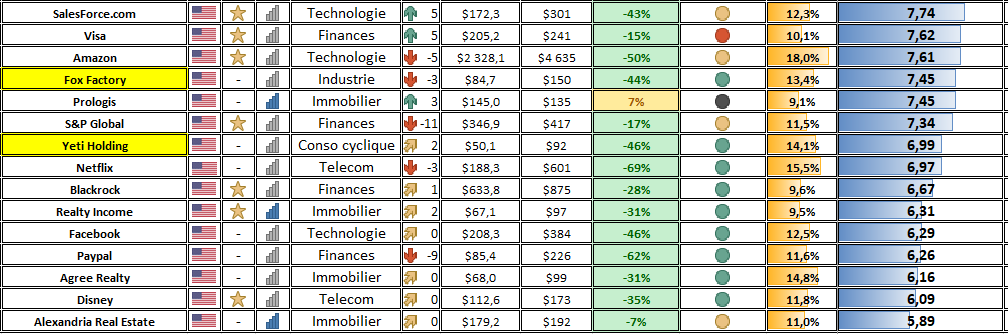

Le rôle principal de mon screener est d’attribuer une note globale sur 10 à chaque action afin de les classer de la « meilleure » (bon score) à la « moins bonne » (mauvais score) en combinant de nombreux critères de l’analyse fondamentale.

L’objectif est de mettre en lumière les actions dont les fondamentaux sont exceptionnels et dont le potentiel de croissance à long terme permettra d’obtenir la performance boursière la plus élevée possible.

Screener action bourse CTO Mai 2022

Calculs des scores du Screener

Pour comprendre quels critères sont utilisés afin d’arriver au score global, vous pouvez consulter cet article qui détaille la combinaison de tous les aspects analysés.

Calcul du Fair Price

Le Fair Price (ou juste prix) représente le prix que l’entreprise devrait valoir aujourd’hui en se basant sur plusieurs critères de valorisation. Ces critères comparent la valorisation actuelle de l’entreprise avec sa valorisation moyenne dans le passé (on regarde donc ici un écart de valorisation en relatif). J’utilise notamment une combinaison du PER historique de l’entreprise, du PSR, de sa variation de prix sur la dernière année, de son levier financier, ainsi que quelques autres critères maison. Idéalement il faut donc chercher à acheter des actions dont le prix n’est pas trop supérieur au fair price.

Niveau de Valorisation

Le niveau de valorisation permet de savoir si l’entreprise se paye cher en absolu (une valeur peut être sous son fair price calculé plus haut mais avoir tout de même des ratios de valorisation élevés). On regarde donc ici son niveau de prix absolu en utilisant une combinaison de différents ratios (PER, PSR et PEG).

Il se traduit ici par une pastille de différente couleur (vert = pas cher / noir = très cher)

![]()

Cela permettra de voir rapidement quelles seront les entreprises qui seront les plus sensibles aux hausses des taux d’intérêts.

Calcul du Potentiel moyen annuel

Le potentiel correspond à l’espérance de gain annuel moyen de l’entreprise en prenant en compte sa croissance (chiffre d’affaires et bénéfices) ainsi que son niveau de dividende. On peut donc directement le comprendre comme la performance annuelle espérée en Total Return de l’entreprise. Cette valeur est directement à comparer avec les fameux ~8% de performance moyenne annuelle des grands indices boursiers sur le long terme.

Force acheteuse

La force acheteuse correspond à un Momentum court terme (durée de 1 ans) de l’action en relation avec un indice de référence. L’indicateur correspond à une jauge de 4 barres qui va de 0 à 4. Plus la performance de l’entreprise est élevée par rapport à son indice de référence, plus la jauge est remplie.

![]()

Pour l’Europe, l’indice sélectionné est le MSCI World. Pour les US, c’est le S&P500.

Il est régulièrement observé que lorsque le Momentum court terme d’une entreprise est mauvais, elle continue de sous performer pendant un moment alors qu’à l’inverse, lorsque son Momentum est bon, il continue de durer.

L’idée est donc d’éviter d’acheter des entreprises qui ont une force vendeuse temporaire (moins de 2 barres) et de privilégier les actions avec une force acheteuse élevée (3 barres ou plus). 2 barres étant proche du neutre, à savoir la performance de l’indice.

Variation de classement

Le screener affiche pour chaque entreprise la variation de classement (en score global) par rapport au mois dernier. Les causes qui peuvent modifier le classement sont :

-la remise à jour des fondamentaux suite aux publications

-la variation de momentum d’un mois à l’autre (qui a un impact dans le screener)

Remarque Générale

D’une manière générale, il faut bien avoir en tête qu’une décote importante est souvent signe de risque. Il ne faut donc pas forcément sauter sur l’occasion tête baissée. Le marché n’est pas « aveugle » et s’il applique une décote persistante à une entreprise, il y a peut-être une raison fondamentale derrière. Si une action est très décotée (supérieure à 25%, hors cas de crise évidemment car ce n’est pas vrai si tout le marché est à -25) il faut donc se méfier ou avoir vraiment confiance pour renforcer.

L’indicateur le plus important est également à mon sens la qualité des fondamentaux (score global) et non la valorisation court terme d’une action (fair price). Il vaut parfois mieux surpayer une entreprise de qualité plutôt que de sous-payer une entreprise en déclin.

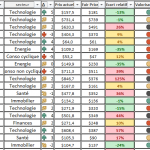

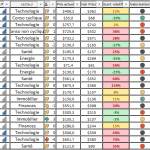

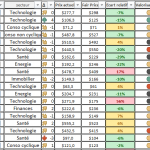

Voici enfin ce que cela donne sur mon CTO DEGIRO (prix des actions au 06/05/2022) :

Dans l’utilisation du screener, on pourrait imaginer vendre toutes les entreprises en dessous d’un certain score car cela signifie que leurs fondamentaux ne sont pas suffisamment bons. On pourrait par exemple fixer cette limite à 6 ou 7/10 pour ne conserver que les meilleures entreprises. De cette manière, le screener serait utilisé de manière totalement factuelle sans aucun biais émotionnel.

Les étoiles correspondent à mes valeurs préférées, jugées les plus qualitatives et les moins spéculatives/volatiles (long historique de performance, bigcaps bien établies). Cela correspondrait aux valeurs que je privilégierais si je devais composer un portefeuille minimal en ne sélectionnant que quelques entreprises dans la liste. Ce sont également les valeurs que je compte renforcer en priorité dans ce contexte incertain de remontée des taux.

Les éclairs correspondent aux entreprises que je considère comme un champion en devenir (uniquement pour mes mid & small préférées), c’est-à-dire que je pense (indépendamment du niveau de valorisation) que l’entreprise aura un brillant parcours boursier sur le long terme et sera une success story (malgré un risque de volatilité non négligeable sur le cours de bourse) et que tous les aspects fondamentaux (croissance, qualité du bilan, rentabilité) sont excellents.

Changements du mois :

Actualisation des fondamentaux de toutes les entreprises US suite aux dernières publications, la même chose viendra sur le PEA (screener PEA) le mois prochain.

Si vous souhaitez ouvrir un CTO chez DEGIRO en utilisant mon lien de parrainage, contactez moi à etre.riche.et.independant@gmail.com ou passez directement par le premier lien présent sur cette page. Vous ne gagnerez rien mais je toucherais une petite commission à l’ouverture de votre compte, c’est un bon moyen de me remercier si le site ou l’article a pu vous aider.

2 Possibilités d’achat intéressantes (j’essaye de proposer chaque mois 2 actions différentes du mois dernier)

En croisant les critères suivants : score élevé, décote (mais pas trop importante) ou légère surcote, bon potentiel, on pourrait acheter ce mois-ci par exemple :

Amazon, Google

Date Publication : 06/05/2022

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matthieu

Merci pour ce screener du mois, on se rend compte que le marché corrige normalement les valeurs trop chères de ces derniers temps, cela est sain même si ça peut faire mal à certains, quand on a un portefeuille de valeurs de croissance, il faut je crois accepter le risque de volatilité qui va avec.

Il faudra s’en servir pour plus tard, quand je me méfiais de VEEVA par exemple car la courbe était irréelle à partir de mars 2020 et le covid, on voit aujourd’hui qu’elle revient sur une valeur plus en phase avec son marché.

Le beau temps reviendra, dans l’attente je me félicité d’avoir suivi tes premiers articles sur les aristocrats USA ou même Européens car grâce à ces articles mon portefeuille s’était restructuré d’une façon conséquente et aujourd’hui au regard du marché, il limite vraiment les dégâts, je pourrai même dire qu’il serait vraiment positif si je n’avais pas quelques tech qui se font massacrer.

Aussi ma stratégie va évoluer dés que les valeurs massacrées reviendront à l’équilibre, je m’en séparerai pour les réinvestir dans le S&P500, je garderai bien sur les valeurs qui sont mes étoilées, Microsoft Apple Alphabet qui elles comme par hasard résistent beaucoup mieux que les autres (Meta, netflix, Adobe, Sale force, Disney, Copart….), Amazon est la seule valeur qui chute lourdement mais que je conserverai en direct, cela réduira un peu la taille de mon portefeuille qui est de 75 lignes et devrait passer à environ 60 (dont 14 aristocrats ou piliers Européens).

Ce qui est assez marrant c’est que dernièrement j’ai regardé ton screener CTO et PEA de janvier 2020 et la majorité des valeurs je les détiens en portefeuille et je suis resté sans le vouloir sur ta stratégie de l’époque, ce serait intéressant de comparer la valorisation du portefeuille de janvier 2020 par rapport à celui d’aujourd’hui.

Bon week-end

Bonjour Gérard,

Je trouve normal que les valeurs survalorisées continuent de chuter, mais moins pour des boites comme Paypal, Netflix, Facebook, Google etc… qui sont déjà totalement massacrée et qui ne valent plus rien. Pour autant, les fondamentaux sont toujours bons. Certes un ralentissement de la croissance, mais ça arrive à toutes les entreprises, rien ne dit que ça ne repartira pas. Elles souffrent aussi d’une comparaison 2020-2021 défavorable car le covid a augmenté leur croissance, je constate surtout que même si la croissance se tasse elles ont réussi à fidéliser les clients…

En effet pour le portefeuille Dividend Aristocrats US ça serait amusant de regarder la performance.

Je pense que en tant qu’investisseur particulier nous n’avons pas la main sur ce qui peux se passer ou pas, les algorithmes aujourd’hui font la pluie et le beau temps, Google n’est pas trop massacré, facebook je n’ai pas d’avis, cette boîte est surprenante et peux donner de nouveau le meilleur comme le pire, pour Paypal en revanche je n’ai pas de certitude, comme sur les Fintech en général, j’ai peur mais je peux me planter que les Cryptos à smart contrat comme l’Ethereum vont à terme les remplacer. Netflix, je ne sais pas comment ils vont se sortir de là, mais ils ont les moyens, néanmoins je n’aime pas ce marché du streaming avec ces abonnements que l’on partage ou craque, c’est pas ma came.

Il faut faire attention avec les a priori car le monde ne fonctionne pas toujours comme nous le pensons. Je n’ai par exemple jamais compris (depuis plus de 10 ans) l’intérêt des réseaux sociaux, des conner*** comme Instagram etc mais ça cartonne. Idem pour les cryptos et d’autres sujets.

Donc parfois je pense que l’émotion et notre ressenti nous bloque, mais ne pas oublier que les gens sont « différents »

Je ne crois pas au metaverse non plus, mais peut-être que ça fera le futur carton du siècle… ou pas…

Comme quoi tout le monde est différent, je pense en fait au départ que Facebook et ses déclinaisons sont une vaste conner@@@, mais j’ai moi même aujourd’hui un compte, je ne l’utilise pas de façon addictive comme certaines personnes mais je reconnais que son inventeur a eu le génie de mettre en place un système rapide, efficace afin de relier l’ensemble de ses amis, de partager si l’on veut un quotidien, des fêtes, des voyages, des anniversaires, des photos, vidéos, même si nous ne participons pas à tout cela, la demande était très importante chez les jeunes au moment de la conception et le concept est aujourd’hui incontournable.

Pour le Metaverse je vois que tu n’as pas été convaincu par la présentation de Zuckerberg en 2021, cela m’a laissé rêveur, je dois dire que certains passages comme l’éducation par le voyage, déambulant dans les rues de Rome m’ont laissé des promesses bien supérieures à l’ouverture d’un livre dans ma classe d’histoire. On verra, mais si la mayonnaise prend, ce sera c’est certain le futur quotidien du prochain monde.

Bonjour Gerard

Il y a un célèbre adage boursier qui dot « don’t fall in love with a stock ».

Il ne faut pas porter de jugement sur ce qui est bien ou mal, ce qui est à la mode ou pas … bref ne pas faire de sentiment quand il s’agit de ses investissement.

Et c’est bien pour cela qu’il est très difficile de faire du stock picking, car il faut le faire sans émotions.

Je radote, mais c’est toute la force de l’investissement indiciel, qui peut se faire de façon mécanique, sans (trop) réfléchir et qui permet donc de lutter contre le principal ennemi de l’investisseur boursier … lui même.

Le « bon » investisseur (pour parodier un sketch bien connu), ce n’est pas celui qui a raison quant au fait qu’une action est « bonne » ou pas, c’est celui qui performe de façon consistante sur le long terme.

Bonjour Fred

effectivement l’émotion est le pire ennemi, j’essaie tant bien que mal de la mettre de côté, sans cela je n’aurais par exemple pas gardé Total Energies pour un exemple Français, je suis plutôt écolo, je pense que le pétrole nous amène dans le mur, mais force est de constater que l’on s’en sert quotidiennement et pas que pour remplir son réservoir, donc je conserve encore un peu la valeur une paire d’années.

Il y a en revanche une chose que je ne fais plus et qui m’a coûté par le passé, je n’achète plus une valeur dont je ne maîtrise pas totalement le fonctionnement, quand j’achète Pepsico ou Kimberly ou Total ou LVMH ou Linde ou Microsoft ou Apple etc.. je connais parfaitement les contours du marché, le moat, il me suffit d’ouvrir les yeux et je peux donc anticiper au besoin, je comprends par exemple Visa ou Matercard mais ne maîtrise absolument pas Adyen voir Paypal, je comprends leur créneaux mais ne saurais anticiper une bonne ou mauvaise période. Donc je n’achète que ce que je maitrise et pense être soit porteur soit rémunérant sans me soucier des effets de mode.

Bonjour,

Amusant de constater à quel point les commentaires se sont réduits sous vos articles. Mauvais temps pour les investisseurs ? Fuite des jeunes qui pensaient s’enrichir rapidement et sans risque ?

Quoi qu’il en soit, merci pour tout votre travail. C’est remarquable.

Florian

Bonjour Florian,

En effet et c’est dommage car c’est justement maintenant qu’il est intéressant d’investir et d’entrer sur les marchés…

En effet, je vous rejoins sur le fait que l’on ne voit plus personne, que ce soit en commentaire, ou sur des réseaux comme twitter notamment.

C’est probablement un superbe moment pour remettre une couche sur les marchés et racheter de belles entreprises,

la plupart sont peut être déjà trop investis, moi y compris.

Ceux sont aussi de bons moments pour apprendre et accumuler de l’expérience.

Bonjour suite pensez-vous du site :

https://tauxde.com

Ou l’on trouve des prévisions sur les indices et certaines grandes action sur 2 ans ?

Bonjour Cyril,

Ce sont clairement des bêtises, personne ne peut prévoir le prix d’une action ou du marché, et surtout sur un horizon aussi court terme. Ils seraient sinon multi millionnaires…

Les jeunes sont pourtant là et lisent avec assiduité les articles et commentaires !!!

Je m’intéresse à la bourse depuis ce début d’année 2022 et je vais attendre que le marché soit un peu moins volatil. Je vous rejoins, la situation actuelle avec la très forte correction du marché, semble vraiment idéale pour entrer et se positionner sur de belles valeurs et indices boursiers à moindre frais.

Merci beaucoup pour votre partage et la contribution de chacun 👍

Bonjour Simon

Je ne connais pas votre « stratégie » ni l’allocation de votre portefeuille.

Mais gardez à l’esprit que si vous êtes un investisseur long terme (que ce soit en fond indiciel ou bien en stock picking diversifié), si vous attendez que « la fumée se dissipe » pour revenir, il est bien souvent trop tard … et donc vous passez votre temps à « vendre bas » dans la panique et « acheter haut » quand l’environnement semble revenu plus positif.

Les marchés sont « anticipatifs », ils repartiront à la hausse avant que le climat s’améliore.

Ça peut être dans 6 mois, ou dans 6 ans … c’est pourquoi avoir une allocation actions / obligation (dont le fonds euros dans des AV) + cash vous permettra de ré équilibrer (et donc d’acheter des actions) tant que ça baisse.

N’oubliez pas que le rendement long terme des marchés actions (je parle des indices) est conditionné par quelques jours seulement dans l’année : si vous manquez ces jours de fortes hausses, votre rendement en sera fortement impacté. Et il se trouve que ces fortes hausses surviennent très souvent juste après les journées de fortes baisses, et c’est pourquoi il faut reser investi et ne pas faire de « market timing », même si c’est difficile émotionnellement.

Pour conclure, et pour citer W Buffet, réussir à investir, ça demande un peu d’intellect, mais ça demande surtout beaucoup de tempérament.

Comme toujours, votre principal ennemi, ça restera vous même.

Bonjour,

Le problème n’est pas tant la volonté d’investir. Le problème c’est surtout d’avoir des liquidités. Perso j’ai envie de tout acheter mais là je ne peux pas me le permettre et j’imagine que je ne suis pas le seul.

Du coup, on regarde le magnifique travail de Matthieu mais on pose moins de question parce qu’on sait qu’on ne peut pas acheter.

Bonjour Rémi

Donc je répète ce que j’ai écris juste au dessus :

« c’est pourquoi avoir une allocation actions / obligation (dont le fonds euros dans des AV) + cash vous permettra de ré équilibrer (et donc d’acheter des actions) tant que ça baisse. »

Quand le marché est bullish à mort, les investisseurs qui gardent une allocation « non actions » dans leur P.F. se font souvent railler pour leur « prudence ».

Mais il se trouve que quand la tendance change (et elle finit toujours par changer », avoir toujours ces « liquidités » disponibles vous permet justement, par équilibrage de votre allocation globale, d’acheter des actions en baisse.

On en revient toujours au même « débat » : oui à long terme, être 100% actions c’est ce qui à l’espérance de gains la plus forte par rapport à par exemple un portefeuille 70/30. Mais si vous n’arrivez pas à tenir le portefeuille 100% actions dans les temps agités, et que vous finissez par vendre, vous préformerez bien mieux avec une allocation moins agressive mais qui vous permet de mieux vivre la période justement car vous avez « de la réserve » pour continuer à acheter.

C’est exactement la discussion que j’ai eu ici avec Matthieu il y a plusieurs mois où il disait que « ça ne servait à rien » d’avoir une allocation en obligations/fonds euros/cash par rapport à l’espérance de gains des « meilleures » actions. Et bien ça sert justement à bien traverser les épisodes de turbulences comme celui que nous vivons, et ce sans avoir à se poser trop de questions.

Ce qui prend le plus de temps pour un investisseur « passif », c’est construire son portefeuille et son allocation d’actifs qui doit lui permettre de tenir sur le long terme. Ensuite, il n’y a plus rien à faire, si ce n’est « Stay the Course » comme disait Bogle.

Bonjour Fred,

Je nuance le propos, je n’ai pas dit que cela servait à rien de ne pas avoir de cash et d’obligations. J’ai simplement dit que sur le long terme, ce n’est pas ce qui permet d’avoir la meilleure performance et que pour qui est capable de tenir la volatilité sur le long terme, il n’y a pas mieux que les actions.

De mon côté, mon portefeuille prend cher (et vous remarquerez que je continue de poster les reporting en transparence sans rien cacher, contrairement à beaucoup qui pourraient disparaitre dans ce genre de situation) mais je ne panique absolument pas et suis très confiant de sa reprise, même si je ne sais pas quand ca arrivera, et je continue bien évidemment d’investir chaque mois.

Je comprends votre point de vue Fred. Pour ma part le souci vient surtout de nouveaux projets de vies qui demandent des liquidités plus importante. Surtout que les prix des billets d’avions sont en net hausses, qu’il faut anticiper un retour et quelques mois sans salaire en cas de souci.

Bonjour Fred,

Merci beaucoup pour avoir pris le temps de me répondre. J’ai lu pas mal de commentaires de votre part sur ce blog et vous semblez avoir une belle expérience en matière d’investissement boursier.

Ma stratégie sera de viser long terme via un PEA (déjà ouvert depuis plus de 5 ans) avec un portefeuille 100% actions à priori (50% ETF et miser ainsi sur le marché américain / 50% actions individuelles diversifiées avec des entreprises de croissance et notamment pas mal d’entreprises recommandées par Matthieu et d’autres d’ailleurs).

J’ai bien compris le sens de votre message. Néanmoins, il me semble très peu probable que le marché soit haussier dans les prochaines semaines … Je ne peux évidemment pas savoir comment cela va évoluer mais il ne sert à rien de se précipiter à l’heure actuelle à mon sens.

Je n’avais pas notion que le rendement long terme était conditionné par quelques jours seulement dans l’année. Merci pour l’info.

J’avais prévu une stratégie d’investissement DCA mais vu la correction très importante du marché depuis janvier, je pensais aussi miser « gros » d’entrée. Même si le marché continue de baisser, le point d’entrée actuel reste très avantageux avec une stratégie long terme. Il est effectivement pas simple du tout de faire du « market timing », encore plus lorsqu’on débute !

Au plaisir d’échanger avec vous,

Simon.

Simon

Ah mais je n’ai pas dit que je « voyais » le marché remonter dans 6 semaines.

J’ai écrit peut être dans 6 mois … ou dans 6 ans !

Pour citer J Bogle, en matière de prévisions boursières, « nobody knows nothing ».

Ce que je voulais dire, par rapport à votre questionnement sur « je vais attendre que le marché soit un peu moins volatil », c’est que si vous parcourez les forums boursiers actuellement, vous allez trouver plein de personnes qui demandent ou qui se demandent si le point bas est atteint, si ça va rebondir, quand, est-ce que ça va rebaisser etc … Personne n’en sait rien ! La seule façon de « répondre » à ces questions, c’est d’avoir un process automatique avec une allocation actions + liquidités (cash/fonds euros/obligations) : quand les actions baisse, la part action diminue et donc vous équilibrer à l’allocation cible en prenant des liquidités. Et ainsi, vous ne vous posez plus de questions ! Ça baisse ? Je prends des liquidités et je re balance. Ça monte ? Je sécurise en vendant un peu pour refaire des liquidités. Et ainsi, de façon mécanique, vous achetez bas et vendez haut sans JAMAIS VOUS POSER LA QUESTION SI C’EST LE BON MOMENT CAR PERSONNE NE SAIT A L’AVANCE QUAND VA ETRE LE BON MOMENT. Pour gagner en investissement long terme, il ne fait pas penser à faire des bons coups, il faut surtout éviter d’en faire des mauvais. Et ce qui vous fait faire des mauvais coups, c’est votre ego, vos émotions, vos peurs etc … Si vous automatisez le process (allocation cible actions / liquidités, bornes de ré équilibrage, restauration de l’allocation cible). Ainsi, vous ne « réfléchirez » plus à timer le marché, vous investirez (par vos apports au départ puis essentiellement par rebalancing quand votre capital sera tel que vos apports seront minimes en proportion) de façon mécanique et automatique sans vous prendre la tête de savoir si c’est le « bon » moment. Et comme vous ne réfléchirez plus, vous ne ferez plus d’erreurs 🙂

Le % d’actions par rapport au % de liquidités est LA décision la plus compliquée à prendre et c’est celle qui a le plus d’importance : ça peut être 100/0, 75/25, 50/50, chacun doit faire ce choix en fonction de son rendement visé, de sa sensibilité au risque, de son tempérament etc … Et ne pas oublier que dire « pas de problème, je vais être 100% actions et je serai insensible aux périodes de corrections » alors que l’on n’a jamais vécu de krach, c’est exactement la différence entre simuler un krach aérien en simulateur ou le vivre en vrai. Ne sous estimez jamais la panique qui peut vous envahir quand le graphique part vers le bas et que tout le monde autour de vous ne parle que de krach. Aujourd’hui, on sait que mars 2009 était le point bas de la grande crise financière. Quand vous étiez en février 2009, vous n’aviez aucun moyen de le savoir. Méditez bien là dessus.

Bon courage

Fred,

Merci beaucoup de prendre le temps d’échanger, c’est vraiment constructif et enrichissant !

J’aime beaucoup votre approche et effectivement cela semble simple sur le papier !

Prenons l’exemple d’une très belle valeur décotée à l’heure actuelle, d’une valeur de 100 euros. j’investis aujourd’hui dessus. Elle baisse demain de 10%, j’en reprends grâce aux liquidées conservées bien au chaud en cas de baisse… ça c’est ok, pas de problème ! Cependant, puisqu’il s’agit d’une action bien choisie, elle finira par remonter tôt ou tard et arriver peut être autour de 150 euros. Le PER devient élevé et le cours de l’action continue pourtant de monter. Vous parlez alors de vendre une partie afin de sécuriser et retrouver un peu de liquidité … J’imagine que cela ne doit pas être évident non plus de vendre quand ça monte ! Et prenons le cas inverse, avec un marché baissier comme aujourd’hui … je peux comprendre les investisseurs long terme qui décident de ne presque pas toucher à leur portefeuille mais certains doivent aussi être très satisfaits d’avoir alléger certaines positions afin de se dégager du cash pour réinvestir ensuite sur la même valeur qui a entre temps perdu 20% de sa valeur … Rien n’est simple finalement dès que l’on choisit de faire du stock picking.

Tout dépend effectivement du tempérament et de la sensibilité au risque de chacun !

Pour ma part, étant débutant en bourse et malgré les très belles occasions du moment, le % actions / liquidités ne pourrait pas dépasser 75 / 25 dans un 1er temps.

J’avais une dernière réflexion quant à ma future stratégie.

Les ETF sont plus stables dans le temps et le risque est moindre. Néanmoins, avec une période aussi baissière et des actions ayant « trop » fortement baissées comme les fameuses valeurs étoilées du portefeuille de Matthieu, leurs perspectives de rendement à court / moyen terme me paraissent aussi plus élevées que des ETF tels que le MSCI world ou le S&P 500 ayant un peu moins dévissé. Partagez-vous l’idée qu’il serait intéressant de privilégier à court terme ces actions individuelles pour maximiser le rendement avant d’équilibrer son portefeuille avec des ETF ?

Belle soirée à vous !

Simon

Rapidement:

– le rebalancing, de façon générale, ça ne marche que lorsque vous êtes certain que les instruments que vous manipulez sont haussiers sur le long terme. C’est le cas des indices actions (par construction mathématique et renouvellement des titres) et des fonds obligataires. Ca ne marche pas avec les actions individuelles ! Car une action individuelle, ça peut ne jamais remonter voir disparaître. Si il y a 20 ans vous aviez fait du rebalancing avec France Telecom, vous seriez ruiné. Et c’est toute la force de l’investissement indiciel, que je supporte toujours plus avec le temps.

– « Cependant, puisqu’il s’agit d’une action bien choisie, elle finira par remonter tôt ou tard et arriver peut être autour de 150 euros. » ; qu’est ce que vous en savez qu’elle est « bien choisie » et que finira par « remonter » ? Vous n’en savez rien. Avec un fonds indiciel, vous êtes sûr. Regardez un graphe du Dow Jones ou du SP500 sur le XXème siècle : W Buffet dit toujours « comment les gens peuvent perdre en bourse dans un marché comme ça ? ils perdent car ils pensent qu’ils peuvent choisir les bons titres et quand les acheter et quand les vendre. »

– « J’imagine que cela ne doit pas être évident non plus de vendre quand ça monte ! Et prenons le cas inverse, avec un marché baissier comme aujourd’hui « . Vous avez parfaitement raison : c’est tout aussi difficile de vendre quand ça monte (avidité) que d’acheter quand ça baisse (peur). Et pourtant, C’EST EXACTEMENT CE QU’IL FAUT FAIRE ! Et c’est justement parce qu’un majorité de gens font l’inverse qui’ils perdent en bourse.

– « et des actions ayant « trop » fortement baissées comme les fameuses valeurs étoilées du portefeuille de Matthieu, leurs perspectives de rendement à court / moyen terme me paraissent aussi plus élevées que des ETF ». Qu’est ce que vous en savez qu’elles ont « trop » baissé ? Par rapport à quoi ? Votre référentiel, il est basé sur un certain multiple de valorisation (le fameux P/e pour faire simple). Ce « spéculative return » comme le définissait Bogle, il va et il vient. Rien ne vous dit qu’à l’avenir, le marché va considérer que tel titre mérite toujours son P/e de 2021. Personne ne sait quand ça a « trop » baissé.

– « Partagez-vous l’idée qu’il serait intéressant de privilégier à court terme ces actions individuelles pour maximiser le rendement avant d’équilibrer son portefeuille avec des ETF ? » Non je ne la partage pas. Cela reviendrait à tomber dans le biais psychologique de la sur confiance qui me laisserait croire que je suis capable de choisir les « bonnes » actions qui « maximise le rendement ». Or ce n’est pas le cas, je n’en suis pas capable. Il m’a fallu quelques années pour le comprendre et l’admettre. Et si je regarde le track record de bon nombre d’investisseurs particulier par rapport aux indices, je ne suis pas le seul ! Sauf que eux sont encore dans le déni …

Fred

Je comprends mieux votre raisonnement. Effectivement, le « rebalancing » doit bien fonctionner avec les indices et non les actions individuelles.

L’investissement boursier via les indices semblent le plus simple, sécurisé et performant bien que très ennuyant. J’en suis bien conscient. Après je vous trouve tout de même sévère. Certaines valeurs, Adyen en est un bel exemple, a très fortement décoté et devrait bien remonter avec le temps, sans pour autant retrouver ses sommets de 2021…

Je me voile peut être la face. C’est sûrement l’ambition du débutant qui pense pouvoir surperformer rapidement grâce à la crise actuelle.

Au plaisir d’échanger avec vous,

Simon.

« Adyen en est un bel exemple, a très fortement décoté et devrait bien remonter avec le temps, »

C’est tout a fait possible, mais ce n’est pas garanti.

« C’est sûrement l’ambition du débutant qui pense pouvoir surperformer rapidement grâce à la crise actuelle. »

Exactement. Et même si vous « superformez » l’année à venir, vous ne saurez jamais si c’était de la compétence ou de la chance … et c’est exactement ce que révèle les études de type SPIVA ou Morningstar active vs. passive. Les gérants actifs qui arrivent à battre les indices de façon régulière et persistante sont une infime minorité (et non identifiable à l’avance). Pour l’immense majorité, les scores de performances n’ont pas plus consistance qu’un simple tirage au sort, en d’autres termes c’est purement de la chance. Alors pour un simple particulier, qui a accès à 100 fois moins d’informations, pensez donc …

Et dans l’hypothèse, bien improbable, où vous arriviez à « surperformer » pendant les 20 prochaines années, combien de temps allez-vous y passer ? Votre temps disponible n’a pas de prix (et c’est d’ailleurs pourquoi tant de gens rêvent d’indépendance financière). Si vous devez y passer des dizaines d’heures par semaine pour 1% de surperformance par an par rapport à un fonds indiciel sur le Nasdaq, ce n’est pas « rentable » …

Posez vous toujours la question : sur les valeurs de croissance à la mode ces dernières années, majoritairement US, combien de particuliers ou de fonds ont fait mieux que le Nasdaq100 sur 5 ans et 10 ans ? Des fonds actifs avec une équipe de gérants (qui donc prennent des frais), je n’en connais pas quand je consulte les palmarès de performance. Et pour les particuliers (qui par définition ne se prélèvent pas de fonds), je n’en connais pas non plus.

@ Matthieu

« J’ai simplement dit que sur le long terme, ce n’est pas ce qui permet d’avoir la meilleure performance et que pour qui est capable de tenir la volatilité sur le long terme, il n’y a pas mieux que les actions. » Nous sommes d’accord.

En ce qui me concerne, mon PF est en baisse d’environ 12% depuis le début de l’année (merci à la baisse de l’€/USD !), donc ça ne fait pas plaisir, mais rien d’effrayant. Je préfère un marché qui corrige pendant 4 ou 5 ans et qui donc me permet d’accumuler à meilleurs prix plutôt qu’un marché qui continue vers le ciel et qui se crashe dans 10 ans quand je commencerai ma phase de distribution.

@Remi

Si vous avez besoin de liquidités pour la « vie de tous les jours » et que cela vous empêche de remettre au pot, c’est embêtant, mais pas dramatique. Si ça vous oblige à retirer de l’argent actuellement investi, c’est plus problématique et que donc le PF a été mal construit au départ ? C’est toujours embêtant d’avoir une part de cash en prévoyance (par exemple dans un LA) car on a l’impression que ça ne travaille pas … mais il n’y a rien de pire d’être forcé à vendre ses titres en marché baissier.

Le but c’est d’éviter de devoir vendre une partie de mon PF justement donc je refais des réserves avec mes salaires mais ça prend du temps et ça m’empêche d’investir du coup

Bonsoir,

Une réflexion à propos de la poche liquidité : pour la partie fond euros je veux bien c’est assez sécurisé (jusqu’à présent en tout cas), mais pour ce qui concerne les fonds obligataires on voit qu’avec la remontée des taux (us surtout) les corrections sont brutales également. Donc sortir des obligations qui ont baissé, pour acheter des actions qui ont baissé également, est-ce vraiment une bonne affaire ?

Dernièrement, j’ai regardé les performances des portefeuilles All weather pas mal chargés en obligations, ils ont bien performé avec surtout une réduction de la volatilité lors des 20 dernières années, mais cela correspondait à une période constante de base de taux (donc hausse mécanique des obligations). Là on entre dans une autre ère, non ?

Alaric

Deux réflexions de ma part sur vos interrogations pertinentes:

– Nous sortons effectivement de presque 40 ans de bull market sur les obligations (baisse des taux constant depuis l’épisode inflationniste des années 70). La brusque remontée des taux actuelles entraîne une baisse historique des fonds obligataires. La hausse des taux (et surtout sa rapidité qui ne laisse pas le temps de « rouler » les échéances des obligations dans un fonds avec des nouvelles obligations au coupon plus important) est un problème à court terme car il fait baisser la valeur des obligations. Mais à plus long terme, c’est une bonne chose car le rendements des futures obligations ne sera que meilleur.

– La poche « sécurisée » d’un portefeuille c’est essentiellement:

– du cash : il faut TOUJOURS avoir du cash en réserve, « cash is king » et actuellement j’utilise ça en priorité (typiquement sur une allocation 70/30, dans les 30 j’ai toujours à minima 5 de cash).

– des obligations d’états et d’entreprises, qui effectivement en ce moment baissent (mais moins que les actions) et qu’il est peu pertinent d’utiliser actuellement pour acheter des actions.

– des obligations indexées sur l’inflation, qui se sont très bien comportées en 2019/2020/2021 (je parle bien entendu de celles qui sont hedgées en euros, il faut toujours hedger en devise sa part obligataire !), elles peuvent être utilisées pour du rebalancing.

– des fonds euros en AV qui sont un ballast parfait pour équilibrer son portefeuille.

La poche sécurisée « obligataire/cash » d’un portefeuille obéit à la même règle que pour les actions : il faut DIVERSIFIER. Et surtout ne pas aller chercher du yield supplémentaire avec des maturité plus longues ou des qualités de notations plus faibles car ce type d’obligations baissent comme les actions dans la tempête. Le rendement, il se fait en augmentant l’allocation en action dans son portefeuille, pas en dégradant la qualité de sa poche obligataire.

Bonjour Fred,

Je nuance le role des obligations qui à mon sens présente bien moins de diversification qu’à l’époque. L’idée originelle d’un portefeuille obligation est sa non corrélation (voire corrélation inverse par moment) avec les actions. Donc les actions et les obligations n’allaient pas dans le même sens à l’époque.

Néanmoins, avec les politiques des banques centrales, le marché action était influencé par la politique monétaire et donc par les tzux d’intérêt. Si bien que actions et obligations étaient totalement corrélés : les taux baissent, les obligations et les actions montent. Les taux montent (comme actuellement) et les actions et les obligations baissent…

Alors certes la volatilité n’est pas la même à la baisse, mais pas non plus la même à la hausse. Tant que corrélation il y a, il vaut clairement mieux avoir du monétaire sécurisé comme les fond en euro plutôt que des obligations qui bougent comme des actions.

Bonjour Matthieu,

mais les fonds en euros sont aussi des obligations ? et non du monétaire.

Bonsoir Romain,

Les fonds euros contiennent de l’obligataire, mais on peut également les catégoriser comme du monétaire puisqu’ils n’ont pas de volatilité et qu’ils ont une performance garantie par l’assureur. C’est donc différent vs détenir soi même des obligations

« on peut également les catégoriser comme du monétaire puisqu’ils n’ont pas de volatilité et qu’ils ont une performance garantie par l’assureur. »

Je ne suis pas d’accord avec ce point. C’est le capital qui est garantie par l’assureur, absolument pas la performance, qui d’ailleur ne fait que baisser année après année ces derniers temps pour se rapprocher de celle du livret A…

La performance n’est pas garantie, mais vous avez la sécurité de ne pas perdre en capital (ce qui a forcément un coût, c’est le principe des assurances). Quand les obligations se prennent du -10% depuis le début d’année c’est déjà pasmal…

Bonsoir, sait-on estimer le moment où la baisse des obligations s’arrête à partir du moment où les taux se stabilisent ? C’est fonction de la maturité évidemment mais y a t-il une règle précise ?

Pour ma part, je ne pense pas que les taux puisse monter bien au-delà de 3 % aux US, étant donné le service de la dette…

En Europe, hors fond euro les obligations sont inenvisageables (0 rendement, hausses très hypothétiques). De plus la BCE semble paralysée.

J’avais une dernière question de débutant à vous poser : comment se fait-il que l’index s&p 500 a chuté de 16% en 6 mois alors que les ETF répliquant les performances de l’indice n’ont chuté que de 7-8 % ?

Comment expliquer une telle différence svp ?

Tout simplement car l’ETF dont vous parlez est en euros et non hedgé en devise, et que depuis l’année le dollar s’est fortement apprécié (donc les valeurs répliquées par l’ETF se « convertissent » en plus d’euros).

Informez vous bien sur un instrument avant d’investir dessus … ou sinon vous risquez d’avoir de mauvaises surprises (ou des bonnes comme dans ce cas).

Bonjour Simon,

C’est simplement liés aux effets de change euro dollar. L’euro s’enfonce nettement face au dollar, ce qui amorti la performance des ETf S&P500 puisqu’ils sont ramenés en euro.

Bonjour Matthieu,

Merci beaucoup pour votre retour !

J’ai vu que vous aviez privilégié un ETF S&P500 hedgé récemment. Quel serait votre avis concernant une stratégie d’investissement long terme via un ETF S&P500 svp ? Hedgé ou non finalement ?

Bonjour Simon,

J’ai déjà répondu sur ce sujet dans plusieurs commentaires.

Tout dépend de votre anticipation long terme sur les devises. Si vous pensez qu’à long terme le dollar va s’écraser face à l’euro, il faut prendre du hedge. Sinon du classique.

À long terme je suis très favorable au dollar face à l’euro, donc je privilégie les expositions classiques.

À court terme cependant, l’euro a plongé très fortement et je pense (mais peux me tromper) que ça va rebondir. Dans ce cas, j’ai choisi de me couvrir de ce rebond via le hedge sur l’ETf S&P500 (toutes mes positions sur CTO restenr exposées au dollar cependant)

je fais la même chose, d’ailleurs CSPX est en dollar ?

Bonjour Fred,

Encore merci pour votre tonicité apporter à ce blog qui se fait de plus en plus désertique…

Que pensez vous à la place d’une ETF World d’une ETF World Momentum tel que le IS3R ne serait-ce pas mieux à l’avenir, ou un mix des deux ?

Bonjour Jean

Si les commentaires du blog se font « désertiques », ce n’est pas à cause du blog, mais des commentateurs …

Et c’est toujours plus simple de commenter quand on fait 20% par an (quand on se croit un génie de la bourse) que quand on se prend -30% dans les dents 🙂

« le IS3R ne serait-ce pas mieux à l’avenir »?

Vous me demandez donc de prédire l’avenir. Désolé de vous décevoir, je n’en suis pas capable.

Mais je vous rassure, personne ne peux prédire l’avenir, surtout en bourse !

Le Momentum fait effectivement partie des « facteurs » qui ont été identifiés comme apportant (par le passé) de la superformance par rapport au marché global, au même titre que les facteurs size, value, profitability etc …

Pour ma part, je ne possède pas d’ETF World Momentum, et voici pourquoi:

– Premièrement, tous les facteurs de « surperformance » repose sur des données historiques qui correspondent à des conditions de marchés. Est-ce que ces conditions seront les mêmes à l’avenir ? Je n’en sais rien. Typiquement, depuis que Fama & French ont identifié le facteur size (les small caps), il semblerait qu’il ne fonctionne plus trop … car par le passé, il était difficile d’investir dans les smalls, c’était globalement plus risqué et donc plus profitable. Mais à partir du moment où « tout le monde » connait l’anomalie, « tout le monde » se met ) l’exploiter … et donc l’anomalie disparait ! Est ce qu’il faut avoir des small en portefeuille ? Je pense que oui (j’ai des ETF Small Cap). Est-ce qu’il faut en avoir plus que le marché (pour exploiter le facteur historique) ? Je pense que non … mais ce n’est que mon avis.

– Deuxièmement, si vous êtes intéressé par un ETF World Momentum, c’est à cause de ces rendements passés. Vous faites donc ce qu’il ne faut pas faire en bourse, c’est à dire du « performance chasing », vous achetez ce qui a déjà performé, et donc qui est déjà fortement valorisé. Et de plus, en orientant votre PF vers le World Momentum, vous êtes à la merci du plus gros danger pour un investisseur : vos émotions. J’y reviens toujours, mais la finance comportementale explique bien plus les performances des investisseurs que leurs « compétences ». Car à partir du moment où votre PF est différent du marché, vous allez passer votre temps à vous comparer au marché. Que se passera-t-il le jour où vous allez faire moins que le marché ? Vous allez tenir ? Ou bien vous allez craquer et donc vous allez concrétiser votre sous performance (vous vendez bas) pour basculer vers un autre ETF qui lui a bien performé dernièrement (vous achetez haut). Vous allez faire exactement ce qu’il ne faut pas faire, vendre bas pour acheter haut, ce qui explique pourquoi en moyenne les particuliers font moins bien que les fonds dans lesquels ils sont investis.

Je m’explique : en 2019, vous constatez que le World Momentum fait bien mieux que le World « Simple » ces dernières années. Cela s’explique car le Word simple comprend le Japon et l’Europe qui ont eu des performances moyennes tandis que le World Momentum est gavé de techs growth US qui ont le vent dans le dos en raison de leurs profits, mais aussi à cause des taux bas et de la faible inflation. Et vous vous retrouvez 3 ans plus tard, en 2022, et voilà ce que vous avez sur 3 ans (je sors les chiffres de Just ETF à l’instant).

– World Momemtum : +36%

– World Simple : +41%

– World SRI : +49%

Vous faites quoi ? Vous gardez votre ETF World Momentum pendant que votre voisin qui a un World SRI fait mieux que vous (c’est toujours désagréable de voir les autres se gaver plus) ? Vous abandonnez le Momentum pour le SRI ? Ce n’est peut être pas le bon moment … Vous basculez vers le World Simple (qui comprend de fait tous les facteurs) mais si dans 3 ans le World Momentum a fait mieux ? Vous rebasculez ?

La finance comportementale (la sur confiance, le market timing, le performance chasing etc …) explique bien plus nos performances que notre technique ou nos compétences. Quelqu’un qui se « contente » du World Simple, qui épargne le plus possible, qui contribue le plus possible, surtout quand ça baisse, et qui fait ça pendant 30 ans, fera bien mieux que celui qui aura passé son temps à changer de stratégie et de facteurs au gré de ses humeurs et des conditions de marché.

Simple is better.

» Si les commentaires du blog se font « désertiques », ce n’est pas à cause du blog, mais des commentateurs …

Et c’est toujours plus simple de commenter quand on fait 20% par an (quand on se croit un génie de la bourse) que quand on se prend -30% dans les dents 🙂 »

Je trouve ça dommage que quand il y a du vert l’engouement est présent et quand c’est rouge et qu’il faut se remettre en question ou essayer de « trouver une solution » les gens quitte le navire.

« « le IS3R ne serait-ce pas mieux à l’avenir »?

Vous me demandez donc de prédire l’avenir. Désolé de vous décevoir, je n’en suis pas capable.

Mais je vous rassure, personne ne peux prédire l’avenir, surtout en bourse ! »

Mille excuse ce n’étais pas ma façon de pensez dans ce sens la de la phrase, à l’avenir je ferai attention au mot utilisé 😉

Oui je comprend votre point de vue c’étais une simple question pour avoir un point de vue de quelqu’un qui à l’air de s’y connaitre en ETF, j’y pense question bête mais c’est qui ce fameux World SRI, mon AV possède que 2 fond pour le World : « Amundi IS Amundi MSCI Wld SRI ETF DR » et « Amundi IS MSCI World » je ne voyez pas trop bien la différence ?

Merci en tous cas pour vos réponses.

Bonjour Jean

SRI = investissement socialement responsable, donc les critères ESG ISR. Historiquement cela ne performe pas mieux que les indices classiques, et les émetteurs en profitent pour augmenter les frais de gestions…

Ici le MSCI World ESG : https://www.msci.com/documents/10199/db88cb95-3bf3-424c-b776-bfdcca67d460

Le MSCI World « SRI » (pour investissement socialement responsable ») c’est un filtre qui exclue certaines valeurs ne répondant pas à des critères déterminés et qui pondère les titres restant en fonction de critères SRI (et pas seulement de la capitalisation boursière). C’est comme pour l’ESG, avec une étiquette différente. Mais sur le principe, c’est juste un tri d’un indice très large pour quelque chose de plus concentré, et donc de plus risqué. C’est ce que fait un World Momentum, mais avec des critères momentum. Quand vous choisissez un ETF avec un indice « réduit », regardez toujours le nombre de titres constituant l’indice et le poids en % des 10 premières valeurs. Plus c’est concentré, plus c’est risqué. Si ça marche, c’est bon pour vous. Si ça baisse, ça fait mal. Comme toujours, risque et rendement sont les 2 faces de la même pièce.

Je profite de votre question, car comme je l’ai dit à la personne qui posait la question sur le hedge en devise : avant de choisir un ETF, donnez vous la peine de comprendre ce qu’il y a dedans. Cela vous évitera des déconvenues, voir des désillusion. Et pour cela, justETF reste la bible incontournable (même s’il vous faudra parfois chercher un peu car si l’ETF est à réplication indirecte, le site ne vous donnera pas le détail de l’indice ou de la constitution, il vous faudra chercher l’équivalent en réplication directe pour vous faire une idée).

Et bien, je suis fatigué d’écrire tout ça … faudrait que je pense à écrire un livre 🙂

Oui justETF est un excellent site que j’utilise depuis quelque temps !

Merci Fred aussi pour la réponse

Je suis de votre avis concernant le Momentum, on perd le bénéfice d’un etf world, je n’en ai pas d’autant plus que je le trouve très volatile.

J’ai en revanche pour compléter mon IWDA, un World Quality que je trouve bien équilibre (IS3Q de chez iShare) et pertinente dans sa composition (valeurs de qualités). C’est à mes yeux le seul facteur pertinent.

Merci Matthieu !

Il surf sur la « tendance » ESG en gros.

Après sur mon AV le support SRI à un plus gros actif net :

Amundi IS Amundi MSCI Wld SRI ETF DR

Actif net : 999 156 570 €

Amundi IS MSCI World ETF DR

Actif net : 421 595 194 €

Jean

Qu’est ce qui vous gêne dans l’encours de MWRD par rapport à WSRI ?

Environ 500 M€, c’est largement suffisant pour assurer la sérénité de l’ETF.

Et même s’il devait fermer (hautement improbable), cela n’aura aucune incidence fiscale dans une AV.

Ce que vous décrivez correspond probablement à Linxea Spirit, dont je possède un contrat, j’y suis investi sur MWRD (entre autres) et l’encours ne me dérange absolument pas.

Bonjour Matthieu, bonjour a tous,

Effectivement les commentaires devenaient désertiques mais je m’aperçois que le screener de Matthieu fait autant de commentaires que d’habitude au final 😉

Pour avoir commencé en bourse avec 20% par an et prendre 30% dans les dents comme dit dans un commentaire, je me reconnais bien dans ce commentaire mais toujours présent^^.

Cependant un peu moins présent car avant peu de vert dans le screener et c’etait intéressant de trouver la pepite entre guillemet ,aujourd’hui tout est au vert c’est là la différence ^^.

Merci pour ton travail Matthieu, au plaisir ,Sebastien

Bonjour Mathieu,

Ne vous découragez pas, même s’il y a moins de commentaires, pour ma part je suis toujours votre site, étant un jeune investisseur.

La chute des valeurs technologiques fait mal, mais il faut avoir confiance en ses valeurs, pour ma part elles affichent de bons résultats trimestrielles (Dassault systemes, legrand et Aubay) , par contre mon etf Nasdaq souffre, mais il faut être patient 🙂

Malheureusement, pas de liquidités pour profiter de la baisse… Esker ou pharmagest aurait été intéressant peut-être, voire Air liquide aussi.

Ps: Un grand merci pour votre site, c’est grâce à vous que j’ai pu acquérir des connaissances sur la bourse.

Merci Henri pour vos encouragements 🙂

+1 😁😉

+1 également

Bonjour à tous, salut Matthieu

La période que l’on vit en bourse depuis qqs semaines incite à être prudent même si nous avons tous conscience que certaines valeurs présentent de bons points d’entrée. Matthieu est le premier à le dire et à renforcer que la partie ETF de son PF. Chose que je fait également. Peut-être qu’il y a moins de commentaires, peut-être que non. Est-ce réellement lié à cette période ? Certainement ! Matthieu continue malgré tout à partager le fruit de son travail et de ses réflexions et je reste persuadé que nombreux sont ceux qui parcourent et lisent ses écrits et autres screeners. Pour avoir eu un site internet à gérer en son temps, je pense que Matthieu à un visuel quotidien du nombre de personnes qui passent par son site. Du coup je ne suis pas certain que ce chiffre s’il existe ait baissé contrairement aux commentaires. L’intérêt du blog persiste à n’en pas douter. Tout ça pour dire et remercier Matthieu. Continue à partager stp, nous sommes tous preneur 😉

Amicalement

Bonjour Ludovic et à tous

Je confirme que le traffic diminue sur le site, mais également sur celui de IH (devenir-rentier.fr) par exemple. Je pense que pendant le covid les gens ne pouvaient pas dépenser et devaient donc épargner (par contraintes avec les confinements etc…) et étaient donc intéressés par l’investissement.

Aujourd’hui c’est différent, avec l’inflation les gens ont moins d’argent dispo, donc pensent moins à investir les excès de liquidité. C’est sûrement une explication.

Bonsoir à tous,

Il faut émettre aussi hypothèse du bear market actuel qui en refroidit certainement pas mal…

A ceux-là, on pourrait dire que si on prend un peu de recul, 6 mois de baisse après les hausses précédentes ce n’est pas grand chose. Il faut regarder ce qu’il s’est passé dans la décennie 2000 (je l’ai vécu), c’était autrement plus dur. Et l’investissement progressif est une bonne réponse pour y faire face.

Bonjour Matthieu

Je continue pour ma part à être autant curieux et assidu de votre site, c’est une mine d’or, même si il est vrai que je suis plus investi en adéquation avec mon âge, donc plutôt sur le portefeuille rendement à 80% et 20% de votre portefeuille personnel.

Cette période est en fait la période la plus propice au suivi des valeurs, c’est dans ces moments plus ou moins délicats que l’on peut tirer un enseignement utile pour le futur sans toutefois céder à la panique, le changement de stratégie si il y a lieu doit se dérouler lentement comme vous l’avez fait pour certaines petites valeurs, un changement trop brutal conduit toujours à une perte de capital.

Merci encore une fois pour votre engagement, vos reporting, on se doutait qu’après une telle montée déconnectée de la réalité, le marché allait corriger, quand?, on ne le savait pas, et bien c’est en ce moment, profitons en au contraire pour scruter les valeurs en portefeuille qui se comportent mieux que d’autres et une fois la correction terminé et le retour à l’équilibre, il ne faudra pas oublier de les arbitrer.

Pour ma part je pense mais je peux me tromper qu’il faudra attendre septembre et le résultat des sociétés pour commencer à y voir clair, je pense en gros que l’on est sur un krack rampant (il n’y aura peut-être plus de vrai krack avec les Algos), qu’il n’est pas encore tout en bas et que de mauvais chiffre en septembre peuvent encore apporter une correction, un S&P500 à 3700 pts serait pour ma part un vrai point d’entrée, si le marché repart avant tant mieux, sinon tant pis pour moi mais je n’investi plus avant ce point d’entrée sur les valeurs de croissance bien sûr, les autres (aristotcrats) j’investi avec régularité et je ne regarde presque pas leur soubresauts.

Bon week-end

Nouveau facteur à intégrer à la corrélation des cours de bourse:

-la fréquentation du site

Bonjour à tous,

Concernant la fréquentation du site, j’y suis toujours assidu depuis que je l’ai découvert, depuis bientôt presque deux ans.

Je suis un très modeste investisseur, mais toutes les connaissances apprises via ce blog sont pour moi la plus grande richesse de ce site et pour cela merci mille fois.

Merci pour vos partages régulier et en toute transparence.

Merci aux personnes qui partagent leurs avis qui sont également enrichissant.

Ma modeste stratégie reste d’investir en etf SP500 sur PEA chaque mois et d’en accumuler de plus en plus avec le temps, je trouve la diversification de cet etf très satisfaisante, tout le monde le connais 🙂

Etant dans la trentaine et avec peu de cash à investir mensuellement je trouve que c’est une méthode simple et efficace. Et il y a ce côté passif recherché par beaucoup de gens qui ne sont pas au fait de ce monde si particulier.

Tout cela en parallèle d’un appartement mis en locatif et d’une résidence principale en cours d’acquisition avec ma conjointe.

Tout ça sur le long terme sera je n’en doute pas très positif.

Comme tout le monde le dit souvent ici, il faut trouver sa stratégie et s’y tenir, en restant simple car personne ne peux prétendre et savoir ce qu’il va se passer dans le futur.

Peut être justement que la raison de cette baisse de public est dûe aux personnes qui ont trouvés leurs réponses en investissant simplement et automatiquement en etf. De ce fait, ils n’ont plus besoin d’obtenir d’autres informations. Car ils ont trouvé une stratégie simple 😎

Voyez-y un succès de votre part!

Bonjour Matthieu et les lecteurs.

Que pensez-vous de Descartes systèm ?

Tous les voyants sont au vert selon moi.

Merci.

Bonjour Anthony,

Je l’avais en portefeuille dans le passé. C’est une belle entreprise, mais je trouvais qu’elle se payait trop cher au regard de ses fondamentaux, et que cette valorisation n’était pas forcément justifiée. J’ai donc redirigé mon cash vers des boites que je considère plus qualitatives (GAFAMs et assimilées) et qui se payent à des décotes beaucoup plus élevées

Bonjour, direction les 48 $. Tendance négative

Trois semaines plus tard : 63.50 $

C?est toujours intéressant de revenir a posteriori sur les prévisions des cadors (ou du moins qui seconsidèrent comme tel…), dont l’humilité n’a d’égal que la morgue…

Et votre investissement en Polkadot, ça baigne ?

Merci Laurent,

Quelle humilité, effectivement…. post sans intérêt, vous êtes a bannir.

Merci pour la réponse qui entraîne une autre question si tu ne devais choisir qu’une seule action.

Achèterais tu Google ou Amazon ?

Bonne soirée.

Bonjour Anthony

Il n’y a pas de réponse, ça dépend de ce que vous recherchez. Amazon a plus de croissance et est tiré par AWS donc le cloud, mais a une rentabilité bien plus faible (pour le moment). Google est plus établi, se paye moins cher, mais est très profitable.

Pour moi les 2 sont des must have, pas besoin de faire de choix, surtout que les deux vont splitter cet été avec des prix unitaires qui vont être abordables

Google 1960 $

Bonjour à tous,

Google a 1960 euros, pas si sur, la Chine commence à recouvrir à partir de demaln, la Finlande et la Suède rejoigne l’Otan, exactement l’inverse de la pression que voulait mettre la Russie en envahissant l’Ukraine.

J avais deux véhicules en commande avec une livraison prévue pour fin juillet voir début août à cause de la crise des sémi conducteurs, qui seront finalement livré cette semaine.

Peut être un début d éclaircit 🙂

Damien

Si je peux me permettre un conseil (je l’écris en réponse à votre message, mais c’est une généralité) : n’essayez pas de prédire l’avenir géo / politico / économico du monde.

Vous n’y arriverez pas.

Et même dans l’hypothèse, très improbable où vous y arriverez, vous ne pouvez pas prédire la réaction du marché face à cette évolution du monde (la réaction dépendant de comment était l’anticipation faite par le marché).

Au contraire, construisez une stratégie et un portefeuille qui s’adapte à « pratiquement » tout.

Pour cela, il n’y a qu’une seule solution : la diversification.

Que ce soit dans sa partie actions (pays, secteurs) ou dans sa partie « sure » (obligations de tous types et maturités, cash etc …).

Ce portefeuille, vous devez le construire avant que les évènements arrivent, et non pas en réaction.

Quand les marchés corrigent fortement comme aujourd’hui, beaucoup d’investisseurs se disent « bon sang j’aurais du garder plus de cash en réserve pour acheter maintenant en soldes ».

Ce sont les mêmes qui lorsque les marchés sont bullish se disent : « et mince, pourquoi j’ai ce cash de côté, il faut être investi à 100% et utiliser du levier! ».

A un instant t, vous n’avez pas le « meilleur » des portefeuilles, jamais.

A l’instant t, des milliers d’investisseurs ont un meilleur portefeuille que le votre.

Le meilleur portefeuille, il n’est connu qu’à postériori, c’est une quête impossible.

La seule façon, le seul remède à toutes ces questions : choisir une allocation d’actifs (X% d’actions bien diversifiées, Y% de « non actions » bien diversifiés) en fonction de son objectif de rendement et de sa sensibilité au risque, et s’y tenir, quoi qu’il arrive.

Bonne route !

Je partage à 100% votre avis, le biais psychologique est le pire ennemi en bourse.

Avoir une stratégie qui nous corresponde et s’y tenir.

Personnellement mais je crois comme vous Fred je suis à 70% action et 30% sécurité (cash, AV, PEL à 2.5%, obligation US ultra short) et ça me va bien!

Je trouve que les ETF sont le meilleur moyen pour diversifier d’emblée, bonne performance et moins de biais lors des renforcements (j’ai etf world et SP500)

A terme je basculerai surement sur une stratégie dividendes quand je serai en phase de consommation mais j’en suis encore loin (dans 15-20 ans)

Vincent

« A terme je basculerai surement sur une stratégie dividendes quand je serai en phase de consommation ».

Et pourquoi donc ?

Ça n’a aucun intérêt ni efficacité.

Regardez les 2 vidéos suivantes pour mieux le comprendre:

https://www.youtube.com/watch?v=9j6DInAMMaM

https://www.youtube.com/watch?v=UpXI_Vd51dA

Personnellement je ne suis pas d’accord.

Si son objectif n’est pas la performance avant tout mais le confort psychologique d’avoir des revenus récurrents et en croissance chaque mois, non dépendant des conditions de marché (et donc éviter de vendre au plus bas etc…) tout en ayant une volatilité inférieure à celle des indices, c’est une bonne option. Regardez Pepsico, JnJ ou ce genre d’entreprise depuis le début de l’année, on est loin devant les indices.

Si on se focalise sur des secteurs comme la pharma, la conso de base, les REIT, les utilities etc…, on peut avoir un portefeuille relativement résilient dans toutes circonstances (ce qui ne veut pas dire qu’il ne faut pas nécessairement avoir à côté une poche indicielle ou d’entreprise de croissance)

Bonjour Matthieu

Et oui je sais bien que nous ne sommes pas d’accord sur ce sujet.

C’est justement ce qui fait l’intérêt et le « sel » de la discussion 🙂

Vous avez bien synthétisé la chose : « Si son objectif n’est pas la performance avant tout mais le confort psychologique d’avoir des revenus ». C’est exactement ça, l’investissement en actions typées « dividendes » doit beaucoup à la psychologie (avec tous les biais associés, on a l’impression d’un cash flow qui s’apparente à une rente, mais ce n’est pas une vraie rente) plus qu’à la performance. Ce sujet est assez bien documenté, et le consensus général est que l’investissement en actions « dividendes » n’est pas une bonne stratégie au sens du rendement ajusté du risque. Et si on y ajoute le frottement fiscal, la messe est dite. Quant aux biais psychologiques, ils sont synthétisés dans les 2 vidéos (surtout la première) que j’ai postées et c’est globalement mon avis.

Chacun se fera donc sa propre opinion.

PS : merci d’avoir publié mon commentaire précédent avec les 2 liens, j’ai cru à un moment avoir été « censuré » pour délit de mauvaise opinion …

Bonjour Fred,

Je ne censure jamais rien (sauf les insultes gratuites mais cela n’arrive qu’ultra rarement). Il arrive par moment quand des liens sont insérés que l’anti spam automatique des commentaires me demande de valider le commentaire pour le faire apparaître.

Exactement, c’est pour l’aspect psychologique d’avoir des revenus quelques soit le cours de la bourse (en tout cas avec des entreprises US).

Je ferai surement un mix dividendes et ventes ETF en phase de consommation.

Comme vous le dites, je pense qu’il faut diversifier pour se protéger !

Bonjour,

Justement, les PEL à 2,5% brut : qu’en pense la communauté ?

Pour ma part, lorsque l’inflation était faible ça m’allait bien : épargne bloquée mais rendement pas ridicule garanti (j’ai 20% en PEL au global). Aujourd’hui avec une inflation à 7%, on se retrouve largement en taux réels négatifs… et surtout on ne peut piocher dedans pour renforcer sa part actions.

Que feriez-vous ?

Bonjour Alaric,

2.5% brut bloqué, autant prendre des SCPI. Certaines font 6% brut par ans en moyenne (CORUM), c’est de l’immobilier donc beaucoup moins volatile que la bourse. En cas de retrait, il faut 15 jours pour avoir l’argent, c’est pas si long. Il faut faire attention aux frais de retrait, ils peuvent être élevé dans certaines SCPI (CORUM par exemple) mais gratuit pour d’autres SCPI (Néo de Novaxia). Ou alors en assurance vie mais ça rajoute des frais.

Bonjour Alaric,

Le 2,5 brut se transforme déjà tous les ans en 2,1% net de csg, puis il faut rajouter de l’impôt au bout d’un certain nombre d’années.

Le livret A rapporte aujourd’hui 1%, sans impôts, avec retrait immédiat, pas bloqué ou d’obligation de versement etc…

Je ne suis pas convaincu qu’1% supplémentaire (avec les PEL) soit suffisamment intéressant pour être obligé de faire un virement tous les mois, et de bloquer son argent.

Les SCPI ou autres supports immo (SCI, OPCI…) sont plus intéressants car le rendement est en moyenne de 4% et vous pouvez faire un retrait à tout moment.

Bonsoir,

Pour préciser:

les pel ouvert avant 2018 et qui n’ont pas plus de 12 ans ne sont pas imposable sur le revenu. Du coup, c’est 2.07% net.

Par contre, les revenus des scpi sont imposables (en ce moment flat tax à 30%), soit un 4% brut se transformant en 2.8% net. De plus, il ne faut pas oublier que les frais d’entrés (payé en fait à la sortie) sont de l’ordre de 10%, soit 3ans de revenus net dans ce cas là. Attention les 6% de corum sont brut de gestion, mais il est vrai que l’on trouve des scpi à 5-5.5% net de frais de gestion

Encore une fois tout dépend de l’horizon du placement…

Il me semble avoir précisé que c’était brut pour corum. J’ai calculé, cette année je suis à 5% net (ça me semble pas mal comme rendement) pour cette SCPI. Avec leurs impôts à l’étranger, ça différé un peu les prélèvements j’ai l’impression.

Si je dis pas de bêtises, il va y avoir une harmonisation sur les rendements des SCPI pour que ce soit plus claire et plus facile de comparer.

Bonsoir Bruno,

Si vous détenez des SCPi sur AV les revenus tombent sur le fond en euro. Tant que vous ne sortez pas d’argent, vous reportez l’impôt (comme sur PEA) ce qui est un avantage vs une fiscalité annuelle de 30%

Bonsoir Matthieu

je reste sceptique sur les SCPI en AV (flou sur garanti de revente des parts en sorti).

Par contre vous dites qu on peut vendre les parts à tout moment ? il me semblait que c’était bloqué sur 7-10ans et les frais sont conséquents?

Bonsoir Vincent

En assurance vie, j’en ai aucune idée mais j’imagine que la vente peut être rapide et garantie par le courtier. En détention directe, je confirme qu’on peut vendre à tout moment et que sous 15 jours généralement vous avez l’argent selon les SCPI. Il n’y a qu’en grande crise où la vente peut être bloqué s’il n’y a aucun acheteur mais même pendant la COVID ça ne s’est pas produit.

Personnellement je préfère les supports type SCI ou OPCI qui garantissent la liquidité via une poche cash et donc cela facilite les transactions, contrairement aux SCPI qui sont pleinement investi et dont les transactions sont selon l’offre et la demande.

Par ailleurs, un fond comme la SCI Capimmo sort du 4% par an depuis plus d’une décennie et n’a que 2% de frais d’entrée. Pour moi c’esr bien plus intéressant que les SCPI car on a un rendement correct pour une liquidité très bonne

Bonsoir Matthieu,

Les SCPI peuvent se prendre en AV, dans ce cas c’est liquide comme la bourse, en un clic. Pas de frais d’entrée, que des frais de gestion mini de 0,5% sur Linxea Spirit qui reverse 100% des loyers. Après 8 ans fiscalité allégée.

J’avoue ne pas avoir pensé à déplacer mes avoirs PEL vers des SCPI en AV. Je trouve ça osé. Comme les actions, ce sont des actifs qui ont beaucoup montés ces dernières années grâce à de la baisse des taux. En cas de retournement de marché, la fonction de rebalancing en actions n’est plus remplie, même si l’immo est moins volatile. Néanmoins en diversification c’est sûrement une bonne idée.

Pour les OPCI, c’est de l’immo + d’autres actifs financiers. Pour qui a déjà des actions, je ne vois pas trop l’intérêt.

Bonjour Alaric,

C’est incorrect : en AV il y a aussi des frais d’entrée, directement pris sur le prix de la part en général. En ordre de grandeur autour de 6-8%.

La liquidité n’est absolument pas en un clic, cela peut prendre plusieurs semaines. L’assureur garantie la liquidité mais PAS LE PRIX DE VENTE. En cas de marché baissier et de panique, il est possible que le prix soit inférieur au prix de la part.

Bonjour,

Capimmo baisse depuis quelques temps : signe d’une baisse de l’immobilier à venir?

Bonjour

Pas nécessairement, c’est surtout qu’elle contient une partie de foncières cotées en bourse dans son actif, et qui sont en chute à cause de la hausse des taux. Cela induit donc nécessairement de la volatilité sur Capimmo. Personne ne sait comment se comportera l’immobilier dans le futur. Il n’existe aucun placement avec 0 risque.

Capimmo est en hausse d’environ 3% depuis le début de l’année donc c’est à relativiser…

Les revenus de SCPI sont des revenus fonciers. Ils ne sont pas imposés à la flat tax mais à « prélèvements sociaux » (17,2% actuellement) + « taux d’imposition sur les revenus. »

Donc pour une imposition des revenus à 30%, ça fait 47,2 %.

4% brut se transforment en 2,11%

(pour des SCPI exclusivement françaises)

Bonjour Bruno,

En AV, l’imposition est bien à la flat tax (30%) lors d’un retrait, et csg uniquement (17%) après 8 ans

Bonjour Matthieu,

je réagissais au commentaire de bruno plus haut :

« Par contre, les revenus des scpi sont imposables (en ce moment flat tax à 30%), soit un 4% brut se transformant en 2.8% net »

Je pense qu’il parlait de SCPI détenues en direct

Bonsoir Matthieu,

Au sujet de la liquidité des SCPI, je pense que vous faite erreur. J’ai contacté mon AV (Linxea), ils garantissent la liquidité quasi immédiate des parts, comme pour toute UC ou même fond euro. Les fonds sont dispos sous 30j max (15j dans les faits). On est d’accord, les valeurs de parts, elles, ne sont pas garanties, ça reste de l’immobilier. Ce site le confirme : https://avenuedesinvestisseurs.fr/investissement-immobilier/scpi-societes-civiles-de-placement-immobilier/

Pour la rentabilité, avec les performances actuelles, en 3 ans on rattrape un fond euro et en 5 ans un PEL à 2,5% brut. Je vous suis sur les SCI, avec 2% de frais d’entrée c’est encore plus interessant (peut-être plus volatil aussi).

Bonsoir Alaric,

Il y a toujours un écart entre théorie et pratique. Comme évoqué, certes la revente est garantie, mais pas le prix de vente !

Essayez de revendre en plein marché baissier, crise économique ou autre et vous verrez, le prix de sortie peut être tiré à la baisse. Il y a pasmal de témoignages sur devenir-rentier.fr

Bonsoir à tous !

Je rebondi sur ce qui a été dit plus haut sur les différentes stratégies censé être résiliant en toute circonstance et fonctionner sur le long terme.

Personnellement j’ai 30 ans et je me questionne vraiment sur le long terme. Les rapports du GIEC sont tous plus mauvais les uns que les autres. On se rend compte qu’a chaque fois qu’un rapport sort, on est dans le pire scénario du dernier rapport. Il n’y a aucune volonté politique au niveau mondial de changer quoi que ce soit qui pourrait vraiment ralentir ou inverser les changements climatiques en cours. On a parfois l’impression de se retrouver dans « don’t look up » ou « le jour d’après » tant personne ne semble prendre le problème au sérieux.

Vous n’avez pas peur que ces stratégies sur le long terme finalement deviennent désuètes parce que la société sera contrainte de changer brusquement dans 30 ou 40 ans (voir avant ?) ?

Bonjour Rémi

Vos questions sont légitimes, surtout pour quelqu’un de votre âge qui baigne dans ces messages anxiogènes depuis qu’il est en âge comprendre (mais méfiez vous du ton volontairement catastrophique employé qui est là pour vous scotcher devant le média en question).

Admettons que nous allions vers de temps plus difficiles concernant notre environnement, et c’est très probablement le cas, vous vous dites quelle va être la meilleure stratégie ? Nobody knows ! Personne n’en sait rien ! Et quelle serait l’alternative ? La seule chose que je sais, c’est que vous devez investir, et vous serez plus « confortable » à l’avenir avec des investissements que sans. Dans le petit monde de l’investissement long terme passif, il y a un petit diction qui dit : « save like a pessimist (vous devez épargner le plus possible), invest like an optimist (vous devez investir cet argent majoritairement en action) ». La lecture du livre de J Siegel « Triumph of the Optimists: 101 Years of Global Investment » vous dira la même chose.

Bonsoir Rémi,

Vos questionnements font converger 2 choses qui ne peuvent s’appréhender de la même façon.

La stratégie financière à mettre en œuvre pour vos années futures et les conditions de vie que la biosphère permettra.

La stratégie financière doit vous permettre d’élaborer un plan qui vous permettra de vivre les tumultes du marché de la meilleure façon possible, c’est à dire de comprendre que vos gains latents ne sont pas particulièrement dû à votre hardiesse, mais aussi que vos pertes ne sont pas forcement issues de vos incompétences. Bref, il faut accepter la sanction du marché et comprendre qu’un investissement n’est pas constitué par de sempiternelles allés et retours. Il existe cependant de multiples stratégies possibles pour arriver à une certaine sérénité vis à vis des aléas du marché, par exemple celle évoqué par Fred qui semble éprouvé (à tout le moins par lui), mais aussi celle de notre hôte s’affinant à mesure de ses apprentissages et de ses questionnements, dont il nous fait l’honneur de partager l’évolution. Il reste au final que c’est un choix de répartition du patrimoine global en terme de diversification et d’allocation permettant de ne plus trop s’en soucier.

En ce qui concerne la problématique initiale, elle n’est pas la résultante « du ton volontairement catastrophique employées par les médias », mais d’une problématique dont les Hommes n’ont jamais eu à faire face dans l’Histoire et qui fait rejaillir le tragique au sens grec du terme: les conséquences globales de nos actions sur l’ensemble de l’écosystème, alors qu’on s’est construit en pensant à la réversibilité des conséquences de nos actes.

Ce n’est donc pas d’une volonté politique qu’il est question, mais de la volonté de chacun (en tout cas d’une majorité de la population mondiale, la France représentant moins de 1% des émissions de CO2 en production) de changer de mode de vie…c’est là que la marche est haute!

Pour cela, il faudra que chacun de nous progresse en économie pour comprendre les subtilités qui font que les décisions radicales entrainent toujours des catastrophes sociales, mais aussi que chacun progresse quelque peu en thermodynamique pour assimiler que nous sommes contraints par les énergies fossiles, enfin que l’on accepte de recevoir l’enseignement nécessaire de ce qu’est en détail l’effet de serre (c’est toujours étonnant de voir, et là je rejoins Fred, l’incapacité des médias à expliquer n’importe quel phénomène physique).

Au bout du bout, même s’il faudra se coltiner ou côtoyer l’abime il restera que tant qu’il y aura société, il y aura investissement, que même si le marché se met en tendance baissière sur le long terme, il y aura toujours des opportunités et des segments économiques qui resteront ou qui deviendront porteurs, donc des entreprises dont la valeur s’appréciera. Aussi loin que vous vous retourniez dans l’histoire depuis que l’homme fait société, c’est à travers des entreprises (privés ou d’état) que l’homme a gagné son pain quotidien.

Merci pour vos réponses et vos avis.

Disons que mon interrogation portent aussi sur le système en général. C’est acté que l’on va vers une augmentation accrue du réchauffement climatique. La chine et l’Inde qui a eux seule représente le tiers ou la moitié de la population ne s’occupent absolument pas de ces sujets (portant l’Inde est déjà gravement impacté et sera l’un des pays les plus impacté du monde selon les projections) mais le reste du monde ne fait pas beaucoup plus d’effort non plus. Ce qu’on sait aussi c’est que ce phénomène va entrainer des changements profonds dans nos sociétés (grève de la faim -> déstabilisations politique -> Guerre -> Immigration massives) mais aussi des modifications sur nos vies (cycle de l’eau, sècheresse, zones invivables, cyclones, etc …)

Du coup, comment sera la société dans 40 ans ? Est ce qu’avoir investi me permettra effectivement de ne plus travailler ou est ce que la société aura tellement changé que finalement ça n’aura plus de valeur ?

Malheureusement je connais des gens qui bossent dans le milieu et qui me disent qu’au contraire les médias parlent assez peu de ce qui va vraiment nous arriver parce que les gens ne veulent pas l’entendre. Beaucoup de médias ne parlent pas de tous ça. Les rapports du GIEC sont assez éloquents (https://www.lemonde.fr/planete/article/2022/02/28/climat-le-giec-previent-des-vertigineuses-consequences-d-un-monde-toujours-plus-chaud_6115555_3244.html)

Bon après Fred a finalement répondu aux questions en disant qu’il faut investir et « what and see »

@Bruno

Je tiens à faire une petite précision, car peut être que je me suis mal exprimé.

Je ne voulais pas dire que chaque fois que la problématique du réchauffement climatique (et globalement de la dégradation de notre environnement), le ton était toujours volontairement catastrophique et volontairement apocalyptique.

Je voulais dire qu’elle pouvait l’être, façon film catastrophe américain, et que dans ce cas là on était plus dans le sensationnalisme que dans le factuel.

@Rémi

Et dans l’absolu, je suis d’accord avec ce que vous écrivez, je pense que l’on ne parle pas assez de la problématique, et qu’elle est très dure à entendre. Mais c’est je pense une cause perdue d’avance : la mentalité la plus répandue étant chez les hommes « je profite de ma vie, après moi le déluge, je ne serai plus là ». Quand j’explique à certains de mes collègues ou amis que je refuse catégoriquement le mode de vie « dominant » qui est le pavillon en péri-urbain avec voiture, car je refuse de participer à l’artificialisation des sols, à la destruction des paysages et des habitats des animaux, je pense au mieux pour un original, au pire pour un dangereux complotiste anti-système …

@fred