Le rôle principal de mon screener est d’attribuer une note globale sur 10 à chaque action afin de les classer de la « meilleure » (bon score) à la « moins bonne » (mauvais score) en combinant de nombreux critères de l’analyse fondamentale.

L’objectif est de mettre en lumière les actions dont les fondamentaux sont exceptionnels et dont le potentiel de croissance à long terme permettra d’obtenir la performance boursière la plus élevée possible.

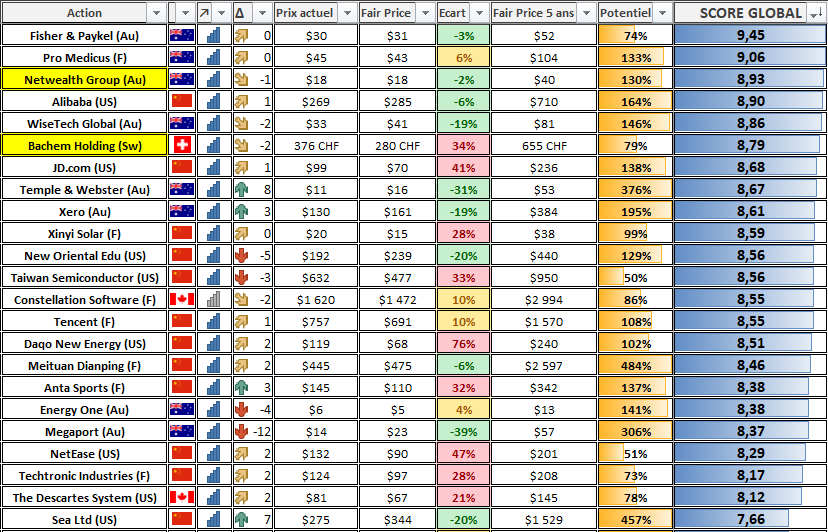

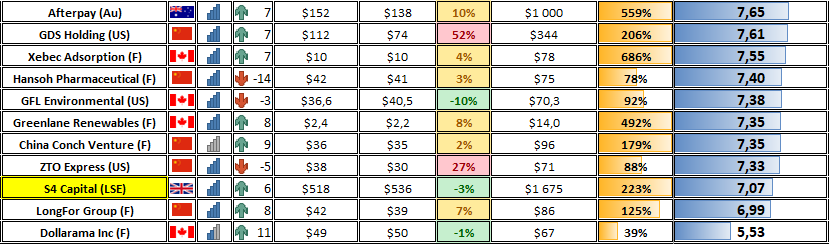

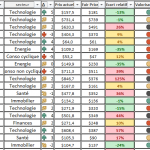

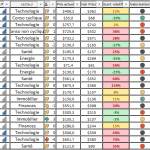

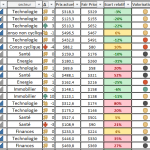

Screener action bourse CTO World Février 2021

Calculs des scores du Screener

Pour comprendre quels critères sont utilisés afin d’arriver au score global, vous pouvez consulter cet article qui détaille la combinaison de tous les aspects analysés.

Calcul du Fair Price

Le Fair Price (ou juste prix) représente le prix que l’entreprise devrait valoir aujourd’hui en se basant sur plusieurs critères de valorisation. J’utilise notamment une combinaison du PER historique de l’entreprise, du PSR, de sa variation de prix sur la dernière année, de son levier financier, ainsi que quelques autres critères maison. Idéalement il faut donc chercher à acheter des actions dont le prix n’est pas trop supérieur au fair price, et de faire attention avant d’investir dans une action trop chère.

Calcul du Fair Price 5 ans et Potentiel

Le Fair Price à 5 ans correspond au prix que l’entreprise devrait avoir dans 5 ans à partir du prix actuel et en ajoutant 5 ans de croissance. C’est intéressant pour les entreprises de croissance car elles peuvent être sur-évaluées à l’instant T, mais peuvent croître de manière suffisamment forte pour avoir un bon potentiel dans quelques années. Le prix actuel qui serait donc sur-évalué à l’instant T pourrait ainsi être au final un bon prix d’entrée pour les années futures.

Un exemple : une entreprise qui est sur-évaluée de 20% mais qui croit de 15% par an mettrait un peu plus d’un an à retrouver un Fair Price. Un an n’est finalement pas grand-chose lorsqu’on a un horizon LT et qu’on détecte une belle action avec de la croissance.

Cela permet donc d’introduire la colonne « Potentiel » qui calcule l’écart entre le prix actuel et le Fair Price à 5 ans, tout en y ajoutant les dividendes. C’est donc le potentiel de gain qu’il reste à l’action à horizon 5 ans.

Force acheteuse

La force acheteuse correspond à un Momentum court terme (durée de 1 ans) de l’action en relation avec un indice de référence. L’indicateur correspond à une jauge de 4 barres qui va de 0 à 4. Plus la performance de l’entreprise est élevée par rapport à son indice de référence, plus la jauge est remplie.

![]()

Pour l’Europe, l’indice sélectionné est le MSCI World. Pour les US, c’est le S&P500.

Il est régulièrement observé que lorsque le Momentum court terme d’une entreprise est mauvais, elle continue de sous performer pendant un moment alors qu’à l’inverse, lorsque son Momentum est bon, il continue de durer.

L’idée est donc d’éviter d’acheter des entreprises qui ont une force vendeuse temporaire (moins de 2 barres) et de privilégier les actions avec une force acheteuse élevée (3 barres ou plus). 2 barres étant proche du neutre, à savoir la performance de l’indice.

Variation de classement

Le screener affiche pour chaque entreprise la variation de classement (en score global) par rapport au mois dernier. Les causes qui peuvent modifier le classement sont :

-la remise à jour des fondamentaux suite aux publications

-la variation de momentum d’un mois à l’autre (qui a un impact important dans le screener)

Remarque Générale

D’une manière générale, il faut bien avoir en tête qu’une décote importante est souvent signe de risque. Il ne faut donc pas forcément sauter sur l’occasion tête baissée. Le marché n’est pas « aveugle » et s’il applique une décote persistante à une entreprise, il y a peut-être une raison fondamentale derrière. Si une action est très décotée (supérieure à 25%, hors cas de crise évidemment car ce n’est pas vrai si tout le marché est à -25) il faut donc se méfier ou avoir vraiment confiance pour renforcer.

L’indicateur le plus important est également à mon sens la qualité des fondamentaux (score global) et non la valorisation court terme d’une action (fair price). Il vaut parfois mieux surpayer une entreprise de qualité plutôt que de sous-payer une entreprise en déclin.

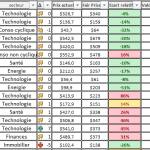

Rappel du code couleur valorisation

Action sur-évaluée -> rester à l’écart (éviter l’achat) = code couleur rouge.

Exemple : ![]()

Action relativement proche de son juste prix –> possibilité d’acheter uniquement pour les actions exceptionnelles (LVMH, Microsoft…), sinon patienter = code couleur orange.

Exemple : ![]()

Action sous-évaluée -> possibilité d’acheter car c’est une bonne affaire = code couleur vert.

Exemple : ![]()

Voici enfin ce que cela donne sur mon CTO World (prix des actions au 12/02/2020) :

Dans l’utilisation du screener, on pourrait imaginer vendre toutes les entreprises en dessous d’un certain score car cela signifie que leurs fondamentaux ne sont pas suffisamment bons. On pourrait par exemple fixer cette limite à 6 ou 7/10 pour ne conserver que les meilleures entreprises. De cette manière, le screener serait utilisé de manière totalement factuelle sans aucun biais émotionnel.

Changements du mois : Retrait des valeurs avec les moins bons scores ou potentiels, ainsi que de certaines valeurs Chinoises « douteuses » dont il est difficile de croire à l’honnêteté des publications. J’ai également ajouté pour chaque valeur sur quelle place je l’ai acheté (F= Francfort).

2 Possibilités d’achat intéressantes (j’essaye de proposer chaque mois 2 actions différentes du mois dernier)

En croisant les critères suivants : score élevé, décote (mais pas trop importante) ou légère surcote, bon potentiel, on pourrait acheter ce mois-ci par exemple :

WiseTech Global, Temple & Webster.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matthieu,

J’aurai 3 questions sur le « portefeuille world / US »

1) Pourquoi vous possédez seulement Tencent et Alibaba et pas Baidu et Xiaomi qui forme les « GAFAM » chinoise ?

2) Je sais que vous avez dis que les titres que vous considérerez à fort potentiel mérite d’appartenir des lignes dans votre portefeuille mais cela ne vous complique pas sur justement l’Asie ne serait-il pas plus simple de prendre l’ETF China que vous m’aviez conseillé ou un Ishares EM ASIA avec comme valeurs principales celle que vous détenez à Taiwan et Chine + d’autres intéressante ?

3) Je ne vois aucune minière dans vos portefeuille et je comprend toujours pas pourquoi car 4 ou 5 valent vraiment la peine avec de très bon fondamentaux (ex : B2Gold ( Canada ) , SARACEN MINERAL HOLDINGS LIMITED, KINROSS GOLD CORPORATION ( AUstralie ), NEWCREST MINING LIMITED ( Australie ), Public Joint Stock Company Polyus ( Russie ), AGNICO EAGLE MINES LIMITED ( Canada ) ou bien Barrick Gold dont Warrent Buffet s’est positionné ?

Bonjour Jean,

Xiaomi est plus dans le hardware que le software, donc ne m’intéresse pas vraiment.

Baidu est en manque de croissance depuis plusieurs années et je préfère de loin les fondamentaux de Google. Mais je détiens indirectement ces entreprises via des ETF China. J’en ai trouvé un nouveau excellent de WisdomTree, meilleur que celui de Ishares. J’en parlerai dans le prochain reporting du portefeuille.

Je n’achète en direct que les titres qui me semblent vraiment sortir du lot et qui sont de meilleurs qualité que le reste des ETF. Cela permet de les surpondérer notamment.

Pour les minières, je n’aime vraiment pas le secteur, relativement cyclique et qui ne produit pas ou peu de richesse sur le LT. Je sais qu’il y a plein de belles minières en Australie ou Canada, mais je préfère éviter le secteur.

D’accord merci pour les info.

Pour ce qui est des minières, ne pensais vous pas que c’est justement un domaine « porteur » au vue de l’importance de l’or et autres minerais mais surtout du besoin de certains comme l’or dans le domaine de la technologie pour la fabrication via le semi conducteur ?

Dans ce cas autant se positionner directement sur une entreprise de semi-conducteurs. Une entreprise de mine n’a à mon sens aucun moat particulier, contrairement au savoir faire spécifique d’une fabricant de semi-conducteurs.

Bonsoir Matthieu

Pourrais tu me donner les références de l’ETF CHINE de wiwdomtree, si il est dispo sur Degiro et sur quel ISIN

Merci par avance, il faut que je me positionne sur l’Asie un peu plus sérieusement

Bonsoir Gérard,

Voici le lien : https://www.wisdomtree.eu/en-gb/etfs/market-access/icbccs-wisdomtree-sp-china-500-ucits-etf-class-b-usd

L’ETf est disponible sur Degiro avec le ticker ICW5 sur xetra. Je suis en train d’écrire un article sur la Chine j’en parlerai.

Super, merci bonne soirée

Bonjour,

Comme vous parlez d’un prochaine article sur la Chine, une petite information que vous n’avez peut-être pas vu à propos des ETF sur la Chine : chez Degiro, il y a l’ETF HSBC MSCI CHINA (IE00B44T3H88, ticker CNY sur Euronext Paris) qui est sans frais. Assez grosse capitalisation et bonne liquidité sur Euronext Paris

Bonjour Bruno,

L’ETf HSBC semble distributif. Il y a donc une perte fiscale sur le versement du dividende (ce qui impacte la performance).

Il suit exactement le même indice que ICHN d’Ishares, mais je garde ma préférence pour Ishares qui est spécialiste des ETF et un émetteur très solide financierement (ce qui n’est pas le cas d’HSBC).

Bonjour Matthieu,

Merci pour ces articles, je les attendais avec impatience !

Je souhaiterais me diversifier et le Screener CTO World est une belle source d’inspiration.

Une question cependant sur les actions Australiennes : je vois qu’on peut les acheter via Degiro sur la Place boursière Australian Securities Exchange (ASX), mais 10€ de Frais tout de même… auxquels il faut ajouter 2€ par An de Frais. Ces frais seront vite effacés si les performances sont au rendez-vous mais tout de même…

Je vois que l’on peut acheter certaines de ces actions sur la Bourse de Franckfort (XETRA) avec un passage d’ordre à 7,50€ (et pas de frais supplémentaire car j’ai déjà des ETF sur cette place boursière).

Quel est votre avis ? Vaut-il mieux acheter sur ASX ou XETRA ? C’est surtout la liquidité qui me pose question.

Merci encore pour ces articles toujours aussi pertinents.

Bonjour Mathieu,

Il n’y a que 2,5€ d’écart entre Francfort et ASX, ce qui n’est pas énorme. À titre personnel je préfère privilégier la liquidité du titre et donc j’investis sur l’ASX, comme mentionné dans le screener à coté du nom des entreprises. Mais en effet pour des petits ordres les frais pèsent un peu (pour 1000€ c’est 1%). Mais bon lorsque l’action aura pris 100%, on n’est clairement pas à 1% près.

Dites vous que si la liquidité est moins bonne à Francfort, vous pouvez facilement payer un Spread de 0,5% sans vous en rendre compte, donc au final payer plus de frais.

Parfait, merci beaucoup pour votre réponse rapide et votre avis éclairé.

Je vous souhaite un bon week-end.

Bonjour,

j’aime bien vos screeners cto world / US / Pea. Es ce qu’il serait possible de mettre les secteurs pour chaques actions si c’est possible ?

Bonjour,

Oui c’est totalement possible. En fait j’ai déjà ce filtre intégré mais je ne l’affiche pas.

Es ce qu’il serais possible lors de tes prochains screeners de le mettre ?

Oui je pourrais l’afficher le mois prochain.

Hi matthieu, would you mind to share how do you arrive to the fair and potential values of xebec? Which multiple do you use? Thanks in advance

Hi Rafael,

For the fair price i am using a combination of :

– average of the price to sales ratio for the last 3-5 years

– average of the 52W high & low on the share price

– a bonus depending on the cash position of the company in the balance sheet and the average growth of the sales and earnings (bonus if cash positive and minus if debt)

The potential is calculating with the average CAGR of sales and earnings for the last 3 years, expectations of the analysts for the next 3 years. I project this number for the 5 next years with a coefficient of 0,8 to stay conservative. Also adding the dividends.

Thanks for your reply. I also analyzed this company by a different method, and what it shocked me is that they have doubled the number of actions in circulation during the last 6 months in order to take advantage of their high valuation (even if they didn’t need that much cash right now). They are doing lots of adquisitions but instead of finance them with their own cash flow generated or debt, they are increasing the number of shares.

I usually use EV/FCF or EV/EBITDA, and try to estimate which revuenue and margins will have in the future. In their last report they wrote that they expect to generate 250 millions by 2025. Right now, their FCF margin is negative, but if they manage to be at 20% and they stop financing their growth by increasing the number of shares (which I doubt), that would give us an optimistic value of 10,1 canadian dollars by 2025 if we use EV/FCF 30x. I think this stock is big bubble.

This is usual for most of the company in this sector because not really profitable yet and their costs are high.

But when looking at EBITDA, the EV/EBITDA ratio should be ~ 70 for 2021, 40 for 2022, 30 or less for 2023 which seems OK for me relating to te huge growth of the sales (EV/EBITDA of ~30 within the next 2-3 years is my limit for growth stocks). The margins are currently low/negative but will increase fastly in the future. For me there is no bubble on this particular stock (contrary to Plug Power for example).

Thanks.

The forecast of the analyst seems to me much optimistic. In zonebourse they make an average, and they stimate a revenue of 230 millions by 2023. If they managed it to do, it might EV/EBITDA 30x might be faire.

On the other hand, the company last guidance was 250 millions by 2025.

I will keep following closely, and if there it goes down more I might enter.

Bonjour,

Je rejoins Thomas sur son commentaire, les secteurs seraient super intéressant.

Encore bravo pour votre travail.

Sebastien

Bonjour Matthieu

Je vois que tu as cédé APPEN, pour quelle raison ? Tu ne crois plus à son potentiel LT ?

Salutations,

Bonjour Cédric,

Oui j’ai très rapidement revendu Appen également car les fondamentaux semblent bons sur le papier, mais après une baisse > 35% du cours de bourse nous ne sommes plus du tout dans une petite correction. Il y a sûrement quelque chose de bien plus grave de non visible dans les chiffres. Dans ce genre de situation par expérience il vaut mieux s’abstenir, même si on ne comprend pas la raison. Une entreprise de qualité ne chute pas autant surtout dans un marché haussier.

Bonjour Matthieu

Je comprends ton raisonnement. WISE TECH était il dans une position similaire en janvier 2020 ou la baisse de la valeur était > 35% par rapport au plus haut de septembre 2019 ?

Salutations,

Bonjour Cédric,

J’avoue que je n’avais pas trop regardé pour WiseTech, mais la situation est quandmême différente : pour Appen nous sommes actuellement en pleine tendance baissière et très marquée.

WiseTEch est quant à elle en tendance haussière (même si elle a fortement baissé en Mars-Avril).

Matthieu

Il me semble que la question suivante a déjà été posée par un autre lecteur, dont je ne retrouve pas l’information. Existe t il des ETF UCITS qui pourraient prendre en compte les meilleures sociétés australiennes (dont la majorité de ton screener évidemment 😉 ?

Salutations,

Bonsoir Cédric,

Non il n’existe à ma connaissance pas d’ETF spécifique pour investir sur les actions de croissance Australienne. Je sais que dans DGTL de Ishares il y a Afterpay, Xero et Megaport. Dans HEAL il y a Pro Medicus.

Merci Matthieu pour ces infos.

Connais tu l ETF suivant sur les jeux vidéos? ,https://globalxetfs.eu/uk/funds/heru/

Il me semble pas mal, Embracer en tête de gondole, UCITS et pourtant non disponible sur Degiro sans savoir pourquoi ?

Crois tu qu une demande d ajout a Degiro serait fondée ?

Salutations,

Degiro demande un Kiid en Français pour l’ajout. Il y a sinon l’ETF jeux video de vaneck : https://www.vaneck.com/uk/en/etf/equity/espo/overview/

Disponible sur Degiro et je préfère sa composition.

Bonjour Matthieu

Sujet du jour : Le CANADA 🙂

Disposant de la valeur GREENLANE R. sur TSV, je constate – comme d’autres investisseurs je l’espère, un achat-vente malgré moi dû à un changement d’ISIN (TSV vers TOR) générant une plus value non prévue : Est ce régulier comme « évènement » dans la bourse ?

Le plus gênant, c’est que la vente a fait disparaitre la ligne de mon portefeuille, logique, mais la nouvelle apparait à néant en valorisation générant une moins value du montant de l’achat, et impactant le compteur de la PV-MV quotidienne et en cumulé. Etonnant, est ce que tu as déjà vécu cette situation ?

Sinon, que penses tu du parcours boursier de XEBEC depuis le début de l’année ? Je ne suis pour autant pas inquiet de sa valorisation à LT.

Salutations 😉

Bonsoir Cédric,

La ligne met parfois du temps à s’ajuster (ça peut prendre 24 ou 48h je pense, j’ai déjà vu ce genre de situation). Concernant la vente achat ça arrive à chaque fois chez Degiro quand il y a un split. Par exemple pour Apple ça m’est arrivé dernièrement lors du split avec vente de la ligne avec plus de 1000€ de PV de mémoire. Ils ont ensuite racheté au nouveau prix. Après Degiro ne donne pas un IFU officiel donc vous pouvez très bien ne pas déclarer cette PV car c’est une erreur du courtier. Il faudra cependant bien noter votre vrai PRU le jour où vous vendrez vraiment afin de régulariser.

Pour XEbec je pense que c’est une saine respiration du marché car la hausse était un peu trop rapide. Mais je reste très positif sur la valeur à LT, pour moi c’est l’une des plus belle valeur du secteur (je la préfère à Greenlane).

Bonjour Matthieu,

J’espère ne pas vous faire répéter car je sais que c’est souvent demandé, si j’ai bien compris pour l’achat de valeur étrangère vous privilégié la place en Europe si possible pour la devise en Euros pour les frais sinon US, mais pourquoi par exemple Pro Medicus vous l’avez pris sur la bourse Australienne mais pas Wisetech Global ?

Bonjour non c’est l’inverse, j’essaye d’acheter sur la place principale pour privilégier la liquidité. Toutes les valeurs Australienne sont achetées sur l’ASX, à l’exception de Pro Medicus qui n’était pas référencée à l’époque et qui n’était achetable qu’à Francfort.

Ce n’est que pour les ETF que j’achète la version en euro pour éviter les frais de change.

D’accord merci pour l’info ! car vu que j’achetais sur la place principale j’avais peur de faire une bêtise…