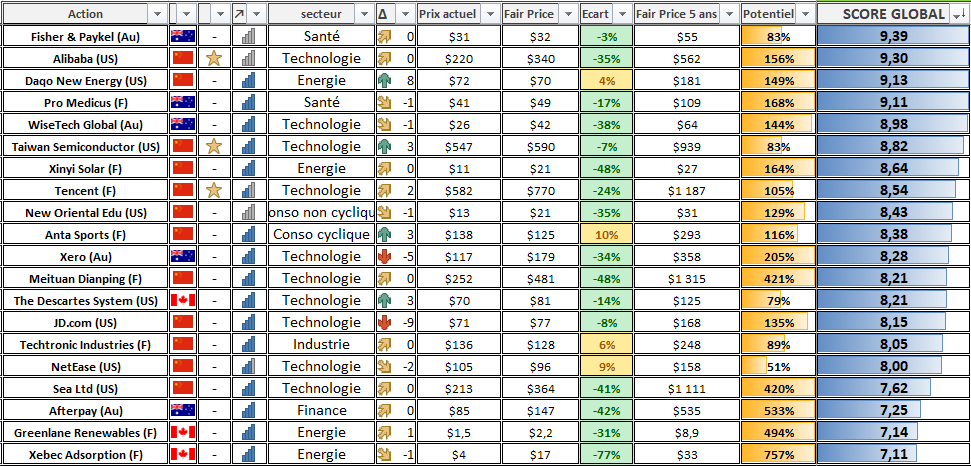

Le rôle principal de mon screener est d’attribuer une note globale sur 10 à chaque action afin de les classer de la « meilleure » (bon score) à la « moins bonne » (mauvais score) en combinant de nombreux critères de l’analyse fondamentale.

L’objectif est de mettre en lumière les actions dont les fondamentaux sont exceptionnels et dont le potentiel de croissance à long terme permettra d’obtenir la performance boursière la plus élevée possible.

Screener action bourse CTO World Mai 2021

Calculs des scores du Screener

Pour comprendre quels critères sont utilisés afin d’arriver au score global, vous pouvez consulter cet article qui détaille la combinaison de tous les aspects analysés.

Calcul du Fair Price

Le Fair Price (ou juste prix) représente le prix que l’entreprise devrait valoir aujourd’hui en se basant sur plusieurs critères de valorisation. J’utilise notamment une combinaison du PER historique de l’entreprise, du PSR, de sa variation de prix sur la dernière année, de son levier financier, ainsi que quelques autres critères maison. Idéalement il faut donc chercher à acheter des actions dont le prix n’est pas trop supérieur au fair price, et de faire attention avant d’investir dans une action trop chère.

Calcul du Fair Price 5 ans et Potentiel

Le Fair Price à 5 ans correspond au prix que l’entreprise devrait avoir dans 5 ans à partir du prix actuel et en ajoutant 5 ans de croissance. C’est intéressant pour les entreprises de croissance car elles peuvent être sur-évaluées à l’instant T, mais peuvent croître de manière suffisamment forte pour avoir un bon potentiel dans quelques années. Le prix actuel qui serait donc sur-évalué à l’instant T pourrait ainsi être au final un bon prix d’entrée pour les années futures.

Un exemple : une entreprise qui est sur-évaluée de 20% mais qui croit de 15% par an mettrait un peu plus d’un an à retrouver un Fair Price. Un an n’est finalement pas grand-chose lorsqu’on a un horizon LT et qu’on détecte une belle action avec de la croissance.

Cela permet donc d’introduire la colonne « Potentiel » qui calcule l’écart entre le prix actuel et le Fair Price à 5 ans, tout en y ajoutant les dividendes. C’est donc le potentiel de gain qu’il reste à l’action à horizon 5 ans.

Force acheteuse

La force acheteuse correspond à un Momentum court terme (durée de 1 ans) de l’action en relation avec un indice de référence. L’indicateur correspond à une jauge de 4 barres qui va de 0 à 4. Plus la performance de l’entreprise est élevée par rapport à son indice de référence, plus la jauge est remplie.

![]()

Pour l’Europe, l’indice sélectionné est le MSCI World. Pour les US, c’est le S&P500.

Il est régulièrement observé que lorsque le Momentum court terme d’une entreprise est mauvais, elle continue de sous performer pendant un moment alors qu’à l’inverse, lorsque son Momentum est bon, il continue de durer.

L’idée est donc d’éviter d’acheter des entreprises qui ont une force vendeuse temporaire (moins de 2 barres) et de privilégier les actions avec une force acheteuse élevée (3 barres ou plus). 2 barres étant proche du neutre, à savoir la performance de l’indice.

Variation de classement

Le screener affiche pour chaque entreprise la variation de classement (en score global) par rapport au mois dernier. Les causes qui peuvent modifier le classement sont :

-la remise à jour des fondamentaux suite aux publications

-la variation de momentum d’un mois à l’autre (qui a un impact dans le screener)

Remarque Générale

D’une manière générale, il faut bien avoir en tête qu’une décote importante est souvent signe de risque. Il ne faut donc pas forcément sauter sur l’occasion tête baissée. Le marché n’est pas « aveugle » et s’il applique une décote persistante à une entreprise, il y a peut-être une raison fondamentale derrière. Si une action est très décotée (supérieure à 25%, hors cas de crise évidemment car ce n’est pas vrai si tout le marché est à -25) il faut donc se méfier ou avoir vraiment confiance pour renforcer.

L’indicateur le plus important est également à mon sens la qualité des fondamentaux (score global) et non la valorisation court terme d’une action (fair price). Il vaut parfois mieux surpayer une entreprise de qualité plutôt que de sous-payer une entreprise en déclin.

Rappel du code couleur valorisation

Action sur-évaluée -> rester à l’écart (éviter l’achat) = code couleur rouge.

Exemple : ![]()

Action relativement proche de son juste prix –> possibilité d’acheter uniquement pour les actions exceptionnelles (LVMH, Microsoft…), sinon patienter = code couleur orange.

Exemple : ![]()

Action sous-évaluée -> possibilité d’acheter car c’est une bonne affaire = code couleur vert.

Exemple : ![]()

Voici enfin ce que cela donne sur mon CTO World (prix des actions au 13/05/2020) :

Dans l’utilisation du screener, on pourrait imaginer vendre toutes les entreprises en dessous d’un certain score car cela signifie que leurs fondamentaux ne sont pas suffisamment bons. On pourrait par exemple fixer cette limite à 6 ou 7/10 pour ne conserver que les meilleures entreprises. De cette manière, le screener serait utilisé de manière totalement factuelle sans aucun biais émotionnel.

Les étoiles correspondent à mes valeurs préférées, jugées les plus qualitatives et les moins spéculatives/volatiles (long historique de performance, bigcaps bien établies). Cela correspondrait aux valeurs que je privilégierais si je devais composer un portefeuille minimal en ne sélectionnant que quelques entreprises dans la liste. Ce sont également les valeurs que je compte renforcer en priorité dans ce contexte incertain de remontée des taux.

La lette à coté de chaque valeur indique la place de cotation où je l’ai achetée (F= Francfort).

Changements du mois : Remise à jour des fondamentaux suite aux publications de toutes les valeurs.

2 Possibilités d’achat intéressantes (j’essaye de proposer chaque mois 2 actions différentes du mois dernier)

En croisant les critères suivants : score élevé, décote (mais pas trop importante) ou légère surcote, bon potentiel, on pourrait acheter ce mois-ci par exemple :

Xinyi Solar, Wisetech Global.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matthieu,

Dans votre tableau World CTO, les cours des actions XINJY SOLAR et XEBEC ADSORPTION ne correspondent pas aux cours que je trouve sur le site DEGIRO, si on choisit bien la bourse de Francfort. Est-il possible que le site DEGIRO ne soit pas fiable pour les graphiques ? Quel code ISIN recommandez-vous dons de prendre pour ces 2 actions ?

Merci pour cette précision

Brigitte

Bonjour,

Le Screener donne toujours le prix en devise locale (HKD et CAD dans votre exemple) pour faciliter les calculs de ratios. Mais comme indiqué, ces actions sont détenues pour ma part à Francfort en euro.

Bonjour Matthieu,

Une raison au fait que vous n’incluez pas d’entreprises norvégiennes dans votre screener ?

Bonjour Arthur,

Les Norvégiennes seraient plutôt dans la partie screener PEA (et non World). Mais en effet il n’y en a pas pour le moment. Je viens d’acheter cette semaine Scatec Asa (énergie solaire). Elle apparaîtra donc bientôt comme la première valeur Norvégienne. Globalement j’ai du mal à trouver des valeurs intéressantes en Norvège : je préfère vraiment Suede, Danemark et Finlande.

Il y a quelques boites Norvégiennes qui me plaisent (Tomra, NTS, Nordic Semicond, Medistim…) mais jamais suffisamment pour les acheter.

Je pensais que seules les sociétés de pays de l’UE pouvaient être incluses dans le PEA ?

La Norvège est le seul pays qui a cette dérogation (peut-être parceque tous les autres scandinaves sont éligibles ?)

Matthieu

New oriental Éducation est dans le screener, il me semblait que tu avais cédé cette valeur. Elle n est pas revenu en WL?

Salutations,

Bonsoir Cédric,

Tu as raison, je n’ai plus New Oriental ainsi que Jd.com et Netease (ce sont les 3 seules). Je les laisse cependant dans le screener car ce sont 3 belles valeurs qui peuvent intéresser du monde.

pourquoi vous êtes vous de cette superbe valeur qu’est New oriental éducation ? elle a un score magnifique que ce soit en croissance, momentum, bilan et rentabilité je ne comprend vraiment pas votre choix par contre sachant que vous détenez d’autre valeurs beaucoup moins belle que celle-ci ? N’avez vous tout simplement pas spéculer sur une valeur COVID, qui par la suite risque de chuter à la reprise ? un peux comme Zoom Video ( à mon avis… )

J’ai peur que certaines entreprises Chinoises fraudent d’un point de vue comptable (son concurrent Tal Education a eu plusieurs casseroles au derrière) : autrement dit, les fondamentaux réels sont probablement moins beaux que ceux affichés. C’est le risque avec la Chine…

J’ai dans le secteur Chegg aux US qui est bien plus fiable. J’ai également en PEA Sofina qui investit beaucoup dans le secteur de l’éducation. Je suis donc positionné via son private equity sur ce secteur qui est en effet très prometteur à long terme.

Matthieu dit : « ai peur que certaines entreprises Chinoises fraudent d’un point de vue comptable » comment basez vous vos suspicions ? hors mis que son concurrent ai eux des casseroles ? avez vous une vue sur les comptes qui permette cela afin d’éclairer les autres à pas être pris ua piège ?

Bonjour Jean,

C’est juste une intuition, mais c’est quelque chose de bien connu (pour les entreprises chinoises en général) de la plupart des institutionnels. Les comptes des entreprises Chinoises ne sont pas audités, donc une grande partie des entreprises fraudent. C’est d’ailleurs de là que vient la citation « la chine est à la fraude comptable ce qu’est la Silicon Valley pour la technologie »

C’est d’ailleurs aussi ce qui pose le problème des ADR : WallStreet veut auditer les comptes avec un organisme Américain, mais les entreprises Chinoises refusent pour le moment.

Je préfère donc détenir les entreprises qui me semblent douteuses avec des ETF, plutôt que les surpondérer en direct.

D’accord, effectivement la Chine est assez complexe et je pense m’exposer par la suite à minima en direct seulement des valeurs comme Tencent ou Alibaba étant novice je souhaite élargir via l’ETF que vous avez conseillé ce sera plus simple.

Par contre je me pose une grosse question sur le manque d’exposition à l’Inde qui bat largement les records de la Chine au point de vue performance et croissance en quelque années, ne pensez vous pas que l’absence d’entreprise indienne aujourd’hui dans l’optique de portefeuille de croissance et un erreur ?

L’Inde performe moins bien que la Chine sur le long terme (voir MSCI India va China) et la monnaie (roupie indienne) est en constante dévalorisation face à l’euro et le dollar ce qui pénalise la performance. Personnellement je ne crois pas dans le potentiel Indien.

Bonjour Matthieu,

Que pensez vous de l’entreprise TAL EDucation Group?

C’est toujours un plaisir de découvrir votre travail et d’echanger avec vous.

Sebastien

Bonjour Sébastien,

J’en ai justement parlé dans le commentaire à Jean un peu plus haut : je préfère son concurrent New Oriental sur les fondamentaux, et Tal Education a déjà eu plusieurs accusations de fraude comptable… Donc à éviter selon moi