Le rôle principal de mon screener est d’attribuer une note globale sur 10 à chaque action afin de les classer de la « meilleure » (bon score) à la « moins bonne » (mauvais score). En plus de cela, un critère de valorisation fiable et visible en un clin d’œil permet de savoir s’il est possible ou non de passer à l’achat…

L’objectif de cette nouvelle série d’articles est donc d’afficher chaque mois (avec mise à jour du screener) le score de chaque action ainsi que les nouveaux passages à l’achat et les actions trop chères à éviter.

Screener action bourse PEA Aout 2020

Utilisation et rôle du screener

Pour comprendre comment sont calculés tous les scores, vous pouvez consulter cet article.

Calcul du Fair Price

Le Fair Price (ou juste prix) représente le prix que l’entreprise devrait valoir aujourd’hui en se basant sur plusieurs critères de valorisation. J’utilise notamment une combinaison du PER historique de l’entreprise, de son rendement moyen, de l’outil Fastgraph, de son levier financier, ainsi que quelques autres critères maison. Idéalement il faut donc chercher à acheter des actions dont le prix est sous le Fair Price pour profiter d’une décote, et d’éviter d’acheter les actions trop chères.

Calcul du Fair Price 5 ans et Potentiel

Le Fair Price à 5 ans correspond au juste prix que l’entreprise devrait avoir dans 5 ans selon les critères évoqués plus haut. Il tient compte du Fair Price actuel ainsi que de projections de croissance de l’entreprise à horizon 5 ans. Il est moins précis que le Fair Price actuel car basé sur des projections futures mais permet d’avoir une autre vision intéressante de l’aspect valorisation. Par exemple, une entreprise de croissance peut être sur-évaluée à l’instant T, mais peut croître de manière suffisamment forte pour avoir un bon potentiel dans quelques années. Le prix actuel qui serait donc sur-évalué à l’instant T pourrait ainsi être au final un bon prix d’entrée pour les années futures.

Un exemple : une entreprise qui est sur-évaluée de 20% mais qui croit de 15% par an mettrait un peu plus d’un an à retrouver un Fair Price. Un an n’est finalement pas grand-chose lorsqu’on a un horizon LT et qu’on détecte une belle action avec de la croissance.

Cela permet donc d’introduire la colonne « Potentiel » qui calcule l’écart entre le prix actuel et le Fair Price à 5 ans, tout en y ajoutant les dividendes. C’est donc le potentiel de gain qu’il reste à l’action à horizon 5 ans en tenant compte de sa valorisation actuelle ET de sa croissance. On peut remarquer que les entreprises sous-évaluées ont un bon potentiel (puisqu’elles doivent rattraper leur Fair Price puis continuer de croitre) mais que certaines entreprises relativement chères peuvent également en avoir un grâce à leur croissance future. Je trouve que cet aspect complète donc bien la vision de Fair Price et est peut-être même plus intéressant pour les investisseurs TLT comme moi.

Actions « pilier »

Une petite étoile apparaît à côté du nom des entreprises que je considère comme les piliers de mon portefeuille. Ce sont les actions que je veux sur-pondérer dans mon portefeuille à LT. Ce sont globalement mes principales convictions, celles que je juge les moins risquées, les actions dont je n’accepterais vraiment pas de me séparer (sauf cas très exceptionnel). Si je devais avoir un portefeuille ultra-minimaliste, ce sont les entreprises que je choisirais.

Le choix se base sur les critères suivants : la qualité des fondamentaux, la taille de l’entreprise, sa diversification, son risque (sectoriel, bilantiel), et enfin ma part subjective.

Remarque Générale

D’une manière générale, il faut bien avoir en tête qu’une décote importante est souvent signe de risque. Il ne faut donc pas forcément sauter sur l’occasion tête baissée. Le marché n’est pas « aveugle » et s’il applique une décote persistante à une entreprise, il y a peut-être une raison fondamentale derrière. A mon sens un potentiel de 50% (sur 5 ans cela fait quand même environ 10% par an) relativement « sûr » est mieux qu’un potentiel de 100% incertain. Si une action est très décotée (supérieure à 25%, hors cas de crise évidemment car ce n’est pas vrai si tout le marché est à -25) il faut donc se méfier ou avoir vraiment confiance pour renforcer.

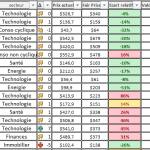

Rappel du code couleur valorisation

Action sur-évaluée -> rester à l’écart (éviter l’achat) = code couleur rouge.

Exemple : ![]()

Action relativement proche de son juste prix –> possibilité d’acheter uniquement pour les actions exceptionnelles (LVMH, Microsoft…), sinon patienter = code couleur orange.

Exemple : ![]()

Action sous-évaluée -> possibilité d’acheter car c’est une bonne affaire = code couleur vert.

Exemple : ![]()

Pour terminer, il est aisé de réaliser un tri par niveau de valorisation en affichant en priorité les valeurs « à acheter » et par score décroissant. Evidemment, il vaudrait mieux privilégier les actions pas chères et à score élevé.

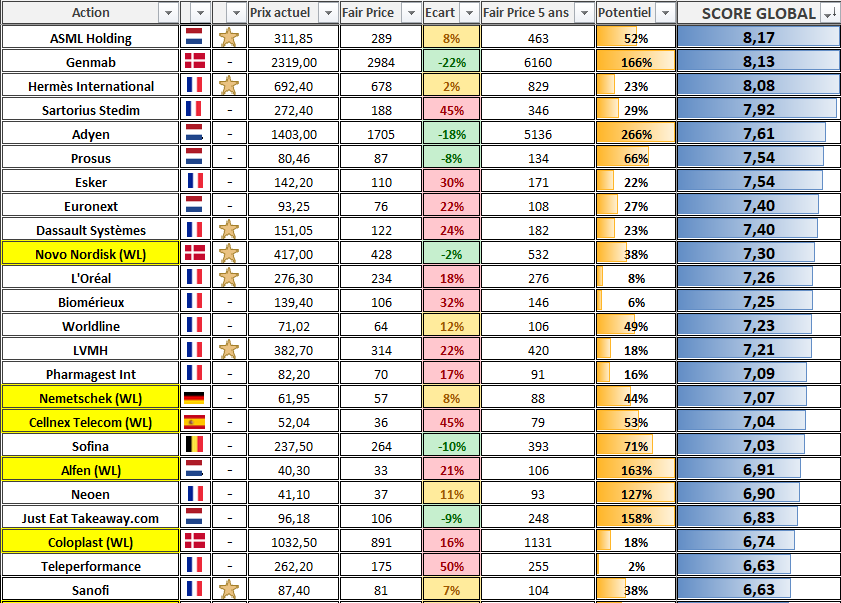

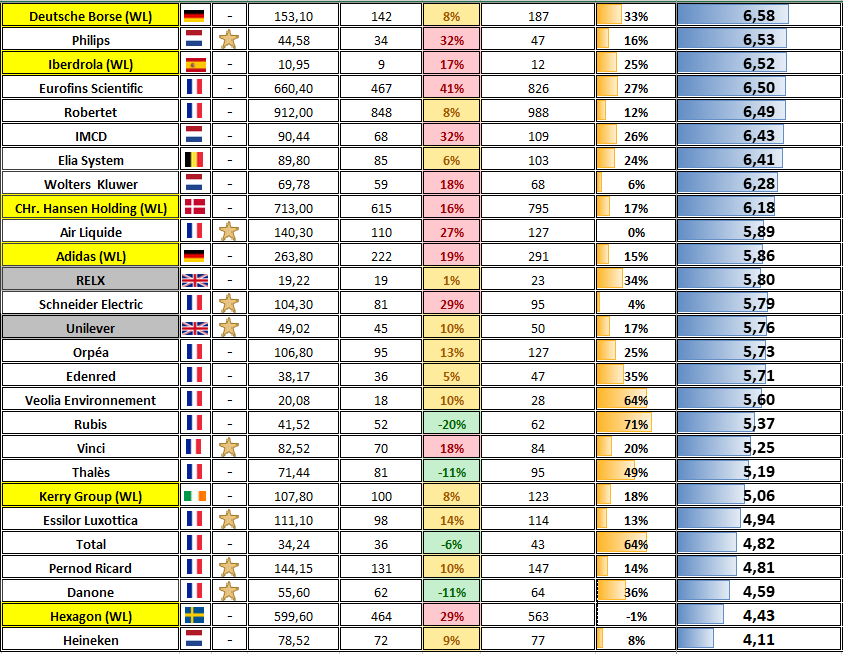

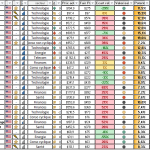

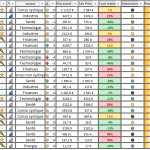

Voici enfin ce que cela donne sur mon PEA (prix des actions au 11/08/2020) :

Classement par score

2 Possibilités d’achat intéressantes (j’essaye de proposer chaque mois 2 actions différentes du mois dernier)

En croisant les critères suivants : score élevé, décote (mais pas trop importante) ou légère surcote, bon potentiel, on pourrait acheter ce mois-ci par exemple :

ASML Holding, Prosus.

Remarque : pour ceux que cela intéresse, je fais parfois des mises à jour intermédiaires du screener dans le mois sur la file de mon portefeuille sur le site Devenir-rentier.fr

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

bonjour Matthieu,

Je vois que pour aire liquide, vous prévoyez un potentiel de 0% à 5 ans. Je suis assez surpris sachant qu aire liquide est très solide et est en croissance depuis des années.

Avez vous quelques explications ?

Merci d ‘avance

Bonsoir Florian,

C’est le score (et non le potentiel) qui évalue la qualité d’une entreprise. Air Liquide a un score correct mais un potentiel faible car :

– Elle est sur-valorisée actuellement.

– Sa croissance future d’après les analystes n’est pas énorme ce qui ne compense pas la sur-évaluation.

Bonjour, juste un remerciement pour le partage de votre savoir. C’est très instructif pour le novice que je suis. MERCI.

Bonjour,

Merci pour ton article ! Pour ma part je resterais plus prudent ce mois-ci compte tenu des circonstances Covid à venir (je reste à 40% liquide) et uniquement investi sur le marché hors CAC / DAX.

A propos, que penses tu de ces sociétés (que j’ai dans mon pipe et que je ne vois pas dans le tien 🙂 )

– JDE

– Mowi

– Grieg Seafood

Belle semaine à toi et au plaisir d’échanger,

Bonjour,

J’ai également JDE en watchlist que je compte ajouter prochainement au screener et portefeuille ! L’entreprise est introduite en bourse depuis peu de temps mais m’intéresse beaucoup. C’est pour moi un incontournable du PEA.

Pour Mowi et Grieg Seafood j’avoue ne pas être un fan de la thématique d’élevage de poisson (pas trop de croissance, vegan&co à la mode, lutte contre l’élevage intensif…) mais ce sont de belles entreprises (petite préférence pour Mowi).

À bientôt.

Bonjour matthieu, serait il possible d’avoir une colonne supplémentaire avec les codes Isin pour les valeurs un peu disons plus exotiques, par exemple Genmab ou Adyen sont impossibles à trouver sur BourseDirect.

Je vais essayer de commencer tout doux avec un etf worl et à côté de bonnes actions vives pour profiter des dividendes.

Bonjour,

Avez vous déjà regardé Verimatrix (petit dossier mais conviction Moneta qui est assez orienté croissance) et surtout ID Logistic qui réalise un parcours sans faute depuis son introduction et me semble cadrer avec vos critères ?

Vous n’incluez ni Soitec ni StMicro est-ce parce que vous considérez ASML comme un meilleur choix dans le secteur ?

Bonjour Bifidus,

Je ne connaissais pas Verimatrix mais je viens de regarder. Pourquoi pensez vous qu’elle a plus de potentiel que les leaders Américains du secteur ?

Concernant ID Logistic je connais bien la valeur, c’est une belle entreprise de croissance. Je préfère par contre dans le secteur la Danoise DSV Panalpina. Néanmoins je suis méfiant sur le domaine des transporteurs car je pense qu’à terme Amazon aura sa propre compagnie. On a vu récemment (environ 1 an) les résultats de FedEx chuter car Amazon a démarré ses propres vols pour le transport. Je pense qu’il en sera bientôt de même pour le reste.

Pour le secteur des semi-conducteurs, je ne l’apprécie pas trop d’une manière générale car relativement cyclique et dépendant des matières première. De plus, les marques n’ont pas vraiment de moat. Quid d’ailleurs de si Apple&Co décide de faire ses propres pièces ? (ce qui est actuellement en train d’arriver). L’avantage d’ASML est d’être l’un des leaders du secteur tout en atténuant l’aspect cyclique puisqu’elle vend du matériel pour la production des semi-conducteurs et ne les fabrique pas directement.

Je trouve par ailleurs que les producteurs Français (STM et Soitec) sont vraiment à la traine derrière les Américains Intel, Texas Instruments…

Il n’y a rien de comparable entre une nano cap française et des géants américain !

Je ne connais d’ailleurs pas le marché américain que j’ai renoncé à battre depuis longtemps achetant simplement des trackers Nasdaq dans mon pea.

Verimatrix est juste ressorti avec un ratio croissance/prix intéressant, le secteur de la sécurité informatique est porteur et c’est une conviction Moneta depuis 2 ans, il ne m’en faut pas beaucoup plus !

Pour ID Logistic efffectivement si Amazon phagocyte toute la filière ca va être difficile pour tout le monde… J’espère qu’ils ne vont pas se mettre aux entrepôts car Argan est de très loin ma plus grosse position !

Après ce sont quand même des business porteurs, je ne pense qu’Amazon n’assurera que la logistique d’Amazon (ce qui effectivement est problématique pour les transporteurs purs comme FedEx).

Soitec mérite un coup d’oeil, ils ont un produit unique… Auquel je n’ai malheureusement pas assez cru pour le conserver dans la période difficile il y a plusieurs années.

En effet acheter des ETF Nasdaq est quasi imbattable !

Je suis d’accord que la comparaison n’est pas réaliste, mais ce que je voulais dire par là c’est que de nombreux acteurs majeurs US sont déjà très présents sur le marché de la cyber sécurité (un peu les GAFAM mais aussi Cisco, Accenture et bien d’autres). La politique de taux bas et leurs bilans irréprochables leur permet de faire beaucoup de chose, et donc je me demande comment une small/microCaps Française pourrait chambouler le domaine.

Pour la logistique, totalement d’accord que c’est un business porteur avec le e-commerce. Et comme on dit, lors de la ruée vers l’or ce sont les vendeurs de pelles qui se sont enrichis, donc pourquoi pas.

Pour Soitec j’irais jeter un coup d’oeil à nouveau, je suis loin de bien connaitre le dossier. Mais je trouve que la valeur est relativement spéculative contrairement à ASML qui est la plus grosse tech d’europe avec un tracking record exemplaire depuis deux décennies.

D’une manière générale je préfère tout de même les entreprises en tête de chaine et non celles qui dépendent de ce qu’il y a en haut. Encore un autre exemple aux US avec Hasbro qui vend des jouets Disney. Si jamais Disney décidait de fabriquer ses propres jouets, bye bye Hasbro.

Bonsoir Matthieu,

J’ai acheter Danone il y a quelques mois pour avoir en portefeuille une société sur la consommation de base (non cyclique) et je suis vraiment déçu de la performance (vers -20% en 6 mois) alors que le business n’est que peu affecté par la crise du Covid, qu’on dit que c’est une société vertueuse sur le plan de l’environement etc…A la base je voulais Unilever à la place mais le fait qu’ils mettent le siège au UK m’a refroidit de l’acheter (pour mon PEA). Je réfléchis donc à remplacer Danone par Pernod Ricard (pour garder absolument une société dans la consomation de base en portefeuille). Je vois que vous avais mis une étoile aux 3 sociétés que j’ai cité (Danone, Unilever et Pernod Ricard) vous les considerez donc comme pillier mais si vous deviez faire une hiérarchie entre les 3 dans un portefeuille PEA, quel serait votre classement entre les 3 et pourquoi ? Merci d’avance.

Bonjour Romain,

J’avoue également être déçu par le comportement boursier de Danone ces derniers temps, mais bon dans le secteur agro-alimentaire en France c’est pas comme si on avait le choix.

Dans l’ordre je choisirais :

1)Unilever de très loin qui est une simili boite Américaine avev des marques très fortes à l’international et un portefeuille extrêmement bien diversifié en alimentation, produits de soin et produits de nettoyage.

2) Danone car comme évoqué au dessus pas vraiment de choix en Europe dans le secteur… c’est quandmeme du solide mais du ultra mou par rapport à ses concurrents US (ou même Nestlé). Les produits laitiers n’ont aucun moat et ne sont pas consommés dans beaucoup de pays par ailleurs.

3) Pernod car son activité est relativement cyclique et dépendante des ventes en Chine. Ses produits touchent à moitié au luxe ce qui permet d’avoir de belles marges mais du coup ce n’est plus totalement de la consommation défensive. LVMH vend également des champagnes high quality.

J’ai été longtemps actionnaire de Danone acheté sur un repli en 2012. Pratiquement toutes les publications ont été décevantes. Je m’en suis débarrassé en 2019 alors qu’elle affichait sans aucune raison un pe de 25 supérieur à de vrais boites en croissance. Dans le secteur en dehors de Nestlé point de salut…

J’ai du Ricard depuis la même époque et le cours a doublé depuis mon achat avec des publications assez régulières généralement en ligne. Bien sur 30 fois les profits c’est actuellement cher pour une croissance mollassonne.

Mais pour moi il n’y a pas photo, Danone n’a rien à faire dans une sélection de belles boites même si on peut être amené à s’y intéresser ponctuellement sur repli. Au contraire Ricard est une belle société effectivement à la limite du secteur luxe qui se paie très (trop ?) cher actuellement par rapport à sa croissance .

Actuellement je ne suis acheteur ni de l’un ni de l’autre, je conserve mes RI car je n’ai pas une grosse ligne.

Bonjour Bifidus,

Je partage totalement vos avis.

Et vous que pensez-vous d’Unilever ? C’était globalement l’une de mes préférée en Europe, une sorte de petit Procter&Gamble logeable en PEA. Vraiment dommage que le siège parte définitivement à Londres. Après depuis l’annonce il n’y a pas vraiment eu de com pour certifier que cela va vraiment arriver.

Je ne suis que les boites françaises et en fait j’ai découvert pas mal de sociétés hollandaises sur votre site (je pensais d’ailleurs qu’Unilever était une société uniquement anglaise). Après il suffit de jeter un coup d’oeil sur l’historique des cours (souvent la bourse c’est aussi simple que ça !) pour faire son choix entre Danone et Unilever. Est-ce du au management ou au secteur (pas facile de développer des marques fortes dans l’eau et le yaourt qui sont des produits assez français) je n’en sais rien.

Quelque soit l’avenir du siège d’Unilever et des sociétés anglaises en PEA (qui auront peut être le droit d’y rester comme les SIIC lorsqu’elles ont été éjectées) actuellement on peut en acheter à moindre coût à Amsterdam et en plus sans ttf, cela mérite réflexion (même si actuellement j’ai tendance à ne regarder que la santé, la tech les trucs verts et la nouvelle économie) !

Le risque de devoir faire un acheté/vendu entre le PEA et le CTO n’est pas bien méchant.

En effet, beaucoup de belles boites en hollande. Je trouve que c’est l’un des pays les plus intéressant d’Europe (avec le Danemark également). J’apprécie particulièrement Adyen, ASML, Unilever, Philips, Wolters Kluwer…

Pour Danone je pense clairement que le problème vient du produit, mais aussi du management. Quand je pense qu’il y a quelques années elle détenait la biscuiterie LU (moat énorme je trouve) et que maintenant les LU, Oréo etc appartiennent à Mondelez… Encore une belle erreur. Danone veut se spécialiser dans un domaine que je trouve trop étroit. Après ils tentent maintenant le vegan/bio&co on verra ce que ça donne.

Pour Unilever oui cela ne coûte rien de maintenir sa position à Amsterdam en attendant. J’ai vendu il y a quelques mois uniquement pour dégager du cash pour acheter quelques positions.

Pour les secteurs entièrement d’accord : tech, santé, finance (orientée paiement électronique ou gestion de places boursières), utilities/énergies vertes. C’est globalement la tendance du siècle de toute façon. Il y a 50 ans c’était les banques et l’automobile, maintenant c’est ça.

Bonjour Matthieu,

A ce sujet, quel etf choisir entre le nasdaq 100 et le sp 500? Le premier est plus performant…

Les deux?

Respectueusement,

Bonjour JB,

Je recommanderais une répartition type 60% SP500 / 40% Nasdaq-100 ou quelque chose de cet ordre. Avoir 100% Nasdaq est à mon sens trop risqué car c’est grosso-modo mettre 50% de son patrimoine dans les 5 GAFAM. Mais avec 40% de Nasdaq on peut espérer mieux que le S&P500 sans prendre trop de risque.

Bonsoir Matthieu,

Y aurait il un endroit sur le site ou vous mettez le détail des scores pour chacun des 10 critères (pour les sociétés de votre PEA) comme vous faisiez dans ce genre d’article jusqu’au mois d’avril?

Bonsoir Romain,

Non je le fais uniquement certains mois lorsque l’envie m’en prend. Mais je pourrais le faire le mois suivant si vous le souhaitez.

Je veux bien pour septembre merci !

Bonjour Matthieu,

Encore bravo pour votre travail d’analyse des sociétés.

Portez-vous une analyse aussi approfondie sur la macro économie que vous le faites sur les sociétés ?

Vos analyses sont pertinentes tout comme vos choix mais le faits de porter un regard ‘a la loupe’ sur les entreprises ne vous empêche il pas de voir le contexte délicat dans lequel ele evolue et de prendre du recul ?

Je vous entends dire ‘le Nasdaq c’est imbattable’ ou alors ‘les GAFAM c’ est du solide’. Pourtant, des experts parlent de bulle, d’autres de ‘valorisation artificielle’ via les banques centrales et notamment la FED pour les US.

Vous semblez ne pas avoir peur d’une bulle sur le Nasdaq malgré les valorisation actuelle alors que Philippe Bechade, economiste aux publications agora, est en etat d’alerte.

Bonjour Steeve,

En 2000, les tech avaient des PER > 100 et fesaient très peu de bénéfices. Aujourd’hui les GAFAM réalisent toutes entre 20 et 40 milliards de dollars de Free Cash Flow, soit grosso-modo la taille des plus grosses entreprises Françaises qu’elles pourraient racheter cash chaque année si elles le voulaient. Elles ont des PER entre 30 et 40, donc rien de dingue, surtout qu’en réalité les PER sont plus faible si on intègre leur trésorerie.

Danone avec un PER de 25 m’inquiètait bien plus que Google avec un PER de 30.

Tout ça pour dire que le Nasdaq est loin d’être en bulle (évidemment je parle au général, certaines actions comme Tesla ont des valorisations incompréhensibles).

Alors oui la macro-économie fait peur, mais investir en action me fait moins peur (comme tous les gestionnaires d’actifs visiblement et également des économistes comme Ray Dalio) que le reste. Les actions sont le seul investissement rapportant plus que l’inflation et pouvant croître via leur business. Les obligations sont elles en bulle alors que les Etats et les banques sont en faillite artificiellement. Laisser son cash sur des livrets ou son compte ne rapporte rien alors que c’est une prise de risque énorme.

Dans une politique de taux bas, il est logique de comprendre que les entreprises qui s’en sortiront le mieux sont celles de croissance (car elles peuvent s’endetter à taux 0 pour croître fortement et rapidement), chose que la value souvent endettée ne peut pas faire (même sans dette emprunter pour quoi faire ? Croitre de 1% ?).

Les GAFAM ont des montagnes de cash donc même si les taux repartaient à la hausse elles seraient peu touchées contrairement aux entreprises avec des bilans non solides.

Bonjour,

Merci encore pour toutes vos explications.

Ma réflexion avance au fil des jours. Mes choix d’entreprises US sont maintenant les suivants :

Microsoft / Paypal / Adobe / Salesforce / Facebook / Visa / Netflix / Pepsico / Starbucks

J’ai donc enlevé McDonald’s et Nike qui sont largement sur-évalués.

Je conserve Starbucks bien que son PER de 80 paraît élevé pour une société de consommation.

Pensez-vous que c’est une bonne idée ? Car en effet, j’ai bien l’impression que les valeurs de consommations qu’elles soient Françaises ou US sont à la traîne depuis quelques mois.

J’ai enlevé « Apple » suite à vos précédentes réponses à mes commentaires. Et ai conservé Netflix.

Mais est-ce bien raisonnable d’avoir 20% de son PF Us sur Netflix ? Plutôt qu’Apple qui a long terme paraît mieux « sûr » même si la valeur est chère aujourd’hui…. Ou privilégiez-vous plutôt Intuit par exemple ou tout autre valeur que j’aurais pu oublier si vous ne deviez en choisir qu’une seule représentant 15% à 20% de son PF Us ?

Merci,

Cordialement

Bonjour Laurent,

Vous ne comprenez pas bien la manière dont un PER est calculé. Pour calculer le PER c’est prix/BNA. Donc si le BNA esr artificiellement faible sur une année (le cas présent) cela fait tendre le PER vers des valeurs artificiellement élevées. Cela n’a rien de physique. Lorsque le BNA retournera dans des valeurs normales (par ex 3$/action) au cours actuel cela redonne un PER de 25 ce qui est grosso modo la norme pour Starbucks.

Concernant vos autres questions, la première chose à faire est surtout de diversifier sur plus d’entreprises. Que ça soit Apple, Amazon ou Renault aucune entreprise ne devrait représenter plus de 5% d’un portefeuille.

Bonjour Matthieu,

C’est toujours agréable de pouvoir voir vos screener en début de mois c’est tres indicatif. Par contre par rapport au mois dernier le juste prix est nettement en baisse je m’aperçois, quel en est la raison ?

Merci Sébastien

Bonsoir Sébastien,

J’ai principalement actualisé les estimations de CA et de BNA pour les années futures suites aux révisions des analystes après les publications des derniers résultats trimestriels. La majorité des entreprises ont revues leurs résultats à la baisse.

Bonjour Matthieu,

Pourquoi ne pas proposer Genmab à l’achat ce mois-ci ?

Selon votre screener la décôte et le potentiel sont intéressants, tout en ayant un score global élevé.

Par ailleurs, la valeur est en DKK (monnaie locale) dans le screener alors que les autres valeurs sont en euros. C’est peut être voulu ?

Merci

Bonjour Arnaud,

J’avais déjà proposé Genmab le mois dernier. J’essaye de changer chaque mois histoire de varier un peu.

Le prix est en DKk. Je mets toujours en devise locale pour le screener.

Ok merci Matthieu.

As-tu prévu d’intégrer SAP dans ton screener prochainement ?

C’est une très belle société, mais elle me paraît sur-évaluée actuellement. J’aimerais connaître ton avis ?

Bonsoir Arnaud,

Je trouve que la gestion de SAP n’est pas géniale en comparaison de ses pairs (manque de croissance principalement) et son bilan est très en dessous des concurrents. L’entreprise est endettée alors qu’Automatic Data Processing par exemple a un bilan très solide.

Bonjour,

Comment calculez vous le fair price car je trouve des pistes pour calculer la valeur intrinsèque mais rien de concluant ?

En tout cas merci pour le partage de ton savoir.

Cordialement

Bonjour Clément,

Je ne donne pas de formule mais j’explique le principe en début de chaque article. J’utilise beaucoup de critères que le PER, PSR, dividend yield, min max 52s, FastGraph, croissance et niveau d’endettement…

Bonjour Mat,

Bravo pour la pépite nommée Alfen que tu nous as dégoté !

Saurai-tu la raison du désintérêt des investisseurs pour le titre Phillips, dont les prévisions sont plutôt bonnes ?

Cdt

Bonjour David,

Phillips est à -2% depuis le début de l’année alors que le CAC40 est est -16% par exemple. Le mot « désintérêt » est donc peut-être un peu fort 😉

Je pense que la visibilité à l’international n’est pas encore suffisamment forte à cause du changement récent de business model de l’entreprise (100% santé maintenant). Mais cela repartira vite je pense car c’est une belle entreprise très bien gérée et qui permet d’investir un peu hors France en PEA.

Bonjour Matthieu,

C’est tout de même dingue la progression du Nasdaq 100, je commence tout juste à investir sur cet ETF (Lyxor) et déjà je suis frustré. J’ai peur de louper toutes les hausses (par manque de sous) et d’arriver trop tard.

Je comprends mieux l’aspect psychologique et la gestion de l’impulsivité aussi bien à l’achat qu’à la vente….

Qu’en penses-tu?

Bien cordialement.

Bonjour JB,

Désolé j’ai du enlever votre lien car il fesait buguer la mise en page du site.

Le Nasdaq monte en effet très fortement car la majeure partie des entreprises qui le consituent continuent d’avoir une forte croissance sans trop être impactées par le covid. C’est sur qu’au début on préfère renforcer à la baisse plutôt qu’à la hausse mais c’est une erreur de toujours vouloir attendre, surtout si votre horizon est TLT.

Bonjour Matthieu,

Que penses-tu des valeurs Biomérieux, Air liquide et Schneider électric ? Ces valeurs sont surévaluées et proches de leur fair price 5 ans. Doit-on vendre selon toi pour prendre les PV et investir sur d’autres valeurs ou garder un peu de liquidité ? Ou garderais-tu ces valeurs ?

Merci

Bonjour Luc,

Ce sont de très belles entreprises que je ne revendrais pas à titre personnel.

Les valorisations sont tendues mais c’est le signe que ce sont des actions très recherchées. Et puis revendre pour quoi faire, acheter des actions de mauvaises qualité ?

J’ai d’ailleurs écrit un article sur le sujet : https://etre-riche-et-independant.com/jamais-vendre-belles-entreprises-bourse

Il y a surement des choses que l’on ne voit pas qui tirent le prix de ces entreprises à la hausse : résilience particulière de ces entreprises dans le climat économique actuel, profits qui vont certainement être revus à la hausse etc…

Bonjour Matthieu

Que pensez vous de Vetoquinol et Ipsen, peut être à integrer à votre screener ?

Bonjour David,

Vetoquinol est une très belle entreprise avec de bons fondamentaux. Elle est néanmoins un peu petite pour moi et je préfère l’Américain Idexx Laboratories que j’ai en Watchlist et qui est l’un des leaders mondiaux.

Pour Ipsen je suis par contre mitigé car les fondamentaux se sont beaucoup dégradés ces dernières années et la croissance n’est plus au RDV. Le secteur pharmaceutique est complexe et concurrentiel donc je préfère me positionner sur les majors pour diluer le risque.

Bonjour Matthieu,

Merci encore pour tes analyses qui sont toujours excellentes. Pour ce qui est de la fintech, pourquoi détenir Adyen, Worldline et Teleperformance ? Si tu ne devais ne choisir qu’une entreprise pour investir, laquelle et pourquoi?

Bonjour Didier,

Ce sont trois belles entreprises mais leur business est différent.

Worldline c’est surtout les paiements par carte bancaire en ligne et en physique.

Adyen c’est les plateformes de paiement sur internet (principalement l’interface).

Teleperformance n’est pas vraiment une fintech, c’est surtout du conseil juridique et sur l’externalisation à l’étranger, ainsi que des services de recouvrements de paiement.

Disons que Worldline et Adyen sont proches mais je préfère Adyen car ses fondamentaux sont largement meilleurs et qu’elle a de grands clients (ebay, spotify…)

Je viens de commencer à utiliser http://www.zonebourse.com, que j’ai découvert sur votre site Web. Utilisez-vous le «portfolio manager»? Je veux dire, avez-vous importé vos comptes PEA et CTO (DEGIRO) sur ce site? Est-que cela en vaut-il la peine?

Merci.

Bonjour,

Non j’utilise ZoneBourse uniquement pour l’analyse fondamentale des actions. Je n’utilise pas leurs autres services, c’est à mon sens inutile.

Bonjour Mathieu,

Bravo pour votre travail et félicitation pour ces portefeuilles très bien gérés.

Je souhaite ouvrir une ligne sur Schneider Electric. L’entreprise m’intéresse beaucoup mais elle est chère (105 euros). Penses-tu qu’il est trop tard pour investir dans cette belle valeur ?

Bonjour Erwan,

Si vous avez un horizon LT devant vous il n’est jamais trop tard pour investir dans une valeur de qualité. Néanmoins il faut juste bien être conscient lorsque la valeur est chère que le gain à court terme sur les prochaines années risque de ne pas être élevé à cause de la valorisation. D’une certaine manière c’est un peu comme s’il fallait payer des frais d’entrée sur la valeur et attendre un ou deux an afin que le prix devienne normal.

Bonjour Matthieu,

Tout d’abord un grand merci pour votre travail. J’aimerais votre avis sur deux valeurs européennes :

1) Saint-Gobain que j’ai en portefeuille, pensez-vous que leurs prévisions sont intéressantes ou que la valeur est en déclin? J’ai fait une belle plus value sur Saint-Gobain en l’achetant au début du confinement et après analyse de leur rapport je n’arrive pas à me décider à la revendre ou la garder?

2) la banque belge KBC (que j’ai également en portefeuille), elle est fréquemment listée comme une banque solide en Europe, leur bilan est sain comparativement à de nombreuses autres et elle me semble assez innovante mais la tendance n’allant pas dans le sens des valeurs bancaires, je suis tenté de prendre mes bénéfices.

Merci pour votre réponse,

Bav

Quentin

Bonsoir Quentin,

Saint Gobain est à mon sens une vieille entreprise en déclin dans un business relativement mature et cyclique. Pour moi il n’y a absolument rien à n’espérer à LT. Le cours de bourse tout comme les bénéfices sont amorphes depuis une dizaine d’année et cela continuera ainsi.

Pour KBC comme toutes les bancaires en général, c’est un secteur clairement à éviter et en déclin. Avec les taux négatifs, l’apparition de la finance moderne, et toutes les règles imposées par les banques centrales… le secteur bancaire est dépassé et sera incapable de s’en sortir. Peut-être que les plus gros acteurs y arriveront (mais à coup de fusion acquisition). Dans tous les cas il n’y a pas grand chose à espérer et vous remarquerez que parmi toutes les entreprises de mon portefeuille il n’y a aucune bancaires. La finance moderne viendra surtout dans les paiements électroniques, les gestionnaires d’actifs, les places de cotation boursière, le consulting financier…