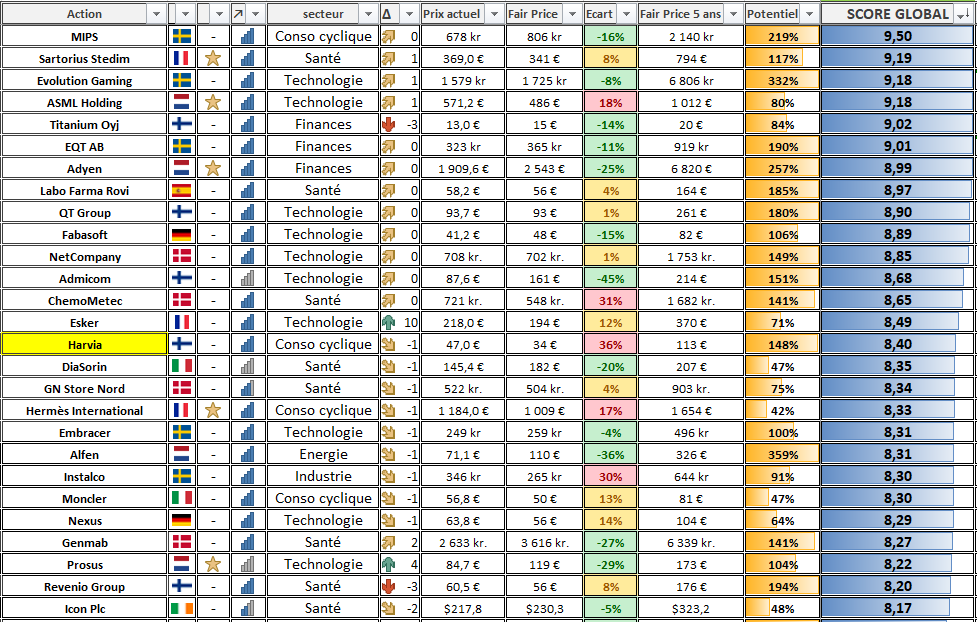

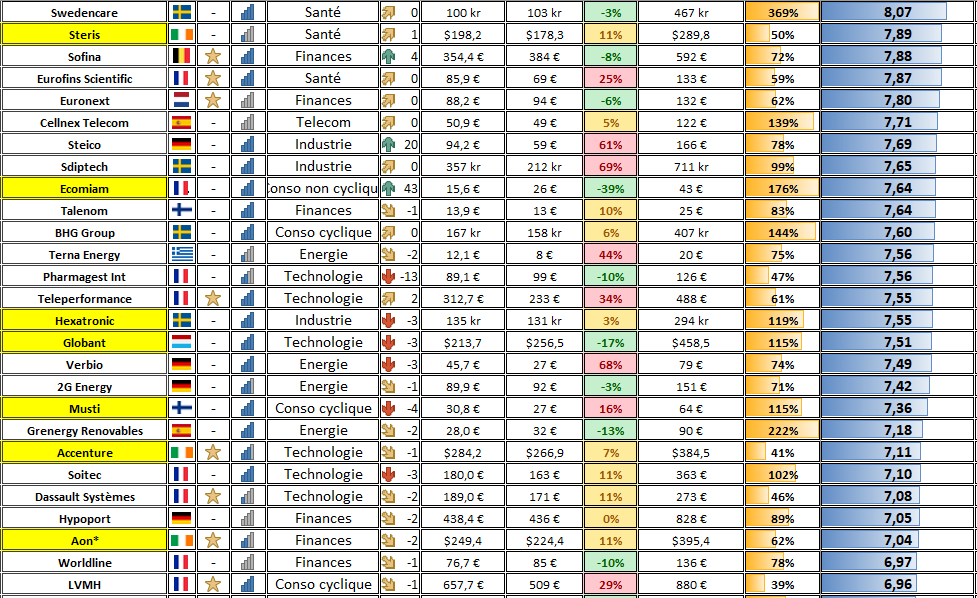

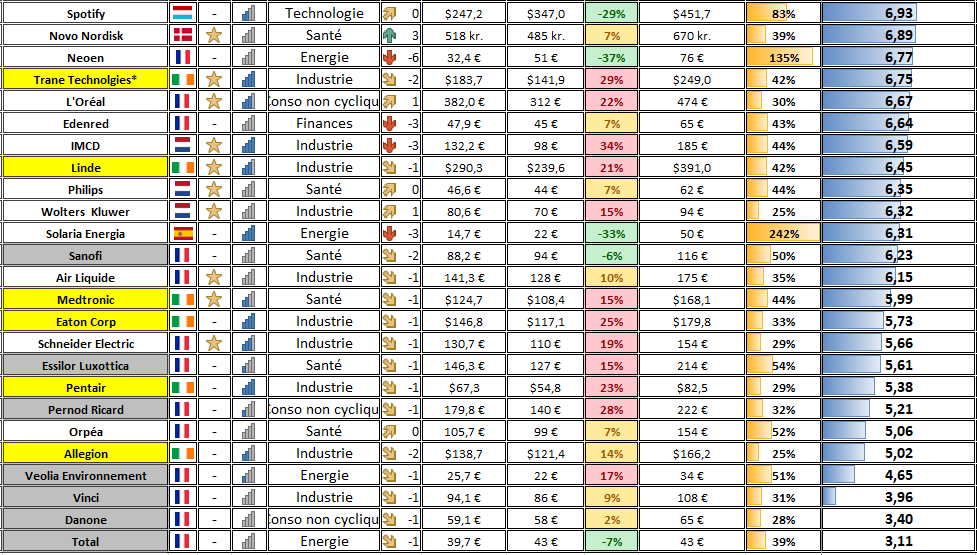

Le rôle principal de mon screener est d’attribuer une note globale sur 10 à chaque action afin de les classer de la « meilleure » (bon score) à la « moins bonne » (mauvais score) en combinant de nombreux critères de l’analyse fondamentale.

L’objectif est de mettre en lumière les actions dont les fondamentaux sont exceptionnels et dont le potentiel de croissance à long terme permettra d’obtenir la performance boursière la plus élevée possible.

Screener action bourse PEA Juin 2021

Calculs des scores du Screener

Pour comprendre quels critères sont utilisés afin d’arriver au score global, vous pouvez consulter cet article qui détaille la combinaison de tous les aspects analysés.

Calcul du Fair Price

Le Fair Price (ou juste prix) représente le prix que l’entreprise devrait valoir aujourd’hui en se basant sur plusieurs critères de valorisation. J’utilise notamment une combinaison du PER historique de l’entreprise, du PSR, de sa variation de prix sur la dernière année, de son levier financier, ainsi que quelques autres critères maison. Idéalement il faut donc chercher à acheter des actions dont le prix n’est pas trop supérieur au fair price, et de faire attention avant d’investir dans une action trop chère.

Calcul du Fair Price 5 ans et Potentiel

Le Fair Price à 5 ans correspond au prix que l’entreprise devrait avoir dans 5 ans à partir du prix actuel et en ajoutant 5 ans de croissance. C’est intéressant pour les entreprises de croissance car elles peuvent être sur-évaluées à l’instant T, mais peuvent croître de manière suffisamment forte pour avoir un bon potentiel dans quelques années. Le prix actuel qui serait donc sur-évalué à l’instant T pourrait ainsi être au final un bon prix d’entrée pour les années futures.

Un exemple : une entreprise qui est sur-évaluée de 20% mais qui croit de 15% par an mettrait un peu plus d’un an à retrouver un Fair Price. Un an n’est finalement pas grand-chose lorsqu’on a un horizon LT et qu’on détecte une belle action avec de la croissance.

Cela permet donc d’introduire la colonne « Potentiel » qui calcule l’écart entre le prix actuel et le Fair Price à 5 ans, tout en y ajoutant les dividendes. C’est donc le potentiel de gain qu’il reste à l’action à horizon 5 ans.

Force acheteuse

La force acheteuse correspond à un Momentum court terme (durée de 1 ans) de l’action en relation avec un indice de référence. L’indicateur correspond à une jauge de 4 barres qui va de 0 à 4. Plus la performance de l’entreprise est élevée par rapport à son indice de référence, plus la jauge est remplie.

![]()

Pour l’Europe, l’indice sélectionné est le MSCI World. Pour les US, c’est le S&P500.

Il est régulièrement observé que lorsque le Momentum court terme d’une entreprise est mauvais, elle continue de sous performer pendant un moment alors qu’à l’inverse, lorsque son Momentum est bon, il continue de durer.

L’idée est donc d’éviter d’acheter des entreprises qui ont une force vendeuse temporaire (moins de 2 barres) et de privilégier les actions avec une force acheteuse élevée (3 barres ou plus). 2 barres étant proche du neutre, à savoir la performance de l’indice.

Variation de classement

Le screener affiche pour chaque entreprise la variation de classement (en score global) par rapport au mois dernier. Les causes qui peuvent modifier le classement sont :

-la remise à jour des fondamentaux suite aux publications

-la variation de momentum d’un mois à l’autre (qui a un impact dans le screener)

Remarque Générale

D’une manière générale, il faut bien avoir en tête qu’une décote importante est souvent signe de risque. Il ne faut donc pas forcément sauter sur l’occasion tête baissée. Le marché n’est pas « aveugle » et s’il applique une décote persistante à une entreprise, il y a peut-être une raison fondamentale derrière. Si une action est très décotée (supérieure à 25%, hors cas de crise évidemment car ce n’est pas vrai si tout le marché est à -25) il faut donc se méfier ou avoir vraiment confiance pour renforcer.

L’indicateur le plus important est également à mon sens la qualité des fondamentaux (score global) et non la valorisation court terme d’une action (fair price). Il vaut parfois mieux surpayer une entreprise de qualité plutôt que de sous-payer une entreprise en déclin.

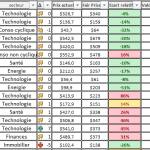

Rappel du code couleur valorisation

Action sur-évaluée -> rester à l’écart (éviter l’achat) = code couleur rouge.

Exemple : ![]()

Action relativement proche de son juste prix –> possibilité d’acheter uniquement pour les actions exceptionnelles (LVMH, Microsoft…), sinon patienter = code couleur orange.

Exemple : ![]()

Action sous-évaluée -> possibilité d’acheter car c’est une bonne affaire = code couleur vert.

Exemple : ![]()

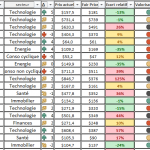

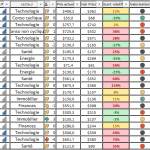

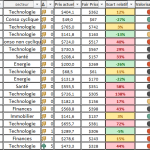

Voici enfin ce que cela donne sur mon PEA (prix des actions au 11/06/2021) :

Dans l’utilisation du screener, on pourrait imaginer vendre toutes les entreprises en dessous d’un certain score car cela signifie que leurs fondamentaux ne sont pas suffisamment bons. On pourrait par exemple fixer cette limite à 6 ou 7/10 pour ne conserver que les meilleures entreprises. De cette manière, le screener serait utilisé de manière totalement factuelle sans aucun biais émotionnel.

Les étoiles correspondent à mes valeurs préférées, jugées les plus qualitatives et les moins spéculatives/volatiles (long historique de performance, bigcaps bien établies). Cela correspondrait aux valeurs que je privilégierais si je devais composer un portefeuille minimal en ne sélectionnant que quelques entreprises dans la liste. Ce sont également les valeurs que je compte renforcer en priorité dans ce contexte incertain de remontée des taux.

Changements du mois : Remise à jour des fondamentaux des dernières entreprises, ajout de Ecomiam

2 Possibilités d’achat intéressantes (j’essaye de proposer chaque mois 2 actions différentes du mois dernier)

En croisant les critères suivants : score élevé, décote (mais pas trop importante) ou légère surcote, bon potentiel, on pourrait acheter ce mois-ci par exemple :

Titanium, MIPS.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Merci beaucoup pour votre travail, vous m’aidez beaucoup chaque mois pour réfléchir et essayer de faire les meilleurs choix possible 🙂

Merci pour le retour Julien,

Je fais ça par passion donc tantmieux si cela peut aider à découvrir de nouvelles entreprises et dans le sélection !

Bonjour Matthieu,

merci pour ton screener. Petite question, j’aimerai prendre du Titanium Oyj sur mon PEA mais bourse direct ne me propose que la bourse de Londres. Est-ce que cela pose problème dans un PEA avec le Brexit ou je peux très bien avoir des titres européens via la bourse de Londres? Sur BD, ils ne le propose pas comme un titre éligible PEA mais je sais que c’est souvent la « petite astuce » de BD pour mettre des frais supérieurs aux 0,5% max réglementés.

Malheureusement, il faut les appeler pour qu’eux passent l’ordre en bourse mais du coup c’est 1,2% de frais en pea. Pour la revente c’est pareil. J’ai pas encore trouvé d’autres systèmes.

J’envoie un mail généralement pour me faire rembourser la différence et je harcèle si ils ne répondent pas ou si ils ne sont pas réglos. mais oui, il faut avancer les frais du coup.

Voici un message que j’avais reçu de BD à ce sujet :

Vous nous avez contactés concernant le passage d’ordre sur une valeur étrangère dans le cadre de votre PEA.

Dans le cas où vous passiez un ordre sur ce type de valeur, merci de nous faire une demande à travers votre messagerie en « Information transmission ordres » en nous indiquant l’ordre (valeur et date d’éxécution).

Nous régulariserons les frais prélevés à 0,5%.

Nous restons à votre entière disposition pour toute information complémentaire.

Bien cordialement.

Bonjour Arthur,

Le brexit ne touche que les entreprises qui ont un siège au UK, cela n’a pas de rapport avec la place boursière. Donc oui vous pouvez normalement l’acheter à Londres sans soucis (si le courtier l’autorise…)

C’est bien ce que je pensais. Merci pour la confirmation 🙂

Bonjour Matthieu

Merci pour cette mise a jour. Une question :

Tu n aurais pas oublié d inclure SCATEC?

Salutations,

Salut Cédric

J’étais persuadé de l’avoir fait ! Bien vu je l’ajouterai au prochain edit

Bonjour,

Bravo pour votre super travail et vos précieux conseils.

Est ce que vous pensez que c’est le bon moment pour renforcer un peu NEOEN vu l’évolution du cours de ces derniers jours qui semble vouloir arrêter de baisser ? Ou bien faut il rester prudent sur cette valeur ?

Merci d’avance,

Bonsoir,

C’est une valeur jeune dans un secteur qui se cherche mais personnellement je pense que c’est un incontournable dans le domaine et que la croissance long terme du renouvelable ne fait que commencer. C’est donc une bonne opportunité. Après ça reste une valeur à minima risquée donc il faut y aller doucement

Bonjour Matthieu,

Comme les autres lecteurs, un grand merci pour ce partage mensuel qui est vraiment très aidant. Surtout n’arrêtez pas :))

Je m’interroge sur Sofina que je voulais renforcer. A la lecture des sites tels que ZoneBourse, Boursorama…, ceux-ci nous invitent à patienter pour acheter car projection à la baisse dans les mois à venir vers 300€. De votre côté, vous situez le fair price vers 384€. Que faire du coup ?

Autre interrogation de débutant. Nous avions échangé lorsque je m’interrogeais sur l’achat d’ASML. Finalement j’ai achetais à 528€ et donc ne le regrette pas ; un nouveau grand merci au passage 😉 Vous situez le fair price aujourd’hui à 486€ et conseillez dès lors de ne pas acheter. Rétrospectivement, j’ai acheté au dessus du fair price et cela a monté donc tant mieux. Ma question est donc la suivante : faut-il absolument acheter une action quand celle-ci est au plus près de son juste prix ? Je vous pose cette question car si oui, on pourrait parfois attendre pas mal de temps et par la même occasion rater le bénéfice d’une montée si au final l’action poursuit vers le haut ?

Cdt

Bonjour Ludovic,

Je n’écoute personnellement jamais les estimations de prix des analystes, c’est souvent du grand n’importe quoi. Sofina est une magnifique entreprise et je suis très positif sur le titre à long terme (sa performance est exceptionnelle depuis plus de 20 ans…)

Si vous achetez une action au dessus du fair price ce n’est pas forcément gênant. Il y a simplement moins de marge de sécurité à court terme. Si votre horizon est TLT, le prix d’achat importe peu. ASML sera bien plus haut dans 10 ans

Salut Ludovic,

Pour Sofina, regarde les achats de dirigeants/initiés ici : https://www.insiderscreener.com/fr/entreprise/sofina-sa

Il y en a eu récemment à 320 donc je ne pense pas que tu doives nécessairement attendre…

A+

Bonjour Matthieu,

Merci pour ton site, c’est top !

A quoi correspondent les delta et les lignes en jaune et celles en gris ?

Tu détiens toutes ces actions en portefeuille ?

A+

Bonjour Octave,

Je possède presque toutes les entreprises du Screener. Sauf les jaune (en watchlist). Pour les grises je ne suis plus intéressé mais je le laisse dedans car beaucoup de gens suivent ces entreprises.

Le delta correspond à l’écart de classement par rapport au mois dernier.

Bonjour Matthieu,

Merci pour ton formidable travail.

C’est une bible à consulter chaque mois.

Pour ce mois de juin je suis rentré sur Pharmagest Interactive. Cela faisait depuis un petit moment que je l’avais dans le radar, ton screener m’a confirmer dans l’idée que c’est le bon moment.

Bien à toi

Merci pour votre retour positif Benjamin !

Bonjour, je viens d’acheter ma première action étrangère sur le Pea : Fabasoft.

Je suis un peu inquiet sur les frais chez BforBank : celui-ci m’indique 8 euros de frais de correspondance + 18 euros de frais de courtage.

Dans le cadre de la loi pacte, nous avons normalement 0,5% de frais de courtage. Aurais-je 8 euros à ma charge quoi qu’il arrive ?

Merci

Bonjour

Certains courtiers font trop payer mais remboursent 24 à 48h plus tard le trop payé. C’est peut-être le cas de Bforbank

Bonjour Matthieu,

Merci pour ce super travail.

Que penses tu de la holding belge GROUPE BRUXELLES LAMBERT qui comme SOFINA affiche d’excellents résultats? Tu aurais des éléments comparatifs entre ces 2 entreprises?

Stéphane

Bonjour Stéphane,

tout dépend de ce que tu recherches : GBL est davantage orienté rendement / bigCaps, tandis que la Sofina verse dans le private equity de croissance à coloration ESG en plus. Pour ma part, j’ai les deux en PTF, GBL indirectement via son principal actionnaire Power Corporation of Canada (non, ce n’est pas une utility ^^), au rendement presque 2 x supérieur à GBL, et je trouve que Sofina a le nez beaucoup plus fin (à quelques exceptions près, cf. le fiasco Vinted).

Une autre holding belge mi-rendement, mi-private equity est Brederode SA, une dividend champion européenne qui a fait + 50 % en un an malgré la coronacrise…

Matthieu, quelque chose à rajouter ? ^^

Bonjour Yvo,

J’ai répondu également à Stéphane dans un commentaire. Tu as globalement bien résumé : GBL = bigcaps cotées en bourse alors que Sofina en private equity dans des domaines qui me semblent plus porteur. J’aime également beaucoup son exposition dans les pays émergents (Inde, Chine).

Il y a sinon Ackermans & Van Haaren en belle holding Belge qui est aussi un aristocrats des dividendes.

Bonjour Stéphane,

Je ne suis pas fan de GBL pour plusieurs raisons :

– ils investissent surtout dans du coté alors que Sofina fait majoritairement du private equity

– le track record de Sofina est largement supérieur

– GBL investi sur des thématiques qui ne me parlent pas (surtout des matériaux avec notamment Imerys et Lafarge) alors que Sofina sur des thématiques bien plus porteuses (santé, education, pays Emergents)

Merci à tous les 2 pour vos réponses précises.

Bonjour Matthieu,

Cela fait maintenant un an environ que je te suis sans pour autant investir librement. Pour information, je suis sur yomoni en gestion pilotée, investissement essentiellement basés sur des trackers. Maintenant je suis décidé à investir en actions purs et j’aimerai m’appuyer sur ton travail colossal !

Penses-tu que pour débuter, le fait d’investir sur les entreprises classées en haut de tes tableaux et sous évaluées est une bonne idée ?

Par exemple Mips, Adyen et Alfen ??

Merci beaucoup pour ton travail !! 👍

Bonjour Marvin

Oui vous pouvez totalement vous inspirer du screener c’est le but. Par contre cela ne doit surtout pas remplacer vos propres recherches et analyses sur les actions en question. Ce n’est qu’un outil, il faut bien comprendre tout ce qu’il se cache derrière.

C’est noté Matthieu ! Et que penses-tu de certaines sociétés qui rentrent en bourse telle Hydrogène de France par exemple ?

Bonjour Marvin,

Je répète souvent que à titre personnel je n’aime pas les IPO. On n’a pas le recul nécessaire pour analyser les fondamentaux sur plusieurs années ainsi que pour juger le management, c’est donc un peu un achat à l’aveugle. Par ailleurs je fuis le secteur de l’hydrogene qui est totalement hype (entendre par là des valorisations démesurées) car les entreprises vendent des « histoires » et non pas des « chiffres » réels. Ce domaine est très incertain et généralement il vaut mieux éviter les effets de foule.

Si le secteur t’intéresse, des valeurs comme Air Liquide qui y sont présentes sont de bien meilleurs paris.

Bonjour Matthieu,

Je prends le conseil ! Pour info j’ai succombé à la tentation de Prosus…

Pourquoi as-tu retiré la société Ecomiam de ton screener? Elle paraît pourtant en position de croissance d’ici quelques temps.

J’ai ajouté Ecomiam au screener je ne l’ai pas retiré.

Bonjour Matthieu,

Des valeurs comme l’Oréal ou LVMH ne cessent de monter… Cela peut être dur de ne pas avoir pu se placer au début de l’année ou avant car l’action était jugée chère à ce moment.

Dans ce contexte de croissance, penses-tu qu’il est intéressant de se placer sur des valeurs cycliques, comme volkswagen, holding qui possède porsche voulant se mettre sur l’électrique (qui je pense pourrait faire comme sofinadont j’ai 300 euros de plus-value), ou encore Trigano ou derichebourg par exemple.

Je pense qu’ASML Holding est très chère pour son rôle majeur dans le domaine des semi-conducteurs et ne cessera de croître. Penses-tu que prendre du ASM international est aussi un bon plan en complément ou à la place de ST microelectronics qui végète ces derniers mois (pénurie de semi-conducteurs…)?

Recommanderais-tu du euromedis group à la place de sartorius stedim qui est surévaluée ces derniers mois?

Je te remercie d’avance

Bonjour Christopher,

Je n’ai pas de boule de cristal, c’est malheureusement impossible de le savoir. Sur le long terme les cycliques sous performent de très loin, elles ne sont intéressantes que sur des mouvements de court terme si on est capable d’anticiper leur rebond (ce qui est totalement spéculatif et quasiment impossible…). Il vaut donc mieux les éviter.

Par ailleurs, j’ai l’impression qu’il est bien trop tard et que le rebond cyclique est terminé : elles stagnent depuis un mois, les valeurs de croissance repartent, les taux retournent à la baisse (on passe d’un pic à 1,7% pour le 10 ans Us à 1,4% maintenant). Cela fait donc selon moi beaucoup de signes de retour à la normale (ce n’est que mon avis).

Jouer des thématiques court terme comme les semi conducteur pour la pénurie etc est une très mauvaise idée. Il faut acheter une entreprise pour ses fondamentaux long terme, et ne pas s’y intéresser pour des raisons ponctuelles pouvant s’arrêter à tout moment. Le marché n’est pas idiot et cette pénurie est connue depuis 1 an. Vous n’êtes donc pas le seul à y avoir pensé et les millions d’intervenants sur les marchés financiers l’ont fait depuis longtemps, autrement dit les prix intègrent déjà cela. Il n’y a donc plus rien à espérer sur cette hypothèse spéculative.

L’important est de choisir des valeurs pour leur qualité, et de ne pas faire des choix par défaut. Sartorius est une entreprise exceptionnelle, il vaut mieux attendre un peu plutôt que d’acheter un remplaçant par exemple. Et si l’horizon est très long terme, pourquoi ne pas commencer à prendre une petite position même à ce prix. Qui sait, peut-être que les analystes sous estiment la croissance dans les années à venir

Bonjour,

Excellent listing ?

Est ce que la raison pour laquelle Total et Danone ont une mauvaise note à cause de leurs dettes ?

L’oreal a 6,7 seulement mais aucune dette et une tresorie positive . Pourquoi ne pas lui donne rune meilleur note ? Si je fixais ma limite a la note 7 cette entreprise devrais etre vendu même si c’est une des meilleurs francaises non ?

Bonjour,

Pour des boites comme Total ou Danone il y a beaucoup de choses qui ne vont pas :

– de la dette en effet

– aucune croissance du CA et des bénéfices

– des marges en berne avec une rentabilité pas géniale

– l’absence de vrai moat donc pas d’avantage concurrentiel

– aucun Momentum long terme (zéro progression du prix sur 5 ans…)

Le screener est multi critère, tous les critères sont d’ailleurs rappelés dans le lien en début d’article.

Bonjour Matthieu,

Que penses tu de la société SOMFY qui affiche une très belle croissance ?

Bonjour Stéphane,

Somfy est en effet une belle entreprise dans un secteur certes peu passionnant mais aussi peu présent dans les indices. Les fondamentaux sont bons : bilain sain, rentabilité correcte, croissance pas dingue mais correcte pour le secteur…

J’étais intéressé par l’entreprise il y a quelques temps mais ce qui me gêne c’est la valorisation. Un PER de 25 et un EV/EBITDA de 15 pour une entreprise cyclique qui a une croissance moyenne de 6% par an c’est cher payé. Elle se paye presque aussi cher que Google juste en ordre de grandeur…

Quand on regarde l’évolution du cours de bourse sur 2020 c’est du n’importe quoi : les bénéfices ont à peine progressé mais le cours de bourse est à +60% de l’avant covid…

Donc oui belle entreprise mais pas à ce prix (selon moi)

Merci pour ton retour.