Cet article concerne le suivi de mon portefeuille boursier. La stratégie d’investissement du portefeuille repose sur un ensemble d’actions de qualité avec d’excellents fondamentaux et en pleine croissance.

L’objectif principal du portefeuille est de faire croitre le plus efficacement possible mon patrimoine dans le temps et de réaliser une performance supérieure à celle du MSCI World sur le long terme.

Le second objectif (un fois le patrimoine atteint) sera de construire un flux régulier de cash-flow avec les dividendes croissants perçus chaque année. Cela me permettra à long terme d’atteindre l’indépendance financière en couvrant mes dépenses avec ces revenus passifs.

Actions détenues et bilan

J’ai eu peu de temps ce mois-ci pour suivre les marchés car je suis relativement occupé par des projets perso (mariage, qui s’est très bien déroulé 🙂 ).

Les indices poursuivent leur rebond (comme quoi je n’avais pas si tort que ça lorsqu’en Mai-Juin j’insistais sur le fait qu’il fallait profiter de la baisse des indices pour renforcer massivement) avec déjà quasiment un retour sur les plus hauts, soit par exemple plus de 15% de reprise sur le MSCI World.

En parallèle, l’euro continue de s’effondrer face au dollar, et a maintenant cassé la parité par le bas. Depuis un peu plus d’un an, l’euro a déjà perdu près de 20% de sa valeur. Voilà ce que cela coute de laisser son argent dormir sur des livrets et des comptes en euro…

En plus de cela, suite à différentes discussions, je réfléchis également à accélérer l’augmentation de mon exposition indicielle via les ETF sur PEA, qui est encore beaucoup trop éloignée de ma cible de 50%.

Je continue donc quelques arbitrages en sortant progressivement toutes les entreprises :

- Qui ont peu de chance de tenir tête aux indices, dans un niveau de volatilité similaire

- Qui sont trop spéculatives et volatiles, le facteur sleep well at night devient de plus en plus important pour moi, notamment de par les différents projets perso en cours 🙂

- Pour lesquelles je n’ai pas de grosse conviction, de plaisir spécifique à la détention (j’aime par exemple être actionnaire de LVMH, mais je me contrefiche de détenir du Esker)

Je reconstitue donc une petite poche de cash, qui servira à augmenter mon exposition indicielle. L’investissement de celle-ci sera sûrement lissé dans le temps, car entre le fort rebond des indices et la chute non négligeable de l’euro, le point d’entrée actuel est loin d’être idéal.

Transaction du mois

Ventes

Intuit : j’ai profité du rebond pour céder ma position. Je reste intéressé mais je trouve l’entreprise trop chèrement valorisée pour juste une activité dans les logiciels de comptabilité.

Tesla : j’ai profité du fort rebond pour céder ma position. L’entreprise se paye beaucoup trop cher à mon gout. Pour que la valorisation soit OK, il faudrait que la croissance soit de 50% par an sur les 5 prochaines années. Personnellement j’ai du mal à croire que cela puisse arriver, et je pense que les projections des analystes sont beaucoup trop optimistes.

Disney : je n’aime pas le côté spéculatif que prends l’action, sa volatilité devient proche de celle de Netflix

Esker : vente car je trouve l’entreprise vraiment trop chère, n’a aucun moat, et reste fragile de par sa petite taille vs une concurrence américaine bien plus forte

Eurofins Scientific -> Steris : depuis que la croissance externe via rachat d’entreprises à coup de dette s’est arrêtée, Eurofins n’a plus aucune croissance organique. C’est ce que le marché craignait il y a quelques années, et cela semble véridique. Je préfère profiter de l’éligibilité de Steris au PEA (car son siège est en Irlande), qui est une très belle entreprise US de croissance. Peu connue, peu volatile mais avec un beau business. Je profite de sa correction suite à des résultats en demi-teinte pour rentrer sur cette valeur, qui ne baisse que très rarement.

Admicom : j’ai profité du rebond d’une trentaine de pourcents de ces derniers mois pour céder ma petite position. Je ne comprends pas tout sur cette valeur qui n’a aucun moat et qui n’a fait que baisser depuis 2 ans et que j’aurais du revendre beaucoup plus tôt avec recul.

Allegion : peu de chance de faire mieux que les indices sur le long terme

Achats

Steris

Abbott, Air Products & Chemicals, Home Depot, Starbucks : leaders mondiaux de leur domaine, belles entreprises de croissance pérennes à long terme qui versent en parallèles des dividendes croissants. Les points d’entrées sur ces valeurs sont intéressants donc j’en ai profité pour commencer à construire un portefeuille similaire à ce qui évoqué ici

Renforcements :

Teleperformance, Nike

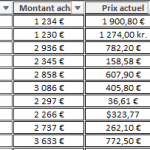

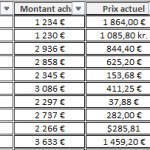

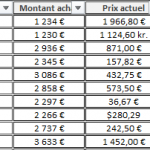

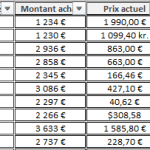

Sans plus tarder, voici le détail du portefeuille :

Portefeuille

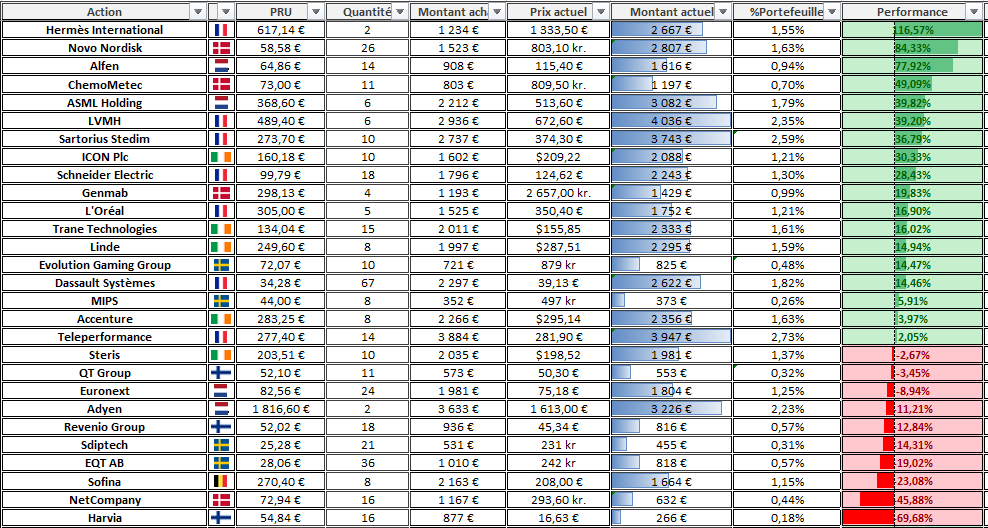

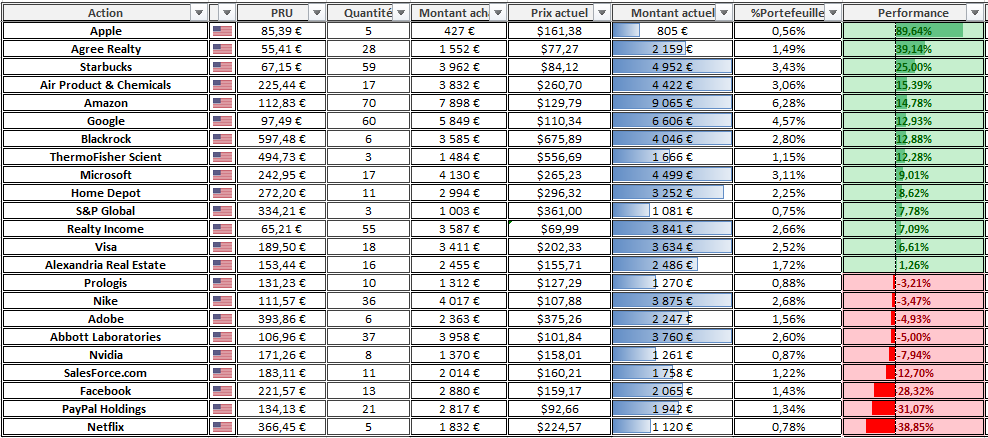

Les actions détenues sont les suivantes :

Santé

🇫🇷 Sartorius Stedim

🇪🇺 Genmab, ChemoMetec, Revenio, Novo Nordisk, ICON plc, Steris

🇺🇸 ThermoFisher Scientific, Abbott Laboratories

Finance

🇫🇷 Euronext

🇪🇺 Adyen, Sofina, EQT

🇺🇸 Visa, Paypal Holdings, S&P Global, Blackrock

Industrie

🇫🇷 Schneider Electric

🇪🇺 Sdiptech, Linde, Trane Tech

🇺🇸 Air Product & Chemicals

Technologie

🇫🇷 Dassault Systèmes, Teleperformance

🇪🇺 ASML Holding, NetCompany, Evolution Gaming, QT Group, Accenture

🇺🇸 SalesForce, Adobe, Google, Apple, Microsoft, Amazon, Facebook, Nvidia

Consommation non cyclique

🇫🇷 L’Oréal

Consommation discrétionnaire

🇫🇷 LVMH, Hermès

🇪🇺 MIPS, Harvia

🇺🇸 Nike, Home Depot, Starbucks

Energie

🇪🇺 Alfen

Telecom

🇺🇸 Netflix.

Immobilier

🇺🇸 Realty Income, Agree Realty, Prologis, Alexandria Real Estate

PEA (Crédit Agricole Investore Integrale)

CTO DEGIRO

Si vous souhaitez ouvrir un CTO chez DEGIRO en utilisant mon lien de parrainage, contactez moi à etre.riche.et.independant@gmail.com ou passez directement par le premier lien présent sur cette page. Vous ne gagnerez rien mais je toucherais une petite commission à l’ouverture de votre compte, c’est un bon moyen de me remercier si le site ou l’article a pu vous aider.

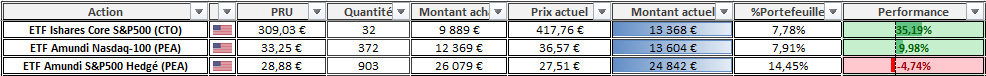

ETF

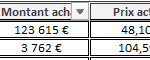

La valorisation totale du Portefeuille est à ce jour de 166 300€.

Remarque : les valeurs étrangères affichées plus haut sont toutes en euro, elles sont converties avec la parité du jour.

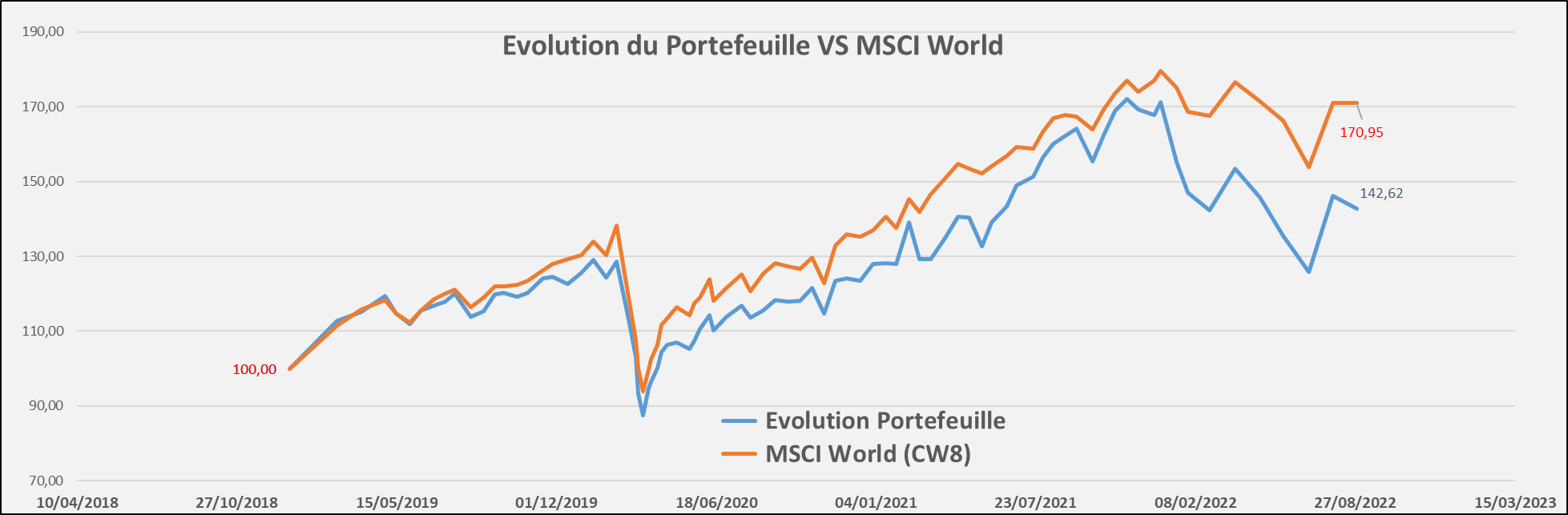

Voici également l’évolution du portefeuille depuis Janvier 2019 VS MSCI World :

Performance du Portefeuille depuis Janvier 2022 : -16.6%.

Performance du MSCI World depuis Janvier 2022 : -4.8%.

Performance du CAC40 GR depuis Janvier 2022 : -12.2%.

Le portefeuille reste en retrait vs le MSCI World sur l’année, principalement en raison de son exposition aux valeurs de croissance qui subissent la remontée des taux.

Revenus passifs et perspectives annuelles futures

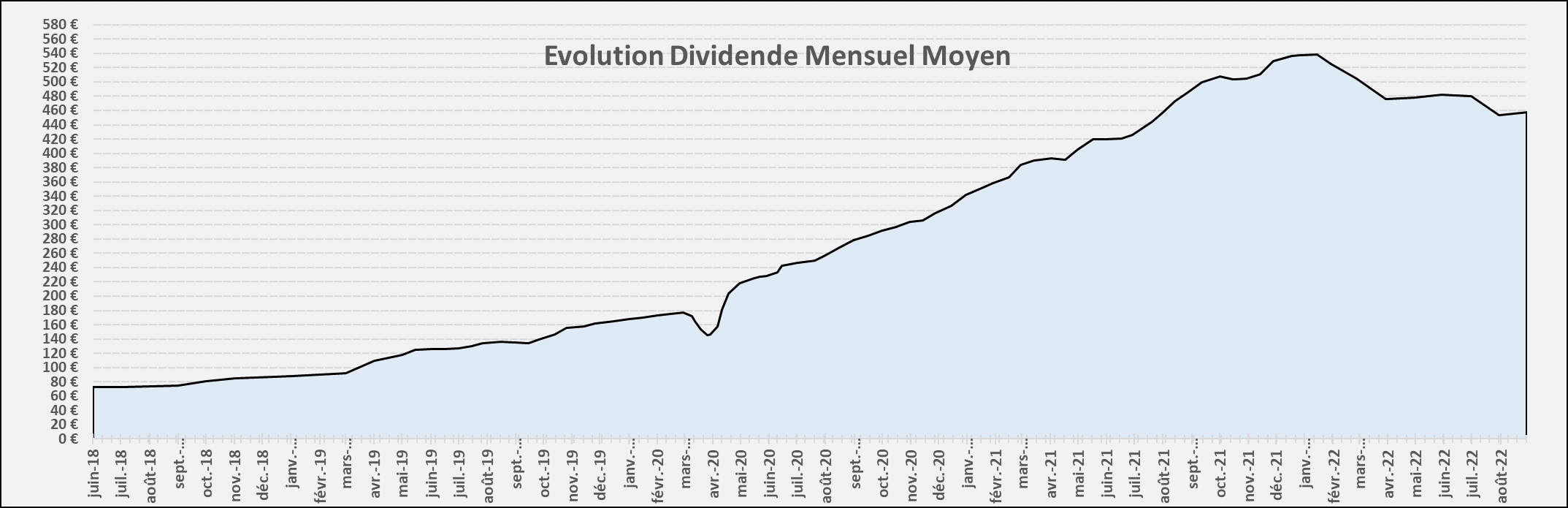

Je rappelle que la nouvelle façon de calculer la rente mensuelle est via la règle des 3.5% (règle des 4% sévérisée) de la valeur de mon portefeuille. J’ai effectué pour le tracé et le calcul une moyenne glissante de 3 mois afin de lisser légèrement la volatilité.

De ce fait, je ne regarde plus le rendement des dividendes avant d’acheter/renforcer afin de me concentrer 100% sur les fondamentaux.

Les 3.5% correspondront donc au montant global que je pourrais toucher avec des valeurs de rendement si je choisissais d’arbitrer une partie de mes valeurs de croissance actuelles contre elles.

J’ai pu reconstituer ce que cela donnerait sur mon portefeuille depuis le 01/05/2018 :

La rente mensuelle moyenne actuelle (fictive) serait de 468€.

Date Publication : 30/08/2022

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matthieu

Félicitations à nouveau pour tes projets (+MP 😉).

Concernant ton PF, ca sent le grand ménage sur le PEA dans les prochains mois, alors que le PF CTO prend déjà forme avec une prédominance à venir des Aristocrates dividendes. Ce sera un plaisir de te suivre à l’avenir.

Bonnes vacances !

Merci Cédric 😉 (je n’ai pas eu de MP, mais tu parles peut-être sur le site de l’IH ?)

Bonjour Matthieu,

Félicitations pour le mariage.

De nouveaux gros arbitrages du PF qui semblent très logiques.

Tu as revendu également une action d’Adyen non ? De mémoire tu en possédais 3…

Bonjour Ludovic et merci pour les félicitations 🙂

Je reste toujours très acheteur sur Adyen, valeur que je compte absolument conserver (une des seules vraies bigcaps de croissance en Europe). J’ai revendu en effet un titre (par chance avant la belle baisse) mais uniquement parceque la taille de la ligne était importante lorsque j’avais 3 titres dans les 1850€. Ce n’est pas non plus Google quoi…

La valeur unitaire de l’action n’est pas très pratique pour adapter sa taille de ligne, dans l’idéal je n’aurais pas voulu vendre autant.

Bonjour Matthieu,

Merci pour cette nouvelle publication… je dois confesser que je l’attends un peu comme une dosette de drogue !-)

Super boulot et partage généreux

Arnaud

Merci pour ton retour Arnaud 👍

Bonjour Matthieu,

Félicitations !

Comme le dit Cédric, ça sent la grosse découpe dans le PEA.

Pourquoi Alfen plus que TotalEnergies ?

Quel moat trouves tu à Adyen?

Nexity pour le pea n est il pas une opportunité actuellement (1er promoteur immo en France)?

Concernant l orientation aristocrates du dividende en croissance, que penses tu de l etf DGRA? Il surperforme le SP500 (source justetf.com) sur 6 ans et permettrait de » sleep well ».

Enfin, en cas de krack durant ce dernier trimestre, as tu un plan ? Si oui lequel?

Merci pour ton partage.

Je te lis toujours même si je ne mets pas nécessairement de commentaire !

Bien à toi,

JC

Bonjour Jean Christophe

Je conserve Alfen pour sa croissance et le fait que c’est une des seules actions Européennes du secteur de l’électrification. Elle n’a pas vraiment de moat à mon sens (Schneider Electric fait aussi du smart grid et des bornes de rechange).

Pour Adyen, la barrière à l’entrée ne me semble pas non plus très forte, mais c’est l’une des plus belles entreprises de croissance Européenne (en bigcap) et elle est très bien positionnée dans son domaine puisqu’elle équipe de nombreuses entreprises US (en général quand les Américains passent par des boites Européennes, c’est rare mais très bon signe).

Pour Nexity, je ne comprends en effet pas la décote, le prix semble totalement aberrant. Mais c’est un business 100% Français (donc au secours…), et qui dépend fortement des aides de l’Etat (PTZ, incitation à l’achat de logements neufs…) et qui subit la hausse des taux d’intérêts (donc dans la logique cela impacte les prix de vente et le nombre de transactions).

Je suis contre les ETF à dividendes car on ne contrôle ni le contenu, ni le rendement, ni la fréquence des dividendes (en général 2x par an ce qui est nul vs chaque mois avec des titres en direcr). On subit également une triple imposition (celle du gestionnaire qui subit les précompte, puis le précompte de l’ETF non récupérable, on y perd beaucoup..)

En cas de krach, je continue les versements, je les accélère même si possible, avec potentiellement l’utilisation de la marge sur Degiro. Je suis totalement serein, surtout avec de belles valeurs à dividendes croissants, car ça permet d’obtenir plus de dividendes pour la même somme investie et donc d’arriver à mes objectifs plus rapidement.

Pour info, contrairement à ce que pourrait laisser croire son nom, l’ETF DGRA (WisdomTree US Quality Dividend Growth UCITS ETF) est capitalisant

Bonjour Bruno

Merci pour l’info. Mais dans ce cas, je pense qu’il vaut mieux partir sur un ETF simple S&P500, qui sera plus large et qui « n’oubliera pas » certains secteurs comme la tech. Le S&P500 est déjà très axé « quality » donc c’est suffisant

Bonjour

Pour aller dans le sens de Matthieu, si je regarde les graphes tradingview, depuis Juillet 2016, DGRA en euros fait +130% tandis qu’un ETF SP500 en euros (comme par exemple ESE) fait 135% … donc c’est pas vraiment probant si on en reste sur cet historique.

Comme souvent en investissement, « simple is better », et un fonds indiciel large fera mieux qu’un sectoriel en ayant justement toujours en PF les secteurs qui surperforment à un instant t.

Bonjour Fred,

Sur la période indiquée, dgra offre moins de volatilité que sp500 pour au final une performance presque équivalente, sleep well assuré…

Le max drawdown pour les 2 ETF (épisode Covid 2020) était de -31% pour DGRA vs. -34% pour ESE … pas de quoi casser 3 pattes à un canard.

Pour ma part, je suis 100% buy and hold indiciel : la SEULE difficulté de cette approche, c’est le hold, donc être tolérant à la volatilité. Tant que l’on n’est pas blindé émotionnellement de ce côté là, on passe son temps à ajuster son PF, à changer sa stratégie, à chercher la martingale … et donc on achète/vend à contre temps en fonction des performances passées de stratégie qualité, growth, momentum, dividends etc …

Si tout le monde se contentait déjà du SP500, ça serait tellement bien ! Mais non, ça parait toujours trop simple. Ça me rappelle la présentation d’un portefeuille sur le forum IH où quelqu’un expliquait que depuis 2016 il avait perdu de l’argent en multipliant les approches différentes alors que s’il avait simplement pris un ETF SP500, il aurait fait +150%. Donc là, on se dit, c’est bon, il a compris, il va sagement investir sur le SP500 … et bien non ! Il a construit une nouvelle stratégie encore plus compliquée à base de crypto pour « rattraper » le temps perdu.

Les investisseurs particuliers sont incorrigibles …

Bonjour

Il y a quand même un souci avec les ETFs, c’est quand le marché ne fait rien pendant 10 ans.

Et selon l’âge que l’on a, c’est vraiment un gros problème.

C’est une situation qui s’est déjà produite.

Non le marché ne monte pas tout le temps.

Qui est capable de rester sur ses positions pendant-0 ans sans bouger.

Pas moi….

Bonjour Thierry

La question est pour moi (par rapport au fait que je ne sois que indiciel et sans titre vif) ?

Je ne comprends pas le problème. Vous évoquez un risque qui est celui du marché au global (ce qui s’est passé dans les 70s ou bien au début des années 2000), cela n’a rien de spécifique aux fonds indiciels. S’imaginer qu’en bear market prolongé, un stock picker fera mieux qu’un indiciel passif, c’est une fable bien entretenue par les gérants de fonds pour toujours convaincre les épargnants particuliers de leur confier leur épargne. Mais dans les faits, et c’est très bien documenté, l’investissement passif reste toujours la meilleure solution, bear market ou bull market. Quand vous investissez sur des titres, vous cumulez 2 risques : la perte quasi définitive (par exemple avec France Telecom, Alcatel, Enron etc …) et la volatilité court terme. Quand vous investissez en indiciel, vous n’avez que la volatilité à supporter car un indice ne peut pas aller à zéro car justement sa composition est régulièrement nettoyée des titres qui baissent beaucoup. L’investissement indiciel est toujours moins risqué que le stock picking, toujours.

La question que vous vous posez (que se passe-t-il si pendant 10 ans le marché ne fait rien globalement), elle ne trouve pas sa solution dans le fait que vous ayez des actions ou des fonds indiciels en portefeuille (et je recommande chaudement la deuxième option pour 99% des gens), elle est liée à comment vous construisez votre portefeuille en fonction de où vous en êtes dans votre vie d’investisseur.

1/ Quand vous êtes en phase de capitalisation, vous constituez votre portefeuille. Pour les plus tolérants à la volatilité, vous êtes 100% actions (ou fonds actions). Si vous êtes moins tolérant, vous avez X% actions + Y% cash/obligations/fonds euros et ce sont vos apports et vos rebalancing qui vous permettent de garder votre allocation (soit vous sécurisez des plus values en bear market, soit vous rebalancez vers les actions en bear market). Dans cette période, la MEILLEURE chose qui puisse vous arriver, c’est un bon gros bear market qui dure le plus longtemps possible, pour ainsi acheter à pas cher en grand nombre le plus d’actions possible (c’est ce qui est arrivez à tous ceux qui ont continué à investir aux US pendant la « lost decade » et qui ensuite ont pris leur retraite il y a 10/12 ans). Pour ma part, actuellement, je prie pour avoir un marché baissier qui dure le plus longtemps possible ! Tout l’argent que je mets tous les mois (car sans épargne, pas d’investissement) me permet d’acheter plus d’actions. En début de ce mois, j’ai gratté tous les fonds de tiroir pour investir le plus possible sur l’Europe (en particulier sur les small caps), l’Asie et le Nasdaq. Et j’espère bien que ça va continuer à se casser la gueule bien comme il faut !

2/ Quand vous êtes en phase de distribution, vous vivez de votre portefeuille. A ce moment, vous vivez d’une partie du rendement de vos actions (typiquement vous retirez 5/6% d’actions qui font en moyenne 7/8% annualisé), ce qui vous assure votre rente. Dans cette phase, la chose à ne pas faire (ou le moins possible), c’est d’avoir à vendre quand les actions sont en baisse, compromettant ainsi la recovery de votre PF. En particulier, la pire des choses est d’avoir à vendre (beaucoup) les premières années de votre distribution dans un fort marché baissier (ce que l’on appelle la « sequence of return risk », si ça vous intéresse, consultez le blog de M. Kitces). Pour éviter cela, vous devez donc obligatoirement avoir une partie « sûre » (cash/obligations/fonds euros) dans votre PF qui vous assure un minimum d’années de dépenses de votre foyer, et dans lequel vous puiserez pour ne pas avoir à vendre des actions en bear market. Typiquement, pour éviter un sequence of return risk, il vous faut à minima 2 à 3 de dépenses en actifs sûrs, plus communément on conseille d’avoir entre 5 et 10 ans de dépenses couvertes en actifs sûrs pour ne pas avoir à taper dans ses actions si on a un bear market très prolongé comme vous le mentionnez dans votre message. Une fois que le bull market reprendra, vous reconstituerez progressivement votre matelas de liquidités (typiquement quand la bourse fait 20%, vous vivez avec 5% de retrait et les 15% servent à refaire le matelas).

La phase de capitalisation, c’est très facile : il suffit d’acheter « comme un bourrin » le plus possible de fonds indiciels actions.

La gestion de la phase de distribution, et en particulier la transition depuis la phase de capitalisation les premières années (cf. le concept de « bond tent » cher à M. Kitces ou bien celui de « cash cushion » recommandé par R. Ferri), c’est beaucoup plus compliqué à établir et à gérer.

Et pourtant c’est primordial dans la construction d’un portefeuille en choisissant dès le début les bonnes enveloppes (on critique beaucoup l’assurance vie de part ses frais, mais en proposant un actif sûr en la matière du fonds euros et en autorisant des équilibrages actions/fonds euros immédiats et sans fiscalité, elle est de loin le meilleur outil pour gérer son allocation d’actifs quand commence la phase de distribution en augmentant temporairement son allocation vers les fonds euros pour parer à la sequence of return risk).

Salut Mathieu

Merci pour le partage, c’est toujours un plaisir de te lire.

Sais-tu s’il est possible pour un résidant français d’acheter des ETF cotés au NYSE avec un broker type Degiro ou IB? Après quelques recherche, j’ai l’impression que ce n’est pas possible.

Bonjour Lolo

Non cela ne dépend pas du courtier mais des lois Européennes stupides qui interdisent aux Européens d’acheter les ETF non UCITS…

Merci Mat’

Est-ce que tu pourrais nous expliquer comment fonctionne un ETF hedgé? Est-ce que la couverture de change se fait chaque jour?

Bonjour Lolo

L’ETF hedgé va simplement suivre chaque jour l’évolution du S&P500 (en dollar) et va répliquer à l’exact ses mouvements. Il ne fait pas ensuite de conversion eur usd chaque jour avec le change, donc oui le hedge est quotidien.

Well done Matthieu,

Je vois que tu as fait le ménage dans ton portefeuille. C’est ce que je te recommandais le 3 juillet 2021 et ça fait plaisir de voir que tu t’ai fais à l’idée… Tu vas beaucoup mieux connaitre les sociétés de ton portefeuille et tu détiens au final celles dans lesquelles tu as beaucoup plus confiance. Ta performance n’en seras que meilleure!

A bientôt

Mazza

Bonjour Mazza

Oui je compte conserver beaucoup moins de lignes, ou en tout cas me focaliser sur des entreprises plus solides (matures) et réduire la poche de small, ce qui me permettra surtout de réduire le risque et la volatilité (pas nécessairement d’améliorer la performance)

Bonjour à tous,

@ Matthieu : Degiro a de nouveau augmenté ses tarifs depuis hier. De 0.5€ on est passé à 1€ la transaction. Quel est ton avis sur cette question ? Restent-ils malgré tout les moins chers comme ils l’affirment ?

@ Fred : j’avais posté les questions ci dessous il y a quelques temps dans un autre post . Peut-être que vous ne les aviez pas vues et c’est pourquoi je me permets de les remettre ici étant entendu que vous ré abordez le sujet (Matthieu si ma démarche est mal venue tu supprimes 😉). Si au contraire vous les aviez vues et que c’est volontairement que vous n’aviez pas répondu, je comprendrais et aucun souci 😉

« Etant en pleine réflexion sur l’allocation globale de mon PF, j’ai fait quelques recherches ces derniers jours sur la composante moins risquée que selon vous tout bon porte feuille doit posséder à savoir Fonds euros et cash mais aussi Obligations et autres TIPS,

Dès lors :

1) Pensez vous qu’il est judicieux d’investir actuellement sur cette classe d’actifs (obligations) alors que les remontées des taux ne sont pas terminées, que la corrélation avec les actions est de plus en plus forte et enfin que l’inflation est très importante ?

2) J’imagine que vous passez par des ETF obligataires car dans un ancien commentaire vous évoquez détenir des Aggregate Hedged. Pour cette détention, vous passez par des assurances vie uniquement (cf votre réponse à Thierry ci-dessus) ou aussi via vos CTO ?

3) Quels ETF obligataires ou TIPS seraient-ils intéressant de regarder de plus près ? J’ai cru comprendre qu’il est bon de détenir de l’US hedged et de l’Europe mais quid des durations voire de l’émetteur (Ishares, … ?)

4) Lorsque vous évoquez le cash dans cette partie « sécure » du PF Global, entendez-vous par là uniquement le cash disponible pour investir dès qu’une baisse de marché se présente ou également le cash qui correspond à votre épargne de précaution ? »

Amicalement

Bonjour Ludovic

Oui les frais Degiro passent bien de 0,5 à 1€ (+ les frais de change). Cela reste toujours avantageux, même si cela augmente progressivement. C’est surtout le change qui est gênant car c’est en % donc sur les gros montants ça coûte vite cher

Bonjour Mathieu

Je suis en train de migrer de DEGIRO vers IBKR.

J’utilise les deux plateformes.

Les frais de charge sont moins élevés chez IBKR et les frais de courtage également.

La plateforme est plus friendly chez DEGIRO

Matthieu il va bientôt falloir que vous hébergiez votre propre forum 😉

Ludovic

Non je n’avais pas vu vos questions. Si je voulais y répondre en détails, ce serait très long par écrit. Donc je vais essayer de synthétiser …

Investir en obligations, comprendre le fonctionnement d’un fonds obligataire, c’est beaucoup plus compliqué que de comprendre le fonctionnement des actions. Et pourtant, il faut, selon moi, avoir des obligations en PF … justement car ce ne sont pas des actions ! Cela fait partie de la saine diversification d’un PF (lors de la « lost decade » sur les US 2000/2010, ceux qui avaient un PF diversifié avec des obligations ont beaucoup moins souffert que ceux qui étaient 100% actions !).

Les grands principes:

– sûreté et liquidité maximale : chercher du « yield » sur sa partie obligataire, ça n’a pas de sens. Si on veut plus de rendement, on augmente sa part actions, on ne dégrade pas la qualité de sa partie sûre de PF ! Typiquement, si vous misez sur des obligations corporate, qui plus est high yield, vous avez des obligations qui se comportent pratiquement comme des actions et qui baissent en période de stress, donc vous n’avez pas une partie assez sure pour rebalancer vers les actions au moment opportun. Les obligations doivent être donc majoritairement d’états, et d’états bien notés.

– ne pas s’exposer au risque de devise : toujours selon le principe de la sûreté maximale et de la volatilité minimale pour la partie sécurisée du PF, il ne faut pas s’exposer au risque de devises pour la partie obligataire de son PF.

– fiscalité minimale : la partie obligataire d’un PF jouant les vases communiquant avec la partie actions lors des rebalancing qui vous permettent de conserver votre allocation d’actifs et donc votre niveau global de risque, il faut au maximum de na pas être imposé lors des opérations.

Si vous combinez les 3 points ci-dessus, vous arrivez logiquement à la conclusion que le fonds euros d’une ou plusieurs AVs est LE fonds obligataire par excellence à privilégier. Nous épargnants français avons la chance incroyable de pouvoir utiliser cette enveloppe avec le fonds euros qui est sûr, liquide, non fiscalisé. C’est juste incroyable, il n’y a qu’en France que ça existe !

En ce qui me concerne, en plus du PER qui permet de défiscaliser, je considère que de bonnes AVs en ligne aux frais réduits avec des ETFs actions doit constituer la partie majoritaire d’un PF, loin devant un PEA une fois que son plafond de versement est atteint, et très très loin devant un CTO. Car même si vous avez un peu de frais sur une AV, les avantages de son fonctionnement (disponibilité du fonds euros, liquidité, pas de fiscalité) sont tellement énormes dans une optique de sécurisation/consommation d’un PF, que c’est juste incontournable. Avec le fonds euros, vous ne vous posez jamais la question de savoir si c’est le bon moment ou pas d’avoir des obligations en fonction de l’évolution des taux, c’est juste magique. Oui le CTO c’est super pour investir … mais il faut voir plus loin : entre la fiscalité importante, et surtout changeante, et la non disponibilité d’un fonds aussi sûr que le fonds euros, ce n’est pas l’outil idéal (pour moi) de constitution d’un patrimoine. Le cash que vous laissez sur un CTO ou un PEA a un coup d’opportunité net d’inflation à ne pas être investi bien plus important que le fonds euros d’une AV.

Maintenant, pour répondre à vos questions:

1/ 2022 est une année difficile, on peut maintenant parler de krach obligataire. Il me semble avoir lu sur le blog de Ben Carlson que les années ou actions et obligations sont en baisses sont très rares, 3 ou 4 depuis les années 50 visiblement. Après 40 ans de bull market sur les obligations avec la baisse des taux, nous vivons une période très compliquée en raison de la vitesse de remontée des taux. Il faudra un moment avant que le roulement des obligations dans les fonds obligataires n’incorpore de nouvelles obligations au taux plus élevé faisant ainsi repartir la valeur des fonds à la hausse. Pour ma part, là où j’avais des fonds obligataires (CTOs et PEA), je n’en ai plus depuis environ février 2022 (support important cassé si on se réfère à l’analyse technique), tout est en cash en attendant que ça ce calme de ce côté là, probablement pas avant début 2023 avant de re investir progressivement. Sur AV, aucun problème si vous avez lu ce qui précède.

2/ et 3/ Pour les obligations en CTOs (qui représentent à peine 15% de mon PF), je vais au plus simple et global, pas besoin de complexifier outre mesure. Je m’en tiens à EUNA/AGGH de IShares. Pour les TIPS, j’utilisais IS3V toujours de IShares en 2021. Mais attention aux TIPS, ce qui est important, ce n’est pas le niveau d’inflation, c’est l’écart entre le niveau réel et ce qui était anticipé lors de l’émission du titre. En 2021, les TIPS ont bien performé car l’inflation se présentait plus importante que prévue (on y est en plein !). Mais maintenant, cela semble moins évident pour le futur. Je n’ai plus de TIPS. Si au lieu des ETF globaux world vous voulez vous concentrer sur les US only, toujours en hedged, il vous fait utiliser IUAE (aggregate) et IBC5 (TIPS). En PEA, pas le choix, il n’y a que OBLI : attention, cet ETF est peu liquide, il y a souvent des trous dans le carnet d’ordre, il faut attendre que celui-ci soit stabilisé et ne passer que des ordres limites.

4/ Quand je parle de cash dans la partie sûre du PF (donc en CTOs et PEA), je ne parle que de cash présent dans une enveloppe d’investissement. Le cash, ou presque cash, que vous avez dans votre épargne d’urgence ou que vous allez avoir en phase de distribution une fois que vous l’avez retiré de votre PF, il est dans un « bucket » différent (le plus souvent dans des livrets réglementés de type LA, LDD, CEL ou encore compte sur livret sans plafond). Il ne compte absolument pas de le pourcentage d’allocation d’actifs de vos investissement. Enfin c’est comme ça que personnellement je fonctionne ; j’ai le PF d’un côté (avec du cash), et la réserve de l’autre (avec du cash). Le fonctionnement des « buckets » (je vous renvoie à C. Benz de Morningstar), c’est cloisonné, et ça va du PF vers la réserve, jamais dans l’autre sens.

Vous écrivez « Etant en pleine réflexion sur l’allocation globale de mon PF ». C’est ce qui prend, et de loin, le plus de temps. Et c’est ce qui est le plus important. En considérant à la fois phase de capitalisation et phase de distribution, avec les différents « buckets » de tout son patrimoine. Une fois que vous avez choisi les enveloppes, l’allocation d’actifs et les fonds, il n’y a plus rien à faire. Sauf épargner et verser au maximum et rebalancer de temps en temps. La seule difficulté, tolérer la volatilité.

Bonjour Fred,

merci pour vos informations et expériences je vous lis depuis plusieurs mois et j’apprends énormément (et je me rends compte que j’ai fait des erreurs mais c’st comme ça qu’on apprend, c’est ça l’expérience!).

Je me dirige de plus en plus vers une stratégie ETF (avec qqes titres vifs que j’apprécies sur le PEA type LVMH, AL, l’Oréal, hermès) mais j’apprécie détenir les ETF en direct sans dépendre d’un assureur. C’est la raison pour laquelle je me suis réticent à placer tout mon PF en AV (blocage des retraits en cas de crise, loi pacte II). Ne craignez vous pas cela ?

Pour les obligation en PEA je n’en ai pas, mais sur CTO je trouve que ERNA/ERND de Ishare est intéressant, obligation très courts termes (donc peu sensibles aux variations des taux), liquide, et performance corrects.

Je trouve qu’elle fait bien le job. Qu’en pensez vous ?

Bien à vous,

Vincent

Vincent

Pour ERNA/D, réduire la duration d’un fonds obligataire est effectivement un bon moyen de réduire la sensibilité aux taux (au prix d’un rendement plus faible). Personnellement, short et intermediate term sont ok, au delà de 10 ans j’évite.

Mais attention, sauf erreur de ma part, ERNA n’est pas couvert en devise. La performance sur les 2 dernières années est complètement faussée par la hausse du dollar par rapport à l’euro. En ce qui me concerne, j’évite totalement le risque de devises pour mes obligations. Vous allez pleurer quand l’euro va reprendre 10% sur le dollar …

Pour votre réticence à placer en AV, méfiez-vous des prêcheurs d’apocalypse qui agitent le chiffon rouge du blocage possible des retraits depuis des années. Rien n’est parfait, du courtier qui prête vos titres aux ETF synthétique en PEA en passant par la constitution des fonds euros en AV. Si vous vous bloquez pour ce genre de scénario de fin du monde, vous n’allez pas investir sur grand chose …

Bonjour et merci à tous pour ces échanges.

quand vous dites éviter le risque de devise : vous préférez les ETF obligataires hedgés en euro comme AGGH ou en USD comme AGGU ?

j’ai souvent lu (du moins pour les etf actions) que sur le long terme, le hedge est moins utile, est-ce différent pour les obligations ?

Je pensais ainsi prendre 1/3 de TIPS (ITPS ou ITPE) et 2/3 d’aggregate (AGGH ou AGGU), qu’en pensez vous ? ou 50/50.

Diogène

Attention, on ne parle pas de la même chose.

Sur actions, se diversifier en devises peut être une bonne diversification. A la condition de le faire sur des devises « fortes », c’est à dire qui oscillent entre elles dans le temps autour d’un point d’équilibre. Il vous faut éviter celles qui se dévaluent structurellement.

Sur obligations, il faut l’éviter. En effet, lorsque vous avez besoin de taper dans votre partie obligataire en marché baissier action, lors d’un équilibrage vers les actions en phase de capitalisation, ou lors d’un retrait en phase de distribution, vous ne pouvez pas vous permettre à ce moment là d’avoir un fonds obligataire qui a perdu 20% à cause du change ! La partie obligataire, elle doit être sûre et stable. Si les variations de devises ont plus d’amplitude que le coupon distribué par les obligations, vous perdez tout l’aspect de stabilisation de cette partie du PF.

Bonsoir Fred,

Oui, les prêcheurs d’apocalypse sont fatigants à la longue, mais comme dans la fable « l’enfant qui criait au loup » le danger peut devenir bien réel malheureusement.

Personnellement, je suis de plus en plus dubitatif quant à l’avenir à moyen terme de la zone euro (et donc de ses obligations intégrées aux fonds euro). Sur-endettement des états, stratégie politique et énergétique aléatoire (un euphémisme), désindustrialisation de la France (cf PIB privé en baisse continuelle), une BCE qui tentent de lutter contre l’inflation par la hausse rapide des taux mais risque pour le coup de provoquer récession et insolvabilité des états (type Grèce 2012)… Si la zone euro explose, il se passe quoi ? Tout ça pour dire que le cash en euro chez un assureur… Un ETF OR couvert à 100% par des réserves physiques serait peut-être une alternative ?

Bonjour Vincent

Au delà des frais spécifiques aux AV, de la loi SAPIN pouvant à tout moment bloquer les retraits, il y a également un dernier critère (majeur!) à prendre en compte.

Sur AV vous détenez des UC, donc n’êtes pas propriétaire des titres détenus. Vous avez juste une créance envers l’assureur. En cas de faillite, vous perdez tout, sauf la garantie d’environ 100k€ (qui n’est clairement que du bluff car les assureurs n’auraient pas les moyens de rembourser tout le monde à cette hauteur). C’est donc un facteur à bien prendre en compte également

Matthieu, vous avez raison de préciser ce risque. Il existe, mais il reste assez théorique. Dans un pays « communiste » comme la France, il est fort probable que l’Etat vienne au secours d’un assureur en faillite, comme il l’a déjà fait pour des banques par le passé. Le moyen de se couvrir est de multiplier les contrats chez des assureurs différents, entre 5 et 10 selon la taille de son PF (pour ma part, j’en cumule 7 différents ce qui ferait moins de 15% de perte sur la partie AV du PF en case de faillite d’un, je pense que c’est gérable).

Bonsoir Fred

Je suis d’accord avec vous, dans un pays comme la France (qui est d’avantage communiste que capitaliste c’est clair), l’état viendra certainement au secours des assureurs (qui sont d’ailleurs souvent des filiales de banques comme Spirica et Arkea par exemple…).

Néanmoins, multiplier les contrats n’est pas très pratique dans le concret. Je l’ai fait par le passé, mais cela ne facilite clairement pas la gestion de son patrimoine (et les méthodes d’arbitrage ne marchent pas aussi bien puisqu’on ne peut pas virer l’argent d’un contrat sur un autre sans sortie fiscalisée).

Ensuite lorsque vous dites que le fond euro n’est pas imposé, ce n’est pas correct. 17,2% de CSG au mieux pour une AV de plus de 8 ans et dans une limite de 4600€ de PV, c’est clairement de l’impôt… 2% de rendement devient 1,66% après CSG…

Le « zéro » impôt n’existe malheureusement pas dans un pays communiste…

Bonjour,

Je me permets juste de vous dire que si le zéro impôt n’existe pas, c’est avant tout pour payer les école et l’hôpital. On l’oublie mais contrairement aux USA, c’est quand même une chance que tout le monde puisse accéder aux études supérieures sans avoir une vie entière à rembourser cette dette. Pour l’hôpital, on l’oublie assez vite aussi mais certains médicaments pour le cancer coûtent plusieurs dizaines de milliers d’euros pour une pillule. Au USA, on demande avant à la famille si elle a les moyens de payer la réanimation avant d’envoyer le patient même si c’est un enfant. C’est des choses anodines pour beaucoup chez nous parce qu’on n’a jamais eu a ce soucier de ça mais quand vous allez aux usa, la santé et les études des enfants sont les premières préoccupations bien souvent

Bonjour Rémi

Évidemment il y a des avantages, mais c’est tout de même drole de parler de l’école et des hôpitaux, qui sont justement 2 des postes dans lesquels la France coule totalement depuis maintenant de nombreuses années. La qualité des services public est de pire en pire, il n’y a qu’à regarder les classements internationaux où en dégringole chaque année.

Étant donné toutes les cotisations, on peut parfois se demander sérieusement où va l’argent.

Je peux vous dire qu’à chaque fois que j’ai été aux urgences (pour ma femme ou pour moi même) nous avons toujours été très mal soigné, et avons même une crainte réelle d’être malade car nous ne savons jamais à l’avance si nous allons être soignés correctement. C’est en tout cas une réalité en région parisienne (hors clinique privées à Paris). Un exemple pour appuyer cela : ma femme a fait il y a peu de temps un grosse infection au rein (elle était pliée de douleur et presque paralysée). Aux urgences, ils ont fait un mauvais diagnostic (infection urinaire) et lui ont donné un médicament très vieux qui est d’ailleurs maintenant interdit à cause d’effets secondaires assez graves. Conclusion, l’infection s’est aggravée, nous avons du refaire un nouveau diagnostic ailleurs pour la soigner, et ça aurait pu mal tourner…

Pour l’éducation, je donne depuis très longtemps des cours particuliers de Maths à des jeunes (presque une dizaine d’année) donc suis bien placé pour voir cette dégringolade catastrophique…

La France est un beau pays, plein de valeurs et de bons sentiments, mais je ne suis pas certain d’être optimiste quant à son avenir malheureusement…

Merci Fred pour toutes ces précisions. Je me doutais que vous ne les aviez pas vues car vous n’êtes jamais avare de conseils ou de partage d’expérience.

Si je vous comprends bien, actuellement votre grosse partie obligataire est essentiellement constituée par les fonds euros. Vous aviez jusque février des ETFs obligataires monde sur CTO mais revendus. Toutefois pour ces derniers, je suis allé voir un peu EUNA et AGGH mais en fait ce sont les mêmes ; seule la bourse de cotation est différente (Amsterdam vs Milan). Pourquoi investir dans les deux ? Si un seul mieux vaut privilégier Amsterdam non ? Et si j’ai vraiment bien tout saisi, mieux vaut attendre a minima début 2023 pour franchir le pas ?

Je vais revenir sur les fond euros et me mettre dans la situation d’un jeune couple. Le rendement 2021 de l’une des meilleures AV en ligne (Linxea Avenir) était de 1.3%. Dès lors aujourd’hui avec la revalorisation du taux des livrets A et LDD à 2% et au regard des plafonds autorisés (respectivement 22950€ et 12000€), un couple peut sécuriser jusqu’à 69 900€. Sur cette base, ne faut-il pas ouvrir des AV Fonds euros uniquement lorsque ces 4 livrets sont pleins. Lorsque l’on dispose d’un plus gros patrimoine le raisonnement est bien entendu différent.

Enfin pour le cash, nous sommes bien d’accord et je fonctionne comme vous le décrivez.

Amicalement

Ludovic

EUNA et AGGH sont effectivement la même chose. J’ai donné les deux tickers par habitude car j’utilise les 2 en fonction du CTO employé, pour tirer au mieux bénéfice des frais différents selon le courtier (Amsterdam et Xetra en l’occurence). Si vous devez en privilégier un, utilisez celui côté sur Xetra, beaucoup plus liquide !

Quand sera le point bas sur les fonds obligations ? Je n’en sais rien, personne ne le sait. Probablement pas avant début 2023 … ou plus tard. Il vous faudra faire un peu d’analyse technique sur un graphe si vous voulez validez le point d’inflexion 🙂

1.3% sur Linxea Avenir, ça me semble peu, j’ai le souvenir que le fond euros opportunités à fait plus. Vous avez les AV en ligne chez Swisslife qui ont fait plus aussi. Ceci étant dit, vous avez raison, à court terme, les livrets réglementes ont retrouvé un peu d’intérêt (c’est le cas de le dire !). Si cela suffit à équilibrer la partie actions de vos AVs en fonction de l’allocation actions/obligations que vous avez choisie, cela s’étudie effectivement. Ceci étant dit, si on se prend un -30% supplémentaires sur les actions pendant 1 an encore, il vous faudra faire un transfert de ces fonds vers les AVs pour équilibrer … autant les avoir dans les AVs, cela sera plus simple à gérer. La différence de rendement est vraiment minime pour se compliquer ainsi la tâche … enfin ce n’est que mon avis.

Je ne dis pas que notre système de santé est idéal. Je suis moi même infirmier aux urgences (et je fais plein d’autres choses) et je comprends votre désarroi. Le souci c’est que nos politiques (merci Sarko et Hollande) ont décidé qu’il fallait sabrer les budgets de la santé. Ça a été fait avec brio, résultats on a fermé ses lits de partout et on n’a plus d’infirmier parce que tout le monde est parti. Le problème des médecins est plus ancien, ça à 30 ans parce que nos brillants politique de l’époque ont commencé à voir que les Français consommaient du soin donc pour limiter ils se sont dit qu’en limitant le nombre de médecin, on allait réduire le nombre de soin consommés par les Français. Résultats, on n’a plus de médecin donc on prend tout ce qu’il y a et non seulement ce n’est pas suffisant mais en plus la qualité n’est pas forcément la. Le cas de votre femme est tout sauf un cas isolé malheureusement. Maintenant il va falloir 15 – 20 ans pour qu’on retrouve un nombre de médecin suffisant pour soigner comme il faut la population.

Au final il s’agit de choix de société, soit on choisit de réduire les budgets et ça va mal se passer ou alors on choisit d’y mettre les moyens mais ça a un coût.

Merci pour votre retour d’expérience Rémi. Je précise à nouveau (ce n’était pas clair dans mon message précédent) que je ne fais aucun reproche au personnel soignant, mais d’une manière plus globale au « système de santé ». Entre l’administratif qui bouffe une grosse partie du travail, + les logiciels assez archaïques + les sous investissements et le manque de personnel, c’est difficile.

Quand je vois en plus comment les gens mals élevés et agressifs se comportent avec le personnel soignant débordé, c’est vraiment déprimant et cela ne doit vraiment pas donner envie de faire se métier, qui reste malheureusement uniquement une vocation et qui n’a pas beaucoup « d’avantages » qui seraient bien mérités…

Sans parler dans certaines cliniques que le gros du boulot est fait en bonne partie par des internes fatigués avec peu d’expérience et qui travaillent de nombreuses heures sans repos.

quelques chiffres trouvés sur le site de Knoema :

Depenses de santé (% PIB)

France 11,1 – Chine 5,4 – Norvège 10,5 – Japon 10,7 – USA 16,8

Dépenses de santé par habitant en USD

France 4492 – Chine 535 – Norvège 8007 – Japon 4360 – USA 10921

Espérance de vie à la naissance

France 82,2 – Chine 77,1 – Norvège 83,5 – Japon 84,6 – USA 77,3 (merci le fentanyl)

Bonjour Matthieu,

Il va falloir penser à créer un fil Télégram pour les échanges entre ta communauté… Tu as un succès grandissant avec des intervenants comme Fred, Gérard qui apporte du contenu.

Jc

@ Fred

Bonjour

Merci pour la réponse détaillée.

En fait la question ne vous était pas spécialement destinée, c’était une question d’ordre général.

Dans l’ensemble, je connais les mécanismes que vous exposez.

Pour autant, il y a un paramètre majeur que vous occultez, c’est le profil de l’investisseur.

Si j’avais 30 ans, votre stratégie me semble pertinente.

Mais ce n’est pas mon cas.

J’ai 58 ans, et une décennie perdue à mon âge a un tout autre sens.

Je suis totalement investi 40% ETFs et 60% actions.

Mon portefeuille a une valorisation de 125.000€.

J’ai commencé à investir il y a 3 ans seulement (hélas) avec une stratégie assez agressive.

Pour l’instant, je n’ai absolument pas besoin de cet argent, et j’alimente tous les mois et réinvestis la totalité des dividendes.

Imaginons que nous entrions dans une phase de décennie perdue.

Et bien dans dix ans, je serai peut-être mort.

Il est possible aussi que dans 4 ans j’ai besoin de compléments de revenus, vu le désastre économique qui s’annonce en France.

Dans ce cas, les titres qui me rapportent des dividendes m’éviteront de vendre mes actions ou mes ETFs en bear market.

D’autant que les actions à dividendes sont souvent bien plus résiliantes en cas de beat market.

Et je le constate en ce moment même.

Abbvie par exemple est en positif depuis le début de l’année et continue de me verser des dividendes.

On ne peut pas en dire autant des indices.

Quand au fait qu’une action puisse perdre la totalité de sa valeur, c’est un argument très discutable.

N’ayant aucune valeur dépassant 4% de mon portefeuille, ça ne me mettrait aucunement en péril.

De toute façon, qu’elle soit dans un ETF ou pas, ça ne change rien au problème.

Si elle perd 80% de sa valeur, je m’en débarrasse comme le ferait un ETF.

En fait, je suis toujours en phase de capitalisation mais plus pour très longtemps je pense.

Avoir une partie de mon portefeuille avec des titres à dividendes résiliants, me permet de dormir sereinement.

Alors peut-être qu’investir en full ETF fera de moi quelqu’un de plus riche dans 15 ans, mais je ne serai peut-être plus là pour le savoir.

Bien à vous.

Thierry

Il semble que vous vous posez beaucoup de questions quant à la phase de consommation de votre portefeuille. C’est assez logique dans la mesure où vous êtes un « jeune » investisseur (oui vous avez commencé tard, mais vous êtes dans une meilleure situation que si vous n’aviez jamais commencé) et peut être que vous n’avez pas encore assez réfléchi à cela et c’est compréhensible. Peut être, si vous n’avez personne dans votre entourage qui n’est de bon conseil, est-il temps de faire appel à vrai CGP, indépendant (c’est à dire rémunéré à l’heure), qui pourrait vous aider ou vous orienter ?

Moi ce que je peux vous dire, et vous en faites ce que vous voulez : il n’y a que vous, en fonction de votre vie, de votre travail, de vos contraintes, de vos objectifs, qui puisse dire dans combien de temps vous allez être amené à consommer votre portefeuille. Vous n’allez pas le structurer de la même façon si vous aller taper dedans dans 2 ans ou dans 10 ans. Plus l’échéance est courte avant la consommation, plus vous devez « sécuriser » une partie de votre PF avec du cash/obligations/fonds euro/livrets réglementés afin de ne pas avoir à vendre des actions lors d’une forte correction (au contraire, vous allez puiser dans cette partie sécurisée en attendant que les valorisations remontent). Pour moi, commencer une consommation du capital avec 100% actions, c’est beaucoup trop risqué émotionnellement (même si c’est statistiquement ce qui a la plus grande espérance de rendement).

Vous semblez redouter une phase de « décennie perdue ». Dans l’absolu, il vaut mieux qu’elle arrive avant que vous ayez commencé à taper dans votre PF (vous êtes encore en phase de capitalisation, donc vous achetez à moins cher) qu’au début de votre phase de consommation (là c’est problématique si vous n’avez pas de partie « non actions »). Mais dans un cas ou dans l’autre, vous n’y pouvez rien, vous ne choisissez pas ce que va faire le marché, vous n’avez aucun pouvoir d’influence là dessus. Il y a dans la vie d’un investisseur une petite partie de chance quand aux cycles boursiers que l’on rencontre. Tout le monde doit faire avec. Et ce que vous devez faire, c’est construire votre portefeuille et votre allocation d’actifs pour être « tout terrain » en fonction d’un environnement de marché que vous ne choisissez pas.

Pour ma part, je me suis déjà exprimé la dessus, je ne suis pas un défenseur de la stratégie dividendes qui repose plus sur un biais psychologique que sur quelque-chose de rationnel (pas de sur-performance démontré, moins de diversification, plus de fiscalité etc …). Je trouve au combien plus simple de consommer de simples ETF capitalisant que d’avoir à gérer des dividendes de titres que l’on a toute les chances de mal choisir. Connaissez-vous les stratégies de consommation de capital ? De la célèbre « 4% rule » Trinity Study au « ceiling and floor » de Vanguard ? Il y en a d’autres …. mais il faut garder en tête qu’il faut garder de la flexibilité dans la phase de consommation, si le marché ne s’y prête pas, il faut savoir se serrer momentanément la ceinture pour attendre des jours meilleurs. Ceci étant dit, il faut savoir rester réaliste et raisonnable quant à la rente que l’on va pouvoir obtenir de son PF. Avec environ 200Ke (et c’est déjà très bien), ne vous attendez pas à obtenir beaucoup plus qu’environ 500e nets de rente mensuelle perpétuelle, c’est un ordre de grandeur.

Pour conclure, et j’arrêterai là, vous avez peut être de bonne raisons, mais vous semblez être très négatif quant à votre futur et votre espérance de vie. Chez les anglo saxons, il y a un dicton qui dit « save like a pessimist, invest like an optimist ». Pour réussir, il faut épargner comme un pessimiste, jusqu’à ce que ça fasse mal (donc beaucoup), mais il faut investir comme un optimiste, investir en actions, beaucoup, croire à l’efficacité des marchés et du capitalisme, croire en l’économie et au « génie » créateur des hommes. Sinon, on ne fait rien … vous devez retrouvez un peu d’optimisme quant au process que vous suivez et à vos investissement. Alors oui c’est vrai, vous vous y prenez un peu tard pour avoir des résultats très conséquents, mais le passé est le passé, vous ne pouvez plus rien y faire. Vous êtes dans une meilleure position que si vous n’aviez rien fait, et il vous reste encore du temps pour continuer à investir, vous former et travailler votre stratégie de consommation de capital. Personne ne le fera à votre place. Vous le méritez. Courage.

Bonjour Matthieu,

Encore une petite question sur ton choix d’ETF. Je vois qu’il y a un des ETF qui est logé dans ton CTO. La raison est elle de conserver une partie de ton exposition ETF qui ne soit pas en réplication synthétique (à cause du risque de contrepartie)?

Bonne journée,

Tristan

Bonjour Tristan

Oui c’est globalement ça, également pour les frais annuels inférieurs, et aussi parce que initialement pour la mesure de performance et séparation des enveloppes je voulais consacrer le PEA à l’Europe et le CTO aux US. Aujourd’hui ce n’est plus le cas et je n’hésite pas à prendre de l’ETF S&P500 sur PEA. À refaire pour les ETF, je commencerai d’abord par le PEA, puis ensuite une fois plein je prendrais en effet du Ishares à réplication physique sur CTO.

D’accord, merci ))

A la limite, lorsque ton PEA sera plein, tu pourras commencer à arbitrer pour :

– sur ton CTO : loger tous tes ETF US (100% réplication physique)

– sur ton PEA : remplacer les ETF US par des actions ou ETF UE

Ça reviendrait à l’objectif initial de suivi tout en nettoyant la partie synthétique (que j’ai aussi en portefeuille, pour les avantages quand même hyper intéressants, même si ça me dérange un peu en tant que boursier).

Non dans ce cas sur PEA je resterai sur des ETF US et quelques actions de croissance /qualité EU. Je ne veux pas blinder le PEA d’entreprises Européennes (ou d’ETF Européens) qui ne sont pas suffisamment qualitatives pour avoir une grosse exposition

Oui, je pensais plutôt à cela dans l’optique :

– de ne conserver que les ETF à réplication physique lorsque le portefeuille global sera devenu très gros (afin d’éviter les risques de contreparties de l’ETF à réplication synthétique)

– de ne conserver qu’un émetteur lui-même US

Il est clair que les ETF US sont plus performants que les ETF d’autres zones (Europe, Asie). Les USA demeurant la zone mondiale respectant le mieux le système capitaliste libéral, et aussi le plus éloigné des soubresauts géopolitiques.

Par contre, quel est le moins pire selon toi entre ces 4 ETFs (en termes de perfs/risques) :

– Europe (Europe 15)

– Europe (Emu)

– Asie (Asia-Pacific)

– Asie/Monde (Emerging-Markets)

???

Bonjour

Il vaut mieux partir sur de l’Europe large que de l’EMU, de manière à diversifier sur la devise, notamment la détention de CHF et de GBP. La zone euro est fragile donc autant en sortir au maximum.

Ensuite, il n’y a pas de « meilleur ETF ». Tout dépend de vos convictions sur les différentes zones mondiales. Avec un ETF World par exemple, vous ne prenez de paris sur aucune zone et vous respectez dans les proportions les capitalisations des différents pays. C’est donc conseillé si vous ne savez pas comment pondérer les zones (auquel il faudra rajouter environ 10-15% aux pays émergents d’Asie si vous y croyez, qui ne sont pas dans le World).

Petite question concernant Linde : le titre est côté sur le Xetra à Francfort et sur le NYSE, mais le siège social est en Irlande.

Donc pour avoir Linde sur le PEA on doit acheter les titres sur le Extra à Francfort.

Mais la fiscalité est elle bien celle de l’Irlande et non celle de l’Allemagne? Le prélèvement à la source sur le dividende est il bien de 15% (seulement) pour ce titre?

Bonjour

Peu importe la place, c’est le siège social qui compte. Vous pouvez donc acheter Linde sur PEA à Xetra ou au NYSE, les 2 fonctionnent. Néanmoins pour profiter de la loi pacte (et donc des frais de courtage réduits à 0,5%) il faut privilégier Xetra.

C’est le précompte Irlandais de 25% qui s’applique, mais étonnamment, sur Linde, il est de 0% chez mon courtier (contrairement aux autres entreprises Us/irlandaise que je détiens). Donc j’en profite 🙂

A mince, je pensais que le prélèvement à la source sur dividende était de 15% pour l’Irlande (au lieu de 25%).

J’ai vu que tu avais soldé ta position du AL pour passer sur Linde il y a qqes mois (meilleur croissance, meilleurs marges, position de leader, même si AL n’est pas très loin) : grand bien t’en as pris, Linde a beaucoup moins baissé. 😉

Merci pour le rappel sur la loi pacte 😉

PS : tu aurai acheté quand même Linde si tu avais du payer les 25% (ou 15%) de précompte comme tout le monde (je pense que oui)? ou peut-être moins? ou peut-être sans sortir à 100% de la position sur AL?

Le truc qui m’a vraiment saoulé sur AL, c’est toute la spec qu’il y a eu autour des actions gratuites. C’est vraiment débile cette histoire, ça n’apporte rien aux actionnaires (on se les paye nous-même en dilution des actions « gratuites »).

Oui j’aurais pris Linde dans tous les cas, qui a une performance boursière largement meilleure que AL sur le long terme.

Et totalement d’accord, les actions gratuites c’est de la com mensongère, ce n’est qu’un split à 1/10 sans aucune création de valeur (à moins dàvoir la majoration à 10% avec des titres au nominatif). On subit à contrario la dilution sur le titre…

Par contre Linde a l’air d’avoir souffert en 2018, 2019 et 2020 (marge nette très faible sur cette période – en dessous de 10% – qui ont décollées par la suite), je ne sais pas trop ce qui s’est passé à cette époque. Le CA a fait un bon en 2018, donc peut-être que c’était une acquisition qui a mis du temps à être digérée.

Je n’ai olus la date mais linde a fusionné avec Praxair environ à cette date, c’est peut-être ça

Bonsoir,

je ne comprends pas votre théorie sur l’action gratuite de AL.

Pour ma part, j’avais 10 actions, j’ai donc perçu, l’action gratuite ce qui a baissé mon PRU de 10% et le lendemain, j’ai revendu cette action, donc gain net au cours du jour…

Pour ma part, je trouve cela très intéressant…

Non Laurent, lors de l’introduction de l’action, toutes vos actions ont perdu 10%. Vous n’avez donc rien gagné (sauf si titre au nominatif). Que vous ayez 10 actions à 100€ ou ~11 actions à 91€, ça vous fait toujours 1000€. Et cela n’a rien à voir avec un dividende : lors d’un dividende le cours baisse de x%, mais l’action a tendance à remonter d’autant car il n’y a pas de dilution. Lors de l’attribution, il y a 10% d’actions en plus, donc le BNA baisse de 10%.

Lorsque Amazon passe de 1 action à 2000$ à 20 actions à 100$, vous n’avez pas fait x20. C’est exactement pareil avec AL…

Le seul avantage est que le cours de bourse reste sur des niveaux faibles, ce qui facilite la liquidité du titre (si AL n’avait jamais fait cela, le titre serait peut-être à 400€ maintenant donc moins liquide pour les petits porteurs, qui sont la cible principale de cette option proposée par AL

Bonjour Matthieu

Pour AL, le seul interêt d’une pour dix, c’est quand on ne vend jamais et que l’on ne regarde que son dividende, en fait on gagne l’année suivante 2,90€ sur l’action gratuite, donc pour résumer, le cours perd en gros 10% qui se rattrape généralement tranquillement sur les deux ans, mais l’année d’après on touche un dividende sur 11 actions au lieu de 10. C’est le seul gain et il est si petit qu’il ne justifie en rien la détention d’AL, on peux par ailleurs la détenir pour d’autres raisons mais qui ne sont en rien liés au split tous les deux ans.

Bon week-end

Oui Matthieu et pourtant:

Je vais prendre un exemple et pour simplifier, on va dire que le cours de bourse de AL dans 2 ans sera le même qu’aujourd’hui, et on va rajouter 2 ans de dividendes sur 10 actions au niveau d’aujourd’hui aussi.

Le cours du jour est à 120 euros, j’en achète donc aujourd’hui 10.

Investissement: 120 x 10 égal 1200 euros.

2 ans après je perçois une action gratuite, cours ce jour là 120 euros.

J’ai maintenant un nouveau PRU : 1200 euros / 11 actions = 109,09 euros.

Je vends l’action gratuite, soit un gain de 120 euros.

Il me reste 10 actions avec un PRU de 109,09 euros et une plus value latente de 10%.

Pendant ces 2 ans j’ai perçu 10 dividendes à 2,90 euros soit 10 x 2,90 x 2 ans : 58 euros

Pour un investissement de 1200 euros, je perçois 120 euros de vente action gratuite et 58 euros de dividendes sur 2 ans, soit 178 euros de gain , sachant que sur les 10 actions me restant je suis en plus value latente de 10%.

J’ai donc un gain de 14% en 2 ans et la possibilité de récupérer ma mise de départ étant en plus value latente de 10%.

Il y a peut-être quelque chose que je ne saisie pas…

Bonjour Laurent

Ce que vous ne comprenez pas, c’est que si il n’y avait pas eu le split à 1:10, au bout de 2 ans le prix n’aurait pas été de 120€ mais de 132€ dans votre exemple. Donc entre 11×120 et 10×132 c’est pareil…

Si vous n’êtes pas convaincu, essayez de Refaire les calculs calmement sur une feuille et vous verrez.

Il n’y a jamais rien de gratuit en bourse…

Bonjour Mattieu

Je profite de votre explication, claire et limpide sur le plan mathématique aussi bien que le sur le plan philosophique (en bourse, « there is no free lunch » comme ils disent), pour revenir à ce que vous avez écrit un peu plus haut : « lors d’un dividende le cours baisse de x%, mais l’action a tendance à remonter d’autant car il n’y a pas de dilution. » C’est très discutable, pour ne pas dire faux. Je peux vous citer quantité d’actions qui versent des dividendes et dont le cours n’est jamais remonté (bancaires françaises en tête), tout simplement car la croissance des bénéfices futurs reste inférieure au taux du dividende. Quand je discute avec pas mal de gens, il y a très souvent cette idée que :

1/ le dividende c’est « en plus » (dans ce cas, ça serait trop facile, il suffirait d’acheter toutes les actions la veille du dividende et de les revendre ensuite).

2/ même si c’est « en moins » sur le cours, de toute façon ça finit par remonter rapidement sur le cours d’avant le détachement, sauf que les exemples choisis sont toujours ceux d’actions en forte croissance de bénéfices …. cet effet de rattrapage n’a rien de mathématique, il est simplement lié à la qualité du business du titre en question.

Bonjour Fred

Attention ce n’est las vraiment ce que j’ai dit (du moins ce n’était pas ma pensée). Si les bénéfices d’une entreprise restent stables pour toujours, son cours va globalement rester stable, il n’y aura que le dividende à espérer. Si une entreprise a de la croissance, le gain total sera prix (qui généralement suit cette croissance sur le long terme) + le dividende. Pour faire 8% par an, il y a donc plusieurs possibilités. Par exemple une entreprise qui verse 3% et qui a 5% de croissance, ou une entreprise qui verse 0 et qui a 8% de croissance, ou une entreprise qui verse 8% mais qui n’a pas de croissance. Évidemment dans le cas des dividendes élevés, le dividende n’est jamais certain, ce qui en est le risque principal (en plus de la chute des profits, pertes de parts de marchés, et donc par la suite du cours de bourse).

Une entreprise est valorisée pour sa capacité à créer des bénéfices, ou du Ca, ou du Cash-flow etc… via différents ratios. A iso univers économique (donc pas de variations des taux etc…) si une entreprise se paye 15x les bénéfices, que le bénéfice est prévu en croissance l’année d’après, et que le dividende est payé, elle passe donc sous un PER de 15. À iso environnement économique, il n’y a pas de raison que cela arrive, d’où le retour à la moyenne.

Néanmoins autant sur les boîtes US c’est assez bien fait (puisque les entreprises payent des dividendes trimestriels, cela permet d’étaler les chutes dans le temps, et donc de stabiliser le titre), alors qu’en Europe c’est une grosse baisse d’un coup de x%. Parfois le marché l’anticipe et le prix est au dessus de sa moyenne de x% avant le dividende, parfois il le rattrape après, parfois il ne le rattrape pas si les perspectives se degradent et que le dividende n’est plus sur l’année d’après.

Pour le dividende, il faut surtout le voir à mon sens comme si l’entreprise n’était pas côtée. Si en année N+1 les profits augmentent, dans un monde parfait sans spéculation et volatilité, le cours de bourse devrait en faire autant. Il faudrait même ne regarder que les résultats et pas le cours de bourse. Le dividende est donc le gain que l’on obtient, au même titre qu’un bien immobilier qui verse un loyer. Dans cette logique après le paiement, l’entreprise a toujours la même capacité à produire des bénéfices (l’année suivante plus que l’année passée) et donc le prix n’a pas de raison de baisser, ou du moins a toutes les raisons de reprendre le prix d’avant. Sinon cela signifierait qu’on paye chaque année de moins en moins cher un business qui produit de plus en plus de cash, ce qui n’a pas de sens économique

Là nous sommes d’accord 🙂

De façon simplifiée et synthétique, on pourra donner à ceux qui nous lisent la fameuse équation de Gordon :

Expected real return = dividend yield + real earnings growth.

Ceci étant valable à multiple de valorisation constant, dont la variation peut impacter le résultat (ce que Bogle appelait le « speculative return »).

Oui exactement, formule à laquelle en théorie il faudrait soustraire la fiscalité du dividende.

D’où l’intérêt de ne pas se baser sur une stratégie dividendes (entre autres …) 😉

Bon j’arrête de vous taquiner.

Bonne journée, et merci pour les échanges.

Bonjour Matthieu,

Pour revenir sur le thème des sociétés telles Air Liquide concernant l action offerte, si l’entreprise offre en N+2 une action pour 10 détenues et qu elle procède en N+3 a un rachat de ses actions, n est ce pas un moyen intelligent de s enrichir?

Dans ce cas là, que peut faire/dire l autorité de régulation ? Semble t il ce mécanisme permettrait d éviter la friction fiscale n est ce pas ?

Bien à vous,

Jean Christophe

Bonjour Jean Christophe

Une entreprise n’a pas besoin de faire une dilution pour après racheter des actions. Ces deux choses n’ont rien à voir.

Le rachat d’actions est populaire (surtout aux US, en Europe les entreprises le font relativement peu) car c’est une manière d’utiliser du cash pour faire monter artificiellement le BNA, et donc par transitivité le cours de l’action. L’avantage pour l’actionnaire c’est que ce n’est pas fiscalisé instantanément comme un dividende. L’inconvénient pour l’actionnaire contrairement au dividende c’est que si on veut du cash, il faut vendre des actions. Généralement les entreprises US font les deux à la fois. C’était d’ailleurs très avantageux quand les taux étaient bas, car les entreprises pouvaient acheter et annuler presque gratuitement leurs actions (ce qui leur évite de payer des dividendes dessus dans le futur, donc un gain à long terme dessus).

Pour revenir à AL, si vous diluez de 10% pour racheter 10%, c’est comme si vous ne faites rien. Je sais que ce n’est pas simple à comprendre, mais cette histoire d’action gratuite complexifie beaucoup pour rien… le seul gain c’est si vous êtes au nominatif avec le petit bonus de 10% si vous détenez des titres plus de 2 ans (au prix d’un gros sacrifice sur la liquidité car ensuite pour vendre il faut repasser au porteur en appelant votre courtier etc…). Ces 10% de bonus font gagner 10% de 10% tous les deux ans, soit 0,5% par an. Pas de quoi s’exciter, car malgré toute cette poudre aux yeux la performance de Air Liquide est bien inférieure à celle de ces deux concurrents US Linde et Air Product & Chemicals.

Bonjour Matthieu et Fred, D’accord avec vous sur Air liquide, mais en nominatif l’action sur 20 ans a battu largement un indice world , si j’en crois la courbe Morningstar, tout en dormant bien, avec en plus des dividendes et splits majorés.

J’ai commencé a en acheter au nominatif par courrier, il y a a plus de 15 ans et m’en félicite.

L’avantage de cette valeur a été sa relative résilience dans les creux du marché; qu’en sera t il en 2042 ? Sa forte notoriété (et la foule qu’elle attire à son AG pour un billet de 20 euros ) m’inquiète un peu.

Ce qui compte c’est le très long terme.

Bonjour christian75

Pour le cas particulier d’Air Liquide, c’est assez compliqué de remonter à la performance totale depuis 20 ans en tenant compte des dividendes et de la distribution d’actions gratuites, donc je ne sais pas trop ce qu’il en est. Il me semble avoir lu que c’était de l’ordre de 12% annualisé ( ce qui est une excellente performance !), et cela illustre bien la problématique de l’éducation financière en France où on continue de communiquer sur les performances long terme du CAC 40 « price only » ce qui est catastrophique pour convaincre les gens que la bourse est un excellent moyen d’enrichissement sur le long terme. En comparaison par rapport au MSCI World, il semble (parce que là encore j’ai du mal à sortir cette performance en euros sur cet intervalle de temps précis) que ce soit en effet supérieur. Mais vous auriez pu faire une comparaison par rapport au Nasdaq et en conclure que Air Liquide a nettement sous performé. A posteriori, c’est toujours facile de choisir les benchmarks qui nous arrangent …

Ceci étant dit, d’un point de vue plus philosophique, vous résumez très bien le problème : qu’en sera t il en 2042 ?

Ceux qui ont lu mes différents messages ici ont parfaitement compris que j’étais un adepte de l’investissement totalement indiciel, pour pleins de raison (efficacité, simplicité, temps de gestion, plus facile d’un point de vue émotionnel etc …). Quelle est la SEULE raison, en dehors d’un attachement affectif à une entreprise, qui pousse un particulier à avoir des titres individuels en portefeuille ? C’est que le particulier estime que cette action fera mieux que le marché dans son ensemble (sinon pourquoi prendre le risque de s’exposer à cette action en particulier et non pas au marché global ?). Personnellement, face aux milliers d’institutionnels internationaux dont c’est le travail à plein temps, je n’ai ni la formation, ni les compétences, ni le temps, ni les informations pour déterminer si tel ou tel titre à le potentiel pour surperformer le marché dans les décennies à venir. En m’exposant au marché, je suis sûr de détenir les titres qui le feront et la mécanique indicielle (espérance de gain mathématique plus importante à la hausse qu’à la baisse, pondération de la capitalisation boursière qui favorise les meilleurs titres, nettoyage de l’indice qui exclut les mauvais titres etc …) fera le reste. Pourquoi prendre le risque de choisir des titres alors que les statistiques et les probabilités sont contre moi ? Ca n’a pas de sens ! Comme ils disent aux US « VTSAX and chill », c’est dire : j’investis en indiciel sur le total market et je serai tranquille.

Oui, Air Liquide est positionné sur un bon business et c’est bien géré : mais regardez les stats des concurrents Linde et Air Product & Chemicals sur Zonebourse. Linde a dépassé AL et croit plus vite. Ces deux entreprises sont aux coudes à coudes en termes d’activité. A minima si on croit en AL et ce business, il faut avoir les 2 leaders (voir les 3 comme le fait Matthieu).

NB : perso j’ai toujours du AL, mais j’ai arbitré 30% de la position en faveur de Linde (avec objectif 50/50 au gré des renforcements à venir – sans vendre AL du coup). Par contre le 3eme larron américain ne va pas sur le PEA et demeure plus petit, donc je n’en ai pas pour le moment (sur le CTO je prends uniquement des énormes conviction comme Microsoft).

Bonjour Matthieu, que penses du de Chesapeake Energy Ord Shs malgrès peut de recul

Bonjour Sébastien

J’ai du mal à voir quel moat pourrait avoir cette entreprise face aux major pétrolières ?

À mon sens dans ce secteur en déclin il faut éviter les small/mid (surtout qui ont de la dette) et qui dégagent peu de cash car elle pourront difficilement se restructurer. Pourquoi ne pas vouloir prendre plutôt du Total sur PEA ? Cela me semble être le meilleur choix pour profiter du secteur avec « moins de risques » car le cash est présent pour investir dans des énergies alternatives, tout en fournissant 6% de rendement en PEA.

Bonsoir matt et @fred

Comment gérez vous les devises?

Une personne qui voudrait mixer la stratégie dividende et etf.

En partant sur les actions à dividendes (US) sur un CTO et des etf (world ou sp500) sur PEA, on se retrouve assez vite face au problème de la devise.

Si je vivais aux US je n aurai aucun problème à être à 100% en dollar mais en vivant en Europe la seule solution que je vois c est de prendre un SP500 Hedgé sur PEA, mais est ce raisonnable à long terme?

merci de me donner votre ressenti

amicalement

seb

Bonjour Seb,

C’est compliqué car même sur un ETF World classique les Us sont passés en peu de temps de 60% (avant covid) à 70% actuellement. Le dollar prend donc une place très importante.

Certains vous diront que c’est le principe du World : si le dollar s’écroule, le poids des US baissera dans le World et le problème sera donc « réglé ». C’est l’avantage des ETF qui se régulent seuls. Mais bien sur cela fera mal à court terme en terme de performance.

C’est la raison pour laquelle je choisi de hedger mes ETF sur PEA temporairement car sinon je serai trop exposé au dollar (ce qui ne me gêne pas quand il est bas mais un peu plus actuellement).

Néanmoins le hedge coute cher, d’après mes calculs on est bien au dessus des frais de gestion de l’etf, on est autour des 1% par an. Sur le long terme, ce coût peut devenir supérieur au risque de change, je pense que c’est donc à utiliser seulement en cas de gros risque sur une devise.

Peut-être que Fred aura un autre opinion sur le sujet

Il y a un truc que je ne comprends pas du tout..

Le sp500 perd 17.49% depuis le 01 janvier…

L’euro perd 12.7% face au dol depuis le 01 janvier.

Mon etf sp500 FR0011550185 perd 4.64% ce qui est logique car la baisse de l euro compense…

MAIS mon etf hedgé sp500 FR0013412293 perd 17.29%!!! il devrait perdre beaucoup plus non? où est ce que je me trompe?

merci

Oui Seb tu te trompes :

1) attention car les US ont baissé hier et les ETf n’ont pas répercuté toute la baisse à cause des futures qui semblent haussière

2) il ne faut pas comparer au S&P500 mais au S&P500 NTR qui inclut les dividendes (indice suivi par les ETF), le yield du s&p500 est d’environ 1,8%. Donc si le S&P500 fait -17% en réalité l’ETF devrait faire -15,2%. Or le sp500 hedgé fait presque la même perf que le S&P500. Cela signifie qu’une grosse partie de la perf disparait dans les frais internes de l’ETF…

Pour un ETf classique si tu fais perf sp500 + change + dividende tu retombes bien sur tes pattes (au frais de gestion pres de l’etf). « L’arnaque » n’est là que pour le hedge, raison pour laquelle il faut éviter à long terme

« Or le sp500 hedgé fait presque la même perf que le S&P500. Cela signifie qu’une grosse partie de la perf disparait dans les frais internes de l’ETF… »

du coup est ce que ça vaut vraiment le coup…..

Tu perds en moyenne 1% par an environ avec le hedge d’après mes calculs approximatifs. Donc sur le long terme ça ne vaut clairement pas le coup (ni le coût :p).

Parcontre si dans les 6 mois l’euro remonte de 15% avec l’arrêt de la guerre (pas forcément probable mais c’est un exemple), là le hedge peut sauver la mise…

« pas le coup (ni le coût :p). » ouch lol

@sebastien M

J’ai déjà exposé mon point de vue sur ce sujet, repris ci-dessus par Matthieu.

Sur actions, entre des monnaies « fortes » (donc pas de dévaluation continue de l’une par rapport à l’autre), je ne hedge pas mes ETF.

Car le hedge a un coup de fonctionnement « interne » lié aux produits de couvertures qui va bien au delà des frais de gestion.

Sur plusieurs années, un etf hedgé vous fera perdre de l’argent par rapport au SP500 NR, pas la version non hedgé si les devises ont oscillé neutre.

Utiliser un ETF hedgé, c’est uniquement sur quelques mois donc …. ce qui implique de savoir faire du « market timing » sur les devises … ce qui est quasi impossible.

Pour diminuer la volatilité « devises » du portefeuille qui est majoritairement US non hedgé, je continue donc à m’exposer à d’autres marchés (Asie) et à l’Europe (Large Caps et Small Caps) pour garder des investissements dans ma monnaie.

Sur obligations, je hedge car la volatilité des devises peut être supérieure au coupon des l’obligations, ce qui ferait perdre aux obligations tout le caractère sûr et stabilisateur du PF.

Bonsoir Fred,

Merci pour ces précisions.

Mon problème en fait c’est que j ai du mal à déterminer le pourcentage qui me convient sur les devises.

Peut être que c’est du au renforcement du dollar ces derniers mois.

« Pour diminuer la volatilité « devises » du portefeuille qui est majoritairement US non hedgé » dans quelle proportion approximativement?

» je continue donc à m’exposer à d’autres marchés (Asie) et à l’Europe (Large Caps et Small Caps) pour garder des investissements dans ma monnaie. » exclusivement en ETF si j ai bien compris?

merci

1/ ~60% US ((large & small caps) pour la partie actions du PF.

2/ Oui en ETF pour l’Europe, ETF et quelques fonds actifs (quand les indices sont mal construits, en particulier en Chine) pour l’Asie.

Rappel : c’est ce que je fais, pas ce que je conseille.

merci

Salut Matthieu,

Adobe se crash aujourd’hui ? Tu as renforcé ?

Amicalement

Bonjour Ludovic

Non je ne touche plus aux valeurs de croissance que je juge « secondaires ». Je les laisse vivre, tout simplement.

Je préfère maintenant acheter et renforcer progressivement des entreprises solides à dividendes croissants (par exemple ces derniers mois j’ai acheté/renforcé Starbucks, Abbott, Home Depot, Realty Income…) qui sont moins volatiles et qui me permettent d’être tranquille avec mes objectifs futurs et la taille de mon portefeuille. Ainsi que des renforcements sur des ETF et mes grosses convictions (je préfère par exemple renforcer Microsoft que Adobe)

Maintenant, au prix actuel la baisse est excessive et cela me semble être une bonne opportunité. À toi de voir

En fait j’ai décidé d’opter depuis qqs semaines pour un investissement passif (d’où mes échanges avec Fred) et donc je renforce surtout mes ETF sur PEA. Après j’ai encore pour le moment qqs actions sur PEA et CTO car j’attends un rebond pour vendre progressivement notamment sur CTO (vu mes PRU pour Netflix, Meta et autre Paypal). J’ai également d’autres sociétés telles que Microsoft, Google, Adobe qui seront je pense les dernières sociétés US que je vendrais. Adobe a selon moi un moat qui est difficile à surpasser à moyen terme pour un concurrent. Du coup, chassez le naturel et il revient au galop 😁😁, j’avais envie de renforcer ma position. Mais je vais être raisonnable et rester sur ma nouvelle stratégie 😉

Très belle soirée à toi

Bonjour Matthieu

Détenant un CW8 sur PEA, existe il à ta connaissance un MSCI World Hedgé, il me parait opportun à l’instar du S&P 500 d’hedger cet ETF

Qu’en penses-tu?

Belle journée

Bonjour Gérard