Cet article concerne le suivi de mon portefeuille boursier. Le portefeuille se base sur un ensemble d’actions de qualité. Elles possèdent également un solide historique de versement de dividendes croissants.

L’objectif principal du portefeuille est de construire un flux régulier de cash-flow avec les dividendes croissants perçus chaque année. Cela me permettra à long terme d’atteindre l’indépendance financière en couvrant mes dépenses avec ces revenus passifs. Le second objectif est de réaliser une performance supérieure à celle du CAC40 et du S&P500 sur le long terme.

Voici le reporting du mois de Décembre 2019.

Actions détenues et bilan

J’ai continué en ce mois de Décembre de faire des versements sur le CTO. En cette fin d’année, c’est également l’heure de faire un bilan. Rappelons un peu les évènements de manière chronologique.

En début d’année, les marchés étaient anormalement bas. J’ai alors ouvert un CTO dans l’optique d’investir dans les actions Américaines. J’ai également fait un crédit conso chez Boursorama (10 000€ sur 3 ans avec un TAEG à 0.95%) qui a été intégralement investi en bourse sur le CTO. Cela m’a bien réussi lorsque l’on regarde les performances annuelles du portefeuille et des indices (on verra ça en détail un peu plus bas).

Vers Avril-Mai, j’ai un peu paniqué (vraiment bêtement après réflexion) sur la fiscalité du CTO et sur les impôts que je devrai payer sur les dividendes. J’ai donc pris la décision de revendre mes actions Américaines (en fortes plus-values) et de réinjecter le cash sur le PEA. Je regrette amèrement cette décision pour deux raisons.

Tout d’abord, parce que j’avais trouvé des points d’entrée excellents avec des rendements attractifs même sur des belles valeurs. Ensuite, parce que j’ai bloqué ces ~12 000€ en les réinjectant sur le PEA…

Vers Septembre, après beaucoup de réflexions, il m’a semblé à nouveau logique de réintégrer des valeurs US dans mon portefeuille. Mon objectif est désormais de 50% Europe (PEA) et 50% US (CTO). J’ai donc dû recommencer à zéro les versements du CTO…

Les portefeuilles sont actuellement très déséquilibrés, d’où mon regret d’avoir bloqué les 12 000€ évoqués précédemment.

C’est donc la raison qui me pousse fortement à placer toutes les nouvelles liquidités sur le CTO afin d’équilibrer tout ça. Cela prendra du temps mais ce n’est pas grave. C’est de toute façon stimulant de se fixer des objectifs (remplir le plus vite possible le CTO) et cela me motive beaucoup !

Un petit mot maintenant sur mes objectifs 2020

Comme évoqué plut haut, remplir au maximum le CTO sera mon objectif principal de 2020. A moi de trouver tous les moyens possibles pour y arriver (salaire, activité secondaire, revenus du blog, petits business en ligne, bien surveiller les dépenses l’année prochaine…).

Ensuite, en cette période de fin de cycle, mon second objectif sera centré sur le type d’investissement que je souhaite privilégier. Je pense que cette année, je vais être focus sur 2 choses :

- La qualité des entreprises achetées : je vais principalement concentrer mes achats sur mes fortes convictions, les plus belles valeurs US (scores les plus élevés du screener), même si un peu chères pour certaines. Il est quasiment sûr que les valeurs de qualité seront plus défensives en cas de récession. De plus, même si je rentre en petite quantité dessus, elles participeront à la diversification du portefeuille et sa solidité.

- Les rendements élevés sur des valeurs de qualité : je vais également concentrer une bonne partie des mes achats sur des entreprises de qualité versant des dividendes assez élevés. Cela me permettra d’augmenter assez rapidement mes revenus passifs, ce qui pourra être idéal en correction de marché. Cela rattrape aussi un peu le retard que j’ai sur le CTO. On peut aussi supposer que ces valeurs baisseront moins que le marché puisque leur dividende jouera le rôle d’un coussin protecteur.

Pour terminer, je vais évidemment continuer avec encore plus de motivation à développer ce site avec de nouvelles idées d’articles, et toujours plus de contenu gratuit et intéressant !

Transaction du mois

Ventes

Vente de Deutsche Telekom sur PEA car je lui préfère Verizon aux US (qui sera un prochain investissement en 2020).

Achats

Comcast : nouvelle entrée dans le portefeuille, l’un des plus gros opérateurs de télécoms Américain. Comcast est spécialisé dans le cinéma et est la maison mère des studios Universal et Dreamworks. C’est aussi le propriétaire des chaines de TV NBC.

Starbucks : nouvelle entrée dans le portefeuille, on ne présente plus cette marque ultra tendance qui a réussi à rendre le café aussi populaire. J’apprécie beaucoup la forte croissance de l’entreprise dans le temps, tout en renforçant la part non cyclique de son business (vente de café moulu, de café en capsule, de café latte en grande surface…).

Unilever : renforcement sur le PEA de ce géant des produits de consommation courante suite à la baisse (exagérée) de Décembre.

Sans plus tarder, voici le détail du portefeuille :

Portefeuille

PEA

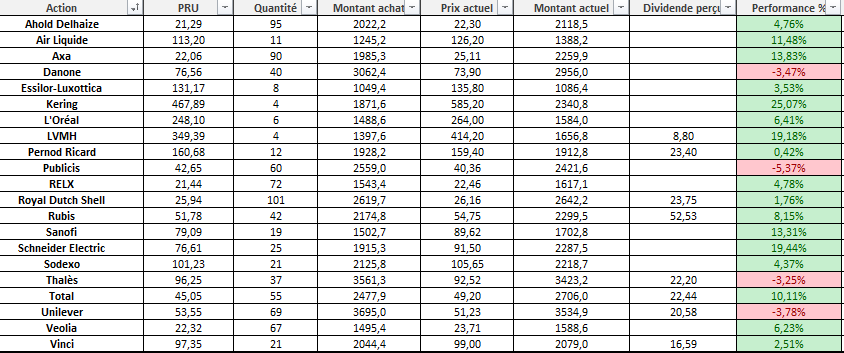

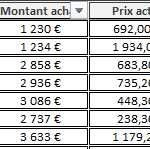

Les 21 actions détenues dans mon PEA au 1er Janvier 2020 sont les suivantes :

Ahold Delhaize, Air liquide, Axa, Danone, Essilor-Luxottica, Kering, L’Oréal, LVMH, Pernod Ricard, Publicis, RELX, Royal Dutch Shell, Rubis, Sanofi, Schneider Electric, Sodexo, Thalès, Total, Unilever, Veolia Environnement, Vinci.

CTO

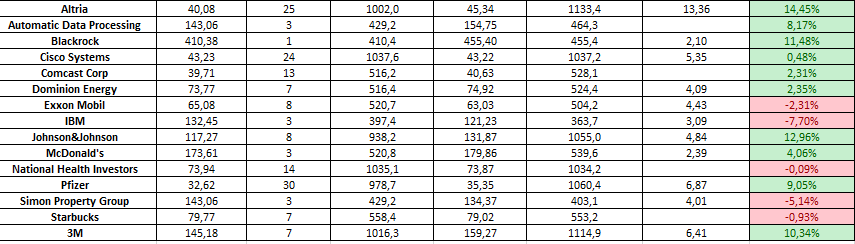

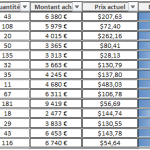

Les 15 actions détenues dans mon CTO au 1er Janvier 2020 sont les suivantes :

Altria, Automatic Data Processing, Blackrock, Cisco Systems, Comcast Corp, Dominion Energy, Exxon Mobil, IBM, Johnson & Johnson, McDonald’s, National Health Investors, Pfizer, Simon Property Group, Starbucks, 3M.

La valorisation totale du Portefeuille est à ce jour de 59 207€.

Remarque : les valeurs US affichées plus haut sont toutes en euro, elles sont converties avec la parité euro/dollar du jour.

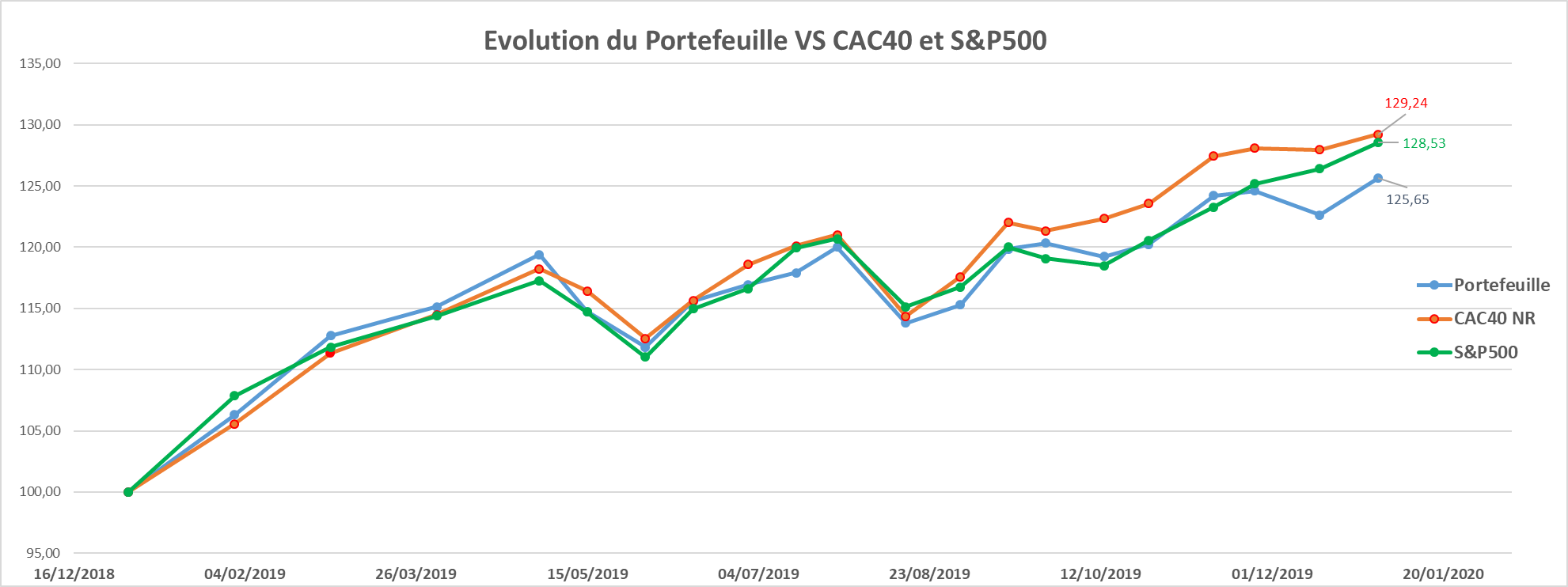

Voici également l’évolution du portefeuille depuis Janvier 2019 VS CAC40 NR et S&P500 :

La performance du portefeuille sur l’ensemble de l’année aura donc été de +25.65%.

C’est donc une excellente performance, même si elle est légèrement en retrait par rapport à certains indices comme le CAC40 NR (+29.24%) et le S&P500 (+28.53%).

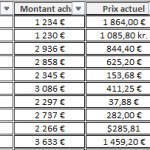

Dividendes :

Les dividendes perçus ce mois-ci sont ceux de LVMH, Thalès, Unilever, RDSA, Pfizer, JnJ, 3M, Exxon, Dominion, Blackrock, IBM pour un total de 104€.

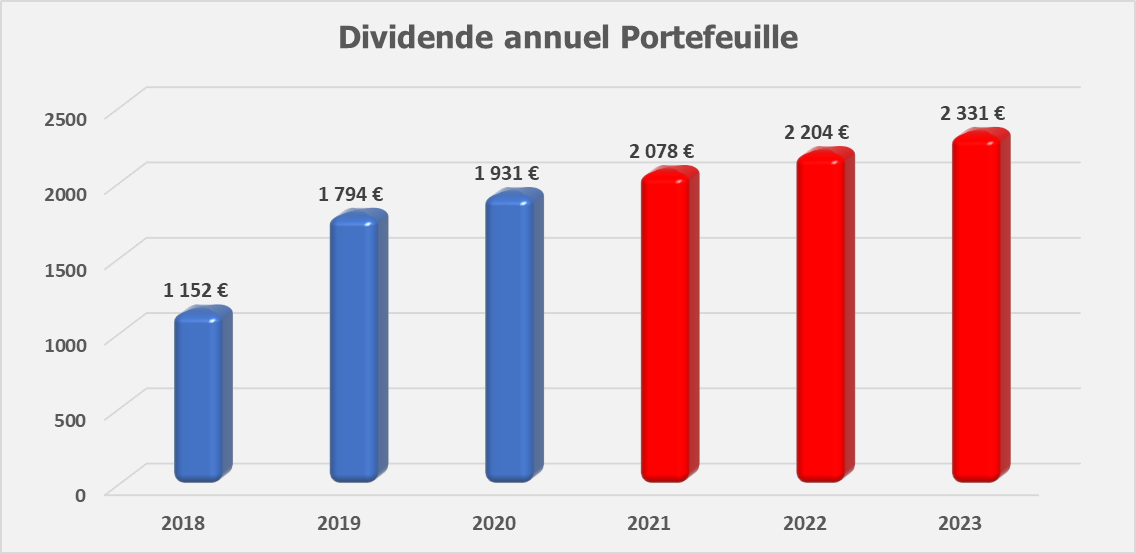

Revenus passifs et perspectives annuelles futures

Sur une base annuelle, les revenus théoriques que je devrais percevoir en 2020 sont de 1931€. Cela correspondrait à un rendement/PRU= 3.36%.

De par le fait de choisir des entreprises de qualités à dividende croissant, ces revenus augmenteront chaque année quoi qu’il arrive.

Remarque : les dividendes Américains et le suivi sont calculés en euro et sont net d’impôts (déduction de la flat tax à 30%). Dans le cas du PEA, ils ne tiennent pas compte des prélèvements sociaux car je ne compte pas retirer avant très longtemps !

Pour terminer, voici ma Watchlist d’actions Américaines (il n’y a pas de Watchlist Européenne car le portefeuille est complet en Europe).

Watchlist USA :

Medtronic, Abbott Laboratories, United Technologies, Honeywell, Apple, Accenture, Texas Instrument, Microsoft, Visa, Google, Amazon, Procter&Gamble, Pepsico, Home Depot, Verizon, Disney, Nike, NextEra, Sempra Energy, Waste Managment, Realty Income, Essex Property, Digital Realty, Store Capital, American Tower.

Je vous souhaite d’excellentes fêtes de fin d’année et de très bons investissements pour 2020 !!

Matthieu.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Meilleurs vœux pour 2020 matt et bravo pour le travail effectué!

Très bonne année à toi aussi Seb et plein de réussite dans tes investissements !

Une belle année 2020 en perspectives, le cycle de hausse n’est peut être pas terminée lorsqu’on analyse les graphiques sur de longues périodes.

Bonjour Rémy,

La plupart des analystes économiques que j’ai entendus estiment que les marchés boursiers devraient progresser de 5% à 8% cette année en incluant les dividendes. Après évidemment ce genre d’estimations ça vaut ce que ça vaut ^^

D’un point de vue analyse technique, rien n’indique un retournement de marché pour le moment en tout cas.

À bientôt

Matthieu.

Bonne année, je viens de découvrir ton blog très intéressant et instructif que je compte suivre.

Pourrais-tu mettre une newsletter pour ne pas rater les prochaine publication?

Merci et bonne continuation.

Bonjour Freddy,

Très bonne année à vous aussi !

Il n’y a pas de Newsletter pour le moment mais ça viendra peut être.

La fréquence d’écriture est globalement d’un article par semaine.

À bientôt

Matthieu.

Bonjour,

comment comptez-vous faire avec Unilever après le Brexit qui est iminent ?

merci.

Bonjour Romain,

Unilever est une action avec 2 sièges sociaux : Londres et Amsterdam.

Ma position est l’entité cotée à Amsterdam, il n’y aura donc rien à revendre. RELX et RDSA (deux autres actions que j’ai en portefeuille) fonctionnent exactement de la même manière.

Matthieu.

Bonne année et meilleurs vœux! Merci pour ton travail sincèrement

Bonjour Gabin,

Je vous souhaite également une excellente année 2020, beaucoup de réussite dans vos projets et vos investissements.

À bientôt.

Matthieu.

Hello Matthieu,

je parcours en long et en large votre site depuis quelques jours, bravo pour tous ces articles et pour la vulgarisation de tout ça. Quand vous dites vouloir un jour vivre de la rente des dividendes sur le long terme, quel est le montant mensuel de rentes que vous envisagez nécessaire à atteindre, dans combien de temps?

Par curiosité, combien de temps passez-vous à cette passion et quel âge avez-vous? (je pronostique 26 ans)

Pour le tableau PEA, vous indiquez une performance en calculant (valeur à la cotation + dividende) / valeur d’achat. Ce qu’il manque selon moi, c’est la date d’achat afin de pouvoir apprécier la performance annuelle. Enfin, je suis surpris de voir finalement peu de titres à dividendes dans ton PEA. Pourquoi les Axa, BNP Paribas, Nexity, TF1, M6, Lagardère, Total, Klepierre, Bouygues en sont absents par exemple?

Enfin, une suggestion: donner la possibilité de s’inscrire avec login et mdp sur ce site afin d’être identifié une bonne fois pour toutes 🙂

Bonjour Olivier,

Merci pour vos retours sur le site.

Voici quelques réponses : J’ai actuellement 26 ans en effet, et l’objectif est d’obtenir d’ici 20 ans maximum plus de 2000€ net/ mois de dividendes. La route est encore longue.

Mon calcul de performance par action contient en effet prix+dividende. Je ne calcule pas la performance annuelle de chaque action. Ajouter une date n’aurais pas de sens puisque je renforce mensuellement mes actions. Je calcule uniquement celle du portefeuille global, qui tient compte des versements pour calculer une performance de part.

Enfin, les actions que vous citez ont des dividendes élevés et plutôt stables. Ils n’augmentent pas ou peu dans le temps. Ayant un horizon de temps très éloigné (20 ans) ce n’est pas optimal ni d’un point de vue performance (plus-values) ni dividende. J’investis donc sur les Dividend Aristocrats qui augmentent leurs dividendes dans le temps grâce à leur croissance.

Je vous laisse lire ces 2 articles pour mieux comprendre la différence :

http://etre-riche-et-independant.com/dividende-croissant-dividende-eleve

http://etre-riche-et-independant.com/3-types-actions-bon-portefeuille-dividende

Pour le login on me pose souvent cette question ainsi que celle d’une newsletter. Ça arrivera peut-être dans le futur, mais il faudra d’abord je crois passer le site en https.

Cordialement

Matthieu.

Je pense que le calcul de perf est correct si le montant des dividendes est global (depuis l’acquisition de la 1ère action) et non le versement annuel.

Que l’on consomme ou non les dividendes, et avec les hypothèses des 2 liens fournis, le capital est donc approximativement le même sur 10 ans et ne penche en faveur des dividendes type aristocrats qu’au delà des 10 ans (ce qui ne rend pas si idiot un ETF distribuant d’actions à fort et régulier dividendes, sur une période de 10 ans)

Ce qui me gêne le plus dans ces simulations en fait, ce sont les hypothèses de départ : une société cotée a-t-elle réellement une stratégie définie de dividende stable élevée, dividende faible avec forte croissance ou entre les 2 (piliers)? Je n’en suis pas sûr. Ensuite, ce n’est pas figé ad vitam eternam, des actions a priori classées dans l’une ou l’autre des 3 catégories peuvent changer de catégorie, surtout sur une échelle de 20 ans. Une action à faible rendement à forte croissance ne le reste pas éternellement non plus (à un moment donné son rendement n’est plus faible, sa croissance est moins forte) et devrait se faire remplacer dans le porte feuilles par une nouvelle action à faible rendement et forte croissance. Le % de croissance du porte-feuilles peut devenir supérieur mais pas le montant total des dividendes, à moins d’y passer beaucoup de temps pour faire le bon équilibrage au bon moment, et c’est sans doute ce que vous faites.

Savez-vous comment s’y prend l’ETF des Aristocrats pour sélectionner ses titres, ou c’est black box?

Ma colonne dividende est la somme de tous les dividendes versés depuis l’acquisition de l’action, pas le dividende annuel.

Je suis d’accord avec vous qu’une entreprise ne reste pas Ad Vitam dans une catégorie bien définie. Elle passe en général de croissance à pillier puis éventuellement haut rendement. Par contre, des entreprises comme Cintas, Medtronic, Starbucks, Disney… sont considérées comme des actions de croissance depuis plus de 20 ans (donc plusieurs décennie). C’est donc totalement possible. Uniquement les entreprises de qualité extraordinaire y arrivent.

Pour les ETF Aristocrats, ils prennent généralement les X actions avec le rendement le plus élevé dont le dividende n’a pas baissé depuis Y années. Je n’aime pas spécialement.

D’une manière générale, je n’apprécie pas particulièrement à (titre personnel) les ETF. Ce sont d’excellents produits, je ne dis pas le contraire. Mais j’aime sélectionner moi-même mes entreprises, acheter quand les valorisations me semblent attractives, mieux pondérer les défensives en haut de cycle, renforcer la croissance après une grosse baisse…

Tout ça n’est pas possible avec des ETF, vous achetez un « paquet ». Certaines entreprises de ce paquet ne sont pas rentables, sont mal gérées… Donc si on a le choix autant essayer de garder le meilleur seulement. De plus, on peut très bien être acheteur d’une valeur (par exemple Microsoft) mais ne pas vouloir le faire à ces niveaux de valorisation. Je veux acheter Microsoft, mais certainement pas à ce prix. J’ai donc le choix d’acheter ce qui est attractif actuellement. Avec un ETF, vous êtes obligé de tout acheter.

Pour terminer, l’aspect psychologique est très important. Imaginez un gros krach boursier (comme 2008 ou encore pire). Seriez vous plus serein avec un ETF (qui est je le rappelle un produit 100% financier et électronique, détenu uniquement par un émetteur comme Amundi) ou dans une action de très bonne qualité, leader mondial dans son domaine, présente dans des centaines de pays et vendant des centaines de produits, qui fait de vrais bénéfices et verse de vrais dividendes ?

C’est principalement à cette question que vous devez répondre personnellement pour savoir le type d´investissement qui vous correspond le mieux. Il n’y a pas de « meilleure façon d’investir ». Il y a juste plusieurs moyens adaptés selon votre personnalité, vos objectifs…

Matthieu.

L’ETF, regroupant plusieurs actions, réduit le risque par rapport à l’action unique selon l’adage « pas tous les oeufs dans le même papier » de mon point vue. Ceci étant, quand est-ce que tu crées un fond sur des actions de faible rendement à forte croissance? Sitôt l’ISIN connue, je le prendrai!

Quand je disais « action » je voulais bien sûr dire un ensemble d’actions sélectionnées qui répondent toutes à la description évoquée.

Peut-être qu’un jour des courtiers pourront créer facilement un ETF sur demande. Vous lui donnez une liste d’actions et à chaque versement il achète des parts décimales des actions de la liste. Ça serait carrément une révolution. Dommage qu’aucun n’ai eu l’idée de le faire jusqu’à présent… 😉

Bonjour Matthieu,

lorsque tu parles de la performance de ton portefeuille, il s’agit de son rendement ou alors de l’appréciation de ton capital ?

Bonjour Seb,

Lorsque je parle de performance, je parle bien de l’appréciation en capital des placements.

J’y tiens de plus en plus rigueur. Étant jeune, le but est largement de valoriser un capital pour avoir à la sortie le montant le plus élevé possible. Se trainer des valeurs sans croissance et à gros dividende pendant des décennies est ultra néfaste à la performance. Il faut mieux commencer par des valeurs de croissance à faible dividendes. Cela permettra d’obtenir des dividendes élevés après une longue période, et également de valoriser fortement le capital. Une fois en phase de rente, on a ensuite le choix soit de garder car le dividende a eu suffisamment de croissance, soit de vendre pour une valeur plus molle à dividende plus élevé.