Cet article concerne le suivi de mon portefeuille boursier. La stratégie d’investissement du portefeuille repose sur une combinaison d’une poche de capitalisation (action de croissance et ETF) de manière à faire croitre mon capital dans le temps, et d’une poche distributive (dividendes) consacrée à des secteurs défensifs, résilients, peu cycliques, peu corrélés aux indices, dont l’objectif est de diversifier le portefeuille et de réduire son risque notamment lors des crises.

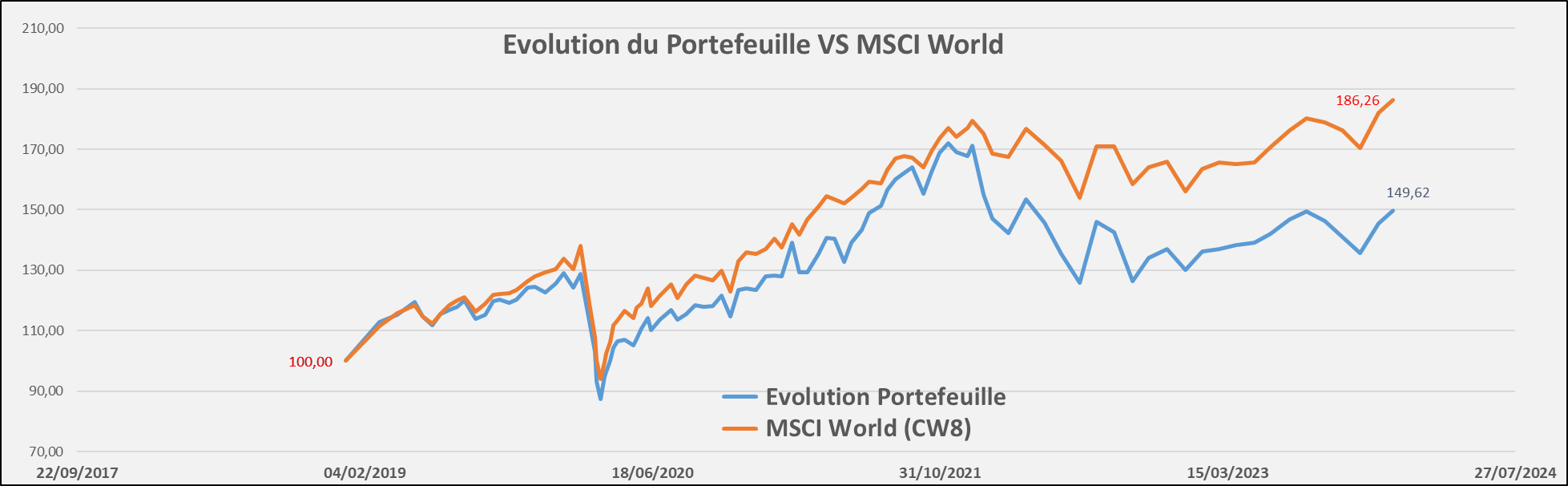

L’objectif principal du portefeuille est de faire croitre mon patrimoine dans le temps et de réaliser une performance proche à celle du MSCI World sur le long terme.

Le second objectif (un fois le patrimoine atteint) sera de construire un flux régulier de cash-flow avec les dividendes croissants perçus chaque année. Cela me permettra à long terme d’atteindre l’indépendance financière en couvrant mes dépenses avec ces revenus passifs.

Actions détenues et bilan

L’année 2023 se termine très positivement sur les marchés, avec une hausse à 2 chiffres. Personne ne l’aurait parié en début d’année avec toutes les tensions économiques, diplomatiques et politiques.

En effet, entre la guerre en Ukraine, l’inflation, la hausse des taux, les craintes de récession, le conflit Israélo-Palestinien…, rien n’a empêché les marchés de performer. Comme quoi, chercher à faire des anticipations est complètement inutile, mieux vaut rester 100% investi lorsque son horizon de placement est long. Il est totalement impossible de prédire à l’avance les phases de hausse ou de baisse de la bourse.

Au niveau de la performance, le portefeuille réalise un gain très proche du MSCI World (très légèrement en dessous, mais ce qui est logique avec la poche cash et distributive que j’ai sur CTO). Cette performance 2023 autour de 15% m’a rapporté environ 17 000€ sur l’année, soit l’équivalent de 1400€ par mois. En valeur absolue, c’est probablement le plus gros gain que mon portefeuille a réalisé sur une année entière (ou en tout cas pas loin des gains de 2021), on voit bien ici l’intérêt et la puissance des intérêts composés.

C’est aussi la raison pour laquelle je répète souvent que tant que les montants investis sont faibles, nul besoin d’avoir un portefeuille « parfait » ou de s’arracher les cheveux à choisir tel ou tel ETF. Le plus important est de commencer doucement à investir et surtout de trouver des moyens et solutions pour faire grossir son capital et gagner plus d’argent. Ces 15% sur 10 000€ ne m’auraient rapportés que 1500€…

En bilan de l’année, s’il y a bien une chose que j’ai retenue, c’est qu’il était vain (en tout cas pour ma part) de chercher à surperformer le marché avec du stock picking. C’est très complexe et chronophage, et j’ai surtout réussi par le passé à sous-performer. Cela a donc entrainé une perte d’argent, heureusement pas si élevée que cela car la sous-performance a été majoritairement faite sur un portefeuille de taille moyenne et que mon horizon d’investissement est encore long, j’ai donc totalement le temps de me rattraper.

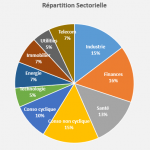

Le portefeuille est donc toujours orienté et réparti de cette manière :

PEA : quasi-totalité en ETF + quelques belles valeurs que j’apprécie (pour le plaisir, pas la surperformance, et dans une proportion très faible ~10%)

CTO : actions défensives à dividende dans des secteurs peu volatils et corrélés aux indices. Contient pour le moment une part importante de REITs qui devraient bien profiter de l’éventuelle baisse des taux à venir et qui présentent déjà de beaux rebonds pour certaines. Cela m’a permis également de bloquer de très bons rendements de dividendes

-> New : Je pense que dans un futur proche j’achèterais mes prochains ETF sur CTO et non plus sur PEA. Les dernières opérations d’Amundi avec hausse des frais et passage en ESG m’ont refroidi, je n’aime pas les monopoles. Investir sur CTO permettra d’éviter la réplication indirecte, de sélectionner Ishares comme émetteur et d’être plus libre dans mes mouvements financiers. Cela me permettra également de renforcer plus facilement les ETF via les dividendes qui tombent chaque mois directement sur le CTO, et éventuellement des transactions inverses (si les indices sont hauts et qu’un secteur spécifique est massacré, pourquoi pas vendre une partie d’ETF pour investir sur ce secteur, comme dans l’exemple des REITS cette année).

Transaction du mois

Ventes

rien

Achats

rien

Renforcements :

rien

Sans plus tarder, voici le détail du portefeuille :

Portefeuille

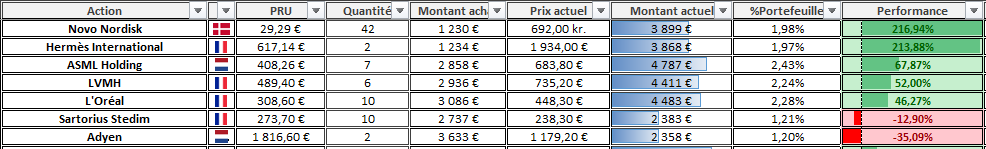

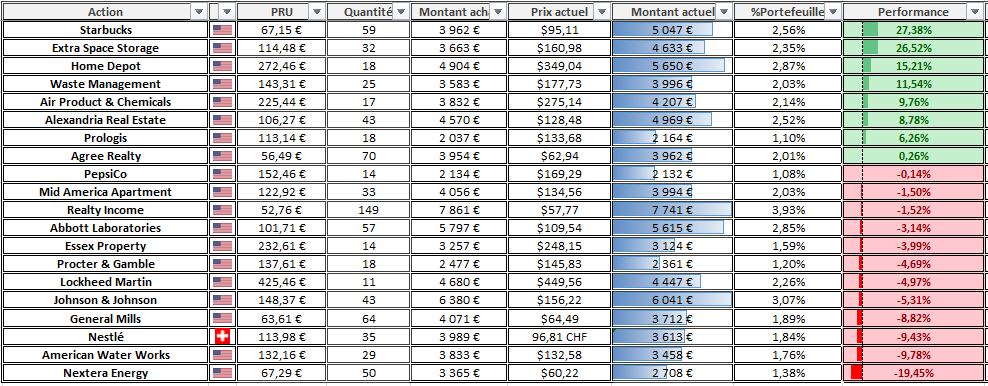

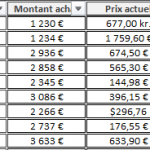

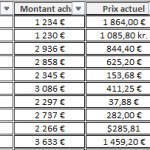

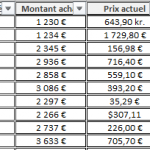

Les actions détenues sont les suivantes :

Santé

🇫🇷 Sartorius Stedim

🇪🇺 Novo Nordisk

🇺🇸 Abbott Laboratories, Johnson & Johnson

Finance

🇪🇺 Adyen

Industrie

🇺🇸 Air Product & Chemicals, Lockheed Martin

Technologie

🇪🇺 ASML Holding

Consommation non cyclique

🇫🇷 L’Oréal

🇪🇺 Nestlé

🇺🇸 Procter & Gamble, General Mills, PepsiCo

Consommation discrétionnaire

🇫🇷 LVMH, Hermès

🇺🇸 Home Depot, Starbucks

Energie – Utilities

🇺🇸 Nextera Energy, Waste Management, American Water Works

Telecom

Immobilier

🇺🇸 Realty Income, Agree Realty, Prologis, Mid-America Apartment, Essex Property, Extra Space Storage, Alexandria Real Estate

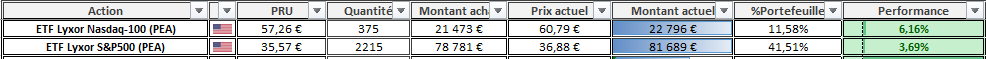

PEA (Crédit Agricole Investore Integrale)

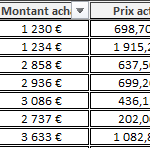

CTO DEGIRO

Si vous souhaitez ouvrir un CTO chez DEGIRO en utilisant mon lien de parrainage, contactez moi à etre.riche.et.independant@gmail.com ou passez directement par le premier lien présent sur cette page. Vous ne gagnerez rien mais je toucherais une petite commission à l’ouverture de votre compte, c’est un bon moyen de me remercier si le site ou l’article a pu vous aider.

ETF

La valorisation totale du Portefeuille est à ce jour de 196 800€.

Remarque : les valeurs étrangères affichées plus haut sont toutes en euro, elles sont converties avec la parité du jour.

Voici également l’évolution du portefeuille depuis Janvier 2019 VS MSCI World :

Performance du Portefeuille en 2023 : +15.1%.

Performance du MSCI World en 2023 : +16.6%.

Revenus passifs et perspectives annuelles futures

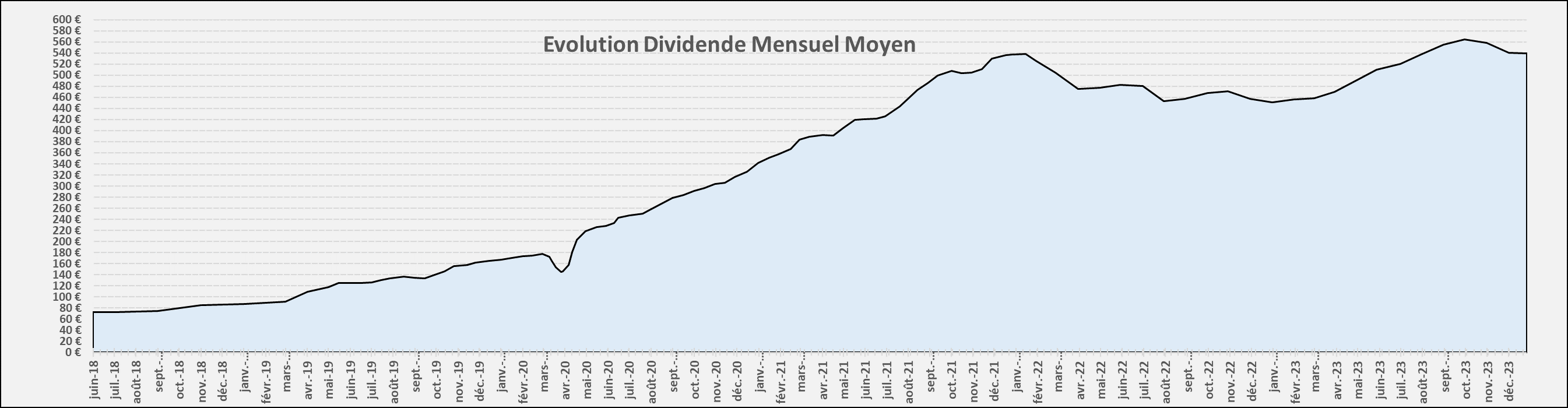

Je rappelle que la nouvelle façon de calculer la rente mensuelle est via la règle des 3.5% (règle des 4% sévérisée) de la valeur de mon portefeuille. J’ai effectué pour le tracé et le calcul une moyenne glissante de 3 mois afin de lisser légèrement la volatilité.

De ce fait, je ne regarde plus le rendement de mes Dividend Aristocrats avant de les acheter/renforcer afin de me concentrer 100% sur les fondamentaux.

Les 3.5% correspondront donc au montant global que je pourrais toucher avec des valeurs de rendement si je choisissais d’arbitrer une partie de mes valeurs de croissance actuelles contre elles.

J’ai pu reconstituer ce que cela donnerait sur mon portefeuille depuis le 01/05/2018 :

La rente mensuelle moyenne actuelle (fictive) serait de 551€.

Date Publication : 27/12/2023

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Merci pour le reporting Mathieu.

Pour Information il y a une série d’etf Ishares à 0€ frais de courtage chez Boursorama.

https://www.boursorama.com/bourse/trackers/palmares/?beginnerEtfSearch%5Beligibility%5D%5B%5D=partners

Bonjour Sylvain, merci je n’étais pas au courant

Bonjour Matthieu,

Merci pour ces conseils très éclairants comme d’habitude !

Deux questions (de béotien) sur la phrase suivante : Cela me permettra également de renforcer plus facilement les ETF via les dividendes qui tombent chaque mois directement sur le CTO, et éventuellement des transactions inverses (si les indices sont hauts et qu’un secteur spécifique est massacré, pourquoi pas vendre une partie d’ETF pour investir sur ce secteur, comme dans l’exemple des REITS cette année).

Quelles sont donc ces actions qui donnent des dividendes mensuellement ?

Que sont les REITS ?

Merci et bonne fête de nouvel an qui approche !

Bonjour Thierry

Une petite recherche sur Internet vous aurait tout de suite donné la réponse pour les REITS 😉 (real estate investment trust). Ce sont des foncières, donc des actions dans le secteur de l’immobilier, qui sont cotées en bourse, sur le marché US. On trouve des REITs résidentielles, de commerce, de self Storage, d’immobilier logistique, de santé etc…

Si ces entreprises sont bien choisies, elles versent des dividendes intéressants, avec des rendements supérieurs aux SCPI, en croissance chaque année, et avec une appréciation du capital en parallèle. J’ai écrit plusieurs articles sur le sujet, notamment ici : https://etre-riche-et-independant.com/investissement-immobilier-reit-ou-scpi

D’une manière générale les entreprises US versent les dividendes tous les trimestres (contrairement à l’Europe où c’est généralement une fois par an), et toutes les entreprises on des trimestres décalés (ent1 janv, avril, juillet, oct / ent2 fev, mai, aout, nov etc…) ce qui fait que l’on touche des dividendes tous les mois (pas forcément de la même entreprise. Néanmoins certaines entreprises versent des dividendes mensuels, comme Realty Income et Agree Realty chez les REITS. C’est assez spécifique de ce secteur

Merci :))

Bonjour Matthieu et bonjour à tous

2023 se termine et c’est une bonne année boursière, comme tu le dis, qui l’aurait prédit, pour ma part j’ai réalisé une bonne performance, atténuée par mon CW8 au final, mais du au fait que je l’ai drastiquement renforcé en milieu d’année ce qui a contribué à diluer la performance.

J’ai eu beaucoup de chance en achetant ALPHABET sur 87$ presque en all-in sur ma poche CTO, puis Realty income sur 46$, j’ai donc un bon point d’entrée sur les deux et je vais les garder sur le LT, rien que O m’assure en plus un dividende mensuel d’environ 200€ et la bonne plue value fait que je dors tranquille.

Ces dernières années j’ai réduit fortement le nombre de mes lignes en direct, en réinvestissant dans mes valeurs conservées ou renforçant le CW8.

Comme toujours je ne conserve que les valeurs auxquelles je crois et celles dont je maîtrise le mieux le business, en réduisant le nombre de valeurs cela me permet de les suivre plus facilement.

Mon portefeuille se compose (avec ma perf 2023) actuellement de:

Alphabet (+50%) / Microsoft (+35%, renforcement en cours d’année ayant dilué la perf) / Visa (+24%) / Blackrock (+14%) / Realty income (+20%, renforcement en cours d’année ayant augmenté la perf) / Nike(-8%, vente de moitié à l’équilibre en cours d’année)

Air liquide (+30%) / LVMH (+8%) /Vinci (+22%) / Sanofi (+8%)

CW8 (+10%, , renforcement en cours d’année ayant dilué la perf)

Pour Sanofi comme je le fais régulièrement il s’agit d’une valeur que je ne garderai pas, achat sur fort repli il y a peu et j’espère vente sur les 100€, donc purement spéculatif pour booster à terme le portefeuille, comme je l’ai fait en 2020 sur Total BNP etc….

Au final Nike aura été ma contre performance cette année, mais ce n’est pas étonnant car la valeur est chère et les résultats bien que bons ne sont plus extraordinaires, au final sur cette valeur je suis en moins value de 1,49% (seule ligne en – value)

le CW8 représente maintenant 35% de mon portefeuille, le reste en direct. En gros j’ai renforcé le CW8 avec les ventes des Staples que je détenais et dont le total return n’était pas au dessus ou très au dessus de celui-ci.

Ma plus grosse ligne en direct c’est O et Alphabet, à elles deux c’est 30% de mon portefeuille, je vendrai peut-être un peu d’Alphabet prochainement. O je garde et considère cela comme un investissement immobilier.

D’une manière générale j’ai pour valeur étoile (la crème de la crème) Alphabet, Microsoft et Visa, celle qui correspondent entièrement à ce que je recherche à savoir:

(1) Shareholder yield 5 ans positif (2) Total return 10 ans > ou = au CW8 (3) ROE (LTM) >20% 4) Net debt/Ebitda < 3 (5) Business répartit mondialement (6) Gross profit marging >40% (7) Net income marging >20% (8) SG&A (frais commerciaux généraux administratifs) <30%

Il y a Moody’s Apple Meta et Hermès qui sont dans ces critères mais j’attends le bon point d’entrée suite à une forte correction, et oui j’ai loupé Meta en début d’année.

Il me reste à vous souhaitez une très bonne année 2024 avec surtout la santé qui est la plus belle de nos valeurs, le reste on s’en charge.

PS: petite question pour Matthieu, je sais que tu es comme moi sur PEA au C/A investore, as-tu comme moi l’obligation d’effectuer 24 ordres par an si tu ne veux pas avoir 90€ de frais annuels, auquel cas, comment vas-tu t’en sortir si tu achètes désormais tes ETF sur CTO, personnellement je me sers du CW8 pour effectuer en gros mes deux ordres par mois.

Bonjour Gérard,

je lis que vous avez MOODY’S en suivi, justement je réfléchis entre cette société ou S&P GLOBAL ou MSCI, MSCI semble avoir la meilleure rentabilité…

A vous lire. Merci

S&P global c’est équivalent mais comme MSCI c’est le ROE de mémoire qui ne coche pas la case >20%, de toute façon trop chère l’une comme l’autre, disons que si j’ai un choix à faire je ferai celui de Moody’s qui coche toutes les cases.

Merci Gérard, justement pour MSCI, je ne trouve pas le ROE ( mes sources habituelles MORNINGSTAR ou ZONE BOURSE )

De toutes façons les 3 sont sur ma watchlist, les cours étants stratosphériques en ce moment…

Il est possible que le ROE soit négatif

Je confirme, l’actif net est négatif donc il n’y a pas de ROE (ou il est négatif)

Personnellement je partirais sur S&P Global qui a un business beaucoup plus diversifié (fournisseur d’indice, fournisseur de notation financière et fournisseur de données analytiques). MSCI a beaucoup de dette et ses indices sont chers donc plusieurs gestionnaires se tournent vers des sources moins onéreuses (Solactive etc…)

Merci Matthieu, effectivement S&P GLOBAL est la plus diversifiée.

Pour l’instant je reste en observation les cours étants beaucoup trop hauts pour initier une ligne…

Bonjour Gérard,

J’ai un CTO et un PEA au CA. Il faut faire les 24 ordres par supports. Il est possible de négocier avec son banquier pour récupérer les frais. Sinon il y a quelques astuces comme faire 24 ordres sur une valeur Pays Bas par exemple, ça coute 24€ sans TTF. Autre solution si vous vendez par exemple 5000€ d’une action, faites 5 ordres à 1000€ au lieu de 1 à 5000€. Autant de frais mais ça compte pour 5.

Sur PEA je m’autorise comme expliqué une petite poche stock picking, qui servira également à réaliser ces transactions entre ETF et valeur que je peux juger intéressante et décotée.

Bonjour Matthieu,

En CTO, pourquoi vous privilégiez des ETF distribuants à des ETF capitalisants qui sont à priori fiscalement plus intéressants ? Merci

Bonjour

Au contraire sur CTO je prendrai des ETF capitalisants

Bonjour Matthieu, bonjour à tous,

Que penses-tu de :

1. AXA IM Nasdaq 100 UCITS ETF USD Acc qui est 2x moins cher en frais que son équivalent iShares ?

2. Invesco S&P 500 UCITS ETF qui est moins cher et significativement plus performant que l’ETF Core S&P 500 d’iShares ? (mais qui est swap-based…)

D’avance merci pour ta réponse.

Bonsoir Thibaut

Il ne faut pas faire d’amalgame entre les frais et la performance. Je n’ai pas vérifié pour l’ETF AXA mais ce n’est pas parceque les frais sont plus faibles que la performance est meilleure. Et puis à 0.08% de frais de mémoire chez Ishares difficile de faire mieux. J’aime par dessus tout le statut d’Ishares, la transparence et qualité de leur site qui permet à tout moment d’avoir énormément d’info sur l’ETF (beaucoup plus qu’ailleurs avec le prêt de titres, l’évolution du portefeuille à dates antérieures etc…).

Concernant Invesco, je ne vois pas comment leur performance pourrait être « significativement » meilleure, puisque Ishares fait déjà chaque année +0.3% de mieux que le S&P500. Je pense que dans votre comparaison vous mélangez ETF en eur et usd.

Le paramètre à regarder est le tracking difference!

Bonjour Mathieu,

J’ai vu que Ishares sp500 frais 0.03% et Ishares Nasdaq100 frais 0.33%. Est ce que tu sais pourquoi etf nasdaq100 est 10 fois plus cher que etf sp500 chez Ishares?

Merci

Bonjour

Les frais ne font pas tout car un ETF avec plus de frais peut faire mieux (même sur le même indice) qu’un ETF avec moins de frais.

Historiquement les frais sont souvent liés aux indices sous jacent. Pour le S&P500, c’est S&P Global qui fournit l’indice, alors que pour le Nasdaq 100 c’est Nasdaq Inc. je suppose que S&P demande moins cher pour ses indices.

Merci Mathieu pour ta réponse. Si tu devrais acheter un etf Nasdaq 100 pour ton CTO, tu vas choisir quel Etf?

Merci d’avance

Certainement CNDX de Ishares

Bonjour Thibaut

Je me permets de répondre, surtout que cette question revient très souvent.

A partir du moment où on parle de frais « faibles », ne se focaliser que sur cet aspect pour quelques points de base de différence n’est pas très pertinent. Il y a en effet tout un tas de paramètres, tels que le type de réplication (directe totale, directe échantillonnée, indirecte), la domiciliation (Luxembourg, Irlande etc …), le traitement optimisé ou pas des dividendes capitalisés etc … qui vont faire que l’ETF avec les frais de gestion légèrement plus faibles ne sera pas forcément celui au total return le plus élevé.

Pour l’ETF Axa sur le Nasdaq 100, AXA est revenu dernièrement sur le marché des ETF avec celui ci parmi d’autres, il est un peu tôt pour juger de la qualité de la réplication sur une durée aussi courte..

En ce qui concerne ceux sur le SP500, Morningstar donne un total return sur 10 ans de 14.3% vs. 14.15%, ce qui est typiquement l’écart que l’on peut observer couramment en faveur de la réplication indirecte à frais de gestion comparable. Donc rien d’anormal à ce niveau là.

C’est exactement la même chose que vous pouvez observer par exemple entre LCWD et MWRD où même si l’ETF MSCI World synthétique (le deuxième) à des frais de gestion plus élevé (0.30% vs. 0.12%), son total return sur 5 ans est de 14.15% vs. 13.95% pour celui à réplication directe.

Personnellement, j’ai toujours eu du mal à comprendre ce qui dérangeait tant de monde pour la réplication indirecte. Les titres qui sont en portefeuille de l’ETF sont très liquides, parfois bien plus que ceux de la réplication totale pour les plus petits, la réplication de l’indice quasiment tout le temps supérieure et le traitement des dividendes optimisés. Ce n’est d’ailleurs pas étonnant que IShares et Xtrackers continuent d’étoffer leur gamme « swap based ». Même au plus fort de la crise de 2008/2009 où le système bancaire mondial était à 2 doigts de catastrophe, AUCUN ETF synthétique n’a eu des problèmes de fonctionnement.

Correction, je parlais de WLD et non pas de MWRD pour la comparaison avec LCWD.

Et les performances sont bien sûr annualisées.

Bonjour Fred,

j’aimerais avoir votre opinion, ayant eu celle de monsieur Mathieu.

PEA plein avec un etf World.

Désormais, j’investirai sur CTO mon épargne mensuelle.

Je me demande s’il vaut mieux continuer sur un ETF World type IWDA ou bien sur du ACWI. Je pense notamment au fait que je ne suis pas exposée aux émergents. Si sur 10/15/20ans, les émergents superforment, le World va-t-il être très en retard ? Un gros décalage avant qu’il en intègre progressivement ? D’où le ACWI ?

OU bien le World suffit-il amplement ?

Merci.

Bonjour Joséphine,

1. Investir sur l’ACWI IMI : vous ne faites aucun pari.

2. Investir sur l’ACWI : vous faites un pari sur les grandes et moyennes entreprises.

3. Investir sur le MSCI World : vous faites un pari sur les marchés développés.

Tous les prédictions boursières sont pile ou face ! A vous de voir !

Je n’ai pas dit que les émergents allaient sous performer, ça personne ne le sait. J’ai juste dit que comme les émergents pèsent relativement peu dans le ACWI, même s’ils surperforment, cela se verra peu in fine, à moins de pondérer plus les émergents que dans les indices, mais ça c’est encore un pari !

Personnellement je n’en ai pas car je trouve le rapport performance/volatilité mauvais, et que je souhaite éviter les investissements en chine, ainsi que la monnaie de singe de la quasi-totalité des émergents d’amérique latine et d’Afrique qui se dévalue sans cesse. Si je devais intégrer des émergents, je songerais au hedge.

Bonjour Joséphine

Pour commencer, je vais répondre à vos questions :

/ Si sur 10/15/20ans, les émergents superforment : personne n’en sait rien !

/ le World va-t-il être très en retard ? : personne n’en sait rien !

/ Un gros décalage avant qu’il en intègre progressivement ? : personne n’en sait rien !

/ D’où le ACWI ? : personne n’en sait rien !

/ OU bien le World suffit-il amplement ? : personne n’en sait rien !

Vous essayez de prédire le futur : personne n’en est capable.

Vous voulez avoir le « meilleur » portefeuille à l’avance : c’est une mission impossible.

Et de plus, être obnubilé par ce qui va potentiellement « rapporter le plus », ce n’est pas une stratégie d’investissement, c’est surtout la garantie de toujours être déçu et potentiellement de faire la chasse à la performance passée (ce qui est une très mauvaise façon d’investir).

La « bonne » façon d’investir, c’est de déterminer le niveau de risque (soit de façon très simplifié le % en actions dans votre portefeuille) dont vous avez BESOIN pour atteindre vos objectifs financiers dans le temps disponible, et de voir si ce niveau de risque est compatible avec votre capacité financière à l’assumer et à votre capacité émotionnelle à le supporter.

Pour en revenir à votre question (qui je pense a déjà été posée au moins 20 fois sur ce blog …), dans la classification MSCI et au sens de la pondération en fonction de la capitalisation boursière, les EM ne représente que 10% environ du ACWI. Donc même si vous aviez une surperformance des EM, cela n’aura qu’une influence mineure sur le ACWI vs. le World.

De plus, vous avez déjà un PEA complet 100% MSCI World. Mettons que vous ayez 200ke dessus (simple supposition, c’est pour l’exemple). Vous commencez maintenant à partir de presque zéro sur un CTO pendant que votre PEA va croitre de façon exponentielle à partir d’un « gros » montant.

Imaginez un instant :

Dans 10 ans, votre PEA de 200ke 100% MSCI World sera peut être à

500 k€ (j’ai pris un rendement composé d’un peu plus de 9%).

Dans le même laps de temps, votre CTO où vous partez de zéro sur du ACWI et où vous mettez 1000e par mois (pour l’exemple, j’ai pris large) sera environ à 200ke avec 10% de rendement composé.

Donc ça veut dire que au global de votre PF, vous aurez 500ke de World + 200ke de ACWI dont environ 20ke de EM.

Cela veut dire que vous aurez 2.8% de EM au global de votre allocation actions de votre PF.

Est ce que vous pensez sincèrement que cela va avoir la moindre importance sur le comportement de votre PF et sur l’atteinte ou non de vos objectifs financiers ?

Je suis persuadé que non.

Concentrez vous sur l’essentiel qui n’est pas à ce niveau là.

L’investissement en actions, qui plus est en indiciel, c’est 20% de technique et 80% de comportemental.

L’avenir de votre PF va dépendre étroitement de votre épargne, de votre rigueur et SURTOUT de ce que vous allez faire ou pas les prochaines fois que le marché va baisser de 40, 50 ou 60%.

Il vous sera ainsi bien plus profitable de lire 2 ou 3 livres sur l’histoire des marchés boursiers, des krachs, du temps qu’il a fallu aux indices pour revenir et sur la psychologie de l’investisseur (se couper du bruit médiatique et des news financières, garder la vision long terme, continuer à investir et surtout ne pas paniquer).

Par contre, que vous investissiez à partir de maintenant dans un CTO en ETF MSCI World ou MSCI ACWI est une décision qui n’a qu’une importance toute relative à mon humble avis.

Bien construire son PF et le diversifier avec des classes d’actifs « sûres » afin d’avoir le niveau de risque compatible avec vos objectifs financiers et beaucoup plus important.

Et pour finir, ce qu’il ne faut PAS faire, c’est par exemple commencer avec un ETF MSCI World puis changer ou basculer vers du MSCI ACWI APRES que les EM aient mieux performé (et inversement).

Merci pour cette réponse pleine de bon sens et très détaillée, je n’en attendais pas moins.

En effet, impossible de prévoir.

J’ai glané au fil de vos réponses une liste de livres à lire qui m’attend (Bogle, Housel, Hallam…) et des tas de vidéos (Clements, Carlson, Ferri…) que je regarde depuis qq semaines.

Mais j’avais envie de vous lire concernant cette question car nombreux de ces hommes ont un portefeuille avec un ETF international qui comprend donc les émergents.

Je pense cependant poursuivre sur du IWDA à partir de janvier sur mon CTO.

Cordialement.

Joséphine

Sachez que cette question de la diversification internationale (avec ou sans les émergents) c’est LA question débattue ad nauseam sur les forums d’investissements boursiers US. Et vous trouverez toutes les réponses différentes, avec tous les arguments valables … car il y a n’a pas de « solution » parfaite.

Vous avez les défenseurs du 100% US (qui peut tout à fait se défendre pour un investisseur US, cela lui permet d’investir à moindre frais, sans problèmes d’influence des devises).

Vous avez les défenseurs de la diversification internationale, qui par le passé a joué son rôle de baisse de la volatilité (sans apporter forcément plus de rendement).

Vous avez les défenseurs d’incorporer les émergents (moins nombreux certes) pour posséder « tout » le marché.

Il n’y a pas de réponse parfaite, même si par défaut la plus grande diversification est recommandée.

Le problème est que nous sortons, pour tout un tas de raisons, de 15 ans de surperformance énorme de la bourse US par rapport au reste du monde. Il est donc difficile de se projeter dans un futur qui serait différent.

Il faut bien avouer que l’on voit mal ce qui ferait dérailler la bourse US par rapport à l’Europe ou l’Asie : je suis un enfant des 70s, et depuis toujours j’entends que c’est la fin de l’hégémonie américaine et du dollar, et pourtant j’ai l’impression qu’à chaque crise ils sortent renforcés.

Le « bon » portefeuille pour vous, c’est celui avec lequel vous vous sentez à l’aise. Investir 100% dans un ETF MSCI World est un excellent choix : pas celui qui sera le plus performant chaque année, mais qui sera vraisemblablement très bien placé sur le long terme.

Depuis un an que je vous lis, je pense que vous avez changé ma vie !

Merci à vous et à Mathieu pour ce blog, et la qualité des points de vue échangés. Belle fin d’année.

Bonjour,

Pour ma part, je ne vous suis pas depuis un an et j’ai donc une question naïve.

J’ai une AV fonds€ / World, répartition 40/60, 1000€ d’épargne à investir chaque mois.

Fin janvier, nous toucherons la participation du fonds €.

Je pense qu’elle sera au minimum de 5000€ dans mon cas (si taux identique à l’an dernier, ce sera donc probablement plus).

En touchant mon salaire fin janvier, que faire des 1000€ ? Dois-je rééquilibrer de façon pertinente (arbitrer du fonds € vers les actions) ? Ou laisser courir plusieurs mois malgré le décalage ?

J’ai 50ans. Merci et bonnes fêtes.

Bonjour « Professeur »

Rapidement (car cette question revient sans cesse):

/ L’équilibrage de portefeuille est une opération « macro » qui vise à maintenir le niveau de risque de son portefeuille. Elle se gère de façon globale, et ce n’est pas de la chimie fine, on n’est pas au demi point de base près.

/ De façon générale, étant donné l’espérance de gains positive de la classe actions, plus vous équilibrerez souvent, plus vous aurez tendance à « couper les ailes » du Momentum en place sur les actions. Sauf très fort mouvement du marché, en particulier lors d’un krach pour en profiter, équilibrer 1 fois tous les ans est déjà largement suffisant.

/ Dans la mesure du possible, il faut éviter le frottement fiscal lors des opérations d’équilibrage. Si vous avez tout votre PF en AV (ce qui à 50 ans n’est pas très optimisé car l’impact des frais va durer quelques décennies), vous n’êtes pas concerné.

/ Les montants que vous donnez ne renseignent en rien de l’état de votre AV après le versement de la participation du fonds euros. Si votre allocation devient 41/59 au lieu de 40/60, vous n’avez rien à faire (si vous suivez la « règle » du 5% absolu comme limite), si votre allocation devient 48/52 alors là oui il faudrait équilibrer.

/ Ceci étant dit, j’ai du mal à voir comment le deuxième cas de figure pourrait être possible : si vous touchez 5000 de participation, cela veut dire que vous avez « à la louche » (si 3% de participation) 160ke de fonds euros, donc en miroir d’environ 240ke d’ETF MSCI World si vous avez respecté votre allocation jusqu’ici. 5ke de plus sur 160ke vont avoir une influence complètement négligeable sur l’allocation globale de votre PF. Et de plus, vu la hausse du MSCI World sur les 2 derniers mois, je ne vois pas comment votre PF aurait pu dériver vers « trop » de fonds euros … Actuellement, s’il y a un équilibrage pertinent à faire, suite à cette hausse des marchés actions, ce serait plutôt des actions vers le fonds euros (ainsi vous « vendez » haut) et non pas l’inverse !

Bonjour,

Merci monsieur.

-Je ne comprends pas pourquoi si l’allocation devient 48/52, il faut équilibrer (et pas 41/59 ; avec une règle de 5%). Le calcul à faire m’échappe. Désolé d’être perdu et de vous paraître sans doute peu futé sur ces questions chiffrées.

-J’ai hérité en décembre 2022 d’une forte somme d’argent que j’ai investie progressivement tout au long de 2023 jusqu’à cette semaine, pour arriver à une allocation désirée de 40/60 au global. Je me base donc sur la valeur atteint par le portefeuille au global au 31/12 (mais peut-être que je fais erreur, et devrais partir de ma somme de départ ?). L’arrivée d’au moins 5000€ (fonds €) me perturbe et je n’arrive pas à voir si je vais devoir et comment équilibrer. Je ne sais pas les calculs à faire. Là aussi, pas très futé sans doute car professeur de langues, pas de maths, et peu au faut de ces questions essentielles pourtant 🙁

J’espère que vous avez plus d’éléments concrets et assez clairs.

Bonne journée, merci.

1/ Tout dépend de la règle d’équilibrage que vous vous fixez. Si vous suivez la règle commune (mais ce n’est pas la seule) qui est d’équilibrer quand votre allocation dérive de 5% en absolu par rapport à votre allocation cible, et que votre cible actions/fonds euros est 60/40, et bien vous équilibrez quand votre allocation actions sort de 55/65 (et par complément l’allocation fonds euros 35/45).

2/ Je ne comprends/sais pas ce que vous avez fait : si votre allocation cible c’est 60/40, vous devriez avoir investi tout au long de 2023 selon ce ratio cible … (et a posteriori, comme dans les 3/4 du temps avec un marché actions haussier, c’était une « erreur », l’investissement en une seule fois aurait été plus profitable). Mais bon, là n’est pas la question.

Vous ne savez pas calculer un pourcentage ???

Si vous avez 2 fonds A et B

%A = A / (A+B)

%B = B / (A+B)

Cela devrait quand même être dans vos cordes de calculer l’impact des 5ke qui vont tomber … et de voir si cela nécessite un équilibrage ou non (je suis persuadé que non vu les sommes en jeu, et vu la hausse des actions dernièrement).

Désolé d’être un peu rude (il faut parfois l’être), mais là on n’est pas dans le domaine de l’investissement, mais dans celui de mathématiques de CM1/CM2 …. 🙁

Vous avez raison de me secouer, aucun problème.

Eh bien, l’argent hérité était il y a un an totalement sur le fonds €. Et j’ai divisé la somme que je voulais mettre en actions, selon mon allocation cible, par 12, l’investissant d’autant chaque mois jusqu’à la semaine dernière.

Donc finalement, en faisant ce calcul chaque mois, il est possible que je sois amener à équilibrer bien plus qu’une fois par an, vu les sommes en jeu.

La partie actions m’a rapporté environ 20 000€ depuis janvier.

Vos estimations de 160k/fonds€ et 240 000/actions sont proches de la réalité.

Merci

Alors juste une remarque : si vous avez choisi une allocation 60/40, c’est, si vous avez bien fait les choses, que vous vous sentez capable émotionnellement d’exposer 60% de votre PF aux actions. Donc cela veut dire que vous êtes OK avec le fait que, à tout moment, avec une baisse de marché de 40% à 50% (ce qui est déjà arrivé par le passé à plusieurs reprises et qui arrivera de nouveau), de voir votre PF au global baisser d’environ 30%.

Dans votre cas, avec environ 240k€ en actions, cela veut donc dire que vous êtes « confortable » avec l’hypothèse de voir vos 240ke devenir 120ke, et donc votre PF passer de 400ke à 280ke avant une probable remontée qui peut prendre un certain temps.

Si vous n’avez jamais investi en bourse, ne sur estimez pas votre capacité émotionnelle à vivre les événements de marché. En 2023, la bourse n’a fait pratiquement que monter (sauf septembre/octobre). Ce ne sera pas toujours le cas. On a eu ici l’exemple de personne qui se sont mis à investir en 2021 quand tout montait au ciel, et qui ont paniqué en 2022 avant de vendre à perte alors que le MSCI World en euros avait baissé d’à peine 16%, ce qui est une volatilité absolument normale à laquelle on peut s’attendre tous les ans. Ces personnes là ne sont tout simplement pas faites pour investir en bourse, elles se sont fait plus de mal qu’autre chose en voulant absolument investir sur cette classe d’actifs qui manifestement ne leur convient pas.

Le fait d’investir en plusieurs fois une « grosse » somme en actions ne vous protège de rien, cela ne fait que repousser à plus tard l’instant où vous serez totalement investi et donc exposé à une volatilité maximale. Si vous avez mis 12 mois à investir ces 60% en actions, c’est très probablement parce que ces 60% sont une proportion trop élevée de votre PF. A partir du moment où on a déterminé son allocation d’actions en fonction du risque que l’on doit/peut/veut prendre, il n’y a aucune raison rationnelle de ne pas investir immédiatement toute somme disponible selon cette allocation. Si ce n’est pas le cas, c’est que vous avez trop en actions pour dormir tranquille.

Pour conclure, si vous avez effectivement 240k actions / 160ke fonds euros (soit 60%/40%), le fait de toucher 5ke en fonds euros vous fera passer à 240/165, soit 59.3%/40.7%, ce qui bien entendu ne nécessite aucune opération d’équilibrage. Quand on commence à avoir un « gros » PF, il ne faut plus regarder les variations en euros (qui sont importantes), mais les variations en %, sinon vous allez avoir mal à l’estomac en permanence. Dans votre cas, avec 240ke en actions, dite vous bien que des variations de 10ke sont du bruit de marché inférieur à 5% qui n’a strictement aucune importance.

Bonjour Fred, je suis Olivier une des personnes qui a acheté en 2021 et revendu en 2022. Nous en avions parlé ici. Et croyez bien que j’ai bien entendu votre message. Alors je tiens à vous en remercier, ainsi que Fred, et Matthieu bien sûr. Je suis toujours là, car j’ai un peu revendu certes, mais surtout gardé, et enfin surtout fait parti des heureux actionnaires en 2023. Je suis même content d’avoir pris une leçon en 2022. Je me sens ainsi plus avisé, je connais les coups, mais pas encore les défaites. Je continue de vous lire, j’apprends beaucoup, et j’investis toujours. Merci pour le partage de vos expériences. Je vous souhaite une très bonne année.

Bonjour Olivier

Les erreurs en bourse peuvent couter cher … le principal étant de ne pas les refaire. Les émotions sont le pire ennemi de l’investisseur.

Je suis toujours sur la défensive quand de « nouveaux » investisseurs se mettent à investir des sommes conséquentes dans des périodes calmes. La tolérance aux risques est toujours très haute quand les marchés montent …

De la même manière qu’aucun pilote de ligne ne se crashe dans un simulateur, il est toujours facile de se croire immunisé aux biais comportementaux tant que l’on a jamais vécu de bear market. On pense que vendre en panique, c’est pour les autres.

En première page de mon Excel, il y a cet encart : « La volatilité à court terme est le prix à payer pour le rendement à long terme. Une volatilité intrayear de 10/15% arrive presque tous les ans, c’est normal ! »

C’est dans les épisodes de baisses que se joue la performance long terme du PF. C’est parce que les actions sont « risquées » qu’elles offrent du rendement. La volatilité d’un fonds indiciel est le prix à payer émotionnel pour bénéficier de la performance de cette classe d’actifs.

Bonjour Matthieu,

Je vous lis depuis un moment…je vous ai adressé une bouteille de Bourgogne en remerciements de vos recommandations pour un placement pour mon fils de 8 ans à l époque.

J ai débuté par les etf, puis vendu pour du stock picking, à présent je mélange les deux.

Mes observations :

L’investissement dépend du temps que l’on a à disposition pour analyser les entreprises et malgré cela il n est pas sur que l on fasse mieux que CW8 … votre portefeuille malgré votre grande connaissance ne surperforme pas l’indice monde alors que l avatar Pea en etf le fait.

Le stock picking fonctionne sur Mid small cap mais la volatilité y est plus élevée …dans ces cas (Orpea, solutions30, carmat, Navya) le marché action s apparente à un casino (rien à envier à la crypto..).

Le stock picking flatte mon ego ( GTT, Schneider, Asml) mais génére des frustrations (kering, sartorius, teleperformance)

Pour 2024, je vais partir sur pea avec un Sp500(ESE)+ tech us Amundipour 60% + HLT+ PHG+ASML+ GTT+euronext+Vinci,+SCHNEIDER pour 40%

En AV etf Word +etf EM IMI

Pour m’exposer à l’immobilier réel sans être soumis au frottement fiscal, je pense soit à nexity (c est risqué mais plus facie d accès) sur pea, soit corum life en AV (frais élevé), soit RealT ( en actif numérique – difficulté d achat mais panel d investissement plus large)

En tout cas, merci à nouveau pour ce blog qui est d utilité publique.

Passez de bonnes fêtes 🥳

Également à tout votre auditoire

Merci pour votre fidélité Jean-Christophe, et je me souviens très bien de cette bouteille de rouge qui était excellente 😉

Très bonnes fêtes à vous aussi

Et bien voilà, l’année 2023 s’achève, sur un feu d’artifice !

Après une année 2022 compliquée (mais qui elle même faisait suite à une année 2021 incroyable), la bourse internationale a récompensé les investisseurs patients, comme toujours.

Et les grands gagnants sont, suspens : les US ! 🙂

Année record pour le Nasdaq100 (la meilleure depuis 2009, avec pratiquement +55%) et +26% pour le SP500.

A noter que les rendements en euros sont un peu plus faibles étant donnée la hausse de l’eur/usd sur l’année.

Le SP500 fait +110% sur les 5 dernières années, soit 16% annualisés ce qui est bien supérieur à sa moyenne historique. Il est sans doute raisonnable de s’attendre à moins pour les prochaines années.

Ensuite, on trouve (performance d’ETF capitalisants en euros):

MSCI World : 20%

MSCI Europe : 16%

CAC40 : 20%

Russell 2000 (Small US) : 15%

Small EMU : 14%

(on remarquera que finalement les Small Caps ont donc eu une performance tout à fait correcte sur l’année)

Japan : 15%

AASI : 4%, la déception de l’année avec toujours la Chine qui inquiète pour la troisième année consécutive mais ça aurait pu être pire (merci à l’Inde qui enchaine encore une bonne année avec 15%).

La conclusion de tout ça est qu’un investisseur indiciel diversifié aura probablement fait entre 15% et 25% sur l’année pour sa partie actions, ce qui est un excellent résultat.

De quoi sera fait l’année prochaine : personne ne sait 🙂

Il faut donc apprécier de tels rendements en gardant à l’esprit que le prochain bear market peut arriver dans une semaine, un mois, six mois, un an … plus tard ?

Et surtout ne pas prendre trop de risques suite à une année comme ça : il est facile de se montrer plus agressif en bourse quand tout se passe bien … chose que l’on regrette ensuite quand l’inévitable prochaine chute arrive.

Pour ma part, plus que le gain en pourcentage de mon PF actions supérieur à 20%, c’est surtout le gain en euros que je retiens, à savoir pour la première fois un gain à 6 chiffres. Ce qui me fait apprécier tout le chemin parcouru depuis pratiquement 20 ans et me rappelle cet extrait du blog « The Escape Artist »:

Think about the shape of the J curve of compound growth: Most people don’t understand the power the power of compound interest.

The J curve illustrates the huge and exciting opportunity…and also the problem.

The problem is that the first years are B – O – R – I – N – G.

The hard part is sticking to The Path.

If you are looking to investing for your excitement in life, you’re looking in the wrong place. Don’t expect to get that buzz from your compounding machine in the early years.

Better to think like a gardener. Once you have planted your seeds, there’s no point digging them up and looking at them every week to see how they are getting on. Be patient: the time always passes and the future always arrives.

Once you have your compounding machine set up correctly, the less tinkering, the better.

After 10 years of compounded growth, things start to get interesting. And after 20 years of compounding, money is falling from the sky like rain in Manchester. Money becomes undramatically abundant.

Bonjour Matthieu,

Effectivement l’année 2023 n’a pas été mauvaise bien au contraire ! A la louche, en regardant ton PF, tu es dorénavant exposé aux US pour 85%, conformément à tes choix de surpondérer les US vs World.

Surpris que tu n’aies pas à minima renforcé tes ETF ce mois-ci. Ferais-tu du Market Timing ? Pas toi 🙂 🙂

Merci d’avoir poursuivi l’alimentation de ton blog. Sa lecture est toujours riche d’enseignements bousiers. Ayant basculé au cours de l’année vers l’investissement indiciel à 100%, j’ai énormément appris des apports de Fred et je tiens également à l’en remercier.

Je te souhaite le meilleur pour 2024 ainsi qu’à toute la communauté 😉

Bonjour tout le monde,

L’année 2023 est marquée par le rebond faisant de l’ombre à tous les prévisionnistes : le marché entier (IMIE) a progressé de 15%, celui du pays développés (CW8) 17%, motivés par la locomotive US (ESE) 19% et son engin nucléaire (UST) 46%.

De ma part, 2023 est ma 5e année d’investissement boursier (avec en prime 2 bear markets de 2020 et 2022 comme tout le monde 🙂 ). Ma performance 2023 est bizarrement …identique à l’UST (Nasdaq), après un -32% en 2022.

Je profite de ce post pour vous souhaiter une très bonne fête de nouvel an bien méritée !

Encore merci Mathieu pour ce blog ainsi qu’à tous les intervenants. Je suis jeune investisseur en bourse et ce blog a vraiment été d’ une grande richesse pour moi. Lire des livres c’est bien mais de pouvoir avoir accès à des interventions comme les vôtres régulièrement c est un gros plus.

Bonjour,

sait-on la perte que coûte de faire un DCA chaque mois, sur un an, par rapport au fait de laisser courir la somme sans rien faire ?

Mettons que l’ETF World ait fait 20% sur l’année, un DCA mensuel en début ou fin de mois aurait rapporté combien ? 10% ? moins, plus ?

Bonjour Yves

Il ne faut pas mélanger DCA avec vos réserves de cash er DCA avec un flux de salaire entrant prêt à être investi chaque mois. Sur votre cash dispo (cas d’une personne qui commence en bourse et qui n’a jamais investi son cash), le DCA sur une période peut coûter cher en marché haussier. Évidemment le résultat dépend de la somme investie et surtout de quel % de hausse on parle.

Vous trouverez beaucoup de littérature sur le sujet. En faisant une règle assez basique (même si en réalité ce n’est pas linéaire), vous pouvez supposer que si vous lissez sur 1 an, la performance réelle sera divisée par 2. Donc si vous lissez par exemple 100k€ et que la bourse monte de 10%, vous perdriez environ 5000€.

Dans le second cas (DCA sur salaire), c’est bien évidemment la bonne chose à faire, c’est à dire investir chaque mois le maximum de % de son salaire que l’on peut épargner. Ici pas de perte puisqu’on parle d’investir de l’argent qu’on touche progressivement

Bonjour Matthieu,

Ce n’est pas DCA proprement dit. On parle de DCA dans le cadre d’investissement d’une grosse somme d’argent (héritage, vente d’actifs,…)

Bonjour Matthieu,

Tout d’abord, je tiens à vous souhaiter une excellente année.

Je viens de découvrir votre blog et je tenais à vous remercier pour la richesse des informations que vous partagez avec votre communauté. Vos conseils et analyses sont une véritable mine d’or pour les jeunes ayant soif de connaissances comme moi.

À 21 ans, fraîchement intégré dans le monde professionnel, je m’intéresse de plus en plus à l’investissement afin de bâtir un avenir financier solide. J’ai récemment ouvert un PEA, mais je suis encore en pleine réflexion quant à la stratégie d’investissement à adopter.

Votre expertise serait d’une grande aide pour affiner mes choix.

Mon objectif est d’investir sur le long terme (au moins 30 ans), dans l’espoir de voir fructifier mon capital et, à terme, vivre de mes investissements.

Je suis en mesure d’investir 370 € par mois.

Après plusieurs recherches, j’envisage trois stratégies d’investissement et j’apprécierais grandement votre avis éclairé sur celles-ci :

Portefeuille A :

Portefeuille B :

Portefeuille C :

J’ai cru comprendre que vous n’étiez pas particulièrement favorable à l’investissement dans l’or et les obligations via un PEA. Ai-je bien interprété vos précédents conseils ?

Je vous remercie d’avance pour votre temps et vos précieux conseils, et j’attends avec impatience de pouvoir bénéficier de votre expertise.

Cordialement,

Lucas

Bonjour Lucas

Avec les montants évoqués, je vous conseillerais nettement l’option 1, sur PEA.

Vous ne pouvez de toute façon pas investir sur de l’or ou des obligations (sauf via un ETF synthétique assez récent et peu liquide uniquement en zone euro) donc seriez obligé de passer par une AV ou CTO (donc ouvrir des supports, payer des frais en plus etc…), tout ça pour un gain moindre.

Privilégiez la simplicité, c’est ce qui vous rapportera le plus, surtout au début. Gagner 1% de mieux sur 10 000€ Par exemple vous fera gagner 100€ à l’année, ce qui remboursera à peine les frais de transaction et des différents supports évoqués. Tout ça pour une perte de temps et une complexité inutile. Concentrez vous surtout sur le fait de faire grossir votrz patrimoine, gerez vos dépenses, obtenez des augmentations, faites éventuellement une activité rémunérée extra professionnelle etc… tout cela aura 1000x plus d’impact sur votre réussite au démarrage que le choix de l’etf a ou b. Quand vous aurez plusieurs centaines de milliers d’euros, là vous pourrez vous posez des questions d’optimisation, car cela commencera à jouer vraiment financièrement parlant.

Bonjour Matthieu,

Merci pour ton retour sur mes interrogations. Suite à cela, je vais privilégier l’option A, car comme tu as mentionné, « l’optimisation » devient pertinente avec un « portefeuille plus conséquent ».

Cependant, je me demande si cela n’aura aucun impact si, par exemple, pendant 10 ans, je place 350 € par mois dans le MSCI WORLD, avec un rendement annuel moyen de 8 %, aboutissant à un total de ≈ 60 000 € (avec bénéfices). Que se passerait-il si je changeais soudainement de stratégie pour investir dans plusieurs ETFs ? Dois-je conserver mes actifs acquis ou les vendre et me diriger vers mes nouveaux placements ? (j’essaye de comprendre, c’est peut-être stupide). En bref c’est plus à partir de combien que tu estimes un portefeuille imposant 100k ?

Concernant la répartition de mon budget pour le portefeuille, j’envisage la répartition suivante : 90% en FR0011869353 et 10% en FR0013412020 et/ou LU1681044480. Cependant, je me demande si allouer 10% sur ces derniers est réellement judicieux ?

J’aurais préféré opter pour un ETF UM8, mais cela ne semble pas réalisable compte tenu de mon investissement disponible mensuel (billet d’entrer à 450 €), si j’ai bien compris ?

Pour finir, je compte adopter une stratégie classique en investissant mensuellement en DCA. Cette approche me parais être la meilleure pour moi afin d’investir sans stress et minimiser l’attachement émotionnel à l’argent déjà investi. Ton avis sur cette stratégie ?

Bien cordialement,

Lucas

Bonjour Lucas,

Félicitations d’abord pour votre intérêt aux investissements !

Je me permets de reposter mon ancien commentaire sur ce sujet.

Bonjour Nasdaq,

Je vais essayer de te répondre

1. Pour ma situation personnelle, j’ai déjà opté pour l’investissement (plutôt que de garder mon argent en cash).

2. J’envisage une répartition d’actifs axée principalement sur les actions, tout en me questionnant sur la proportion exacte entre actions, obligations et immobilier.

3. J’ai une préférence pour une approche passive (buy and hold), que signifie « investissement indiciel » en tout cas, c’est sûr, pas de stop-picking ! En suivant le retour de Matthieu, je partirai sur un ciblage global du marché avec un ETF MSCI World.

4. Concernant l’enveloppe fiscale, pour ma part, je me concentre uniquement sur le PEA. Dans quelle mesure opter pour d’autre choix par rapport à mon niveau d’investissement ?

5. Enfin, pour le choix des ETFs, je me demande comment prioriser entre différents critères tels que l’émetteur, l’encours, la tracking différence, etc. Peux-tu me donner des conseils pour orienter mes choix ?

Je suis preneur de toute suggestion ou conseil supplémentaire que tu pourrais avoir en fonction de ma situation.

Bien Cordialement

Lucas

Bonjour Lucas,

Pas de suggestion particulière, juste pour vérifier votre processus de décision.

Quelques commentaires

n’existe pas. L’allocation d’actifs est personnelle et évolutive. A priori, à votre age, c’est 100% action ou plus (utilisation du levier, mais bon, je risque de me faire tirer les oreilles ici 🙂 )

Le PER à considérer en fonction de votre tranche d’imposition (> 11%)

Dans le PEA, les choix sont vite limités par Amundi (Lyxor) ou BNP. Après, je regarde le tracking difference pour la finition. En gros, l’importance n’est pas dans le choix d’ETFs, à la différence du stock-picking. Tous les ETFs généralistes font bien leur job 🙂

Bonjour Nasdaq,

Merci encore pour votre commentaire.

Je comprends pour la partie sur la proportion !

Concernant le levier dans un cadre fiscal tel que le PEA, est-ce possible ?

J’ai cherché des informations sur le PER, mais je ne suis pas sûr d’avoir tout compris. À qui doit-on s’adresser pour l’ouvrir ? Il me semble que ma tranche d’imposition sera de 27 479 € à 78 570 €, soit 30%. Est-ce que cela reste avantageux, ou est-il moins bénéfique d’opter pour un PER dans ce cas ?

En ce qui concerne le PEA, comme je l’ai mentionné dans mon commentaire à Matthieu, quel serait l’ETF World à focus en fonction de mon budget mensuel alloué, en tenant compte de la notion de tracking difference ? D’ailleurs, je serais reconnaissant si vous pouviez m’offrir une brève explication de ce terme.

Cordialement,

Lucas

Je vous donne les tickers des 4 ETFs à effet levier éligibles au PEA. A vous de faire le devoir ! Je vous préviens cela n’est pas pour tout le monde !

CL2 : MSCI USA 2x

LQQ : Nasdaq100 2x

LVE : Eurostoxx50 2x

LVC : CAC40 2x

Vous trouvez les infos PER ici, c’est recommandé pour la tranche 30%

Meilleurs PER – plan d’épargne retraite – Guide complet 2024 (avenuedesinvestisseurs.fr)

Les tracking difference (TD) respectives des 2 ETFs MSCI World éligibles PEA CW8 et EWLD sont 0.12% et 0.17%, ça veut dire que en moyenne CW8 fait annuellement 0.12% moins bien que l’indice (et EWLD 0.17%). Ils font très bien leur job !

« DCA » n’est pas forcément mensuel, ça veut juste dire « régulier » (journalier, hebdo, bi-mensuel, mensuel, trimestriel, semestriel, annuel) en fonction de votre possibilité.

Bonjour nasdaq, dans quelle proportion utilisez vous le levier?

Bonjour Flow,

Mon levier est alentours 40% de mon portefeuille (et 50% pour les actions), cela me donne un portefeuille action/obligation 120/20 (j’ai la cinquantaine 🙂 )

Merci, ah oui 40 % faut savoir relativiser quand ça baisse fort.

J’ai 35 ans et j en ai mis 25 % à peu près. En complément d un bon vieux cw8…

J’ai gagné quelques cheveux blancs en plus 🙂

La leçon pas très intuitive : il faut diminuer le levier en bear market et vice versa.

Et après la grosse année qui est passée vous ne diminuez pas? Bon apres comme dirait Fred: on ne peut pas anticiper un bear market ou un Bull market … 🙂

Cut your losses, let your profits ride 🙂

Même Buffett utilise un levier 60%

Warren Buffett’s Secret Leverage… And Why You Should Be Using It | Seeking Alpha

Merci pour les ETF à effet de levier, je vois que vous-même avait 40 % de votre portefeuille alloué à ces effets-là à 50 vous êtes joueur 🙂 aha.

Hyper intéressant pour les TD pour ma part concernant le EWLD, j’ai trouvé un TD de 0;25 %. Étant donc limité à 350 € pour le moment, autant focus celui-là ? Et si j’arrive à accroitre la partie épargne, je peux switch n’importe quand vers le CW8 tout en concernant les parts du EWLD déjà acquises ?

Où vaut-il mieux attendre tous les 2 mois (DCA) et injecter dans le CW8 pour profiter des frais de gestion amoindris ?

Votre avis sur le sujet des ETFs emerging market ? (allouer 10 % est-ce raisonnable ?)

Hyper intéressant le point sur le PER ça me donne envie limite de basculer mon argent de mon livret A vers pour pouvoir bénéficier de tous les avantages qu’il a à offrir et le faire péter pour acheter mon premier bien imo.

Au temps pour moi par rapport au DCA, merci pour la précision 😉

Au plaisir de vous lire,

Bonne journée,

Il n’y a aucune importance sur le long terme. A votre place (21 ans), je ferais un DCA sur CL2 ! 🙂

Je reposte un commentaire pour Joséphine plus haut

Moi, je ne fais aucun pari (pas très joueur, j’avoue 🙂 ), donc j’ai des EM.

Je ne peux pas me permettre de faire un all uniquement sur du CL2 ça ne serait pas assez diversifié. Il faudrait coupler à d’autres ETF (je suppose d’après mes diverses lectures) non ?

Je n’avais pas vu la réponse pour Joséphine, merci bien.

J’ai parlé trop vite concernant le « joueur » que vous êtes aha 😉

Toujours la même interrogation, imaginons, je décide d’investir pendant 10 ans (en DCA 1x/mois) sur du CW8 et je décide de changer de stratégie (S&P, STOXX, etc.). Quelles sont les bests practices à mettre en place ? Faut-il vendre les ETF déjà achetés ? Ou bien les laisser travailler et placer ses nouveaux placements dans la nouvelle stratégie ?

J’avoue ne pas être sûr d’avoir compris ce point….

Bonne soirée

Lucas

Il faut évidemment coupler avec d’autres ETF. À mon sens, une grosse base de World ou de S&P500 est nécessaire. Investir avec du levier (qui n’en ai d’ailleurs pas vraiment un avec les ETF leveraged mais passons) nécessite plusieurs années d’expérience dans l’investissement pour bien comprendre ce que l’on fait et être certain d’être capable d’accepter cette volatilité. C’est fortement déconseillé sinon. Vivez votre premier krach boursier déjà (avec un fort montant investi), vous verrez c’est formateur…

Concernant les autres questions, oui il faut revendre vos anciens ETF, cela ne vous coûtera qu’un faible frais de courtage de l’ordre de 0.1%. Il ne faut surtout pas mélanger votre ancienne stratégie avec la nouvelle. Mais mieux encore : ciblez déjà une stratégie à tenir et restez constamment et dès maintenant dessus. Il est de toute façon inutile de reconstituer le World avec des ETF unitaires.

Merci à vous Matthieu et Nasdaq pour vos réponses et votre aide précieuse, je vais ainsi pouvoir débuter mon aventure 🙂

Je n’ai pas l’intention de pousser Lucas à utiliser le levier mais si le krach est formateur, c’est plutôt souhaitable quand on est jeune car le montant engagé (le dommage) est limité. Un jeune 25 ans qui perd 100% de son portefeuille s’en sort mieux qu’un retraité qui perd 25%!

J’utilise CL2, LQQ, et LVE. Mais CL2 vous suffit largement et c’est une opportunité car Amundi vient de faire un split de 1:300 pour faciliter les investissements des petits porteurs (avant CL2 coûtait plus de 4000 euros d’une part vs 14.8 euros maintenant).

Dans les enveloppes fiscales comme PEA, PER, il n’y a pas de conséquences fiscales. Vous faites ce que vous voulez 🙂

Un conseil : faites un fichier GoogleSheet pour monitoring les répartitions (géographiques) de tout ce monde d’ETFs

Petite dernière question finalement :

Je compte partir uniquement sur le WORLD, mais je me posais la question d’un ajout concernant l’emerging market et le focus de l’Asie FR0013412012. Cependant, il y a cette notion d’ESG si j’ai bien compris introduite depuis pas si longtemps qui n’est pas vraiment favorable ? Est-ce que ça vaut réellement le coup ?

Parce que finalement (en tant que débutant bien évidemment) si un pays vient à surperformer (style Chine) il sera intégré l’ETF WORLD de chez amundi et/ou EWLD

Je ne fais aucun pari, donc j’ai pas de focus d’asie. Pour les EM vous pouvez utiliser le PAEEM éligible PEA (mais ESG-oriented maintenant) et l’AEEM (non ESG) dans les PERs.

Si la Chine est inclus dans l’indice MSCI World, ça veut dire 50 (à titre exemple) compagnies chinoises vont remplacer 50 compagnies des autres pays développés : la valeur de l’indice ne change pas le jour J; et 50 nouvelles compagnies des pays émergents vont débarquer dans l’indice MSCI EM. Rien ne change pour les investisseurs diversifiés 🙂 !

Que signifient les « PERs ». Oui donc au final autant allouer ses ressources à l’ETF MSCI World car si un pays émergent vient à surperformer alors, il sera intégré dedans si j’ai bien compris.

C’est plus compliqué que cela. Il ne s’agit de pas surperformer pour intégrer le World, mais de respecter plusieurs critères liés aux pays développés : liquidité des marchés, accessibilité des places financières…

Pour l’instant la Chine y est très loin ! Le MSCI China A n’est par exemple accessible qu’aux investisseurs domestiques.

Mais oui dans un premier temps partez sur le World c’est suffisant, les émergents ne représentent que 10% de la capitalisation mondiale. 10% d’un petit portefeuille c’est autant dire quasiment 0.

PERs = Plans d’épargne retraite, on peut avoir plusieurs PERs 🙂

Les meilleures performances 2023 des EM

Inde : +19%

Korea : +14%

Poland : +35%

Mexico : +25%

Mieux vaut acheter un etf à effet de levier qu’en cas d’avis de tempête déjà bien prononcé (-20 ou -25% mini) et espérer que le bear-market n’aille pas à -50%. En bref, échanger son etf monde contre un etf à effet de levier, puis dormir quelques mois ou quelques années.

Bonjour Matthieu et Gérard,

Pour supprimer les frais annuels sur un CTO ou PEA (qui n’est pas encore plein) au CA/Investor Integral, il y a un moyen simple : mettre en place un Plan d’Epargne Boursière (PEB). Je l’ai mis en place fin 2022 sur les conseils de mon conseiller bancaire. Par exemple en faisant un versement mensuel du montant minimum (c’était 30 € en 2022, le site internet dit 45 €, je ne sais pas si ça a changé) répartis sur 2 fonds. Ce qui fait 360 € par an, c’est assez faible (et rien n’empêche ensuite de les réinvestir ailleurs).

J’ai choisi 2 fonds monétaires du Crédit Agricole, parmi les fonds éligibles : sécurité et 0 frais d’entrée/courtage.

Sur CTO :

Sur PEA :

Bonjour Fred,

Petite question pour vous. Utilisez vous en PEA l’ETF PTPXE de Amundi qui suit l’indice japonais ? Je vous pose cette question car souvent on peut lire l’utilisation du couple SP500 et Stoxx600 en lieu et place de l’indice World pour ceux qui souhaitent reproduire partiellement ce dernier. Ce pose malgré tout la question du Japon car il représente un peu plus de 6% dans le MSCI World. Sa croissance est un peu meilleure que par le passé et actuellement le Yen est très décoté / Dollars. Donc autant l’absence du Canada et de l’Australie ne jouerait que de manière très marginale, autant l’absence du Japon pourrait être davantage préjudiciable pour le performance du PF.

Par avance merci

Ludovic

« Utilisez vous en PEA l’ETF PTPXE » : non

« Sa croissance est un peu meilleure que par le passé » : et alors, vous en déduisez quoi pour le futur ?

« actuellement le Yen est très décoté / Dollars » : et alors, vous en déduisez quoi pour le futur ?

« l’absence du Japon pourrait être davantage préjudiciable pour le performance du PF » : vous êtes caoable de prédire le futur ?

Je vous provoque un peu, mais je pense que vous voyez où je veux en venir …. vous pouvez tout à fait vous exposer au Japon, mais si vous ne l’aviez pas fait jusqu’ici, le faire sur la base d’une bonne performance récente et/ou d’un sentiment sur une paire de devises n’est probablement pas très pertinent.

Bonjour,

Tout d’accord, je vous souhaite une bonne année 2024. Je voudrais avoir votre avis sur un etf nasdaq 100 en euros (accumulation) pour mon compte cto. Actuellement, j’ai trouvé 2 options:

1. Ishares Nasdaq 100 ucits (CNDX): réplication physique, frais 0.33% par an

2. Lyxor Nasdaq 100 ucits (UST): réplication indirecte, frais 0.22%

Comparaison entre ces 2 options:

1. Performance: exactement la même choses pour 5 dernières années

2. Frais pour Ishares plus cher 0.11% par ans. Donc pour une allocation prévue 300k euros dans 5 ans, la différence de frais est 330 euros/ans, ce n’est pas négligeable.

3. Je préfère une réplication physique mais les frais est cher.

Est qu’il y a une autre option et je souhaite avoir votre avis?

Je vous remercie d’avance

Si vous êtes en Belgique comme moi, avez-vous jeté un coup d’oeil sur XNAS ? (NB: représente 5 % de mon ptf depuis mars 2021)

Bonjour,

Merci pour votre reponse. Vous l’avez acheté sur quelle place londre, xetra….?

TradeGate (Frankfurt)

À moins que je ne me sois trompé sur votre compte (pseudo) et que vous êtes en réalité résident fiscal français (cf. mention du PEA etc.) ?

Je suis en résidence fiscale française mais. Je cherche un etf pour mon compte cto

Vous trouverez votre bonheur ici 🙂

Les ETF Nasdaq 100 : quel est le meilleur? | justETF

Bonjour Huy,

Le frais (TER Total expense ratio) n’est pas la seule critère de choix. Il faut regarder la taille (fund size), et surtout la qualité de la réplique sur le long terme (tracking difference TD).

ETF d’iShares a un TER 0.33%, TD 0.24%, la taille 10.3 Mds

ETF UST (Lyxor) a un TER 0.22%, TD 0.11%, la taille 2 Mds

Pour moi, la taille éliminatoire est de moins de 100 Millions.

Le Lyxor surperforme environs 0.13% par an (=0.24-0.11). C’est la conclusion à retirer de ce comparatif.

Bonjour Nasdaq,

Merci pour tes commentaries. C’est à l’inverse ta conclusion? Car Ishare TD>lyxor TD, donc, Ishares etf surperforme lyxor etf

Non, tracking difference = indice – ETF

T’as raison. Merci

Les frais ne font pas tout !

Vous écrivez vous même que la performance est la même. Or si Ishares a +0.1% en frais, cela signique qu’il fait 0.1% de mieux en tracking difference que Lyxor pour que la performance soit identique…

Entre un ETF synthétique de Lyxor et Physique de Ishares, mon choix est vite fait.

Bonjour à tous,

Premier message pour moi ici après plus d’un an de lecture.

J’ai 30 ans et j’investis sous différents supports depuis maintenant 5 ans.

Je m’interroge depuis quelques temps sur la pertinence de conserver un pel ouvert en 2015 (taux brut de 2.5%) qui représente le 1/4 de mon épargne totale.

Mon patrimoine est constitué comme ci:

– Actions (ETF) : 41%

– Monétaire (PEL, livret A, LDDS): 51%

– Immobilier (SCPI): 6%

– Obligations (fonds euros via AV): 2%

Étant actuellement locataire mais n’étant pas tout à fait certains de ma volonté d’acheter dans les prochaines années je souhaite garder un peu d’épargne disponible.

L’idée serait de clore mon PEL pour booster ma poche action à hauteur de 50 puis 60% de mon patrimoine global d’ici à la fin de l’année (en considérant l’argent épargné au cours de l’année). Je ne pense être à l’aise avec le fait d’avoir plus de 70% de mon patrimoine total investi en bourse.

La question est donc, que faire avec l’argent restant du pel qui ne sera pas investi en bourse ? J’ai pensé aux obligations qui semblent être en vogue actuellement et qui présenterait un couple risque / rendement intéressant. Notamment pour les actions d’états long terme.

Merci d’avance pour vos réponses

Bonjour Lucas

Avoir 50% de monétaire à votre âge est en effet regrettable car votre horizon d’investissement est long, donc à part conserver une épargne de sécurité pour les besoins court terme, stocker du cash a peu d’intérêt. Cela vous fait surtout perdre de l’argent à long terme vs un placement qui devrait rapporter comme les actions.

Concernant que faire du PEL, le rendement n’est pas très compétitif actuellement. 2.5% brut c’est 2.07 net après csg soit largement en dessous des livrets, des fonds en euros etc… sachant que c’est un support contraignant qui vous force à placer une somme mini chaque année et qui vous interdit tout retrait sous peine de cloturer le PEL. Bref, peu d’intérêt actuellement.

Concernant l’argent restant après cloture du PEL, c’est à vous de voir. Les SCPI (sur AV) sont une possibilité pour tenter d’obtenir un rendement de 4-5% à long terme mais qui n’est pas sécurisé. Si vous voulez à tout prix du sécurisé, un bon fond € sur une AV en ligne devrait faire l’affaire (les AV de Boursorama ou celles de Linxea avenir, vie ou spirit etc…).

Je n’ai aucun intérêt à le dire, mais Placement Direct a ouvert l’année dernière une nouvelle assurance vie en contrat monosupport fonds en euros de nouvelle génération : Placement-direct Euro+

Rendement net en 2023 : 4.10%

Solution a envisager pour des liquidités avec une rémunération plus que correcte. Seule inconnue : les rendements futurs …

Il existe une règle qui vaut ce qu’elle vaut, elle propose que la répartition Actions/Obligations soit de 100-son âge pour la poche actions

Bonjour Gérard,

La réalité est différente

https://www.empower.com/the-currency/money/average-portfolio-mix-by-investor-age

Oui c’est clair, personnellement je suis proche de cette règle, je considère bien sûr tout placement en dehors des actions dans la poche obligations pour faire plus simple (livrets, etc..)

pour donner un exemple:

A 20 ans je placerai sur une épargne mensuelle de par exemple 500€, 400 sur des actions (direct, ETF peu importe) et 100 sur les livrets A, DD..

A 30 ans 350 en actions 150 sur livrets

A 40 ans 300 en actions et si livrets pleins, il est peut-être temps d’ouvrir une AV et d’y mettre les 200€

A 60 ans comme pour moi aujourd’hui, 200 en actions et 300 en AV.

Je trouve cette règle pas si idiote dans la mesure ou plus on avance dans l’âge, plus notre horizon étant limité, on sécurise.

Cette règle est pour les américains (maintenant c’est plutôt %action = 120 – âge)

Je me permets de souligner la différence des 2 systèmes France vs USA :

La sécurité sociale aux USA est minimaliste (soins de santé, éducation, chômage, retraite) donc les américaines ont besoin un coussin de sécurité sous forme de bonds.

En France, c’est différent, nous avons tous une part énorme de bonds (obligations) : si on a une prestation de 10k euros par an, c’est égal de posséder 300k de OAT !

Pourquoi garder encore un coussin de trop

à part les fonds d’urgence de 3-6-12 mois de coût de vie ?

Imaginons la manque à gagner pour 1300 milliards euros placés dans les fonds euros français, ça fait 260 milliards (performance de l’ETF ESE 20%) juste pour l’année 2023!

Je suis un peu dans le même cas que Lucas P, avec un PEL ouvert en 2013. Le rendement de 2,07 net me convenait lors des années où les fonds euros ou les livrets rapportaient moins de 2% c était ma poche sans risque en face des actions. Maintenant en se disant que les taux ne redescendront pas aussi bas. Il faut que je trouve une bonne assurance vie …

Petite possibilité également; Comme votre PEL est vieux, il doit comporter pas mal d’intérêts qui doivent vous permettre de postuler à la prime de 1000 euros de l’état. Pour cela il faut faire un prêt( que vous avez intérêt à nantir sur un produit à 2-2.5% mini) de 5000 euros minimum (taux je crois 3.2% si PEL ouvert entre février 2015 et janvier 2016) et 2 ans mini (avec possibilité de remboursement anticipé), et vous achetez avec cela une scpi résidentielle (obligatoire pour obtenir la prime) type Kyaneos (rendement 2022 5.37%).

Bref vous profitez de la prime et n’avez qu’un remboursement d’intérêt famélique sur 2 ans.

Pour les scpi en direct allez voir du coté de louveinvest ou france scpi , ils vous font un retour cashback sur les frais de 2.5% Sinon vous avez des scpi sans frais d’entrée type iroko zen (à prendre en direct sur leur site), remake live ou novaxia neo mais aussi epsilon à frais reduits voir comete (nouvelle scpi). Enfin sur les scpi visez en priorité les nouvelles et celles qui invetissent sur l’europe (pour minimiser la charge fiscale (pas de csg))

Bonjour Lucas P,

Cette incertitude va certainement vous coûter cher. L’achat de sa résidence n’est jamais rentable par rapport à l’investissement boursier mais c’est une étape psychologique obligatoire à achever avant l’investissement boursier (pression familiale/sociale,…). Après l’achat de votre résidence, croyez-moi votre aversion au risque va certainement diminuer.

Merci à tous pour vos réponses qui me confortent dans mon idée de clôturer ce PEL.

@Mathieu, effectivement les SCPI sont une option mais je ne suis pas tellement confiant pour les mois qui viennent. Si je dois à nouveau investir dans cette classe d’actifs ce sera certainement pas avant milieu d’année au moins.

@Fred, intéressant merci ! Peut être une bonne alternative au PEL, le côté bloqué en moins.

@Gérard, NASDAQ, merci pour ces conseils de répartition. J’en suis encore bien loin.

Comme fait remarqué, cette incertitude sur l’achat de la RP m’a coûté cher dans le passé. J’en suis conscient. Je dois donc trancher entre acheter une RP à court ou moyen terme ou augmenter significativement ma poche action. Quand je vois le prix des biens / coût du crédit et la volonté du gouvernement d’augmentation les taxes appliquées aux propriétaires ça ne donne pas bien envie…

@Bruno, merci pour cette possibilité que je ne connaissais pas. Je vais creuser ça !

Bonjour,

Livret A et Ldd étant pleins, je pensais ouvrir un PEL.

Aussi suite aux lecture des commentaires (Merci à tous d’ailleurs 🙏), les points suivants ne paraissent pas dérangeants :

– les sommes minimums par mois ou années ne paraissent pas élevées 👍,

– la clôture avant la fin n’est pas un frein et ne devrait pas avoir lieu, ayant comme je disais déjà un Livret A et LDD déjà pleins 👍.

Cependant et pour le novice que je suis, pouvez-vous vulgariser le fonctionnement d’une AV en euros 🤔 ?

En effet, j’ai bien lu qu’elles sont principalement investies en obligations mais l’on entend souvent dire que les obligations ne rapportent pas beaucoup… sont un peu risquées quand même…

De plus, je ne suis pas sûr de comprendre les taux.

En effet, ce 1er article de Boursorama évoque un rendement de 0,91% Net en 2020 donc très loin des 2,07% du PEL cette année.

Source : https://bourse.boursobank.com/patrimoine/fiches-pratiques/assurance-vie-les-fonds-en-euros-a-la-peine-673a08d819fbd128a2ac28287cabc4be

Ce 2ème article évoque un taux 1,3% en 2021 / 2% en 2022 (est-ce des taux nets ou bruts d’ailleurs ?).

Mais dans tout les cas, les 2,07% du PEL sont encore supérieurs.

Source : https://bourse.boursobank.com/patrimoine/actualites/assurance-vie-le-grand-retour-du-fonds-en-euros-7ce34092e0b58fc53055a68a745e1741

Du coup suis-je bête peut-être 🤪, mais je ne comprends donc pas l’intérêt d’une AV en euros si le taux net est inférieur à celui d’un PEL…

Merci d’avance pour vos éclaircissements.

Cordialement,

Laurent

Laurent

Les fonds en euros fonctionnent globalement comme un PEL. Ils contiennent divers produits à la discrétion de l’assureur (actions, obligations, SCPI…). L’assureur vous garantie un rendement, qui théoriquement est inférieur à ce qu’il obtient via sa combinaison d’actif (au moins à long terme). Il peut choisir certaines années de piocher dans ses réserves si ses actifs rapportent peu. Il faut juste qu’à long terme ses actifs rapportent plus que le rendement donné.

C’est un peu comme si vous me prettez 100k€, je les places comme je veux, et je vous donne chaque année 3%. Si ma performance est meilleure, je garde la différence dans mes réserves.

Vous citez 2 années 2020-2021-2022 où les taux étaient anormalement bas, donc les rendements plus faibles. En 2023 la moyenne des bons fonds € était proche voir supérieure à 3%. En 2024 ça sera encore le cas, les assureurs distribueront de toute façon 3% pour se mettre au niveau des livrets.

Autre avantage de l’AV, vous pouvez à tout moment sortir l’argent sans casser le contrat, contrairement au PEL où c’est 100% bloqué

Merci pour votre réponse et toutes les précisions qui vont avec 🙏

J’ai d’ailleurs pensé que je comparais 2 produits complètements différents : l’un d’Epargne et l’autre d’Assurance…

Dans tous les cas, ils peuvent être complémentaires 👍

Bonjour, il me semble que le PEL n’est bloqué que 2 ans dans les faits réels, puisqu’on peut le rompre sans aucune pénalité passé ce délai de 24 mois et garder le plein rendement affiché à l’ouverture (c’est ce que j’ai fait en 2022 au crédit mutuel sans justification; j’avais étudié cette possibilité dès l’ouverture sans afficher mon intention )

J’entends bloqué par un retrait entraînant la cloture. Contrairement à l’AV où l’on peut retirer à tout moment l’argent sans rompre le contrat.

Re bonjour Matthieu,

Rien à voir avec le message précédent.

Vous devez peut-être vous rappeler que je possède une Ligne Alibaba cotée au « New York Stock Exchange ». Malheureusement, je l’ai encore espérant l’alléger avec une moindre perte…

Cependant et depuis hier, Degiro m’affiche dans mon portefeuille mon produit nommé « ADR on Alibaba Group Holding » (auparavant appelée simplement « Alibaba Group Holding »).

Je ne pense pas que je dois m’inquiéter mais je préfère vous demander ?

D’ailleurs j’ai constaté de nombreuses autres valeurs que je ne possède pas nommée de façon similaire: ADR on Dada Nexus Ltd, ADR on JD.Com Inc, ADR on NIU Technologies…

Merci d’avance pour votre réponse,

Laurent

Bonjour Laurent, c’est normal et la bonne nomenclature. Les titres étrangers listés sur des places externes US sont appelés ADR (american deposit receipt) et non sont pas directement considérées comme des actions.

1) elles ont un petit coût de détention annuel chez Degiro

2) elles peuvent se faire délister à tout moment, sans garantie de la valeur à récupérer dans ce cas

Merci pour ton retour 🙏

Etant à -25% là, j’espère que 2024 me permettra de vendre à moindre pertes mes actions Alibaba…

Parfois, la Bourse est le temple des regrets mais parfois des bonnes surprises…

Oui, mais il faut calculer le coût d’opportunité. Ma ligne d’Alibaba (achat pendant la chute de 2021, vente au nettoyage de printemps 2023) me coût 40% (du moins value) et 10% du coût d’opportunité ( performance pendant cette période du S&P 500).

Bonsoir Matthieu, il y a quelques années, si ma mémoire est bonne vous aviez l’air de vouloir rester éloigner des obligations. Est ce toujours le cas malgré la montée des rendements?

Bonjour Flow

J’ai déjà répondu à cette question de très nombreuses fois.

Les obligations Européennes n’ont aucun intérêt. Malgré la remontée des taux, les rendements restent très faibles. On parle actuellement de 2.7% bruts pour les OAT 10 ans France. Autrement dit, moins de 2% net pour les obligations d’un pays archi mal géré comme la France, avec garantie du capital à 10 ans seulement, et risque de perte en capital. Il faudrait être fou pour investir dessus, à moins de spéculer à court terme sur une baisse des taux donc montée des obligations (mais j’ai déjà les REIT pour ça).

Les obligations US sont déjà beaucoup plus intéressantes puisque le 10 ans est à 4%, mais le risque de change fait que cela ne vaut pas le coup selon moi, puisque la volatilité eur usd est supérieure à ce taux. Le fond en euro reste la seule alternative sure pour les obligations en France. Une alternative plus intéressante selon moi : les actions préférentielles. J’en ai déjà parlé ici : https://etre-riche-et-independant.com/investir-actions-preferentielles-bourse

Et ferait sûrement bientôt une mise à jour, car j’en détiens un petit peu. C’est le meilleur des mondes je trouve entre les obligations et les actions dans une optique de coupon. Très intéressant actuellement pour bloquer un rendement élevé et jouer la baisse des taux.