Cet article concerne le suivi de mon portefeuille boursier. La stratégie d’investissement du portefeuille repose sur un ensemble d’actions de qualité avec d’excellents fondamentaux et en pleine croissance.

L’objectif principal du portefeuille est de faire croitre le plus efficacement possible mon patrimoine dans le temps et de réaliser une performance supérieure à celle du MSCI World sur le long terme.

Le second objectif (un fois le patrimoine atteint) sera de construire un flux régulier de cash-flow avec les dividendes croissants perçus chaque année. Cela me permettra à long terme d’atteindre l’indépendance financière en couvrant mes dépenses avec ces revenus passifs.

Actions détenues et bilan

Le mois de Mai continue avec la dégringolade du Nasdaq et des valeurs de croissance. Ce qui est troublant, c’est que tout est jeté sans aucune considération de qualité ou de valorisation.

Que des boites peu profitables qui s’échangeaient à des PER de 50 continuent de chuter avec la remontée des taux, pourquoi pas, cela semble logique. Mais que des boites comme Google, PayPal, Facebook, Netflix et dans une moindre mesure Amazon (PER non pertinent sur cette valeur à cause des dépréciations d’entrepôts et de stocks) se payent à des PER de 20, il y a peut-être des limites.

Ces boites continuent toutes de croître, même si certaines peuvent être temporairement en difficulté, elles sauront trouver des solutions. Mais le marché les jette comme si elles ne gagneront plus d’argent, n’auront plus de croissance. Comme habituellement le marché est dans l’excès.

À l’inverse, des boites matures comme Pepsi, Procter & Gamble, Honeywell, McDonalds… qui ont beaucoup moins de croissance se payent à des PER supérieurs à 20. Je pense donc qu’il y a certaines incohérences dans le tech bashing du moment.

Évidemment le marché peut mettre du temps à le voir, mais quand ça sera fait le rebond arrivera (certainement dans l’excès d’ailleurs pour ne rien changer). Je conseille toutefois de garder des liquidités, car comme dit un vieil adage, le marché peut être dans l’excès plus longtemps que vous ne pouvez rester solvable !

Bref tout ça pour dire, s’il y a bien un moment pour acheter de la tech c’est aujourd’hui, quand les valorisations sont au fond du trou.

Le Nasdaq porte actuellement beaucoup moins de risque que les investissements sur les smallcaps richement valorisées. On a ici des BigCaps de croissance, avec un business model déjà bien en place, qui se payent pour certaines à des PER inférieurs à 20…

Il est donc contre-productif de chercher à acheter actuellement des smalls peu rentables et plus risquées qui se payent à 40 ou 50x les bénéfices.

Transaction du mois

Ventes

Arbitrage : ETF Russell 1000 Growth -> Nasdaq-100

ETF Nasdaq 100 (PANX) : je pense que le Nasdaq est largement sous-évalué actuellement (facilement visible en étudiant les valorisations des GAFAM) et je pense donc que l’opportunité est très intéressante. Si quelqu’un doit acheter du Nasdaq un jour, c’est aujourd’hui (je ne dirais pas que le Nasdaq est value mais presque…).

Ce qui m’avait fait préférer le RUSG à l’époque était que je trouvais le Nasdaq trop exposé sur les GAFAM (bien que les 2 ETF soient relativement proches). Ce que je voyais comme un risque est maintenant vu comme une grosse opportunité. Les GAFAM (et assimilées) sont toutes en croissance, avec énormément de cash au bilan, et je ne comprends clairement pas leur valorisation aussi faible compte tenu de leurs fondamentaux. Je souhaite donc concentrer un ETF sur ces entreprises. Elles sont toutes largement sous leurs valorisations historiques, c’est une opportunité.

Cela facilite surtout les renforcements vs RUSG, ce qui est l’un des plus gros avantages des ETF, car mon courtier me demandait de faire des ordres mini de 1500€ (et le RUSG n’est pas soumis à la loi PACTE comme coté à Londres, ce qui augmentait les frais). Cela me permettra donc de renforcer plus aisément si le marché venait à baisser d’avantage.

Hexatronic : j’ai profité du rebond en début de mois pour céder ma position. La valorisation est élevée pour une cyclique (bien qu’il y a largement pire) et les perspectives de croissance sont assez incertaines dans ce type de marché actuel.

Swedencare : prise de bénéfice après le rebond du début de mois car la valorisation est très élevée et qu’une grosse partie de la croissance récente s’est faite via de la dette et des acquisitions. La remontée des taux n’est donc pas vraiment favorable à cela.

Pharmagest : rien à reprocher à la valeur, mais je souhaite diminuer mon exposition à la France (ce qui représente la majorité de l’activité de l’entreprise). Elle n’a pas trop baissé pendant le mouvement récent, j’en profite donc pour renforcer l’ETF Nasdaq à la place. J’ai du mal à voir le moat de l’entreprise car les GAFAM sont clairement capable (à mon sens) de faire la même activité.

Achats

ETF Nasdaq-100 (PANX)

Renforcements :

ETF S&P500 hedgé (P500H), Realty Income, Visa, Microsoft, Blackrock

Sans plus tarder, voici le détail du portefeuille :

Portefeuille

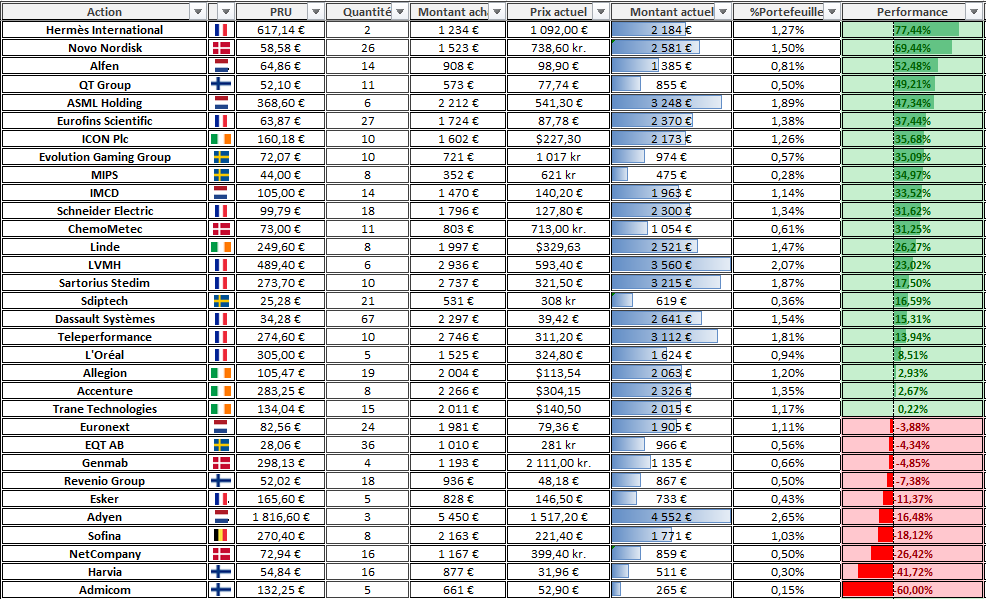

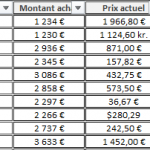

Les actions détenues sont les suivantes :

Santé

🇫🇷 Sartorius Stedim, Eurofins Scientific

🇪🇺 Genmab, ChemoMetec, Revenio, Novo Nordisk, ICON plc

🇺🇸 Idexx Laboratories, ThermoFisher Scientific

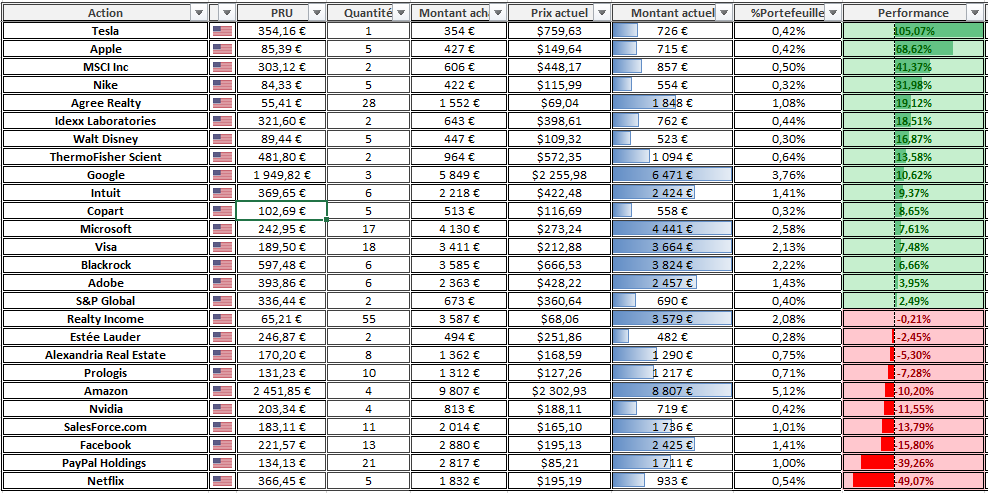

Finance

🇫🇷 Euronext

🇪🇺 Adyen, Sofina, EQT

🇺🇸 Visa, Paypal Holdings, MSCI, S&P Global, Blackrock

Industrie

🇫🇷 Schneider Electric

🇪🇺 IMCD, Sdiptech, Linde, Trane Tech, Allegion

Technologie

🇫🇷 Dassault Systèmes, Teleperformance, Esker

🇪🇺 ASML Holding, NetCompany, Evolution Gaming, QT Group, Admicom, Accenture

🇺🇸 Intuit, SalesForce, Adobe, Google, Apple, Microsoft, Amazon, Facebook, Nvidia

Consommation non cyclique

🇫🇷 L’Oréal

🇺🇸 Estée Lauder

Consommation discrétionnaire

🇫🇷 LVMH, Hermès

🇪🇺 MIPS, Harvia

🇺🇸 Nike, Copart

Energie

🇪🇺 Alfen

🇺🇸 Tesla

Telecom

🇺🇸 Walt Disney, Netflix.

Immobilier

🇺🇸 Realty Income, Agree Realty, Prologis, Alexandria Real Estate

PEA (Crédit Agricole Investore Integrale)

CTO DEGIRO

Si vous souhaitez ouvrir un CTO chez DEGIRO en utilisant mon lien de parrainage, contactez moi à etre.riche.et.independant@gmail.com ou passez directement par le premier lien présent sur cette page. Vous ne gagnerez rien mais je toucherais une petite commission à l’ouverture de votre compte, c’est un bon moyen de me remercier si le site ou l’article a pu vous aider.

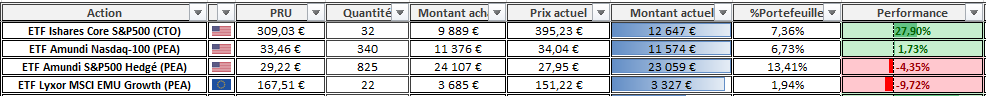

ETF

La valorisation totale du Portefeuille est à ce jour de 155 500€.

Remarque : les valeurs étrangères affichées plus haut sont toutes en euro, elles sont converties avec la parité du jour.

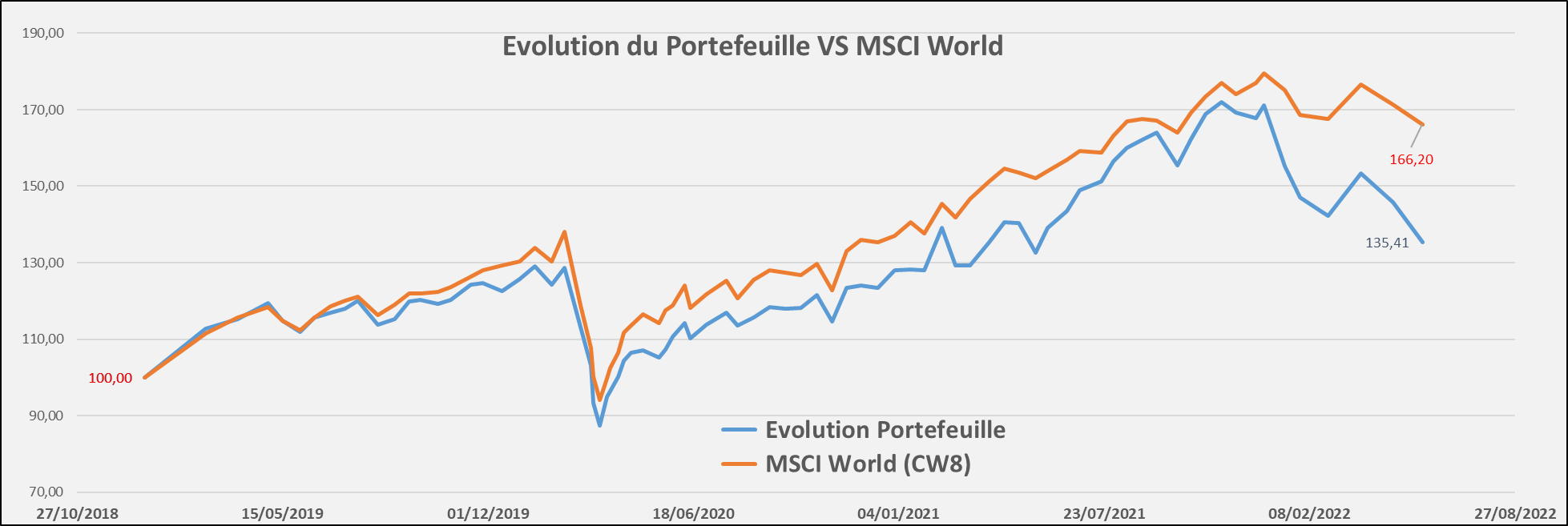

Voici également l’évolution du portefeuille depuis Janvier 2019 VS MSCI World :

Performance du Portefeuille depuis Janvier 2022 : -20.8%.

Performance du MSCI World depuis Janvier 2022 : -7.4%.

Performance du CAC40 GR depuis Janvier 2022 : -7.8%.

Le portefeuille est en fort recul vs le MSCI World, principalement causé par le vent baissier sur les valeurs de croissance lors des publications récentes.

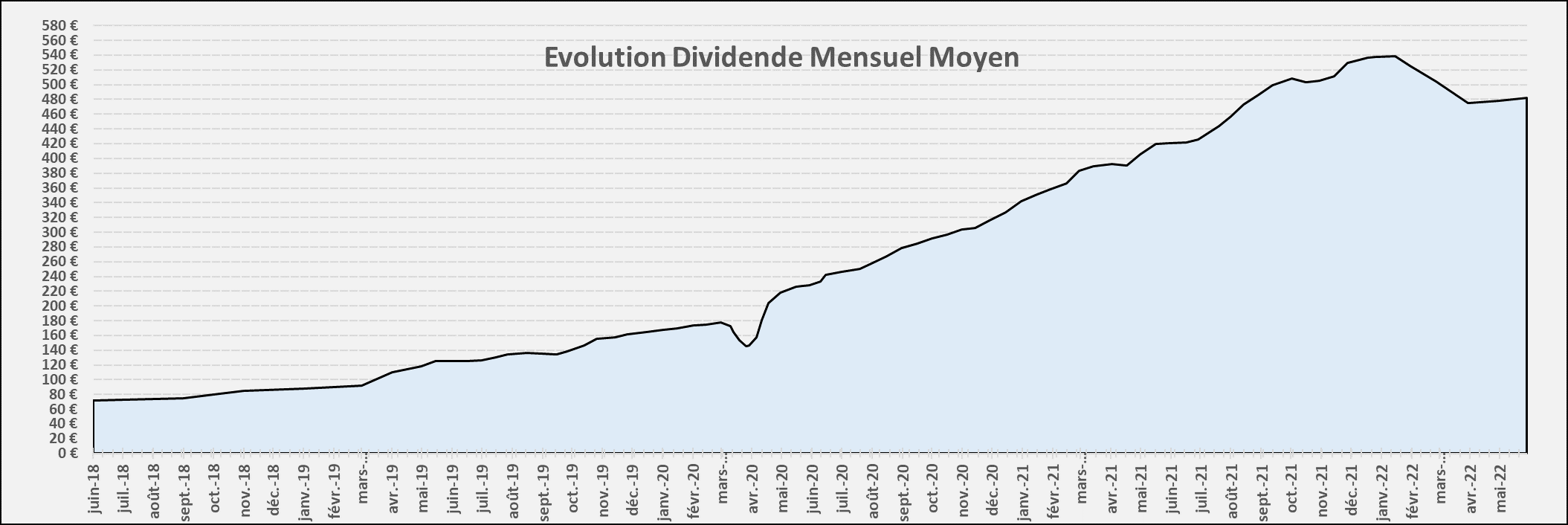

Revenus passifs et perspectives annuelles futures

Je rappelle que la nouvelle façon de calculer la rente mensuelle est via la règle des 3.5% (règle des 4% sévérisée) de la valeur de mon portefeuille. J’ai effectué pour le tracé et le calcul une moyenne glissante de 3 mois afin de lisser légèrement la volatilité.

De ce fait, je ne regarde plus le rendement des dividendes avant d’acheter/renforcer afin de me concentrer 100% sur les fondamentaux.

Les 3.5% correspondront donc au montant global que je pourrais toucher avec des valeurs de rendement si je choisissais d’arbitrer une partie de mes valeurs de croissance actuelles contre elles.

J’ai pu reconstituer ce que cela donnerait sur mon portefeuille depuis le 01/05/2018 :

La rente mensuelle moyenne actuelle (fictive) serait de 480€.

Date Publication : 30/05/2022

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonsoir Matthieu

Quand tu investis dans le Panx tu ne fais pas les choses à moitié 🤣 (11 000€)

Ton analyse des belles Tech se tient et oui difficile de comprendre le marché depuis plusieurs semaines. Le pire c’est que cela peut encore baisser notamment si la récession se confirme dans les mois qui viennent.

Bref gardons notre horizon LT

A plus

Bonjour Ludovic,

Une partie de la position Nasdaq vient tout de même de l’arbitrage avec l’ETF Rusg, je n’ai pas sorti 10k€ de cash ce mois-ci malheureusement 😂

Bonsoir Matthieu,

Toujours aussi jaloux de ta position sur Microsoft que je considère comme la meilleure entreprise au monde.

Pour être totalement honnête, je ne sais pas quoi penser en ce moment. Je comprends les baisses de Meta Platform avec moins de pub & l’approche de diversification dans le Metaverse, Paypal pour le manque de croissance & la concurrence, Netflix car les concurrents arrivent, mais les Nvidia, Amazon, Google je ne comprends pas forcément…

J’ai envie de tout vendre et de racheter que Google & Amazon dans les jours qui viennent…

Bonjour Antoine,

Amazon va splitter /20 dans la semaine qui arrive, les achats seront donc plus faciles. Idem pour Google (vers mi Juin).

Ce sont deux excellentes entreprises, qui seront clairement toujours là dans le futur, et dont le prix est actuellement ultra attractif. Attention tout de même à ne pas trop concentrer les risques, on ne sait jamais de quoi l’avenir est fait

Bonjour, pour ma part, je suis sorti de Sofina, suite aux allégations de fraudes et soucis comptables…

Bonjour Jean,

Je n’avais pas suivi qu’il y avait des questionnements comptables, merci pour l’info, ça explique sûrement une partie de la baisse du titre

Restes tu confiant malgré tout sur Sofina du coup ou penses tu vendre comme l’a fait Jean ?

Bonjour Jean,

Je ne vois pas d’allégations de fraudes et de soucis comptables sur Sofina, juste un débat sur la future valorisation de Byju’s.

Très bonne journée

Damien

Bonjour Matthieu,

Bonjour à toutes et tous,

Le RUSG n’aura pas duré longtemps dans ton PF…

Peux tu me dire pourquoi le choix de ce PANX et non pas par exemple l’ETF de Lyxor (PUST) ?

Son prix ?

car coté Perfo sur 1 an c’est 6% et 3 ans, c’est 83.91% pour le PUST et 84.21% pour le PANX

donc sensiblement la même chose.

Merci pour ton retour et bonne continuation

Bonjour Mickael

RUSG et le Nasdaq 100 sont des ETF très proches. J’avais eu une préférence il y a quelques mois pour RUSG car il est moins exposé aux GAFAM, et contient plus de lignes, plus diversifié sur les autres secteurs (néanmoins attention car il a certes beaucoup de lignes, environ 300, mais la pondération des lignes annexes est très faible).

Aujourd’hui le marché a changé, avec des taux plus élevés. Les GAFAM se prennent une sacrée baisse, qui n’est absolument pas méritée, elles sont maintenant valorisées ultra faiblement, et son à mon sens clairement à l’achat à moindre risque aujourd’hui sur un horizon LT, bien plus que des entreprises de croissance qui pourraient avoir davantage baissé mais qui seraient encore peu profitables et plus fortement valorisées.

Il s’agit donc ici d’un achat de très forte conviction sur les GAFAM (et assimilées en tête du Nasdaq). J’exagère le trait mais à la limite s’il n’y avait un ETF qu’avec les GAFAM c’est ce que je prendrais aujourd’hui.

Pour le choix de l’ETF, PANX ou PUST c’est la même chose pusique des ETF sur le même indice. Pas de raison de prendre plus l’un que l’autre, surtout que maintenant Lyxor = Amundi. J’ai pris PANX puisque peut-être que PUST sera arrêté avec la fusion, ça évite les arbitrages qui pourraient avoir lieu. Mais c’est hypothétique et le choix n’a aucune importance, c’est le même ETF.

Bonjour Matthieu

Je te cite: Que des boites peu profitables qui s’échangeaient à des PER de 50 continuent de chuter avec la remontée des taux, pourquoi pas, cela semble logique. Mais que des boites comme Google, PayPal, Facebook, Netflix et dans une moindre mesure Amazon (PER non pertinent sur cette valeur à cause des dépréciations d’entrepôts et de stocks) se payent à des PER de 20, il y a peut-être des limites.

Ces boites continuent toutes de croître, même si certaines peuvent être temporairement en difficulté, elles sauront trouver des solutions. Mais le marché les jette comme si elles ne gagneront plus d’argent, n’auront plus de croissance. Comme habituellement le marché est dans l’excès.

À l’inverse, des boites matures comme Pepsi, Procter & Gamble, Honeywell, McDonalds… qui ont beaucoup moins de croissance se payent à des PER supérieurs à 20. Je pense donc qu’il y a certaines incohérences dans le tech bashing du moment.

Pour moi ce que tu appelles l’incohérence dans le tech-bashing c’est juste que le marché redonne sa confiance en priorité aux valeurs dont on ne peut se passer facilement, c’est le côté bon père de famille qui ressort, le côté Warren B, la consommation de base, le pétrole, le retour des bancaires avec les taux qui remontent.

Dans le monde virtuel confiné que nous avons du subir avec le covid, les tech ont eu la part belle et même si certaines sont de très bonnes valeurs, elles payent le prix d’une mini bulle (parce que ce n’est pas comparable à l’année 2000) qui s’est formée à partir de mars 2020.

Je garde une entière confiance en Microsoft, Apple et Alphabet qui représente pour moi le meilleur et vont rebondir très fort lorsque la purge sera terminée. En revanche je reste mesuré sur FB et Amazon qui va se faire de plus en plus attaquer sur son modèle, Alphabet par exemple est en train de finaliser un contrat en Inde, une société indienne veut concurrencer Amazon, Alphabet va lui concevoir la plateforme et vendre sa technologie sans avoir les problèmes de livraisons etc… Alors entendons nous bien, FB et Amazon ne vont pas disparaître mais je pense qu’ils vont jouer un cran en dessous et qu’il sont certainement à leur vrai valeur, voir même encore un peu cher.

Le marché nous donne une nouvelle fois une leçon, et ce n’est pas la première fois que l’on revient vers les valeurs refuges, les valeurs du quotidien du monde entier, que l’on soit riche ou pauvre, il faut manger, se laver, se déplacer pour travailler, alors la tech dans tout ça, c’est pour quand tout va très bien, et cela sera le plus tôt possible je l’espère.

Bonne journée

Comme déjà évoqué, Amazon gagne la majeure prtie de ses bénéfices grace au cloud pour entreprises.

Comment feriez vous pour travailler si tous les serveurs de votre entreprise étaient bloqués ? Pour moi ça serait impossible…

Les tech sont présentes dans de nombreux domaines, dont l’optimisation des chaînes logistiques des entreprises que vous avez citées. Pas sur que ce qui soit de première nécessité soit toujours si évident à voir…

Bien sûr que les tech sont indispensables et tout n’est pas palpable mais la concurrence est rude et c’est de cela que je voulais parler, si je suis à peu près sûr que Coca-cola sera encore un des premiers demain, je ne mettrais pas ma main à couper sur toutes les tech, et Amazon même si elle tire actuellement son bénéfice dans le cloud, son business model n’est pas au départ celui là et ne représente qu’environ 30% de la boîte, d’autre tech viendront la concurrencer.

C’est ce qu’à compris WB je crois en achetant Apple par exemple, la boîte est bien gérée et son moat est unique, le plus difficile est de trouver les tech qui sont mais demeureront incontournables demain et après demain. C’est en cela que j’ai cité Microsoft Apple et Alphabet comme piliers.

Hello Matthieu,

Dans le cadre de ma diversification j’aurai aimé avoir ton avis sur les REIT intéressantes.

Je vois que tu as du Agree Realty / Realty Income / Prologis / Alexandria Real Estate.

Realty Income je pense que tout le monde l’a ou plus ou moins, Prologis je cherche à l’acheter depuis X temps mais toujours un peu chère je trouve.

=> Que penses-tu du modèle d’une entreprise comme Equinix, Digital Realty Trust ?

=> Un avis sur Vici Properties, W.P. Carey, Simon Property, Store Capital… ?

=> Que penses-tu des modèles comme Farmland Partners ?

Je voulais pour ma part invertir « passivement » sur Realty Income, Vici Properties & Prologis en D.C.A. mensuellement. Que penses-tu de ce modèle dans un positionnement REIT ?

J’ai vraiment des difficultés à me positionner sur ces modèles d’entreprises car le MOAT n’existe en général absolument pas.

Merci de ton avis 😉

Excellente journée,

Bonjour Antoine,

La plupart de ces REITs sont déjà citées dans d’autres articles concernant les REIT

En effet en centre de données DLR et Equinix sont de bonnes valeurs. Dans les Telecom il y a American Tower. Extra Space Storage dans le self Storage.

Vici est intéressante mais repose sur une forte concentration de ses actifs, ce qui représente un risque selon moi. WP Carrey n’a aucune croissance et a une payout proche de 100%, à éviter. Simon Property dans un domaine complexe et en déclin, je n’en prendrais pas personnellement.

Store Capital fait trop redondant avec Realty Income et Agree Realty, qui sont pour moi de meilleure qualité (tenant plus solides).

bonjour

Superbe portefeuille , je souhaiterais aussi investir sur les valeurs européens via mon pea chez saxo ou mon compte proréaltime trading (interactive brokers) ….j’ai mis en backtest avec proréaltimes les 50 actions qui compose l’eur stoxx 50 . Si la stratégie fonctionne je vais racheter les 50 actions dans 1 mes de mes portefeuilles . avec les tests le portefeuille prends la valeurs en période de hausse , en période de baisse le portefeuille dégrade vite …faut que je trouve un moyens de le couvrir …

Bonjour Pascal,

Si c’est pour acheter les 50 actions du Stoxx50, autant prendre un ETF, il n’y a pas vraiment d’intérêt à faire cela sinon.

Par ailleurs attention, les techniques en suivi de tendance sont assez complexes à tenir sur le long terme, ce qui entraîne soivent de mauvais résultats

Bonjour

En ce moment, c’est un peu la foire d’empoigne pour savoir si les marchés sont toujours surévalués ou bien s’ils commencent à être intéressants. Sachant que l’on arrive toujours à faire dire ce que l’on veut à des chiffres vu que les « metrics » pour valoriser les marchés sont très nombreux (du simple Pe, au Buffet indicator en passant par le Shiller CAPE), la démarche de Morningstar (centrée sur le marché US) est plutôt intéressante :

https://www.morningstar.com/articles/1097165/us-stocks-are-trading-at-a-rarely-seen-discount

Bonne lecture !

Tres intéressant, est-ce Morningstar est plutot fiable dans ses previsions ?

Pas particulièrement

Comme tout le monde ils ne peuvent pas deviner l’avenir…

Bonjour Matthieu,

Pourquoi prendre le sp500 hedge mais le nasdaq non hedge ? A moins que ce dernier n’existe pas sur PEA ?

Bonjour Adrien

Le Nasdaq hedge n’existe pas sur PEA à ma connaissance

Désolé, je voulais dire que c’est parce que le nasdaq hedge n’existe pas sur PEA ?

Salut Matthieu, je sais pas si tu as a vu mais on parle d’un Nasdaq européen depuis ce matin, a voir la repartition, mais cela pourrait venir agrémenter ton PF perso ou théorique PEA.

Si tu as pu voir la compo ( il n’y a pas encore les % exact) mais cela me semble interessant

Bonjour Florent,

Non je n’ai pas entendu parler de ça, mais quand on voit le cruel manque de valeur de croissance et Europe ainsi que de tech, ça ne fait pas rêver. De mon côté je fuis progressivement l’Europe en désinvestissant et réinvestit le reste aux US

On retrouve qd meme pas mal d’entreprise que tu possedes et plutot sympa. Sortie prevu debut juillet

https://live.euronext.com/en/equities/tech-leaders

Pas vraiment convaincu par la liste, beaucoup de small caps pas profitables. Dommage également que c’est uniquement des entreprises Euronext et que l’indice soit pas plus large en Europe (rien en Danemark/Suede/ ni en Suisse ou UK…)

Bonjour Matthieu,

Je te remercie pour ton partage d’informations.

J’aurai une question concernant l’ETF P500H, pourquoi le préfères-tu à celui de la BNP qui a de moindres frais ? https://bourse.boursorama.com/bourse/trackers/cours/1rTESE/

Bonjour,

L’ETF de BNP n’est pas hedgé

Désolé pour ma question, mais quel est l’avantage d’avoir un ETF hedgé ?

C’est expliqué en détail dans plusieurs commentaires. Pour faire rapide, je parie à court terme sur un rebond de l’euro face au dollar, et prend donc un hedge temporaire jusqu’à un retour à une parité autour de 1,15. Cela jouerait donc sur la performance de P500H qui serait supérieure à un ETF classique en cas de rebond de l’euro

Bonjour,

Si l’on ne parie pas sur une reprise de l’euro sur le dollar, mieux vaut rester sur un ETF non hedgé ? Non seulement ma thèse sur les prochaines années favorise le dollar, mais également les États-Unis. J’ai 150000 euros sur le CW8, mais je compte surpondérer le sp500.

Merci,

Bonjour

Attention à ne pas mélanger : je suis totalement favorable sur le long terme aux US vs Europe et au dollar vs euro. C’est uniquement à court terme où je pense que l’euro va rebondir car a baissé trop vite en raison d’une politique différente des banques centrales. Raison pour laquelle je hedge en cas de chute court terme du dollar (qui pourrait effacer tous les gains d’une reprise du S&P500).

Mais à horizon long terme c’esr différent, je pense que le dollar s’appréciera de plus en plus face à l’euro.

Mais en effet si vous n’avez pas la conviction d’un rebond CT il ne faut pas prendre de hedge

Matthieu

Pour information, BNP a bien un ETF hedge suivant le SP500 : FR0013041530 – ESEH – Bourse de PARIS

https://www.justetf.com/fr/etf-profile.html?query=FR0013041530&groupField=index&from=search&isin=FR0013041530

Bien à toi,

Bonsoir,

C’est la première fois que je vis un split d’action (Amazon).

Je viens de me rendre compte que Degiro a en fait vendu mon action Amazon le 6 Juin, pour laquelle j’avais un PRU de 2070$, et l’a remplacé en rachetant 20 actions avec un PRU à 122.35$.

Donc je suppose que je me tape les impôts sur la plus value à cause de la vente, et en plus mon PRU est nettement relevé…

C’est moi ou c’est vraiment trop pourri comme système ?! Est-ce normal ?

Merci.

Bonjour

Degiro procède souvent de la sorte (mais je ne suis pas sur que fiscalement ils le comptent dans l’IFU, il faut vérifier). Par ailleurs dans certains posts on pouvait également penser que le versement d’actions aurait pu prendre la forme légale d’un versement de dividendes entraînant également de la fiscalité.

Bref de mon côté j’ai préféré vendre mes actions avant le split pour racheter juste après.

Théoriquement comme c’est vous qui déclarez vous pouvez très bien soustraire la PV d’Amazon au montant annuel calculé par Degiro et donc déclarer le gain réel.

Une réponse de degiro concernant le split (c’était fin 2020)

Faisant suite à votre mail, nous vous remercions pour votre retour et nous vous informons que le fonctionnement que nous utilisons pour le Split impacte en rien vos plus-values ou moins values, ne vous en faites pas.

Le nouveau PRU ne sera pas pris en compte dans le rapport annuel.

Hello, tout d’abord merci pour ta transparence, tu montres tes succès et tes échecs et plus important encore le raisonnement qui t’a poussé à prendre les décisions qui t’y ont amené c’est vraiment très intéressant.

J’ai repris l’ensemble de tes chiffres et je tombe sur une valeur de portefeuille à 163936 € à la date de duplication vs un investissement de 156366€ soit un gain théorique de 7570€

J’ai découvert ton site parce qu’il fait écho à une réflexion personnelle mais je me dis que pour gagner 7570 € en 4 ans avec un investissement aussi important l’indépendance financière n’est pas pour tout de suite. Donc en gros, à moins d’être inconscient et de mettre tout ses oeufs sur TESLA en 2018 ou mars 2020, la possibilité de faire fortune par ce biais reste grandement hypothétique.

Merci pour cette petite gifle de réalisme

Bonjour Guillaume,

Attention au raisonnement qui est faux : ~150k€ est la somme actuelle du portefeuille, mais absolument pas la somme qui a été investi il y a 4 ans. Au fébut j’avais peut-être mis 20k€, et ensuite le portefeuille à grossi progressivement sur les dernières années, avec des apports qui ont surtout été maximisés en 2020.

Par ailleurs vous faites un calcul après une baisse en ligne droite de 20%. Il y a quelques mois, les PV étaient de l’ordre de 30-40k€. Ce sont des choses volatiles, mais qui remonteront très vite lorsnm du rebond.

10% de 150k font déjà 15k€, ce qui est beaucoup plus qu’avec 10% de 20k€. Plus les sommes sont élevés, plus les gains le seront al long terme. Néanmoins ne pas oublier que la performance de long terme du marché est autour de 8% par an, donc loin des 15% que proposait le marché sur les dernières années.

Merci pour ces précisions de taille, cela change clairement la lecture.

Je viens de commencer sérieusement la question de la bourse.

J’ai partagé mon investissement entre des actions à gros rendements mais petite valo, et des actions assez solides meme si pas de la qualité de celle que vous avez en portefeuille.

Je n’aime pas les bancaires francaise mais j’ai bien chargé sur Crédit agricole en me disant que cela pourrait être payant dans un délai assez court.

Aussi je m’étais un peu emballé sur Air Liquide mais ils ont depuis émis davantage de titres et le cours à bien baissé. J’ai néanmoins obtenu des actions gratuites qui m’ont permises de faire baisser mon PRU.

Mon investissement de départ est légèrement plus important que le votre du coup en revanche je suis bien moins diversifié, et je passe uniquement via mon PEA pour l’instant. Je vous suis sur les perspectives européennes mais j’ai une tres mauvaise expérience fiscal donc je réfléchis à la possibilité d’ouvrir un CTO vi

(mauvaise manip)

ouvrir un CTO via un compte professionnel. C’est quand même beaucoup de contrainte donc tant que je n’ai pas fait le tour de la question je reste avec mon PEA.

Bonjour à tous,

Matthieu aurais-tu un avis sur le rachat de Duke par Prologis ? Le plus grande vente d’immobilier commerciale depuis le COVID.

Merci !

Bonjour Benjamin,

Non pas vraiment d’avis. Je dirais simplement que Winners take all. Donc le fait d’être plus gros peut entraîner des synergies et des avantages. A priori ce n’est pas une mauvaise nouvelle en tout cas.

Bonjour Matthieu,

je poste le commentaire ici puisqu’il concerne la société 3M notamment.

La société vient d’annoncer de bons résultats ainsi qu’une nouvelle :

celle du spin-off de sa branche healthcare, qui devrait être finalisé fin 2023.

N’étant pas familier avec ce type de procédure je souhaite savoir si tu peux donner un avis ou une explication à ce sujet.

Cela pourrait intéresser plusieurs lecteurs, surtout que Johnson&johnson va faire de même cette année.

Merci d’avance !

Bonjour Benjamin

Quand certaines boites sont décotées, et qu’elles exercent plusieurs activités et qu’elles jugent que leur valorisation n’est pas bien reflétée dans le cours de bourse, elle font des spinoff, en introduisant en bourse un des secteurs d’activité.

Cela permet dans les comptes de mieux analyser les résultats de chaque entité dissociée, avec pour espoir un retour à une valorisation plus élevée. Autrement dit, 3M sans la santé + l’intro du pole santé en bourse a pour objectif d’être plus chèrement valorisée que 3M actuellement. Si c’est le cas, cela dégage du cash à l’entreprise via l’écart de valorisation.

Difficile d’anticiper le comportement du cours de bourse.

D’une point de vue pratique, ce n’est pas génial pour un investisseur (à mon sens) puisque cela fera plus d’entreprises en portefeuille et à renforcer, donc plus compliqué.

On peut par exemple voir JNJ presque comme un ETF santé qui fait de la pharma, des équipements médicaux et des biens de conso de soin. En l’achetant, on achète tout (comme un ETF). Après le split, il faudra choisir l’entité (donc l’entreprise) que l’on renforce.

Moins pratique… plus de frais de courtage… plus de lignes à détenir…

Merci pour ta réponse rapide !

En effet je comprends mieux l’intérêt de cette division,

et comme tu dis pour l’investisseur c’est vraiment embêtant.

Au lieu d’acheter un conglomérat qui est bien géré il va falloir faire un choix.

Ici la question serait soit :

– garder les 2 nouvelles sociétés

– choisir la société qui est plus axée croissance

– choisir la société qui reste « value » (du genre la branche biens de conso pour J&J)

Dans ce cas il faut essayer d’acheter avant le split, ce qui permet de réduire les frais.

Ensuite en effet on renforcera ce que l’on préfère selon divers critères (croissance, rendement etc…)