Cet article concerne le suivi de mon portefeuille boursier. La stratégie d’investissement du portefeuille repose sur un ensemble d’actions de qualité avec d’excellents fondamentaux et en pleine croissance.

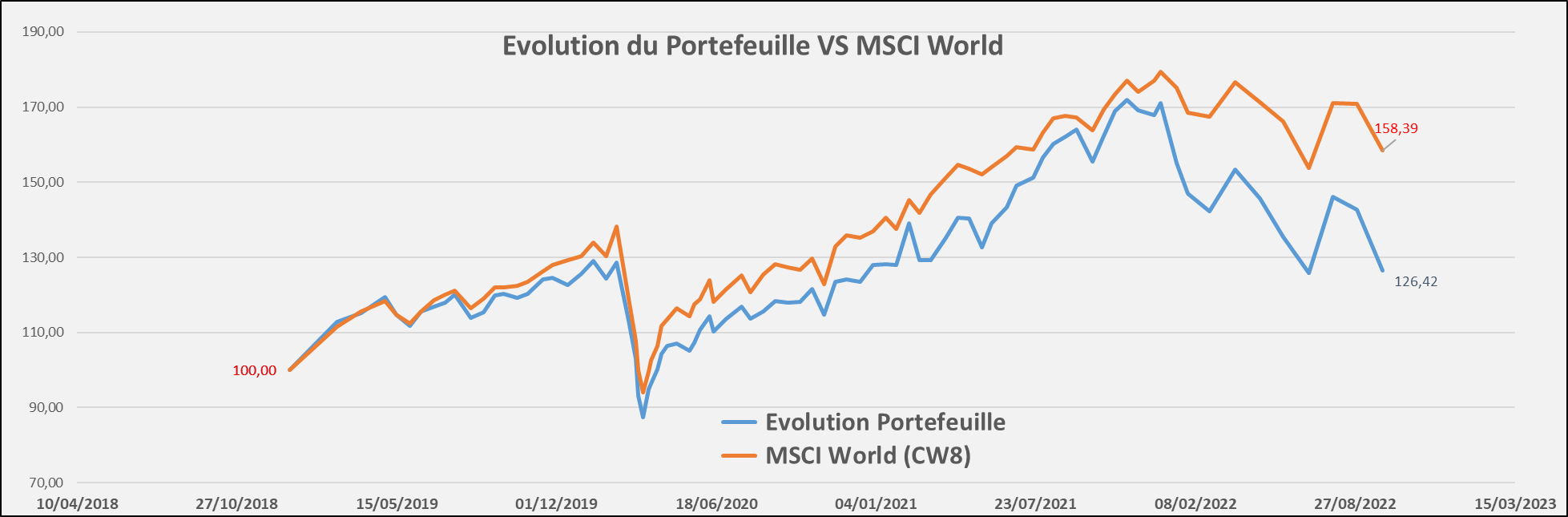

L’objectif principal du portefeuille est de faire croitre le plus efficacement possible mon patrimoine dans le temps et de réaliser une performance supérieure à celle du MSCI World sur le long terme.

Le second objectif (un fois le patrimoine atteint) sera de construire un flux régulier de cash-flow avec les dividendes croissants perçus chaque année. Cela me permettra à long terme d’atteindre l’indépendance financière en couvrant mes dépenses avec ces revenus passifs.

Actions détenues et bilan

Comme initié et annoncé ces derniers mois, j’ai continué le gros ménage dans mon portefeuille afin de réduire le nombre de lignes en direct et de valeurs plus ou moins spéculatives.

Il faut bien l’avouer, la performance jusqu’à maintenant de la part stock picking n’est pas bonne sur 2022. Un investissement en ETF aurait fait bien mieux.

Le portefeuille est toujours bien pénalisé par les tensions sur les taux d’intérêt, mais l’écart de performance vs les grands indices est important.

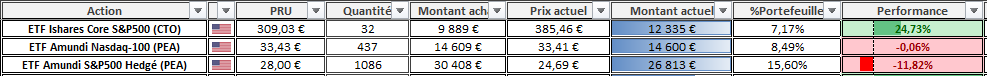

Je vais donc sur PEA continuer de faire grimper ma part indicielle au détriment d’actions secondaires. Cela me permettra de simplifier mes renforcements, et également de me concentrer sur mes valeurs préférées.

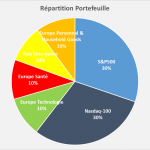

Pour résumer, mon PEA contiendra à terme une majorité d’ETF (World ou S&P500, à voir ce qu’il faudra pour équilibrer ma part US vs CTO) et quelques très belles entreprises de croissance en Europe (majoritairement des grosses capitalisations).

Je préfère donc m’arrêter là sur les small qui sont d’avantage volatiles et spéculatives, ce qui correspond moins à ce que je souhaite rechercher pour les années futures.

Avec la taille grandissante de mon portefeuille et mon changement progressif de situation familiale, je ressens le besoin de prendre moins de risque.

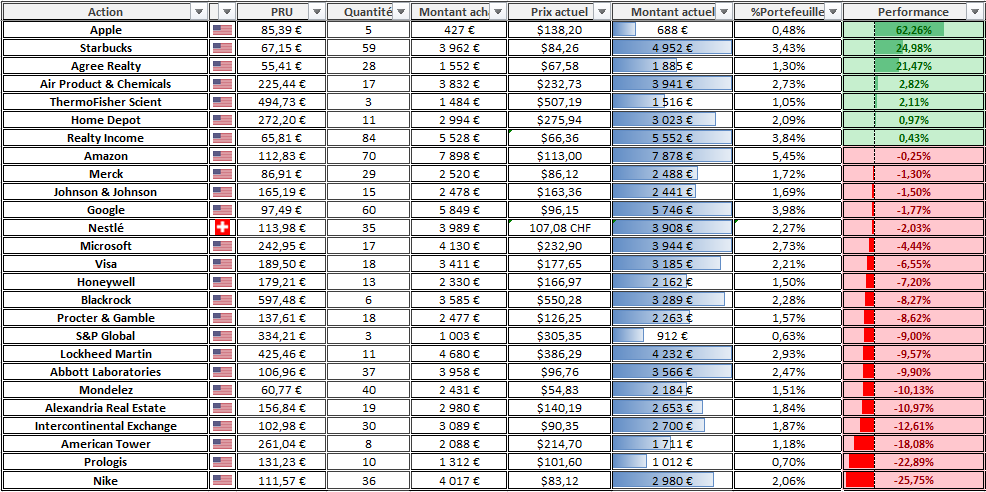

Mon CTO contiendra quant à lui majoritairement des Aristocrats US en croissance, en essayant de sélectionner les entreprises qui me semblent les plus solides au monde dans chaque secteur.

Mon PEA aura donc une vocation capitalisante avec objectif d’avoir une performance équivalente à celles des indices, alors que mon CTO aura pour objectif de préparer une poche distributive dans un futur lointain, en privilégiant des entreprises solides, résilientes, en croissance pérenne, et qui n’empêchent pas de dormir la nuit.

Je rappelle également que mon patrimoine est quasi totalement investi en bourse, d’où le besoin de recherche de sécurité aujourd’hui sur cette partie du portefeuille.

J’ai donc procédé à plusieurs ventes sur CTO de quelques valeurs de croissance de tech US (Meta, Netflix, Paypal, Nvidia, SalesForce, Adobe), je privilégierais un ETF Nasdaq sur PEA pour y investir. En effet, ces valeurs étant déjà bien pondérées dans un ETF Nasdaq, c’est suffisant et bien plus simple pour les détenir. Avec la baisse actuelle des marchés, je peux ainsi toutes les renforcer d’un coup, chose que je ne pourrais pas faire en les conservant en stock picking.

Le cash dégagé par ces arbitrages m’a donc permis de renforcer les ETF sur PEA, de renforcer quelques entreprises, et d’initier quelques positions sur des Aristocrats sur CTO.

Transaction du mois

Ventes

Genmab, Revenio, Chemometec, EQT, Sofina, Sdiptech, Mips, Harvia, Evolution AB, NetCompany, QT group

Paypal, Netflix, SalesForce, Adobe, Meta, Nvidia

Achats

Intercontinental Exchange, Honeywell, Lockheed Martin, American Tower, Johnson & Johnson, Merck, Mondelez, Procter & Gamble, Nestlé

Renforcements :

Asml Holding, Schneider Electric, Euronext, Realty Income, ETF S&P500 hedgé (P500H), ETF Nasdaq (PANX)

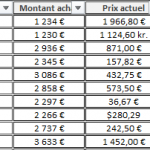

Sans plus tarder, voici le détail du portefeuille :

Portefeuille

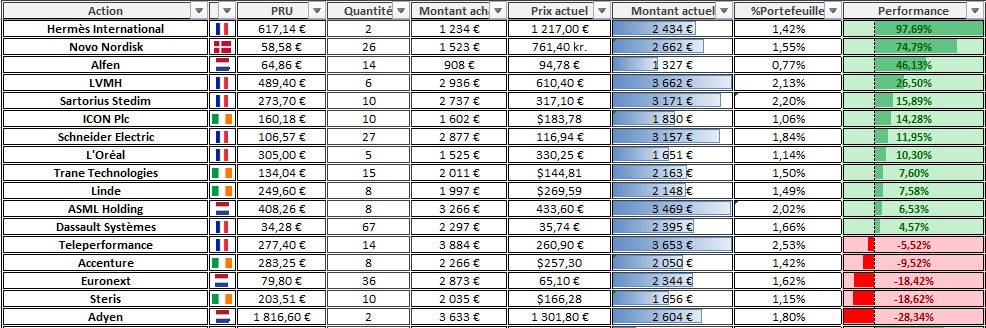

Les actions détenues sont les suivantes :

Santé

🇫🇷 Sartorius Stedim

🇪🇺 Novo Nordisk, ICON plc, Steris

🇺🇸 ThermoFisher Scientific, Abbott Laboratories, Johnson & Johnson, Merck

Finance

🇫🇷 Euronext

🇪🇺 Adyen

🇺🇸 Visa, S&P Global, Blackrock, Intercontinental Exchange

Industrie

🇫🇷 Schneider Electric

🇪🇺 Linde, Trane Tech

🇺🇸 Air Product & Chemicals, Honeywell, Lockheed Martin

Technologie

🇫🇷 Dassault Systèmes, Teleperformance

🇪🇺 ASML Holding, Accenture

🇺🇸 Google, Apple, Microsoft, Amazon

Consommation non cyclique

🇫🇷 L’Oréal

🇪🇺 Nestlé

🇺🇸 Procter & Gamble, Mondelez

Consommation discrétionnaire

🇫🇷 LVMH, Hermès

🇺🇸 Nike, Home Depot, Starbucks

Energie

🇪🇺 Alfen

Telecom

Immobilier

🇺🇸 Realty Income, Agree Realty, Prologis, Alexandria Real Estate, American Tower

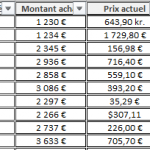

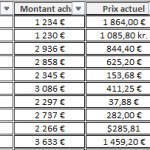

PEA (Crédit Agricole Investore Integrale)

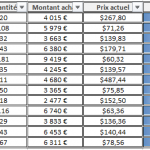

CTO DEGIRO

Si vous souhaitez ouvrir un CTO chez DEGIRO en utilisant mon lien de parrainage, contactez moi à etre.riche.et.independant@gmail.com ou passez directement par le premier lien présent sur cette page. Vous ne gagnerez rien mais je toucherais une petite commission à l’ouverture de votre compte, c’est un bon moyen de me remercier si le site ou l’article a pu vous aider.

ETF

La valorisation totale du Portefeuille est à ce jour de 147 340€.

Remarque : les valeurs étrangères affichées plus haut sont toutes en euro, elles sont converties avec la parité du jour.

Voici également l’évolution du portefeuille depuis Janvier 2019 VS MSCI World :

Performance du Portefeuille depuis Janvier 2022 : -26.1%.

Performance du MSCI World depuis Janvier 2022 : -11.8%.

Performance du CAC40 GR depuis Janvier 2022 : -17.9%.

Le portefeuille reste en retrait vs le MSCI World sur l’année, principalement en raison de son exposition aux valeurs de croissance qui subissent la remontée des taux.

Revenus passifs et perspectives annuelles futures

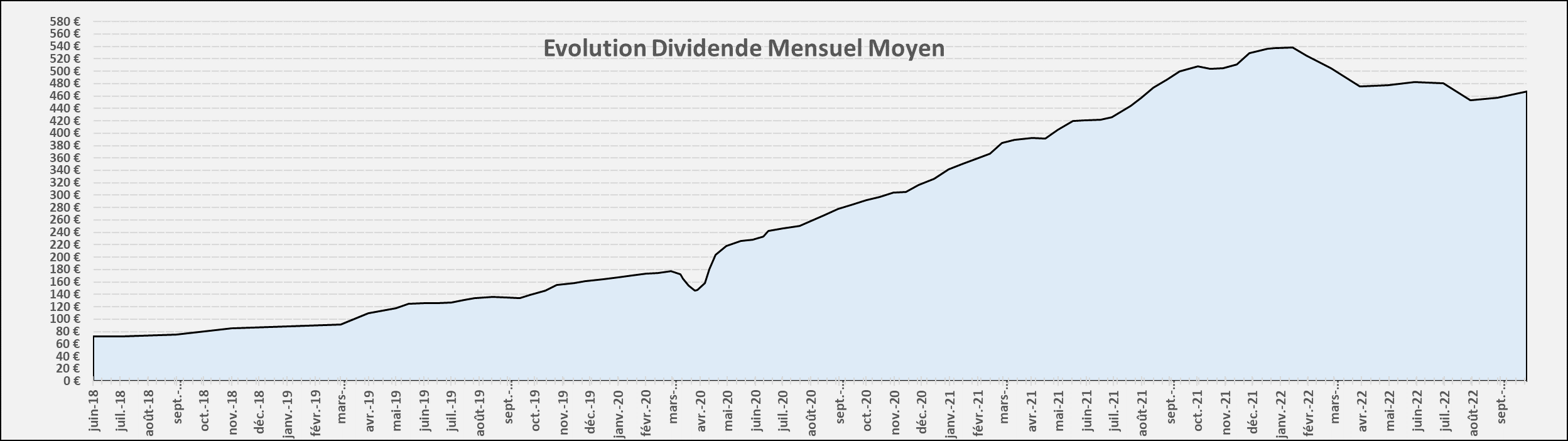

Je rappelle que la nouvelle façon de calculer la rente mensuelle est via la règle des 3.5% (règle des 4% sévérisée) de la valeur de mon portefeuille. J’ai effectué pour le tracé et le calcul une moyenne glissante de 3 mois afin de lisser légèrement la volatilité.

De ce fait, je ne regarde plus le rendement des dividendes avant d’acheter/renforcer afin de me concentrer 100% sur les fondamentaux.

Les 3.5% correspondront donc au montant global que je pourrais toucher avec des valeurs de rendement si je choisissais d’arbitrer une partie de mes valeurs de croissance actuelles contre elles.

J’ai pu reconstituer ce que cela donnerait sur mon portefeuille depuis le 01/05/2018 :

La rente mensuelle moyenne actuelle (fictive) serait de 470€.

Date Publication : 01/10/2022

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Hello hello, Whaou ce n est plus le ménage de printemps c est le ménage d hiver. Merci pour tes partages Matthieu. Nouvelle situation familiale qui dit mariage dit bébé souvent les félicitations sont elles de nouveau de rigueur ?

Hello Arnaud

Oui c’est exactement cela 😉

Bonjour Matthieu

« Simplicity is the ultimate sophistication », et c’est particulièrement vrai en matière d’investissement.

Petit à petit, vous y venez, et je n’en doutais pas vu que vous êtes manifestement sensé et intelligent.

« Nous », les investisseurs particuliers, nous faisons pratiquement tous la même erreur.

A savoir de trop complexifier notre PF dans le rêve de trouver la meilleur stratégie, la meilleure allocation, le meilleur rendement.

Et puis le temps passant, si on est suffisamment sage, on se rend compte que ça ne marche pas très bien, que c’est compliqué à gérer, que ça prend du temps … et que ces satanés investisseurs « lazy » qui n’ont que de l’indiciel font mieux, en y passant beaucoup moins de temps. Et vous le reconnaissez vous même : « Il faut bien l’avouer, la performance jusqu’à maintenant de la part stock picking n’est pas bonne sur 2022. Un investissement en ETF aurait fait bien mieux. ». Sauf que ce n’est pas vrai seulement en 2022, ça l’est aussi depuis 2018 en ce qui vous concerne ! (ce n’est pas une attaque personnelle, ce constat doit concerner beaucoup de gens !).

Pour paraphraser Rick Ferri, la vie d’un investisseur avisé passe par 3 phases:

– enlightenment

– complexification

– simplification

Si un jour vous lisez le livre de Ben Carlson « A wealth of common sense _ why simplicity trumps complexity in any investment plan », une grand partie du livre e est centrée sur cette leçon : simplify, simplify, simplify !

Cordialement

Bonjour Fred et merci pour votre message, plein de sens comme souvent.

Ce qui est parfois rageant, c’est que la bourse est peut-être le seul domaine (à ma connaissance) où le travail ne paye pas nécessairement. Je suis dans la vie et en général quelqu’un de bosseur. Je suis là ou je suis de par mon travail. Et c’est difficile de constater qu’ici ce travail ne paye pas toujours. Il faut donc trouver un compromis entre plaisir et performance, ce que j’essaye de faire.

« la bourse est peut-être le seul domaine (à ma connaissance) où le travail ne paye pas nécessairement ».

Vous arrivez de vous même à ce grand paradoxe, qui est une des conclusions majeures que l’on peut trouver dans les livres de Bernstein, Swedroe ou Ellis (et oui j’ai beaucoup lu de livres sur le sujet …). Dans la vie en général (c’est valable pour le sport, l’artisanat, le travail), plus on travaille et plus on s’active, plus on a de meilleurs résultats. Et de même, plus on paye cher pour un service, meilleur il est (en général). En investissement boursier, c’est exactement l’inverse ! Plus on paye cher en frais, moins on en aura dans la poche. Et plus on s’active et on bosse le sujet, plus on fait d’erreurs ! Le portefeuille d’investissement, c’est comme une savonnette, plus on le touche, plus il diminue. Pourquoi ? Car on passe son temps à abandonner une stratégie après une sous performance (concrétisant les pertes) pour prendre en route un train qui est déjà bien valorisé. Alors que si on s’était « contenté » du rendement du marché, en vivant les hausses et les baisses (pendant lesquelles on continue d’investir) on aurait fait bien mieux. C’est toute la difficulté de l’investissement indiciel, j’en ai déjà parlé à de multiples reprises : il faut mettre son ego dans sa poche et admettre que l’on n’est pas meilleur que les autres !

Et d’ailleurs à ce sujet, je suis en train de regarder divers compte rendu de PF à fon septembre sur le forum de l’IH : je n’en vois pas un seul qui fait mieux qu’un ETF World, celui du responsable du blog compris !

C’est un long chemin et complexe que d’admettre qu’on est un investisseur moyen qui n’a aucun avantage compétitif sur le marché. Et pourtant, les faits et les performances parlent. Je n’ai pas dévié d’un pouce à ce sujet, je pense que j’écrivais exactement la même chose ici il y a plus d’un an !

Pendant des années (de 2012 à 2017 environ), j’ai eu de bonnes performances sur les smalls et mid caps européennes en swing trading … jusqu’à ce que je me rende compte (bien tard …) qui si j’avais mis simplement mon PEA sur un ETF indiciel small caps europe, j’aurais fait au moins la même chose, voire mieux, en y passant mille fois moins de temps. C’est compliqué de l’admettre, mais c’est la dure réalité de cet univers. Il faut beaucoup de sagesse et d’humilité pour arrêter le stock picking, qui a mon sens n’est qu’une illusion.

C’est exact Fred mais il y a une chose qu’un ETF ne fournira jamais, c’est du plaisir, alors c’est vrai que battre un CW8 sur le LT est presque impossible mais si passer son temps libre à lire des comptes rendus d’assemblés générales, de bilans, d’analyses et j’en passe, rend heureux, alors faire un peu de stock picking sans mettre pour autant tous ses oeufs dans le même panier est jouissif.

Pour ma part je n’ai pas pour objectif de battre quoi que ce soit, mon seul objectif au départ était de faire mieux qu’un livret A, je réalise qu’aujourd’hui je le fais bien sûr aisément, je prends du plaisir à gagner de l’argent quand tout va bien, mais cette année par exemple je prends tout autant de plaisir à faire baisser mes PRU.

Seul bémol, je n’investis plus jamais dans des mids ou smalls, je ne prends que des bigs et 1er de la classe, cela ne garantie rien mais pour l’instant cela fonctionne, pour battre un CW8 je serais obligé de jouer avec ces petites entreprises de croissance, je m’y refuse.

Pour info, depuis le début de l’année je suis à -5% de pertes virtuelle sur mon portefeuille, j’étais à l’équilibre mais septembre m’a mis un pied à terre, une performance relativement honnête grâce à mes valeurs Aristocrats USA, TotalEnergies, et bénéficiant de l’effet de change. En revanche l’année dernière j’ai eu une performance d’environ 20 à 25% quand tout le monde faisait 40%.

Beau week-end

Bonsoir Gérard

Je vous rejoins sur un point : quand on fait le « travail » et que le titre choisi se met à bien performer, c’est très jouissif ! Un peu la même sensation que d’avoir décroché le billet de loterie gagnant.

Pour ma part, je ne demande absolument pas à mes investissement de procurer du plaisir, il y a une multitude de chose dans la vie qui m’apporte des sensations et du plaisir, comme par exemple la sortie aux cèpes de cet après-midi, qui s’est transformé en observation des biches et des cerfs en pleine saison du brâme. Je suis rentré trempé, mais content de mon après midi.

J’ai passé des heures et des soirées il y a des années à me tenir au courant des sociétés, des news, lancé des screeners, fait de l’analyse technique, calculé mes prises de positions, mon money management etc … tout ça pour ne pas faire au final mieux que l’indice ! Ce temps a été quelque part perdu, j’aurais pu l »allouer à autre chose de plus « rentable » et de plus plaisant.

Je pense même qu’il est dangereux d’attendre que ses investissements procurent du plaisir, un peu comme un drogué qui attendrait sa dose pour se sentir mieux. En recherchant le plaisir de trouver les bons titres, le psyché et l’émotionnel rentrent en jeu, ce n’est jamais très bon en bourse …

Pour ma part, j’en suis à -9% YTD (mais en comptant les versements, donc en réalité c’est encore moins que ça), ça ne fait pas « plaisir », mais rien de grave. Les 3 années passées ont été exceptionnelles et complètement anormales. Je préfère un marché qui reste bas pendant les 5 prochaines années, les rendements futurs n’en seront que meilleurs.

La bourse n’est pas le seul domaine où le travail ne paye pas toujours, loin s’en faut…

Bonjour Matt

Merci pour le reporting

Je partage totalement ton point de vue, juste une petite question, ne préfères tu pas diversifier ta poche EFT pea entre BNP et Amundi?

seb

Bonjour Seb,

Honnêtement je pense qu’Amundi est plus solide que BNP en tant qu’émetteur. Une banque est cyclique dans beaucoup d’activité, prend des risques, a de la dette etc… donc si une activité va mal, cela peut poser des problèmes même à d’autres qui n’en ont pas.

Amundi ne fait que de la gestion d’actif. C’est une activité pas trop cyclique, qui ne demande pas de dette, ni d’apport gourmand en capital (c’est facile d’investir avec l’argent des autres).

Donc a priori je ne vois pas trop l’intérêt. Maintenant biensur pour des montants très élevés, plusieurs centaines de K€ par exemple, pourquoi pas diversifier les émetteurs. Mais normalement si un émetteur fait faillite tu restes propriétaire des titres. Donc tu conserves l’actif de l’ETF (mais c’est la théorie…)

Après comme nous sommes dans un pays où l’Etat a un rôle fort, je pense que l’Etat sauverait n’importe quel gestionnaire d’actif

Bonjour Matthieu

Merci pour ce reporting qui retrouve la sagesse d’un bon père de famille, enfin presque, il y a encore pour moi Sartorius qui est encore sur-cotée, téléperformance autour de 250€ c’est pas déconnant même si je ne suis pas preneur, en fait il est dommage de ne pas trouver un ETF qui rassemble ces valeurs de croissance Européennes, ça simplifierait les choses à l’image du CTO.

Se concentrer sur les plus belles valeurs est ce que j’essais de faire, mon choix se porte depuis quelques temps déjà sur 2 axes: soit la valeur que j’achète est leader mondial incontestable, soit elle est une valeur aristocrat (avec minimum 25 ans de versement croissant), le reste c’est 10% de mon portefeuille en ETF pour faire le job sur les autres valeurs de croissance et une douzaine de REIT parce que je suis vieux LOL (64 valeurs en tout).

C’est ainsi par exemple que j’ai pris du Nextera energy (Aristocrat) il y a quelques mois, avec l’argent de ma vente et +value sur Alfen.

J’ai par exemple vendu Hermès pour renforcer LVMH, car Hermès n’est ni 1er mondial ni Aristocrat.

En France par exemple je ne m’interdis pas d’acheter comme dernièrement Sanofi, car c’est une des rares Aristocrats (voir la seule en Bigcaps) et le point d’entrée me semble bon au regard du dividende croissant de l’entreprise. Ma seule entrave à ma strategie est la valeur TotalEnergies qui n’est pas 1ère mondiale et n’est plus Aristocrat depuis 2020, néanmoins n’étant pas rentré au bon moment sur Exxon, je conserve Total, mais dès la 1ère chute des valeurs pétrolières je remplacerai l’une pour l’autre.

La prochaine étape, mais je me pose encore des questions, quand tout aura bien repris le chemin de la croissance, je me demande si je ne vais pas me débarrasser des GAFAM, sur-représentées dans mes ETF, c’est fait depuis quelques mois pour Meta et Amazon qui ne me conviennent pas en direct, les trois autres ce sera peut-être pour bientôt après la remontada.

Voilà, j’ai choisi cette façon de faire, acheter des valeurs Aristocrats ou 1ères mondiales sur leur creux afin d’avoir le meilleur delta (rendement/croissance) possible, et chercher un peu de croissance pure via le S&P500 et CW8, je ne puis dire si c’est la bonne mais comme vous, elle me fait passer des nuits tranquilles.

beau week-end

Bonjour Gérard et merci pour ton message

Il y a l’ETF GWT qui est bien pour l’Europe. Mais malheureusement c’est un ETF EMU (zone Euro) et donc pas de Suisse, de UK, de scandinaves… c’est tellement dommage de ne pas trouver un ETF Europe Quality ou Europe Croissance sur PEA. Amundi en faisait un avant mais plus éligible…

Je suis d’accord sur l’idée de conserver des leaders.

Sur Hermès au contraire c’edt bien un Aristocrats, et je ne dirais pas qu’elle n’est las leader. lVMH fait du luxe « cheap » alors que Hermès est le champion mondial en terme de haut de gamme. Les prix et temps d’attente sur leurs sacs n’en sont que le reflet.

Pour Sanofi, le problème c’est qu’il n’y a plus de R&D sérieuse en France : pas de budget, trop de délocalisation… elle n’enchaine qu’echec sur echec dans tout ce qu’elle fait… difficile donc de parier sur son futur.

Pour Total, je ne la trouve au contraire pas si mal gérée que cela, pour moi c’est presque au même niveau que les pétrolières US, avec l’avantage d’être en PEA. Par contre évidemment, le gouvernement Français et l’Europe risque malheureusement de lui foutre des bâtons dans les roues avec « l’écolo bashing »

Pour terminer, l’important est en effet de pouvoir dormir tranquillement et d’assumer ses investissements de manière sereine. L’âge est évidemment un facteur clé, le capital aussi. Je souhaite de moins en moins avoir un portefeuille ultra volatile tout ça pour espérer gratter 1% de rendement par an.

Il vaut mieux aller tranquillement vers son objectif plutôt que chercher à prendre des raccourcis et risquer gros.

Bon WE à toi aussi !

Matthieu

Bien sûr Total est une belle société, elle est même motrice dans la transition énergétique, elle aura son rôle à jouer tout en conduisant cette transition de façon raisonnable, en revanche si je me tiens à ma stratégie, Exxon est beaucoup plus performante, Aristocrat et 1ère mondiale dans ce domaine, je garderai je pense Total pour effectivement le PEA, mais l’état Français m’oblige à me détourner de pas mal d’entreprises, on devrait être fier d’avoir des entreprises solides comme Total, les valeurs du luxe etc…, au lieu de cela tout n’est que critiques et l’on privilégie l’assistanat alors qu’il faudrait au contraire former les français dés leur plus jeune âge à investir dans leurs fleurons et retrouver plus tard le fruit de leur investissement, on en est loin.

Pour Hermès, je l’ai vendu au prix fort, je trouve l’entreprise très saine mais j’ai préféré la diversification de LVMH avec tout de même du très haut de gamme aussi et une valorisation acceptable. Je pourrai peut être reprendre Hermès à l’avenir mais pas à ce prix, lors d’un krach ce sera plus opportun, je ne la compte plus dans les aristocrats car elle n’a pas augmenté son dividende en 2020, seul Sanofi l’a fait.

Bonjour Gérard

Pour ma part, j’avais commencé à changer de stratégie en début d’année pour racheter quelques valeurs défensives et bien m’en a pris.

Au final je vais petit à petit ne conserver en titre vif que des valeurs défensives aristocrates dividendes et me séparer des GAFAM (sauf Apple).

Je conserverai aussi quelques valeurs françaises comme LVMH, Pernod Ricard, L’Oreal, Total, ASML…)

Tout le reste en ETFs World, SP500, Nasdaq.

Je ne vois aucun intérêt à conserver des titres comme

Amazon, Google, Microsoft…

Je conserve aussi Realty income, PROLOGIS, Extra Space Storage…

Je pense que Matthieu prend la bonne décision.

Je rageais pas mal de le voir sous performer avec autant de compétences …

De plus, ce n’est pas certain que le secteur de le tech performe durant les dix prochaines années…

Je vois les choses de la même façon et moi aussi je rageais de voir Matthieu se laisser emballer par des valeurs qui avaient pris le chemin direct pour la lune à partir de mars 2020, je rageais de le voir changer sa stratégie alors que c’est grâce à lui en autre que je me suis orienté vers les valeurs aristocrats USA, même si j’en avais quelques unes déjà.

Pour Microsoft apple et google, je n’ai pas encore tranché mais je pense les vendre et ne pas faire doublon avec les ETF et même si le secteur Tech performe ces prochaines années, il y aura la performance des ETF.

La seule chose à déterminer, c’est quelle pondération dans son portefeuille, et cela chacun voit midi à sa porte, pour ma part tant que je prends du plaisir à suivre mes 64 valeurs (dont une douzaine en REIT), je resterai avec seulement environ 10% en ETF, mais cela peut varier en fonction de la passion, de l’âge…..

Bonjour Gérard,

Je vous ai transmis l’invitation dans les commentaires du volet us aristocrates du 09/09.

On vous y attend.

Bon dimanche

Bonjour Matthieu,

Je me doutais que le portefeuille allait subir qqs mises à jour car ces dernières semaines on sentait dans tes propos que tu voulais accroître la partie ETF et réduire ton risque.

Tu as vendu bcp de sociétés sans attendre finalement le fameux rebond notamment les US (Netflix, Meta…). Tu as donc dû y laisser pas mal de plumes. Pourquoi ce choix plutôt que la patience ?

Amicalement

Ludovic

Bonjour Ludovic

J’ai racheté à la place pasmal d’ETF Nasdaq sur PEA, donc d’une certaine manière cela revient au même puisque ces boites sont fortement pondérées dedans.

Ça m’évite surtout de les renforcer une à une, ce que je ne pourrais pas faire actuellement. Ça m’évite aussi de suivre régulièrement leurs cours de bourse, puisque ce sont des entreprises que je comptais me séparer de toute façon. Si elles remontent, le Nasdaq remonte donc c’est assez similaire.

Le Nasdaq est à -35% des plus haut.

À la différence de Netflix par exemple, je sais à 100% qu’il remontera.

J’en ai aussi profité pour prendre des MV et les stocker, toujours utile sur CTO 😉

Ça ma permet au passage de renforcer aussi Google, Amazon et Microsoft qui sont clairement sous valorisées, et qui restent mes tech préférées.

Bonjour Matthieu,

Encore une fois merci pour la pérennité de ton reporting, et surtout du suivi intellectuel et emotionnel des évolutions de ton PF, malgré la tension boursière qui commence a bien s’élever. La nécessité de sécuriser sa famille pour le LT en diminuant la volatilité sera le fait majeur de ton PF en 2022.

Une réflexion principale : Ne penses tu pas d’être en passe de te superposé au Gafam, voir même au Nasdaq tout court, avec une dépendance supérieur a un indice type SP500 et encore plus avec un Etf World ? Difficile de trouver le bon curseur pour optimiser le couple rendement risque et continuer a bien dormir! 😁.

Me concernant, dont le début en bourse date de fin 2020, et une performance négative de -20% cette année (World a -12 + SP Hergé essentiellement pour le differentiel), je m’interroge vraiment sur la volatilité des devises a LT et l’intérêt de ne pas ou peu hedger. Quitte a perdre 1% de performance chaque année, le SP Hergé sur du LT me semblerait toujours mieux pour surperformer un etf Europe, diminuer la part en dollar, et m’assurer de ne pas acheter un dollar a 1,03 pour le revendre a 0.50 en periode de consommation 15 ans plus tard. Sur ce point, je dormirai plus facilement également.

Allez, bonne sieste a tous, c’est important pour garder la forme les premières années d’une grande famille 😁

Bien a toi,

Bonjour Matthieu, Bonjour à tous,

A la lecture de ce suivi mensuel et des premiers commentaires, l’impression de panique est bien présente 😱 :

– d’une part avec toutes ces ventes en bonnes pertes pour vous,

– et d’autre part avec les réorientations de portefeuilles pour d’autres.

Ne voyez aucune « agressivité » de ma part, c’est pour amener un débat constructif.

Et j’ajouterais que je fais aussi ce constat étant moi même un peu paniqué aussi avec le discernement affaibli en découlant.

Je me permets de reprendre certains points :

– vente des Smalls Caps : je peux comprendre pour orienter le PF en « Bon Père de Famille ».

Seul problème, vous les auriez probablement gardées si elles avaient tenu leurs cours d’il y a quelques mois.

– vente de certaines Gafams (Meta) ou quelques-unes des plus belles valeurs Techs (Adobe et Salesforces quand même !) : je ne comprends vraiment pas.

Même si elles sont intégrées à des Etfs, leurs positions unitaires étaient un moyen de les surpondérer.

En parallèle et il y a quelques mois, tout le monde admirait ces valeurs étant des « machines à cash » et maintenant plus personne en veut : c’est forcément lié à l’effet de panique.

De plus, j’ajouterais que tout le monde ou presque voulait acheter ces valeurs et maintenant qu’elles sont à bons prix, beaucoup les ignorent.

– orienter le PF vers des valeurs à dividendes, pourquoi pas.

Seul hic, impossible de savoir si elles vont mieux performer que toutes les valeurs vendues à perte.

Idem, il y a quelques temps plus personne ne voulaient de valeurs à dividende et maintenant que les Croissances sont faibles, la majorité souhaite en détenir. Panique, quand tu nous tiens !

Bien sûr, il est tout fait logique d’essayer d’adapter son PF à l’avenir des Marchés que chacun pense.

Mais personne ne connait l’avenir et ne peut savoir quoi des Croissances, Values ou Valeurs à dividende va le mieux performer 🤔 ou quels secteurs performeront le mieux dans le futur 🤔.

Cordialement

Laurent

Bonjour Laurent

Mon objectif avec certains achats n’est pas « de faire mieux » en terme de performance, en faisant l’hypothèse que le rebond de l’un sera plus rapide que le rebond de l’autre.

C’est surtout pour diminuer le nombre de ligne en portefeuille, et pour diminuer sa volatilité. Faire un peu mieux que les indices mais avec une volatilité 2x plus forte est difficile à tenir, surtout quand un grosse partie de l’épargne est en bourse.

Maintenant comme je le disais, il ne s’agit pas de « panique » mais de simplification. Avec du Nasdaq, j’ai toutes ces positions, c’est plus simple pour les renforcements, pour la fiscalité, et ça permet aussi de renforcer au passage d’autres entreprises. Ce ne sont pas des ventes en pertes si je rachète derrière un panier d’actions plus ou moins dans la même configuration. Et au passage, mon avis ne change pas sur les fondamentaux d’entreprises comme Adobe, SalesForce, Meta (même si un peu moins). Ce sont de très belles boites mais qui par simplicité sont plus simples à détenir dans un ETF Nasdaq

Paypal, Netflix ne sont pas vraiment des machines à cash (contrairement à Google, Microsoft, Apple…) mais c’est une autre histoire.

Je ne croule malheureusement pas sous le cash, donc pour initier des positions il faut parfois faire des arbitrages, donc des choix. Il y a par exemple des tas de lignes que j’aimerais renforcer aujourd’hui, mais que je ne peux pas, faute de cash. Donc je préfère parfois avoir 1 belle ligne plutôt que 2 petites, surtout dans le cas où j’adore vraiment une entreprise et que l’autre compte moins pour moi.

Maintenant, et c’est toujours bon de le rappeler : je dis ici ce que je fais. Ce que je fais est impacté par mes analyses, mais aussi par ma situation personnelle. Par définition une situation personnelle est unique, donc il faut adapter son portefeuille selon sa situation.

Par exemple si je démarrais avec 5-10k€ à 20 ans, je n’aurais aucun problème à avoir un portefeuille qui ne contiendrait que un ETF Nasdaq ou des valeurs à forte croissance.

Aujourd’hui ma situation est différente, et a encore récemment évoluée. J’adapte donc en cherchant des compromis entre performance/risque et tranquillité d’esprit.

Je ne cherche pas à trouver ce qui va le mieux performer, mais ce qui sera le plus simple à investir, à tenir sur la durée, dans ma situation.

Bonjour, merci pour ce reporting. Je vous suis totalement dans votre orientation vers les ETF.

Il me semble n’avoir jamais vu dans votre CTO l’action RIO TINTO, une minière américaine qui a des résultats très corrects et qui verse un joli dividende. Quel est votre avis sur cette action qui (je trouve) conviendrait très bien dans votre portefeuille CTO orienté dividend aristocrats ?

Merci encore pour votre travail

Bonjour Matthieu,

Merci pour toutes ces infos.

Je suis toujours heureux de ma stratégie depuis qu’on avait fait une séance ensemble.

J’ai une question cependant pour mon CTO qui, comme vous, s’occupe de préparer une rente en dividendes pour plus tard:

Y a t il un ETF distributif basé sur le SP500 plutôt sympathique avec des prévisions de hausse du rendement sur le long terme? Si oui, est il intéressant de l’ajouter à mes 30 cotations américaines de mon CTO?

Merci et bonne soirée

Bonsoir Johan

Vous pouvez prendre un ETF S&P500 distributifs au lieu de capitalisant (chez Ishares par exemple). Néanmoins, l’intérêt des ETF est de capitaliser, donc je ne suis pas certain que cela soit optimal. Les ETF subissent également une double imposition (non récupérable), ce qui est pénalisant. Par ailleurs vous touchez avec les dividendes en général 2 fois par an (vs tous les mois pour des titres en direct). Personnellement je ne suis pas fan des ETF distributifs.

Il existe sinon pour info des ETF sur les dividend Aristocrats US. Mais le plus connu (NOBL de mémoire) n’est pas dispo aux investisseurs Européens.

Moi aussi je viens de renforcer ASML (position encore petite) et PANX (première position du pf devant LVMH).

Par contre, je ne vois pas trop l’intérêt d’avoir un tracker S&P500 (hedgé ou pas), sachant qu’un tracker Nasdaq-100 c’est presque pareil (beaucoup de recoupement) mais en mieux (marges, croissance, endettement).

Pour ma part je préfère presque du PANX, et ajouter quelques valeurs « à la main » qui ne seraient pas dans le Nasdaq-100 (comme Visa, Procter & Gamble, …).

En plus je n’ai pas trop envie de détenir l’ensemble du S&P500 (trop de banques, trop de valeurs cycliques).

Bonjour Tristan

Au contraire, le S&P500 est un indice très bien construit, qui ne contient pas tant de cycliques que ça, et qui a un excellent compromis performance/diversification/valeurs de qualité. Le Nasdaq est un bon boost, mais toutes les valeurs sont fortement corrélées aux taux d’intérêt. La volatilité est également beaucoup plus élevée.

Ça va quand on a un petit portefeuille et qu’on cherche la performance, mais ce n’est pas adapté sur un gros portefeuille avec une exposition élevée à la bourse.

Je me suis amusé à faire une moyenne pondérée des principaux indicateurs qui couvrent 80% du Nasdaq-100 (en prenant les plus grosses pondérations).

Ça nous fait 23% de marges nettes, 16% de croissance, leverage négatif à -0,5. Et même un dividende de 1,10% (grâce à la baisse de 2022).

Bien sur les moyennes ne veulent rien dire, mais ça donne une idée.

NB : 1,10% de dividende pour le Nasdaq-100 c’est du forward 2024

De même je trouve un forward PER 2024 à 17, et donc un forward PEG à 1. 😉

Intéressant comme analyse merci 🙂

Donc vive PANX, mais la seule question que je me pose c’est concernant les histoires de réplication synthétique : est ce que ça tient vraiment dans le temps ce « machin » …

Certains ETF synthetiques datent de la crise des subprimes, et sont encore là.

C’est un peu comme le fond en euro : la plupart des français investissent dessus sans savoir ce qu’il y a vraiment dedans, cela ne les gêne pas

Maintenant je ne vais pas vous cacher que quand on a le choix, la réplication directe c’est mieux !

Bonjour Matthieu,

As-tu acheté Lockheed Martin sur Degiro car impossible de le trouver ?

Bonjour Ludovic

Non j’ai ouvert un CTo en parallèle dans ma banque (CA Investore Integral) pour acheter les actions non dispo sur Degiro. C’est le cas de Lockheed Martin, et de American Tower

Bon maintenant il va falloir dénicher non de belles actions mais de beaux ETF lol, sur un CTo par exemple que va donner un etf energy par la suite ? Green Energy, certaines matières premières, etc..

Investir c’est bien mais qu’en sera t’il en cas de faillite des banques en sursis depuis au moins 2008 ? Si vous voulez faire des mouvements, ventes, achats, rappatrier de l’argent.. votre courtier a une banque, vous en avez une…

J’ai vu sur Youtube qu’une NeoBanque suisse YUH acceptait des clients français avec une inscription facile, basée sur les services de PostFinance et SwissQuote. On peut même faire des balances en CHF ou USD parmis 13 devises même si ce n’est pas donné 0,95% de frais.

Pour l’instant il n’y a pas encore beaucoup d’etf (23) mais avoir une banque en Suisse avec vos € en CHF ou USD n’est il pas un gage de sécurité ? car je pense que l’inflation est loin d’être terminée.

La CB est gratuite.

Juving Brunet est carrément en train de mettre en place le Franc Libre en prévision de la casse de l’euro. Avec le sabotage récents des gazoducs et donc l’europe privée d’énergie, je ne pense pas que tout aille dans le bon sens.

Qu’en pensez vous ? la bourse oui mais la gestion de la monnaie est un autre problème à ne pas oublier.

Bonjour Steven

Le sujet est discuté dans cet article : https://etre-riche-et-independant.com/meilleures-devises-bourse

Et dans les commentaires en dessous

Re Matthieu,

Tu dis vouloir éviter dorénavant les smalls en titres vifs au regard de leur volatilité et ta situation personnelle qui évolue mais n’envisages-tu pas en détenir via des ETF (MMS et RSK2) sur PEA ne serait-ce qu’en faible pourcentage (5% max chacun soit 10% de smalls au total) ?

A+

Re Ludovic

Non pas vraiment d’intérêt à mon avis. Déjà se complexifier la gestion pour 5 ou 10% du portefeuille me semble inutile (si on veut que ça pèse il faut plus que ça).

Et en parallèle, sur les 20 dernières années le RS2K sous performe le S&P500. Je ne sais pas de quoi le futur sera fait, mais à mon sens c’est de la complexité pour rien. Si on souhaite faire plus de performance (au détriment du risque) c’est plutôt sur le Nasdaq qu’il faudrait investir.

Bonjour Matthieu

Sur quelle place et quel brocker as-tu choisi d’acheter Nestlé?

Belle journée

Bonjour Gérard

Acheté au CA et sur la bourse Suisse. Je n’ai pas pris sur Degiro car il est possible de récupérer une partie du précompte Suisse sur les dividendes en complétant un document, seules les banques Françaises le fournissent (à ma connaissance) et certaines le remplissent même automatiquement et s’occupent des démarches fiscales (je ne sais pas si c’est le cas du CA, j’ai voulu tester).

Matthieu

merci Matthieu

Salut Matthieu,

Je ne vois pas Equasens dans ton pf, ce n’est pas une valeur qui t’intéresses?

Certainement parceque c’est trop axé sur le marché français?

NB : moi non plus je n’en ai pas, trop concentré sur la France et publication des résultats toujours décalée, difficile à suivre. Mais cette valeur présente d’autres caractéristiques intéressantes au niveau des fondamentaux, donc je me tâte.

Bonjour Tristan,

Je l’avais en portefeuille dans le passé mais j’ai cédé mes positions. La raison principale était en effet son exposition à la France (quasiment 100%) ce que je souhaite éviter à tout prix.

Les fondamentaux sont bons (même si c’est quandmême cher, elle se paye plus cher que Microsoft…), mais l’exposition au marché français est rédhibitoire pour moi.

Bonjour Matthieu,

Peux-tu me confirmer que les 500 sociétés du SP500 sont incluses dans un ETF world ?

Je te pose cette question car investissant de plus en plus sur le EWLD en PEA je me retrouve avec une surpondération US étant donné que j’ai une ligne SP 500 et Nasdaq.

Au regard des échanges que nous avons pu avoir ici notamment avec Fred, je vais conserver le Nasdaq (certainement à hauteur de 10% du PF) mais la ligne sp500 n’a plus d’intérêt et accroît le risque vis à vis de la pondération géographique. Qu’en penses tu ?

Amicalement

Bonjour Ludovic

Pour être exact, le MSCI World reprend les entreprises Américaines du MSCI USA (indice très proche du S&P500, mais qui ne prend pas exactement les mêmes filtres de calculs). MSCI USA est calculé par MSCI alors que S&P500 par S&P Global.

Normalement le MSCI USA est le plus large et contient toutes les entreprises du S&P500 + les entreprises exclues + les small caps.

Pour qu’une entreprise soit dans le S&P500 il y a plusieurs critères : capitalisation boursière, liquidité (via volume de transaction) et surtout rentabilité minimum sur plusieurs trimestres consécutifs. C’est par exemple ce dernier critère qui exclu pasmal de tech non rentables même si leur capitalisation est grand (et aussi pourquoi Tesla est rentré tardivement dans le S&P500).

Mais à grosse maille il est en effet inutile de prendre du World et du S&P500, qui est déjà représenté dans 70% du World. Le Nasdaq est plus sélectif (bien que les entreprises soient dans le world) car ça permet vraiment de cibler un style (croissance) et un secteur (majoritairement la tech). Ça casse donc un peu le style du MSCI World contrairement au S&P500

Merci Matthieu 😉

Bon, j’ai vendu quelques trucs et j’ai acheté une action Adyen. Les fondamentaux sont vraiment bons. Par contre c’est comme Hermès, ça fait des gros morceaux d’un coup … vivement des splits sur ces deux titres. 😉

C’est sur que ça faciliterait la tache…

Salut Matthieu,

Dans le screener sur les dividendes aristocrates tu as incorporé Comcast et Verizon avec notamment la mention « pilier » pour Comcast.

Actuellement ces deux sociétés sont revenues sur des plus bas de 2011 pour l’une et 2016/2018 pour l’autre.

Je me demande du coup pourquoi tu n’as pas encore ouvert une ligne dans ton PF pour au moins une des deux ?

A+

Bonjour Ludovic,

Je l’ai fait pour Comcast récemment, car je trouve qu’elle est vraiment sous évaluée, alors qu’en parallèle elle a de la croissance depuis plusieurs décennies (un peu comme Disney sans le coté spéculatif actuel du titre) et que surtout elle n’est pas encore trop endettée. Le dividende est ultra safe et en belle croissance.

Verizon est plutot dans la catégorie high yield (mais son rendement est relativement sur). Je ne me précipite pas pour l’acheter car j’ai d’autres cibles en tête (et plus de cash^^). Mais elle est en effet sur un très beau niveau de valorisation. Comme elle est moins jugée « premium » par le marché que Comcast, je pense qu’elle remontera moins vite ce qui laissera le temps d’acheter. Les REITS sont également très attractives actuellement et elle subissent l’inflation et la remontée des taux. Cela représente également de très belles opportunités, c’est clairement maintenant qu’il faut acheter et ne pas avoir peur

Bonjour à tous

relisant les commentaires, et réfléchissant depuis quelques mois à mon allocation ( nonobstant le fameux behavior gap dont a parlé Fred) que j’essaie de simplifier (mais je n’en suis pas encore rendu au simple etf monde, ca viendra peut être) :

je me pose une question : quelle est la part minimal d’un actif à avoir pour observer une différence significative ? 5 % – 10 % ?

autrement dit est-il pertinent d’avoir, par exemple, 5 % d’ETF Nareit et 20 % de SP500 ou 25 % de SP 500 feront la même chose ?

Merci

Bonjour

Pour moi une allocation minimale devrait être d’environ 10-20%, sinon cela ne se verra que très peu dans la performance et complexifie donc le portefeuille pour rien.

Évidemment cela dépend aussi de la taille du portefeuille, mais pour donner un exemple sur un portefeuille de 100k€ (que déjà peu d’investisseurs ont).

5% représente 5000€. Si vous surperformez les indices de 1% par an chaque année (ce qui est déjà très ambitieux), cela vous fera gagner vs l’indiciel 500€/an avec cette poche (pour 100k€ De portefeuille !), ce qui ne représente pas grand chose au final.

Pour 10k€ de portefeuille, le gain serait de 50€/an… voila ce que la complexification vous fera gagner…

Donc à moins d’avoir 1M€ ou a minima plusieurs centaines de milliers d’euros, avoir moins de 10-20% d’une allocation n’apporte rien, à part des frais en plus et de la complexification.

Je pense que Fred sera totalement d’accord là dessus 😉

Je partage totalement.

Avoir une allocation d’actifs en actions qui réserve moins de 10% à quelque-chose de diffèrent du reste n’apporte pas grand chose en matière de diversification. C’est d’ailleurs pourquoi je n’ai pas d’allocation REITs spécifique.

On a tellement entendu sur les réseaux sociaux des gens qui disent qu’il est plus efficace de faire du full 100% ETF (et en général sur sur World), que j’ai l’impression que certains sont tétanisés par le fait d’acheter des actions individuelles. 😅

Par contre, si je ne devais prendre qu’un seul ETF, ce serait un ETF Nasdaq-100 (PANX), puisque :

– le Nasdaq-100 est plus sélectif que le S&P500

– le S&P500 est plus sélectif que le MSCI World

C’est vrai que c’est le moins diversifié des 3 (d’où l’intérêt d’acheter des actions individuelles à côté genre Visa et P&G), mais c’est le plus qualitatif (beaucoup de gens confondent avec le fond ARK parceque c’est de la tech).

Pour compléter mon message précédent en ce qui concerne le Nasdaq : oui aujourd’hui, à posteriori (remarque très importante), c’est l’investissement qui aurait été le plus rentable depuis 30 ans. SI ET SEULEMENT SI vous étiez capable de ne jamais « changer votre fusil d’épaule ». Et on en revient au « behavior gap » (vendre bas, acheter haut). A partir du moment où vous faites un pari sur la composition de votre portefeuille en choisissant une composition différente de celle du marché (vous ne prenez que les US, que de la tech, que des growth, que de la value, que des small etc …), il va se passer des périodes plus ou moins longues où votre PF va faire moins bien que le marché (typiquement si vous n’étiez que sur le Nasdaq pendant une grosse douzaine d’années au début des 2000s). Combien de temps allez vous tenir ? Si vous « craquez » au bout de X années de sous performance de votre stratégie par rapport au marché, vous allez « vendre bas » pour « acheter haut ». C’est typiquement ce qui est arrivé dernièrement aux investisseurs « value » qui a largement sous performé pendant tous les 2010s, les gens ont abandonné la stratégie n’en pouvant plus de voir « le marché » faire mieux que leur allocation … et maintenant c’est la value qui fait mieux, après une décennie perdue !! Vous faites quoi ? Vous revenez sur la « value » ?

On en revient toujours au même : à partir du moment où vous ne savez pas prédire l’avenir, il faut être diversifié au maximum, choisir une allocation fixe, s’y tenir, et surtout ne pas se comparer à l’instant t à d’autres PF car il y en aura toujours un qui fait mieux que vous à un instant donné !

Nam

Le problème n’est pas d’avoir peur de faire du stock picking, le problème est la réalité des résultats.

Je vous mets un copié/collé du forum IH avec quelqu’un (encore un) qui vient d’avoir la révélation cette semaine :

« Pour me conforter dans mon idée, j’ai comparé une nouvelle fois les performances de mon PF actions vs celles du CW8 sur plusieurs périodes, et le résultat est sans appel. En prenant l’exemple de la performance YTD, celle du CW8 tourne autour des -10% à ce jour alors que celle de mon PF avoisine les -18%. Sur d’autres périodes plus ou moins longues le résultat reste largement en faveur du tracker, à part sur une période en 2019 où j’ai du avoir de la chance.

Ceci dit je ne suis pas étonné du résultat, j’avais déjà fait le test il y a quelques temps, qui m’amenait aux mêmes conclusions. J’ai payé également le prix de nombreuses erreurs de choix dans mes lignes, notamment les 2 premières années de mon PEA. Même si je pense que mon exposition géographique n’était pas trop mal faite ces derniers temps, je sais très bien que pour un PF long terme tel que le mien je n’aurais que très peu de chances de pouvoir faire mieux que le CW8.

Donc ça y est j’ai franchi le pas, j’ai profité de la journée d’hier pour revendre mes 7 lignes Europe, US, Chine et Emergents et racheter dans la foulée l’équivalent € en CW8. »

L’immense majorité des investisseurs particuliers arrive, avec de la sagesse, à cette conclusion qui est celle documentée par les études académiques (celle de William Sharpe en premier) et par les scores de performances « back test ».

Quant à choisir uniquement le NAsdaq comme fonds indiciel, ce n’est probablement pas une bonne option en matière de diversification et de risque ajusté au rendement … je vous laisse regarder la performance du Nasdaq de 2000 à 2015 par rapport à un PF diversifié World + Emergent.

Bonjour,

Merci Mathieu pour le suivi régulier et la transparence.

Je souhaite rebondir ( tardivement désolé ) sur ton échange avec Gérard pour Sanofi :

« Pour Sanofi, le problème c’est qu’il n’y a plus de R&D sérieuse en France : pas de budget, trop de délocalisation… elle n’enchaine qu’échec sur échec dans tout ce qu’elle fait… difficile donc de parier sur son futur. »

Il faut savoir ( j’y est travaillé 6 ans ) que Sanofi comme le dit si bien Mathieu n’as plus de R&D pratiquement… Sanofi à des casseroles aux fesses, elle se rachète une image en changeant de logo, se débarrasse donc de l’encombrant depuis quelque année d’où la création de EUOPIA ( Sanofi caché et Européen = payer moins chere pour engendrer plus d’argent ) qui est Sanofi Chimie sous un autre nom ce qui n’entachera plus la « marque » si il y’a des problème médicamenteux comme le scandale Dépakine, La pollution à Mourenx etc…

Europia étant le remplaçant de Sanofi tout en « restant » Sanofi et lui rapportant de l’argent sans ce mouillé et sans trop en investir, par la suite Sanofi abandonne la chimie c’est le cas du site de Aramon qui va passer convention pharmaceutique et surement changer de casquette d’ici quelque année ( donc gros coup dur pour les employés qui vont y laisser des plumes… ) pour finalement Sanofi faire QUE de la microbiologie qui est » l’avenir » dans le milieu médicale, car très forte valeur ajouté a la revente de produit et tous est a y construire comme on peux le voir avec les vaccin ARN de Gilead, Moderna la microbiologie est l’avenir de demain en terme de santé et fini la chimie en France on veux plus en entendre parler…

Voila petite anecdote, tous sa pour dire que si vous chercher du dividende en France je pense que Sanofi à une bonne place dans votre PF dividende tout comme Total.

Merci pour votre retour perso Jean

C’est dur. Tres dur. Vente de Nvidia en Septembre 2022 pour 186 euro. Aujourdhui nvidia passe a 740 euro.

300% de gain manqué a cause de la reclibration sur le Nasdaq. Nasdaq en hausse de 32% sur la meme periode.

Felicitation pour avoir trouver cet pepite en 2021!

En effet, mais on ne peut jamais le savoir à l’avance ! Et la taille de ma ligne était faible donc cela n’aurait pas changé grand chose.

Et en parallèle plusieurs lignes que j’ai vendu ont fait beaucoup moins bien. Donc ca s’équilibre au final.

Le plus dur en bourse n’est pas juste d’avoir raison, mais d’avoir raison au bon moment 🙂