La bourse peut être considérée comme le placement le plus rentable de tous les temps. Avec un gain de plus de 7% par an en moyenne depuis une centaine d’années, il est indispensable pour l’épargnant d’investir une grande partie de son argent en bourse.

Cependant, pour maximiser son rendement au cours des années, il ne faut pas acheter n’importe quoi et n’importe quand. Nous allons voir dans cet article comment choisir les meilleures actions qui méritent d’être détenues, puis comment et quand entrer en position.

J’exposerai ma méthode complète en détail sur un exemple.

Choisir les meilleures actions à acheter avec l’analyse fondamentale

Dans une optique d’investissement, nous allons choisir uniquement des actions qui présentent des fondamentaux solides sur le long terme. En effet, nous avons vu que sur le long terme le prix des actions est lié aux fondamentaux de l’entreprise.

Ainsi, en choisissant une action dont le business se développe chaque année, son prix s’appréciera indéniablement.

Pour trouver de telles entreprises, je vais sur le site de ZoneBourse. Ce site a la particularité de présenter les comptes de résultat des entreprises de manière graphique. Il n’est donc pas nécessaire de perdre du temps en cherchant et en lisant directement les comptes de résultat « bruts » publiés par les sociétés cotées en bourse.

De plus, il est possible d’y trouver les prévisions des analystes. Cela permet d’estimer les prix futurs des actions analysées.

Je vais maintenant vous expliquer la méthode en détail pour trouver une action gagnante. Nous prendrons l’exemple complet de la société Danoise Novo Nordisk (leader mondial dans le traitement médical du diabète). Si vous avez des difficultés à comprendre certaines notions du compte de résultat, vous pouvez lire cet article.

Trouver les meilleures actions à acheter avec ces critères

La croissance

Une bonne entreprise doit être en croissance sur le long terme. On regardera donc l’évolution de son chiffre d’affaires et de son bénéfice net par action sur une période d’environ 5 ans. Si la croissance est soutenue, ces deux paramètres doivent augmenter au minimum de 5% par an sur 5 ans.

Dans le cas de Novo Nordisk, la croissance annuelle du CA est de 9,3% entre 2012 et 2016 et les prévisions futures sont positives. Le BNPA augmente annuellement de 18% sur la même période. Nous avons donc ici une entreprise en croissance dynamique !

Une situation bilantielle saine et en progression

La croissance de l’entreprise (placements des actionnaires et investissements) doit nécessairement se traduire par une augmentation des capitaux propres (l’actif) de l’entreprise sur le long terme. Les capitaux propres correspondent à la valeur cumulée (année après année) de l’ensemble des richesses de l’entreprise. Ils doivent donc croître si les investisseurs s’intéressent à la société. C’est bien le cas pour Novo Nordisk.

Le résultat net dégagé doit permettre de libérer une quantité suffisante de cash-flow opérationnel. Je rappelle que le cash-flow correspond au résultat net avec réintégration des amortissements et des provisions. Il correspond donc réellement à la quantité d’argent que dégage l’entreprise sur l’année (pour payer les actionnaires, les dettes, et investir). On considère que les dividendes versés doivent être tels que : dividende/cash-flow < 65%. Sinon, l’entreprise peut se mettre en danger en distribuant trop d’argent. On dit alors que le dividende n’est pas pérenne.

Le cash-flow de Novo Nordisk est croissant et élevé. En 2017, il devrait être de 17 DKK. Cela permet largement de payer le dividende (autour de 8 DKK), d’investir, et de payer d’éventuelles dettes.

Le taux d’endettement doit être maîtrisé. Il n’est pas nécessairement mauvais de s’endetter. Imaginez par exemple emprunter de l’argent à votre banquier à un taux net de 2%. Si vous pouvez faire fructifier cet argent à un rendement de 5%, vous empocher automatiquement la différence (ici 5%-2%=3% de gain).

Il est nécessaire que le ratio dettes/fonds propres < 1 pour que l’endettement soit considéré comme maîtrisé. On peut également parler de levier financier (ou leverage) avec le ratio dettes/Ebitda. Ce ratio doit être inférieur à 3.

Dans le cas de Novo Nordisk, il n’y a aucune dette et même de la trésorerie. La situation financière est donc très saine !

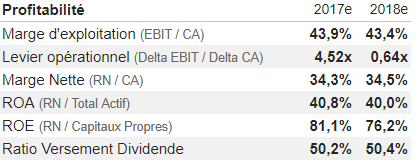

La profitabilité

Pour qu’une entreprise puisse fonctionner et se développer, elle doit être profitable. C’est-à-dire que chaque euro investit doit rapporter le maximum de bénéfices. On peut alors calculer le ratio résultat net/CA = marge nette. Cet indicateur calcule les résultats nets obtenus avec 1€ de CA.

Une entreprise de qualité doit dégager une marge nette > 5%. Cette marge doit être suffisante pour pouvoir, en cas de coup dur, dégager une quantité correcte de bénéfice. En effet, le chiffre d’affaires peut par exemple diminuer lors d’une année moins productive. Si les coûts sont bien maîtrisés et la marge suffisante, la baisse du résultat net pourra être minime.

Si vous reprenez le premier graphique de l’article, la marge nette estimée de Novo Nordisk en 2017 est de 34,3%. Ceci est énorme ! Cela veut dire que 1€ de CA créé à lui seul 0,34€ de bénéfice net. La société dégage donc des marges très élevée !

Un autre indicateur très utilisé pour estimer la profitabilité d’une entreprise est le ROE (return on equity). Il est obtenu par le ratio résultat net/capitaux propres. Ce ratio représente donc une sorte de rendement pour l’actionnaire. Il exprime le résultat net produit en fonction du montant des capitaux propres (fournis par les actionnaires). Il faut cependant se méfier de cet indicateur car il ne distingue par le résultat net issu des capitaux propres ou de la dette. Il faut donc vérifier le taux d’endettement de l’entreprise.

Une entreprise suffisamment profitable a un ROE > 10%. Si le ROE > 20%, vous tenez là une entreprise très profitable qui a probablement un avantage concurrentiel élevé. On parle dans ce cas de wide moat.

Dans notre exemple, Novo Nordisk a un ROE attendu de 81,1% en 2017, ce qui est incroyable !

Acheter : oui mais… au bon moment

Nous avons vu maintenant tous les aspects fondamentaux qui permettent de déterminer si une action est de qualité et si elle peut être considérée comme l’une des meilleures actions dans son domaine. Cependant, cela ne signifie pas forcément qu’il faut se précipiter à l’acheter tout de suite. En effet, il faut désormais la suivre de plus près afin d’entrer en position au meilleur moment. Cela permet de maximiser son rendement sur le long terme, et ne pas risquer de perdre de l’argent.

Comment valoriser une action pour l’acheter

La valorisation d’une action

Une fois que l’entreprise sélectionnée est de qualité, il faut regarder si elle est considérée comme chère ou au contraire bon marché. Il existe pour cela des ratios comptables pour étudier la valorisation de l’entreprise. Une entreprise sera intéressante à acheter si son ratio actuel est plus bas que son ratio historique moyen.

En effet, sur le long terme, on constate un phénomène de retour à la moyenne. Lorsque le prix de l’action s’éloigne de ses fondamentaux, il subira tôt ou tard une forte variation pour revenir à la normale.

Voici les principaux ratios de valorisation :

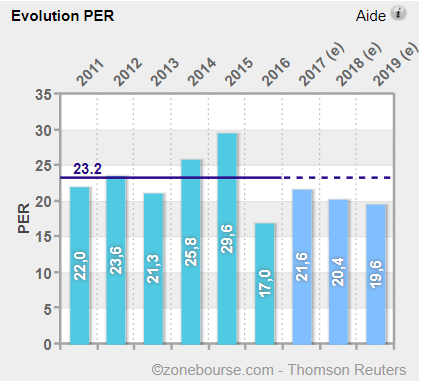

Le PER

Le PER (price to earnings ratio) est le ratio prix/BNPA. Il correspond au nombre de fois des bénéfices que l’on est prêt à payer pour acheter une action. Si par exemple le PER d’une action est de 20, cela signifie qu’elle se paye 20 fois ses bénéfices. Le PER seul (ainsi que tous les ratios quoi nous allons voir) ne signifie pas grand-chose car il peut varier selon la taille de l’entreprise, le domaine d’activité, ou encore selon la croissance espérée.

Cependant, on considère en moyenne qu’une entreprise est bon marché si son PER < 15 (pour de très grosses capitalisations déjà bien installées). On peut sinon accepter un PER < 20 pour les autres entreprises.

Dans le cas de Novo Nordisk, son PER était bien en dessous de sa moyenne en 2016. Il était d’environ 17 d’après ZoneBourse.

Le PCF

Le PCF (price to cash-flow) est le ratio prix/cash-flow. Son principe est le même que celui du PER, sauf que l’on prend en compte le cash-flow réel au lieu du bénéfice net par action. Ce résultat est considéré comme plus fiable par de nombreux analystes. En effet, il est facile de faire apparaitre des résultats douteux dans les bénéfices (étalement des amortissements ou provision, résultats exceptionnels…). Il n’est pas possible de tricher avec un cash-flow.

On considère une action bon marché si son PCF < 10.

Dans le cas de Novo Nordisk, son prix était de 250 DKK en 2016 avec un cash-flow par action de 20 DKK. Son PCF était donc de 12.5 ce qui est légèrement cher mais en dessous de sa moyenne historique.

Le PSR

Le PSR (price to sales ratio) est le ratio prix/CA. Il correspond à la valorisation du prix de l’action par sa capacité (non pas à dégager du bénéfice) mais à développer son business.

On considère qu’une action est peu chère si son PSR<2.

Novo Nordisk avait un PSR de 4,5 en 2016, ce qui est sous sa moyenne mais élevé.

Le PBR

Le PBR (price to book ratio) est le ratio prix/actif net. Il correspond au prix de l’action par rapport à la valeur réelle de l’actif de la société. Il est utilisé dans l’approche d’investissement value: c’est en effet le prix qu’il faudrait payer pour racheter tous les biens d’une entreprise (et non toutes ses actions).

On considère une action bon marché si son PBR<2.

Novo Nordisk avait un PBR de 9,3 en 2016 ce qui est très élevé, mais cette valeur est encore une fois sous sa moyenne historique. Le PBR est un indicateur qui est de moins en moins regardé car il est utile uniquement dans le cadre d’un rachat ou de la faillite (liquidation des actifs) d’une société.

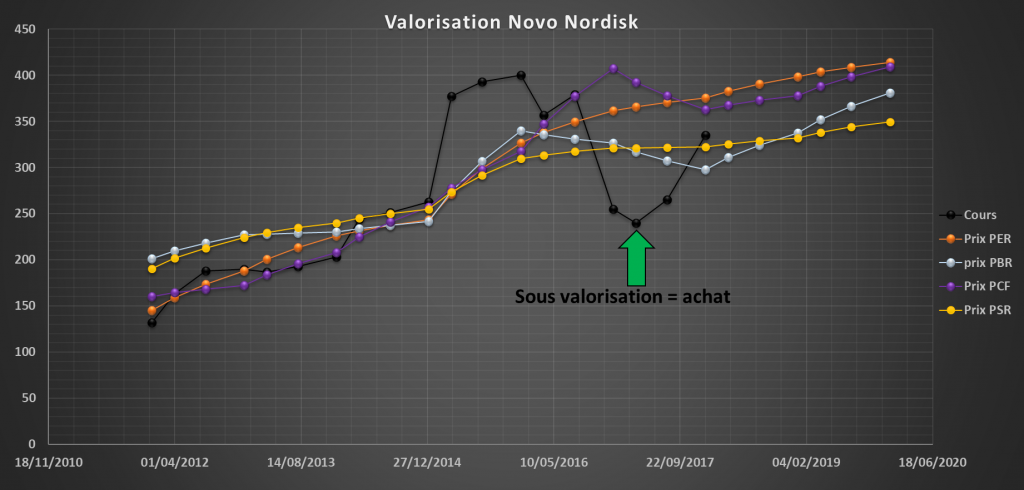

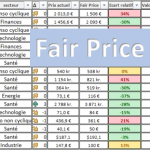

Ma méthode de valorisation des actions

Une fois tous ces ratios définis et analysés, je suis en mesure d’appliquer ma méthode de valorisation qui me permet de tracer ce type de graphique :

- En noir, l’évolution du cours de Novo Nordisk depuis 2012.

- En rouge, l’évolution que devrait suivre l’action selon ses BNPA.

- En violet, l’évolution que devrait suivre l’action selon son cash-flow.

- En jaune, l’évolution que devrait suivre l’action selon son CA.

- En bleu, l’évolution que devrait suivre l’action selon ses fonds propres.

Un point est tracé tous les 4 mois (1er Janvier, 1er Avril, 1er Août) pour chaque année. Les données au-delà de 2018 proviennent des prévisions d’analystes publiées sur ZoneBourse.

Les ratios intermédiaires calculés considèrent que l’évolution est linéaire au cours de l’année. Ainsi, à mi-année, je considère que les bénéfices ont atteint la moitié des prévisions sur l’année en cours.

On constate que chaque ratio de valorisation donne des résultats légèrement différents mais proches. Par exemple, selon le ratio utilisé, le prix juste de Novo Nordisk au 1er Janvier 2020 (derniers points sur la droite du graphique) devrait être au minimum de 350 DKK (selon le PSR) et au maximum de 410 DKK (selon le PER et le PCF).

Plus les ratios convergent dans le même sens, plus la prévision est sûre.

Quand entrer en position

On constate sur le graphique que de 2012 à 2015, le prix suit plutôt bien ses fondamentaux. Il est donc possible d’acheter l’action à son juste prix pendant toute cette période.

De 2015 à 2016, le prix de l’action augmente bien plus vite que ses fondamentaux. On peut dire que l’action entre dans une forme de « mini-bulle ». Ce n’est surtout pas le moment d’acheter !

En 2017, on constate un phénomène de retour à la moyenne brutal (car les résultats ont été bons mais moins que prévus). C’est bien la preuve qu’il ne fallait pas acheter au plus haut. Cependant, la bourse étant souvent dans l’excès, les prix sont passés sous les fondamentaux. Cela nous donne un excellent point d’entrée !

En Avril 2017, le plus bas était à 240 DKK. Pour entrer en position de façon plus précise et en minimisant les risques, il faut utiliser l’analyse technique.

Choisir le meilleur timing d’achat avec l’analyse technique

Le graphique précédent nous donne une vision globale de l’action et du point d’entrée. On sait que cela sera autour d’Avril 2017, mais comme le dit l’adage : on n’attrape pas un couteau qui tombe ! Si vous achetez l’action trop tôt en pleine chute, vous pouvez perdre de l’argent à court terme.

Vous pouvez ignorer cette étape, mais si vous avez le temps cela vous permettra de maximiser votre rendement à long terme et de choisir un point d’entrée sans trop de risque à court terme.

Voici l’évolution de Novo Nordisk en 2017. Le graphique vient du logiciel gratuit ProRealTime que je vous recommande grandement pour l’analyse technique :

Les indicateurs techniques

J’utilise peu d’indicateurs pour mes analyses techniques. Je ferai par la suite un article pour expliquer leur fonctionnement, je ne rentrerai donc pas dans les détails ici. Les plus utiles selon moi dans une optique long terme sont les suivants :

Les supports et résistances : l’action Novo Nordisk casse une résistance (droite noire horizontale) majeure à la fin d’Avril 2017. Celle si fait désormais office de support. Acheter proche de ce support limite les risques de baisse à court terme.

Les moyennes mobiles : Novo Nordisk passe au-dessus des moyennes mobiles à 20 et 50 jours (courbes en pointillés violets et oranges) peu de temps avant le cassage de résistance. Cela signifie que la tendance a des chances de redevenir haussière par la suite.

L’indicateur Ichimoku : je ne rentrerai pas dans le détail car cet indicateur est très puissant et permet d’obtenir de nombreuses informations. Pour faire court, il permet d’analyser « en un regard » la tendance actuelle des cours. Elle est haussière lorsque les cours sont au-dessus du nuage (zones rouges et vertes). Si le nuage futur est vert, la hausse devrait continuer de durer.

Ainsi, tout confirme ici qu’il faudrait acheter Novo Nordisk le 27 Avril 2017 au prix de 260 DKK. A l’heure où j’écris cet article, son cours est de 335.5 DKK et a versé pendant ce temps un dividende de 7.7DKK.

En appliquant ma méthode, cela m’a permis de réaliser un rendement de 32%.

Novo Nordisk est une action de qualité. Son prix devrait encore augmenter d’après mes courbes de valorisation d’environ 27% d’ici début 2020.

Résumé pour trouver les meilleures actions à acheter :

Une action est de qualité si :

- Son CA et son BNPA augmentent en moyenne de 5% voire 10% par an sur 5 ans.

- Ses fonds propres et son cash-flow augmentent globalement chaque année.

- Le rapport dividende/cash-flow < 65% pour maintenir la pérennité des versements.

- Sa dette est maitrisée : dette/fonds propres <1 ou dette/ebitda <3.

- Sa marge nette > 5%.

- Son ROE > 10% et encore mieux si ROE > 20%.

Il faut entrer en position en achetant l’action si :

- Ses ratios actuels PER, PCF, PSR, PBR sont sous leurs moyennes historiques.

- Idéalement, l’action est peu chère avec ses ratios de valorisation : PER < 20, PCF < 10, PSR < 2, PBR < 2.

- Les signaux techniques à court terme sont positifs et limitent les risques de chute.

Bien évidemment, l’action Novo Nordisk n’est pas la seule action de qualité à un prix bon marché. Je vous laisse appliquer cette méthode pour trouver les meilleures actions du moment.

Aller plus loin

Si vous souhaitez aller plus loin et être autonome pour trouver et analyser les plus belles entreprises, je propose des formations d’analyse fondamentale dans la rubrique Conseils Boursiers & Services 🛒

Me contacter : etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour,

Vos analyses me paraissent très bien documentées.

Comment obtenez-vous le Price to sales par exemple (ainsi que son historique), où peut-on trouver ces données ?

Merci.

Bravo pour votre site.

Bonjour Jean-Luc,

Je vous remercie pour votre commentaire. Pour obtenir le Price to sales ratio (PSR), il existe plusieurs solutions :

– Vous pouvez aller sur la partie financials de Morningstar (voici un exemple pour Michelin) http://financials.morningstar.com/valuation/price-ratio.html?t=XPAR:ML®ion=FRA

Vous y trouver les PER, PSR, PCF, PBR depuis 2008 soit un large historique de 10 ans.

– Pour le calculer vous même, il suffit de connaitre le nombre d’actions en circulation ainsi que le chiffre d’affaires. Pour le nombre d’actions moyen, prenez par exemple le résultat net et divisez le par le bénéfice net par action. Vous obtiendrez ainsi le nombre d’actions en circulation sur l’année en question (attention aux variations du nombre d’actions sur plusieurs années si il y a eu des augmentations de capital). Une fois ce nombre d’actions obtenu (rassurez vous, il est aussi possible de le trouver sans avoir à le calculer), divisez le chiffre d’affaires par ce nombre d’actions. Vous obtiendrez ainsi le chiffre d’affaires par action. Il ne vous reste plus qu’à diviser le prix de l’action par le chiffre d’affaires par action. Ce résultat correspondra au PSR.

En espérant vous avoir aidé,

Cordialement,

Matthieu.

Bonjour,

Article très intéressant.

Sauf à avoir loupé un élément dans l’article je n’arrive pas à comprendre comment vous réalisez les courbes évolution selon les BNPA, évolution selon le cash-flow, évolution selon le CA et évolution selon les fonds propres.

Pouvez vous m’éclairer sur ce point svp ?

Merci d’avance pour votre réponse

Cdlt

Bonjour Jean,

Je reprends la réponse que j’avais faite dans un autre article :

Si vous souhaitez faire ce genre de tracé rapidement, vous pouvez par exemple vous appuyer sur cette démarche :

– Reportez dans un fichier excel pour chaque année le BNPA réalisé par l’entreprise (et aussi les BNPA futurs prévus par les analystes).

– Pour chacune de ces années, reportez également le cours au 31 Décembre. Le ratio entre ce prix et le BNPA vous donnera donc tous les PER historiques. Vous pouvez ainsi calculer le PER moyen sur cette période (plus la période est grande, plus le résultat est précis).

– Pour ensuite connaitre le « juste prix » actuel, il vous reste à multiplier les BNPA futurs de chaque année par ce PER moyen.

Vous pouvez ainsi tracer les prix futurs de l’action selon le PER. Pour plus de précisions, vous pouvez également appliquer la méthode sur le CA, les cash-flows…

Il est également possible de ne pas prendre uniquement les résultats annuels mais d’intégrer aussi les trimestriels (pour ne pas limiter chaque année à une seule valeur).

En espérant vous avoir aidé.

Cdt, Matthieu.

Bonjour,

A partir de quoi Zone bourse donne les prévisions des BNPA futurs ?

merci.

Bonjour Romain,

Ce n’est pas ZoneBourse qui estime les prévisions, elles correspondent au concensus moyen de tous les analystes qui suivent la valeurs. Les données sont ensuite compilées par une source financière (cela peut être Reuters, FactSet ou S&P). Puis les sites comme ZoneBourse peuvent piocher dans la base de données.

Matthieu.

Bonjour Mathieu,

merci de nous partager votre méthode de valorisation, concernant le tracé de vos courbes afin d’avoir le prix juste selon différents ratio, j’ai compris le principe pour le PER, mais pour le PCF par exemple, il faut également multiplier le BNA par le PCF moyen d’une période donnée ? Ou alors (ce que je pense être la bonne solution) multiplier le cash flow par le PCF moyen ?

Au plaisir de vous lire

Bonjour Seb,

Non il faut à chaque fois multiplier la valeur moyenne par la quantité par action qui correspond : PER = BNA, PCF = cash flow par action, PBR = actif net par action, PSR = chiffre d’affaires par action.

Merci Matthieu, ProRealTime permet ce genre de courbe où l’on doit passer par Excel ?

Il faut passer par excel, ProRealtime ne fait que de l’analyse technique.

Bonjour Mathieu,

à l’exercice sur ce chapitre et une question sur la profitabilité.

pour moi

« Pour qu’une entreprise puisse fonctionner et se développer, elle doit être profitable. C’est-à-dire que chaque euro investit doit rapporter le maximum de bénéfices. On peut alors calculer le ratio CA/résultat net = marge nette. Cet indicateur calcule les résultats nets obtenus avec 1€ de CA. »

-> N’est ce pas plutôt le ratio Résultat / CA qui donne les résultats obtenus avec 1€ de CA ?

Bonjour Romain,

En effet, les marges (brutes et nettes) sont calculées en pourcentage du CA.

Le calcul est résultat/CA (j’ai dû faire une erreur de logique en écrivant cette phrase). Je corrige tout de suite, merci de l’avoir remarqué !

Cordialement,

Matthieu.

Bonjour Matthieu,

merci pour vos efforts de vulgarisation et votre intelligence : on sent l’ingénieur qui rationalise efficacement.

Votre valorisation est pertinente, ça me semble évident. Vous m’avez fait gagner un temps fou… puisque je ne m’intéresse à ces aspects comptables et rébarbatifs que depuis peu. Je suis très heureux de vous avoir trouvé !

Au vu de vos raisonnements, et à moins que vous ne soyez un comptable qui s’ignore (ce dont je me permets de douter…), vous avez dû réfléchir à un moyen d’automatiser un peu tout ça. J’imagine…

En effet, il serait idéal de pouvoir passer à la moulinette de ces critères, par exemple, les 3 000 actions du Nasdaq et les 3 000 autres de Wall Street. A la main ?

Existe-t-il, selon vous, des moyens de télécharger ces informations, ou une partie d’entre elles, directement dans un fichier excel, et faire des mises à jour régulières afin de réaliser ces calculs, ou, au moins une partie d’entre eux ?

Encore bravo pour votre site, mais, plus encore, pour votre esprit concis et didactique : vous êtes, sinon un comptable, sans doute un enseignant qui s’ignore… mais je m’avance peut-être.

Cordialement.

Bonsoir Richard,

Un grand merci pour votre commentaire et tous ces compliments !

à moins que vous ne soyez un comptable qui s’ignore -> je n’ai absolument aucune base en comptabilité de par ma formation d’ingénieur, mais j’ai beaucoup appris à la lecture de plusieurs livres (notamment certains sur la comptabilité d’entreprise). Pour automatiser l’aspect valorisation, j’ai justement mis au point un screener boursier qui permet de savoir si les actions sont chères ou attractives, je vous invite à lire cet article : http://etre-riche-et-independant.com/screener-action-bourse-pea-decembre-2019

Les données initiales sont rentrées à la main, mais le fonctionnement est maintenant automatique. Je pense qu’il est possible de faire bien mieux niveau automatisation, mais je ne suis malheureusement pas assez doué en informatique ! En tout cas je compte publier chaque mois le résultat de mon screener, vous pourrez donc (sans rien avoir à faire) consulter le résultat.

Existe-t-il, selon vous, des moyens de télécharger ces informations, ou une partie d’entre elles, directement dans un fichier excel, et faire des mises à jour régulières afin de réaliser ces calculs, ou, au moins une partie d’entre eux ? -> Certains sites comme Morningstar permettent d’extraire des données sous format excel mais j’avoue ne jamais trop avoir regardé. Il est également possible via Open Libre et les googlesheet de mettre à jour automatiquement le prix de toutes les actions dans le tableur avec une formule du genre (« googlefinances », « Price », FP) pour l’action Total par exemple (ticker FP).

vous êtes, sinon un comptable, sans doute un enseignant qui s’ignore… mais je m’avance peut-être. -> Pour la partie enseignant vous avez vu juste 😉 J’exerce une deuxième activité (parfois lucrative parfois caritative) de cours particulier de Maths pour des élèves en difficultés. Ca m’aide peut-être sur l’aspect pédagogique.

Au plaisir de vous lire,

Cordialement,

Matthieu.

Le plaisir est réciproque.

Votre partage a beaucoup de valeurs, notamment vos screeners, ouch ! Je me demande même si vous mesurez cette valeur, c’est…. du très lourd…

je pense que vous êtes mûr pour proposer des formations : en ligne, puis en réel. Si j’avais votre niveau de connaissance et de pratique en finance je m’y lancerais les yeux fermés : le présentiel est la m

meilleure option pédagogique et… financière bien sûr. 15 personnes pendant une/deux/trois jours…

Commencez pa

Pardon, j’avais pas fini, erreur de frappe : d’ailleurs vous n’êtes pas obligé de le valider, je dis ça plus pour vous, mais vous en faites ce que vous voulez…

Je disais donc, si vous commenciez par des formations en ligne : il y a de très bons charlatans qui vendent des formations pour des prix exagérés avec dix fois moins de valeur que ce qu’il y a actuellement sur votre blog… Une série de 10 vidéos, trois PDF avec un accompagnement, un petit coaching sur Skype pour aider les gens, pour commencer. Rien de tapageur, comme tous ces charlatans, vous n’en avez pas besoin, vous êtes meilleur qu’eux je vous assure, vous n’avez pas besoin d’un marketing tapageur, un petit truc discret, mais bien présent.

Puis, plus tard vous faites du présentiel : vous êtes intelligent, pédagogue, investisseur et sérieux. 15 personnes, dans une salle+ vidéo pro+un pc+ vous. Je vous laisse calculer le prix…

C’est le carton assuré. Car, côté sérieux, il y a peu de monde… rien que sur ce point, vous n’avez aucun effort à faire, ça se voit comme le nez au milieu de la figure. Lancez-vous ! Vous arrêterez bientôt les cours de math, sauf bénévolement bien sûr…

Au plaisir cher Matthieu, et merci encore pour toutes ces infos.

Bonjour Richard,

Votre beau message me va réellement droit au cœur. Et je le pense. Nous sommes malheureusement dans un pays où le « diplôme » joue un rôle crucial, rien que pour gagner en crédibilité. Je trouve ça totalement dépourvu de sens. Si j’étais patron, je préférerais 1000 fois embaucher quelqu’un de motivé et de passionné, qui a obtenu ses connaissances par son travail, par ses prises d’initiatives, par ses recherches personnelles… et pas uniquement parce qu’il a un diplôme et qu’il doit trouver un job.

Internet est inondé par les charlatans, et je pense que pour se faire une place (honnête), il fait d’abord faire ses preuves. Seriez vous prêt à payer quelqu’un sans diplôme en finances pour une formation ou un coatching ? Probablement pas. A moins qu’il arrive réellement à me démontrer que se méthode fonctionne. C’est sur ce point que je travaille actuellement. Pour être honnête, j’ai quelques projets intéressants en tête comme l’écriture d’un livre et l’ouverture d’une chaine Youtube. Je démarrerai ces projets en partie l’année prochaine et la suivante. Cela me permettra peut-être d’atteindre un niveau de crédibilité encore supérieur, qui me permettrait éventuellement par la suite (en cas de réussite) de me lancer dans les projets que vous évoquiez.

Au plaisir de vous lire et à très bientôt je l’espère sur le blog.

Matthieu.

Bonjour,

il me semble que le ROE concerne plutot la rentabilité que la profitabilité non ?

Bonjour Romain,

Rentabilité et profitabilité sont tout de même des notions assez similaires. Mais il est vrai si on veut être pointilleux de parler de profitabilité avec la marge nette (qui peut être négative), et rentabilité avec le ROE.

Matthieu.

Bonjour et merci beaucoup pour cet article clair et très détaillé.

Je trouve votre méthode de valorisation très intéressante et j’avais quelques questions pour la comprendre.

Dans le cadre de la valorisation de l’action selon le PER. Les données zone bourse donne un PER 17 pour 2016; 21,7 pour 2017 et 18,7 pour 2018. Cela donne un PER moyen de 19,13.

Je trace ensuite une droite avec en abscisses 01/01/2016 et ordonnée (Per moyen x BNA 2016) = 19,13 x 15 = 287

Date BNA PER moyen x BNA

2/1/2016 15,0 287

1/1/2017 15,4 294,6533333

1/1/2018 15,9 304,22

1/1/2019 16,4 313,7866667

1/1/2020 18,7 357,7933333

1/1/2021 20,7 396,06

– Mais je trouve des valeurs différentes. Est un mauvais calcul de PER moyen ou un mauvais positionnement dans le temps des valeurs BNA et PER moyen x BNA (debut ou fin d’année) ?

– Pour le PCF c’est ? Prix = PCF moyen x Cash Flow Par Action ? Comment trouver le PCF moyen ?

PS : sinon j’ai trouvé un autre site d’historique de valeur https://www.macrotrends.net/stocks/charts/NVO/novo-nordisk/pe-ratio

Bonjour Gandolfi,

Il est possible que vous trouvez des valeurs différentes pour plusieurs raisons :

– les Prévisions de BNA ne sont pas les mêmes entre aujourd’hui et l’époque où j’ai écrit l’article.

– J’ai utilisé des points tous les trimestres. Donc pour le BNA je l’ai tiré linéairement à chaque fois : par exemple si 2017 = 15 et 2018 = 16 alors le deuxième semestre sera 15,5.

La moyenne change légèrement puisque j’ai 4 points entre 2 années au lieu de 2.

Pour le PCF c’est en effet prix/cash flow par action. On peut trouver les CF par action sur ZoneBourse pour plusieurs années. Il faut ensuite faire la moyenne soi-même, de même pour le PSR, P/ebitda…

Matthieu.

Bonjour Matthieu,

que pensez-vous de la société GTT ? elle a une marge opérationnelle de plus de 50%..

Bonjour Romain,

GTT semble être une bonne société sur le marché porteur du transport du gaz. Je ne connais pas très bien le secteur donc j’ai du mal à me prononcer. Attention pour ce type d’entreprises les marges n’ont pas beaucoup de sens et sont assez fluctuantes comme les profits le sont. Le payout ratio est cependant assez élevé et l’entreprise est petite, ce qui fait que je ne m’y intéresse pas plus que ça.

Matthieu.

Merci pour votre site internet. Il est super clair et il aide beaucoup à découvrir le monde de la bourse. J’ai une question: pour arriver à identifier des entreprises solides financièrement, existe t il un site internet où l’on peut trouver les CA, Bénéfices et autres éléments du compte de résultats sur les 10 dernières années? En effet, je souhaite investir dans des entreprises sur un horizon d’environ 10ans. Je pense que cela fait donc du sens de s’assurer de la stabilité financière de l’entreprise au moins sur les 10 dernières années. Qu’en pensez vous? Auriez vous des recommandations?

Bonsoir Olivier,

Avant ZoneBourse concaténait presque 10 ans d’historique mais ce n’est plus le cas. Morningstar a 5 ans d’historique, cela devrait vous suffire. Sinon il faut directement aller sur le site de l’entreprise dans l’espace investisseur pour lire les derniers rapports annuels.

Bonjour Matthieu,

J’apprécie énormément votre travail depuis que je vous ai découvert. j’ai fait un mix des critères de benjamin Graham et W. Buffet dans un tableau Excel en prenant des indicateurs d’institution également. Pour trouver plus facilement la croissance positive du BNA sur 5 ans, j’utilise le ratio du PEG. Si il est supérieur à 1, la croissance est positive. Je suis aussi l’évaluation de Standard and Poors sur la dette court terme Long terme avec un ratine supérieur ou égal à B et j’essaye de choisir des sociétés avec une capitalisation boursière supérieure à 25 milliards.

Cordialement

Frédéric

Bonjour Frédéric,

Bravo c’est une bonne initiative. Attention cependant avec votre critère de 25 milliards, avec la baisse actuelle des marchés beaucoup d’entreprises du CAC40 sont passées en dessous de votre seuil. Je pense que 10-15 milliards serait moins conservatif.

Cordialement

Matthieu.

Bonjour Matthieu,

vous ne prenez pas en compte le ratio BVPS ?

Bonjour Seb,

BVPS est équivalent à PBR (price to book value).

Bonjour, ton article est très intéressant. Tu décris bien quand entrer en position.

Par contre quand faut il en sortir et vendre ses actions? (Si les fondamentaux se dégradent? En cas de crise? Apres un % de plus-value atteint?)

Merci pour ton retour

Bonjour,

La réponse se trouve globalement dans cet article :

http://etre-riche-et-independant.com/quand-vendre-action-bourse

Même si a titre personnel je ne revends que si les fondamentaux se dégradent (je ne vends pas les actions chères qui performent bien car c’est le meilleur moyen de rater la hausse et d’avoir un portefeuille où il ne reste plus que les « navets ».

Bonjour Matthieu, et merci pour ces superbes conseils d’analyse fondamental ! Cela complète ce dont j’avais déjà appris.

J’ai tenter de réalisé un tableau LibreOffice avec l’ensemble des valeurs, tous est dorénavant plus clair. Cependant j’ai un soucis technique dont j’espère pouvoir avoir une solution en posant la question. Comment puis-je faire pour que graphique décisionnel comprenant les ratios PER, PCF, PSR et PBR affiche des courbes superposé ? J’imagine qu’il existe une manipulation compte-tenu du fait que, par exemple, le PSR et le PBR devrait être inférieur à 2.

Merci de m’avoir lu !

Bonsoir Rémi,

Ce ne sont pas les PER, PBR etc de tracés mais les prix selon ces ratios :

Prix selon PER = PER moyen X BNA de l’année.

Idem pour les autres ratios avec les quantités qui correspondent. Tout rentre donc dans une échelle de prix.

Ensuite, PBR<2 et PSR <2 c’est le signe d’une action pas chère mais si vous vous limitez à ces critères vous n’acheterez que des mauvaises entreprises. Il faut surtout regarder la valorisation en relatif et non en absolu.

C’est sûr qu’il vaut mieux éviter des ratios trop élevés mais les belles entreprises n’ont jamais des PER < 15 etc. Ce qu’il faut viser c’est une décote par rapport à la moyenne.

Merci pour votre réponse,

Votre article, complété de celle-ci, m’a beaucoup apporté. Si je comprend bien, la méthode du graphique associant plusieurs ratios permet grosso-modo de déterminer la fourchette de prix dans laquelle se situe la réelle valeur de l’action, n’est-ce-pas ? Si c’est le cas, c’est assez puissant !

Je travail sur le cas de Total, et la fourchette de prix entre les ratio PSR/PBR et le PER donnent entre 3 euros et 43 euro … je comprend pourquoi il serait plus intéressant qu’ils convergent. Plus ils convergent, et plus un écart du cours de l’action par rapport aux fondamentaux sera probant. Quoi qu’il en soit, pour l’exercice 2019 elle semblait coter un peu chère. A voir pour 2020 !

Je vous remercie pour toutes vos informations ! Je garde votre blog en favori !

Bonjour Rémi,

Il faut savoir que la méthode des ratios n’est pas très précise avec des entreprises ultra cycliques type Total. Les résultats sont très fluctuants donc les moyennes ont peu de sens.

Bonjour,

Suite à la lecture de cette article très bien fait, je souhaite faire mon tableur excel depuis 2015, mais je n’arrive pas à trouver sur morningstar, zonebourse est limité dans le temps de son historique et de son utilisation, les référence que vous préconisez comme :

-dettes ( pour les divers calcul des situation bilantielle )

-Ebitda ( pour les divers calcul des situation bilantielle )

-Cash flow (calcul du PCF)

-actif net ( calcul du PBR )

pourriez vous m’indiquer sur morningstar ou puis-je récupérer ces informations pour coller au plus a ce je veux investir et pouvoir le faire de moi même ?

bonne continuation

Zonebourse donne certaines infos plus anciennes dans l’onglet agenda.

Sur Morningstar il faut aller dans « finance ».

Il suffit de chercher un peu.

Merci, mais justement je suis débutant, et j’ai beau chercher dans les onglets, je suis bien tombé sur finance mais je ne vois pas les appellations du moins vous dite d’utiliser « dettes » mais lequel prendre sur morningstar, idem pour le reste il y a beaucoup de ligne et je ne mit connait pas ?

merci

Dans ce cas si vous débutez la première chose est d’apprendre à analyser simplement les entreprises en suivant la méthode sur ZB. Familiarisez vous avec toutes les notions. Pas la peine de vous prendre la tête en réalisant des calculs sur Excel sur des notions que vous ne maitrisez pas encore. Prenez le temps de vous former l’investissement n’est pas une course.

Oui vous avez raison, mais si je vous demande pour c’est petits détails car je n’arrive pas à établir quels critères ils ont sur morningstar, j’ai déjà analyser de potentiel des entreprises qui m’intéressent mais je n’arrive pas à faire certain calcul qui me bloque pour me positionner correctement, et je n’ai pas seulement envie de me contenter des chiffre de ZB, je souhaite les calculer moi même et comprendre la mécanique de ce fait je vous demande et réitère ma question sur morningstar ou puis-je prendre en compte la réel valeur que vous prenez en compte pour :

-dettes ( pour les divers calcul des situation bilantielle )

-Ebitda ( pour les divers calcul des situation bilantielle )

-Cash flow (calcul du PCF)

-Actif net ( calcul du PBR )

merci

Il faut chercher dans la partir finance :

Dette est dans le bilan, ainsi que le free cash flow par action. Actif net aussi et correspond à « l’actif » de l’entreprise.

Ebitda est dans le compte de résultat et correspond globalement au résultat d’exploitation.

Mrerci pour la réponse

Bonjour,

Je n’arrive pas à saisir la différence sur le reporting ZB entre les notions dettes/tresorerie et FCF.

Par exemple, sur l’action LVMH sa dette fait *3 entre 2019 et 2020 est ce du à l’achat de Tiffany, pourtant cela devrait ce répercuter sur le FCF (qui pour moi prend en compte les investissements ou bien est ce justement dans le cas ou le FCF ne prend pas en compte « le deficit de trésorerie du à l’investissement » la prévisibilité de l’augmentation du FCF à l’horizon 2021 et 2022 grâce à l’acquisition)?

D’autre part, on s’aperçoit que l’investissement (capex) diminue entre 2019 et 2020!! Enfin il y a prévision d’une diminution de dette d’environ 50% à l’horizon 2022, comment cela est il possible alors que cela nécessiterait la contribution de la majeure partie du FCF généré?

Avez vous des éléments à me donner à ce sujet afin de comprendre ces notions?

bien cordialement

Bonjour Bruno,

Je pense que le gain de FCF est déjà pris en compte mais cela ne se voit pas car il aurait surement baissé cette année sinon. L’achat de Tiffany lui permet de rester stable pour l’année en cours. Celui de LVmH est de 5 milliards alors que Tiffany 300 millions, l’effet est donc peu visible.

Pour la baisse de capex c’est normal, l’entreprise va moins investir en temps de crise pour réduire ses couts. L’achat d’une entreprise rentre dans la dette et non le capex.

Merci pour votre réponse et votre disponibilité.

Cependant, la baisse prévu de l’endettement en 2021 et 2022 d’un facteur de 2, me rend perplexe (base ZB). Y a t’il un levier autre pour cela que d’y employer le FCF des années 2021 et 2022 au risque de beaucoup moins rémunérer les actionnaires?

cordialement

Aucune idée, à titre personnel je ne regarde que les prévisions de CA et d’EBITDA et de BNA pour le futur car c’est assez précis, le reste c’est globalement du vent. Il ne faut pas trop y prêter attention.

Bonjour,

Merci beaucoup pour cet article !

Quel logiciel utilisez-vous pour tracer les courbes des différents ratios ?

Cordialement

Bonjour,

Excel tout simplement.

Bonjour Matthieu,

J’ai un peu lu tous les commentaires précédents touchant les explications du traçage de la fameuse courbe.

J’ai une question qui est restée en suspens concernant un point. Dans un des commentaires tu as répondu

« Pour chacune de ces années, reportez également le cours au 31 Décembre. Le ratio entre ce prix et le BNPA vous donnera donc tous les PER historiques. Vous pouvez ainsi calculer le PER moyen sur cette période (plus la période est grande, plus le résultat est précis). ».

J’ai du mal à voir comment tu peux calculer tous les PER historiques avec le prix de l’action au 31 Décembre et le BNPA ?

A moins que tu réalises le calcul en utilisant le BNPA de chaque année divisée par le prix du cours de l’action du 31 décembre de la dernière année ?

Merci

Bonjour Loris,

« J’ai du mal à voir comment tu peux calculer tous les PER historiques avec le prix de l’action au 31 Décembre et le BNPA ? »

-> Pour chaque année passée il faut prendre le prix au 31 décembre/BNA de l’année.

Cela donne donc un PER par année, on peut ensuite les moyenner.

Je te remercie Matthieu pour ta réponse.

Par contre c’est ce PER par année que tu utilises pour avoir plusieurs point dans la même année ? Car si tu prends par trimestre, les CA, et normalement tous les autres chiffres varient au fur et à mesure.

J’arrive à tracer les courbes pour le suivi mais j’ai toujours du mal à voir comment tu fais pour obtenir plusieurs point pour une année ou pour différent trimestre d’une même année suite aux variations des prix des actions, BNPA, PER, CA,…

Surtout que ce qui complexifie la chose c’est que sur ZoneBourse, il n’y a pas beaucoup d’information. On dirait que depuis que tu l’utilises ils ont diminué les infos qu’ils communiquent.

Bonjour Loris,

Pour les différents points dans une même année je fais simplement une interpolation linéaire. Si en année 1 BNa = 2 et en année 2 BNA= 3 alors au s1 2,25 au s2 2,5 au s3 2,75 et au s4 on retombe sur 3.

Concernant ZB, ils essayent de faire du contenu payant du fait des nombreuses personnes qui se sont mise à la bourse récemment.

Re Matthieu,

à ta connaissance existe-t-il un ratio prenant en compte la dette et à partir duquel nous pourrions connaitre le prix d’une action ? de façon similaire à ce que tu fais ici avec le PER, PCF, PBR, …

Bonjour,

Oui il y a le ratio enterprise value / ebitda disponible sur ZB. L’enterprise value tient compte de la capitalisation +/- la dette.

Merci Matthieu, j’ai regardé, c’est en effet un indicateur intéressant mais je ne vois pas trop comment à partir de EV/Ebidta l’on peut déterminer un prix pour une action.

C’est un petit peu plus complexe mais on s’y retrouve facilement lorsqu’on comprend bien tous les ratios. Il faut regarder les EBITDA futurs et recalculer les ratios à partir de l’EV actuelle. Comparer ensuite le résultat avec les ratios moyens.

Bonjour Matthieu,

J’y ai réfléchi un peu, si l’on prend tous les ratios EV/Ebitda des années passées et futurs, afin d’obtenir la moyenne de ce ratio.

Si maintenant l’on multiplie l’EBITDA par action de chaque année à la moyenne de l’EV/Ebitda obtenu, auquel on va retirer également la dette, on retrouvera donc un prix qui découle directement du ratio EV/Ebitda, qu’en penses tu ?

Oui dans l’idée c’est ce qu’il faut faire. ZoneBourse donne le EV/Ebitda actuel donc comparez le avec votre résultat pour vérifier votre calcul.

Merci de ta réponse et de ton aide, je vais travailler là dessus

J’ai fait le test pour LVMH, les prix que j’obtiens selon le ratio VE/EBITDA est :

2017 : 276.97

2018 : 325.98

2019 : 379.15

2020 : 291.68

2021 : 397.07

Ca me parait assez cohérent.

Bonjour Matthieu,

Je découvre le site Zone Bourse grâce à ton site et plus largement le monde vaste et passionnant qu’est la bourse, merci pour ça.

J’ai une petite question suite à l’article, le résultat de l’action Total sur Zone direct est indiqué en USD. peux-tu m’indiquer si cela apporte un changement à la méthodologie du fait de la conversion et du taux EUR/USD ou c’est totalement transparent ?

Le but étant d’identifier la fenêtre de tir pour investir. Plus largement lors d’un krach boursier vaut-il mieux en profiter pour faire une orgie d’action de qualité ou bien effectuer rester méthodique en effectuant une analyse fondamentale de l’action pour évaluer les dégâts puis une analyse technique pour prendre position ?

Merci pour la transparence et la mine d’informations que tu partages !

Bonjour,

Si le cours de Total est calculé en euros et les bénéfices en dollar cela peut biaiser les résultats en absolu. Mais en relatif cela ne change pas grand chose si le biais est répété à chaque fois. Les pétrolières sont de toute façon le cas particulier (seules actions Européennes à publier en dollar).

Il faut toujours faire une analyse fondamentale avant d’acheter, surtout en plein krach pour être sur de prendre de la qualité. L’analyse technique a très peu d’utilité surtout dans des marchés volatiles et imprévisibles.

Bonjour Matthieu,

cela faisait longtemps 🙂

Lorsque tu indiques ceci « Je rappelle que le cash-flow correspond au résultat net avec réintégration des amortissements et des provisions. »

Pour moi le cash flow part bien du résultat net mais sans intégrer les valeurs d’amortissements et de provisions par contre. C’est justement ce qui en fait une valeur plus fiable que le résultat net (le résultat net peut varier en fonction de l’étalement des provisions et amortissements, et également de par les résultats exceptionnels)

Qu’en penses-tu ?

Bonjour Sébastien,

Non, ce sont justement les amortissements et dépréciations qui « falcifient » le résultat net. Lorsque je dis les réintégrer, cela signifie que l’on ne les soustrait pas et donc que l’on en tient pas compte.

Un peu comme l’EBITDA qui est un simili cash-flow.

Grosso modo resultat net = ebitda – taxes – exceptionnel – amortissement – dépréciations.

Donc si dans le resultat net je réintègre les amortissements et dépréciations, je retombe bien sur l’EBITDA ~ cash-flow aux taxes et exceptionnel près.

« Non, ce sont justement les amortissements et dépréciations qui « falcifient » le résultat net. »

Eh bien oui c’est ce que j’ai dit, que le cash flow était pour cela plus fiable que le résultat net.

« Lorsque je dis les réintégrer, cela signifie que l’on ne les soustrait pas et donc que l’on en tient pas compte. »

ça marche, finalement on parle de la même chose.

Bonjour Matthieu,

Tu devrais pouvoir m’éclairer au sujet de ton graphique. Je n’arrive pas à comprendre comment tu obtiens des courbes différentes pour le PER, PCF, PSR et PBR.

Je m’explique, on a:

– PER=Capitalisation/BNPA

– PCF=Capitalisation/cash flow

– PSR=Capitalisation/CA

-PBR=capitalisation/actif net

On peut déduire de tout ca:

Capitalisation = PER*BNPA = PCF*cash flow = PSR*CA = PBR*actif net

et comme la capitalisation= cours de bourse*nombre d’actions,

On a cours de bourse*nombre d’actions = PER*BNPA = PCF*cash flow = PSR*CA = PBR*actif net

et pour finir on a:

cours de bourse = (PER*BNPA = PCF*cash flow = PSR*CA = PBR*actif net)/nombre d’actions.

D’ou ma question, comment est il possible que les courbes selon le PER, PCF, PSR, et PBR ne sont pas identiques?

Merci.

Manuel

Bonjour Manuel,

Vos calculs ne sont pas corrects.

PER = prix / BNA et non capitalisation

PCF = prix / cash flow par action

PSR = prix / CA par action ou capitalisation sur CA

Chaque variable évolue de manière différente de l’autre (par exemple le CA peut augmenter mais le BNA baisser si les marges baissent etc…) donc il est logique que les ratios ne donnent pas le même résultat.

Bonjour Matthieu,

Merci pour ta réponse, effectivement il y a une coquille dans ma démonstration.

Je suis d’accord avec toi:

PER = Prix / BNA, mais si je ne me trompe pas, on peut dire aussi PER = capitalisation / résultat net.

donc

PER = Prix / BNA = capitalisation / résultat net

PCF = prix / cash flow par action = capitalisation / cash flow

PSR et PBR même raisonnement.

Là ou j’ai du mal à comprendre, c’est que pour construire tes courbes tu utilises les PER, PCF, PSR, et PBR trouvés sur morningstar, hors ces valeurs sont calculées, j’imagine en utilsant les cours de bourse.

Donc si je comprends bien ta démarche, tu vas sur morningstar chercher le PERmorningstar pour une année donnée, PER que j’imagine a été calculé ainsi:

PERmorningstar = (prix de l’action_a*nombre d’action)/résultat net

Ensuite tu dis plus haut à JEAN LUC, qu’il faut utiliser ce PERmorningstart pour trouver la valeur théorique de l’action, ce qui nous donne:

PERmorningstar = Prix de l’action_b/BNA ou aussi PERmorningstar = (prix de l’action_b x nombre d’action) / Résultat net

Prix de l’action_b = PERmorningstar * BNA

En fait je ne sais pas si je suis clair, mais pour moi c’est un peu le poisson qui se mord la queue ce raisonnement car le prix de l’action_a et prix de l’action_b c’est exactement la même chose, j’ai l’impression de tourner en rond 😉

Dis moi si je me trompe, car je suis un peu perdu là.

Merci pour ton blog qui est une mine d’informations.

Manuel

Bonjour Manuel,

Vous semblez mélanger les différents horizons temporels entre passé et futur.

Le PER moyen est la moyenne des PER passés.

Pour obtenir un PER passé (qui sont déjà calculés par ZoneBourse) et le calculer c’est cours de l’action au 31/12 de l’année en question (par exemple) divisé par le BNA de l’année en question. On fait cela pour X années dans le passé.

Ensuite, pour calculer le prix qu’aurait du avoir l’entreprise dans le passé en se basant sur ce PER moyen (et non les PER réels de chaque année) il faut multiplier le PER moyen par les BNA passés. C’est globalement le calcul chaque année du fair price que devrait avoir cette entreprise en se basant sur sa moyenne.

Maintenant pour projeter les prix dans le futur, on multiplie les BNA estimés par ce PER moyen.

On peut ensuite appliquer ce même genre de raisonnement pour tous les ratios, qui ne donnent pas forcément les mêmes résultats.

Bonjour Matthieu,

Ok, je comprends mieux, vous utilisez le PER moyen alors que je pensais qu’il fallait utiliser le PER réel!

Merci d’avoir pris le temps de répondre à mes interrogations et de partager avec nous votre approche pour déterminer le prix d’une action.

Au plaisir de vous re-lire

Manuel

Bonjour Matthieu et bonne année 2021. Qu’elle nous apporte santé, clairvoyance et (un peu de) chance dans nos investissements 😉

Un question à propos des fusions acquisitions. PSA et FCA vont fusionner ce mois-ci avec distribution d’actions Faurecia à hauteur d’env. 1,7 parts pour 1 part Peugeot détenue. Suffirait-il d’acheter Peugeot maintenant et revendre après la fusion après avoir empoché une belle plus value ? Ca parait trop simple évidement. Il y a peut-être des durées de détention mini avant de revendre ou d’autres mécanismes pour limiter la volatilité du titre. Qu’en pensez vous ?

Bonjour Alaric,

Lors de distribution d’action, le cours va chuter (un peu comme un dividende) donc il n’y aura aucun gain financier dans cette opération. Je déconseille d’investir dans le secteur automobile par ailleurs qui a des mauvais fondamentaux et qui est très cyclique.

Bonsoir Matthieu,

Une question sur les actions côtées sur plusieurs places (ex. Paris et NY). Je ne comprends pas bien le concept : la capitalisation est dans ce cas divisée en deux ? Tant d’actions à NY et tant à Paris ? Je vois que les cotations et les perf. peuvent être différentes, comme s’il y avait deux entreprises différentes. Les performances peuvent-elles être ainsi diamétralement opposées entre les places ? Si oui, comment choisir le bon lieu de cotation (au delà des frais de courtage bien sûr) ? Merci.

Bonjour Alaric,

Non la performance suivant les places sera la même, aux effets de change près. Une ADR n’a pas forcément le même prix (parfois divisé par 2 ou 4 etc…), il y a simplement deux fois plus d’actions en circulation. C’est exactement la même chose.

Bonjour Matthieu et un grand merci pour ces nombreux partages si qualitatifs.

Je me permets de vous interroger ici sur la création de votre chaîne YouTube évoquée plus haut ainsi que sur la future publication d’un ouvrage. Peut-on savoir si ces beaux projets ont abouti ?

En vous remerciant pour votre retour et en vous souhaitant une belle continuation.

Bonjour Michel,

La chaîne Youtube est toujours en projet (pas le livre pour le moment) mais reste encore au statut de projet. Principalement par manque de temps entre mon activité professionnelle ainsi que le développement du site, notamment les services de conseils que je propose. Cela m’occupe beaucoup et ne me laisse malheureusement pas suffisamment de temps pour des éventuelles vidéos. Néanmoins je n’abandonne absolument pas l’idée 😉

Voilà de quoi nous tenir en alerte. Merci et que vos projets se concrétisent, pour notre plus grand plaisir.

Bonjour et merci pour cet article.

j’aurais une question concernant la possibilité de récupérer l’historique des analyses. comment récupérer des données sur 10 ans ou plus ? Les informations financières sur zonebourse par exemple ne sont disponibles que sur 4/5 ans.

Merci

Bonjour Grégory,

C’est relativement complexe de récupérer des données anciennes. La source la plus fiable est le site de l’entreprise dans la partie investisseur. Il faut sinon archiver soi même les données ZB par exemple avant qu’elles ne disparaissent suite à l’ajout de nouvelles.

Merci pour votre réponse.

Il va falloir donc chercher les informations directement à la source car ça me parait trop juste de faire une analyse uniquement sur 4/5ans ( stratégie dividende)

Si c’est juste l’historique de dividende sur le long terme que vous cherchez, vous trouverez cela sur Morningstar.fr

Il faut taper le nom de l’entreprise, aller dans finance, puis dividendes. Généralement on trouve l’historique sur plus de 20 ans.

Je ne cherche pas uniquement l’historique du dividende mais si je veux réutiliser les même indicateurs que ceux de votre articles (PER, PCF, PSR, PBR) pour effectuer une comparaison avec leur valeurs historique ( 10 ans), je ne trouve que le PER sur ZoneBourse.

Il fut un temps où la version US de Morningstar (.com et non .fr) donnait les ratios historiques (psr, pbr, per et pcf) sur 5 ans. Je crois que c’est passé en version payante maintenant.

Bonjour,

j’ai une autre question concernant la prise de position sur des actions considérées comme trop chère lorsque l’on a une stratégie axée sur le dividende.

N’y a-t-il pas une perte à attendre » le bon moment » que l’action trouve son cours moyen plutôt que de prendre position le plus tôt possible afin de profiter des intêrets composés ?

Si une action met 1 à 3 ans avant de retrouver des signaux profitables ( PER, PCF, PSR, PBR sous les moyennes historiques), ne vaut-il pas mieux rentrer rapidement et profiter de ces 2 annees pour investir régulièrement ?

Bonjour,

Il n’y a pas de réponse à cette question, ça varie vraiment selon les situations. Pour les entreprises à faible croissance, il est quandmême important de faire des achats à une bonne valorisation car par exemple 10% de sur valorisation fait perdre 2 ans…

Généralement sur une portefeuille bien diversifié (30-40 entreprises) il y a toujours une opportunité quelque part.

j’imagine que la réponse peut également varier en fonction de la manière dont le placement est fait ( en 1x , en DCA, etc) mais je serai intéressé pour savoir quelle démarche appliquer pour faire la comparaison. J’imagine également que l’analyse technique doit rentrer en jeu ( à quel moment se positionner) ma

Bonjour Matthieu,

Question sur l’interpretation du PER selon le cycle de vie d’une société.

Phase 1 : Société en phase de croissance avec un PER élevé pour anticiper les benefices futurs

Phase 2 : Société devient rentable avec une augmentation des benefices => Est-ce que le PER diminue comme le BNA augmente ? Comment evolue la valorisation dans ce cas ?

Phase 3 : Societe se stabilise completement (Dividend Aristo) => Comment evolue la valorisation ? Est ce qu’elle diminue ?

Je m’interesse à Adyen pr exemple et essaie de m’expliquer son PER > 100.

Merci beaucoup à nouveau!

Bonsoir Dominique,

Le PER est un indicateur biaisé puisqu’il ne tient pas compte du facteur temps. Ce qui est surtout important est d’analyser la baisse du PER suite à l’augmentation des profits, mais à partir du prix actuel. C’est à dire que si vous achetez Adyen aujourd’hui (PER de 100 par exemple) mais que les bénéfices doublent dans 4 ans, cela fera un PER/prix d’achat de 50. C’est ce ratio qu’il faut regarder. Peu importe le niveau de prix futur qu’aura l’entreprise (si la croissance continue peut-être qu’elle sera encore à un PER de 100 par rapport au prix futur).

En plus de cela, le PER n’est pas pertinent pour les techs avec beaucoup d’amortissement sur des biens intangibles. Il vaut mieux regarder le ratio EV/EVITDA qui se rapproche beaucoup plus du cash flow.

Merci Matthieu. En continuant sur cet exemple : quel est l’interet d’acheter Adyen aujourd’hui avec un PER 100 ? Pourquoi ne pas attendre qu’elle degage des benefices pour un achat avec un PER plus faible et plus safe?

Un point doit m’echapper.

Merci encore.

Si les bénéfices augmentent, le prix augmentera dans la même proportion. Le PER sur prix actuel restera donc le même. Acheter l’entreprise fige le prix d’achat. Donc si les bénéfices augmentent, votre PER sur prox d’acquisition baissera. Mais ce n’est valable que si vous achetez maintenant. C’est justement la logique d’investissement croissance.

Merci!

Est ce une bonne interpretation de considerer le PER comme etant le nombre d’années à attendre pour doubler sa mise ? (En considerant un prix & benefice fixes).

Le PER correspond au nombre d’années qu’il faut attendre pour récupérer sa mise, à benefices fixe. Tout le biais est dans les derniers mots…

Et aussi pour continuer sur Adyen : selon les estimations de Zonebourse, le PER sera de 69 en 2023. Toujours selon les estimations, le benefice va doubler d’ici 2023.

Du coup, pourquoi le PER estimé baisse t-il autant par rapport à celui d’aujourd’hui ? La valeur de devrait elle pas aussi doubler comme le benefice et donc maintenir un PER « constant » ?

Merci beaucoup pour ton travail et ces échanges.

Le PER diminue justement car les bénéfices vont augmenter. Donc forcément pour le prix actuel la valorisation baisse. C’est justement ce que j’essayais d’expliquer. En réalité le prix continuera de monter. Ce PER affiché ne se réalisera donc que si vous achetez aujoirdhui.

« Le PER correspond au nombre d’années qu’il faut attendre pour récupérer sa mise, à benefices fixe. » => je parlais de doubler sa mise car la mise initiale est uniquement « investie » et peut theoriquement etre recupérée en plus des benefices correspondant à cette mise non?

« Le PER diminue justement car les bénéfices vont augmenter » => ok. Donc Zonebourse indique un PER futur = Prix actuel / Benefices futurs. Il n’y a donc pas d’inidcateur PER = Prix futur / Benefices futurs ? Parce que c’est inutile ? Impossible à prévoir ?

« ok. Donc Zonebourse indique un PER futur = Prix actuel / Benefices futurs. « -> oui c’est ça. Il ne peut pas y avoir d’indicateurs sur les prix futurs puisque cela n’existe pas et par définition il est impossible de deviner l’évolution du prix d’une action.

Clair, merci !!

Je regardais egalement Tesla en exemple : Comment expliquer ton PER (estimé) 5 fois inferieur au PER actuel?

Le benefice estimé augmente certes, mais pas à ce point.

Merci encore.

Dominique

Bonjour Matthieu,

Simple question concernant le ratio dividende/cash flow, j’aimerais savoir à partir de quelle information sur zone bourse vous le calculez ?

En lisant vos analyses tel que l’action rubis, vous ne donnez pas l’information si le ratio permet la pérennité des versements. Je débute dans les analyses d’action également et je ne sais pas comment faire pour déterminer ce ratio.

Je te remercie de prendre le temps de me répondre.

Bonjour Jules,

Il faut regarder la ligne cash-flow par action présente dans les tableaux au niveau du bilan et diviser le dividende par action par cette valeur. Le résultat correspond au payout ratio basé sur le cash-flow. Il n’est pas directement calculé sur ZoneBourse, il faut le faire soi même.

Merci pour ton travail et ta pédagogie. Je débute depuis quelques mois et je n’ai pas trouvé meilleur approche sur internet que la tienne pour apprendre et comprendre.

Bonsoir Simon,

Merci pour votre retour, tantmieux si j’ai pu vous aider !

Puis-je te poser une question peut-être un peu bête ?

Quand on fait les calculs que tu développes au dessus, notamment le PER, PSR, PCF et PBR, il faut prendre quelle période en considération ? par exemple aujourd’hui il faut le faire sur les chiffres du premier trimestre 2021 ou plutôt sur ceux de l’année 2020 entière ?

Je n’ai que très peu de connaissances en comptabilité et je me dis que, peut-être, les chiffres pris sur une année entière sont plus « révélateurs » que ceux sur un seul trimestre.

Merci à toi

Bonsoir,

Il faut en effet toujours utiliser des données annuelles, les trimestrielles ne sont pas précises et pas représentatives pour des entreprises cycliques qui ont des trimestres plus profitables que d’autres.

J’utilise même personnellement les résultats fwd2021 c’est à dire pour l’année en cours et non l’année passée

Bonsoir Matthieu,

On remarque que le marché (le S&P par ex.) suit une belle droite à long terme, lorsqu’il est visualisé en échelle logarithmique. Ce qui finalement rassure quant à la « rationalité » des marchés à LT, les gains étant proportionnels. Avez-vous réfléchit ou lu des analyses sur l’intérêt d’acheter uniquement lorsque le marché est en-dessous de la droite (pas cher, ça va monter) et jamais au-dessus (trop cher, ça va baisser) ?

Par ailleurs, protégez-vous votre portefeuille avec des ordres type stop-loss ? Est-ce une bonne assurance (qui ne coûte rien) ?

Merci.

Bonjour Alaric,

Il existe beaucoup d’articles académiques sur le timing d’achat. Tous prouvent que statistiquement le meilleur moment pour acheter est toujours l’instant T car il y a sinon un cout d’opportunité élevé. On voit parfois une comparaison entre acheter tout de suite et acheter à chaque fois que la bourse fait -10% par exemple avec pour départ il y a 50 ans. Les résultats sont toujours les mêmes : statistiquement acheter tout d’un coup est toujours plus rentable que faire du timing. Et comme il est impossible de savoir si les marchés vont monter ou baisser à CT/MT, il vaut mieux éviter de se poser toutes ces questions.

Les stops loss ne servent strictement à rien, à part à se déclencher au moindre mouvement baissier et nous laisser sur une perte, et pour + de 90% des gens rater le rebond derrière… c’est surtout utile en trading

Bonjour Matthieu,

Dans le graphique d’évolution des prix de Novo Nordisk, je ne comprends pas comment tu obtiens des ordres de grandeur similaires (de 0 à 450 dans le tableau) entre le cours de l’actions (environ 84€ aujourd’hui), le PER (je dis n’importe quoi : 30), le PBR (mettons 0.7), etc.

Mathieu

Bonjour,

Les prix affichés sont DKK, pas en euros, donc l’ordre de grandeur est bien de 400. Les graphiques ne correspondent pas au PER etc… mais au prix que la valorisation donnerait en appliquant la méthode des ratios avec le PER. Il s’agit par exemple des bénéfices futurs multipliés par le PER moyen historique.

Bonsoir Matthieu,

j’essaye de faire le même type d’analyse que toi sur Domino’s pizza par exemple.

Peux-tu me confirmer que la société a un ROE négatif ? et que cela est un point négatif ?

Egalement elle semble assez endettée avec un ratio dette/EBITDA d’environ 5,6x par an (et légèrement croissant). Et que selon tes critères, ce ratio de leverage n’est pas maîtrisé à la perfection car supérieur à 3 ?

Enfin, ce n’est pas gênant si je post d’autres commentaires si au cours de mes analyses j’ai d’autres interrogations ?

Un grand merci d’avance Matthieu!

Bonjour Benjamin,

Domino’s détient de l’immobilier en propre un peu comme Mcdo. Il est donc logique qu’elle soit endettée, on peut presque la considérer comme une petite REIT. Elle sera donc sensible à la remontée des taux.

Le ROE n’est pas négatif et est autour de 30. Ce qui semble négatif c’est la book value (actif net) probablement un combos de la dette + de règles fiscales. Aucun soucis pour les questions évidemment !

Bonjour,

Encore merci pour ce site de qualité !

J’ai une question concernant la partie « situation bilantielle saine et en progression ».

En effet il est écrit : » La croissance de l’entreprise (placements des actionnaires et investissements) doit nécessairement se traduire par une augmentation des capitaux propres (l’actif) de l’entreprise sur le long terme »

A quoi correspond cette augmentation des capitaux propres dans le tableau au dessus ? Il s’agit de quelle ligne ? resultat opérationnel ?

Par avance merci

Cordialement

Autre question, il est question de diviser le dividende / cashflow

Le cashflow correspond au cashflow par action mais je ne trouve pas la partie dividende dans le tableau (8DKK en 2017 d’après le texte)

Pouvez vous me dire ou trouver cette information ?

Merci

Le dividende se trouve dans la partie compte de résultat, en dessous du BNA (bénéfice net par action). Il y a aussi un petit graphique déjà tracé avec le payout ratio.

Consultez bien le site sur un ordinateur car sur téléphone il peut s’afficher d’une manière différente avec moins d’informations

Bonjour Florian,

Il faur regarder la partie sur le bilan et non le compte de résultat. Ce sont deux tableaux différents. Le tableau du bilan est celui où la dette de l’entreprise est inscrite

Bonjour Matthieu,

Je suis actuellement en Master CCA et franchement les indicateurs ext sont bien choisis (en appliquant la théorie bien sûr) la pratique j’y connais rien encore niveau bourse.

Juste je me demandais où je peux trouver facilement les bilans et comptes de résultat de n’importe quel entreprise ainsi que des données relatives à la société (exemple société.com ou pappers aussi que je te conseille).

Je te remercie d’avance et bonne journée.

Bonjour

J’utilise personnellement ZoneBourse, mais il y a aussi Morningstar.

Aux US il y a SeekingAlpha.

Sinon bien sur le plus fiable étant directement le site de la société dans la partie investisseurs

Bonjour Matthieu.

Merci pour cet article et pour le site. C’est vraiment remarquable.

Petite question à propos des chiffres et ratios.

Je ne tombe jamais (ou presque) sur les mêmes chiffres lorsque je vais sur Zonebourse, Morningstar, Moning ou bien lorsque je mets la main sur les documents d’enregistrement universel. Comment expliquer cela ? Qui « croire » ?

Spontanément je serais tenté de me fier au DEU mais je me dis aussi que les sites spécialisés sont peut-être plus précis car ils concatènent des informations plus variées.

C’est assez gênant car cela peut avoir une incidence importante sur les ratios obtenus.

Merci d’avance

Bonjour Stéphane,

En général l’écart est faible, mais parfois les sites n’ont pas toujours les mêmes valeurs, notamment sur les bénéfices, parfois car ils affichent des résultats basés sur des règles comptables différentes.

Le plus sur étant toujours les résultats publiés sur le site de l’entreprise

Bonjour à vous,

Je suis un nouvel intéressé par la bourse et me renseigne de plus en plus sur comment cela marche, je viens d’investir sur Sanofi avec un compte PEA est-ce une bonne idée en vue des conditions actuelles ?

Pouvez vous me conseiller sur d’autres actions ou ETF à acheter.

Merci à vous

Bonjour

Personne ne saura vous dire si acheter telle ou telle action est une bonne chose ou non. Il faudrait déjà commencer par préciser vos objectifs, votre horizon d’investissement, que recherchez vous avec la bourse.

Ensuite il faudrait apprendre à analyser les comptes de résultats et les bilan des entreprises. Tant que ce n’est pas le cas, il vaut mieux éviter le stock picking et privilégier l’investissement indiciel (et potentiellement même quand c’est le cas).

Je pense donc qu’il faudrait commencer par vous former et ne pas acheter une action à l’aveugle avant de savoir si les fondamentaux sont bons, et surtout avant d’avoir défini un plan d’investissement qui correspond à une stratégie