Après plus de 6 ans d’existence, je remercie l’ensemble des lecteurs pour leur fidélité !

Sans vous tous, ce site n’existerait pas. Que vous soyez nouveaux lecteurs ou parmi les plus anciens, je vous remercie 🙂

L’objectif de ce site a toujours été de former une communauté d’investisseurs, afin de pouvoir s’entraider et partager les bonnes informations et pratiques pour obtenir la meilleure réussite financière possible. J’espère sincèrement que celui-ci a pu aider le maximum de personne à se lancer dans la voie de l’investissement.

Liste des articles les plus consultés en 2023

Cette année 2023 aura été très mouvementée côté perso, notamment avec la naissance de mon fils.

Cela a évidemment fortement diminué mon temps libre, les enfants occupent facilement 🙂

J’ai donc eu moins de temps à consacrer au site cette année, avec un rythme de publication plus lent que par le passé, et sans réelle nouveauté majeure.

Pour vous remercier, je propose ici un condensé avec une liste (non exhaustive) des articles qui ont été les plus consultés en 2023.

Je propose volontairement plusieurs thèmes différents pour que chacun puisse y trouver son intérêt, la liste n’est pas classée dans un ordre spécifique.

N’hésitez également pas à consulter la partie concernant les reporting mensuels (ainsi que les commentaires sous tous les articles) qui ajoutent une mine d’information.

1) Existe-t-il un « meilleur » portefeuille en bourse, faut-il et comment et à partir de quand l’optimiser, quels sont les autres moyens pour accélérer efficacement la croissance de son patrimoine. Je partage ici mon expérience après plus de 7 ans d’investissement :

2) Faut-il choisir d’acheter un ETF World ou S&P500 ? Vous trouverez ici les pour et les contre de chaque choix afin de vous faire une idée la plus objective possible sur ce qui vous conviendra le mieux :

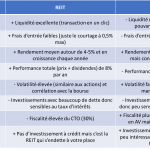

3) Vous souhaitez investir en immobilier papier mais ne savez pas quoi choisir entre les REIT ou les SCPI. Vous trouverez ici les explications détaillées de toutes les similitudes et différences, les avantages et inconvénients de chacune, et quel type de support est à privilégier selon la situation :

4) Vous recherchez des conseils pour améliorer vos chances d’investir avec succès, d’éviter au maximum les erreurs, les pertes de temps. Cet article mêlant développement personnel, psychologie de l’investissement et mon expérience personnelle est très bénéfique pour se recentrer et se remettre sur la bonne voie. Je partage ici mon expérience avec mes réussites mais aussi les erreurs que j’ai pu commettre au fil de mes investissements :

5) Vous hésitez entre choisir d’investir avec une approche indicielle (via des ETF) ou de faire du stock-picking (sélectionner vous-mêmes vos propres titres). Voici les risques, avantages et inconvénients de ces deux approches et laquelle privilégier selon la situation. Je donne ici mon retour et point de vue après plus de 7 ans d’investissement et ayant utilisé personnellement les 2 méthodes :

N’hésitez pas à me faire un retour sur ces articles et à me dire le(s)quel(s) vous préférez et s’ils ont pu vous aider !

Date Publication : 06/01/2024

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

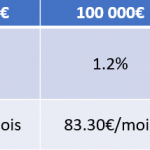

Si vous souhaitez ouvrir un CTO chez DEGIRO en utilisant mon lien de parrainage, contactez moi à etre.riche.et.independant@gmail.com ou passez directement par le premier lien présent sur cette page. Vous ne gagnerez rien mais je toucherais une petite commission à l’ouverture de votre compte, c’est un bon moyen de me remercier si le site ou l’article a pu vous aider.

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Merci pour tout Matthieu, je te suis dans l’ombre depuis près de 5 ans ! Merci pour tout

Idem pour moi: Merci Matthieu !

Merci Arnaud !

Merci à toi pour ces 5 ans Quentin, les lecteurs d’aussi longue date sont peu nombreux !

Moi, j’ai découvert le site fin avril 2019, au détour d’une recherche sur l’intérêt de combiner les approches ETFs / Dividend aristocrats. Je n’ai pas été déçu ! ^^

Merci encore pour ce « feuilleton », doublé d’une mine d’idées et d’enseignements, unique dans la blogosphère francophone !

Salutations de Belgique, où les PV ne sont pas taxées, contrairement à tout le reste, et où l’on vit très bien sans PEA 😉

Merci pour ta fidélité Yvo, en effet les pays comme la Belgique, le Luxembourg et la Suisse ont une politique fiscale très intéressante avec l’éxonération d’impôts sur les PV. Je suis presque jaloux 🙂

Merci Matthieu pour ce travail remarquable. Je te suis dans l’ombre depuis début 2020. J’ai appris beaucoup de chose de tes réflexions et des échanges avec cette communauté. Nous avons le même âge, je commence aussi à me concentrer sur l’indiciel et me dégager du temps pour le nouvel arrivant venu en 2023 😉 . Riche ou pas riche , le temps est le bien le plus précieux. Avoir le luxe de prendre son temps est la plus grande des libertés. Les naissances sont là pour nous le rappeler.

Au plaisir de te lire et encore bravo pour ce formidable lieu de débats et d’idées.

Bonjour Guillaume

Merci pour ta fidélité dans ce cas et félicitations pour le bébé !

Entièrement d’accord avec toi, la plus grande richesse est le temps disponible que l’on peut passer à faire ce que l’on aime et avec les gens qu’on aime !

Je te souhaite une excellente année 2024 !

Merci Matthieu pour toute la générosité dont tu fais preuve toutes les semaines, articles toujours pertinents, une mine d’or

Un grand merci à toi Gérard, tu es certainement l’un des plus anciens lecteurs, et c’est toujours un grand plaisir d’échanger avec toi ! Je te souhaite à nouveau le meilleur pour 2024 dans tous les aspects de la vie !

Bonjour Matthieu,

Je vais me joindre au groupe. Je parcours ton blog hebdomadairement pour ne pas dire quotidiennement depuis début 2021, date à laquelle j’ai pris mes investissements en main et remercié mon banquier qui me prélevait trop de frais. Si j’ai débuté par l’investissement actif en m’inspirant de tes tableaux et de tes propres choix en matière d’actions européennes et US ou en te questionnant, j’ai depuis basculé vers l’investissement passif (à 95% car j’ai toujours LVMH que je considère comme un ETF du luxe). C’est toujours un plaisir et enrichissant de lire tes publications ou d’échanger avec les autres. Pour toutes ces raisons je t’adresse un grand MERCI !!!

Et oui profite de ta petite famille 😉

Amicalement

Ludovic

Merci beaucoup pour ce message Ludovic 👍

Merci Matthieu pour tout ton travail et ton partage.

Je consulte ton site régulièrement depuis un bon moment et je le considère comme une référence dans la sphère francophone. Bravo pour ton intelligence financière et ta capacité à la partager avec toute la communauté que tu as créée ici !

Merci beaucoup pour ce message Sébastien !

Merci Matthieu pour tes éclairages avisés, toujours hâte de lire tes nouveaux postes.

Une très belle année 2024

Idem pour moi, je suis un lecteur assidu

et je me rappelle des conseils avisés de Matthieu lors du confinement.

Merci pour tout !

Pareil de mon côté, je suis un lecteur régulier depuis quelques années maintenant 🙂 Merci beaucoup Matthieu pour ce blog, ton travail et ton partage.

Merci Nicolas,

N’hésites pas à commenter et participer aux discussions sous les articles, cela fait également vivre le site !

Bonjour Matthieu et merci encore pour vos analyses toujours aussi claires et pertinentes .

Une bonne et heureuse année 2024 pour vous et vos proches ( ainsi que votre portefeuille…)

Merci Jean Luc ! Excellente année 2024 à vous aussi

Bonne année à tous,

Je souhaitais mettre une question en avant en ce début d’année, comme le site s’appelle « Être riche et indépendant », qui serait votre rapport à l’argent. Je sais que cette question peut paraitre hors sujet mais il me semble qu’en y répondant le plus simplement du monde et que si quelques-uns voulaient également s’y coller, on aurait alors un matériau de nature différente.

Cette question est de nature anthropologique, mais voyant que chacun cherche à optimiser ses investissements, la question du pourquoi et dans quel but doit pouvoir être posée. Il me semble que la grande majorité de ceux qui vous suivent et interagissent sur ce site sont plutôt des « frugaux » ou tout au moins des gens qui ne dilapident pas leur argent dans des dépenses superflues. Du coup être riche a quel but, et quel est le lien entre indépendance et richesse. Je vois bien que la richesse est une promesse quantitative à consommer plus tard, mais je m’aperçois que souvent les frugaux restent frugaux (riche ou pas riche) et qu’être frugal est la clef pour ceux qui veulent avoir la promesse de vivre leur vie sans jamais être dans le dénuement complet (notamment en France) et tout au moins un dispositif de l’esprit qui permet de vivre la contrainte en ressources de la moins mauvaise des façons.

Le rapport entre richesse et indépendance n’est pas du tout établi, bien que l’allusion semble ici liée au fait que si la richesse est suffisante, je peux me rendre indépendant de « mon » patron, travail ou encore de tout ce qui m’aliène. Ici une petite anecdote historique qui appartient d’ailleurs plutôt à la mythologie qu’à l’histoire, est la rencontre d’Alexandre le grand avec le philosophe Diogène à Corinthe. Alexandre représente l’homme le plus puissant du monde de l’époque (il a conquis depuis la macédoine toute l’Asie mineure jusqu’au fleuve Indus en 10 ans) et tous les César et Napoléon du monde se sont référés à lui. Diogène est un philosophe cynique (en gros, il remet en cause toutes nos constructions sociales) et vit dans le plus grand dénuement par choix (un tonneau pour abris et un linge de corps unique). Alexandre arrive à Corinthe devant ce tonneau représentant la pauvreté ultime et en homme noble qu’il est, il demande à Diogène ; « Que puis-je faire pour t’aider ? » La réponse de Diogène fusant : « La seule chose que tu puisses faire, c’est de t’écarter de quelques pas car tu obstrues « mon » soleil ».

En effet la seule indépendance est celle que l’on souhaite se donner, et au bout du cheminement on peut parvenir à penser tel un Diogene que tout ce qui est donné au sens le plus large, c’est à dire la vie, le sol sur lequel on arpente, le soleil, la pomme que l’on mange etc, nous appartient (puisque l’on vie par notre seule conscience).

Alors pourquoi poser cette question… Parce qu’elle configure une partie de nous-même qui est notre rapport à la vie par le biais de notre rapport à l’avenir (l’argent c’est la capacité future de consommer). Je crois avoir lu ici ou là sur des commentaires que quelques-uns construisaient leur patrimoine « comme une œuvre » non pour eux-mêmes mais pour leurs descendants. Il me semble qu’il n’y a pas de plus grande erreur car « bâtir » est un acte qui coûte seulement à celui qui construit son patrimoine, mais pas à celui qui le consomme. A l’instar des entreprises qui sont dilapidées en 3 générations (la première la conçoit, la deuxième la fait prospérer et la troisième la mange), le patrimoine devrait plutôt rester quelque chose qui permet d’aller au « bout » de sa propre vie suivant ses aspirations et habitudes de consommations. En outre, je ne crois pas qu’un frugal devienne à l’aune du jour où il se « désaliène » de son travail un consommateur invétéré.

Il reste que concevoir un patrimoine sous l’angle de « l’œuvre » est du même registre que celui qui va s’acheter une voiture à 7 chiffres. C’est un statut social acquis !

L’homme est un animal social où le statut est capital dans son aperception de lui-même. La voiture, la maison, le patrimoine en général et le métier que l’on exerce fondent ce que l’on peut représenter aux autres et par retour ce que l’on se représente à nous-mêmes. C’est pour cette raison principale que l’on a toujours l’impression que notre situation économique et professionnelle sont mérités surtout quand celles-ci nous sont favorables. On a toujours quelque part cette intuition que nos avantages se sont façonnés au rebours de notre sueur et de notre investissement. Je note ici que nos avantages sont pour la plupart issus des conditions de possibilités de notre environnement et que moi il y a 20000 ans ou 200 ans, mais aussi moi aujourd’hui dans un autre lieu, (pays pauvre d’Afrique, pays en guerre ou appartenant à un peuple banni (ouigour, chrétien d’orient en Syrie, intouchable en Inde, etc…etc…)), ce n’est plus du tout la même chose nonobstant toutes les qualités que je pourrais avoir intrinsèquement. On peut chanter que nos succès sont dus à nos qualités car on se voit nager de toutes nos forces dans les eaux du fleuve, mais si l’on regardait depuis la rive, on s’apercevrait que c’est la force du courant qui nous donne l’essentielle de notre énergie motrice, car l’on va toujours dans son sens.

Alors voilà, j’aimerai bien connaitre les moteurs cachés de vos efforts financiers, car j’ai l’impression que beaucoup y investissent énormément de temps même quand ils ont défini précisément leur stratégie.

Bonjour Bruno,

Une question de philo pour un dimanche ! A mon avis, l’argent nous permet de régler pas mal de problèmes assez concrets :

-Avoir le temps ! Le temps, c’est de l’argent 🙂

-Avoir la santé !

-Préparer l’avenir des enfants : études

-Changer la vie (quitter un travail, quitter un pays,…)

-Aider les autres

Nous avons la chance d’être dans un pays développé où on peut contrôler certains aspects (financier notamment) de notre vie. Pourquoi pas faire un effort ?

Money Can’t Buy Happiness, But It Can Buy Financial Security (forbes.com)

Bonjour Bruno,

Je trouve votre question très intéressante et ca m’intéresse aussi d’avoir le point de vue des autres lecteurs y compris le votre

Pour ma part le moteur c’est la liberté financière. Je ne cherche pas spécialement à devenir riche, je cherche plutôt à devenir libre, et il se trouve que je vis dans un monde ou la richesse financière offre une certaine liberté car elle permet de s’affranchir de la dépendance à un emploi rémunéré notamment, ce qui est pour moi le but premier de l’enrichissement financier. Sortir du contrat de travail et me libérer de cette transaction qui consistait a échanger mon temps contre de l’argent a été pour moi un évènement structurant dans ma vie, une décision qui me rend heureux chaque jour depuis maintenant 2 ans!

Ensuite je ressens un plaisir intrinsèque à étudier les sujets financiers et ce plaisir je me suis déjà questionné dessus mais j’ai un peu plus de mal à l’expliquer. C’est une matière qui me passionne, peut être comme certains pourraient être passionnés par les maths ou l’histoire ou que sais-je. Moi c’est l’investissement, l’économie et la finance !

Bonjour Bruno

Très beau message et c’est en effet une question très intéressante. On passe son temps à trouver des moyens d’optimisation, de gagner de l’argent etc… mais sans finalement se rappeler pourquoi et quelles sont nos motivations, l’impact que cela aura vraiment dans notre vie. On ne réfléchit pas assez au « après ». C’est pourquoi prendre du recul pour réfléchir a du bon.

Me concernant, j’ai commencé l’investissement principalement car je travaillais beaucoup (donc sacrifice de temps), et que j’appréciais très moyennement mon travail, la pression etc…

Je me suis dit : je ne pourrais pas (et ne voudrais pas!!) Faire ça toute ma vie.

Le manque de temps à consacrer à mes loisirs (lecture, sport, voyage…) à ma famille et amis a également joué un rôle important. Mais moins je l’avoue que mon inconfort professionnel.

Pour moi cela sert donc à être libre financièrement, mais surtout sur l’aspect temps. C’est vraiment avec recul le plus important : avoir du temps libre pour faire ce qui compte vraiment pour nous. Évidemment le confort matériel joue un rôle, je ne le cache pas (voyages, s’offrir parfois de beaux objets, ne pas trop regarder ses dépenses…) mais ce n’est pas le plus important.

Cela permet également de pouvoir faire des choix plus libre dans sa vie : ne pas s’imposer la région parisienne car c’est là qu’il y a du boulot, ne pas choisir nécessairement un métier qui paye mais plutôt ce que l’on aime faire, prendre sa retraite quand on le souhaite etc…

C’est d’autant plus important depuis la naissance de mon fils, je souhaite qu’il grandisse dans un environnement sain, et avoir du temps à lui consacrer.

J’ai depuis changé de poste et de fonction, je me sens bien mieux maintenant donc le facteur d’inconfort au travail n’est plus présent, ce qui change beaucoup de chose pour moi (on passe quasiment toute la journée au travail…). Cela ne remet pas en cause ma volonté d’indépendance, mais celle-ci est forcément moins urgente et pressante.

Bonjour à tous,

la dimension temporelle est en effet cruciale. Je vais poser une question aux lecteurs du blog, qui sera aussi une manière de répondre à Bruno :

Y a-t-il des « Barista FIRE », ici ? ^^

Je ne connaissais pas le terme, je suis aller voir des articles et c est exactement ce vers quoi je voudrais me diriger. Merci 🙂

Bonjour Cigale repentie,

J’appartiens à la génération X, donc pas de FIRE pour moi

Hello Nasdaq,

« pas de FIRE pour moi », au sens de « j’en veux pas », ou de « pas possible » ?

Les 2 🙂

J’ai dépassé la cinquantaine, donc pas vraiment retire early (« pas possible »)

et je suis né dans les années 70 avec l’ancienne mentalité (« j’en veux pas »).

Pour ma part, je ne me vois pas trimer jusque 67-68 ans (âge de départ prévu à la pension pour les Belges de toutes générations depuis peu), et/mais je sais bien que j’ai commencé trop tard pour m’arrêter totalement de travailler à 42 ans (ne serait-ce que parce que je suis de 1969 !) ^^

D’où l’attrait qu’a exercé sur moi le concept de « Barista FIRE » : je ne travaille plus que 2,5 jours par semaine, avec un style de vie fort chiche, et complète les revenus par des sources de revenus « passifs » diversifiées.

J’ai découvert la Bourse (et le blog de Matthieu par ricochet) sur le tard, mais j’ai l’avantage de pouvoir déjà jouir de quelque 500 € par mois de revenus « automatiques » (royalties d’oeuvres passées, intérêts issus du P2P lending, affiliation…). Bref, encore un effort ! ^^

Bonjour Cigale repentie,

Félicitations pour votre Barista FIRE !

A mon avis, FIRE à son état pur est plutôt réservé pour les riches (portefeuille d’investissements à 7 chiffres). Pour les moins riches, le paramètre inconnu est son état de santé même si en Europe le soins de santé ne nous coûte pas aussi cher qu’aux USA.

Tout à fait d’accord avec vous, quoiqu’en disent les blogueurs et « influenceurs » francophones pro-FIRE, d’où mon compromis (« à la belge » ?).

Et puis, ma conception de la « retraite » ne se résume pas non plus à siroter des spiritueux sur une plage…

Je me souviens de cette critique formulée à l’encontre des « Fat FIRE », et même des « Lean FIRE » : « se faire chier x années à se priver et compter chaque sou pour mieux se faire chier à compter chaque sou dans x années (inflation et hausse des coûts de santé obligent), c’est pas très désirable », mais je provoque… ^^

Bonjour Bruno,

Pour moi l’idéal à terme serait de payer notre résidence principale et d’au minimum pouvoir diminuer considérablement mon temps de travail et celui de ma femme afin de pouvoir profiter pour voyager.

Bonjour,

Pour ma part, je suis ton aventure depuis presque 4 ans maintenant. Je me suis intéressé à la bourse au moment du COVID, je savais qu’un krach serait un bon moment pour investir.

J’ai découvert ton blog parce que je cherchais comment investir, des actions intéressantes et je dois dire que je n’ai pas été déçu. J’ai lu tes messages depuis le début et j’ai beaucoup apprécié ton apprentissage et j’ai appris avec. J’ai malencontreusement fait pleins d’erreurs malgré ça (S30, etc …) Mais ça m’a permis d’apprendre encore et de perfectionner mes connaissances.

Par contre, je m’aperçois depuis plus d’un an que tu as changé de stratégie et que tu es passé sur une stratégie dividendes qui personnellement ne me correspond pas. Je ne cherche pas un gain « sur », je cherche un accroissement de mon patrimoine avec des méthodes pouvant dépasser le World. Du coup nos objectifs ont divergé et forcément nos centres d’intérêts pour les entreprises aussi.

Par contre, je te dois clairement la découverte d’Adyen qui m’a permis de faire un gros coup en fin d’année (+30% de mon pf) et de évolution AB que je trouve incroyable.

Je recherche ce genre d’entreprise aujourd’hui et malheureusement je n’en trouve plus ici.

Encore une fois merci pour tous ce que tu m’as apporté et je te souhaite pleins de bonheur dans ta vie et tes investissements.

Je continuerai à lire quelques uns de tes articles de temps en temps

Bonsoir Rémi, merci beaucoup pour ton message et ces gentils mots !

Je ne suis pas sur une stratégie dividendes ! Environ 60% de mon portefeuille (et ce montant devrait encore grossir un peu à 70%) est en ETF capitalisant (S&P500 et Nasdaq). Je cherche donc la même chose que vous. Les derniers 30%, au lieu d’être en cash, obligations, SCPI etc… je préfère les placer sur des actions défensives à dividendes, dans des secteurs peu corrélés au marché (immobillier, conso défensive etc…). La performance de cette poche sera volontairement inférieure au marché action, mais la volatilité aussi. J’ai surtout investi massivement sur des REIT en 2023 car leur valorisation était stupidement basse. J’ai donc pu bloquer un bon rendement tout en pouvant espérer une bonnz appréciation du capital à terme.

Les dividendes obtenus seront réinvestis en ETF sur CTO. Donc rien ne change (à part que je réduis clairement le stock picking au profit des ETF, et c’est pas plus mal pour la performance). Mais en effet je ne recherche plus d’actions de croissance comme Adyen, Évolution AB etc..

Bonjour Matthieu,

J’ai 30 ans aussi et je parcours votre site depuis 2018, merci pour tout le travail !

J’ai arrêté le stock picking depuis quelques années et je passe full ETF.

Cependant il me reste quelques actions et notamment du NVIDIA (4 actions ^^), acheté à 37$, aujourd’hui à 859$ (+2300%) … Dans ces cas la je ne sais jamais quoi faire, je n’ai jamais su vendre je hold tout et j’ai beaucoup de mal à arbitrer mes positions (négatives ou positives). Un avis sur NVIDIA et ma position ?

Merci !

Pierre-Marie

Bonjour Pierre Marie

Aucune remarque sur Nvidia.

Pourquoi ? Car j’ignore totalement la réponse. Si je le savais d’ailleurs, je serai déjà multi millionnaire. L’action se paye cher, mais a de la croissance. Si elle se maintient à ce stade, ce n’est pas si cher que ça. Si la croissance ralentie, c’est très cher payé actuellement et ça peut vite chuter fortement. Aucune idée de si les résultats vont réellement se matérialiser à ce rythme les 5 prochaines années. C’est pour cela que j’évite maintenant les investissements spéculatifs de ce type et privilégie à la place les ETF croissance comme le Nasdaq.