Comme expliqué dans l’article d’introduction des nouveaux portefeuilles du site, le Portefeuille Mid&Small Croissance a pour objectif de réaliser la performance la plus élevée possible à horizon long terme et du sur-performer nettement l’indice CAC40.

Ce portefeuille est donc destiné aux investisseurs souhaitant faire croître leur capital d’une manière agressive et rapide, lorsqu’ils sont en phase de construction d’un patrimoine financier.

Il est à noter que je propose ce portefeuille pour que les lecteurs du site intéressés puissent s’en inspirer, mais il n’est pas détenu en réel pour ma part. Mon portefeuille réel se trouve dans cette partie.

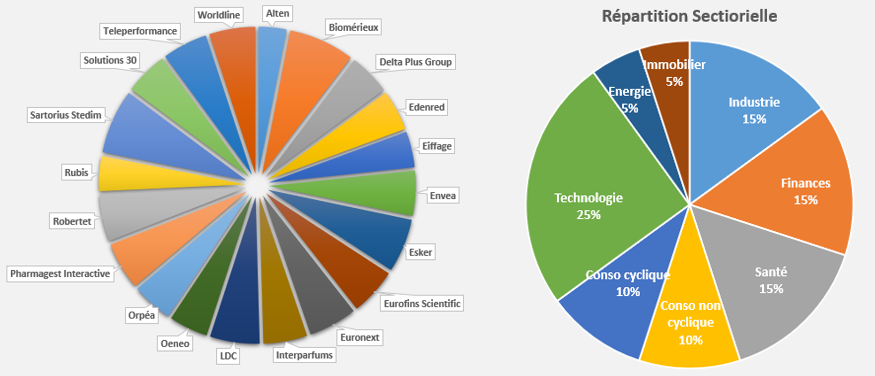

Composition du Portefeuille Mid&Small Croissance

Le portefeuille Mid&Small Croissance est constitué de 20 Mid&Small Françaises de qualité, orientées croissance et sur des secteurs d’avenir pour la majorité d’entre elles. Chaque position est équipondérée à la création du portefeuille.

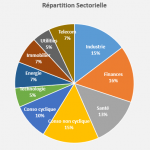

Voici la composition du portefeuille par secteur :

Santé : Sartorius Stedim, Eurofins Scientific, Biomérieux

Finances : Worldline, Euronext, Edenred

Industrie : Oeneo, Envea, Eiffage

Technologie : Teleperformance, Alten, Esker, Pharmagest Interactive, Solution30

Consommation non cyclique : LDC, Robertet

Consommation cyclique : Delta Plus Group, Interparfums

Energie : Rubis

Immobilier : Orpéa

Les secteurs de la santé et des technologies représentent à eux seuls près de 40% du portefeuille car je pense qu’ils seront très performants dans l’avenir.

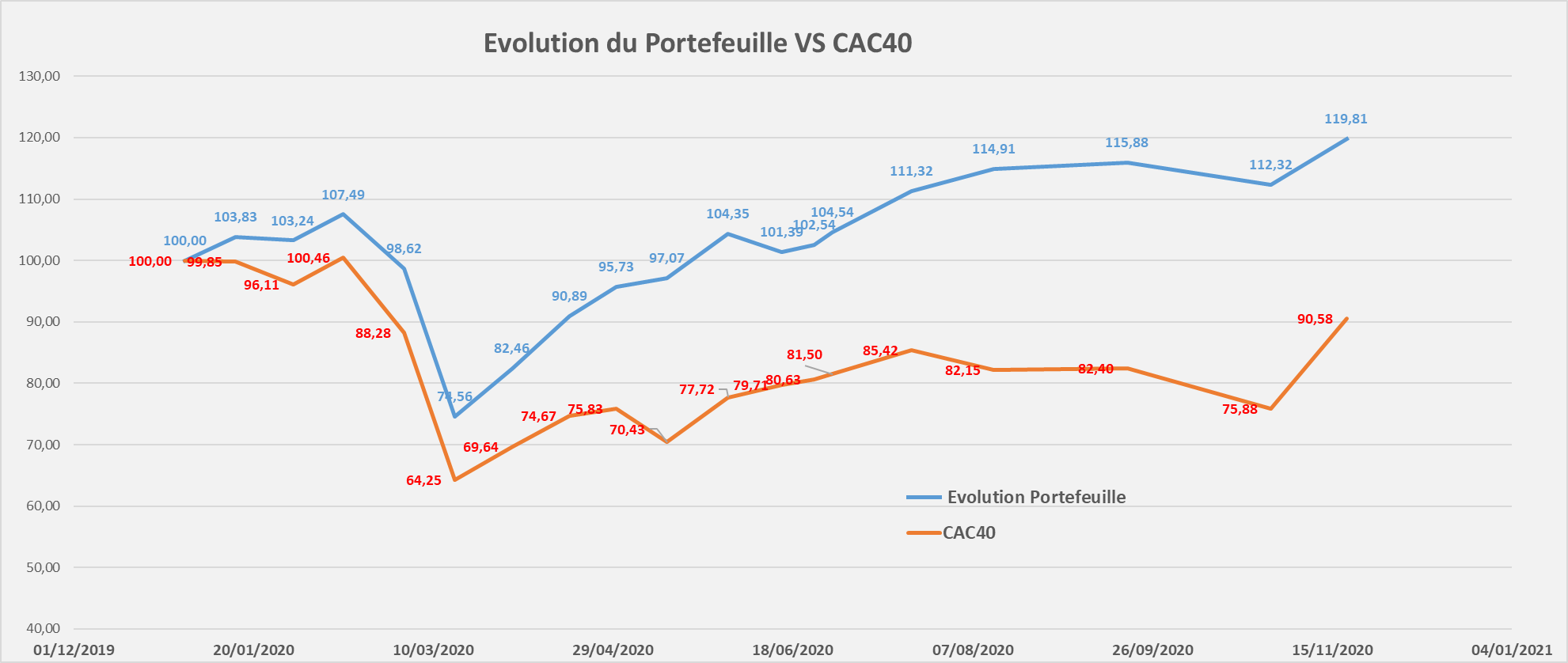

Performance du portefeuille Mid&Small Croissance

Le suivi de performance démarre le 01/01/2020. C’est intéressant puisque cela permet de voir comment ce portefeuille se serait comporté depuis le début de l’année, en prenant en compte la phase baissière de la bourse avec le Coronavirus.

Voici l’évolution du portefeuille (en bleu) depuis le début de l’année VS CAC40 (en rouge) :

Performance Portefeuille Mid&Small Croissance depuis 01/01/2020 : +19.81%

Performance CAC40 depuis 01/01/2020 : -9.40%

L’écart de performance a diminué en Novembre suite à l’annonce du vaccin contre le Covid (Pfizer et Moderna) ce qui a ravivé les entreprises cycliques. Celles-ci (très présentes dans les indices Européens, peu dans le portefeuille Mid&Small Croissance) ont donc fortement grimpé, ce qui explique le phénomène de rattrapage du CAC40.

Néanmoins, les problèmes économiques sont toujours là, les bilans de ces entreprises sont très dégradés (beaucoup de dettes) et les perspectives ne sont pas bonnes pour autant. A l’inverse, les secteurs d’avenir continueront de le rester. Je pense donc que le portefeuille Mid&Small continuera de largement surperformer dans le futur. Le portefeuille conserve une avance de presque 30% sur le CAC40 depuis le début de l’année.

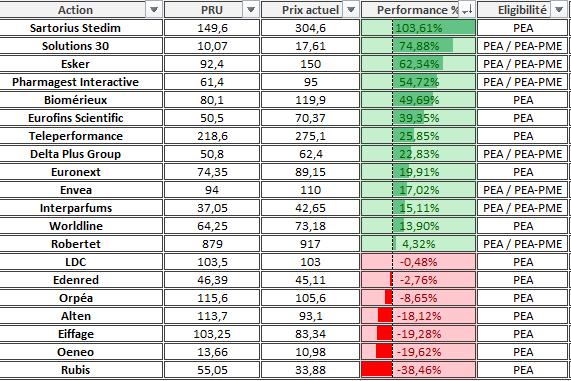

Voici maintenant la performance de chaque ligne du portefeuille :

On constate également que 16 positions sur 20 sont au-dessus du CAC40 en terme de performance depuis le début de l’année. Le succès de ce portefeuille n’est donc pas un coup de chance, mais la preuve qu’un stock picking de qualité peut porter ses fruits.

L’information importante du mois est le split 1 : 10 de Eurofins Scientific (le cours passe grosso modo de 700€ à 70€) ce qui simplifie grandement les renforcements pour cette entreprise, c’est donc une bonne nouvelle.

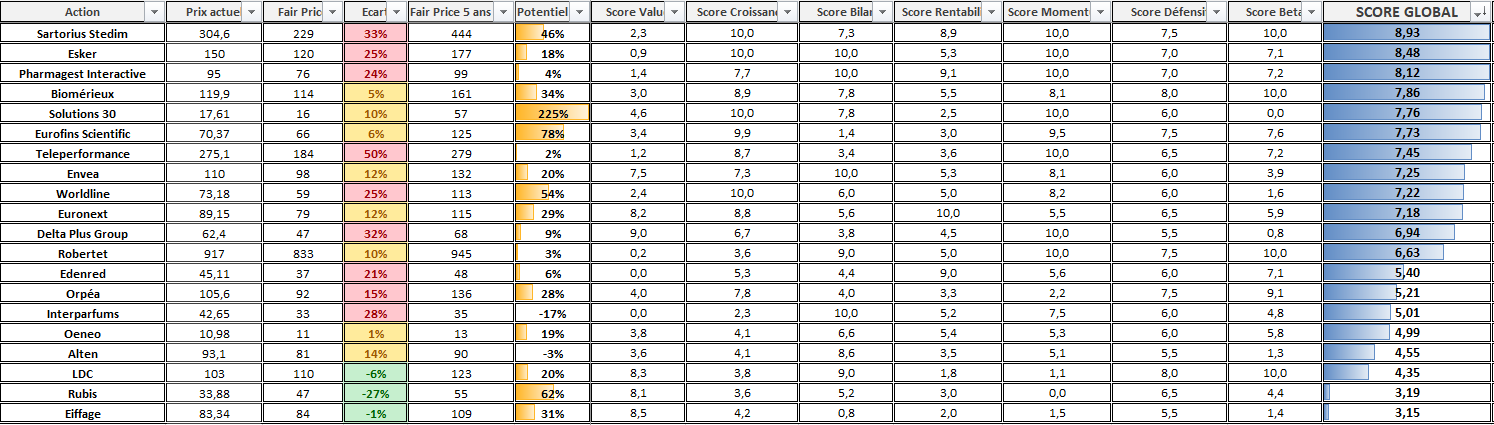

Screener boursier du portefeuille Mid & Small Croissance

Pour ceux qui ne connaissent pas encore le principe, j’ai fabriqué un screener permettant d’attribuer un score global à chaque action selon plusieurs critères fondamentaux (croissance, value, momentum, rentabilité, bilan, volatilité, cyclicité du business).

Je l’ai légèrement modifié ici pour s’adapter à l’optique du portefeuille, notamment avec la suppression des scores liés aux dividendes, et des coefficients mieux adaptés : 4 pour la croissance et le momentum (car c’est l’optique du portefeuille) et 1 pour les autres critères.

Le calcul du Fair Price aide également à choisir chaque mois qu’elle entreprise il serait intéressant de renforcer (sous-évaluation ou légère sur-évaluation).

Le potentiel donne l’espérance de gain à horizon 5 ans en utilisant le Fair Price actuel et la croissance future.

Voici le résultat obtenu (classement par score global avec détail de chaque score) :

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour,

Tous d’abord merci et bravo encore une fois pour le travail fantastique que vous faites, c’est un régal à lire et à suivre.

Je sais que le marché a toujours raison mais on dirait quand même que la plupart de ces valeurs ont un fait price plus faibles que le prix actuel. Est ce qu’il n’y a pas un risque de voir ces valeurs baisser ? Qu’elle est votre analyse ?

Bonjour Rémi,

Les valeurs de qualité en général sont toutes très chères actuellement. Disons que le contexte de QE avec impression en masse de billets pour relancer l’économie pousse la valorisation de ces entreprises vers le haut. Donc de tels écarts ne sont pas forcément anormaux. C’est le soucis car le calcul d’un price n’est jamais précis et peut être biaisé par l’environnement monétaire. Dans ce genre d’incertitude, je préfère regarder en priorité la qualité des fondamentaux (donc le score global) tout en vérifant quandmeme que le sur evaluation ne soit pas énorme (mais je suis clairement pret en ce moment à payer un premium).

Bonjour Matthieu,

Tu abordes énormément de stratégies: etf, rendement, croissance, scpi…

Que penses-tu de la strategie dogs of down?

Cordialement,

Bonjour JB,

Il en faut pour tous les goûts. Mais mes deux approches préférées (j’entends par là celles qui ont le plus de chances de me permettre d’atteindre mes objectifs) sont croissance et ETF.

Je ne connais pas la stratégie dogs of down. Je suppose que vous parlez de Dogs of the Dow (Jones) ? Qui consiste à investir sur les actions aux dividendes les plus élevés chaque année. Les résultats seraient à mon avis catastrophiques à l’heure actuelle.

Marthieu

Oui la méthode consiste à simplement acheter les 10 actions des entreprises qui distribuent les plus gros dividendes parmi les 30 sociétés qui composent l’indice Dow Jones Industrial Average avec une mise à jour une fois par an.

Cette methode semblerait faire mieux en moyenne que les indices américains sur le long terme ;

Je ne sais pas si cette methode pourrait fonctionner avec l’Europe pour loger dans un pea…

Voila peut être une piste de reflexion à approfondir dans un de tes articles…

Merci pour ton travail.

Respectueusement,

Jb

C’est un classique mais qui fonctionnait principalement dans le passé. En fait ça se base sur l’approche value : si un dividende est élevé cela sous entend que la valeur est sous évaluée (en général).

Je ne crois absolument pas à la value et à mon avis ce genre de méthode appliquée aujourd’hui donnerait de très mauvais résultats. Sur le CAC40 c’est facile à voir, grosso modo les plus gros rendement sont : Total, Axa, BNP, Bouygues, Orange, Crédit Agricole, Renault…

Regardez leurs performances sur les deux dernières décennies et vous allez vite comprendre ce que je veux dire.

Qu’est ce que vous pensez de Bigben ? Elle correspond bien à vos critères, je me trompe ?

https://www.zonebourse.com/cours/action/BIGBEN-INTERACTIVE-5097/

Bigben a une belle croissance mais n’est pas très rentable et se concentre sur l’activité la plus cyclique et la moins lucrative du jeux video (et sans moat) : les équipements et accessoires. Cela ne m’intéresse donc pas spécialement.

Merci pour votre analyse. Et LDLC ?

LDLC a des marges quasi nulles, une croissance anémique, aucun moat, des concurrents (Amazon et bien d’autres) bien plus sérieux et gros. C’est peine perdue à mon avis.

Bonsoir Matthieu,

Pas d’entreprises en watch liste ce mois ci dans ce portefeuille ? Il me semblait que vous parliez de Neoen dernièrement.

J’apprécie votre approche fondamentale des valeurs, avez-vous un site de prédilection pour approcher leur étude ? Ou les étudiez vous de manière purement comptable (bilan, compte de résultat) ?

Bonjour Steeve,

Non j’ai décidé d’arrêter de proposer 2 entreprises à partir de ce mois-ci sur les différents screeners : je ne souhaite pas que ces propositions (qui sont juste à titre informatif et d’exemple) influencent le lecteur. De toute manière le screener est je pense suffisament explicite pour voir les entreprises qui sont intéressantes d’acheter (bon score, potentiel élevé, pas trop de surcote) et à l’inverse celle à éviter pour le moment (mauvais score, potentiel faible, prix élevé).

Pour étudier les fondamentaux, j’utilise toujours ZoneBourse qui a mon sens est la référence.

Bonjour,

Tout d’abord merci beaucoup de partager ainsi votre connaissance et votre point de vue sur toutes ces boites et le marché d’une manière générale.

J’avais deux mini questions pour vous sur votre portefeuille :

Après observation purement graphique (rien de fondamentale juste purement graphique) de vos valeurs, il me semble que la plupart d’entre elles sont quasiment à leur plus haut, ou pour certaines ont touché leur plus haut ont déjà entamé une baisse de leur cours.

1/ Ne pensez vous pas qu’au vue de la folle remontée de début novembre, une correction ou alors légère baisse de ces valeurs va avoir lieu ? (je sais que la réponse à cette question est purement subjective et que vous n’êtes pas devin pour ce qui se passera à l’avenir mais c’est plutôt votre opinion sur la gestion de ces valeurs qui ont touché leur plus haut – mais qui ont des fondamentaux solides – qui m’intéresse)

2/ Ne pensez vous pas qu’il serait intéressant d’ajouter à votre portefeuille d’avantage de profil graphique tel que Rubis ? (en aucun cas je critique ou quoique ce soit 🙂 ma question est plutôt : pourquoi Rubis est une des seules valeurs de votre portefeuille qui semble d’un point de vue graphique avoir encore pas mal d’upside).

Merci encore pour votre réponse,

Bonne journée à vous,

Arnaud

Bonjour Arnaud,

Ce portefeuille est fictif et n’est pas mon portefeuille personnel (comme précisé en haut de l’article). Le mien est situé ici : https://etre-riche-et-independant.com/suivi-portefeuille-boursier-reporting-octobre-2020

Pour revenir à votre question, il faut bien savoir que les actions de qualité et de croissance passent 80% de leur temps sur des plus hauts. Les bénéfices augmentent fortement chaque année, donc forcément le cours de bourse doit suivre. Si une action est sur un plus bas, c’est à l’inverse qu’elle déçoit le marché et que ses perspectives sont mauvaises. Il vaut donc mieux renforcer à la hausse plutôt qu’à la baisse. J’ai vendu Rubis dans mon portefeuille perso pour cette raison : perspectives en déclin, fondamentaux de moins en moins bons (mauvais score dans mon screener) et tendance baissière depuis plusieurs années alors que le marché était haussier (c’est souvent un signe avant courreur).

bonjour Matthieu,

Merci encore pour ce travail de grande qualité et cette approche multi supports. Cela permet à chaque personne d’avoir des outils pour investir en bourse quelque soit son mode d’investissements (PEA, CTO, PME-PEA..).

A propos de votre screener. Des valeurs comme Teleperformance et Pharmagest ont atteint leur fair price à 5 ans et n’ont « theoriquement » plus de potentiel. On pourrait donc penser que l’on pourrait les vendre en attendant une correction ou bien ne pas investir dessus durant les prochaines années.

Qu’en pensez vous pour l’interprétation ?

Bonjour Gandolfi,

En réalité j’ai d’avantage confiance dans la notation fondamentale (score) que dans le calcul du fair price qui peut s’avérer complexe à établir dans la situation de marché actuelle (intervention des banques centrales et QE excessif).

Je vais d’ailleurs à partir du mois suivant changer la formule de calcul du fair price 5 ans et potentiel. Jusqu’à maintenant c’était potentiel = Fair Price actuel + 5 années de croissance + 5 années de dividendes. Le fair price intervient donc, et si l’entreprise est sur-évaluée cela baisse sont potentiel.

La nouvelle formule sera potentiel = prix actuel + 5 années de croissance + 5 années de dividende. Le potentiel calculé partira donc du principe que le prix actuel est justifié.

Merci Matthieu pour cette réponse.

Il y a 2 courants de pensée : Marché efficient ou non.

A quelques exceptions, je pense que les marchés sont efficients . S’ils ne le sont pas sur une action, à mon sens cela relève plus de la spéculation ou des effets d’annonces (vaccin, contrat, confilt inter pays…).

La question que je me pose c’est justement la spéculation des valeurs à la mode (techs, médicales, travail à distance…) dans cette période de Covid. La croissance forte de certaines de ces valeurs depuis les derniers mois pourrait engendrer un rattrapage avec une baisse de leurs cours les prochains mois.

Il serait « peut etre » intéressant de comparer leur croissance sur les 6 derniers mois par rapport à leur croissance avant le Covid et mettre cela en comparaison avec leurs résultats pour voir s’il n’y a a pas trop de biais.

La question peut se poser pour Sartorius qui subit une forte chute depuis quelques jours (-20%) . Cette valeur a une forte croissance depuis 2018. Mais depuis le 20 mars sa MMA160 croit 2 fois plus vite que lors des dernieres grosses chutes du titre (fevrier 2019, octobre 2019).

Beaucoup de tech Us ont des ratios totalement délirants. Et franchement, croissance ou pas cela ne me donne pas envie de rentrer dessus.

Mais en effet, à part les spéculations passagères, je pense de plus en plus que le marché est suffisamment efficient, a minima pour les bigcaps. Sartorius a toujours été une valeur très chère et cela depuis plusieurs années. Mais les excellents résultats lui ont toujours donnés raison chaque année. J’en ai d’ailleurs renforcé ce matin. C’est pour cela que je pense que le plus important dans le screener est le score global, et le nouveau potentiel que je calculerai en considérant l’efficience des marchés.

Bonjour Matthieu, je suis assez d’accord avec Gandolfi, les valeurs de la santé sont sous le feu des projecteurs avec le covid mais cela n’est il pas qu’un effet momentum finalement ?

Warren Buffet a acheté des pharmas récemment, alors qu’il avait toujours boudé ce secteur.

Je vous sais bullish sur la santé et la tech.

La tech, je ne dis pas, c’est clairement avenir, mais les entreprises de la santé repose généralement sur des brevets et leur attrait actuel en raison de la crise sanitaire n’aura il pas une fin quand tout sera rentré dans l’ordre ?

Bonjour Steeve,

Les brevets sont principalement valables pour les entreprises pharmaceutiques, or j’en ai très peu en portefeuille. Les équipementiers de santé ont une très belle croissance sur le long terme, et cela bien avant le covid. Si les profits augmentent à long terme, le prix continuera de le faire. C’est la simple relation entre prix et fondamentaux.

Faudrait-il remplacer Rubis par une autre entreprise dans ce portefeuille ?

Bonjour Lucas,

Oui cela peut être en effet une option. Il faudrait que je cherche un remplaçant car elle ne respecte plus les conditions de croissance recherchées dans ce portefeuille.

En remplacement on pourrait intégrer Neoen.

Quelqu’un l’avais suggéré la dernière fois il me semble. A voir.

Exact bon rappel merci ! Elle aurait tout à fait sa place dans ce portefeuille (et est également présente dans le mien).

On pourrait également remplacer Robertet par CHr Hansen et Symrise dans ce portefeuille? Comme proposé dans le reporting de Novembre… Personnellement je pense que j’aurai du mal à l’acheter ou à la renforcer facilement

Bonsoir Lucas,

Ce portefeuille a pour objectif de ne prendre que des valeurs Françaises, donc je ne propose aucune valeur Européennes. Mais en effet c’est totalement possible. Symrise fait une activité très proche de celle de Robertet. CHR Hansen en partie mais fait surtout de la culture d’enzymes pour les compléments alimentaires.

Bonjour Matthieu,

Que penses-tu d’une entreprise comme AGRIPOWER ? C’est une entreprise qui produit de l’énergie par la méthanisation. Ils ont récemment mis en service une grande unité de méthanisation et c’est à mon sens aussi un secteur d’avenir

Bonjour Lucas,

C’est une très belle trouvaille, les fondamentaux me semblent très bon avec des perspectives de croissance impressionnantes d’après les estimations, tout en gardant un prix relativement peu cher. Elle aurait totalement sa place dans ce portefeuille.

Bonjour Matthieu,

Que pense-tu de la situation actuelle concernant Solutions 30? Personnellement j’ai choisi de conserver et d’attendre… L’entreprise a de bons fondamentaux malgré les accusations qu’il y a eu…

Bonjour Lucas,

Voir les commentaires sous cet article où il y a beaucoup de pistes de réflexion : https://etre-riche-et-independant.com/screener-action-bourse-pea-decembre-2020