Le portefeuille Passif ETF PEA est portefeuille passif composé uniquement d’ETF, tous éligibles au PEA. Son objectif sera de montrer qu’une approche totalement passive en sélectionnant les bons secteurs et une répartition géographique pertinente peut sur-performer un indice comme le MSCI World sur la durée.

Il est à noter que je propose ce portefeuille pour que les lecteurs du site intéressés puissent s’en inspirer, mais il n’est pas détenu en réel pour ma part. Mon portefeuille réel se trouve dans cette partie.

Composition du Portefeuille Passif ETF PEA

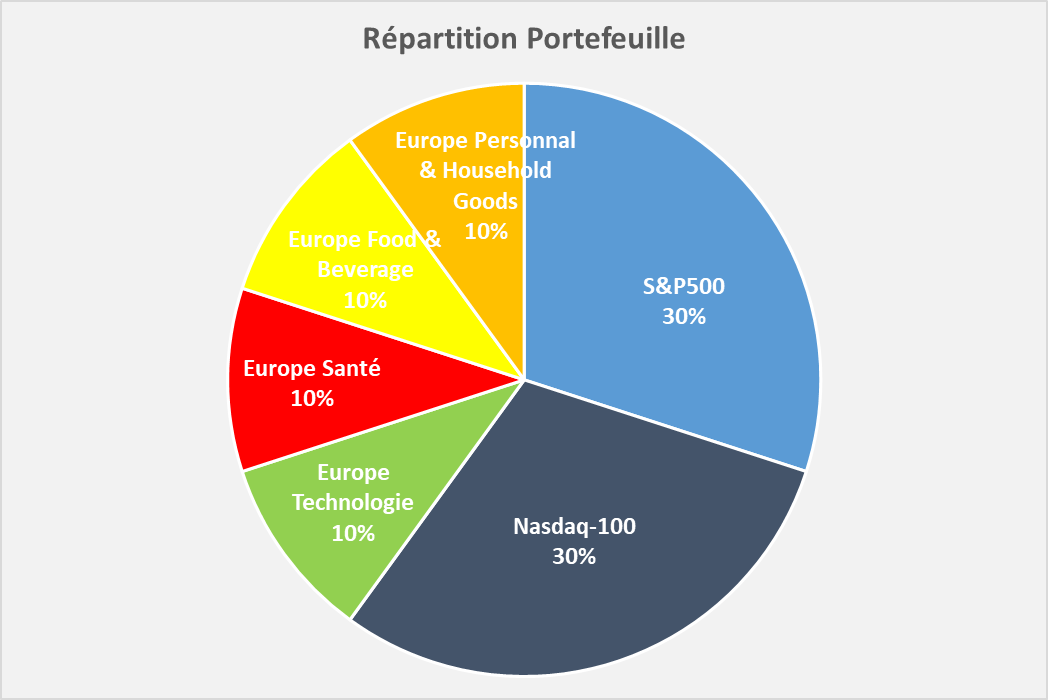

Le portefeuille Passif ETF PEA est constitué de 6 ETF distincts couvrant la partie Américaine ainsi que la partie Européenne.

Le portefeuille sera réparti à 60% US et 40% Europe afin de ne pas trop s’éloigner de la répartition du MSCI World.

Voici les ETF qui composent le portefeuille ainsi que leur répartition :

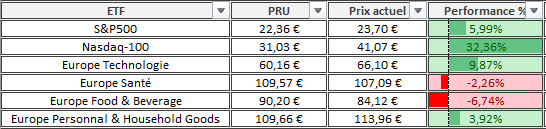

30% ETF S&P500 (PE500 Amundi) : cet ETF est un classique et permet de s’exposer de manière neutre à travers l’indice large Américain qui contient les plus grosses entreprises des US.

30% ETF Nasdaq-100 (PUST Lyxor) : les entreprises du Nasdaq sont incluses dans le S&P500. Le fait d’intégrer du Nasdaq a pour objectif de booster les performances de la partie US en surpondérant la thématique de croissance ainsi que les valeurs technologiques. On a ainsi des chances de faire mieux que le S&P500 sans non plus prendre le risque d’être en totalité investi sur le Nasdaq.

10% ETF Europe MSCI Technologie (TNO Lyxor) : cet ETF sectoriel couvre la partie technologique en Europe qui est l’un des secteurs les plus performants à long terme. Je pense que la technologie est l’un des thèmes principaux du 21ème siècle avec la croissance de la digitalisation, du e-commerce, du télétravail… et qui sur-performera le marché. Ce secteur est également devenu relativement défensif car la technologie est devenue un besoin naturel, presque comparable à l’alimentation.

10% ETF Europe MSCI Santé (HLT Lyxor) : cet ETF sectoriel couvre la partie santé en Europe qui est un secteur à la fois en croissance mais aussi relativement défensif. Tout comme la technologie, je pense que ce secteur est l’une des thématiques principales du siècle (vieillissement de la population, accroissement des maladies liées à l’obésité, aux problèmes auditifs, oculaires…) et sur-performera le marché.

10% ETF Europe Food & Beverage (FOO Lyxor) : cet ETF sectoriel couvre la partie alimentaire en Europe qui est un secteur très défensif. On ne recherchera pas ici une forte croissance mais principalement la solidité et la régularité de ces entreprises. Elles arriveront ainsi à stabiliser le portefeuille lors de phases baissières, ce qui est très important. Ce secteur a également la particularité de ne pas dépendre des cycles financiers ce qui lui permet de tirer son épingle du jeu à tout moment.

10% ETF Europe Personal & Household Goods (PHG Lyxor) : cet ETF sectoriel couvre la partie de consommation de base (hygiène corporelle, produits d’entretien et de nettoyage…) ainsi que du Luxe en Europe. La partie liée à l’hygiène est très défensive (comme l’alimentation plus haut) et celle liée au luxe permet de booster les performances. À nouveau, on ne recherchera pas ici la croissance mais principalement la solidité et la régularité de ces entreprises.

En résumé, l’objectif de ce portefeuille d’ETF est de se concentrer sur des thématiques en croissance et porteuses sur les décennies à venir, tout en évitant les secteurs trop cycliques qui créent peu de valeur à LT.

Performance du portefeuille Passif ETF PEA

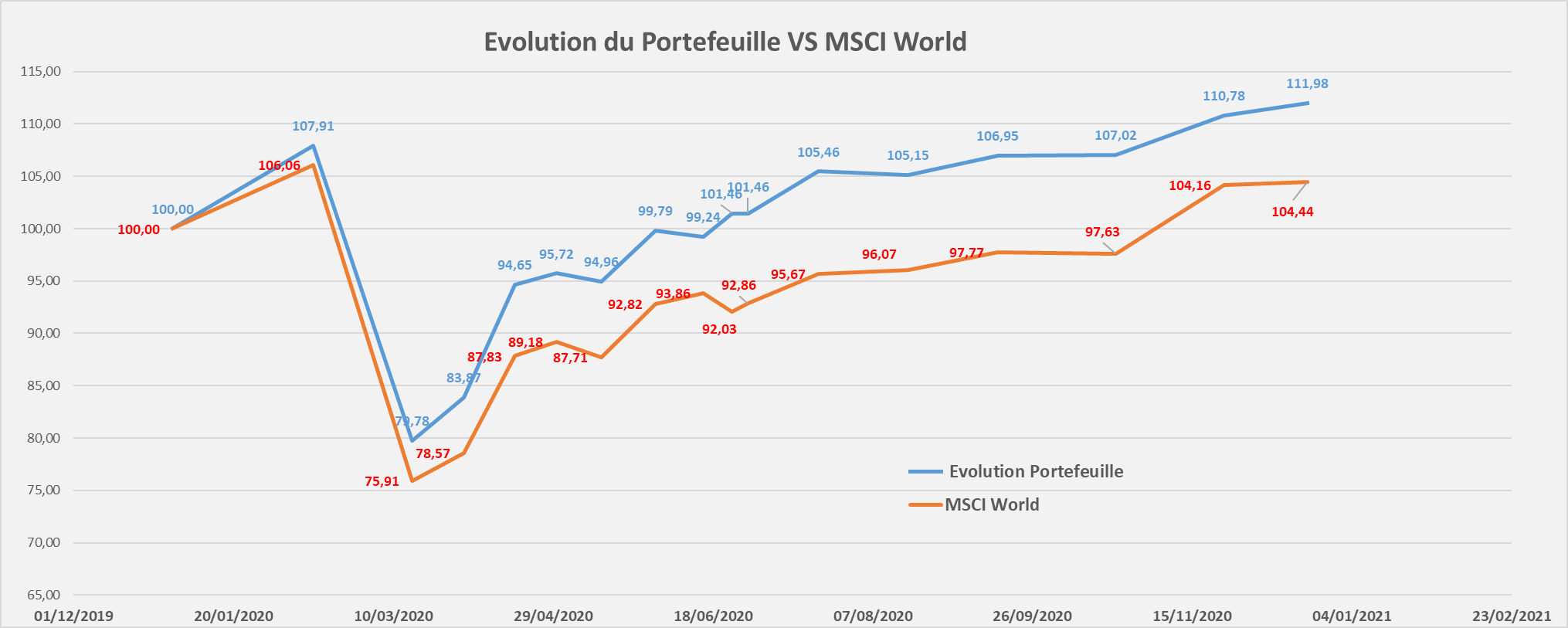

Le suivi de performance démarre le 01/01/2020. C’est intéressant puisque cela permet de voir comment ce portefeuille se serait comporté depuis le début de l’année, en prenant en compte la phase baissière de la bourse avec le Coronavirus.

Voici l’évolution du portefeuille (en bleu) depuis le début de l’année VS MSCI World CW8 (en rouge) :

Performance Portefeuille Passif ETF PEA depuis 01/01/2020 : +11.98%

Performance MSCI World depuis 01/01/2020 : +4.44%

Depuis le dernier reporting, le rebond des indices Value suite aux multiples annonces de vaccins a légèrement profité au MSCI World, composé d’une certaine proportion d’entreprises cycliques. Le portefeuille ETF PEA est par construction quasiment absent sur ces secteurs, et donc en a moins profité.

Néanmoins, la surperformance sur l’année est toujours largement présente. Ce portefeuille a donc réussi sur l’ensemble de l’année à bien se comporter en phase de baisse grâce aux secteurs défensifs et en croissance, ainsi qu’à remonter bien plus vite que le marché par la suite. C’est à mon sens tout l’intérêt de se positionner sur les secteurs d’avenir et les « megatrend » car le facteur temps joue de notre côté.

Le bilan annuel est donc d’une surperformance du Portefeuille Passif ETF PEA de +7.54% sur le MSCI World. Pas si mal pour une approche passive et 100% ETF !

Sentiment de marché et renforcements

Afin d’automatiser la démarche de renforcements mensuels dans ce portefeuille ETF, je propose une simple analyse graphique qui permettra de voir dans quelle tendance évolue le marché.

Si la tendance LT est haussière (prix hebdomadaires au-dessus de la moyenne mobile à 50S), alors le renforcement doit être agressif. En effet, il faut profiter des moments de hausse du marché pour renforcer les segments les plus haussiers à LT (donc principalement les valeurs de croissance).

Si la tendance LT est baissière (prix hebdomadaires en-dessous de la moyenne mobile à 50S), alors le renforcement doit être défensif. En effet, dans ce genre de cas il faut renforcer les valeurs les plus solides et les moins volatiles afin de stabiliser le portefeuille et éviter que la baisse ne fasse trop chuter sa valeur.

Cas Agressif : renforcer le Nasdaq-100, TNO et HLT.

Cas Défensif : renforcer le S&P500, FOO et PHG.

Analyse graphique (ZoneBourse) :

Actuellement le MSCI World (CW8) est en tendance haussière, on peut donc renforcer ce mois-ci suivant la phase agressive.

Je rappelle également que d’appliquer ce genre de méthodologie de renforcement « technique » peut conduire à déséquilibre le portefeuille tout le long de l’année. Il est donc conseillé en fin d’année de faire un ré-équilibrage (totalement sans impact fiscal sur PEA) pour retrouver la pondération cible de 30-30-10-10-10-10 sur chaque ETF. Comme nous sommes actuellement en Décembre, c’est probablement le bon moment pour le faire afin d’attaquer l’année prochaine de manière équilibrée.

Je pense que d’avoir renforcé principalement les secteurs agressifs le long de 2020 a permis de générer une surperformance supplémentaire (non prise en compte ici comme la performance du portefeuille est calculée sans nouveaux apports). En effet, le Nasdaq a surperformé le S&P500 dans toutes la phase haussière, idem pour les ETF TNO et HLT en Europe qui se sont très bien comportés.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Merci pour cet article, j’aurai bien vue l’article composé de point positif comme toujours sur votre blog, mais aussi de la partie plus négatif qui est les frais de l’etf d’entrée ou annuel, les impôt, les dividendes, risque d’une etf, etc cela permet de mieux évaluer la chose à mon sens.

Mais merci pour ce travail qui aide bien encore.

Bonjour Jean,

Il n’y a aucun frais d’entrée ou de sortie sur les ETF. Uniquement les frais de transaction, en théorie de 0.1% par transaction. C’est donc ultra négligeable.

La performance de tous ces ETF est toujours calculée après les frais de gestion annuels. Donc hormis les quelques euros de frais de transaction, la performance affichée est bien réelle. Il n’y a par ailleurs zéro fiscalité sur PEA tant qu’aucun retrait n’est fait.

Pour le fonctionnement des ETF synthétiques ainsi que les risques (qui sont mesurés), tout est expliqué ici : https://etre-riche-et-independant.com/comment-fonctionnent-etf-synthetiques

Bonjour Matthieu,

Merci encore pour les articles publiés sur ce site. Ils sont d’une grande diversité et permettent à chacun de se construire sa propre stratégie.

Une question concernant une allocation d’ETF que je me suis construits et que vous aviez évoqué dans un autre article (ou dans une réponse à des commentaires). Afin d’avoir moins d’ETF (moins de frais de passage d’ordre) tout en étant exposé aussi à la Chine, j’étais parti sur la répartition suivante :

– 27,5% SP500

– 27,5% USA Momentum

– 35% Europe Momentum

– 10% Chine

Ces ETF (iShares) sont éligibles via CTO et non PEA mais présentent l’avantage de ne pas être synthétiques, d’avoir des frais plus faibles et d’être chez BlackRock (un des plus gros Fonds).

Que pensez-vous de cette allocation comparée à celle que vous proposez ?

Dans l’attente de vous lire.

Mathieu

Bonjour Mathieu,

Cette composition est très bonne et ressemblerait à celle que je ferais je pense si j’étais 100% ETF.

Elle a même de bonnes probabilités de faire mieux que la composition des ETF de ce portefeuille passif.

Néanmoins, et vous le savez, tous ces ETF ne sont éligibles que sur le CTO et donc pas sur PEA. Il faudrait donc faire des calculs à la sortie en fonction de la fiscalité sur la rentabilité et comparer les résultats. Je pense que ça se vaut à peu près.

Mais j’aurais quandmême une préférence pour votre proposition si je devais choisir.

Bonjour Matthieu,

Une dernière précision sur ces ETF iShares (place XET) :

– SXR8 iShares Core S&P 500 (IE00B5BMR087) : il est en Catégorie H donc Hedgé (Devise couverte)

– QDVA iShares USA Momentum (IE00BD1F4N50) : idem Catégorie H

– CEMR ishares Europe Momentum ( IE00BQN1K786) : idem Catégorie H

– ICGA iShares MSCI China (IE00BJ5JPG56) : Catégorie A (Accumulating = Capitalisant)

=> Est-ce que la Catégorie a une influence sur la performance Long Terme et notamment la Catégorie H ?

Merci beaucoup.

Bonsoir catégorie H n’est pas hedgé, rien à voir. C’est simplement le niveau de risque minimal calculé par Degiro car l’ETf est large, diversifié et liquide. Je vous invite à lire les documents Degiro pour comprendre ces significations. Degiro l’utilise pour ensuite faire ses calculs de marge.

Merci pour votre réactivité. Je vais me rapprocher de DEGIRO effectivement.

Merci encore ☺️

Parfait. Merci beaucoup pour votre réponse rapide et argumentée.

Je vais rester sur cette stratégie d’ETF via CTO couplée à des actions en m’inspirant de vos scènes sur PEA et CTO ☺️

Excellentes fêtes de fin d’année ! 🌲

Bonsoir Matthieu, Mathieu

Au gré des échanges sur ce blog, cette proposition d ETF sur CTO tient vraiment la route.

2 questions néanmoins pour les petits portefeuilles du fait du prix élevé de la part SP500 :

1. Le World est surtout composé en sous jacent de SP500 ou d US, dans quelle proportion ?

2. Par rapport a une capacité d épargne mensuelle de 300 euros, je comptais arriver à un mix Ishares World-US- Europe- Chine. Quelle répartition faudrait il a votre avis pour se rapprocher de votre répartition comprenant le SP500 au lieu du World?

Salutations,

Bonjour Cédric,

Le World c’est grosso modo 65% US, 15% Europe, 10% Japon, 15% reste (australie, canada etc).

C’est pour cela qu’avec 60-40 US/Europe on arrive à peu près à s’en rapprocher.

En intégrant la Chine, je ferais quelque chose comme 60% US, 25% Europe, 15% Chine.

Bonjour Matthieu, voici une proposition d’etf orienté vers davantage d’écologie :

MSCI USA Momentum 28%

MSCI USA Quality 14%

MSCI USA SRI 14%

MSCI Europe Momentum 26%

MSCI China ESG Leaders 10%

World Water 8%

Explications du portefeuille :

Favoriser une approche écologique pour réduire l’empreinte carbone, profiter du facteur momentum et diversifier ce facteur avec le quality qui est aussi très robuste ainsi qu’avec un indice très proche du SP500, le MSCI USA SRI qui permet de passer de la note A à la note AA par rapport au MSCI USA normal. L’intensité carbone passe de 174.8 à 61.02. Pour l’Europe, les entreprises sont deja assez écologiques dans le MSCI Europe Momentum et le MSCI Europe SRI est vraiment bas en performance par rapport aux US. Investir 10% en Chine en respectant les principes ESG. En plus, j’ai l’impression qu’il fait mieux que l’indice MSCI China. Le World Water est il me semble le seul ETF écologique disponible sur PEA, apparemment c’est un sujet d’avenir. Blackrock a dit que les actifs écologiques vont passer de 18% à 37% d’ici 2025.

Bonjour Adrien,

Je ne suis pas certain du tout que le secteur de l’eau aura une croissance supérieure au marché mondial. A priori, je ne partirais pas sur une surpondération dessus (sachant qu’il est déjà présent dans les ETF Europe et US).

Les critères ESG ISR sont également beaucoup marketing. Rien ne dit que la performance sera meilleure. Je vous laisse d’ailleurs constater sur les 20 dernières le World ESG : https://www.msci.com/documents/10199/db88cb95-3bf3-424c-b776-bfdcca67d460

Pas un copec de surperformance…

Oui mais à performance égale, est-ce que ce n’est pas mieux éthiquement de prendre des entreprises avec une empreinte carbone 3 fois inférieure ? ( exemple du MSCI USA SRI )

À titre personnel ce n’est pas un facteur que je trouve transcendant. Je préfère me focaliser sur la performance boursière, car soyons honnêtes, nous investissons pour se faire plaisir mais aussi gagner de l’argent.

Si l’on veut rentrer dans le domaine de l’éthique rien ne l’est vraiment : ni l’alcool, ni la pharma, ni le pétrole, ni certaines industries, ni la cosmétique, ni le luxe…

Pour le World, il y aussi SRI, legerement plus performant que le ESG et le World normal :

https://www.msci.com/documents/10199/641712d5-6435-4b2d-9abb-84a53f6c00e4

En fait ca m’embêtait parce que j’ai lu sur un magazine hier qu’investir sur le SP500 augmentait de 1à 2 de degrés la température mondiale. Bon après en proportion d’entreprises éthiques, il ne doit pas y avoir une grosse différence entre les indices. Ce qui m’embête c’est que ce n’est pas éligible PEA par rapport au SP500 et ca va faire une grosse différence sur la performance de ne pas être seulement taxé à 18.5% donc je vais peut etre rester sur le SP500 quand même, il faudrait plus d’etf éligibles au PEA. Pour la chine, un peu embêté pour des raisons éthiques, mais ce serait dommage de louper la croissance. Au niveau écologique, je préfère réaliser des actions au quotidien, moins prendre ma voiture, utiliser davantage le vélo.

Bonjour

Concernant l ETF Chine, j ai choisi et il est souvent évoqué ICHN Ishares côté en dollars a Amsterdam, il existe aussi la version en euros cotée a Xetra code ICGA. En regardant les graphiques, la version dollar semble plus performants que la version euros, 15 pts d écart. Est ce possible ou simplement du a l évolution du change euros-dollars ?

Plus généralement, est ce préférable d avoir des ETF en dollars ou en euros, sur la partie ETF hors europe?

Sinon, a votre avis, est ce intéressant au niveau performance d inclure à 10% max un ETF World Small cap type Ishares IUSN?

Cdlt

Bonjour Cédric,

J’ai déjà répondu à plusieurs reprises à ces questions : les performances sont exactement les mêmes. L’écart visible est l’effet de change, mais dans tous les cas la performance finale sera la même. Soit c’est l’ETF qui est converti en euro (ICGA) soit c’est le courtier qui convertit les dollars en euro. Pour un investisseur européen le résultat est donc le même.

Il vaut mieux acheter la version en euro (ICGA, celle que je compte aussi acheter) pour éviter les frais de change de 0,1% à l’achat et revente. Par ailleurs, il vaut mieux également regrouper tous ses ETF sur la même place boursière (pour moi c’est XETRA) pour éviter de payer les frais annuels de places que vous n’utilisez pas autrement (bon c’est 2,5€ d’économie à l’année ça ne pèse pas vraiment ^^)

Pour les smallcaps sur le long terme elles sous performent depuis les 20 dernières années. Elles sont souvent value et cycliques, il faut donc à mon sens les selectionner soi même et ne pas passer par un ETF.

Merci, bon réveillon 😉

Bonjour Mathieu,

Félicitations pour la qualité de vos articles et de vos analyses. Je suis votre blog avec beaucoup d intérêt. Je suis sur le point de me lancer avec pour objectif de me constituer une épargne de long terme en investissant la fois sur des Etf et sur des actions. Sur le portefeuille etf , je pensais suivre votre recommandation de portefeuille sur performant le CW8 mais en ajoutant 1 autre etf : SPDR® MSCI Europe Small Cap UCITS ETF pour avoir des small et mid caps. Par ailleurs, comment avez vous choisi vos etf (Amundi est pas mal aussi non ?)? Je vous remercie. Bien a vous.

Bonjour Arnaud,

Amundi est très en retard vs Lyxor sur les ETF sectoriels. Lyxor est clairement le leader dans le domaine (ainsi que sur le smart beta, les ETF thématiques etc…).

Pour les ETF small ils contiennent énormément de cycliques donc les performances risquent d’être déceuvantes. Il vaut mieux à mon sens faire sa propre sélection chez les small en étant très sélectif.

Bonnes fêtes de fin d’année

Matthieu

Bonjour Matthieu

Concernant les 4 ETF sectoriels Lyxor du portefeuille fictif ETF, est il possible d en extraire sur Zone bourse par exemple la courbe moyenne de performance? Et quelle serait celle ci par rapport à l etf Ishares Europe Momentum?

Salutations,

Bonjour Cedric,

Sur ZoneBourse ou sur l’application bourse Iphone ou sur le site Morningstar etc… vous pouvez faire des comparaisons.

Petit avantage pour le Momentum je pense (je n’ai pas vérifié) mais après il y a l’écart de fiscalité.

Bonjour Matthieu,

Serait-il intéressant d’avoir un PEA composé à 50% d’action Française à dividendes et 50% d’ETF ( USA/Europe ) ? J’imagine que ces mêmes actions se retrouveraient alors dans les ETF et que ca ferait un double investissement.

Ou d’avoir un PEA uniquement composé d’action à dividendes pour la fisalité et un CTO composé uniquement d’ETF pour maximiser la capitalisation ?

Si vous pouvez m’éclairer, la composition idéale %ETF/%action est difficile à trouver.

Cordialement

Bonjour Damien,

Il est inutile de se concentrer sur des actions à dividendes pour la France. Vous risquez de sous performer car ces actions sont généralement matures et sans croissance (sans parler des coupes de dividendes).

Vous pouvez par exemple faire 50% d’ETF US et 50% d’entreprises Européennes en direct. Le tout détenu uniquement sur PEA.

Et dans l’idée d’avoir une combinaison CTO et PEA ?

C’est à vous de voir, mais un simple ETF S&P500 est logeable en PEA donc si c’est juste pour ça il est inutile d’ouvrir un CTO.

Bonjour,

En vous lisant, il me semble que la surperformance du portefeuille par rapport au World vient du fait qu’il majore le Nasdaq par rapport au World.

Le Nasdaq doit peser autour de 20% dans le Worlde et dans votre protefeuille il doit peser autour de 40% je pense (en comptant qu’il represente 1/3 du SP500).

Je pense donc qu’un portefeuille 70-75% CW8 + 25-30% Nasdaq aurait la même performance tout en étant plus simple et pas forcément plus risqué, qu’en pensez-vous ?

Bonjour Romain,

Avec votre portefeuille vous sur-exposez les US. Votre proposition représente environ 75%. Ce qui est largement supérieur au 60%-65%.

Sur les 6 ETF, 3 font mieux que le World (S&P500, NAsdaq, TNO) et PHG fait presque aussi bien. La surperformance est donc globale. À savoir que le Stoxx600 est à -5% cette année. Tous les ETF Européens font donc mieux sauf FOO.

Bonjour Matthieu,

Avec une allocation 27.5% MSCI USA Momentum, 27.5% SP500, 35% MSCI Europe Momentum, 10% MSCI China, Tesla représente 8.1% du portefeuille global ( aussi au fait qu’il est entré dans le SP500 ). L’action est restée autour de 50 dollars de 2012 à 2020 et maintenant 662 dollars. Est-ce qu’il n’y a pas un risque à court terme par rapport à ça ?

Cordialement,

Adrien

Bonjour Adrien,

L’action est montée parce que les profits ont enfin décollés. Il y a également eu l’effet « énergie renouvelable de 2020. Il n’existe pas d’investissement sans risque de toute façon.

Bonjour, aucun rapport avec la publication mais après de nombreuse recherches j’ai trouver un ETF qui suit le MSCI USA TECHNOLOGY ISIN : IE00BGQYRS42 et qui m’a l’air extrêmement performant

Qu’en pensez vous ?

Merci

Bonjour Nicolas,

J’ai déjà parlé de cet ETF et il est à éviter. Notamment car les entreprises technologiques ne sont pas toutes classées en technologie. Amazon est en conso cyclique et Google et Facebook en Telecom. Le mieux est le Nasdaq pour s’exposer à la tech US.

Bonjour,

sur quelle place (pour loger dans un PEA) faut-il prendre certains de ces trackers qui sont éligibles sur plusieurs places ? Xetra ou Euronext ? quel est la différence entre les 2 ?

Bonjour Romain,

Il n’y a aucune différence majeure entre les places mais en général les émetteurs Français sont cotés sur Euronext Paris.

Bonjour Matthieu,

2 petites questions:

-Que pensez-vous de l’etf LYXOR ETF PEA MSCI KOREA?

-Aussi quel est votre point de vue sur le Bitcoin? Un article sur ce sujet pourrait être intéressant?

Respectueusement,

JB

Bonjour JB,

Pas beaucoup d’intérêt d’investir sur un ETF Corée qui représente une minuscule part de l’économie. Les ETF ciblés ne sont intéressants que pour des gros pays. La corée est déjà présente dans PAASI sur PEA qui investit sur toute l’Asie.

Pour le bitcoin, c’est à mon sens de la pure spéculation, ce n’est pas un actif et qui n’a donc aucunement vocation à monter. Si le sujet de la démonétisation vous intéresse, le mieux est clairement d’investir sur les plus grosses fintech mondiales (PayPal, Visa, Mastercard…) qui seront les mieux placées pour fournir un vrai produit régulé (ou projet Lybra de Facebook).

Merci,

C’est ce qui s’appelle être réactif 😉

Bonsoir Matthieu,

Tout d’abord merci comme d’habitude pour votre contenu extrêmement intéressant et fourni.

J’attend chaque mois vos screeners avec grande impatience.

Petite question par rapport aux ETFs, que pensez vous des ARK, Genomic et innovation?

Sauf erreur, ils ne sont pas disponibles sur Degiro, mais il semblerait que sur Investore oui.

Ils ont connu une forte croissance cette année, vous semblent-ils intéressant sur une stratégie buy&hold? Je suis curieux de connaitre votre avis sur ces produits.

Bonjour Matt,

Je n’ai pas analysé ces ETF mais etes vous sur qu’ils sont disponibles à l’achat ? Certains sont référencés chez Investore mais inaccessibles à cause de mifid2. Néanmoins si vous avez un compte pro il est possible de les acheter.

Si vous attendez quelques jours, je prépare un article pour la rentrée concernant les megatrend avec des ETf Ishares (Blackrock) permettant d’y investir. Ils sont éligibles sur tous les CTO car UCITS. Peut-être qu’ils vous intéresseront plus que ceux que vous citez (c’est toujours préférable à mon sens d’être chez un gros émetteur comme Blackrock plutôt que chez des petits).

Merci pour ton retour Matthieu!

Je ne suis pas sur s’ils sont disponibles à l’achat ou pas, j’ai essayé de prendre une part sur investore mais ils imposent un minimum de 1500 euros pour ce type de produit étranger. Je n’ai pas de fonds sur ce CTO je garde tout sur DEGIRO… donc je ne sais pas pour le moment.

Quoi qu’il en soit les produits semblent être intéressants notamment du fait de la politique disruptive et avant-gardiste du fond. En témoigne le statut quasi biblique atteint par leur gestionnaire, Cathie Wood :d

Je garde l’oeil ouvert sur votre article concernant les megatrends, et en attendant votre prochain screener biensur.

Bonne journée

Ah super!

en cette période de réarbitrage,

j’avais vu le

– iShares Global Clean Energy ETF

-iShares Genomics Immunology and Healthcare ETF ou le lyxor disruptive technology

Ils ont bien surperformer et ce sont 2 secteurs +++ pr 2021.

Tu as un avis dessus?

Bonjour,

Ces deux ETF sont uniquement éligibles au CTO, mais je vais écrire bientôt un article dessus. Je déconseille les ETF de Lyxor mais j’éxpliquerai plus en détail pourquoi.

Bonjour Mathieu,

Je suis à la recherche d un etf sur la Chine (qui serait éligible au PEA de préférence), que me conseillez vous ?

Je vous remercie.

Arnaud

Bonjour Arnaud,

Il n’y a rien de sérieux uniquement sur la Chine en PEA mais il y a PAASI qui investit sur toute l’Asie Emergente (Chine, Taïwan, Corée…).

Bonjour,

pour l’ETF PHG, je ne suis pas fan des entreprise vendant des cigarettes American tobacco et Imperial brand qui pèsent pas mal dans l’indice (les pays développés cherchent a stopper de plus en plus leur vente et la progression en Afrique ne compensera pas). Leurs marché est très (trop) mature, y a t-il un ETF suivant simplement les valeurs du luxe et un ETF suivant les valeurs de l’hygiène et produits d’entretien (Unilever Reckitt etc…)?

Merci à vous.

Bonjour,

Moi non plus je n’aime pas le secteur du tabac mais malheureusement il n’y a pas le choix pour les ETF…

Bonjour Matthieu ,

ça fait plusieurs mois que je suis votre parcours avec une grande intention .

J’ai donc ouvert un Pea il y a un an chez bourse direct , ma stratégie est basée sur une stratégie etf+ action en direct (LVMH par exemple ) par la suite

PEA:

-AMUNDI ETF PEA S&P 500 UCITS( 60%)

-AMUNDI ETF PEA NASDAQ-100 UCITS ETF(20%)

-AMUNDI ETF PEA MSCI EMERGING ASIA UCITS(10%)

-AMUNDI RUSSELL 2000 UCITS ETF(10%)

CTO:

– SPDR MSCI WORLD HEALTH CARE UCITS (cto 10% ) .

– J’ai la possibilité d’investir 1200 euros chaque mois , je pensais rajouter deux etfs sur le cto : iShares Edge MSCI World Quality Factor UCITS ETF(80%)

et iShares Global Clean Energy UCITS ETF(10%) . merci pour ton retour 🙂

Bonjour Baptiste,

Le portefeuille me semble plutôt bon, mais vous sur-exposez les US. À moins que vos titres vifs Européens compensent la partie ETf PEA ?

Je prépare un article sur des ETF thématiques Ishares sur CTO, peut-être que cela vous donnera des idées. Il devrait arriver en Janvier.

effectivement je suis beaucoup exposé aux us , mes titres Européens prévus dans le pea devraient largement compenser la donne ( LVMH , vinci ,ASML, varta , bastide le confort médical , etc.. ) .

J’attends de voir vos publications dans le mois .

Bonjour Matthieu,

Tout d’abord, merci pour ce site qui me permet de structurer ma pensée d’investissement.

J’ai une question par rapport à ce portefeuille d’ETF : J’aimerais le simplifier tout en gardant grosso modo sa diversification afin d’avoir moins de frais de transaction.

Pensez-vous qu’une répartition comme ci-dessous est aussi viable que la vôtre ?

40% S&P 500

30% Nasdaq 100

15% 10% ETF Europe MSCI Santé ( défensif + d’autant plus

performant avec la crise covid actuelle )

15% ETF Europe MSCI Technologie

Je partirai avec un investissement initial de 6500 € puis 500 € par mois sur 1 ETF en alternant sur chacun afin de garder les bons pourcentages de répartition. => Est-ce aussi une bonne stratégie ?

Cordialement et bonne année.

Bonjour,

Si je devais le simplifier à l’extrême (à voir si c’est votre souhait), je partirais uniquement sur 2 ETF :

60% S&P500 (PE500 Amundi)

40% Europe Growth (GWT de Lyxor)

Sinon oui votre proposition est bonne aussi, tant sur les ETF que la méthode de renforcement.

Bonne année à vous aussi.

Merci pour votre retour.

En prenant en compte vos éléments de réponse ainsi que d’autres éléments présents sur votre site, je vais tout compte fait partir sur ce portefeuille :

( plutôt que trop le simplifier pour économiser quelques frais de transaction qui seront très négligeables via boursedirect )

30% S&P 500

30% Nasdaq 100

10% ETF Europe MSCI

10% ETF Europe MSCI Technologie

20 % EM ASIA AMUNDI ( même si, comme vous l’avez dit, l’inde ralentit la croissance de la chine dans cet ETF, je prèfère rester dans un PEA )

Je voudrais juste savoir si ce n’est pas trop risqué selon vous de mettre 20 % sur le EM ASIA.

Merci pour votre retour.

Bonne journée.

Bonjour,

En effet parfois les frais peuvent faire peur mais si la performance derrière est meilleure c’est le plus important.

20% sur l’Asie me semble vraiment être le maximum, je pense que 10-15% serait plus sur. Surtout en ce moment avec l’attaque du gouvernement chinois sur Alibaba et Tencent. Il semblerait d’ailleurs d’après certains articles que Jack Ma aurait disparu…

Je n’y crois pas trop mais il faut se méfier du communisme Chinois et attendre qu’ils se comportent enfin comme un vrai pays développé, capitaliste, et démocratique.

Bonjour,

Oui effectivement, nous pouvons lire maintenant que le gouvernement chinois veut nationaliser Alibaba et toujours aucune trace de Jack Ma…

Bonoir

Pour information, le GWT de Lyxor distribue les dividendes, contrairement aux 4 ETF cités prealablement.

Concernant le versement initial important au regard des versements mensuels, si c était moi, je partirai plutôt pour 1000 euros par mois la première année, puis 500 euros par mois ensuite, afin de lisser le versement initial et limiter le risque d un timing inapproprié.

Salutations,

Merci pour vos conseils.

Comme j’ai dit plus haut, je pense tout compte fait partir sur ce portefeuille :

30% S&P 500

30% Nasdaq 100

10% ETF Europe MSCI

10% ETF Europe MSCI Technologie

20 % EM ASIA AMUNDI

Concernant la méthode de renforcement, pourquoi pas lisser oui, j’y réfléchis.

Cordialement.

Bonjour Matthieu, et déjà grand merci pour votre blog ultra intéressant. Ne pas oublier les échanges dans le commentaires tout aussi intéressant !!

Vos différents articles sur les ETF , notemment les europes sectoriels m’ont vraiment fait repenser mes % allocations.

2 Questions:

1- Dans le quatuor d’ETF sect europ : Food/Santé/Tech/Goods. Dans de nombreux articles et commentaires il semble que le Food soit systématiquement choisi sur l’ ETF ‘Industrial’ alors que ce dernier est plus performant.

Pourquoi ?

2- La dimension temps du ‘long terme’ est rarement débattue. Recommanderiez vous les même alocation d’ETF pour du très long terme (>20ans: pour retraite ou enfants) Versus ~5/7 ans en vue de financer un projet immobilier par exemple ?

Si non quel différence serait entre ces 2 allocations ?

Merci,

Romain

Bonjour Romain,

L’allocation proposée est en effet à horizon TLT. Je déconseille d’ailleurs d’investir en bourse si votre horizon est inférieur à 5 ans.

Si jamais votre horizon devait être court, il vaudrait mieux (à mon sens) privilégier des secteurs défensifs comme l’alimentation, la santé, les utilities…

L’ETF industrie est globalement cyclique, ce qui signifie que ses performances peuvent très vite décliner en cas de crise. Idéalement à long terme il faut éviter les secteurs cycliques.

Bonjour Matthieu,

Que pensez-vous de la répartition suivante?

30% BNPP SP500

30% BNPP LOWCARB

15% AMUNDI PEA EM ASIA

10% AMUNDI PEA NASDAQ

10% AMUNDI RUSSEL 2K

5% BNPP SMALL SRI ETF

Merci,

Jon

Bonjour Jon,

J’ai déjà donné régulièrement mon avis au sujet des ETF smallcaps que je ne trouve pas adaptés du tout. Les small sont souvent fragiles et cycliques, il convient donc soit de les sélectionner soi même, soit de passer par une sicav. Mais de manière indicielle, cela ne fonctionne pas bien.

Pour les indices lowcarbon ou esg isr, c’est beaucoup de marketing et pour le moment la surperformance n’est clairement pas là. Donc ce n’est pas la peine de se compliquer en sélectionnant ces ETF.

Merci pour votre réponse, concernant le BNPP LowCarb, c’est plus une histoire de convictions, j’aime bien l’idée d’avoir un peu moins de titres avec une certaine éthique. Sur leur historique de performances (les deux ETF ont été ouverts en 2008), je trouve un rendement annualisé de 8,19% contre 6,90% pour le BNPP EuroStoxx 600.

Pour ce qui est des small caps, je dois dire que cela m’arrange car la valeur de part est élevée et donc il est moins facile de suivre son allocation. Du coup si je vous suis, autant rester sur cette allocation :

30% BNPP SP500

20% AMUNDI PEA NASDAQ

35% BNPP STOXX600 C

15% AMUNDI PEA EM ASIA

Dans votre portefeuille passif PEA ETF, vous faîtes l’impasse sur les émergents et l’Asie, pourquoi ce choix?

Bonjour Jon,

Je ne conseille pas non plus de prendre du Stoxx600. Les indices Européens sont relativement matures et cycliques donc sous performants, c’est d’ailleurs la raison pour laquelle je propose des secteurs. Pour l’Asie, j’ai écrit un article entier sur le sujet. À titre personnel je préfère viser uniquement la Chine qui est la seule à tirer l’indice vers le haut, mais c’est disponible uniquement sur CTO.

Bonjour Matthieu,

J’avais lu votre article sur les ETF sectoriels, j’avance un peu dans ma réflexion. Est-ce que l’on pourrait dire que votre sélection sectorielle se rapproche d’une allocation smart beta?

Bonjour Jon,

Non l’approche sectorielle est différente du smart beta. Les trois moyens d’optimiser un portefeuille d’ETf sont :

– la géographie (privilégier une zone en la surpondérant, par exemple les Us)

– les secteurs (sélectionner les meilleurs secteurs à long terme comme technologie, santé etc…)

– le smart beta = approche factorielle ( privilégier un mode d’investissement comme la croissance, le Momentum…)

Il n’y a quasiment pas d’ETF factoriel en PEA. Le portefeuille d’ETF que je propose est donc un choix géographique (j’exclue certains pays comme le Japon par exemple) et sectoriel.

Ce sont des approches vraiment différentes.

Bonjour Mathieu,

Je vous remercie pour la qualité du contenu proposé.

J’ai un portfolio ETF World (CW8) logé dans mon PEA depuis juin 2020.

J’ai commencé avec l’ETF Monde afin d’économiser assez d’argent pour passer sur une répartition sectorisé afin d’essayer de faire un peu mieux que l’ETF Monde comme vous expliquez dans votre article : 60% US et 40% Europe

Par ailleurs la répartition que j’avais en tête se rapproche de la vôtre avec pour seule différence ces ETF au lieu de ceux que vous avez choisi.

– BNP Paribas Easy S&P 500 UCITS ETF EUR

– Amundi ETF PEA Nasdaq 100 UCITS ETF

Première question : Que pensez-vous de cette nouvelle répartition pour quelqu’un qui a une capacité d’épargne boursière d’environ 1000e mensuel. Est-ce que l’idéal serait de continuer avec un ETF Monde ou passer sur une approche sectorisée ?

Deuxième question : Comment est-ce que je peux passer d’un ETF Monde à une stratégie sectorisé ? Est-ce que c’est mieux de tout vendre et investir directement ou vendre au fil de l’eau et investir progressivement dans ma nouvelle stratégie ?

Merci par avance pour votre retour et pour l’aide que vous apportez à l’ensemble de cette communauté.

Gelson

Bonjour Gelson,

Changer d’émetteur n’aura pas d’impact sur la performance, seul l’indice suivi par l’ETf est important, donc pas de soucis avec votre composition.

Pour réduire les frais, attendez au moins d’avoir 10k€ je dirais avant de splitter en plusieurs ETf. Il suffit ensuite simplement de vendre vos parts d’ETF World d’un coup et d’acheter avec les bonnes pondérations les autres ETf, puis de faire des apports chaque mois pour maintenir l’équilibrage.

Bonsoir,

L ETF PHG n’a pas beaucoup de volume d’échange est ce un pb ? Y a-t-il un volume minimal d’échange auquel en dessous il y a un risque que l’Etf ne soit pas assez liquide ?

Bonsoir,

Les ETF sectoriels de Lyxor ont peu de volume, mais la liquidité est entretenue par l’émetteur. Le sous-jacent (grande cap des biens de conso) est très liquide, il n’y a donc pas de problème derrière.

Juste un petit mot pour vous remercier pour vos articles passionnants. Je viens d’ouvrir un pea et je verse mensuellement sur le cw8. Je compte maintenant élargir mes etf pour tenter de surperformer cet indice. Toutes les explications précises données en commentaires sont extrêmement intéressantes pour moi néophyte :)) je vous lis attentivement chaque mois ( surtout quand il s’agit de PEA et etf (pour le moment )) merci pour votre travail !!!

Bonsoir Anne,

Merci beaucoup pour votre commentaire et tantmieux si les articles et réponses ont pû vous aider.

À bientôt

Matthieu

Bonsoir,

Comment calculez-vous la performance du PF en partant d’une part de 100€ et en le comparant au MSCI World?

J’aimerais obtenir le même type de courbe de performance que vous mais je ne parviens pas à trouver la méthode que vous utilisez. Pouvez-vous m’orienter vers un site ou tout autre explication de votre méthode?

Merci!

Bonjour Léo,

J’ai déjà expliqué la méthode dans les commentaires d’un autre reporting mais je ne me souviens plus lequel. Je compte écrire un article sur le sujet bientôt. Grosso modo il s’agit de la méthode de la valeur de part, peut-être que vous trouverez sur internet. Il s’agit de se mettre en base 100 au début et de recalculer chaque mois une nouvelle valeur de part en soustrayant les apports.

Que pensez vous du Lyxor MSCI Disruptive Technology ESG Filtered (DR) UCITS ETF LU2023678282, qui peut etre une bonne alternative à ARK INVEST ?

Je suis en train d’écrire un article sur les ETF thématiques, particulièrement ceux de Ishares. Je déconseille ceux de Lyxor et j’expliquerai pourquoi. L’article devrait arriver en fin de semaine.

bonjour,

merci pour tout tes renseignements,

j’aimerai investir dans des etf pour une durée de 8 ans en mettant 200E/mois avec ta vision et ton analyse.

j’ai un Pea avec amundi msci emu higt dividend ucits, amundi pea msci emerging markets, lyxor stoxx europe select dividend 30, lyxor ucits pea ftse epra/nareit.

Est ce qu’il faut que je change( début d’année). J’aime bien les dividendes……..

En te remerciant

Bonsoir,

Tous vos ETF sont sous-performants d’une part à cause des valeurs qui sont principalement Européennes et exclusivement high yield, d’autre part car le frottement fiscal des dividendes pèse lourd sur la performance et esr inutile tant que vous n’avez pas besoin de revenus. Donc oui il serait probablement mieux de vous séparer de vos ETF.

Bonjour Matthieu,

Merci pour tous vos conseils.

Je viens d’ouvrir un PEA et je souhaite répartir mon portefeuille de cette façon :

(40%) Amundi sp500 (FR0013412285)

(20%) Lyxor Nasdaq 100 (FR0011871110)

(40%) ETF MSCI WR (LU1681043599)

Qu’en pensez-vous ? est-il préférable de plaçer sur europe MSCI technologie, Europe houshold good plutôt que MSCI WR ?

Merci d’avance pour votre réponse

Bonjour Romain,

Le but du portefeuille est justement de remplacer le MSCI World (qui contient toutes les zones du monde) par une composition d’ETF différents. Le rajouter dedans n’a donc pas d’intérêt et ferait de la redondance.

Bonjour Matthieu,

Tout d’abord, merci pour votre blog et la qualité du contenu proposé !

Je réfléchis à la répartition suivante sur PEA :

Amundi ETF PEA S&P 500 UCITS ETF 50%

Amundi ETF PEA Nasdaq 100 UCITS ETF 10%

Lyxor Russell 1000 Growth UCITS ETF – Acc 5%

BNP Paribas Easy MSCI Europe SRI S-Series 5% Capped UCITS ETF EUR Acc 20%

Amundi ETF PEA MSCI Emerging Asia UCITS ETF 15%

Le portefeuille est très exposé à la tech US – correspondant à une prime de risque tant le secteur semble surperformé.

Je coupe une exposition à certains pays émergents (AM latine par ex) peu transparents et avec une performance relative, au Japon dans lequel « je ne crois pas ».

Je coupe également d’autres pays (canada, Australie…), d’après votre répartition proposée, je comprends que ce n’est pas, à priori, préjudiciable.

Que pensez-vous de EUR S-Series ? la formule semble être intéressante et offre une bonne diversification pour les large Cap EUR.

Merci

Bonjour Bruno,

Le gros problème des ETF Europe est la cyclicité de l’économie et le gros manque de valeurs technologiques. Votre ETF ISR ne résout donc aucunement le problème et va sous performer, c’edt pour cela que j’ai privilégié des ETF sectoriels dans mon portefeuille type ETF.

Bonjour Matthieu,

A combien estimez-vous le rendement de votre portefeuille ETF sur 20 ans ? (en se basant sur les performances passées)

Bonne journée

Bonjour Quentin,

Les performances passées ne font pas les performances futures. Mais je pense que ce type de portefeuille peut surperformer en moyenne le MSCI World de 2% par an, ce qui donne une espérance de gain de 9-10% par an au lieu de 7-8%.

Bonjour,

Déjà, un grand merci pour cet article très instructif et qui donne de très bons conseils pour structurer son portefeuille PEA.

J’ai une question concernant la stratégie évoquée lors des renforcements mensuels.

Dans l’article, vous conseillez de renforcer:

– lorsque le marché est haussier, les valeurs agressives car ce sont elles qui ont le meilleur rendement (en général, les valeurs de croissance)

– lorsque le marché est baissier, les valeurs défensives car ce sont elles qui s’en sortent le mieux

Peut on dire que cette approche est une approche « Momentum », à savoir qu’on essaye de suivre et de se faire porter par la tendance d’un secteur pour en profiter le plus possible?

Dans d’autres articles que j’ai pu lire ailleurs, une autre technique était préconisée pour les secteurs faiblement corrélées (actions/obligations par exemple, peut être aussi actions croissance/ actions value):

– lorsqu’un secteur augmente fortement, il vaut mieux investir dans celui qui sous performe. Celui qui performe va, à un moment donné, corriger car il est sur évalué. Acheter ce marché lorsqu’il monte fortement présente le risque de payer cher un actif qui risque de diminuer ensuite

– et ainsi, lorsqu’un secteur diminue (ou n’augmente pas), il vaut mieux investir dedans car, alors, on n’achète pas cher ce secteur et quand son cycle repartira, on surperformera

Peut être n’ai je pas tout compris mais cette dernière méthode me semble être à l’opposé de la méthode préconisée dans l’article.

Pourtant, ces 2 méthodes semblent faire sens toutes les 2.

Pouvez vous m’éclairer sur ce point?

Merci

Bonjour,

Il s’agit plutôt d’une approche suivi de tendance que Momentum. La tendance est le fait d’être en mouvement haussier ou baissier, alors que le Momentum représente la force de cette tendance.

Pour votre deuxième remarque, la value sousperforme depuis presque 20 ans. Cela signifie donc qu’en appliquant cette méthode vous auriez renforcé à la baisse pendant 20 ans. Cela va à l’encontre de l’approche Momentum (et qui fonctionne depuis des décennies) qui indique que ce qui monte continue de monter et ce qui baisse continue de baisser.

A titre personnel j’ai fais mes plus gros gains sur des actions en tendance haussière et mes plus grosses pertes sur des renforcements à la baisse.

Bonjour Matthieu,

Pouvez-vous m’expliquer les raisons pour lesquelles il est recommandé de conserver une proportion US / EUR / UK etc similaire à celle du MSCI même si on investit dans plusieurs ETF différents? Uniquement parce que c’est « représentatif » ? Ou y a t-il une logique de performance derriere ?

Merci.

Dominique

Bonjour,

J’aimerais savoir si vous pensez réviser votre portefeuille etf pour février 2021 ou si les etf mentionnées ici pour le mois de décembre restent inchangés? De plus au vu du contexte américain avec la présidence de Joe Biden (ayant tous les pouvoirs) et les premières conséquences de son agenda politique, pensez vous qu’il faut progressivement retirés ces parts US?

Enfin pensez vous qu’il puisse être judicieux d’investir dans des etf pea focalisés sur les matières premières? (en particulier avec la montée d’élargir les énergies dites propres (électrique au lieu du pétrole) et vertes (éolien/solaire au lieu du nucléaire)

Je sais que ça fait beaucoup de questions mais le contexte américain ne me rassure pas du tout par rapport à mes investissements.

Merci d’avance.

Bonsoir,

Les Etats-Unis sont la zone avec la meilleure croissance et visibilité des pays développés. S’il faudrait retirer son argent d’un endroit, ça serait clairement de l’Europe. Il ne faut pas écouter tous les bruits autour de vous et rester concentré sur les fondamentaux des zones économiques. Investissez chaque mois sur un simple ETF sans vous poser de questions et vous ne serez pas déçu à LT du résultat.

Il n’existe pas d’ETF matière première en PEA et de toute façon il est déconseillé d’y investir. Les ETF achètes des futures et non les matières au réel, ce qui implique de nombreux risques et un non suivi du cours de manière précise. Ils n’ont par ailleurs pas de fondamentaux donc n’ont pas de raison particulière de monter à LT.

Si vous n’êtes pas serrein avec vos investissements, c’est peut-être que vous êtes trop investi en bourse et n’avez pas assez de cash ou d’investissements plus surs.

Bonjour matthieu, quand tu dis « S’il faudrait retirer son argent d’un endroit, ça serait clairement de l’Europe. » est ce que l’on peut sous entendre qu’il vaille mieux investir dans des ETFs MeguaTrend sur Cto plutôt que dans des sectoriels européens sur Pea ? car je dois dire que c’est ma question du moment..

J’oublie les sp500/Nasdaq car je pense qu’ils vont finir par se faire corriger sérieusement et sont bien trop haut.

Bonjour Steven,

Les ETf sectoriels et les ETf megatrend n’ont rien à voir. Les sectoriels n’investissent qu’en Europe, c’est donc très limité en terme de diversification et de performance (et aussi de valeur de croissance). Les ETf megatrend sont mondiaux, majoritairement constitués d’US et d’un peu de Chine, de Japon etc. La performance a donc des chances d’être largement supérieure.

Soyons honnête, l’Europe est une zone économique en déclin. Il reste quelques belles entreprises, c’est indéniable, mais pas de quoi la surpondérer.

Bonjour,

Tout d’abord merci pour vos conseils et le contenu de ce blog très enrichissant !

Je viens d’ouvrir un PEA et j’aimerai avoir votre avis sur cette répartition :

30% – Amundi ETF PEA Nasdaq 100 UCITS ETF

30% – Amundi ETF PEA S&P 500 UCITS ETF

10% – Amundi ETF PEA MSCI Emerging Markets UCITS ETF

10% – Lyxor STOXX Europe 600 Healthcare UCITS ETF

10% – Lyxor STOXX Europe 600 Personal & Household Goods

10% – Lyxor STOXX Europe 600 Technology UCITS ETF

Merci pour vos retours !

Bonjour Derf,

Oui en effet ce portefeuille est intéressant, je remplacerais juste votre ETF Emergent (qui est trop global et qui investit dans tous les pays émergents) par l’ETF d’Amundi PAASI qui investit uniquement sur les pays émergents d’Asie (on est donc moins pollué par l’Afrique et l’Amérique Latine qui ont une piètre performance).

J’ai écrit un article complet sur le sujet : https://etre-riche-et-independant.com/investir-etf-pays-emergent-bourse

Bonsoir Matthieu,

Que pensez-vous de la répartition ci-dessous :

World : 40%

Asie (PAASI) : 30%

Russie (PRUS) : 10%

Lyxor STOXX Europe 600 Technology : 10%

Lyxor STOXX Europe 600 Health : 10%

merci d’avance, bonne soirée

Bonsoir Romain,

Le World contient déjà des actions Européennes, le plus logique serait donc de la remplacer par un ETF US only comme le S&P500 d’Amundi (PE500).

Ensuite votre exposition à l’Asie est peut-être trop élevée (20% est suffisant je pense) ce qui implique un risque.

Merci pour ce retour rapide.

Effectivement, mais je prenais ces 2 ETF europe pour me hedge, comme vous l’expliquez dans votre section ‘portefeuille passif’

Au final, ce que vous me proposez est similaire, avec US à la place d’Europe (puisque World a déjà bcp d’US, ajouter S&P500 en ajoute encore +) ; n’est ce pas trop avoir d’US (meme s’ils perf très bien jusque là)

Je conçois pour l’Asie, 30 étant clairement le max ; disons que j’allège à 20, vous mettriez quoi pour les 10 derniers ?

Non j’ai dit que le mieuw était de remplacer votre ETF world par un ETF S&P500.

Dans la logique il faudrait faire 60% US, 20% Europe, 20% Asie grosso modo pour respecter les pondérations mondiales

Merci, je comprends mieux!

Bonjour,

Une petite question, quelle est la différence entre l’ETF SP500 classique de chez Amundi ( PE500 ) et le daily hedged P500H ? Avantage/Inconvénients ?

Et du coup pourquoi avoir préféré l’un par rapport à l’autre.

Cordialement

Bonsoir,

L’ETf que vous proposé est hedgé, c’est à dire qu’il protège contre les effets de change (contrairement à la version classique). Néanmoins le hedge a un coût, avec généralement des frais de gestion plus élevés. Je suis personnellement plus confiant sur le dollar que sur l’euro à long terme, je trouve donc que le hedge est inutile.

Bonjour Matthieu,

À nouveau, félicitations pour ces nombreux articles de qualité.

Ma question de novice risque d’en étonner plus d’un : lorsqu’on parle de répartition en % du portefeuille, doit-on se baser sur le nombre d’action détenues ou sur leur valeur ?

Merci par avance pour votre réponse.

Bonjour Romain,

Pour calculer une répartition en pourcents on parle toujours en valeur. La pondération d’une action est l’investissement global sur cette action / valeur totale du portefeuille

Bonjour Matthieu,

Tout d’abord merci pour la richesse des informations de votre site !

J’aurais voulu votre avis sur mon PEA avec investissement lissé sur 24 mois en achetant la même sommes chaque mois avec cette répartition, placement LT :

PEA démarré en Novembre 2020 :

– 45% ETF Lyxor SP500

– 15% ETF Lyxor NASDAQ100

– 10% ETF BNP Paribas Easy Stoxx EUROPE 600

– 10% ETF Stoxx Europe 600 TECHNOLOGY

– 12% ETF MSCI Emergent Chine PAASI

– 8% ETF Lyxor PEA JAPAN TOPIX Hedged

Merci par avance pour votre réponse.

Bonjour Mathieu,

Selon moi l’ETf Europe et Japon n’apportent rien. De manière indicielle cela fonctionne mal avec ces zones qui sont blindées de cycliques et d’entreprises sans croissance ni avenir. C’est pour ça d’ailleurs que pour l’Europe je ne propose que des secteurs.

Pour le Japon en plus la version hedgée est à éviter car la devise Japonaise (le yen) est considérée comme solide et c’est presque le seul avantage de la zone.

Si je dois transformer mon portefeuille, il faut mieux investir modifier comme ceci ?

– 45 % ETF Lyxor SP500

– 15 % ETF Lyxor NASDAQ100

– 10 % ETF Stoxx Europe 600 TECHNOLOGY

– 6 % ETF Europe FOOD & B

– 6 % ETF Europe SANTE

– 12% ETF MSCI Emergent Chine PAASI

– 6 % ETF Lyxor PEA JAPAN TOPIX

Tu vois une cohérence ?

Merci

Je me rapprocherais plutôt du portefeuille passif avec :

40% Sp500

20% nasdaq

10% TNO

10% HLT

10% PHG

10% PAASI

Bonjour Matthieu,

Tout d’abord merci pour toutes ces informations, une mine d’or !

Pour simplifier ma gestion, diminuer les frais et être un peu plus agressif sur la partie US, je pensais repartir mon portefeuille ainsi :

MSCI world : 50%

SP500 : 40%

PAASI: 10%

J’hésite pour splitter le SP500 pour rajouter du nasdaq également. Qu’en pensez-vous?

Bonjour

Dans ce cas je ferais plutôt 80% ETF World, 10% Nasdaq et 10% Asie.

Le World et le S&P500 sont relativement proches puisque le World est composé à 65% d’US. Il n’est donc pas forcément pertinent de posséder les deux.