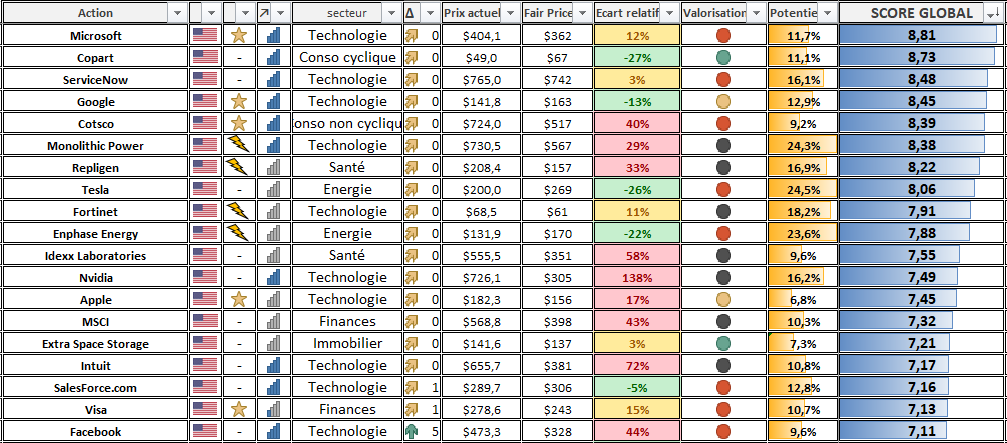

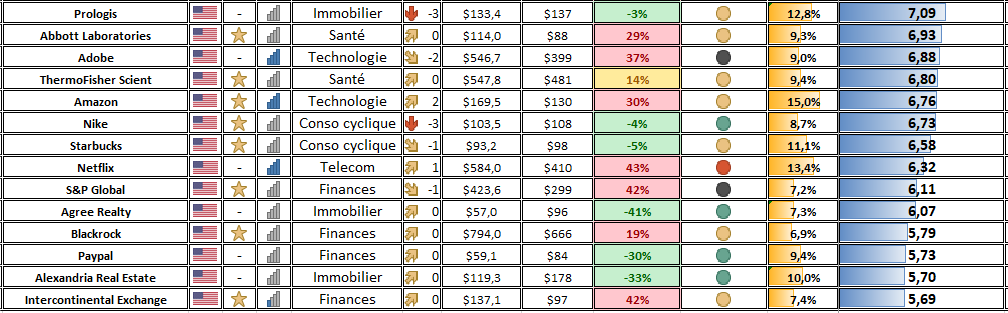

Le rôle principal de mon screener est d’attribuer une note globale sur 10 à chaque action afin de les classer de la « meilleure » (bon score) à la « moins bonne » (mauvais score) en combinant de nombreux critères de l’analyse fondamentale.

L’objectif est de mettre en lumière les actions dont les fondamentaux sont exceptionnels et dont le potentiel de croissance à long terme permettra d’obtenir la performance boursière la plus élevée possible.

Screener action bourse CTO Février 2024

Calculs des scores du Screener

Pour comprendre quels critères sont utilisés afin d’arriver au score global, vous pouvez consulter cet article qui détaille la combinaison de tous les aspects analysés.

Calcul du Fair Price

Le Fair Price (ou juste prix) représente le prix que l’entreprise devrait valoir aujourd’hui en se basant sur plusieurs critères de valorisation. Ces critères comparent la valorisation actuelle de l’entreprise avec sa valorisation moyenne dans le passé (on regarde donc ici un écart de valorisation en relatif). J’utilise notamment une combinaison du PER historique de l’entreprise, du PSR, de sa variation de prix sur la dernière année, de son levier financier, ainsi que quelques autres critères maison. Idéalement il faut donc chercher à acheter des actions dont le prix n’est pas trop supérieur au fair price.

Niveau de Valorisation

Le niveau de valorisation permet de savoir si l’entreprise se paye cher en absolu (une valeur peut être sous son fair price calculé plus haut mais avoir tout de même des ratios de valorisation élevés). On regarde donc ici son niveau de prix absolu en utilisant une combinaison de différents ratios (PER, PSR et PEG).

Il se traduit ici par une pastille de différente couleur (vert = pas cher / noir = très cher)

![]()

Cela permettra de voir rapidement quelles seront les entreprises qui seront les plus sensibles aux hausses des taux d’intérêts.

Calcul du Potentiel moyen annuel

Le potentiel correspond à l’espérance de gain annuel moyen de l’entreprise en prenant en compte sa croissance (chiffre d’affaires et bénéfices) ainsi que son niveau de dividende. On peut donc directement le comprendre comme la performance annuelle espérée en Total Return de l’entreprise. Cette valeur est directement à comparer avec les fameux ~8% de performance moyenne annuelle des grands indices boursiers sur le long terme.

Force acheteuse

La force acheteuse correspond à un Momentum court terme (durée de 1 ans) de l’action en relation avec un indice de référence. L’indicateur correspond à une jauge de 4 barres qui va de 0 à 4. Plus la performance de l’entreprise est élevée par rapport à son indice de référence, plus la jauge est remplie.

![]()

Pour l’Europe, l’indice sélectionné est le MSCI World. Pour les US, c’est le S&P500.

Il est régulièrement observé que lorsque le Momentum court terme d’une entreprise est mauvais, elle continue de sous performer pendant un moment alors qu’à l’inverse, lorsque son Momentum est bon, il continue de durer.

L’idée est donc d’éviter d’acheter des entreprises qui ont une force vendeuse temporaire (moins de 2 barres) et de privilégier les actions avec une force acheteuse élevée (3 barres ou plus). 2 barres étant proche du neutre, à savoir la performance de l’indice.

Variation de classement

Le screener affiche pour chaque entreprise la variation de classement (en score global) par rapport au mois dernier. Les causes qui peuvent modifier le classement sont :

-la remise à jour des fondamentaux suite aux publications

-la variation de momentum d’un mois à l’autre (qui a un impact dans le screener)

Remarque Générale

D’une manière générale, il faut bien avoir en tête qu’une décote importante est souvent signe de risque. Il ne faut donc pas forcément sauter sur l’occasion tête baissée. Le marché n’est pas « aveugle » et s’il applique une décote persistante à une entreprise, il y a peut-être une raison fondamentale derrière. Si une action est très décotée (supérieure à 25%, hors cas de crise évidemment car ce n’est pas vrai si tout le marché est à -25) il faut donc se méfier ou avoir vraiment confiance pour renforcer.

L’indicateur le plus important est également à mon sens la qualité des fondamentaux (score global) et non la valorisation court terme d’une action (fair price). Il vaut parfois mieux surpayer une entreprise de qualité plutôt que de sous-payer une entreprise en déclin.

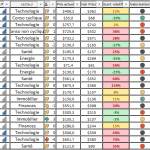

Voici enfin ce que cela donne sur mon CTO DEGIRO (prix des actions au 17/02/2024) :

Dans l’utilisation du screener, on pourrait imaginer vendre toutes les entreprises en dessous d’un certain score car cela signifie que leurs fondamentaux ne sont pas suffisamment bons. On pourrait par exemple fixer cette limite à 6 ou 7/10 pour ne conserver que les meilleures entreprises. De cette manière, le screener serait utilisé de manière totalement factuelle sans aucun biais émotionnel.

Les étoiles correspondent à mes valeurs préférées, jugées les plus qualitatives et les moins spéculatives/volatiles (long historique de performance, bigcaps bien établies). Cela correspondrait aux valeurs que je privilégierais si je devais composer un portefeuille minimal en ne sélectionnant que quelques entreprises dans la liste. Ce sont également les valeurs que je compte renforcer en priorité dans ce contexte incertain de remontée des taux.

Les éclairs correspondent aux entreprises que je considère comme un champion en devenir (uniquement pour mes mid & small préférées), c’est-à-dire que je pense (indépendamment du niveau de valorisation) que l’entreprise aura un brillant parcours boursier sur le long terme et sera une success story (malgré un risque de volatilité non négligeable sur le cours de bourse) et que tous les aspects fondamentaux (croissance, qualité du bilan, rentabilité) sont excellents.

Changements du mois :

Les fondamentaux des entreprises seront tous mis à jour le mois prochain avec les dernières publications annuelles.

Si vous souhaitez ouvrir un CTO chez DEGIRO en utilisant mon lien de parrainage, contactez moi à etre.riche.et.independant@gmail.com ou passez directement par le premier lien présent sur cette page. Vous ne gagnerez rien mais je toucherais une petite commission à l’ouverture de votre compte, c’est un bon moyen de me remercier si le site ou l’article a pu vous aider.

Date Publication : 17/02/2024

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matthieu, avez vous ou jeter un oeil aux resultats des foncières notamment O sortis hier?

Bonjour Flow

Oui j’ai regardé rapidement. Les résultats sont globalement proches des estimations, pas de grosses surprises, et je trouve qu’ils sont plutôt bons.

Encore une année de croissance des AFFO/action, même si celle-ci est assez faible. Les taux d’occupation sont toujours quasiment au maximum (un peu moins de 99%), et O arrive encore à trouver des projets rentables, ce qui est rassurant, et peut-être qu’en poursuivant son développement en Europe cela pourrait durer longtemps (j’ai pu lire des partenariats avec Décathlon 🙂 ). Son Spread vs le taux sans risque n’a pas évolué non plus depuis la période de hausse des taux, ce qui est plutôt positif et montre qu’elle n’est pas particulièrement fragilisée.

Elle a acquis Spirit a un bon prix et a su se financer sans trop augmenter sa dette via l’introduction de nouvelles actions, ce qui était selon moi la bonne chose à faire actuellement.

Je pense que je vais encore renforcer prochainement, mais ça sera ensuite une ligne complète car ma position sera suffisamment grande.

Oui faible croissance mais croissance tout de même, elle est grosse on ne peut plus s’attendre à une croissance folle… L’acquisition de Spirit avait fait parler mais ca se passe plutot bien.

O est ma plus grosse ligne, jai aussi essex, mid, prologis, agree et alexandria. Ca represente une part importante de mon portefeuille maintenant aussi, j’ ai renforcé assez fort car les marchés sont tous sur des sommets et j’ai preferé flécher sur ce secteur.

Va falloir se calmer maintenant 😀

J’ai fait pareil et je pense continuer encore un peu. Les marchés ne sont pas sur un creux ultra attractif contrairement aux reits. Nous avons le temps devant nous, donc potentiellement de nombreuses années pour ensuite ré équilibrer le portefeuille (entre ETF et REIt par exemple). À l’inverse, peut-être que dans 1 ou 2 ans il sera trop tard pour profiter du trou d’air actuel.

Bonjour Matthieu

As tu un avis sur Essential Properties EPRT, mid cap triple net, un peu similaire à Spirit et Agree Realty ?

Cordialement,

Bonjour Gilles

L’historique est beaucoup trop faible comme l’IPO de la société est récente. Du coup on ne sait pas vraiment la qualité des dirigeants, comment l’entreprise se comporte en période de crise etc…

La notation financière n’est pas géniale (BBB-). Le rendement est plus faible que sur O et ADC avec un risque plus élevé, sans que la croissance soit pour autant meilleure. La volatilité est également élevée avec un béta > 1

Je ne vois donc pas trop d’intérêt à l’investissement.

Je viens d’ajouter equity résidentiel pour terminer mes achats sur le residentiel. Je trouve que c est plutot solide comme société.

Bonjour j’ai longtemps hésité en ce qui concerne les reits résidentiel et je suis arrivé à ce portif :

ESS pour son historique et son prix actuel

MAA pour les memes raisons

CPT pour le prix et la diversification géographique

et un pari plus risqué NRXT.

nxrt

Bonjour Matthieu, merci encore pour tout ces précieux conseils.

Je voulais t’écrire pour te poser une question.

J’ai entendu parler de potentiel ETF basés sur la crypto monnaie qui pourraient etre éligibles via PEA ou compte titre. Est-ce que tu as des infos sur le sujet ? Ca existe déjà ? Penses tu que ce, si ça existe, ce sera éligible via des plateforme comme investore du CA ou autre ?

Et enfin, serais-ce un choix judicieux ou au contraire comme la crypto fluctue beaucoup, ne vaut il pas mieux investir directement sur une monnaie ?

Merci pour tout et bonne continuation

Bonsoir,

Mon avis sur les crypto est expliqué en détail ici : https://etre-riche-et-independant.com/pourquoi-je-nachete-pas-bitcoin

Un ETF crypto n’a pour moi aucun sens, et encore pire si on devait y passer de manière indirecte via un swap. Déjà vous n’investissez pas réellement sur de la crypto mais sur des actions dont le cours est censé être corrélé à la crypto (ce qui est déjà une différence majeure). Dans le cas d’un ETf à SWAP, vous investissez sur des actions qui n’ont rien à voir, qui répliqueraient elles-mêmes des actions corrélées aux crypto qui elles même devraient suivre les crypto. C’est une usine à gaz.

Personnellement je reste très loin des crypto et je m’en porte bien.

Bonjour Matthieu

A votre avis , est-il encore opportun de se positionner sur l’action Nvidia ??

Ou bien est-elle trop chère ??

Merci pour vos commentaires toujours très clairs et pertinents

Jluc

Bonjour Jean-Luc

Je pense que vous vous en doutez un peu 🙂

Même en supposant une croissance de 80% des résultats sur 2024 (ce qui est déjà une fourchette très haute, mais bon personne ne sait à quelle vitesse peut évoluer les résultats poussés par la vague IA), l’entreprise se payerait 35x les profits et le cash-flow 2024, ce qui est déjà élevé. Si la croissance est 2 fois plus faibles que prévue (donc 40% de croissance ce qui est déjà beaucoup), le PER serait d’environ 50. Si la croissance est encore plus faible…

Bref, c’est donc très spéculatif. Evidement si Nvidia réalise vraiment 80% de croissance /an sur les 5 ans à venir, ce n’est pas cher du tout au prix actuel. Mais à nouveau, personne ne le sait. C’est pour ça que je préfère me positionner sur un ETF Nasdaq, comme ça je n’ai pas à faire de pari ou d’hypothèses.

Bonsoir Matthieu

Effectivement, je me doutais ( un peu de la réponse…

De toute façon je suis déjà positionné sur un ETF Nasdaq .

Merci encore et bon week-end

Jluc

Prologis prend une belle claque aujoud’hui apres resultat…

En effet, point d’entrée intéressant car elle ne baisse vraiment pas régulièrement.