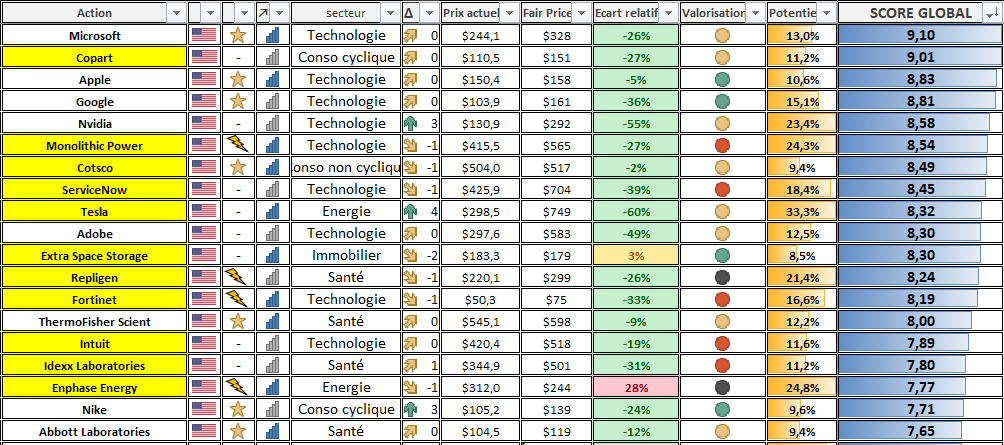

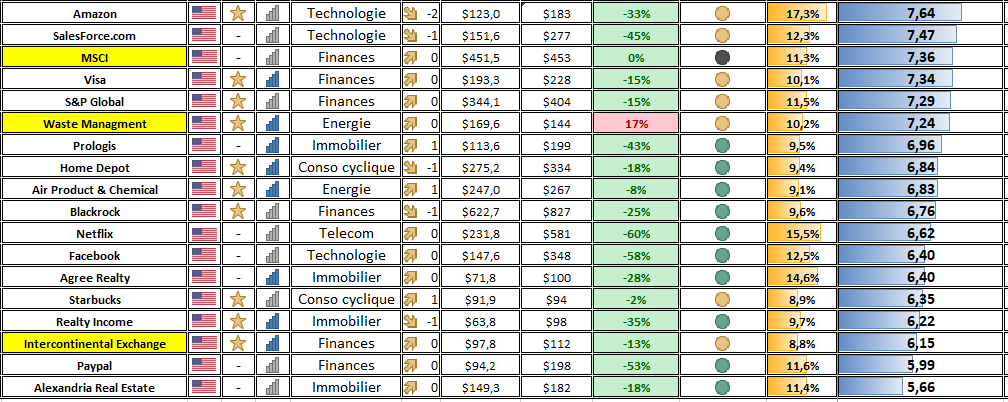

Le rôle principal de mon screener est d’attribuer une note globale sur 10 à chaque action afin de les classer de la « meilleure » (bon score) à la « moins bonne » (mauvais score) en combinant de nombreux critères de l’analyse fondamentale.

L’objectif est de mettre en lumière les actions dont les fondamentaux sont exceptionnels et dont le potentiel de croissance à long terme permettra d’obtenir la performance boursière la plus élevée possible.

Screener action bourse CTO Septembre 2022

Calculs des scores du Screener

Pour comprendre quels critères sont utilisés afin d’arriver au score global, vous pouvez consulter cet article qui détaille la combinaison de tous les aspects analysés.

Calcul du Fair Price

Le Fair Price (ou juste prix) représente le prix que l’entreprise devrait valoir aujourd’hui en se basant sur plusieurs critères de valorisation. Ces critères comparent la valorisation actuelle de l’entreprise avec sa valorisation moyenne dans le passé (on regarde donc ici un écart de valorisation en relatif). J’utilise notamment une combinaison du PER historique de l’entreprise, du PSR, de sa variation de prix sur la dernière année, de son levier financier, ainsi que quelques autres critères maison. Idéalement il faut donc chercher à acheter des actions dont le prix n’est pas trop supérieur au fair price.

Niveau de Valorisation

Le niveau de valorisation permet de savoir si l’entreprise se paye cher en absolu (une valeur peut être sous son fair price calculé plus haut mais avoir tout de même des ratios de valorisation élevés). On regarde donc ici son niveau de prix absolu en utilisant une combinaison de différents ratios (PER, PSR et PEG).

Il se traduit ici par une pastille de différente couleur (vert = pas cher / noir = très cher)

![]()

Cela permettra de voir rapidement quelles seront les entreprises qui seront les plus sensibles aux hausses des taux d’intérêts.

Calcul du Potentiel moyen annuel

Le potentiel correspond à l’espérance de gain annuel moyen de l’entreprise en prenant en compte sa croissance (chiffre d’affaires et bénéfices) ainsi que son niveau de dividende. On peut donc directement le comprendre comme la performance annuelle espérée en Total Return de l’entreprise. Cette valeur est directement à comparer avec les fameux ~8% de performance moyenne annuelle des grands indices boursiers sur le long terme.

Force acheteuse

La force acheteuse correspond à un Momentum court terme (durée de 1 ans) de l’action en relation avec un indice de référence. L’indicateur correspond à une jauge de 4 barres qui va de 0 à 4. Plus la performance de l’entreprise est élevée par rapport à son indice de référence, plus la jauge est remplie.

![]()

Pour l’Europe, l’indice sélectionné est le MSCI World. Pour les US, c’est le S&P500.

Il est régulièrement observé que lorsque le Momentum court terme d’une entreprise est mauvais, elle continue de sous performer pendant un moment alors qu’à l’inverse, lorsque son Momentum est bon, il continue de durer.

L’idée est donc d’éviter d’acheter des entreprises qui ont une force vendeuse temporaire (moins de 2 barres) et de privilégier les actions avec une force acheteuse élevée (3 barres ou plus). 2 barres étant proche du neutre, à savoir la performance de l’indice.

Variation de classement

Le screener affiche pour chaque entreprise la variation de classement (en score global) par rapport au mois dernier. Les causes qui peuvent modifier le classement sont :

-la remise à jour des fondamentaux suite aux publications

-la variation de momentum d’un mois à l’autre (qui a un impact dans le screener)

Remarque Générale

D’une manière générale, il faut bien avoir en tête qu’une décote importante est souvent signe de risque. Il ne faut donc pas forcément sauter sur l’occasion tête baissée. Le marché n’est pas « aveugle » et s’il applique une décote persistante à une entreprise, il y a peut-être une raison fondamentale derrière. Si une action est très décotée (supérieure à 25%, hors cas de crise évidemment car ce n’est pas vrai si tout le marché est à -25) il faut donc se méfier ou avoir vraiment confiance pour renforcer.

L’indicateur le plus important est également à mon sens la qualité des fondamentaux (score global) et non la valorisation court terme d’une action (fair price). Il vaut parfois mieux surpayer une entreprise de qualité plutôt que de sous-payer une entreprise en déclin.

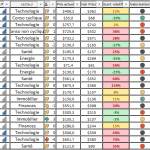

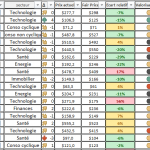

Voici enfin ce que cela donne sur mon CTO DEGIRO (prix des actions au 18/09/2022) :

Dans l’utilisation du screener, on pourrait imaginer vendre toutes les entreprises en dessous d’un certain score car cela signifie que leurs fondamentaux ne sont pas suffisamment bons. On pourrait par exemple fixer cette limite à 6 ou 7/10 pour ne conserver que les meilleures entreprises. De cette manière, le screener serait utilisé de manière totalement factuelle sans aucun biais émotionnel.

Les étoiles correspondent à mes valeurs préférées, jugées les plus qualitatives et les moins spéculatives/volatiles (long historique de performance, bigcaps bien établies). Cela correspondrait aux valeurs que je privilégierais si je devais composer un portefeuille minimal en ne sélectionnant que quelques entreprises dans la liste. Ce sont également les valeurs que je compte renforcer en priorité dans ce contexte incertain de remontée des taux.

Les éclairs correspondent aux entreprises que je considère comme un champion en devenir (uniquement pour mes mid & small préférées), c’est-à-dire que je pense (indépendamment du niveau de valorisation) que l’entreprise aura un brillant parcours boursier sur le long terme et sera une success story (malgré un risque de volatilité non négligeable sur le cours de bourse) et que tous les aspects fondamentaux (croissance, qualité du bilan, rentabilité) sont excellents.

Changements du mois :

RAS

Si vous souhaitez ouvrir un CTO chez DEGIRO en utilisant mon lien de parrainage, contactez moi à etre.riche.et.independant@gmail.com ou passez directement par le premier lien présent sur cette page. Vous ne gagnerez rien mais je toucherais une petite commission à l’ouverture de votre compte, c’est un bon moyen de me remercier si le site ou l’article a pu vous aider.

2 Possibilités d’achat intéressantes (j’essaye de proposer chaque mois 2 actions différentes du mois dernier)

En croisant les critères suivants : score élevé, décote (mais pas trop importante) ou légère surcote, bon potentiel, on pourrait acheter ce mois-ci par exemple :

Nike, Blackrock

Date Publication : 18/09/2022

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

On dirait que les soldes arrivent en avance cette année ! Perso je vais attendre un peu pour investir, je me trompe peut être mais j’ai quand même sérieusement la sensation que ça va chuter un peu plus fort encore.

Difficile de savoir quoi acheter dans tout ça, il y a des opportunités de partout

Merci Matthieu,

il y a une erreur sur le fair price de Tesla non?

Bonjour Arthur

Oui en effet, cela ne tient pas compte du split récent 1:3. Il faut donc diviser par 3 le fair price

Bonjour,

Que penser de Dell?

Merci.

Bonsoir

Dell n’a pas beaucoup d’intérêt à mon sens : aucune croissance du Chiffre d’affaires et des bénéfices depuis de nombreuses années, rentabilité très mauvaise avec des marges relativement faible, beaucoup de dette au bilan ce qui est très néfaste dans le domaine de la tech qui est gourmand en investissement. Je ne vois donc pas vraiment de point positif sur ce dossier (à part que c’est pas cher mais c’est logique étant donné les mauvais fondamentaux)

Jusqu’à présent, le marché baissait « gentiment », sans panique.

Là, on commence à sentir venir l’odeur du sang, c’est maintenant que les choses sérieuses commencent.

Les prochaines semaines risquent fort d’êtres sportives.

Les PER en Europe sont globalement en dessous de 12, et personne n’en veut … c’est pourtant maintenant qu’il faut acheter !

N’oubliez pas : c’est votre comportement dans les bear markets qui va influer sur votre performance à long terme, et si vous êtes à plus de 10 ans de votre phase de consommation de capital, ce qui se passe actuellement est une bonne chose (si vous avez de l’épargne et des liquidités à injecter bien entendu).

Je suis en phase avec vous Fred.

La question est de savoir si c’est déjà le bon moment pour accumuler ? Car au regard de différents indicateurs on a l’impression que ça va continuer à baisser dans les semaines à venir.

Bonjour Arnaud

Et qu’est-ce qui vous fait dire que les marchés vont continuer de baisser ?

Ce genre de raisonnement est justement tout ce qu’il ne faut pas faire : personne ne sait à l’avance quand une baisse et une hausse sont terminées. Peter Lynch et Warren Buffett par exemple en parlent très souvent dans leurs récits. À chaque fois qu’ils essayaient d’anticiper le marché, ils se trompaient.

Donc maintenant c’est pile ou face. Le mieux à faire est de commencer à renforcer dès maintenant (les prix sont déjà intéressants) et de continuer à le faire. Tantmieux si ça baisse car vos futurs apports renforceront à des prix encore meilleurs. Et si ça monte vite, vous n’aurez pas tout raté…

Bonjour Mathieu,

De nombreux indicateurs macros sont très mauvais et vont dans la même direction.

Certains supports ne sont pas encore touchés et je crains que certaines publications de résultats du T3 soient décevantes.

Je suis d’accord qu’il est impossible de timer le marché et de connaître le futur point bas.

Il y a de nombreuses belles valeurs que je souhaite renforcer et j’espère juste ne pas revenir trop tôt dessus.

C’est mon premier commentaire sur votre site que je consulte depuis un peu plus de 6 mois maintenant.

Je tenais à vous féliciter et vous remercier pour le travail accompli.

Bonjour Arnaud et merci pour votre retour positif sur mon site.

Mais il faut bien savoir que tous les indicateurs sont par nature toujours en retard, le marché essaye toujours d’anticiper.

Je ne cherche pas à dire que la baisse est finie et qu’il faut acheter. Mais simplement qu’il est totalement impossible de le savoir. C’est la chose la plus dure quand on investit. Personne ne vient jamais nous faire une tape sur l’épaule en nous disant : c’est bon le point bas est touché il faut y aller maintenant. On nage constamment dans le brouillard. Seule la performance de long terme est plus ou moins régulière, tout le reste n’est qu’inconnu

Arnaud

Pour rebondir sur ce que vient de dire Matthieu, attention je ne fais aucune prévision, juste une constatation.

Quand les marchés baissent, mon allocation action vs. (obligations + cash) diminue en actions par rapport à sa cible, donc j’achète ou j’équilibre vers les actions.

Quand les marchés montent, mon allocation action vs. (obligations + cash) augmente en actions par rapport à sa cible, donc j’achète ou j’équilibre vers les obligations + cash.

J’agis simplement en réaction, selon ce que me dit mon allocation d’actifs par rapport à sa cible, de façon automatique, sans prévisions ni jugement.

Donc en ce moment, je suis acheteur d’ETF actions, probablement aussi début octobre avec mon épargne mensuelle.

Et si ça rebondit dans 3 mois, et bien je referai des liquidités, toujours par le simple principe de l’équilibrage de mon allocation d’actifs.

Bonjour Fred,

Merci pour ce partage d’expérience.

Je vais également commencer à racheter de l’ETF S&P 500 très prochainement.

Pourquoi pas un world tout simplement et pour etre diversifier ?

Avec la chute de l’euro, l’ETF SP 500 n’a quasiment pas baissé depuis le début de l’année, c’est dommage

Interessant votre remarque sur le comportement en Bear Market, je n’ai aucun pb à investir en Bear market (j’y vois une performance futur) mais mon pb c ‘ est comment gérer l’investissement : injecter des liquidités toutes les semaines ou en fonction de la baisse (+2000% à chaque -2% par exemple). C’est ça qui me semble le plus difficile à gérer.

En tout cas je vais renforcer uniquement mes etf (sp 500 et surtout world pour etre diversifier), je ne referai pas l’erreur du stock pickiéng qui est bcp plus compliqué à renforcer en baisse et dur psychologiquement je trouve

Qu’en pensez vous Fred? Quelle est votre expérience?

Vincent

Je pense que celui qui investit en ETF ne se pose pas toutes ces questions car il doit faire un apport régulier tous les mois que le marché soit haut ou bas, c’est la vertu des ETF, une régularité sur le LT.

En revanche pour ce qui est du stock-picking, c’est plus compliqué ou pas, sans parler des smalls que je ne prends presque jamais, l’investissement doit se faire sur des replis marqués du marché et je réalise toujours cela sur 3 phases de repli, la première question que je me pose c’est qu’elle est la première zone d’accumulation à la baisse ou la valeur désirée me semble être une belle entrée, puis une 2ème, puis une troisième, si je prends par exemple la valeur Adobe qui est relativement chère, je trouve actuellement une 1ère zone intéressante car elle est revenue sur une valorisation de mars 2020, l’achat est donc pour moi opportun à 30% de l’investissement dédié, il restera 2X30% à investir si le marché corrige encore plus, mais si il y a un retournement, je serais dans le train à 30%, c’est déjà ça.

Donc pour toutes les valeurs désirées il faut procéder de la même façon, actuellement je ne vois qu’Adobe qui est pour moi sur un support opportun, les autres j’attends encore, en revanche je n’attends pas pour investir chaque début de mois sur mes 2 ETF, CW8 et S&P500H, car grâce à eux je serais quoi qu’il arrive dans le train.

Personne ne sait comme le précise Matthieu ce que sera l’avenir proche, la seule et vrai question est: à combien seriez vous prêt à acheter une valeur X, en fonction de votre approche personnelle, des fondamentaux, de la conjoncture etc….Quand la valeur arrive dans cette zone, acheter une 1ère ligne de 30%.

En revanche ce que l’on sait, c’est que sur le long terme, on est toujours gagnant, presque quel que soit l’entrée, pour reprendre Adobe par exemple, dans 10 ans elle sera certainement très au dessus de sa valorisation actuelle, mais dans 1 an peut-être pas.

Je dois préciser tout de même que j’ai pris Adobe comme exemple mais je n’en possède pas et n’en possèderai pas, au vu de mon âge ,58 ans, ma stratégie se tourne plus vers les valeurs Aristocrats USA, mais c’était pour l’exemple d’une valeur massacrée ces derniers temps.

Beau week-end

Vincent

Ma remarque sur les bear market se comprend facilement:

– il y a ceux qui paniquent et qui vendent, ceux là auraient du être moins agressifs dans leur allocation en actions (mais c’est toujours plus facile d’estimer sa tolérance au risque quand le marché n’est pas en baisse).

– ceux qui ne font rien et patientent, c’est déjà une très bonne chose.

– ceux qui profitent de l’occasion pour acheter, ceux là seront récompensés (mais c’es très dur émotionnellement).

Ceci étant dit, comme précisé par Gérard ci dessus, ces périodes boursières sont bien plus faciles à gérer quand vous êtes un investisseur indiciel (enfin c’est mon avis). Quand vous êtes investis sur une sélection de titres, en plus de la volatilité, vous avez le risque que certains titres ne remontent jamais, ou dans très longtemps. Avec un portefeuille indiciel, vous n’avez qu’à supporter la volatilité, car les titres qui ne remonteront jamais ou dans longtemps seront sortis de l’indice (ou bien leur poids diminuera fortement).

Une remarque au passage, selon moi ça n’a pas beaucoup de sens d’avoir en portefeuille un ETF MSCI World (qui est déjà à 70% du SP500) et un ETF SP500 qui va encore renforcer la position globale sur les US. Je ne connais ni vos objectifs, ni votre patrimoine, ni la taille de votre portefeuille … mais j’aurais tendance à ne retenir que l’ETF MSCI World, qui ne misera pas tout sur les US (dont les valorisations sont toujours très élevées) et sur le dollar (risque de devise non hedgé). Ceci étant dit, vous faites ce qu’il vous semble le mieux.

Pour finir, vous vous demandez » comment gérer l’investissement : injecter des liquidités toutes les semaines ou en fonction de la baisse ? ». Ca, c’est votre stratégie d’investissement préparée à l’avance qui doit vous le dire, pas les émotions que vous ressentez à l’instant et qui vont vous jouer des tours ! Pour ma part, c’est très simple : mon allocation cible est x% actions + Y% non actions (cash/obligations/fonds euros). A chaque apport, je regarde où est mon allocation réelle par rapport à la cible, et je mets mon apport sur la partie qui n’est pas au niveau. Quand l’allocation dérive de plus de 5 pts par rapport à la cible, je fais un équilibrage de portefeuille (ce que l’on peut difficilement faire sur un CTO à cause de la fiscalité, on en revient au choix des enveloppes d’investissement en fonction de sa stratégie). Par exemple, pour une cible à 70/30, je ferais un équilibrage si les actions venaient à représenter moins de 65% du PF, ou plus de 75%. Ainsi, vous ne vous posez jamais de questions « émotionnelles ». Tout doit être mathématique, décidé à l’avance selon des règles écrites (et affiché en gros au mur derrière l’écran), sinon vos émotions vont prendre le dessus, et vous allez faire n’importe quoi …

On me répondra qu’avoir 70% en actions seulement (c’est un exemple, mais réaliste) sera moins performant sur le long terme que d’avoir 100% actions. C’est vrai. Si et seulement si vous êtes capable de supporter la volatilité d’un portefeuille 100% actions sans faire d’erreur dans les vrais marchés baissiers (ceux qui font du -50% sur plusieurs années). Il vaut mieux un bon plan que l’on tient sur 40 ans qu’un plan parfait que l’on abandonne au bout de 10 ans dans une crise majeure. Pour ma part, quand j’avais 50 ke en actions, j’étais capable d’être 100% actions. Maintenant avec 10 fois plus, je ne suis plus capable d’être 100% actions, donc j’ai une partie « non actions » dans mon portefeuille. Et je vis très bien les baisses car j’ai ainsi toujours des liquidités pour profiter des corrections. Les ouvrages d’investissement et de construction de portefeuille disent tous la même chose : votre allocation globale en actions, c’est la chose la plus importante, c’est elle qui va conditionner votre performance à long terme et c’est elle qui va définir le niveau de volatilité de votre portefeuille, et donc votre capacité à rester investi sur la durée.

Merci pour le partage fred

Je comprends ce que vous dites, car je raisonne de manière plus conservatrice maintenant. Il y a quelques années, j’avais dans les 50k€ en bourse, et investir à presque 100% et sur que des actions de croissance ne me gênait pas. J’ai aujourd’hui presque 200k€, je suis marié, et un autre projet est en cours. Je ne souhaite plus prendre autant de risque. La volatilité ne me fait pas peur, mais je préfère maintenant un compromis. La différence avec vous est que ma partie « faible risque » n’est pas du cash mais sera progressivement investi sur des Aristocrats résilientes comme JnJ, Procter & Gamble etc…

Je sais que vous ne partagez pas l’idée, mais comme vous dites à chacun de s’adapter selon sa situation et ses objectifs. Peut-être que dans 10 ans je souhaiterais avoir plus de vrai cash, tout comme vous.

Mais en effet les objectifs et allocations évoluent au cours d’une vie, il ne faut jamais aller contre son propre équilibre sinon cela complexifie les choses

Matthieu

Vous soulignez une chose très importante qui est que changer de stratégie (en particulier son exposition aux actions par rapport à son portefeuille global) ne doit se faire que dans un seul type de situation, à savoir une évolution personnelle de « vie » (âge, famille, patrimoine, retraite etc …).

Trop souvent, on voit des investisseurs qui vous disent : je vais avoir un % d’actions plus ou moins haut en fonction de l’analyse technique en monthly sur le SP500, ou bien en fonction de la valorisation des actions (type Shiller PE) ou bien en fonction d’un indicateur de sentiment de marché (type EPCR). Bref, faire de la « tactical asset allocation » …. sauf que dans la pratique ça ne marche pas ! L’allocation qui donne le meilleur résultat à long terme, c’est être tout le temps investi à 100%, point. S’imaginer que l’on va pouvoir deviner les points hauts et les points bas pour adapter sa stratégie, c’est une fable de courtier pour vous encourager à passer toujours plus d’ordre.

Bref, comme vous le soulignez, une stratégie et une allocation de portefeuille, ça se change en fonction de sa situation professionnelle, familiale, patrimoniale, de santé … mais pas en fonction de ce que l’on pense être les points hauts ou bas de marché. Et si l’on est inconfortable dans le marché actuel, c’est qu’on a trop de % d’actions en portefeuille, c’est aussi simple que ça. Il faut donc diminuer ce %, mais à ce moment là, il faudra accepter de baisser son espérance de rendement futur. Risque et performance sont les deux faces d’une même pièce, on ne peut pas avoir l’un sans l’autre.

Pour finir, une précision : je n’ai en temps normal pas tant de cash que ça en portefeuille … mais la situation actuelle sur les obligations est vraiment historique, donc j’ai effectivement du cash sur les CTOs et le PEA (qui n’offre qu’un ETF obligataire qu’il faut manier avec beaucoup de précautions en raison de son carnet d’ordre peu liquide). Ayant une part importante de mon portefeuille en AVs et PER (qui permet un transfert depuis les PERCO employeurs qui généralement ne disposent que de fonds médiocres blindés de frais), je bénéficie bien entendu du fonds euro, véritable miracle à la française en raison de sa sécurité et de sa liquidité (je me suis longuement exprimé sur le sujet) qui permet les équilibrages dans des enveloppes non fiscalisantes). Je tiens à préciser que pour disposer du fonds euros, toutes mes AVs sont chez des courtiers dont les frais annuels de gestion sont 0.5% ou 0.6%. Il ne faut PAS investir dans les AVs traditionnelles qui prélèvent des frais éhontés de versement, de gestion et autres ! Je prends toujours cet exemple pour des collègues qui me disent que 2 ou 3% de frais ce n’est pas grand chose : 10ke à 8% pendant 40 ans vous rapporteront 200ke de plus value, à 4% votre plus value sera divisée par plus de 5 ! Et 4% de frais, si on cumule versement, gestion, fonds, options, délégation et garanties diverses, on y arrive très vite !

Oui le nom est édité 😉

Vous aurez rectifié de vous même le nom de l’auteur du message précédent !

Great, le fait d’introduire un nouveau type d’actions à ton portefeuille perso va étoffer tes screeners PEA et CTO que j’étudie toujours avec beaucoup d’intérêt. 😉

(sauf que justement il manquait les P&G, J&J et consorts)

Bonjour Tristan

Elles sont déjà présentes ici, qui est une autre forme de Screener : https://etre-riche-et-independant.com/portefeuille-dividend-aristocrats-usa-septembre-2022

Bonjour Fred,

Je rebondis sur votre remarque faite à Vincent concernant l’ETF sp500 alors qu’il a déjà le world. Pourtant il y a qqs mois ici sur un autre post, vous décriviez la composition de votre PF ; je vous cite : « j’ai considérablement simplifié mes portefeuilles qui ne comprennent

pratiquement que des indices larges et diversifiés : MSCI World/EM/EM

Asia, SP500/Nasdaq100, MSCI Europe etc … »

Donc de votre côté vous avez également cette surpondération US même si bien entendu vous avez également des émergents et des smalls.

Votre remarque à Vincent est-elle de fait liée à la taille du PF ? Si PF inférieur à x€ se limiter au world et à partir de y€ commencer à davantage diversifier ses ETF (d’où vos lignes sp500 et nasdaq) ? Dans ce dernier cas, quelle serait la valeur de y ?

Par ailleurs, concernant la partie safe de votre PF vous n’évoquez jamais la question de l’or et j’en déduis donc que vous ne possédez pas cet actif (or physique ou papier via des ETF). Pouvez-vous nous partager votre avis au regard de votre expérience sur ce sempiternel sujet ?

Ludovic

1/ Je partage (vaguement) ce que je fais en matière d’investissement, et en aucun cas je ne recommande à quelqu’un de faire la même chose. Nous sommes tous différents en matière de situation, de patrimoine, d’objectifs, de tolérance à la volatilité etc … Si certains commentaires (de vous ou d’autres) doivent évoluer vers un mode « mais il y a 3 mois vous nous avez dit que vous faisiez ça, mais en fait c’était pas exactement ça, ou j’ai cru comprendre autre chose, et maintenant qu’est ce que vous faites parce que je ne comprends plus où ça baisse trop etc … » alors je préfère arrêter tout de suite d’écrire des messages. Surtout si c’est pour qu’on me ressorte des copier/coller avec un commentaire « Donc de votre côté vous avez également cette surpondération US », ce qui est faux.

2/ De façon générale, ne copiez jamais ce que d’autres font pour les raisons qui leurs sont propres (et c’est pourquoi le copy trading à la sauce eToro est à fuir). Vous devez vous former, comprendre, établir votre stratégie d’investissement qui vous est propre et personnelle, et la suivre. Si vous suivez d’autres personnes en pensant qu’elles ont le « bon » portefeuille (ce qui n’a aucune chance d’arriver vu que personne ne sait à l’avance ce qui sera le meilleur portefeuille pour les années à venir) vous allez au delà de graves désillusions. Un jour vous allez contacter la personne en question en lui faisant remarquer que le portefeuille ne se comporte pas bien, et elle vous répondra « mais ça fait 6 mois que j’ai changé ma stratégie ou mon allocation d’actifs ! ». Que ferez vous alors ?

3/ Pour en revenir à la question, je ne surpondère absolument pas les US dans mon allocation actions ! Elle doit se trouver quelque part environ à 60% de mon allocation actions. Il se trouve que dans certaines enveloppes, je me limite au MSCI World (et même parfois au MSCI ACWI, ce qui devrait être la solution par défaut pour beaucoup, cela leur éviterait de se faire des noeuds au cerveau sur le % d’US ou d’EM qu’il leur faudrait), et dans d’autres enveloppes, je « reconstitue » un pseudo MSCI World (ou ACWI) en combinant des indices « geographiques », comme le SP500. Il peut m’arriver de rajouter une touche minoritaire de sectoriel comme le Nadaq, mais cela reste à la marge. En « core portfolio », je n’ai jamais du MSCI World et du SP500 en grand proportion, ça n’a pas de sens. Quelqu’un qui aurait 50%/50% entre les 2 serait globalement à 85% US, autant ne garder que le SP500, ça sera beaucoup plus simple !

4/ En ce qui concerne l’or, effectivement je n’en possède pas. Je rejoins ainsi la position de Buffet au sujet de cette « relique barbare ». L’or ne produit pas de valeur (à la différence des actions ou des obligations) et n’est qu’un actif spéculatif dont le cours n’est que le reflet de la « peur » des intervenants quant à la solidité du système monétaire. Sa volatilité et son comportement ne peuvent, selon moi, absolument pas jouer le rôle de partie « safe » du PF qui doit stabiliser le PF et fournir des liquidités en cas de bear market, ou de la distribution de capital lors de la phase de rente. Si vous regardez l’once en dollars, de 2011 à fin 2015, le cours a baissé de 45%, pendant qu’un fonds obligations euro à 10 ans faisait environ +35%. Depuis 2 ans, l’or en dollars est en baisse de 12%, loin d’être un rempart contre l’inflation ! Alors oui il y a des périodes où l’or augmente beaucoup, plus que les obligations, mais la partie « safe » du PF, elle n’est pas là pour faire du rendement (à peine l’inflation). Si vous voulez avoir du rendement, il faut augmenter son % d’actions, et votre portefeuille sera plus volatile, mais il ne faut pas « dégrader » la qualité de la partie « safe » de votre PF. Mais je me répète, et j’insiste vu la teneur initiale de votre message, ceci n’est que mon avis et n’engage que ma petite personne.

Merci Fred pour ce message.

En fait j’ai du SP500 et du world car sur Mon pea j’étais partie au début sur des stocks picking Europe puis j’ai rapidement changé, j’ai donc voulu reproduire un world en augmentant massivement la part US, d’ou l’achat de SP500. Donc désormais je vais arrêter l’achat de SP500 pour revenir sur du world.

La ou je bute, c’est que mes enveloppes ne sont pas indépendantes, j’ai fait le choix d’avoir mon support en AV comme support « obligation » donc 100% fond euros.

Se pose donc le soucis lors des rééquilibrage (que je ne fais pas assez) avec la fiscalité.

Peut etre sortir de l’argent du PEA pour échapper à l’IR, mais restera tjs les PS.

Mon CTO j’ai sur du sp500 et je vais progressivement passer sur du IWDA, les obligations sur CTO je les trouve actuellement risquées, donc il vaut mieux avoir du cash à mon avis.

Pour résumer, je suis jeune, j’ai 33ans, 2 enfants, un patrimoine de 300k€ réparti en 200k€ actions (PEA, CTO) et 100k€ de cash et obligations (AV en fond euros 100%, LLD, LA et PEL à 2,5%)

Bonjour Fred !

Je me permets de rebondir sur votre message pour vous demander si dans votre calcule « action vs non action » vous prenez en compte l’immobilier ?

Bonjour Mathieu,

Que penses-tu de garmin?

Elle me semble être une très belle entreprise massacrée.

Je me pose la question de rentrer dessus, tout comme Adobe, Meta et Alibaba qui resteront je pense très solides dans l’avenir, et par contre complétement sous valorisées aujourd’hui.

Merci

Bonsoir Mathieu

Les fondamentaux de Garmin sont en effet très corrects, et la valorisation n’est pas élevée. Maintenant l’entreprise fait plus de « hard » que de « soft », donc elle demeure cyclique, ce que je n’aime pas trop dans la tech. Je ne pense pas non plus que l’entreprise ait du moat. À titre personnel je ne suis pas spécialement intéressé, mais je peux comprendre qu’on puisse être intéressé par cette entreprise

D’accord merci pour ton retour Matthieu.

Toujours intéressant d’avoir ton avis 😉

Merci Fred pour votre retour. En revanche ne vous méprenez pas sur mes intentions avec ce questionnement et ce copier/coller. Ce n’était surtout pas une critique voire vouloir démontrer que vous faites le contraire de ce que vous dites aux autres. Si je me suis mal exprimé et que mes tournures de phrases pouvaient laisser sous entendre une « agression » je m’en excuse +++.

Mon questionnement était bienveillant et se voulait constructif. Comprendre votre façon d’investir. Donc surtout n’arrêtez pas de vous exprimer ici car le partage de votre expérience est toujours très intéressant. Je comprends mieux à présent pourquoi vous avez à la fois du World et du SP500 /Nasdaq. Ce n’est pas pour surpondérer les US mais simplement reconstituer le world dans certaines enveloppes. C’est très clair et encore une fois merci.

Bonjour Mathieu,

Que penses-tu d’Hopium, entreprise spécialiste des véhicules hydrogène

Je vous remercier pour le travail

Bonjour

Je déconseille personnellement tous ces secteurs qui sont encore bien trop jeunes. Les entreprises ne produisent pas de profits, sont donc souvent largement sur valorisées, très fragile financièrement, avec des besoins très gourmands de cash à investir sans rentabilité directe derrière. Les subventions sont souvent étatiques (donc ce n’est pas vraiment de l’économie de marché). Par ailleurs, ces secteurs souffrent également fortement de la hausse des taux qui complexifie leur financement. Elles sont aussi très spéculatives au niveau de l’évolution de leur cours de bourse.

Je pense donc qu’il vaut mieux fuir ce genre de boites. Des positions comme Air Liquide ou Linde sont à mon sens bien plus qualitative pour investir sur le secteur sans le côté spéculatif

Bonjour,

Pour Fred : Vous avez écrit « je n’ai en temps normal pas tant de cash que ça en portefeuille … mais la situation actuelle sur les obligations est vraiment historique, donc j’ai effectivement du cash sur les CTOs et le PEA » : pouvez-vous (ou quelqu’un d’autre) m’expliquer « la situation historique » deq obligations et les conséquences en Assurance-vie et sur PEA ? Merci beaucoup. Cordialement.

Bonsoir Dylan

Pour faire simple, la remontée actuelle des taux d’intérêt (qui se fait à une vitesse historiquement très élevée, un record parmi les dernières décennies) impacte de manière très négative les obligations. Lorsque les taux montent, les obligations baissent.

On parle ici pour les obligations Européennes d’une baisse de 20% en ordre de grandeur.

Tant que cette remontée est enclenchée, il est fortement déconseillé d’investir en obligations car la volatilité et le risque de baisse est largement supérieure au rendement annuel de ces supports.

Conséquence : ne pas acheter d’obligations (ni d’ETF comme OBLI) sur PEA ou AV ou CTO. Néanmoins, l’impact est très mesuré sur les fonds en euros, qui grâce à leur garantie amortissent cette baisse et évitent les pertes. C’est à conseiller pour investir en obligations, puisque ces supports sont sans volatilité et avec un capital garanti.

Maintenant si vos livret ne sont pas plein, c’est à mon sens actuellement à privilégier vs fonds en euro de part leur liquidité, fiscalité zéro et taux supérieur aux rendements moyens en AV