Le rôle principal de mon screener est d’attribuer une note globale sur 10 à chaque action afin de les classer de la « meilleure » (bon score) à la « moins bonne » (mauvais score). En plus de cela, un critère de valorisation fiable et visible en un clin d’œil permet de savoir s’il est possible ou non de passer à l’achat…

L’objectif de cette nouvelle série d’articles est donc d’afficher chaque mois (avec mise à jour du screener) le score de chaque action ainsi que les nouveaux passages à l’achat et les actions trop chères à éviter.

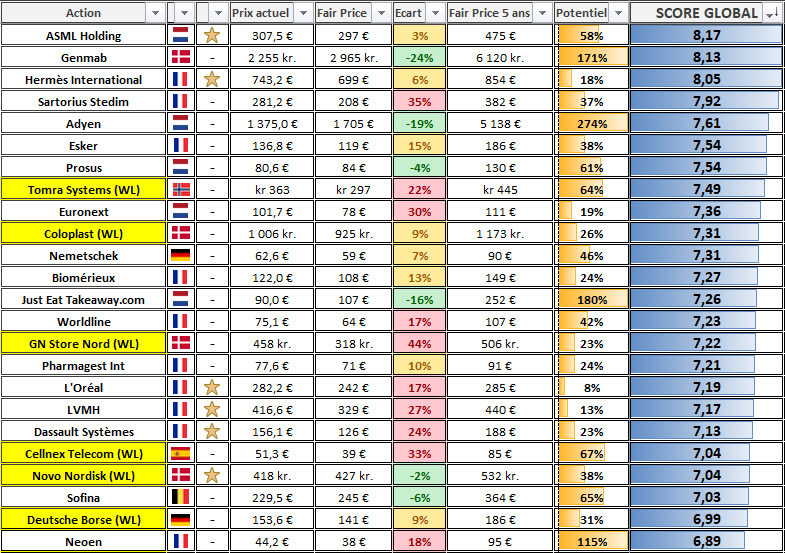

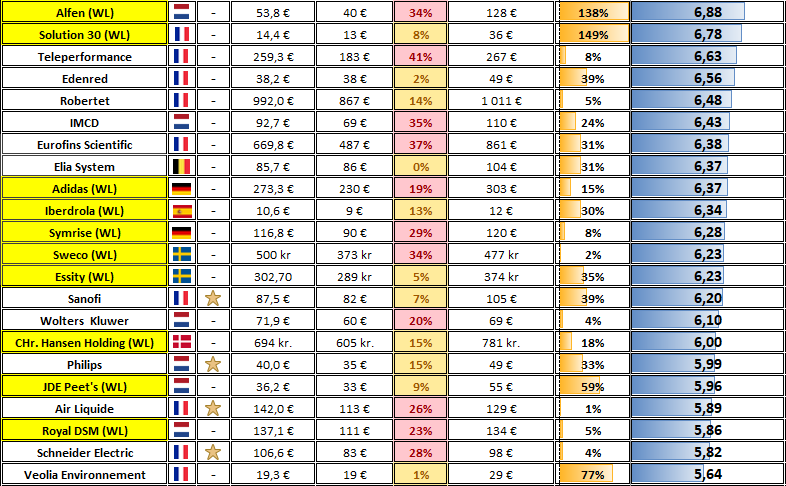

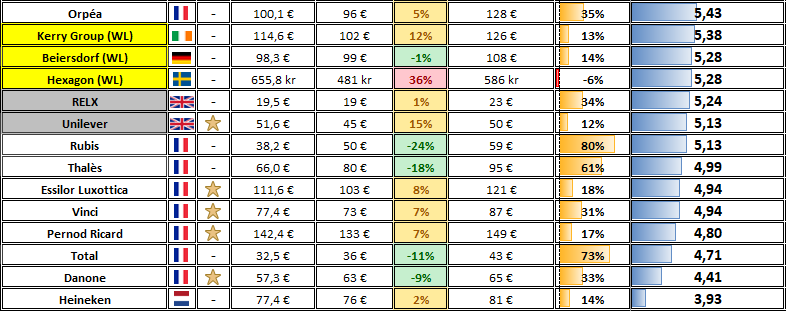

Screener action bourse PEA Septembre 2020

Utilisation et rôle du screener

Pour comprendre comment sont calculés tous les scores, vous pouvez consulter cet article.

Calcul du Fair Price

Le Fair Price (ou juste prix) représente le prix que l’entreprise devrait valoir aujourd’hui en se basant sur plusieurs critères de valorisation. J’utilise notamment une combinaison du PER historique de l’entreprise, de son rendement moyen, de l’outil Fastgraph, de son levier financier, ainsi que quelques autres critères maison. Idéalement il faut donc chercher à acheter des actions dont le prix est sous le Fair Price pour profiter d’une décote, et d’éviter d’acheter les actions trop chères.

Calcul du Fair Price 5 ans et Potentiel

Le Fair Price à 5 ans correspond au juste prix que l’entreprise devrait avoir dans 5 ans selon les critères évoqués plus haut. Il tient compte du Fair Price actuel ainsi que de projections de croissance de l’entreprise à horizon 5 ans. Il est moins précis que le Fair Price actuel car basé sur des projections futures mais permet d’avoir une autre vision intéressante de l’aspect valorisation. Par exemple, une entreprise de croissance peut être sur-évaluée à l’instant T, mais peut croître de manière suffisamment forte pour avoir un bon potentiel dans quelques années. Le prix actuel qui serait donc sur-évalué à l’instant T pourrait ainsi être au final un bon prix d’entrée pour les années futures.

Un exemple : une entreprise qui est sur-évaluée de 20% mais qui croit de 15% par an mettrait un peu plus d’un an à retrouver un Fair Price. Un an n’est finalement pas grand-chose lorsqu’on a un horizon LT et qu’on détecte une belle action avec de la croissance.

Cela permet donc d’introduire la colonne « Potentiel » qui calcule l’écart entre le prix actuel et le Fair Price à 5 ans, tout en y ajoutant les dividendes. C’est donc le potentiel de gain qu’il reste à l’action à horizon 5 ans en tenant compte de sa valorisation actuelle ET de sa croissance. On peut remarquer que les entreprises sous-évaluées ont un bon potentiel (puisqu’elles doivent rattraper leur Fair Price puis continuer de croitre) mais que certaines entreprises relativement chères peuvent également en avoir un grâce à leur croissance future. Je trouve que cet aspect complète donc bien la vision de Fair Price et est peut-être même plus intéressant pour les investisseurs TLT comme moi.

Actions « pilier »

Une petite étoile apparaît à côté du nom des entreprises que je considère comme les piliers de mon portefeuille. Ce sont les actions que je veux sur-pondérer dans mon portefeuille à LT. Ce sont globalement mes principales convictions, celles que je juge les moins risquées, les actions dont je n’accepterais vraiment pas de me séparer (sauf cas très exceptionnel). Si je devais avoir un portefeuille ultra-minimaliste, ce sont les entreprises que je choisirais.

Le choix se base sur les critères suivants : la qualité des fondamentaux, la taille de l’entreprise, sa diversification, son risque (sectoriel, bilantiel), et enfin ma part subjective.

Remarque Générale

D’une manière générale, il faut bien avoir en tête qu’une décote importante est souvent signe de risque. Il ne faut donc pas forcément sauter sur l’occasion tête baissée. Le marché n’est pas « aveugle » et s’il applique une décote persistante à une entreprise, il y a peut-être une raison fondamentale derrière. A mon sens un potentiel de 50% (sur 5 ans cela fait quand même environ 10% par an) relativement « sûr » est mieux qu’un potentiel de 100% incertain. Si une action est très décotée (supérieure à 25%, hors cas de crise évidemment car ce n’est pas vrai si tout le marché est à -25) il faut donc se méfier ou avoir vraiment confiance pour renforcer.

Rappel du code couleur valorisation

Action sur-évaluée -> rester à l’écart (éviter l’achat) = code couleur rouge.

Exemple : ![]()

Action relativement proche de son juste prix –> possibilité d’acheter uniquement pour les actions exceptionnelles (LVMH, Microsoft…), sinon patienter = code couleur orange.

Exemple : ![]()

Action sous-évaluée -> possibilité d’acheter car c’est une bonne affaire = code couleur vert.

Exemple : ![]()

Pour terminer, il est aisé de réaliser un tri par niveau de valorisation en affichant en priorité les valeurs « à acheter » et par score décroissant. Evidemment, il vaudrait mieux privilégier les actions pas chères et à score élevé.

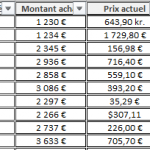

Voici enfin ce que cela donne sur mon PEA (prix des actions au 12/09/2020) :

Classement par score

2 Possibilités d’achat intéressantes (j’essaye de proposer chaque mois 2 actions différentes du mois dernier)

En croisant les critères suivants : score élevé, décote (mais pas trop importante) ou légère surcote, bon potentiel, on pourrait acheter ce mois-ci par exemple :

Esker, Nemetschek.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matthieu,

Merci pour ce travail. Ton travail est motivant. J’ai adoré ton article sur mini guide pour entreprendre.

Aussi j’ai 2 interrogations:

-Faut-il selon toi continuer à investir « raisonnablement » sur l’ETF Nasdaq 100 au regard des théories sur une éventuelle bulle?

-Que penser des « consensus » des analystes sur les sites spécialisés? Par exemple sur Boursorama pour Neoen on nous conseille de conserver. Pour Vinci il faudrait acheter avec un faire price de 90 euros… Pour Esker il ne faudrait pas acheter mais conserver…

Cordialement,

JB

Bonjour JB,

Je ne pense pas à titre personnel que le Nasdaq est en bulle, loin de là. Certaines actions de manière isolée peut-être, mais en tout cas pas les GAFAM qui ne sont pas si chères que cela. Après je ne peux pas vous dire si demain ça va monter ou baisser, tout ce que je sais c’est que dans 5 ans ou 10 ans le marché sera plus haut qu’aujourdhui.

Les consensus des analystes n’ont aucun intérêt. Ils changent constamment sans raisons réelles et n’ont pas forcément le même horizon de temps que vous. Ils raisonnent toujours de manière court terme.

Bonjour Matthieu,

Merci encore pour ces screener. Dans votre commentaire vous indiquez que le NASDAQ (et les GAFAM) est loin d’ etre en bulle. Pouvez-vous elaborer?

Par exemple, je remarque Microsoft et Apple ont doubler de valeur en bourse alors que leur chiffre d’affaire n’a augmenter que de 20% (meme si c’est genial). Pour moi le cours de bourse est disproportionné (au moin au court-terme). Pensez-vous ecrire un article sur ce sujet (valorisation des GAFAM)?

Merci!

Bonjour Anthony,

Je considère que des PER d’environ 30-35 pour des entreprises qui arrivent à croître de 10-15% par an, qui ont des moat incroyables, des montagnes de cash, des Bilan AAA ou AA (autrement dit plus sûrs que le France) n’ont rien de bullesque. Surtout si on prend en compte le fait que les taux sont négatifs avec les impressions en masse de billets. Les valorisations des actions sont initialement calculées sur des primes de risques vs les obligations. Donc si les obligations chutent en rendement les actions doivent monter. C’est ce qui se passe actuellement puisque c’est le seul moyen de sauvegarder son cash des impressions massives des banques centrales.

Dites vous bien que Microsoft est bien plus sûre que la France ou que votre banque, donc préferez vous investir sur des produits qui rapportent zéro et qui sont artificiellement en faillite ou sur des vrais actifs qui arrivent à croitre chaque année depuis des décennies ?

Bonjour Matthieu,

Tres belle réponse, je suis d’accord avec vous. Pour moi le dilemme est de choisir entre un fond indiciel (e.g. S&P 500) et guarantir un gain annualisé de 9-10% sur le long terme ou d’opter pour des actions a croissance avec un risque de perte en capital.

Certes Microsoft est une superbe entreprise, mais IBM l’etait aussi. Si Microsoft devient comme IBM, son PER peut chuter a 10-12 (ou 20 si il y a toujours de la croissance). Si le PER de Microsoft chute de 42 a 21, on perd 50% du capital investit. Pire, un PER de 21 est deja élevé (Benjamin Graham n’achetais jamais au dessus de 25 (meme si les taux d’interet ne sont plus les meme)).

En bref, j’ouvre une petite ligne sur Microsoft. Avez-vous des conseilles sur le crosslisting? i.e.Achetez Microsoft sur le Nasdaq ou economiser sur les frais de courtage en achetant en Europe sur le Xetra?

Merci pour votre réponse!

Bonjour Anthony,

Les GAFAM occupent maintenant à elles seules plus de 25% du S&P500, je ne dirais donc pas qu’un indice large est nécessairement synonyme de diversification. Je n’ai pas fait le calcul mais en ordre de grandeur je suis sûr que les 100 premières entreprises de l’indice occupent à elles seules plus de 90% de la capitalisation. Autrement dit, les 400 autres sont là pour faire joli mais ne comptent quasiment pas.

L’époque de Graham est révolue, la Value n’existe plus avec l’arrivée d’internet et la circulation de l’information en instantanné. Le marché est à mon sens de plus en plus efficient (surtout sur les bigs caps US). De plus, les PER des GAFAMs ne veulent pas dire grand chose à cause des nombreux amortissements et dépréciations. Je vous laisse par exemple comparer le résultat net d’Amazon 2020 : ~ 16 milliards $ à son EBITDA (grosso modo le cash flow récupéré) : ~ 52 milliards dollars. Cela n’a rien a voir.

Le meilleur ratio de valorisation à regarder pour ce genre d’entreprises est EV/ EBITDA. L’avantage de l’EV est qu’il inclut la trésorerie. On est sur du 28,4 pour 2020, rien d’extravagant.

Pour la place de cotation cela dépend de votre courtier CTO. Chez Degiro le NYsE et Nasdaq sont moins chers que Xetra par exemple. Mais en général le mieux est la place principale pour la liquidité.

Merci, intéressant comme toujours.

Je vois que de plus en plus de titre européen rejoigne le portefeuille PEA.

Vous êtes donc pret a faire l’impasse sur 15 a 30% de retenu a la source ?

De plus j’observe de plus en plus de titre au fil des mois. J’en déduit que vous cherchez toujours plus de diversification ?

Cordialement

Bonjour Steeve,

Je souhaite en effet me diversifier en Europe hors de la France pour réduire cette partie du portefeuille. J’ai de moins en moins confiance dans notre pays et je préfère avoir des positions des les pays du Nord pour lesquels j’apprécie vraiment leur gestion et mentalité.

Concernant les dividendes, la plupart des entreprises retenues n’en donnent peu ou pas donc ce n’est pas bien grave aux vues de la qualité de leurs fondamentaux. Je ne suis pas en phase de rente donc ce n’est pas gênant.

Bonjour,

Peux-tu me confirmer l’ISIN de GENMAB. DK0010272202 ?

En te remerciant pour tout ce partage.

Bonsoir Anthony,

Oui c’est bien le bon ISIN. J’ai la valeur en DKK cotée à Copenhague.

D’accord dans ce cas Fortuneo ne le propose pas…. Il est coté a Francfort.

En te remerciant.

Vous pouvez l’acheter à Francfort cela ne change rien. La liquidité sera cependant moins bonne (pas forcément génant pour les petits ordres).

Bonjour Matthieu et autres lecteurs de ce très bon site,

L’hydrogène semble être un secteur porteur, notamment pour les transports. Avez-vous un avis sur le secteur, des recommendations d’actions européennes ou US? … J’ai bien entendu en portefeuille Air Liquide … action de père de famille 😉

Merci

Bonjour Sylvain,

Air Liquide est en effet l’un des acteurs majeurs dans la production d’hydrogène, c’est donc un bon moyen pour se positionner sur le secteur. Par contre petite nuance, AL est principalement producteur de ce que l’on appelle l’hydrogène « gris » (autrement dit carboné). L’hydrogène qui a le plus d’avenir est l’hydrogène « vert » mais très peu d’acteurs sérieux sont à ma connaissance dessus (principalement des petites entreprises pas encore rentables).

Bonjour Mathieu,

As tu été remboursé par ton intermédiaire financier (investore intégral) suite à la mise en place des 0,5% de frais de courtage et la possibilité d’acheter les valeurs européennes hors euronext ?

Pour ma part, je suis chez Bforbank et toujours pas de remboursement à ce jour.

Merci.

Bonjour Erwan,

Non c’est toujours en cours… c’est très long…

Salut Matthieu,

Sais -tu ce qu’il s’est passé avec l’action GENMAB le 23.09.2020 : chute de 13 % ?

Merci

Bonjour Greg,

Il s’agit a priori d’un désaccord entre Genmab et Janssen au sujet d’un montant de royalties qui doit être versé suite à la vente d’un produit : https://www.zonebourse.com/cours/action/GENMAB-A-S-63733191/actualite/Genmab-procedure-d-arbitrage-a-l-encontre-de-Janssen-31345733/

Genmab étant une entreprise de croissance et chèrement valorisée, ce type de news peut avoir des influences à CT, mais cela ne remet à mon sens pas en cause la qualité des fondamentaux à LT.

Bonjour Matthieu,

Je cherche à intégrer une composante immobilier au sein de mon PEA. Aurais-tu un conseil sur le support?

Merci et excellente journée

Bonjour Sylvain,

Vous pouvez soit investir sur des promoteurs immobiliers Français (Nexity, Kauffmann, CBO…) ou alors investir sur l’ETF PMEH de Lyxor qui est éligible au PEA et qui contient toutes les foncières Européennes.

Merci Matthieu, un conseil entre Nexity, Kaufmann, CBO?

Bonjour Sylvain,

Nexity est le leader en France de la promotion avec potentiellement les meilleurs fondamentaux. Néanmoins c’est un secteur relativement cyclique qui dépend de l’économie, des taux d’intérêt et des aides de l’Etat. Globalement ce n’est pas un secteur que je chercherais à surpondérer (au profit de la tech et de la santé).

Salut Matthieu,

Je suis vraiment un grand fan de ton site. Merci pour tout ce que tu fais. En voyant l’organisation dont tu fais preuve sur ton PEA, cela m’a amené à me questionner sur ma répartition. Je serais preneur de ton avis si ton temps et l’envie te le permettent.

Mon PEA :

– 50% actions (axé plutôt sur des entreprises à dividendes, sauf pour ASML Holding). J’ai essayé de repartir les secteurs et ça correspond à peut prêt à tes actions étoilés on va dire : Sanofi, Total, Rubis, L’Oréal, Vinci, Orange et pe bientôt BNP et Danone.

– 50% ETF (composition similaire au MSCI world, similaire à ta composition de ton portefeuille ETF).

Avant d’acheter plus d’actions ou ETF, Je serai curieux de connaitre ton avis sur l’organisation de mon PEA. Je suis assez jeune et je mets dans les 250€-400€/mois sur mon PEA pour un capital global de 15k€ environ à l’heure actuelle. Est-ce que cette répartition te semble correct ou tu me conseillerais de plus rester en full ETF ou full actions ? (voir du 70/20) ? Je ne me suis jamais vraiment posé la question et en voyant la rigueur avec laquelle tu organises tout ça, ça m’a fait réfléchir.

Merci beaucoup,

Bonne soirée

Je dis ça notamment dans la situation de covid actuelle et en regardant la croissance du SP500 qui semble plutôt bien résister.

Bonjour Erwan,

Si vous êtes jeune vous êtes probablement trop focalisé sur des actions « molles à dividendes ». BNP, Total, Orange… à un jeune âge, c’est probablement se trainer un boulet ou se tirer une balle dans le pied. Surtout que ces entreprises sont déjà présentes (via leur capitalisation relativement élevée dans les indices donc les ETF). L’objectif du stock pocking en complément d’un ETf est de surpondérer des entreprises déjà présentes dans les ETf lorsqu’on pense qu’elles ont une qualité supérieure au marché.

Déjà, merci pour votre réponse. C’est toujours très intéressant et passionnant d’avoir votre avis. Merci encore.

Mon idée était d’avoir une partie ETF qui « croit en valeur » et une partie actions qui reverse des dividendes.

Quand vous dites que c’est se traîner un boulet ; quand on regarde Total par exemple, qui se lance à coup de M€ dans les énergies renouvelable, je suis peut être naïf, mais l’entreprise étant d’une certaine ampleur, si elle se met à racheter les boites d’énergies renouvelable, n’est-ce pas un pas vers l’avenir plus « serein » ? On pourrait donc penser à une potentielle croissance, accompagné en plus d’une distribution de dividendes.

J’ai tendance à me dire (peut être à tort) qu’une action à dividendes, n’est pas forcément « molles », mais plus solide et pérenne et que les dividendes restent en temps de baisse et assurent un peu mes arrières. Mais du coup, vous estimez que leur croissance est moindre comparé à une boite plus « jeune » et orienté « avenir » ?

Du coup, vous auriez tendance à vous m’orienter plus vers du Neoen ou Iberdrola, plutôt que Total (si on parle secteur énergie par exemple) ? En me basant sur des risques plus élevés donc un potentiel meilleur bénéfice ?

Merci encore de vos précieux conseils, et discussion intéressantes !

Erwan

Total a énormément de retard dans le renouvelable. Certes elle s’en sortira dans le futur, mais la croissance n’y sera pas à mon avis. On parle beaucoup de ces investissements verts mais c’est encore anecdotique. Même pas 5% du CA…

Et le problème des gros dividendes c’est qu’au lieu d’investir dans des projets rentables, l’argent va aux actionnaires et donc la croissance va être compliquée à trouver…

Salut Matthieu,

Ca serait intéréssant que tu puisses indiquer la répartition des montants sur chaque action ainsi que la comparaison annuelle de performance avec le CAC 40 comme tu le fais avec tes autres portefeuilles.

Merci encore pour ton travail

Bonjour Quentin,

Je le fais mais dans les reporting mensuel (et non les screener). Voici le dernier : https://etre-riche-et-independant.com/suivi-portefeuille-boursier-reporting-aout-2020

Celui de septembre devrait arriver aujourd’hui.

Bonjour,

Merci pour toutes les explications, super site.

Petite question concernant le titre rubis, qui subi une grosses chute, une explication ? J’arrive pas a comprendre une baisse aussi grosse.

Merci

Bonjour,

J’ai vendu mes actions Total et Rubis il y a une quinzaine de jours (j’ai envie de dire et heureusement…). J’en parlerai dans le prochain reporting.

Ce sont de belles entreprises bien gérées mais clairement dans un secteur sans avenir et qui s’enfonce petit à petit. En bourse il faut toujours se tourner vers le futur, le passé a peu d’intérêt. Je pense que de foncer en renforçant (en pensant faire une bonne affaire) est dangereux. Le cours de l’action Rubis était en grosse stagnation déjà depuis 2017, ce qui pouvait donner quelques signes avant courreur. J’ai du mal à imaginer demain un monde sans pétrole, mais le marché se tourne déjà vers les thématiques d’avenir.

Je pense donc qu’il serair dangereux de renforcer et vous conseillerais plutôt de vous tourner vers ce qui monte plutôt que vers ce qui baisse. Dans le secteur du renouvelable il y a des acteurs sérieux comme Neoen, Iberdrola…

Merci pour les précisions, un peu tard pour moi j’ai renforcé… plus qu’à laisser courir.

Je souhaitai rentrer neoen mais je ne savais pas si c’était déjà trop tard, il y a eu une forte hausse les derniers mois

Si l’entreprise continue d’avoir de la croissance dans les années à suivre, le cours devrait en théorie faire de même. Les belles entreprises ne corrigent pas souvent donc il faut parfois acheter même à la hausse.