Cet article concerne le suivi de mon portefeuille boursier. Le portefeuille se base sur un ensemble d’actions de qualité. Elles possèdent également un solide historique de versement de dividendes croissants.

L’objectif principal du portefeuille est de construire un flux régulier de cash-flow avec les dividendes croissants perçus chaque année. Cela me permettra à long terme d’atteindre l’indépendance financière en couvrant mes dépenses avec ces revenus passifs. Le second objectif est de réaliser une performance supérieure à celle du MSCI World sur le long terme.

Voici le reporting du mois de Février 2020.

Actions détenues et bilan

Le mois de Février a commencé assez calmement sur les marchés avec un beau rebond car tout le monde pensait que l’épidémie de Coronavirus n’allait pas réellement quitter l’Asie et que le pic était derrière nous.

Les estimations pronostiquaient également que la croissance manquée allait se rattraper au second trimestre et donc que le bilan du Coronavirus serait assez faible sur l’année complète.

Malheureusement, les choses ne se sont pas passées comme prévues avec l’arrivée du virus en Europe et le risque de pandémie (propagation mondiale du virus) annoncé par l’OMS n’a pas rassuré les marchés. L’impact sur le PIB mondial risque d’être plus élevé que prévu et donc la croissance de plusieurs secteurs est remise en question.

Le marché a donc paniqué en fin de mois avec une chute de presque 15% en ligne droite.

En raisonnant long terme, cela peut être une bonne opportunité pour investir. Cette baisse ne m’impressionne pas du tout, c’est l’avantage de détenir des titres en direct (donc pas en ETF). On sait exactement ce que l’on a et on peut contrôler la qualité des actions de son portefeuille.

La quasi-totalité des entreprises que je possède ont déjà annoncé de belles hausses des dividendes pour cette année, et c’est ce qui compte dans ma stratégie. Quoi que fasse la bourse, mes revenus augmentent d’années en années.

Si les marchés baissent, mon rendement augmente donc mes revenus augmentent aussi. Je ne suis donc pas du tout inquiet.

La mise à jour du screener est arrivée il y a quelques jours, et on peut déjà voir qu’il y a eu beaucoup de changement par rapport au mois dernier. Je vous invite donc à le consulter.

Transaction du mois

Ventes

Rien mais : j’hésite vraiment à revendre les positions que j’estime être de moins bonne qualité (ou trop spéculatives actuellement) pour profiter des soldes et renforcer mes valeurs préférées / prendre de nouvelles positions sur le CTO sur les actions avec de supers fondamentaux qui sont enfin au juste prix. Je pense donc par exemple à revendre les lignes suivantes : Axa, Royal Dutch Shell, Publicis, Altria, IBM, Simon Property, Pfizer.

J’ai acheté la grande majorité de ces entreprises lorsque le marché était haut et que celles-ci étaient fortement décotées. Je pensais qu’en cas de forte baisse (comme leur décote était très importante) qu’elles feraient d’une certaine manière « bouclier » au portefeuille, autrement dit qu’elles baisseraient beaucoup moins que le marché car elles sont déjà très value. Mais au contraire, elles ont baissé tout autant voire d’avantage.

Je me dis qu’en cas de reprise de l’économie, fin du virus etc… les valeurs « stars » retrouveront vite leur prix. Alors que pour les valeurs citées plus haut, rien n’est certain…

N’hésitez pas à me faire un retour sur ce que vous en pensez.

Achats

Achat d’une petite ligne Nexity sur le PEA. L’entreprise n’a jamais coupé son dividende et l’a relevé de 8% cette année. Le rendement dépasse maintenant les 6% et me semble sécurisé. Nexity est relativement décotée et permet d’investir en immobilier sur le PEA. De plus, elle n’est pas touchée par les problèmes de croissance en Chine et par le Coronavirus donc sa croissance devrait poursuivre.

Prise d’une nouvelle position sur Sysco sur le CTO. Il s’agit du premier distributeur Nord-Américain de produits alimentaires pour l’industrie et la restauration hors domicile. Sysco distribue donc de la nourriture aux hôpitaux, aux hôtels, aux restaurants, aux universités, aux écoles… C’est un business défensif et pas menacé par la baisse des ventes de la grande distribution (pas de vente de nourriture aux particuliers).

Renforcements : rien.

Sans plus tarder, voici le détail du portefeuille :

Portefeuille

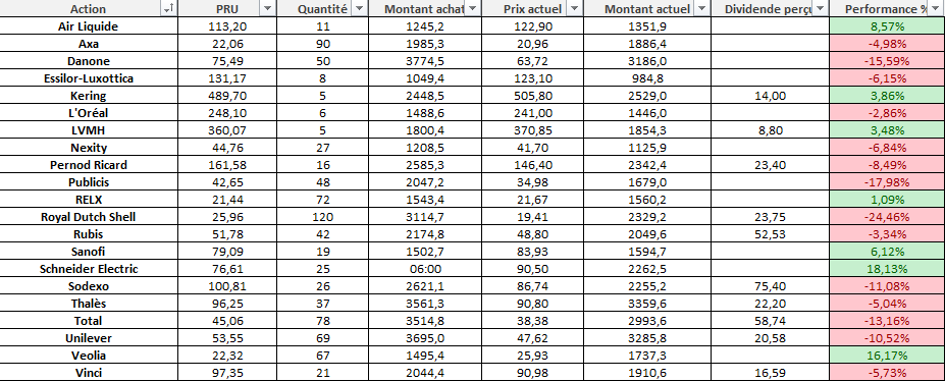

PEA

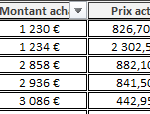

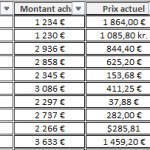

Les 21 actions détenues dans mon PEA au 1er Mars 2020 sont les suivantes :

Air liquide, Axa, Danone, Essilor-Luxottica, Kering, L’Oréal, LVMH, Nexity, Pernod Ricard, Publicis, RELX, Royal Dutch Shell, Rubis, Sanofi, Schneider Electric, Sodexo, Thalès, Total, Unilever, Veolia Environnement, Vinci.

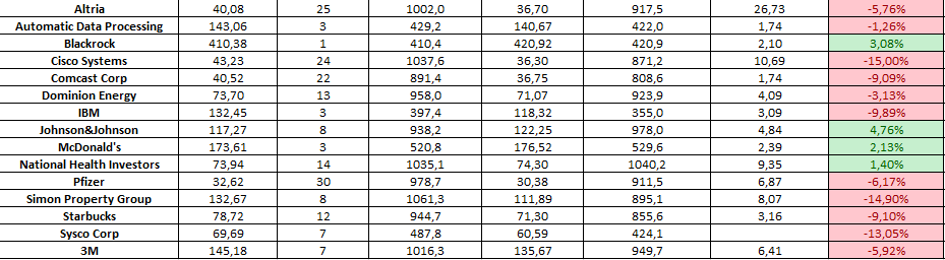

CTO

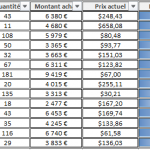

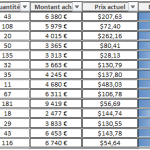

Les 15 actions détenues dans mon CTO au 1er Mars 2020 sont les suivantes :

Altria, Automatic Data Processing, Blackrock, Cisco Systems, Comcast Corp, Dominion Energy, IBM, Johnson & Johnson, McDonald’s, National Health Investors, Pfizer, Simon Property Group, Sysco, Starbucks, 3M.

La valorisation totale du Portefeuille est à ce jour de 55 632€.

Remarque : les valeurs US affichées plus haut sont toutes en euro, elles sont converties avec la parité euro/dollar du jour.

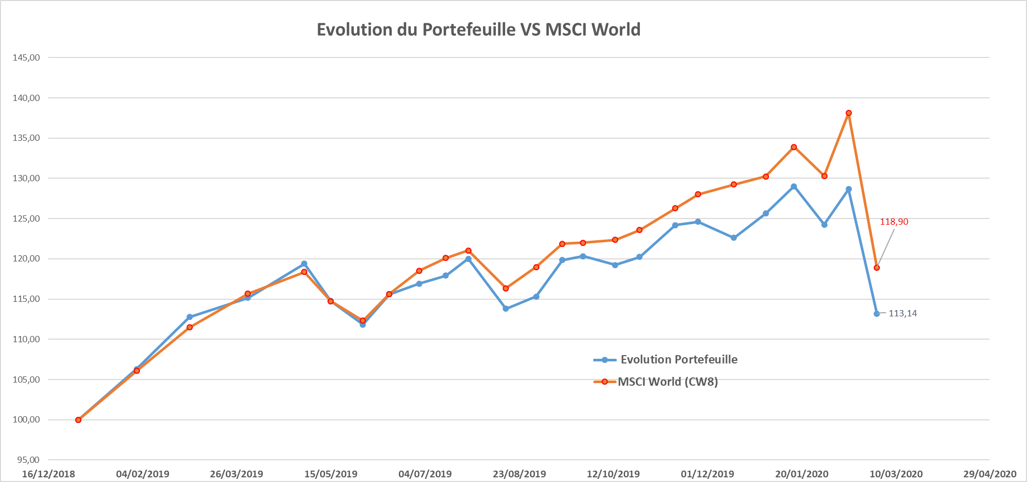

Voici également l’évolution du portefeuille depuis Janvier 2019 VS MSCI World :

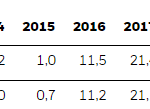

Performance du portefeuille depuis Janvier 2020 : -9.96%.

Performance du portefeuille sur les 15 derniers jours : -12.07%

Performance du MSCI World depuis Janvier 2020 : -8.71%.

Performance du MSCI World sur les 15 derniers jours : -13.93%

Le portefeuille a donc légèrement mieux résisté que les indices lors de la phase baissière (heureusement) mais est toujours derrière le MSCI World sur l’ensemble de l’année.

Dividendes :

Les dividendes perçus ce mois-ci sont ceux de Sodexo, Starbucks, Simon Property pour un total de 83€ nets.

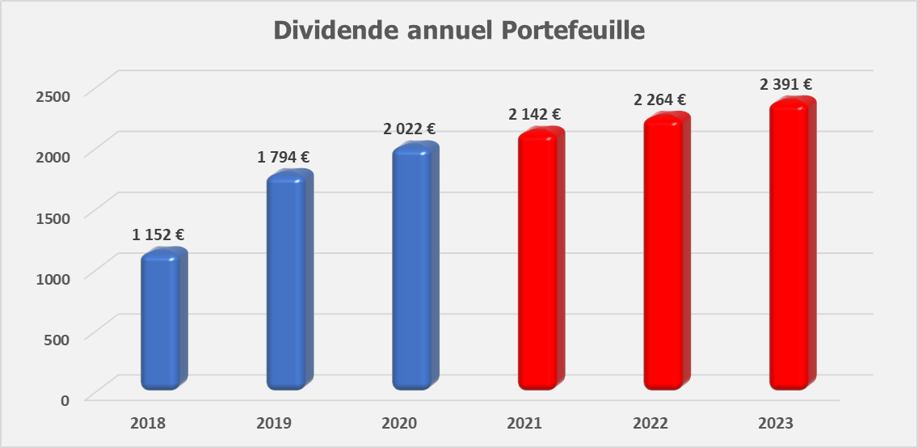

Revenus passifs et perspectives annuelles futures

Sur une base annuelle, les revenus théoriques que je devrais percevoir en 2020 sont de 2022€.

Les 2000€ sont donc enfin dépassés ce qui était mon premier objectif. Le prochain est d’atteindre les 5000€.

De par le fait de choisir des entreprises de qualités à dividende croissant, ces revenus augmenteront chaque année quoi qu’il arrive.

Remarque : les dividendes Américains et le suivi sont calculés en euro et sont net d’impôts (déduction de la flat tax à 30%). Dans le cas du PEA, ils ne tiennent pas compte des prélèvements sociaux car je ne compte pas retirer avant très longtemps !

Pour terminer, voici ma Watchlist d’actions Américaines (il n’y a pas de Watchlist Européenne car le portefeuille est complet en Europe).

Watchlist USA :

Medtronic, Abbott Laboratories, United Technologies, Honeywell, Apple, Accenture, Texas Instrument, Microsoft, Visa, Google, Amazon, Procter&Gamble, Pepsico, Home Depot, Verizon, Disney, Nike, NextEra, Sempra Energy, Waste Managment, Realty Income, Essex Property, Digital Realty, Store Capital, American Tower.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour,

Etant débutant, il y a quelque chose que je ne comprends pas dans votre raisonnement des dividendes.

Si le prix des actions baisse de manière conséquente, le dividende aussi, puisque c’est un pourcentage de la valeur de l’action???

Si l’action a perdue 20% de sa valeur, le dividende baisse dans la même proportion ?

Bonsoir Thierry,

Non ce n’est pas du tout exact.

Le dividende se calcule en montant par action. Par exemple le futur dividende de Air Liquide est de 2,7€ par actions détenues. Peu importe ce que fait le cours de bourse, vous toucherez par exemple 27€ de vos 10 actions. L’année prochaine le dividende sera plus élevé comme ce type d’entreprise augmente son dividende chaque année. Si AL l’augmente à 2,9€ par action, vous toucherez 29€ l’année suivante et ainsi de suite. Le prix de l’action n’a rien à voir la dedans. Il détermine simplement le rendement que vous allez obtenir. Plus vous achetez bas et plus le rendement sera élevé.

Cordialement

Matthieu.

Merci

Grâce à toi, je m’endors un peu moins ignorant ce soir

Au plaisir, c’est aussi le rôle de ce site.

À bientôt

Matthieu.

bonjour matt

Tu arrives à identifier les causes de la sur performance du MSCI WORLD sur nos portefeuilles?

seb

Salut Seb,

Je ne comprends pas bien ta question mais globalement le world réagit très bien en phase haussière. Pourquoi ?

Car c’est 60% US d’une part, et que parmi ces 60% il y a environ 20% des GAFAM donc c’est sûr que ça pousse à la hausse.

Mon portefeuille n’est pour le moment que 20% US et je n’ai pas encore beaucoup d’entreprises technologiques en portefeuille donc c’est logique qu’il ne suive pas de si proche le world.

Matthieu.

Bonjour Matthieu,

Je suis vos interventions (que j’apprécie) sur l’IH. J’ai bien compris qu’investissant à long terme la crise actuelle n’aura pas d’incidence sur la conservation de vos titres.

Par contre comment abordez vous la politique de renforcements éventuels dans le cadre d’une baisse des cours dont personne ne sait jusqu’où elle ira. Vous renforcez par paliers, vous misez sur une baisse conséquente, éventuellement vous attendez un renversement effectif ?

Dans ce contexte se renforcer suppose la disposition d’une poche de réserves.

Est elle constituée et si oui de quelle façon (un % du portefeuille, une réserve sur dividendes ? )

Merci.

Bonjour Philthevet,

À l’aide de mon screener je regarde tout simplement si les actions sont sous-valorisées par rapport à leur historique. Si c’est le cas, je n’hésite pas à renforcer (sans considérer ce que pourrait faire le marché dans le futur). Dans la situation actuelle certes le marché peut continuer de baisser, mais si les valorisations sont déjà attractives pourquoi attendre d’avantage ? J’en profite donc dès maintenant pour acheter à bon prix. J’y vais graduellement puisque j’investis chaque mois mon salaire, je vais simplement essayer d’investir dès maintenant un peu plus que d’habitude en puisant sur mes livrets (donc en plus des versements habituels), quitte à ralentir dans plusieurs mois si ça remonte (le temps de reconstituer mes livrets qui sont théoriquement mon fond d’urgence). Si besoin (mais uniquement en cas de gros krach par contre) je suis même prêt à sortir de l’argent de mon AV immobilier de SCPI.

En résumé il faut continuer de faire ce que vous avez l’habitude de faire et ne surtout pas essayer de timer le point bas.

Cordialement

Matthieu.

Bonjour Matthieu,

Pensez vous que total a 38 euros est une trés bonne opportunitée d achat ?

Certe l action a bien baissé a cause du coronavirus mais franchement ca à l air d être un bon point d entree ou pour ce renforcer surtout vu la solidité et les fondamentaux de l entreprise

Bonne journee

Bonjour Florian,

Oui Total à ce prix est vraiment une excellente opportunité, à investir les yeux fermés. Le rendement est de 7% et Total s’est engagée à augmenter le dividende de 5% par an sur les 3 prochaines années donc vraiment aucun soucis. Les pétrolières n’ont pas la cote en ce moment mais Total est très bien gérée et commence dès maintenant à investir dans les énergies vertes, ce qui est une bonne chose.

Cordialement

Matthieu.

Bonsoir,

Merci pour ce suivi, j’apprécie également votre portefeuille sur le forum, j’aimerais savoir comment faites vous pour mettre en place le graphique avec le comparatif du MSCI WORLD?

Merci!

Bonsoir Michael,

Il faut pour cela convertir le montant de votre portefeuille en valeur de part. Par exemple si vous avez 10 000€ vous dites que cela vaut 100. Si demain vous êtes à 11 000€ Cela vaudra 11 000/10 000 x 100. Il faut également soustraire les versements. Si vous etes à 11 000 mais que vous avez versé 500 il faut faire (11 000-500)/10000 x 100.

D’une manière générale la formule est : nvlle valeur de part = ancienne valeur de part x (valeur portefeuille – apport du mois)/ancienne valeur du portefeuille.

Pour le MSCI world c’est plus simple car on ne compte pas les apports. On fixe juste la base 100 aujourd’hui (par exemple le CW8 est à 285€ on le met à 100). Si le mois prochain il est à 300€ la valeur sera 100 x 300/285.

Et ainsi de suite.

Cordialement

Matthieu.

Bonjour Matthieu,

Merci encore pour ces articles et ce super screener d’action.

Je remarque que vous restez plutot prudent suivant cette baisse des marché (« une petite ligne sur Nexity » et aucun renforcement). Pouvez-vous nous expliquer pourquoi? Anticipez-vous une nouvelle baisse?

De mon coté j’ai vendu un peut de mon fond en euro et transferer sur mon PEA pour profiter de cette baisse.

Bonjour Anthony,

Vous oubliez que j’ai aussi pris une nouvelle ligne sur Sysco sur CTo. Je ne renforce plus le PEA pour le moment donc c’est normal que les seuls ordres sont soit des arbitrages soit l’utilisation des dividendes/cash restant. Je continue donc d’investir chaque mois sur le CTO avec de nouveaux apports. Je n’ai absolument pas peur d’une baisse au contraire je l’attends impatiemment. Elle me permettra d’investir sur des actions de qualité jugées trop chères précédemment.

Matthieu.

Bonjour Matthieu,

Dans votre comparaison avec l’indice MSCI World, prenez-vous en compte vos dividendes que vous percevez ? Tandis que l’ETF CW8 est capitalisant.

Merci pour votre travail et chapeau pour la qualité de votre blog !

Bonjour Haris,

Oui les dividendes sont pris en compte dans le calcul de ma performance. C’est donc comparable avec le CW8 qui est capitalisant et qui les réinvestis automatiquement.

Bonjour Matthieu,

Merci pour l’étude de votre portefeuille. J’utilise la même stratégie d’investissement que la vôtre (sélection de sociétés qui distribuent des dividendes en hausse constante sans aucune coupure). De plus j’essaie d’acheter un titre lorsque son rendement est élevé par rapport à sa moyenne.

Voici quelques titres que j’ai dans mon PEA et que vous n’avez pas : Hermès International, Stef, CNP assurances, Iliad

Que pensez-vous de ces titres ? Pourriez-vous potentiellement les mettre dans votre portefeuille ?

Merci,

Quentin

Bonjour Quentin,

Voici mes remarques concernant les valeurs citées :

– Hermès : très belle entreprise avec des fondamentaux vraiment solides. Je pourrais l’avoir en portefeuille. Mais je préfère LVMH et Kering pour 2 raisons : LVMH est beaucoup plus diversifiée qu’Hermès (beaucoup de marques très rentables) et se positionne aussi dans des domaines comme l’alcool et l’hôtellerie de luxe. kering est également plus diversifiée et se distingue (à mon sens) par son aspect un petit peu moins luxueux, ce qui permet de gagner d’autres parts de marchés que LVmH et Hermès ne visent pas.

– Stef : Entreprise bien gérée avec de bons fondamentaux mais beaucoup trop petite pour m’intéresser. Je me concentre principalement sur des leaders mondiaux et j’évite les smallcaps.

CNP : L’Etat est au capital ainsi que plusieurs banques. Cette structure est à mon sens complexe et néfaste pour le futur. Par ailleurs CNP devrait fusionner prochainement avec la banque postale, je ne suis pas convaincu que l’opération soit très profitable vu la gestion douteuse de la Poste.

Iliad : l’entreprise a totalement perdu son moat « technologique » par rapport à ses concurrents et n’est plus l’entreprise de croissance qu’elle était il y a 10 ans. La France est un petit pays et il y a beaucoup trop d’opérateurs télécoms présents sur le marché (Free, Orange, SFR, Bouygues et j’en passe). La rentabilité est donc très mauvaise et c’est un secteur où il y a peu de fidélité clients (les gens n’hésitent pas à changer d’opérateur chaque année pour profitez d’offres etc…).

Pour terminer, l’important est ce que vous ressentez personnellement sur ces entreprises. Mon avis n’a pas forcément grand intérêt. Il faut vous sentir vraiment confiant dans ces entreprises, sinon il ne faut pas les acheter.

Matthieu.

Matthieu,

Merci pour vos commentaires pertinents. Les éléments qui m’ont incité à acheter ces titres sont :

– CNP : rendement très attractif (autour de 7%), avec à priori une capacité de la société à augmenter son dividende régulièrement (sans le baisser en période de crise). C’est vrai que l’aspect « entreprise d’Etat » était un frein à l’achat

– Hermes : magnifique société avec une croissance et rentabilité insolentes. Forte progression du dividende. Marché « des riches » très porteur (forte augmentation du nombre de millionaires dans le monde même en temps de crise). Enfin la société est assise sur une montagne de cash. Se paye cependant très cher, mais cela semble historique sur ce titre.

– Iliad : J’ai acheté quand le titre était très décoté par rapport à ses plus hauts (inf à 100€). Je croyais en la capacité de Niel à trouver des solutions pour redresser la barre, ce qui semble en bonne voie pour le moment. Après je suis d’accord avec vous, le marché est compliqué avec des marges serrées mais la guerre des prix semble terminée et le positionnement de free a changé pour proposer des offres plus premiums (et mieux margées). Enfin Iliad devrait augmenter très fortement son dividende sur les prochains exercices ce qui va délivrer un rendement intéressant (autour de 3%)

– Stef : belle société également, avec de belles progressions du dividende même en période de crise. Pensez-vous que sa taille (1 Md€ environ) soit un handicap pour la suite ?

Merci

Quentin

Quentin,

Pour CNP l’aspect entreprise d’Etat est génant, surtout que le secteur financier (bancaire et assurance) est ultra régulé en Europe. Il faut bien dissocier un rendement anormalement élevé car le cours de l’entreprise chute ponctuellement pour une raison sans importance ou si le marché corrige au global, et le cas où les fondamentaux se dégradent ou que des risques à long terme apparaissent.

– pour Hermès aucun problème, l’entreprise est historiquement chère mais présente chaque année de très bons résultats.

– Stef : 1 milliard de capi c’est vraiment tout petit. Le dividende a bien progressé dans le passé ce n’est pas le problème, si un imprévu arrivait sur son marché, Stef n’est pas assez solide pour se retourner. Une grosse entreprise peut toujours s’endetter ou racheter des plus petites. Une small n’a pas beaucoup de recours. Si vous êtes conscient de ce risque vous pouvez y aller mais ne prenez pas une trop grosse pondération.

Pour info j’ai tracé ici l’historique sur 20 ans de tous les Aristocrates du dividende Français : http://etre-riche-et-independant.com/dividend-aristocrats-france-liste-complete

Bonjour Matthieu,

Merci pour votre retour c’est intéressant d’avoir des points de vue complémentaires !

Bonne journée,

Quentin

Bonjou Matthieu,

Je ne vois pas Coca-Cola dans votre watchlist ou portefeuille ; une raison particulière ? Je pense investir chez eux, ils ont l’air très bien placés dans une perspective de dividendes à long terme. Quelque chose m’échappe?

Bien à vous.

Bonjour Jérémie,

Non en effet Coca n’est pas dans ma liste pour le moment. C’est une belle entreprise mais un peu old school et trop orientée soda. Je lui préfère PepsiCo qui est mieux diversifié et présent dans l’alimentaire (Lays, Benenut…). La croissance de Pepsi est également meilleure.

Bonjour Matthieu,

Tout d’abord merci pour ton blog, c’est une mine d’or.

Je suis tombé dessus lors d’une recherche concernant l’investissement sur des actions à dividendes et j’y ai passé quelques heures..

Toutefois je me pose 2 questions :

Cela fait quelques temps que je garde du cash en attendant une baisse du marché pour investir dans les actions à dividendes.

Mon plan initial était d’acquérir des actions aristocrats mais ils me semblent que pas mal de ses actions sont soutenus par le gouvernement en cas de pépin.

Par exemple que se passe-t-il si Boeing n’est plus soutenu par l’Etat ?

J’imagine que l’Etat ne pourra pas aider toutes les grosses boites qui vont être en difficulté.

Si j’ai bien compris, l’objectif des aristocrats est d’augmenter le dividendes chaque année quelque soit leur situation pour attirer les investisseurs.

Peut-on envisager une baisse du dividende si le SPY perd 50-60% de sa valeur ?

Merci d’avance pour ton retour.

Très bonne journée et félicitation pour ton site 🙂

Guillaume

Bonjour Guillaume,

Je n’ai pas de boule de cristal et je mentirais si je vous disais que je suis sûr à 100% que telle ou telle entreprise va maintenir son dividende. Mais il n’y a pas forcément de lien entre la baisse de la bourse et les fondamentaux. Le secteur alimentaire et de la santé a aussi chuté, ce qui n’a rien de logique.

Le seul conseil que je peux vous donner est de vous focaliser sur la qualité et non les rendements. Il faut vraiment profiter de la baisse pour renforcer les entreprises dont nous sommes quasi certains que les dividendes vont augmenter ou au pire etre stables : Essilor, Sanofi, Air Liquide, Danone, L’Oréal…

Merci beaucoup pour votre réponse 🙂

Guillaume

Salut une petite question, tu utilise le meme broker pour ton PEA et CTO ou tu es chez deux brokers différents et je me demandais chez quel broker tu es actuellement.

Merci et bonne journée à toi

Bonjour,

Je suis chez Degiro pour le CTO et chez ma banque classique Crédit Agricole avec la formule Investore Integral pour le PEA.

Bonjour,

Merci pour la réponse je me demandais car malgré les informations que j’ai trouvées sur internet beaucoup de sources se contredisent. Sur Degiro y a-t-il des frais de tenus de compte sir celui-ci est inactif ou seulement des frais sur les transactions ?

Merci et bon week-end

Bonjour,

Non aucun frais de garde sur Degiro, juste les frais de transaction et un frais d’accès annuel de 2,5€ aux places boursières utilisées.

Tout est résumé dans cet article sur Degiro : http://etre-riche-et-independant.com/avis-courtier-degiro-bourse

Bon weekend.

Bonjour

Cela aurait été intéressant que vous détailliez votre portefeuille en précisant le type de chaque action:

> forte croissance

> haut rendement

> pillier

Je souhaite me lancer profitant du krash actuel et ce n’est pas facile de faire un choix parmi toutes ces valeurs à dividende. Quels auraient été vos premiers achats si vous débutiez aujourd’hui avec un petit portefeuille ?

En tout ça merci pour ce blog et vos conseils !

Merci !

Bonjour Thomas,

Je donne tous les détails de mon portefeuille dans la catégorie suivi du portefeuille : http://etre-riche-et-independant.com/category/suivi-portefeuille

Le reporting de Mars arrivera bientôt.

Pour mes actions préférées, j’en parle également ici : http://etre-riche-et-independant.com/10-actions-preferees-2020

À bientôt

Matthieu

AIR Liquide 45actions quand le cours était à 100€

Capgemini 127actions quand le cours était à 70€

Danone 250actions quand le cours était à 55€

Legrand 160actions quand le cours était à 55€

L’OREAL 31actions quand le cours était à 230€

LVMH 20actions quand le cours était à 320€

Pernod Ricard 50actions quand le cours était à 125€

Schneider Elec. 72actions quand le cours était à 70€

Sodexo 60

actions quand le cours était à 55€

Total 630actions quand le cours était à 25€

Carrefour 135actions quand le cours était à 13€

POUR LES US :

Activision 200actions quand le cours était à 55$

Accenture 80actions quand le cours était à 155$

Cisco 300actions quand le cours était à 39$

Pour un total de 140 000 euros.

Voici ma question est-ce que ce portefeuille vous semble cohérent pour un investissement d’un an ou deux.

Sur quelles actions me conseillez vous de vendre en encaissant des gains (je pense à Total par exemple où je gagne 6000euros au cours actuel de 34€) et sur quelles sur actions serait-il bon d’investir davantage (par exemple L’oreal ou mon exposition n’est pas énorme)

Je précise que je gagne actuellement 11 000euros

Bonjour,

Ce portefeuille est à mon sens incomplet car il vous manque une exposition au secteur de la santé.

Une autre remarque : «Voici ma question est-ce que ce portefeuille vous semble cohérent pour un investissement d’un an ou deux. «

L’investissement en bourse n’est pas du tout approprié pour des périodes d’un ou 2 ans. C’est plutôt 5 à 10 ans minimum, sinon la probabilité de finir en pertes est élevée.

D’accord je vais investir dans le secteur de la santé également c’est vrai que j’ai pas trouvé une société pas trop cher ses temps ci dans le secteur que me conseillez vous ? J’ai vu que vous possédez du Sanofi éventuellement ?

Oui effectivement je vais réfléchir à garder mon portefeuille plus longtemps du coup c’est vrai que un ou deux ans c’est pas bien long comme investissement

Merci de votre retour en tout cas !

Bonjour Pablo,

Dans le secteur de la santé je possède Sanofi, Essilor, Sartorius Stedim, Eurofins Scientific et Orpéa.

Bonjour Matthieu,

lorsque tu revends une action, est-ce que tu veilles à ce qu’il reste toujours une ou plusieurs autres actions du secteur de celle que tu as vendu dans un souci d’être diversifié le plus possible ou alors cela arrive qu’il y ait un secteur qui ne soit ponctuellement plus représenté dans ton portefeuille ?

Par exemple en ces temps de crise, ne plus avoir provisoirement de secteurs cyclique et choisir de renforcer sur des secteurs défensifs

Bonjour Sébastien,

Mon portefeuille est fortement pondéré sur les secteurs défensifs ou de croissance (techno, santé, conso de base) et quasi absent de cycliques, et cela quel que soit le moment. Les cycliques sont à éviter à LT en buy&hold.

Lorsque je revends, je ne rachète pas forcément quelque chose du même secteur mais je veille à ce que les pondérations globales restent cohérentes avec ma stratégie.

Bonjour Matthieu,

Je me demandais pourquoi vous avez vendu Royal dutch shell ?

A-50% actuellement cela semble pourtant être une affaire..

Bonjour Steve,

J’ai vendu RDSA pour plusieurs raisons (et je ne pense pas qu’il faut se précipiter sur le prix actuel) :

– les fondamentaux se sont fortement dégradés

– le dividende a été coupé pour la première fois depuis 50 ans, c’est très mauvais signe

– le secteur est clairement en déclin

– l’entreprise n’a pas du tout le profil de croissance que je recherche maintenant.

Concernant sa valorisation, dites vous bien que si les milliers/millions d’intervenants qualifiés sur les marchés ne rachètent pas en masse la valeur, c’est qu’il y a de gros doutes sur le futur de l’entreprise et que le prix actuel price ces risques. Le marché n’est pas aveugle donc attention il faut éviter d’aller à contre courant.

D’accord je vois.. D’autant plus que l’entreprise est susceptible de ne plus etre éligible au PEA comme Unilever n’est ce pas ?

J’imagine que votre avis sur total est le même puisque vous en avez vendu une partie ?

Oui l’entreprise restera côtée à Amsterdam mais ne sera plus admissible au PEA puisque son siège est au UK.

Pour Total j’ai le même point de vue mais en moins négatif tout de même (meilleure gestion, dividende maintenu, pas de demande d’aide de l’Etat). Mais en effet je ne suis pas vraiment convaincu c’est pour cela que j’ai vendu la moitié de ma ligne.