Après l’article sur les différentes manières d’investir dans l’immobilier, nous allons ici développer d’avantage l’investissement dans les foncières cotées en bourse.

En France, on les appelle les SIIC (société d’investissement immobilier cotée). Aux US, on les appelle les REITs (Real Estate Investment Trust).

Investir dans l’immobilier côté offre de nombreux avantages, et c’est ce que nous allons découvrir dans cet article.

Investir dans l’immobilier en bourse

Les foncières sont des entreprises cotées en bourse et qui investissent dans l’immobilier.

Leur activité consiste à l’acquisition, la construction et la location de locaux de toutes sortes.

Les différentes activités des foncières se répartissent de la manière suivante :

Logement, santé, commerce, bureaux, centres de données, centres commerciaux…

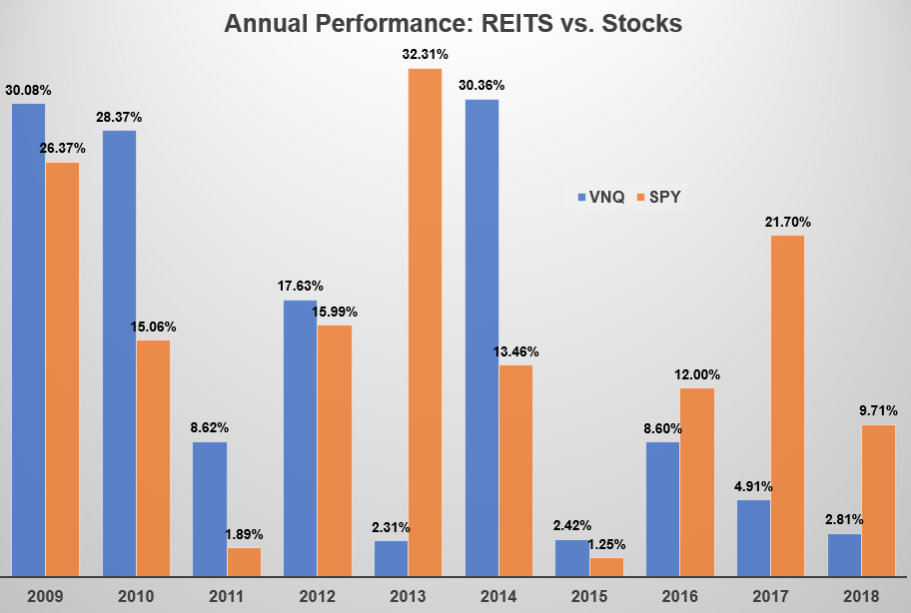

Historiquement, leur performance boursière à long terme a été impressionnante.

Source : awealthofcommonsense.com

Sur les 10 dernières années, la performance moyenne est de plus de 13% par an.

Cette performance peut se décomposer d’une part avec la plus-value réalisée sur le prix des titres, et d’autres part avec les dividendes perçus.

Cette classe d’actif est très performante lorsque les taux sont bas. En effet, la majeure partie de leur activité est financé par de la dette. Cela leur permet d’acquérir toujours davantage de biens immobiliers, d’investir et de refinancer leurs dettes ultérieures.

On comprend donc qu’emprunter à faible coût est très profitable pour leur business.

Les avantages d’investir dans les foncières cotées en bourse

Des rendements élevés

Tout d’abord, il faut savoir que les entreprises avec le statut de SIIC ou de REIT ont l’obligation légale, pour conserver leur statut, de reverser une grande partie de leurs bénéfices à leurs actionnaires.

En fonction des pays, on peut retenir qu’une foncière doit reverser environ 90% de ses bénéfices sous forme de dividende.

C’est la raison pour laquelle elles sont très populaires pour tous les investisseurs souhaitant vivre de leur rente.

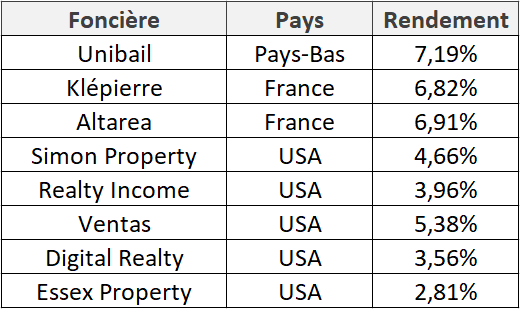

Il n’est donc pas rare que ces entreprises versent des rendements de dividendes entre 4% et 8% par an pour les plus sûres.

Evidemment, il est possible de trouver des rendements autour de 10% mais avec des risques beaucoup plus élevés…

Voici quelques exemples de rendement de foncières de qualités :

On peut retenir que la meilleure qualité se trouve outre-Atlantique, mais cela se paye par des rendements plus faibles qu’en Europe.

Des dividendes relativement stables

Les baux commerciaux, hospitalier ou d’habitation se font sur de longues périodes.

Ainsi, les foncières reçoivent des revenus récurrents et généralement mensuellement. Cela leur donne un cash-flow très prévisible et régulier qui permet de limiter beaucoup de risque.

Je pense que parmi tous les secteurs en bourse, ce sont l’immobilier et les utilities qui profitent le plus de cet avantage.

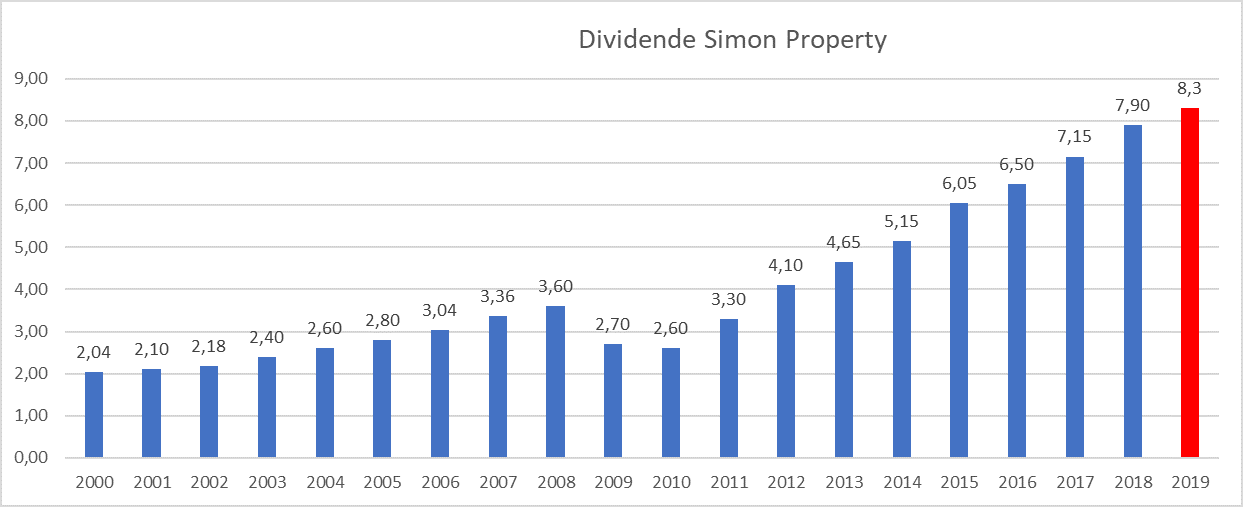

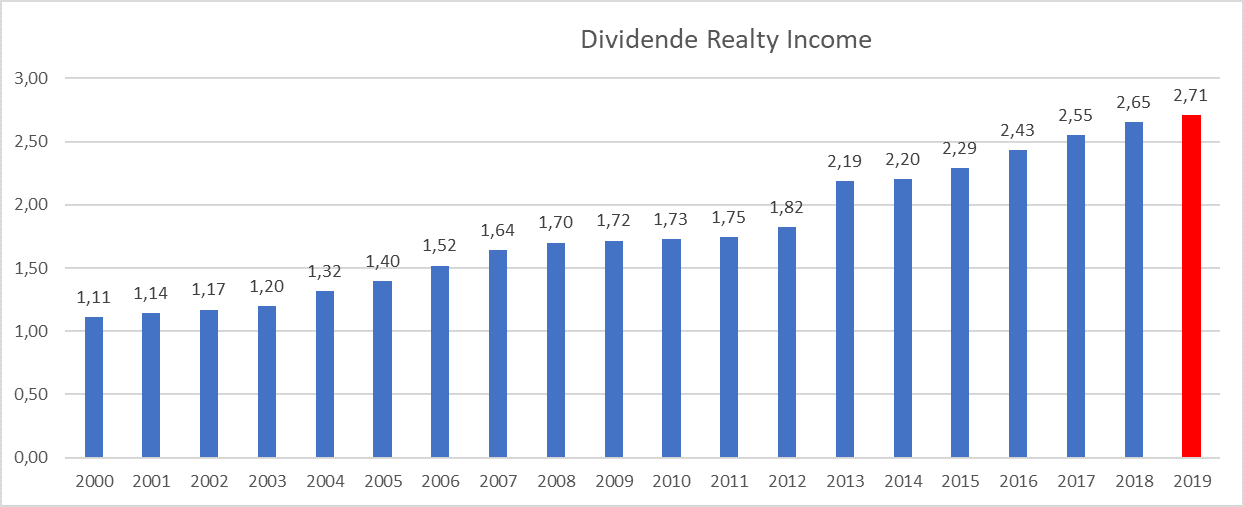

Ainsi, les versements des dividendes sont parmi les plus sûrs et réguliers du marché.

Néanmoins, il ne faut pas s’attendre en général à une croissance très rapide chaque année.

Voici par exemple l’historique de versement d’Unibail :

Voici celui de Simon Property Group :

Et celui de Realty Income :

Une bonne diversification

Généralement, il est prouvé et admis par de nombreuses études que la volatilité du prix des foncières est plus faible que celui des actions classiques.

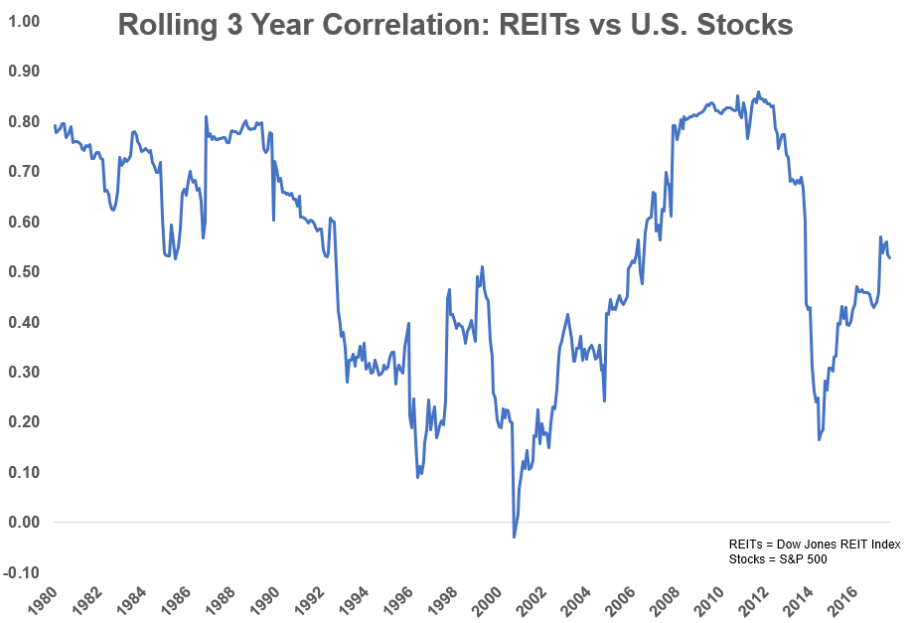

De plus, la corrélation des foncières avec le marché boursier est historiquement faible. On peut donc presque parler d’actifs distincts bien que cela soit des actions.

Voici par exemple la corrélation entre les REITs Américaines et le S&P500 :

Source : awealthofcommonsense.com

La corrélation moyenne est autour de 0,4 sur une période de 40ans, ce qui est très intéressant.

Je rappelle qu’idéalement, une corrélation au plus proche de 0 est souhaitée dans un portefeuille global diversifié. De cette manière, aucun actif n’est corrélé avec les autres et ils évoluent indépendamment. Ainsi, la chute de l’un n’entraîne pas la chute des autres.

On peut même espérer la montée du second pour effacer la chute du premier.

La liquidité

Acheter et vendre des foncières cotées en bourse est très simple. En un clic, vous pouvez acheter et revendre des parts de milliers de biens immobiliers.

Pas besoin de trouver un vendeur, de payer des frais de notaire, ou d’attendre plusieurs semaines le rapatriement de votre argent. Investir dans les foncières cotées est la manière la plus liquide d’investir en immobilier.

Acheter des foncières en bourse

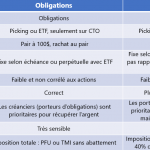

Il existe plusieurs manières de détenir des foncières cotées en bourse.

Vous pouvez soit confier les choix de sélection à un gestionnaire de fond actif ou indiciel, soit choisir vous-même les foncières de votre portefeuille.

Dans tous les cas, ces titres doivent être détenus soit dans un compte titre (CTO), soit dans une assurance vie. Ils n’est pas possible de loger des foncières dans un PEA.

Investir en immobilier via un ETF

Je vous propose par exemple ici l’ETF IWDP : ISHARES Developped Markets Property.

Cet ETF regroupe les plus grosses foncières mondiales (USA, Europe, Hong Kong…). C’est donc un excellent choix de diversification.

Investir en immobilier via des actions individuelles

Vous pouvez également faire du stock picking en sélectionnant uniquement les foncières que vous souhaitez détenir.

Cette gestion est pertinente si vous pensez que vos choix feront mieux que le marché en tentant de choisir les foncières de la plus belle qualité.

Vous perdrez ainsi en diversification car il faudra faire des choix. Vous pouvez cependant espérer battre le marché. Mais vous pouvez aussi sous-performer. Il faut donc avoir de bonnes connaissances en analyse fondamentale pour faire ces choix.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Merci encore pour ces super articles!

Je cherche a me diversifier sur de l’immobilier et l’ETF – WDP : ISHARES Developped Markets Property semble etre une bonne option. Si vous avez le temps, pouvez-vous, SVP, clarifier deux points?

1. Dividende – Comme les foncieres ne sont pas eligible au PEA, et comme les dividendes sont taxer sur CTO, recommanderiez-vous de choisir l’option d’accumulation plutot que option distribution de dividende? (au long-terme)

2. CTO vs. Assurance vie – Quelle envellope recommanderiez-vous? D’un coté les frais de gestion seront moin cher sur un ETF via un compte-ordre, de l’autre coté, la liquidité et la niche fiscale de l’assurance vie est preferable. Avez-vous des preferences pour un investissement long-terme?

Merci encore!

Bonjour Anthony,

Pour info, il existe un ETF immo éligible au PEA (mais uniquement immo Européen). Il s’agit de l’ETF de Lyxor PMEH.

Je recommande cependant de privilégier l’immobilier international (dont US) qui a une meilleure croissance.

Dans ce cas, je recommande le CTO avec un ETF capitalisant pour éviter les impôts liés aux dividendes.

À LT, le CTO me semble plus intéressant vs AV pour éviter les frais de gestion. Tant que vous ne revendez pas : pas d’impôts. Vous évitez ainsi les frais d’Uc qui pèsent lourd à LT (~0,5% par an sur tout le capital, soit -5% sur 10 ans quand même…).

Je pense qu’il vaut mieux à LT payer 30% de taxes sur les PV (CTO) que 17,2% sur les Pv + 0,5% par an sur le capital (AV).

Bonjour Matthieu,

Est-ce que c’est intéressant de prendre le ishares-developed-markets-property-yield-ucits-etf ?

C’est le DPYE pour la version euro edgee londonienne. ( Apparemment ça n’existe pas sans edge )

Je n’ai pas d’immobilier du tout donc ça peut être une bonne source de diversification par rapport à mes trackers actions.

Est-ce que l’immobilier va remonter ? Si je mets un peu de ce tracker combien de pourcentage dans le portefeuille ?

J’ai aussi entendu que les SIIC sont plus intéressantes que les SCPI en ce moment car les SIIC prenne en compte la crise dans leur cours alors que ce n’est pas le cas SCPI j’ai cru voir.

Merci d’avance

Adrien

Bonjour Adrien,

À titre personnel je ne suis pas fan des SIIC car elles sont plus proches des actions que de l’immobilier et ne jouent pas leur role défensif en cas de crise. Elles sont souvent très centrées sur de l’immobilier commercial qui est en plein déclin.

Je préfère donc les SCPI (même si le retour espéré est plus faible, au moins c’est plus défensif et se rapproche de l’immobilier physique). Idéalement le mieux est même de faire un emprunt bancaire pour investir en SCPI. On peut comme cela profiter de l’effet de levier.

Bonsoir Mathieu,

Je vous remercie à nouveau pour l’ensemble des conseils proposés sur votre site.

Je suis une « stratégie passive » avec des ETFs sur PEA et CTO.

J’aimerais diversifier dans l’immobilier.

Ayant un TMI élevé 41%, vous semble t il judicieux de passer par un PER (type linxea spirit PER) qui propose ceci : Janus Henderson Horizon Pan European Property Equities Fund A2 EUR LU0088927925

il s’agit bien sur d’une optique à très long terme.

Je vous remercie d’avance pour votre retour

Bien à vous

Bonsoir Samy,

Le PER n’est pas le seul moyen, vous pouvez investir par exemple en AV sur des supports comme des SCPI ce qui me semble beaucoup plus intéressant et décorrelé des marchés boursiers (donc plus proche de l’immobilier physique). Le PER est selon moi trop complexe quant à la récupération de son épargne.

Bonjour,

Je vous remercie pour votre site. Merci pour votre site. Une question d’un néophyte: On peut investir dans l’immobilier en bourse en utilisant l’effet levier comme pour l’immobilier physique ? Est-ce que c’est possible d’emprunter pour acheter des partes de REITs et/ou SIIC ?

Bonjour,

C’est en théorie très compliqué pour investir en bourse (le crédit immobilier classique ne fonctionne pas). Il est néanmoins possible de faire des crédit conso (par contre sur courte durée) pour y investir.

Bonjour Mathieu,

Je suis avec beaucoup d interet vos analyses dont je salue l extrême pertinence. Je me suis constitue depuis 6 mois un portefeuille contenant notamment des etf. Je suis à la recherche d un etf dans le secteur de l immobilier, capitalisant , international et accessible depuis mon courtier degiro. Auriez vous des recommandations ? Je vous remercie d avance.

Bonjour Arnaud,

Je ne connais que l’ETF cité d’Ishares dans l’article (IWDP) qui est global sur les REITs. Il est cependant distributif. Peut-être qu’Amundi ou Lyxor qui proposent beaucoup d’ETF à réplication indirecte en ont un capitalisant, il faut chercher.

Bonjour Matthieu,

Je retrouve ce (bon) article depuis l’article récent.

Je suggère que tu rajoutes quelque part une date d’écriture (et éventuellement de mise à jour).

Romain

Bonjour Romain,

C’est une bonne remarque qui m’a déjà été faite dans le passé (peut-être déjà par vous). Il faudrait que je trouve un pluging qui le fasse automatiquement, où sinon que je le poste manuellement à la fin de chaque article. De mémoire ce qui m’avait dissuadé c’est que les algo Google prennent en compte les dates (si affichées) dans le ranking des recherches. De ce fait si les dates sont anciennes, cela pourrait nuire au SEO du site. Je dois y réfléchir.