Si vous souhaitez gagner de l’argent en bourse mais que vous n’avez pas le temps ou les connaissances nécessaires, il existe une solution.

Vous pouvez en effet investir simplement et à bas coût dans un produit appelé ETF (Exchange Traded Funds) ou tracker. Nous allons voir dans cet article comment construire simplement et rapidement un portefeuille d’ETF diversifié et performant.

Investir dans un ETF en bourse

Acheter un ETF signifie tout simplement acheter un produit répliquant directement un indice boursier. Ainsi, vous misez sur une hausse générale du marché action et non une action en particulier.

Dans les faits, vous investissez dans un fond de placement dit « passif » qui va acheter pour vous toutes les actions constituant un indice. Le cours de l’ETF va donc répliquer celui de l’indice.

Comme expliqué dans l’article gagner de l’argent en bourse , le marché action ne peut que grimper à long terme. Cela s’explique par la manière de construire un indice boursier.

Prenons l’exemple du S&P500. Il est constitué des 500 plus grosses capitalisations des USA. Dès qu’une entreprise devient moins performante, elle est remplacée directement par une nouvelle au sein de l’indice. Ainsi, le S&P500 contient à tout moment les 500 « meilleures » entreprises actuelles.

Si un indice venait à baisser sur le long terme (ce qui est pour l’instant du jamais vu dans un pays développé), cela signifierait que l’économie toute entière du pays s’est effondrée et ne redémarrerait jamais.

Les avantages des ETF

Investir en ETF peut s’avérer avisé car cela représente de nombreux avantages.

- Facilité et liquidité

Premièrement, ils peuvent s’échanger comme les actions aux heures de cotations selon un carnet d’ordre classique. Il est donc simple et rapide d’en acheter ou d’en vendre. Il est donc possible d’y appliquer l’analyse technique tout comme aux actions. Par opposition, dans un fond actif, il n’y a qu’une seule valeur liquidative par jour (ou parfois par semaine). De plus, les ordres peuvent mettre 48H à s’exécuter.

- Faibles frais

Les ETF n’ont pas de frais d’entrée et les frais de gestion sont très faibles (moins de 0,5% par an en moyenne). Cela contribue à ne pas plomber la performance annuelle en frais de transaction.

- Diversification à petit prix

Le prix d’une part d’ETF peut être faible (par exemple 20€ l’unité) et vous propose ainsi une diversification inégalée pour un si petit montant. En effet, avec ces 20€ vous détenez ainsi des parts dans des dizaines d’entreprises.

- Peu compliqué et chronophage

Vous n’avez besoin d’aucune connaissance en bourse ni d’aucun temps de suivi à y consacrer.

Choisir un portefeuille d’ETF diversifié et performant

Vous pensez qu’en ne consacrant que 5 minutes par mois pour investir sans aucunes connaissances en bourse ne peut pas rapporter d’argent ?

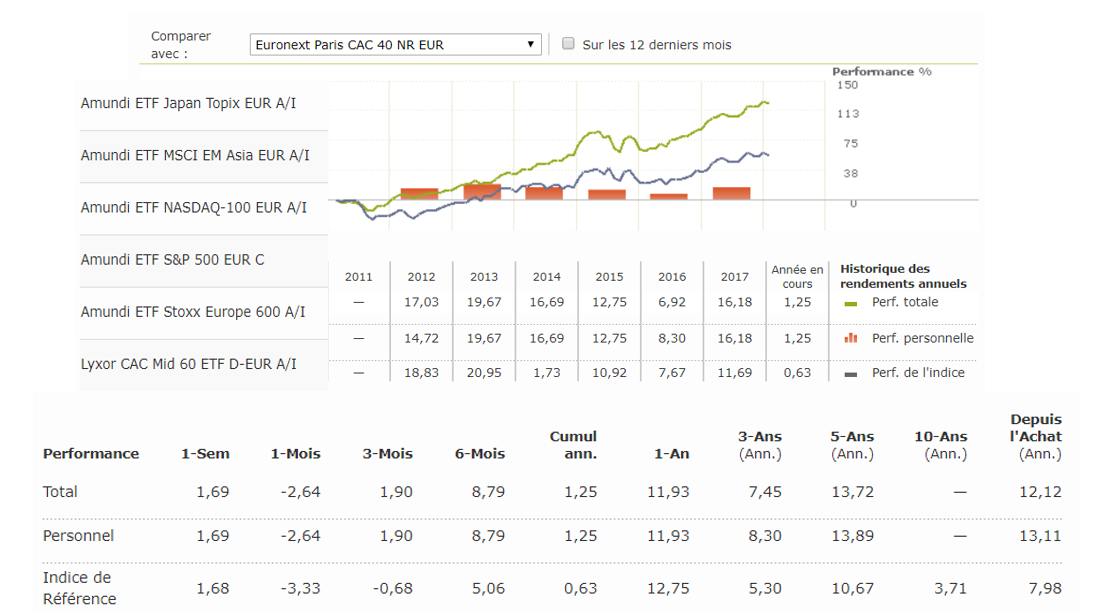

Et bien en voici la preuve du contraire. Prenons l’exemple d’un portefeuille classique et diversifié contenant les meilleurs ETF éligibles au PEA.

Source : Morningstar

En vert, un portefeuille constitué de 6 ETF à part égales (environ 15% de chaque). Ces ETF sont les suivants :

- S&P500 et Nasdaq100 pour profiter de la hausse du marché Américain.

- Japan Topix pour s’ouvrir sur le marché Japonais.

- Stoxx 600 pour les grosses entreprises Européennes.

- MSCI Asia pour investir sur le marché chinois et d’Asie émergente.

- CACM pour se placer sur des petites capitalisations française (plus performantes mais aussi plus volatiles que les grosses entreprises).

Le portefeuille global a gagné depuis 2011 plus de 120%, ce qui représente un rendement annuel de 13,11%/an (contre 7,98%/an pour le CAC40 avec dividendes réinvestis).

De plus, la volatilité moyenne du portefeuille est réduite, ce qui maximise le couple rendement/risque.

En effet, pendant qu’un indice baisse un autre peut monter ce qui compense la perte globale du portefeuille. Pour plus de détails, vous pouvez vous référer à l’article diversifier son portefeuille en bourse.

Ainsi, tout ce que vous avez à faire est d’investir et de patienter. Si possible, réinvestissez chaque mois sur un ETF afin de lisser les points d’entrée et de ne pas risquer d’acheter tout en une fois au mauvais moment.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matthieu.

tout d’abord merci pour votre travail exceptionnel, vos articles sont très intéressants!

concernant le portefeuille d’ETFs je me demandais pourquoi pas tout simplement choisir un ETF monde type CW8 associé à un ETF ciblant les pays émergents type PAEEM?

Bonjour Renaud,

En effet, il est possible d’utiliser un ETF world type CW8 pour couvrir la partie Europe, US et Japon. Il faudra également rajouter un ETF small caps en plus de PAEEM (car le world n’en contient pas).

Pour la partie Europe, je peux même vous proposer mieux dans cet article : http://etre-riche-et-independant.com/meilleurs-etf-sectoriels-pea

En remplaçant la partie Européenne classique par des ETF sectoriels performants, vous pouvez espérer de meilleures performances à long terme.

Je pense donc qu’un portefeuille type : 40% ETF SP500, 10% ETF Nasdaq-100, 10% ETF Europe Food&Beverage, 10% ETF Europe Household goods, 10% ETF Europe Techno, 10% ETF Europe Healthcare, 10% ETF Europe Industrie peut largement faire mieux que le world, tout en étant moins volatil.

On aura une pondération 50% Europe / 50% US (certes on oublie le Japon, l’Australie et le Canada par rapport au world mais bon…).

Cordialement,

Matthieu.

Bonjour,

En complet accord avec vous quant à un portefeuille d’ETF sectoriels plutôt qu’un tout-en-un pour la partie Europe, et après avoir beaucoup parcouru les rubriques de ce site, je décide de me lancer. Après de longues heures de recherche, pensez-vous que cette sélection soit en adéquation avec l’idée ?

• ETF SP500 : FR0011871128

• ETF Nasdaq-100 : FR0011871110

• ETF Europe Food&Beverage : LU1834985845

• ETF Europe Household goods : LU1834988351

• ETF Europe Techno : LU1834988518

• ETF Europe Healthcare : LU1834986900

• ETF Europe Industrie : LU1834987890

Merci beaucoup pour ce site, quoi qu’il en soit !

Bonsoir Nicolas,

Cette composition d’ETF me semble parfaite (c’est d’ailleurs celle que j’ai eu en portefeuille pendant un moment).

Il faudrait juste y ajouter à coté une pondération de votre capital, par exemple :

• ETF SP500 : FR0011871128 -> 40%

• ETF Nasdaq-100 : FR0011871110 -> 10%

• ETF Europe Food&Beverage : LU1834985845 -> 10%

• ETF Europe Household goods : LU1834988351 -> 10%

• ETF Europe Techno : LU1834988518 -> 10%

• ETF Europe Healthcare : LU1834986900 -> 10%

• ETF Europe Industrie : LU1834987890 -> 10%

Qu’en pensez vous ?

Cordialement,

Matthieu.

Merci pour votre réponse.

C’est effectivement à cette pondération que je pensais, que vous aviez indiqué un peu plus haut.

Vous dites « que vous avez eu pendant un moment » ! Aujourd’hui elle n’est plus forcément très adaptée ?

Au final je me demande, puisqu’il semblerait que 95% de la capitalisation boursière du Nasdaq 100 soit compris dans le SP500, ne vaut-il pas mieux remplacer les 10% de Nasdaq par du AEEM ?

Re Nicolas,

Cette composition est totalement adaptée, je ne l’ai pas conservée car je préfère (mais c’est personnel) investir sur des titres vifs versant des dividendes croissants. Mon objectif étant d’obtenir à long terme une rente avec mes dividendes (chose impossible avec ces ETF).

Au final je me demande, puisqu’il semblerait que 95% de la capitalisation boursière du Nasdaq 100 soit compris dans le SP500, ne vaut-il pas mieux remplacer les 10% de Nasdaq par du AEEM ? -> A titre personnel je n’aime pas les marchés émergents pour plusieurs raisons :

– leur économie n’est pas assez stable pour l’instant

– Leurs indices boursiers mettent très mal en valeur leur croissance et le futur potentiel

– Leurs indices boursiers sont extrêmement volatils et pas particulièrement plus performants

Je préfère (mais encore une fois c’est personnel) tenter de booster légèrement la performance du S&P500 en y incluant du Nasdaq (40% S&P500 + 10% Nasdaq au lieu de 50% S&P500). Les entreprises du Nasdaq sont incluses dans le S&P500, mais en les surpondérant légèrement de la sorte, c’est censé amener une petite touche de croissance et de Tech supplémentaire, et donc une espérance de performance plus élevée.

Pour terminer, investir sur la bourse Asiatique ne me parait pas obligatoire puisque les plus grandes entreprises Européennes et Américaines profitent déjà de la croissance de ces zones dans leurs business.

Bonjour et merci pour tout le temps que vous passez à répondre gentiment à tout le monde 🙂

J’ai débuté le trading en bourse l’année dernière, j’investis autant que possible ( J avais environ 3000€ d’actions pour le moment sur les euronext Paris, Bruxelles, Xtr, Nasdaq et NYSE), mais je me rend compte que l’achat et revente d’actions en faisant de l’analyse technique (bollinger, ichimoku, volumes, rsi, stochstic) doit être complété par une diversification de son portefeuille si on veut améliorer sa croissance sur le long terme. D’ailleurs le coronavirus a fait sauté tous mes stoploss. Heureusement pas mal de trades étaient déjà sécurisés et je m’en sors avec un portefeuille sans gain ni perte en gros…Comme tout le monde j’attend que ça se calme pour recommencer et acheter diverses actions.

Je cherche donc à investir (10000€ max) dans des ETF voire pourquoi pas de l’or..car il parait que c’est une valeur refuge en cas de crise, donc je me dis « pourquoi pas en revendre un peu une fois qu’une crise est passée histoire de pouvoir réinvestir le fruit de cette vente dans les ETF. Et puis autant revendre un peu d’or une fois une crise passée car le cours de l’or va sûrement baisser ensuite jusqu’à la nouvelle crise. Mais si mon raisonnement n’est pas bon sur l’or, je suis preneur de tout conseil à ce sujet.

Dernier élément : j’ai 43 ans (vous dites qu’il est bien de posséder 100-age % d’actions.

D’où ma question : ce portefeuille dont vous parlez contient il de l’or et quel % d’actions contient il ? En gros serait il adapté à moi ?

• ETF SP500 : FR0011871128 -> 40%

• ETF Nasdaq-100 : FR0011871110 -> 10%

• ETF Europe Food&Beverage : LU1834985845 -> 10%

• ETF Europe Household goods : LU1834988351 -> 10%

• ETF Europe Techno : LU1834988518 -> 10%

• ETF Europe Healthcare : LU1834986900 -> 10%

• ETF Europe Industrie : LU1834987890 -> 10%

Dernière question concernant votre commentaire sur ce portefeuille » Cette composition est totalement adaptée, je ne l’ai pas conservée car je préfère (mais c’est personnel) investir sur des titres vifs versant des dividendes croissants. Mon objectif étant d’obtenir à long terme une rente avec mes dividendes (chose impossible avec ces ETF). »

Quel est cet investissement sur titre vifs ? Ça m’intéresse 😊

PS : désolé pour les longues explications en début de message, mais je pense que votre réponse sera encore plus adaptée si vous connaissez mieux mon contexte (qui doit être le même que pas mal de tradeurs débutants comme moi)

Bonjour Julien,

Attention je ne parle jamais de trading dans les approches d´investissement évoquées mais toujours de buy&hold. C’est logique que dans un marché baissier les stop loss sautent, c’est pour cela qu’il faut éviter d’en mettre et surtout de trader.

Pour le portefeuille évoqué, il ne contient pas d’or car je préfère le détenir en direct sous forme de pièce.

Mon investissement est basé sur les entreprises versant des dividendes croissants afin de toucher une rente à long terme, je vous invite à consulter mon portefeuille pour avoir plus de détails.

Dans votre cas, si vous souhaitez rentrer sur le marché action allez y progressivement via des versements mensuels. Ne mettez pas tout votre cash d’un coup comme ça peut encore baisser.

Cordialement

Matthieu.

Merci pour votre réponse. Cependant il y a quelque chose que je n’ai pas compris. Ayant 43ans ,si je dois plutôt consacrer 64% aux actions, cela signifie que sur un portefeuille de 10000€ je dois en gros conserver 6400€ pour boursicoter en swing trading (quoique apparemment vous le déconseillez étant donné le faible rendement) et 3600€ sur du buy and hold avec ce genre de portefeuille (?) :

• ETF SP500 : FR0011871128 -> 40%

• ETF Nasdaq-100 : FR0011871110 -> 10%

• ETF Europe Food&Beverage : LU1834985845 -> 10%

• ETF Europe Household goods : LU1834988351 -> 10%

• ETF Europe Techno : LU1834988518 -> 10%

• ETF Europe Healthcare : LU1834986900 -> 10%

• ETF Europe Industrie : LU1834987890 -> 10%

Merci encore infiniment pour votre réponse 😊 En tant que tradeur débutant je suis preneur de tout conseil de gens expérimentés comme vous…

Non Julien, sur votre patrimoine global vous pouvez mettre 57% en action (100-43). Après c’est à vous de voir si vous préférez le trading (risqué et très peu de chances de gagner à long terme) ou l’investissement buy&hold. Les 43% restant peuvent se répartir entre l’or, du cash sur livret, de l’immobilier en SCPI etc…

Pour la partie buy&hold le portefeuille d’ETF convient parfaitement, après si vos montants d’investissements mensuels ne sont mas très élevés, vous pouvez tout simplement prendre du MSCI World (CW8) ce qui évitera d’avoir beaucoup d’ETF à gérer (soucis de simplicité pour les renforcements).

Cordialement

Matthieu.

Bonsoir Matthieu,

et merci et bravo pour ce site pédagogique, synoptique, synthétique que je dévore depuis quelques soirées !

J’aurais quelques petites questions résiduelles, qui vont sans doute vous paraître bêtes, mais je ne trouve pas de réponse univoque ailleurs :

– Conseiller d’investir chaque mois comme le font certains blogueurs +- 100 € dans un tracker n’est-il pas un peu vain, dans la mesure où les courtiers en ligne prélèvent à chaque transaction une commission ou des frais de courtage (exemple : 10 € par tracker chez Binck) ? Ne vaudrait-il pas mieux attendre de pouvoir prendre de plus grosses parts à chaque fois, genre chaque trimestre ou semestre, au risque de perdre du temps (et donc de la croissance) ?

– Comment faire pour « encaisser » son tracker ? Suffit-il de passer un ordre de vente à son courtier / sa banque en ligne ? Mais quid s’il ne « part » pas (ne trouve pas preneur) ?

– Cumuler dans son portefeuille boursier ETFs et actions individuelles à dividendes a-t-il du sens, pour vous ?

Merci d’avance pour tout conseil, voilà que je me réveille, à 50 ans ! Autant j’ai envie de rattraper mon retard, autant je ne peux plus guère prendre trop de risques vu ma situation familiale… d’où cette tentation de vouloir investir sur un peu de tout…

Y., Hasselt (Belgique)

Bonjour Cigale repentie,

Merci pour votre message (et lol j’aime bien le pseuso !). Aucune question n’est bête donc vous avez bien fait de les poser et vous êtes ici au bon endroit !

Premièrement, investir 100€ par mois est en effet pas forcément adapté à la plupart des courtiers en ligne. Au mieux, les tarifs sont généralement de 1€ par ordre. Cela vous fait donc 1% de frais d’entrée, ce qui est assez élevé et pénalise fortement la performance. Il est donc préférable d’attendre quelques mois (je pense au moins 300€). Il faut également faire attention car certains ETF comme le world CW8 par exemple coûte presque 300€ la part. Dans ce cas vous n’avez d’autres choix que d’attendre de toute façon.

Mais ne vous inquiétez pas du montant, de toute manière la bonne chose à faire est de démarrer ! Au US il existe certains brokers qui ne prennent pas de frais de courtage et qui permettent d’acheter des fractions d’ETF ou d’actions (Robinhood, M1 Finance), mais nous n’avons pas tout ça en France :(.

Pour vendre, il faut tout simplement passer un ordre de vente, c’est instantané. Il y aura toujours quelqu’un en face pour les ETF car les emmeteurs (Amundi, Lyxor etc…) doivent en assurer la liquidité. Il suffit de regarder le carnet d’ordre. Il peut néanmoins y avoir un SPREAD important (différence entre prix d’achat et de vente) pour les produits les moins liquides.

Cumuler ETF et action peut avoir un sens par exemple en PEA. Actions Européennes en direct et ETF US pour la diversification géographique. Ça permet de ne pas passer par le CTO et de payer des impôts. Mais généralement, il vaut mieux choisir entre les 2.

Je comprends votre envie de rattraper votre retard, mais prenez le temps de bien vous former avant de passer à l’action. La bourse est complexe et difficile à tenir psychologiquement lorsque l’on est pas habitué. Mon portefeuille n’est pas si immense que ça pour le moment ~60 000€ mais je vois déjà des fluctuations de +/- 1000€ par jour, donc attention.

Vous devez je pense avant tout trouver une stratégie d’investissement, puis vous y tenir. A votre age, je pense que l’approche dividende est plus adaptée car moins risquée. Mais attention à ne pas tomber dans le piège des dividendes trop élevés. Privilégiez les belles actions aristocrates.

Cordialement,

Matthieu.

Bonjour,

je souhaitais réagir à cette remarque « Cumuler ETF et action peut avoir un sens par exemple en PEA. Actions Européennes en direct et ETF US pour la diversification géographique. Ça permet de ne pas passer par le CTO et de payer des impôts. »

Malheureusement nous ne pouvons pas investir dans des ETF hors UE sur un PEA, les ETF US nécessiteront un CTO.

Absolument pas, je vous invite à consulter cet article :

http://etre-riche-et-independant.com/meilleur-etf-pea

On meut mettre un ETF synthétique suivant le S&P500 en PEA par exemple.

ah ok je ne savais pas, je pensais que le PEA était limité strictement aux produits UE.

Le PEA est limité aux actions Européennes pour la détention en direct. Les ETF synthétiques sont un moyen de s’exposer hors Europe dans un PEA. Ils détiennent des actions Européennes pour respecter la règle du PEA, mais échangent leur performance via un swap contre le suivi dans indice autre.

Bonsoir Matthieu,

je continue d’éplucher tes articles qui sont très intéressants, j’apprends beaucoup de chose et je t’en remercie.

Concernant la partie europe d’un portefeuille d’etf, qu’est ce qui serait le plus pertinent entre la stratégie smart beta (avec l’ETF de Lyxor MSCI EMU growth) et la strategie sectorielle (avec les 5 etf: Food&Beverage, Household goods, Techno, Healthcare, Industrie)?

Merci d’avance pour ta reponse,

Bonjour Sissou,

Je vous remercie pour vos retours !

Je pense que dans une optique de diversification, l’approche sectorielle est plus appropriée. Vous serez ainsi positionné sur tous les bons secteurs en bourse et le nombre d’entreprises en portefeuille sera également plus important. A titre personnel, je me sentirais donc mieux avec cette approche. Je pense aussi qu’en cas de forte baisse des marchés, elle sera plus défensive.

Le côté « boite noire » fait aussi moins peur que dans un ETF global puisque l’on peut choisir sa pondération par secteur, et qu’on connait ainsi plus facilement la composition de « son propre indice ».

À bientôt,

Matthieu.

bonjour Matthieu,

je pense allouer une partie de mon épargne (dans un PEA ) soit 10 ou 15% sur des actions, pour du tres courts termes et le reste sur des ETF

Mais avant j’aimerai savoir si c’est possible de « boursicoter » et si cela vaut le coup: exemple acheter 100 actions à 20 Euros pour les revendre la semaine suivante a 25 Euros …

Est-ce qu’il y a de nombreux frais ? et si la plus-valu les couvres ?

Merci pour votre réponse 🙂

Cordialement

Bonjour Robin,

La stratégie que vous évoquez s’appelle du « swing trading ». Cela consiste à faire de l’achat-revente sur quelques jours/semaines maxi en utilisant l’analyse technique et des phénomènes comme le momentum. Autant être clair : cela ne fonctionne pas. Seulement 1% des gens qui font du trading arrivent à gagner à long terme. Alors certes vous pouvez faire des « coups juteux » à court terme, mais cela sera totalement lié à la chance. J’ai commencé de cette manière à investir en bourse, et malgré ma bonne maitrise de l’analyse technique, et de tous les screeners/indicateurs que j’ai programmé sur ProRealtime cela n’a pas fonctionné. J’ai fait une année « flat » pendant que les indices prenaient 10-15%. Il faut bien savoir en bourse que plus l’horizon de placement est long, plus vos chances de gains sont grandes.

Essayez le trading mais uniquement sur du papier (donc sans argent réel) et vous verrez bien. C’est très excitant et chronophage mais ni performant ni répétable.

Les frais de courtage aller-retour grignottent en plus de cela votre performance.

Matthieu.

Bonjour Matthieu,

Je suis en ce moment en train de revoir ma stratégie.

J’ai pour ma part pour l’instant environ 60% de mon capital bourse sur des ETF (dont 50% CAC40 et 50% SP500).

Quand au reste, il est pour l’instant sur PEA. Je boursicote un peu dans le but de faire fructifier cette part des 40% plus que la part ETF (du moins c’est le but, tout en lisant vos articles).

Pour les ETF ils sont tous sur ASV (vous aviez dit dans un autre article que c’était pas le mieux en terme de frais, il faut donc que je revois ça. Le PEA étant très récent, j’aime psychologiquement savoir que l’argent est disponible sur AV).

J’ai commencé il y a 6 mois et les résultat ont été très bon (10% environ). Mais je sais que je suis arrivé au bon moment de la conjoncture.

Je pense investir d’avantage à l’avenir, mais ma stratégie est pas encore bien établie, et j’ai peur de faire les mauvais choix au départ qui vont avoir un gros impact à long terme.

Qu’en pensez-vous?

Bonjour Ferhat,

Il y a toujours des raisons d’avoir peur d’investir. Quand la bourse est haute on a peur que ça baisse, mais on a aussi peur de rater la hausse. Quand la bourse est basse on a peur que ça continue de chuter et on a aussi peur de rater la reprise…

Bref il ne faut pas trop réfléchir et investir un montant prédéfini chaque mois. GArdez du cash en cas de besoin sur les livrets si cela vous rassure.

Pour votre performance sur 6 mois, le S&P500 a fait 17% sur la période. N’essayez pas de boursicoter car c’est franchement contre productif. Restez simple, faites du buy&hold.

Merci pour votre réponse.

Quand vous dites, un moment prédéfini chaque mois,

Un dilemme se pose. Si vous avez une somme déjà épargnée. Prenons l’exemple de 3000€.

, est-il préférable de tout de suite mettre la totalité sur ETF, soit 3000€ sur SP500 par exemple ou alors, y mettre 300€/mois pendant 10 mois.

J’imagine que chacune de ces options à des avantages et inconvénients, mais laquelle à une espérance de gain meilleure que l’autre ?

Quand je dis boursicoter, certaine actions (même selon vos calculs) sont parfois « surcoté », est-il alors bénéfique de les revendre pour les remplacer par d’autres « sous-coté ». Par exemple, si l’on se base sur votre dernier screener, revendre du Waste management pour renforcer le Abbvie. (Sachant que vous avez peu de frais de courtage).

Bien à vous.

Il vaut mieux sur 3000€ par exemple mettre 1000€ tout de suite, puis 100€ par mois sur 2 ans ou 200€ par mois sur un an (il faut pour cela que vos frais de courtages soient faibles, l’idéal pour des petits montants comme cela c’est l’AV en UC car vous n’avez pas de frais de courtage et vous pouvez acheter par somme « ronde » de 100 ou 200.

Le fait d’entrer progressivement lisse vos prix d’entrée et limite les risques (dollar cost averaging).

Ce n’est pas parce qu’un action est sur-cotée qu’elle ne va continuer de monter. Le marché peut être exubérant pendant de nombreux mois ou même années. En règle générale il ne faut pas revendre ses positions gagnantes surtout les fondamentaux sont toujours bons. Et pour finir vous oubliez que vous risquez de payer 30% d’impôts sur vos plus values donc les achats reventes sur CTO ne sont pas optimaux fiscalement. Le PEA est bien plus propice à cela.

Bonjour,

Je reviens sur cet articles très explicite! Merci

Je souhaite me construire un portefeuille et commencer à investir via mon PEA.

Pourquoi vaut-il mieux choisir entre ETF et Action?

Passé la 40 ène, n’est -il pas intéressant de viser les deux ?

Ex: ETF diversifiés , le genre d allocation que vous mentionnez et plus haut actions de grosses sociétés fiables à dividendes croissants? (LVMH…)

Votre avis m’intéresse?

Bonjour,

En général c’est plutôt l’inverse qu’on recommande : les ETF pour capitaliser car c’est plus performant que la plupart des portefeuilles classiques, et ensuite lorsqu’on se rapproche de l’age où l’on souhaite obtenir une rente investir dans des actions à dividendes croissants.

Après si vous n’avez qu’un PEA et que vous tenez aux actions individuelles, vous pouvez prendre 50% aristo Français + 50% ETF S&P500 (pour la partie US).

Merci

En fait j ai déjà 3 av exclusivement en etf.

D ou mon interrogation vu les opportunités du moment.

Mais je pensais malgré tout a un.mix sur PEA.

Cdt

Bonjour. J’ai ouvert il y a quelques jours mon CTO et j’ai un PEA en cours de validation.

Bien entendu la période actuelle parait être les soldes quand on sort certaines capitalisations, notamment certaines faisant parti de vos palmarès des dividendes aristocrates.

Néanmoins, même si l’argent « brûle les doigts en ce moment », je souhaiterais créer une allocation cohérente et donc me diversifier avec des ETF.

Néanmoins, j’ai une question peut-être idiote mais qui moi me parait importante : où trouve t’on ou compare t’on des ETF ?

Je m’explique, ces derniers se rapprochent selon moi des fonctionnements de fonds des AV dans la mesure ou ils contiennent des titres de plusieurs sociétés qui sont censés reproduire un indice. Comme dans votre article, nous pouvons constater que selon l’émetteur de l’ETF (Amundi, Blackrock, Lyxor, etc), les performances peuvent varier. Donc comment trouver le meilleur ETF ?

J’ai commencé à consulter le site ETF.com mais plus pour savoir dans quel ETF une action que j’estime à potentiel est exposée (exemple : Apple, Amazon, Alibaba, Intel, Nvidia). Cela donne une liste avec un top10 des ETF les plus exposés à chacune de ces actions de renoms mais je trouve cela assez compliqué à identifier et comparer entre eux.

De plus, cela m’aiderait par exemple à voir si certains de ces ETF sont présents dans la liste ETF sans frais de courtage proposé par De Giro.

Bonjour Louis,

Attention vous faites erreur : dans les fonds de gestion classiques, le gestionnaire fait des choix (stock picking) et cherche à faire mieux que les indices. La performance dépend donc forcément des choix et donc du fond.

Pour les ETF c’est différent, ils répliquent totalement un indice. Que cela soit Amundi, Lyxor, Blackrock, un ETF du même indice aura les mêmes performances. On se moque donc du choix de l’émetteur, il faut surtout se concentrer ici sur l’indice suivi.

Le plus efficace lorsque l’on débute est le MSCI World qui contient la bourse mondiale. Vous pouvez lire cet article pour connaitre les principaux indices.

http://etre-riche-et-independant.com/meilleur-etf-pea

Le Nasdaq-100 : les entreprises de croissance et principalement technologique.

Le S&P500 : les 500 plus grosses entreprises US

Stoxx600 : 600 plus grosses entreprises d’Europe….

Le site de référence pour les ETF est Morningstar.fr.

Bonjour Matthieu et merci pour cet article très intéressant

J’ai lu plus haut que tu avais testé le Swing Trading et que ça ne s’était pas avéré concluant

Saurais-tu me préciser pourquoi ?

Merci d’avance 🙂

Arnaud

Bonsoir Arnaud,

Tout simplement parce que cela ne fonctionne pas. On peut y gagner certaines fois (par chance) mais à long terme il est quasi impossible d’obtenir des gains réguliers et fréquents. On a surtout de grandes chances d’y perdre beaucoup. Même les professionnels n’y arrivent pas, ce n’est pas pour rien que toutes les grandes banques se débarrassent de leurs activités de trading.

Bonjour,

Le portefeuille type présenté dans cet article est-il toujours « recommandable » aujourd’hui ? Comment s’est-il comporté face a la crise actuelle ?

Vaut-il mieux appliquer cette recette (celle de l’article) :

» S&P500 et Nasdaq100 pour profiter de la hausse du marché Américain.

Japan Topix pour s’ouvrir sur le marché Japonais.

Stoxx 600 pour les grosses entreprises Européennes.

MSCI Asia pour investir sur le marché chinois et d’Asie émergente.

CACM pour se placer sur des petites capitalisations française (plus performantes mais aussi plus volatiles que les grosses entreprises). »

Avec une pondération de 15% sur chaque ETF répliquant ces indices. Il affiche un rendement de 13%/an ce qui est très correct pour une recette simple et passive !

OU un portefeuille que vous cité dans un autre article :

1- 80% ETF World, 10% ETF émergents et Asie, 10% ETF petites cap.

2- 50% ETF USA, 20% ETF Europe, 10% ETF Japon, 10% ETF émergents et Asie, 10% ETF petites cap.

OU encore cette allocation :

ETF SP500 : FR0011871128 -> 40%

ETF Nasdaq-100 : FR0011871110 -> 10%

ETF Europe Food&Beverage : LU1834985845 -> 10%

ETF Europe Household goods : LU1834988351 -> 10%

ETF Europe Techno : LU1834988518 -> 10%

ETF Europe Healthcare : LU1834986900 -> 10%

ETF Europe Industrie : LU1834987890 -> 10%

A quels rendement peuvent prétendre chacune de ces formules ? La moins performante est-elle forcément la moins volatile ?

Cdlt

Le dernier portefeuille est le plus complexe mais sans doute le plus performant.

Le but est de donner des idées, c’est ensuite à vous de faire des recherches en fonction de ce qui vous correspond le mieux.

Bonjour Matthieu,

A la relecture de votre article sur les ETF, je ne sais plus finalement s’il faut investir dans des ETF sur un CTO ou bien sur un PEA. Que conseillez-vous ?

Par ailleurs, je cherche à investir majoritairement dans des ETF, pour ne plus avoir à réflechir, mais je ne sais pas lesquels sont les plus performants, surtout depuis la crise du COVID.

Si je devais n’en prendre que 5 tout en n’ayant pas plus de 300 Euros à investir chaque mois, lesquels me recommanderiez-vous ?

Enfin, une fois qu’on a investi dans des ETF, a-t-on besoin de les surveiller régulièrement et peut-on les conserver sur du long terme ou bien faut-il réajuster au fil du temps selon leur performance ?

J’ai + de 60 ans et peu de temps et d’énergie pour suivre mon portefeuille, donc je cherche la facilité et la performance sur des valeurs assez sûres qui vont rapporter sur du moyen ou long terme, afin de me constituer un petit complément de retraite et aussi pour transmettre un petit pécule à mes enfants et petits-enfants.

J’ai déjà investi dans des titres de Sanofi, Total, Axa, Vinci, mais je pense que ce serait bien d’avoir quelques lignes d’ETF.

Cordialement

Bonjour Brigitte,

Le plus simple est clairement de se concentrer uniquement sur un seul ETF : le MSCI World. Il contient à lui seul plusieurs milliers d’entreprises dans tous les pays développés du monde. C’est ce qu’il y a de plus simple et dr plus diversifié. Une fois l’investissement fait, c’est pour du long terme pas besoin de regarder les cotations tous les jours.

Je suis d’accord que c’est plus simple et diversifié, mais cet EFT est cher à l’achat.

Au niveau performance, est-ce l’ETF le plus performant qui existe sur le marché ?

Vous-même, avez-vous investi sur cet ETF ?

Et puis on investit en ETF sur son CTO ou plutôt sur un PEA ?

Non il y a également le world de lyxor EWLD dont la valeur de part est proche de 20€ de mémoire donc très simple d’ajuster pour les renforcements.

Les ETF World sont probablement les ETF qui offrent le meilleur couple rendement/risque pour une grande simplicité. Mon portefeuille est tourné vers les actions en direct (avec un grand nombre de positions) mais c’est probablement vers un ETF World que je me tournerais si je devais investir en ETF.

Si vous avez la possibilité de le loger en PEA c’est plus avantageux au bout de 5 ans pour la fiscalité, mais sinon cela convient également tout à fait en CTO. Tant que pas de vente pas de taxe donc c’est un bon produit pour cela.

Bonjour tout le monde.

J’ai moi aussi investi récemment dans les ETF’s vu la conjoncture que je trouve « propice »

J’aimerais avoir votre aide concernant ce qu’on appelle l’équilibrage.

J’ai investi 12,000€ dans 6 ETF :

30% s&p500

20% stoxx600 Europe

20% Emerging Asia

10% Japan topixx

10% small cap européenne de chez bnp

10% Russell 2000

J’aimerais savoir comment je suis censé rééquilibrer trimestriellement/seuil.

Est-ce que je rachète des parts dans ceux qui seront à la traîne dans 3mois? Ou bien je garde le même ratio dans ma prochaine alimentation (30/20/20/10/10/10)

Je pense également mettre en place des alertes de seuils pour démarrer. Et me mettre à lire pour comprendre comment équilibrer en fonction du risque.

Merci à vous

Bonjour Thomas,

Il y a un gros problème avec vos pondérations. Vous sous pondérez largement les US, ce qui est la pire chose à faire. Vous complexifiez également beaucoup la tache, un ETF World ferait bien mieux niveau performance tout en étant plus simple à renforcer.

Les ordres stop et les alertes ne servent à rien lorsqu’on investit à long terme.

Bonjour Mathieu.

Merci pour ton avis. Ce que j’ai fais c’est une répartition en fonction du PNB et non pas du poids de la capitalisation boursière. C’est ce que Édouard Petit recommande dans ses livres/sur son site. Je pense aussi à titre personnel que les US sont toujours très important mais moins qu’avant. J’ai personnellement un faible pour l’Asie ou j’ai vécu d’où un poids un peu plus important que dans un portefeuille classique, et dans mon patrimoine un PEE en actions françaises. Je pense que le tout s’accorde assez bien.

Puis je me permettre d’insister sur la façon dont il serait intelligent pour moi de racheter/équilibrer ce portefeuille trimestriellement?

Merci !

À nouveau je pense que le plus simple serait un World car il s’équilibre tout seul selon les zones géographiques. C’est également un indice évolutif donc si demain la Chine devient un pays développé elle entrera dedans. Mais si vous tenez absolument à garder votre composition, idéalement j’investirais chaque mois sur une zone géographique différente et ne chercherais qu’à faire un équilibrage une fois par an, pas plus.

Bonjour Mathieu,

Dans votre stratégie de ptf ETF, aucune composante obligataire? métaux?

Merci pour votre éclairage

Bonjour Sylvain,

Il existe un ETF obligataire éligible au PEA (OBLI de Lyxor) mais aucun sur les matières premières.

D’une manière générale, dans l’investissement à LT il vaut mieux se concentrer sur ce qui rapporte vraiment : les actions et éviter le reste.

Bonjour Matthieu,

Je souhaite également mettre en ptf un ETF Or et un ETF métaux hors or. Auriez-vous un conseil, sachant que j »ai mon CTO chez De Giro et donc dans l’idéal je souhaiterais un ETF sur leur liste ETF sans frais de courtage.

Merci

Bonjour,

Je ne regarde que rarement la liste des ETf sans frais mais je vous invite à faire des recherches internet sur les ETF liés à l’Or ou l’argent, il y en a quelques uns. Néanmoins à titre personnel je recommande plutôt la détention en direct sous forme de pièces pour ces actifs.

Merci Matthieu pour votre réponse et la qualité de votre site

Bonjour,

je suis complètement convaincu par la performance des ETF. Toutefois je me demandais pourquoi la presse professionnelle continue de conseiller des OPCVM? Bien sur il y a toujours l’envie de battre l’indice, mais je suis curieux qu’ils ne poussent pas plus les trackers. Qu’en pensez vous?

Bonjour Axel,

La presse est de mèche avec les organismes financiers (comme les banques avec leurs conseillers) qui poussent à vendre des supports moyens chargés en frais. C’est avantageux pour le vendeur, mais pas pour l’acheteur.

Le Français moyen n’a également aucune connaissance en bourse. Il ne verrait pas de mal à investir dans un fond géré activement car dans sa tête c’est ça la bourse, et n’a pas idée de ce qu’est un ETF ce qui le rendra encore plus méfiant.

Merci pour votre réponse.

En effet, vous n’êtes pas la première personne à me dire cela. J’admet que j’ai un coté un peu naif vis à vis de cela, en me disant que bon quand même, leur crédibilité pourrait un jour être mise à mal.

En même temps, c’est grace à cette presse que j’en ai entendu parlé et d’un autre coté, je suis toujours surpris de voir que dans la plupart de leurs allocations, il n’y a que rarement des trackers conseillés.

Par exemple, cela m’a choqué de voir dans le classement récent des assurances vies par Investir Les Echos que des AV comme Linxea, Mes Placements, etc… soient mal notées, uniquement parce qu’elles n’ont pas les fonds conseillés par le journal. Et il est d’ailleurs rare de les voir parler de trackers.

A l’inverse, un titre comme Le Revenu m’a souvent donné l’impression de faire 50/50. C’est grace à eux que j’ai connu les trackers, bien qu’ils conseillent aussi des OPCVM. Ils consacrent des articles 100% trackers, mais aussi 100% opcvm.

Bref, c’est toujours compliqué de savoir à qui s’adresser. Merci encore pour votre réponse et bonne semaine.

Bonjour Axel,

La presse cherche également à vendre leurs contenus. S’ils disaient : « achetez uniquement un simple ETF World et renforcez chaque mois », cela paraîtrait trop simple et ennuyeux (même si c’est probablement l’une des stratégies les plus efficaces). Cela ne ferait clairement pas vendre des magazines…

Bonjour Matthieu,

Je lis avec beaucoup d’attention ton blog depuis le confinement, et j’ai enfin décidé de passer le pas et investir en bourse via des ETF.

J’ai longuement hésité avec un seul ETF world, et j’en ai conclu que ce serait plus rentable avec un portefeuille de la sorte (peut être à tort ?):

Lyxor SP500 = 40%

Lyxor NSDQ 100= 10%

ETF Europe Techno= 14%

ETF Europe Healthcare = 13%

ETF Europe Food&Beverage= 13%

ETF Europe HouseHolds&Goods= 10%

Que j’ajusterais tous les trimestres, est-ce suffisant ? Je voudrais effectuer un virement sur ce PEA de 300€ par mois, et donc limiter le nombre d’ordres aux trimestres uniquement pour « grouper », et limiter les frais d’ordres.

Cela dit avoir plein de « petites lignes » n’est peut être pas la bonne solution si l’on a pas un capital de base suffisant ? On risque de s’y perdre en ajustement, et de payer plus en frais de courtage … Combien serait le minimum selon toi, 20 000€ ? Est-ce qu’avec cette composition, je ne me complexifie pas la tache, alors qu’un simple ETF World ferait bien mieux niveau performance tout en étant plus simple à renforcer … y a t’il une sorte de règle/limite où l’on dirait « à partir de 20 000€ il vaut mieux répartir comme ça plutot qu’avoir un simple ETF world » ?

Au final, en comparant mon portefeuille voulu à l’ETF world, dans ma composition, j’oublie complètement la partie JAP,UK et « AUTRES ». Devrais-je donc remplacer un ETF ci dessus par un ETF Small CAP, Japon, UK ou autre ?

Voila, j’aimerai beaucoup avoir ton avis sur le sujet, je sais que ça fait beaucoup de questions, possiblement redondantes, et je m’en excuse par avance.

Merci a toi,

Cdlt,

Thomas

Bonsoir Tom,

Je partirais sur la première version sectorielle car je crois plus en la performance des secteurs que du picking géographique. Néanmoins, pour éviter une gestion complexe et la multitude de petites lignes, j’attendrais d’avoir environ 15k€ pour ce type d’allocation. D’ici là le mieux et le plus simple à faire étant d’être 100% MSCI World.

Bonjour Matthieu, je lis ton site depuis un moment car je voulais être un maximum au courant des possibilités avant de me lancer en bourse, donc je viens d’ouvrir un PEA en février et j’investit chaque mois une quarantaine d’euros dans un ETF Lyxor MSCI world et dans deux fcp cpr silver age et amundi prudent 3dec le tout dans le but de pouvoir revendre ces parts le moment venu pour acheter des actions à fort dividendes qui se trouve dans ton article aristocrat dividend en France car elle sont cher et je ne peux pas les acheter en une fois. Penses-tu que c’est une bonne solution pour quelqu’un qui débute et n’a pas beaucoup de moyen d’investir ou tu me conseillerais une autre approche. Je te remercie par avance pour ta réponse et surtout pour tout le travail que tu fourni pour nous tous, un grand bravo et continu comme ça

Bonjour,

Acheter des actions « à fort dividende » est relativement risqué et vous allez probablement perdre en capital. Le mieux à faire à mon avis surtout si vous débutez est de n’investir uniquement que sur un ETF World. Vous avez ainsi diversification et performance à moindre coût. Inutile d’investir dans des FCP, il est quasi certain qu’elles sous performeront le World à LT notamment à cause des frais. Vous devriez par contre essayer de regrouper les ordres car avec des montants < 100€ vous risquez de payer énormément en courtage.

Merci Matthieu donc le mieux pour moi c’est de garder que mon etf world et supprimer mes deux fcp, pour mieux diversifier il me faudrait un deuxième etf par exemple asiatique qu’en penses-tu. Je te remercie encore pour ta réponse ainsi que ta patience et ton travail

En complément du Lyxor MSCI World je met lequel s’il te plait Matthieu ?

PAEEM AMUNDI ETF PEA MSCI EMERGING MARKETS UCITS ETF – EUR. ou

PAASI AMUNDI ETF PEA MSCI EMERGING ASIA UCITS ETF – EUR

Merci pour ton aide

Bonjour,

PAEEM est plus complet dans le sens où c’est émergents d’Asie + Afrique + Amérique Latine alors que PAASI comme son nom l’indique n’est que l’Asie.

Mais à titre personnel je trouve les émergents trop volatiles pour une performance déceuvantes donc je resterais uniquement sur du World.

Je te demande pour un deuxième parce qu’en fait j’ai la gratuité des opération pour deux achat mensuel ou 24 opération annuel et donc je cherche à voir comment complété ce fameux msci world qui en fait est tellement complet qu’on à du mal à trouver de quoi l’amélioré. En tout cas j’ai coupé mes fcp comme on en a convenu plus haut. Merci pour ton aide

Dans ce cas je partirais sur le Nasdaq-100 (PUST de Lyxor par exemple) pour tenter de booster la performance.

Bonjour Mathieu,

En voyant le commentaire de Tom je voudrais réagir, une répartition des trackeurs sans prendre le Japon ou UK n’est pas problématique?

D’après sa répartition on est sur du 50% US/50% EU ? C’est suffisamment diversifié?

Bonsoir Mathieu,

Vous parlez dans une de vos réponses d’actions « aristocratiques » à privilégier quand on commence à investir sur le tard.

Sans demander une liste exhaustive, lesquelles et pourquoi ?

Merci et bravo pour votre travail.

Bonjour Philippe,

Cet article résume en grande partie les avantages de ces actions : http://etre-riche-et-independant.com/dividend-aristocrats-dividendes-croissants-bourse

Au global et en général : actions solides de qualité, moins volatiles que le marché avec souvent de meilleures performances que leurs indices.

Les classiques en France sont Air Liquide, L’Oréal, LVMH, Vinci, Essilor, Dassault Systemes, Pernod Ricard, Danone…

Évidemment le passé reste le passé et n’est pas gage de réussite future.

BONJOUR – comment ça vas.

pour mon PEA

Que pensez-vous :

ETF WORLD CW8 ………………….8ACTION

ETF RUSSELLE 2000 ………………4 ACTION

ETF NASDAQUE 100 ……………..4 ACTION

ETF S&P500 …………………………..

ETF SANTE…. STOXX EUROPE 600 HEALTH CARE ………….1 ACTION

ETF TECHNO EUROPE ……………….2 ACTION

QUELQUE AUTRE ETF

le reste en action choisis :

total …………………….53 action

veolia……………………4

danone …………………5 action

natixix …………………..110

bnp paribas …………6

ABC arbitrage………..132

Royal dutch shell…….98

score sa ………………..10

thalès …………………..10

votre AVIS svp ce qu il faut modifier

Ce qui me gène avec les ETF c’est qu on ne voit pas leurs dividende .

mais avoir top d’ action ou ETF c’est dificile a géré ou de ce decipé sur quoi misé

j ai 43 ans et cela fais presque 2ans que j ai commencer a investir

Bonjour,

Il faut d’avantage raisonner en pourcentage qu’en nombre d’actions, c’est bien plus parlant. Je vous avais dit que le MSCI World suffisait largement lorsqu’on voulait se constituer simplement un portefeuille d’ETF.

Pour les dividendes il n’y en a pas puisque ce sont des ETF capitalisants qui réinvestissent les dividendes dans l’actif du fond. C’est totalement transparent pour vous.

Concernant vos titres en direct, ils sont selon moi très spéculatifs, je pense que le mieux serait de sélectionner des valeurs de meilleure qualité (voir mon screener) ou de rester uniquement sur des ETF. Vous feriez ainsi probablement moins d’erreur de sélection.

Bonjour Matthieu, merci pour ton contenu, au top. Je rebondis sur la question de « MAX MAX ». Concernant les ETF capitalisants, comment est-il possible de voir de combien ont été les « dividendes » annuels ?

Merci d’avance.

Bonjour,

Il suffit d’aller sur le site du créateur de l’indice (MSCI par exemple ou S&P et normalement ils donnent toutes les informations sur l’indice (yield, PER…).

Mais en ordre de grandeur les indices Européens tournent autour de 3% de rendement et les Us ou le World autour de 2%.

Mais d’une manière générale, cela n’a aucun intérêt de savoir cela puisque les ETf capitalisants réinvestissent tout donc ce qui est important est uniquement la performance de la part (que le dividende soit là ou non c’est totalement transparent pour vous).

bonjour – voudrais votre avis svp :

vaut-il mieux niveaux ce portefeuil ETF :

Potefeuille 1

ETF SP500 : FR0011871128 -> 40%

ETF Nasdaq-100 : FR0011871110 -> 10%

ETF Europe Food&Beverage : LU1834985845 -> 10%

ETF Europe Household goods : LU1834988351 -> 10%

ETF Europe Techno : LU1834988518 -> 10%

ETF Europe Healthcare : LU1834986900 -> 10%

ETF Europe Industrie : LU1834987890 -> 10%

+les actions suivantes :

total – Gtt – sanofi

Vinci – danone – air liquide – l’oreal

Pharmagest interactive – dassault systeme – Hermes

…………………………………………..ou ………………..potefeuille 2…………………………..

ETF WORLD CW8 amundi + ETF NASDAQ 100 de lyxor

+ les actions suivantes :

total

Gtt

sanofi

Vinci

danone

air liquide

l’oreal

Pharmagest interactive

dassault systeme

Hermes

……………………………………..OU…………………..

juste les action indiqué ou juste les ETF 7 ETF

MERCI

Bonjour,

Il n’y a pas de « mieux », la réponse dépendra de ce que vous recherchez. L’option 1 a des chances de surperformer, mais ce n’est pas garanti non plus. Elle est également plus complexe à mettre en oeuvre car nécessite d’investir sur plusieurs supports. L’option 2 est plus simple à appliquer, plus neutre. Elle a des avantages et inconvénients aussi. Quant à l’option 3, je ne vous la recommande pas car elle n’offre pas du tout le même niveau de diversification en nombre d’actions ou géographique.

Bonjour Matthieu

D’abord bravo pour le blog c’est vraiment très clair.

Je débute dans l’investissement en bourse et je voudrais m’orienter sur une répartition :

– 60% etf

– 40% actions avec distribution des dividendes (aristocrats).

Je voudrais savoir déjà si c’est pertinent ce type de mélange et puis si c’est logique d’avoir par exemple un etf sp500 ( qui contient Microsoft) et acheter dans la poche Actions Microsoft en direct.

Mon objectif est d’avoir avec mon CTO une côté stable et qui progresse à long terme et une côté rente trimestriel par exemple.

Merci

Alex

Bonjour Alex,

Ce n’est pas forcément ce qu’il y a de mieux fiscalement car vous allez payer chaque année des impôts sur les dividendes perçu, mais à part ça, c’est tout à fait possible et cohérent de mixer à la fois des ETF et des actions (à dividendes ou pas). Essayez tout de même d’éviter les actions à haut rendement si vous n’avez pas besoin de revenus dès maintenant. Vous éviterez ainsi de lourdes pertes fiscales et des risques de pertes en capital avec des actions dont les fondamentaux ne sont pas souvent sains chez les hauts rendements.

Merci, est-ce que les actions aristocrats sont des actions à haut rendement ?

Alex

Bonsoir,

Pas nécessairement, il faut apprendre à faire des analyses fondamentales pour vérifier que la santé financière de l’entreprise est bonne. Les aristocrats versent parfois des dividendes faibles mais en forte croissance (Hermès, Dassault Systeme, Pharmagest…) mais pour certains c’est tout l’inverse (Total, Bouygues…). Il faut donc faire attention.

Bonjour Matthieu,

Selon vous, l’investissement dans les ETF permet de « capitaliser » et l’investissement dans les Dividend Aristocrats permet « une rente ».

Ce que je comprends : Les ETF vont prendre de la valeur sans versement de dividendes alors que les actions Dividend Aristocrats vont plutôt verser des dividendes sans prendre de valeur.

Questions :

– ma comprenhension est elle juste ?

– y a t’il des ETF versant quand même des dividendes?

– quelle option « rapporte » le plus au global ? (Plutôt les ETF mais avec l’inconvenient de ne pas verser regulierement de dividendes ?)

– dans votre stratégie de construction d’une rente : vous vous focaliser sur les actions individuelles (pour maximiser la plus value) puis ulterieurement acheter des Actions Dividend Aristocrats ? Ou les deux en meme temps ? Ou autre ?

Merci beaucoup par avance.

Dominique

Bonjour Dominique,

Recevoir des dividendes n’a pas d’intérêt particulier tant que vous ne cherchez pas spécialement à obtenir des revenus. En attendant. Il vaut mieux faire fructifier de manière la plus efficace possible son patrimoine. Cela peut passer par des ETF qui capitalisent mais surtout qui sont très performants (et battent dans 90% les gérants et les investisseurs individuels), ou par des actions de qualité et en croissance.

Néanmoins, certains Aristocrats sont des actions de croissance qui performent très bien (Hermes, Dassault Systeme, Microsoft, Visa…). Leur dividende est en général cependanr faible à l’achat. Plus le dividende est élevé et moins il y a de croissance et général et plus de risques.

Les ETf distributifs existent mais sont sans intérêts. Vous ne contrôlez ni la composition, ni le rendement, ni les dates de versement et il y a des précomptes à la source et donc des pertes fiscales. Le mieux est vraiment de prendre des ETF capitalisants.

Se fixer uniquement sur des rendements de dividendes a toutes les chances de vous donner une mauvaise performance. Regardez les cours d’entreprises comme Total, Renault, BNP, Bouygues, Saint Gobain etc… sur le long terme et vous comprendrez.

Dans ma situation, je vise la croissance max de mon patrimoine dans le temps avec des actions en forte croissance et avec des fondamentaux solides, combinés à quelques ETF spécifiques. Un fois un capital suffisant atteint, on a le choix de prendre moins de risques avec des actions versant des dividendes (mais se limiter à un rendement conservatif) qui sont solides, résilientes et défensives. Mais il faut savoir que ce ne sont pas des actions qui auront une performance énorme dans le temps, c’est pour cela qu’il ne faut pas les acheter trop tot.

Bonjour Matthieu,

Merci pour votre retour.

Concernant les dividendes, je pense qu’il y a chez moi un côté « rassurant » à me dire que l’argent rentre au chaud sans être exposé à un risque (même si je comprends bien que le risque avec un ETF est contrôlé avec une forte diversification) …

Les ETF capitalisantes ré-injectent automatiquement les dividendes, ce qui augmente automatiquement le nombre d’actions ETF détenus, est ce bien cela ?

On dit souvent qu’il faut un horizon lointain idealement pour investir en bourse pour mitiguer le risque de crash : Si par exemple on vise 10 ans – quand faut-il revendre ses actions ? Par definition, je dirais 10 ans mais si un crash survient dans 9 ans, le cours n’aura pas le temps de remonter. Faut-il donc viser un rachat dans 5 ans ? (Pour laisser le temps au cours de remonter entre les 5 ans et 10 ans dans le pire des cas)

Bonjour Dominique,

La seule chose à regarder dàs un ETF capitalisant est l’évolution du prix de la part dans le temps. Les dividendes sont automatiquement réinvestis donc ce n’est pas la peine de s’en occuper. Un ETF va donc suivre un indice total return (prix + dividende).

Il faut toujours investir à long terme donc le meilleur moment pour faire un retrait est jamais, du moins pas tant que vous n’en avez pas réellement besoin. Il est impossible de prévoir une crise donc utopique d’imaginer vendre avant. Si vous vendez trop tôt, vous risquez aussi de rater une hausse si le marché augmente en valeur et donc de perdre de l’argent. Il n’y a pas de solution miracle malheureusement.

Bonjour,

Je suis actuellement entrain de me former à la bourse, je me suis renseigné sur les ETF synthétique pour PEA.

Le S&P500, le NASDAQ100 me parle et me donne envie de miser sur ceux. À l’inverse, tout ce qui concerne l’Europe, je préfère éviter.

Mais je n’arrive pas à trancher entre l’ETF EMERGING MARKET (qui comprends les pays émergent et donc le coté Asie & Amérique du Sud) et l’ETF ASIA. Les avis divergent plutôt pas mal, qu’en pensez vous?

Dernière question,

Je viens d’avoir 20 ans, je vise vraiment le long long long terme (20 ans minimum) Est-ce pertinent de mélanger ETF d’un coté positionné géographiquement un peu partout dans le monde (sauf l’Europe) et d’avoir quelque ligne en actions à coté, du type total, air liquide, Danone, Euteulsat (histoire de recevoir quelques dividendes) ??

Nota: je sais, ce n’est pas logique vu que ce sont des actions européennes mais ce sont des actions sur lesquelles, après analyses fondamentale, me semble pour le moment, loin de faire faillite.

90% du portefeuille en ETF (avec 50% ETF SP, 30% Pays Émergent/ASIA & 20% Nasdaq) et 10% en actions vous semble-t-il correct?

Bonjour Nicolas,

Pour les pays émergents, il vaut vraiment mieux privilégier l’Asie, j’ai écrit un article complet sur le sujet : https://etre-riche-et-independant.com/investir-etf-pays-emergent-bourse

Concernant les actions à dividendes, il faut éviter tant que vous n’avez pas besoin de revenus (surtout les actions al haut dividendes). Ces actions sont généralement matures, sans croissance, et en déclin.

Des boites comme Eutelsat sont clairement en déclin, avec une dette énorme et une concurrence largement plus rentable (pensez à SpaceX). Total ne fait rien en bourse depuis 20 ans, n’a aucune croissance et dépend du prix du pétrole qui est une ressource fossile. Danone a des résultats très déceuvants par rapport à tous ses concurrents mondiaux (et son cours de bourse en dit long).

Il est donc inutile de se concentrer sur des dividendes élevés si c’est pour perdre en capital derrière. Il vaut mieux se concentrer à 100% sur la qualité des fondamentaux d’une entreprise plutôt que sur son rendement.

Tout d’abord,

Merci pour vos conseils et ce site qui m’éclaire encore un peu plus dans mes recherches.

J’ai 46 ans. J’ai 4 contrats d’assurance vie (pq 4? j’en ouvre un tous les 4 ans pour pouvoir arbitrer ceux de plus de 8 ans). Bref ce n’est pas le sujet.

Certains sont en gestion libre et d’autre en gestion avec un CGP.

Je souhaite tout remettre à plat et passer en 100% ETF pour un pilotage et une vue d’ensemble simplifiée.

Je suis assez d’accord avec la répartition des ETF dans les commentaires.

Cependant, je me pose une question pratique. Admettons que j’ai 100K répartis sur 4 contrats (un contrat avec 50K, un autre 30, un autre 20 et 10 et que cela représente mes allocations pour chaque ETF. Est-il mieux de ponderer chaque contrat avec la répartition globale des ETF ou allouer chaque contrat avec un ETF unique ?).

Je ne sais pas si c’est clair?

Soit Contrat n°1 avec 50K que sur ETF USA

Contrat n°1 avec 30K que sur ETF Europe

Contrat n°1 avec 20K que sur ETF Nasdak

Contrat n°1 avec 10K que sur ETF Asia

ou chaque contrat avec cette répartition ?

Merci

Bonjour,

Le plus simple est d’avoir juste un ETF World sur chaque contrat d’AV. Le world contient les Us, l’Europe et le Japon, ce qui est largement suffisant et qui s’autosuffit.

Bonjour Matthieu,

Question sur le fonctionnement d’un ETF. Avec l’exemple d’un ETF SP500 côté sur Euronext : Comment son cours peut-il évoluer alors les entreprises contenues dedans sont sur la bourse de New York qui est fermée en raison du decalage horaire ?

Merci encore pour votre blog.

Dominique

Bonjour,

Tout est expliqué dans cet article : https://etre-riche-et-independant.com/comment-fonctionnent-etf-synthetiques

Salut ! Je viens d’ouvrir mon PEA, je voudrais savoir ce que tu pensais d’une composition (en ETF) 50% S&P500 , 30% PAYS émergent , 10% Japon et 10% Europe

C’est tout 🙂

Bonjour,

Je vous invite à lire les différents articles concernant les ETF sur le site ainsi que les portefeuilles type.

Pour répondre à votre question, il n’est pas vraiment utile ou pertinent d’acheter 1 ETF Europe + US + Japon sachant qu’un seul ETF World rassemble toutes ces zones.

bonjour ! si l’on souhaite investir dans 1 ou plusieurs ETF sur du long terme et que 5 ans plus tard on souhaite changer d’allocation, cela est-il possible ou cela va stopper l’effet boule de neige ? dans ce cas il faut donc bien choisir quels ETFs choisir avant d’investir pour y consacrer toutes ces années.

2ème question : le fait d’investir sur des ETFs ne réduirai pas une partie des bénéfices contrairement à l’investissement sur des actions ? car lorsque l’on revend nos actions, on peut potentiellement faire des plus-values contrairement au ETF ?

Bonjour Quentin,

Un ETF est tout simplement un panier d’actions (par exemple un ETF CAC40 va acheter les 40 entreprises du CAC40) donc son objectif est bien évidemment d’obtenir une plus-value. Son cours varie tous les jours exactement comme les actions. Il est possible à tout moment de revendre ses parts pour acheter un autre ETF si besoin si votre stratégie a changé ou autre.

Pourtant la valeur liquidative d’un ETF ne change pas ou du moins très peu. Donc comment faire une plus value sur la revente d’un etf ?

Si les ETF varient facilement de 1% par jour en moyenne (tout comme les indices). Le gain moyen des grands indices sur le long terme étant de 7-8% par an (sur une période > 10 ans).

Oui je suis d’accord mais par rapport aux actions, les plus values (ou même les moins values) sont plus conséquentes que sur des ETFs

Pas vraiment, puisque par définition la performance d’un indice est celle de la moyenne du marché. Il est possible de faire mieux (en stock picking) mais également beaucoup moins bien. Statistiquement l’énorme majorité des investisseurs sous performent les indices.

Bonjour

Commencer à investir dans un PEA avec un premier versement de 1000 euros

Avec un ETF amundi MSCI WR: 90%

Et actions air liquide: 10 %

Est ce une bonne idée ?

Bonjour,

Oui investir dans un ETF World est généralement une très bonne idée. Il n’est même pas nécessaire d’investir dans Air Liquide puisqu’elle est incluse dans l’ETF World.

Bonjour Mathieu,

Votre site est vraiment une mine d’or, merci beaucoup.

Je suis en train de préparer la répartition de mon portefeuille « sur le papier », mais je me rends compte qu’il m’est difficile de vérifier la répartition géographique et sectorielle de celui-ci. J’ai essayé plusieurs sites, morningstar, quantalys etc, mais même en créant un portefeuille ça ne nous donne pas cette répartition géographique et sectorielle (ou alors j’ai loupé un truc).

Connaissez vous un outil qui permette d’obtenir automatiquement ces informations ? Compatible mac de préférence, car j’ai l’impression que le fichier Excel vendu sur IH permet de connaître ça, mais il n’est malheureusement pas disponible sur Mac.

Le risque autrement c’est d’avoir involontairement et inconsciemment sur pondéré une zone ou un secteur sans s’en rendre compte, comme j’ai l’impression que c’est souvent le cas dans les messages que j’ai vu en commentaires ou sur différents forums.

Merci par avance !

Ps : d’ailleurs j’ai remarqué parfois de grosses disparités dans les infos de répartition données sur morningstar et quantalys pour le même fond, selon vous lequel serait le plus fiable ? Ou un autre site bien sûr, c’est juste principalement ces 2 là qui sont connus.

Bonjour Cerise,

Il n’y a pas de répartition cible qui est meilleure que les autres. Celle-ci doit dépendre de ce que vous recherchez (plus de croissance -> US, plus de cycliques/value -> Europe, par exemple). Idéalement il ne faut quandmême pas trop s’éloigner du MSCI World. Vous pouvez facilement trouver la répartition géographique dans les fiches MSCI : https://www.msci.com/documents/10199/149ed7bc-316e-4b4c-8ea4-43fcb5bd6523 (voir deuxième page en bas).

Ensuite, je pense que le plus simple est de faire le calcul soi même selon les ETF. Par exemple si vous avez 60% de World et que le World contient 65% US, cela fait 0,6*0,65 = 39% US.

La meilleure source d’information est soit le créateur d’indice (MSCI ou autre), soit le site de l’émetteur de l’ETF.

Bonjour Matthieu, je me suis mal exprimée car j’ai oublié de préciser que j’aurai des OPCVM dans mon portefeuille, donc ce n’est pas aussi simple que si on a seulement quelques ETF dans son portefeuille. C’est pourquoi je cherche un outil qui calculerait automatiquement la répartition globale du portefeuille en tenant compte de chaque composition des différents ETF et OPCVM qui constitue le portefeuille.

En calculant automatiquement une moyenne de chaque secteur et zone géographique si je puis dire, en fonction à la fois de la composition du fond, mais aussi en tenant compte du poids de chaque fond dans notre portefeuille (forcément 10% d’ETF nasdaq pèseront plus dans le portefeuille sur la technologie que 2% seulement)

Bonjour,

Imaginons un ETF xy par exemple , comment je fais très concrètement parlant , pour en avoir 15% ou 40% dans mon porte -feuille ? Instinctivement je dirai pour 40% , j’inscris la quantité de 40 au moment de mon achat dans la case quantité . Si l’ETF xy coûte 20 euros, je multiplie 40 par 20 pour avoir ma ligne dans mon porte feuille , et donc ça me parait bien cher qd même !

Et pour 15 % , comment s’y prend t-on ?

A moins que ce soit autrement , quelle est la manière de faire ?

Merci beaucoup . Trés Débutant .

Bonjour,

Il ne faut pas raisonner en quantité d’ETF mais en valeur globale. Si votre portefeuille fait 10 000€ et que vous voulez 40% d’un ETF (donc 4000€) c’est à vous de calculer la quantité qu’il faut prendre (le prix de la part est connu) pour que l’ordre soit à la bonne taille.

Bonjour à vous ! Super article! Je me demandais si investir uniquement sur un ETF qui réplique le cours du SP500 peut être suffisant car depuis des 10 années il fait en moyenne 10% par an que pensez vous ?

Bonjour,

Investir dans le S&P500 peut en effet suffire comme il contient les 500 plus grandes entreprises Américaines qui sont toutes exposées au commerce international. Vous serez cependant 100% exposé à l’USD, ce qui n’est pas non plus optimum en diversification. Le mieux serait probablement le MSCI World qui investit sur tous les pays développés (US, Europe, Japon, Australie…)

Merci de votre réponse ! A vrai dire je détient 80% SP500 et 20% NASDAQ. J’aurai une autre question si possible je détient le amundi concernant le SP500 à travers mon PEA et j’hésite à passer à travers un CTO avec un VANGUARD SP500 que pensez vous ?

Bonjour Matthieu, le portefeuille présenté en image en haut de l’article (6 ETF, dont JPX) fait-il mieux que le portefeuille avec la partie sectorielle Euro dont vous parlez aussi dans cet article?

Bonjour,

Non ce portefeuille n’est qu’un exemple pour expliquer qu’il est possible de construire un portefeuille d’ETF facilement avec plusieurs zones géographiques etc…

Celui du portefeuille passif est beaucoup plus optimisé (selon moi).

Bonjour Matthieu,

Je viens de recevoir un mail de ma banque me disant que l’ETF VANGUARD FTSE EUR IE00B945VV12 est inéligible au PEA dorénavant.

Que dois-je faire à votre avis ?

Tout vendre ?

Ou transférer sur un compte-titres ?

Merci,

Bonne journée

Bonjour

Le plus simple est en effet de vendre et de racheter à la place un ETF équivalent chez Amundi ou Lyxor. Cela vous coûtera un frais de courtage donc quelques euros au maximum, ce n’est pas bien grave

Bonjour,

Je détiens actuellement un PEA composé d’ETF et d’actions française à dividendes.

Je vais faire un rachat de mon fond euros d’AV car trop peu performant et j’ai déjà de l’épargne de sécurité sur des livrets.

Je sais qu’il vaut mieux lisser le point d’entré mensuellement. A votre avis, pour une somme d’environ 50 000 euros, sur combien de mois lisser les versements ? 400e/mois sur 10 ans ? 1000e/mois sur 4 ans ? 4000e sur 1 an ? Car en attendant le capital non investit n’est pas valorisé…

Lissage long en sécurité ou lissage rapide plus à risque ? That’s my question.

Merci

Bonsoir Alexandre,

Le lissage permet d’éviter un mauvais point d’entrée à court terme, mais n’est pas non plus une solution miracle. Si vous lissez par exemple sur 3 mois et que le krach arrive au 4eme mois, cela ne vous sauverait pas dans cet exemple.

1 an me semble une durée raisonnable pour ce montant. Ca lisse les risques court terme et l’imprévisible. Il ne faut surtout pas lisser sur de longue durée avec du cash déjà dispo, la bourse étant haussière sur le long terme le manque à gagner serait énorme. Un an est donc suffisant. Mais ce n’est pas parfait non plus car si une baisse arrive au bout de 13 mois cela n’aidera pas. Il n’existe aucune solution parfaite. On pourrait même choisir de ne pas lisser, c’est statistiquement ce qui rapporte le plus sur le long terme (mais dans ce cas vous prenez un risque sur le point d’entrée).

Merci pour votre réponse qui vient conforter mes idées ! Bravo pour votre site internet

Bonjour, Tout d’abord merci pour votre travail le site est extrêmement intéressant et regorge de bonnes informations.

Je suis débutant, j’ai 30ans et viens d’ouvrir mon 1er PEA, j’aimerais avoir un portefeuille passif 10 ans +.

Je comprends le système de diversification pas de souci en revanche si par exemple je prends un MSCI World je suis hésitant, les frais varie, ainsi que le prix de l’ETF comment choisir ?

Est-il possible d’avoir un exemple de portefeuille? passif 10 ans +, Risque : je dirai élever ( 7/10) si on considère le 0 comme risque 0 et 10 comme risque très élevé.

Je peux investir entre 0 et 1000€ par mois, c’est pareil avez-vous une somme » idéal » ?

Merci pour votre travail!

Bonjour

Cet article n’est qu’un exemple pour expliquer la diversité d’ETF existant.

Dans la pratique un seul ETF peut suffire : le MSCI World (par exemple CW8 d’Amundi). Il contient à lui seul toutes les zones mondiales (hors pays émergents) ce qui est largement suffisant.

Sur PEA il y a soit CW8 d’Amundi qui est l’ETF avec le plus gros encours et le plus connu, mais le prix de la part est élevé. Vous avez aussi EWLD de Lyxor avec une part plus faible mais un peu plus de frais. Au global cela revient au même, l’important est l’indice suivi. Avec 1000€ par mois CW8 est à privilégier, sinon EWLd pour les petits apports.

La notion de risque n’a pas vraiment de sens en bourse, puisque c’est par définition un placement volatile donc risqué. Les échelles des DICI donnent des niveaux de 1 à 7 en fonction de la volatilité, mais volatilité n’est pas forcément synonyme de risque. Il faut surtout prendre en compte la durée d’investissement. Si c’est sur 20-30 ans, le risque de perte sur un indice boursier comme le MSCI World est nullissime. Sur 2 ans il est élevé.

Bonjour, merci pour votre réponse et votre précision.

Donc je pars sur seulement le CW8 d’Amundi ça suffit ?

Pas de besoin de faire un montage comme j’ai vu plus haut pour avec l’équivalent d’un world mais en allant chercher à droite et à gauche?

Pas besoin non plus de diversifier par rapport à l’usdt ou au pays émergeant ?

Je répète je suis débutant et ce sera mon premier versement ce mois-ci.

Merci encore!

Bonsoir

Oui CW8 suffit largement, c’est déjà un indice diversifié par nature (plus de 1500 entreprises à travers le monde avec des investissements aux Us, en Europe, japon, Canada, Australie…).

Il est inutile de chercher à le reconstituer, cela va complexifier la tâche, et surtout vous risquez de ne pas suivre les pondérations mondiales donc de sur/sous exposer une zone. Si c’est volontaire pourquoi pas, mais sinon c’est inutile.

Pour les émergents c’est à vous de voir, vous pouvez en introduire ~15% ce qui correspond à leur capitalisation mondiale, par exemple avec PAASI (que je privilégierais vs PAEEM pour éviter l’Afrique et l’Amérique Latine qui ont une très mauvaise gestion monétaire avec une forte dévaluation de leur devise vs euro).

Bonsoir,merci de votre réponse .

Merci pour le PAASI avez vous un LU a me conseiller ?

J’ai bien saisie ce que vous avez dit plus haut, mais j’ai quand même une interrogation, si un CW8 suffit pouvez-vous m’expliquer quelle est l’intérêt de faire des montages comme je vois plus haut avec 10 % 10 % 15 % SP500 NASDAQ etc.. ?

En terme de rentabilité sur le long terme votre avis est que le CW8 dépasse toute les autre option ?

Merci pour votre temps et j’espère que mes question on du sense et pourront aussi en éclairé certains.

Bonjour,

Voici la ref : FR0013412012

Si vous tapez PAASI sur google vous allez tomber sur le site d’Amundi.

Le World suffit, comme j’ai l’ai dit, le but était juste de montrer des exemples d’ETF dans diverses zones géographiques. Ce n’est utile que si vous souhaitez éviter une région particulière (par exemple si vous ne voulez pas de Japon, Australie, Canada…) vous oouvez juste prendre un ETF Europe et un US (ce n’est qu’un exemple et pas du tout un conseil). Cela sert également si vous souhaitez surpondérer une zone car vous avez une conviction dessus.

Mais tout cela requiert vraiment des conditions spécifiques (ainsi que des connaissances et des fortes convictions, qui peuvent payer, ou pas).

Dans le cas classique, le World suffit.

Bonsoir,

Super! Merci pour les précisions je comprend mieux maintenant .

Dernière petite précision, avec mon msci World j’ajoute le PAASI tout de même à environ 15% comme cité plus haut? Est ce que ça peu être intéressant ?

Et a partir de combien le CW8 est plus intéressant que sont opposant, 100€, 300€, 500€, 700€, 1000€ par mois ?

Ya til un versement optimal puisque je me doute qu’il ne faut pas mettre 10 000€ d’un coup mais plutôt un peu chaque moi?

Merci j’y vois vraiment plus clair maintenant.

Bonsoir

La part des émergents Étant d’environ 15%, donc oui cela donne 85% CW8 / 15% PAASI (par exemple).

Entre CW8 et EWLD dites vous bien que c’est la même chose, au micro écart de frais près. Comme Lyxor a souvent un tracking error plus faible qu’Amundi, cela revient au global au même. Le seul risque avec EWLD c’est qu’il soit stoppé si l’encours est jugé insuffisant, sachant aussi que maintenant Lyxor appartient à Amundi. Mais ce n’est pas bien grave sur PEA puisque la vente se fait sans fiscalité. C’est donc quasiment du pareil au même.

Sur le versement, sujet très débattu qui n’a pas de réponse. Statistiquement tout d’un coup est plus rentable comme la bourse esr haussière, maintenant si jamais la bourse baisse fortement après le versement vous êtes perdant. Vous pouvez donc lisser pour réduire ce risque, néanmoins si la baisse arrive après la période de lissage cela ne sert à rien. Comme personne ne peut anticiper le futur, c’est donc une question de choix personnel (performance ou tranquillité d’esprit)

Bonsoir Matthieu !

Merci pour ces informations passionnantes et le temps que vous passez à nous répondre.

J’aimerais acheter du CW8 sur un PEA tous les mois.

Dois-je acheter une part à chaque fois ?

(soit environ 395€ en ce moment)

Ou puis-je allouer un montant fixe et avoir une fraction d’ETF ?

Merci et bonne soirée à vous

Bonsoir Paul

Il est malheureusement impossible d’acheter des fractions de parts sur PEA, il faut obligatoirement acheter un nombre entier.

Si le prix est trop élevé, il y a également EWLD en ETF World de Lyxor avec une part dans les 20€ ce qui facilite les achat.

Doit-on craindre l’achat du EWLD par rapport au CW8 ?

(À cause de son encours plus faible ? À cause de Lyxor ?)

Merci d’avance pour votre réponse

Bonjour

Non rien à craindre. Ce qui pourrait éventuellement arriver avec le rachat de Lyxor par Amundi et de l’encours plus faible de EWLd, c’est qu’il soit stoppé. Dans ce cas il y aura vente forcée des parts, mais ce qui n’est pas très gênant car sans fiscalité sur PEA. Cela coûtera au pire des cas un frais de courtage mais rien de vraiment problématique

Bonjour et merci pour la qualité des articles.

Plus je lis et plus je me pers, j’ai ouvert mon PEA mais encore rien investi 🙈.

J’ai 37ans, je souhaite investir sur du long terme ( afin de m’assurer une retraite ).

J’hésite entre investir tous les mois ( environ 100e) sur :

SP500

stoxx 600

EM

ou Word+ EM

ou + simple ETF World ( le amundi ) sauf qu’il faudrait investir tous les trimestres 🤔 ? ( 300-400 euros ). Il semble plus intéressant que le lyxor.

Je suis chez Bourse direct donc frais peu élevé si je fais du DCA sur 20-25ans

J’ai 2000euros à investir tout de suite + 100e par mois, il vaut mieux que j’étale mes 2000e ou que je mise tout de suite ?

qu’en pensez-vous ?

Merci beaucoup par avance

Bonjour Marion,

inutile de complexifier, investir seulement sur un ETF world fait parfaitement l’affaire. Avec vos apports, privilégiez l’ETF World de Lyxor (EWLD) qui a une valeur de part plus faible et donc qui vous permettra de renforcer plus régulièrement. L’écart de frais étant minime, ce n’est donc pas important

Bonsoir,

J’ai ouvert mon pea et j’envisage de faire des versement de +/- 200 euros tous les mois .

Objectif long terme .

Quel portefeuille sera le plus performant?

Sachant que je prendrais letf de chez lyxor , plus accessible

Etf world ?

Ou

World 90 + émergents 10 ?

Merci

Bonjour

Pour 200€/mois ne vous prenez pas la tête, 100% MSCI World sera plus bien plus simple et facile à renforcer. La performance sera également fortement similaire

Bonjour Matthieu,

Merci beaucoup pour ton contenu et tes retours de commentaires pertinents.

J’aurais une question pour avoir ton avis, j’ai investi sur un portefeuille ETF sur le modèle « all weather » de Ray Dalio (je vise du passif sur du long terme)

Je m’aperçois qu’au final tout placer sur un ETF MSCI World aurait certainement mieux performé et aurait été moins contraignant dans la gestion. Qu’en penses tu ?

Si jamais je bascule tout sur du MSCI World, est -il judicieux d’y ajouter un EFT défensif, un ETF US bonds long terme par exemple, ou de l’Or peut être (etc physical gold). Un avis sur le sujet?

Cordialement,

Antony

Bonjour Anthony

Déjà il faut bien se dire que Ray Dalio déconseillait lui même son propre portefeuille sur la dernière décennie, les obligations étant en situation de bulle totale, elle ne rapportaient donc rien tout en étant très speculative sur les taux d’intérêts.

Aujourd’hui les taux ont remontés, on trouve des rendements obligataires intéressants aux US. Mais l’effet de change étant trop important sur les obligations, ça nous limite à l’Europe. Or actuellement, les obligations Européennes ont des rendements encore beaucoup trop bas ! À savoir que le 10 ans US est à 4% quand le 10 ans Français est à 2,5% (avec un risque bien plus élevé!).

Bref, pas beaucoup d’autres solutions que les fonds en euros. Et le cash.

Historiquement la bourse est toujours plus performante. Rajouter des obligations, du cash ou de l’or ne fera que diminuer la volatilité (au détriment de la performance). C’est donc un choix.

Je trouve personnellement les métaux précieux trop complexes à détenir en grande quantité (de l’or ou de l’argent papier n’a pas de sens, donc ne pas acheter d’ETC adossés à cela), et en physique ca devient vite contraignant à déplacer, sécuriser…

Bref le plus simple étant un mixe entre une partie action, et une partie cash (livrets, fond en euro) + éventuellement une partie immobilier papier (SCI, SCPI etc…).

Bonjour,

45 ans, je possède du capital à investir sur un PEA ouvert récemment (env. 50k€ en y allant petit à petit).