Les ETF sont un véhicule d’investissement très efficace et populaire, qu’il est possible de loger au sein de son PEA. Nous allons lister dans cet articles les meilleurs ETF éligibles au PEA de chaque catégorie.

Les principaux critères sélectionnés seront : la solidité de l’émetteur, les frais annuels, et le volume d’échange journalier.

Qu’est-ce qu’un ETF (ou tracker)

Avant tout, voici un petit rappel sur les ETF et les avantages qu’ils procurent.

Les ETF (aussi appelés trackers) sont des fonds indiciels. Ce sont des fonds de placements passifs gérés par un émetteur ou un gestionnaire de fond.

Ils répliquent de manière passive la performance de l’indice boursier qui lui sont liés. De cette manière, le gestionnaire ne cherche pas à faire du « stock picking » et de battre son indice de référence, mais tout simplement de le répliquer.

Il va pour cela acheter toutes les composantes de l’indice (par exemple les 40 entreprises du CAC40) afin de répliquer au mieux l’indice.

Contrairement aux fonds actifs, les frais des ETF sont très faibles et vous pouvez donc vous diversifier à moindre prix.

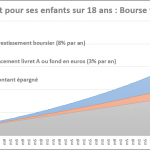

Ainsi, même sans aucune connaissance boursière, il est possible de réaliser entre 5% et 10% de performance par an dans une approche passive, peu chronophage et totalement « lazy« .

Les principaux avantages des ETF

Les ETF peuvent s’acheter et se vendre à la manière des actions lors des périodes de cotation. Leur liquidité permet donc de faire des transactions très facilement et rapidement.

Les frais bas et le mode de gestion passif permettent de réaliser de bonnes performances boursières sans y consacrer trop de temps, sans connaissances particulières et sans y laisser des plumes en payant les gérants.

En quelques clics, il est possible pour moins de 100€ d’avoir des parts dans plusieurs centaines d’entreprises d’envergure mondiale.

Les ETF répliquent l’indice boursier soit de manière physique (méthode décrite plus haut), soit de manière synthétique. La seconde méthode consiste à constituer un panier d’actions (qui peut être différent de celui de l’indice) et d’échanger sa performance via un contrat de « swap » contre celui de l’indice de référence. Vous pouvez lire cet article pour toutes les explications sur le fonctionnement des ETF synthétiques.

Cela permet de manière synthétique d’investir sur le marché US ou Japonais par exemple sur le PEA alors que ce sont des zones en dehors de l’Europe. C’est un grand avantage mais cela implique également des risques (risque de contrepartie lors de l’échange des performances). Il est cependant très intéressant d’utiliser la fiscalité avantageuse du PEA tout en investissant sur les indices boursiers étrangers.

Tous les trackers hors Europe qui seront présentés dans cet article seront donc synthétiques.

Les meilleurs ETF éligibles au PEA

Le meilleur ETF World du PEA (CW8 d’Amundi)

Pour commencer, il faut savoir qu’il y a 2 catégories de portefeuilles d’ETF. Certaines personnes ne souhaitent qu’un seul ETF pour simplifier le suivi et les réinvestissements. Cet ETF regroupe déjà les principales bourses mondiales donc se suffit à lui seul. Il s’agit de l’ETF world (60% US, 10% Europe, 10% Japon, 6% UK, 14% Autres).

D’autres personnes préfèrent elles même choisir leur pondération en achetant un ETF US, un ETF Europe etc…

Il faut noter que dans l’ETF World, il n’y a ni pays émergents, ni petites capitalisations.

Pour lire le match ETF World vs ETF S&P500, vous pouvez consulter cet article.

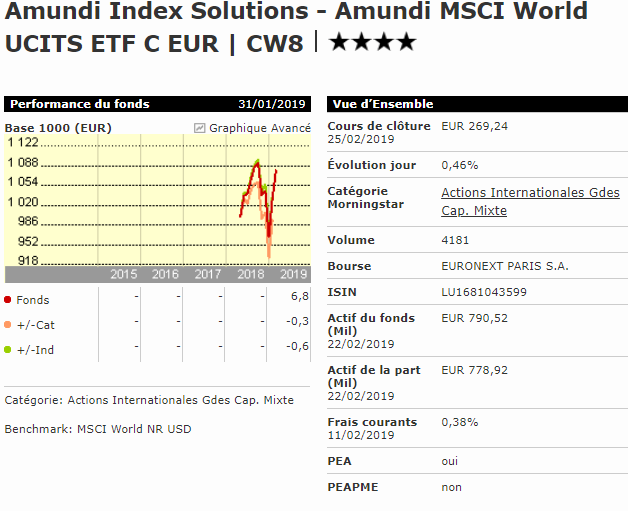

L’ETF World que j’ai choisi de vous présenter est Amundi MSCI World UCITS ETF C EUR | CW8.

Cet ETF est très liquide, est éligible au PEA et présente de faibles frais annuels (0,38%). Son seul point faible est le prix de la part à environ 270€. Cependant, pour 270€ vous pouvez avoir l’opportunité d’investir dans plus d’un millier d’entreprise d’un coup !

Le meilleur ETF S&P 500 du PEA (PE500 d’Amundi)

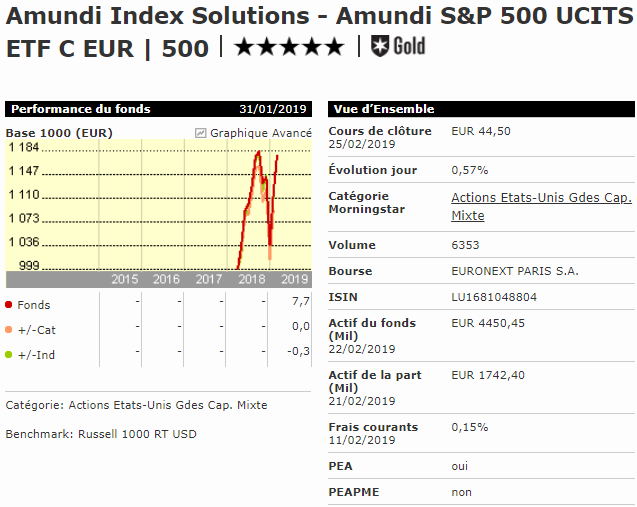

L’ETF AMUNDI ETF PEA S&P 500 UCITS ETF possède la meilleure notation de Morningstar dans sa catégorie (5 étoiles et notation « gold »). Il a remplacé l’ancien ETF Amundi Index Solutions S&P 500 UCITS (500) car celui-ci n’est plus admissible au PEA depuis juillet 2019. Il possède néanmoins les mêmes propriétés (liquidité, frais annuels, méthode de suivi…).

Il est également très liquide et les frais annuels sont de 0,15% ce qui le rend très intéressant. De plus, la part ne coute qu’environ 45€ ce qui facilite les réinvestissements.

Le meilleur ETF Europe du PEA (PCEU d’Amundi)

Si vous souhaitez investir en grandes actions Européennes, AMUNDI ETF PEA MSCI EUROPE UCITS ETF – EUR est fait pour vous.

Les frais annuels sont de 0,15% et la part à 19€ n’est pas excessive pour se diversifier dans de nombreuses entreprises en Europe.

Le meilleur ETF Asie et pays émergents du PEA (PAASI d’Amundi)

L’ETF AMUNDI ETF PEA MSCI EMERGING ASIA UCITS ETF – EUR vous permet d’investir aisément sur le marché asiatique.

Sa répartition est de 65% Asie émergente et 35% Asie développée, ce qui permet à la fois de se positionner sur le marché asiatique développé (Chine principalement) ainsi que les pays émergents d’Asie.

Cependant, sa répartition émergente n’est qu’en Asie ce qui en fait son point faible.

On peut donc le compléter par le tracker PAEEM AMUNDI ETF PEA MSCI EMERGING MARKETS UCITS ETF – EUR.

Il est intéressant pour sa répartition géographique plus diversifiée mondialement dans les pays émergents (50% Asie émergente, 25% Asie développée, 12% Amérique Latine, 6% Afrique…). De plus, les volumes d’échanges sont très élevés ce qui renforce sa liquidité.

Le meilleur ETF Japon du PEA (TPXE d’Amundi)

Voici l’ETF AMUNDI ETF PEA JAPAN TOPIX UCITS ETF – EUR.

Le marché Japonais est très refermé sur lui-même, ce qui en fait un marché à part entière. Sa corrélation avec le reste du marché mondial est plus faible ce qui en fait une excellente diversification.

L’ETF a des frais annuels de 0,20% pour un prix de part à 19€.

Le meilleur ETF petites et moyennes caps du PEA (SMC de SPDR)

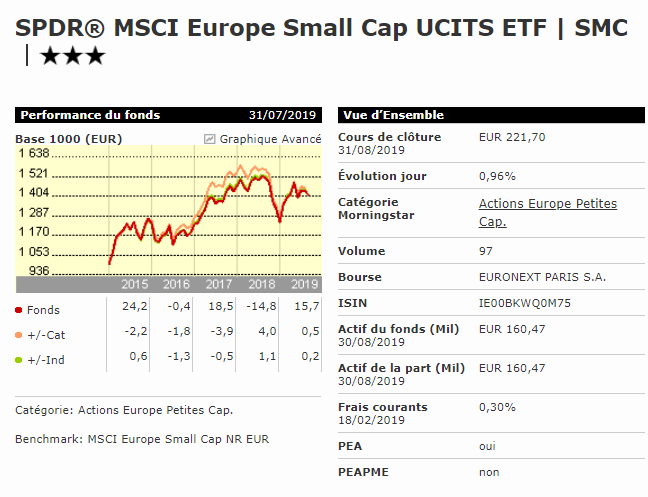

L’ETF SPDR® MSCI Europe Small Cap UCITS ETF | SMC permet de profiter de l’investissement dans les small caps Européennes, qui sont plus volatiles mais qui présentent de meilleures performances à long terme.

Les frais sont de 0,3% par an et le prix d’une part est de 222€.

Le meilleur ETF Immobilier du PEA (PMEH de Lyxor)

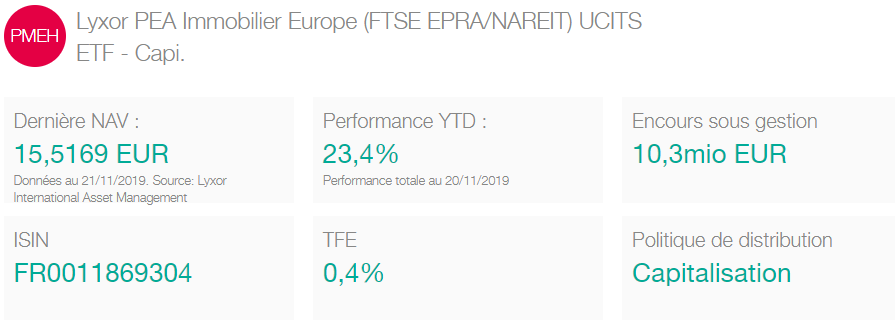

L’ETF Lyxor PEA Immobilier Europe (FTSE EPRA/NAREIT) UCITS permet d’investir en immobilier sur le PEA, ce qui permet une excellente diversification par rapport aux actions classiques.

Cet ETF avec des frais de 0.4% est particulièrement avantageux puisqu’il est la seule manière d’investir sur des foncières (SIIC) Européennes sur le PEA (normalement éligibles uniquement sur un CTO).

Remarque générale : Il est à noter qu’Amundi présente globalement les meilleurs ETF sur PEA (meilleurs ETF synthétiques) sur des indices larges (encours élevés notamment et frais plus faibles) alors que c’est Lyxor et SPDR qui dominent les choix sur des ETF plus spécifiques comme le sectoriel ou le factoriel.

Conclusions :

Voici deux exemples de portefeuilles cibles intéressants à détenir :

- 80% ETF World, 10% ETF émergents et Asie, 10% ETF petites cap.

- 50% ETF USA, 20% ETF Europe, 10% ETF Japon, 10% ETF émergents et Asie, 10% ETF petites cap.

Dans tous les cas, l’investissement dans les ETF est un excellent moyen pour les personnes ne désirant pas acheter des actions individuelles afin de s’enrichir avec la bourse.

Je comprends tout à fait les gens qui n’ont soit pas le temps, l’envie ou les connaissances nécessaires à la sélection d’actions individuelles. Il est donc primordial qu’ils ne ratent pas les gains possibles que le marché actions peut offrir à long terme et devraient donc se consacrer à investir mensuellement sur des ETF.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour. Amis investisseurs

Bravo pour ton site

Et pour avoir donner la liste des meilleurETF et POUR la liste des action a dividende.

J ai une question:

Quel pensez- vous de:

ETF S&P 500 de BNP PARIS BAS EASY.

ET

Vanguard europe VEUR.

Quel pensez vous si on prend quelque action a dividende comme total ou abc arbitrage.

+

1 ETF DE CHAQUE DES MEILLEURS ETF que vous avez indiqué pour 1 PEA

Bonjour Max,

Merci pour votre commentaire.

Pour l’ETF que vous mentionnez, il fait parfaitement l’affaire pour la partie US. Pour comparer 2 ETF, il faut en premier comparer les frais de gestion. Votre ETF BNP et le mien ont tous les deux des frais de 0.15%. Ensuite, il faut regarder la liquidité (le nombre de titres échangés chaque jour). Votre ETF semble liquide donc aucun problème de ce côté. Pour terminer, il faut analyser la solidité de l’emetteur : ici BNP et Vanguard. Pas de problème non plus.

Il est tout à fait possible de construire un portefeuille en mixant ETF et actions individuelles, mais c’est généralement un peu plus compliqué pour la gestion. On peut imaginer par exemple avoir un portefeuille 80% ETF + 20% action à dividende élevé. Ensuite, on réinvesti les dividendes sur la partie ETF.

Cordialement,

Matthieu.

Bonjour,

Intéressant votre site et analyses.

Concernant le choix d ETF vous maintenez cette même liste et choix à ce jour?

Je trouve le dossier or et argent très explicite.

Vous êtes d accord avec l engouement du moment il faut investir?

Cordialement

Bonjour Philexp,

Si vous voulez vraiment faire au plus simple, un seul ETF World (comme CW8) suffit largement.

Si vous voulez tentez de faire mieux, je recommande toujours la composition :

40% ETF SP500

10% ETF Nasdaq-100

10% ETF Europe Food&Beverage

10% ETF Europe Household goods

10% ETF Europe Santé

10% ETF Europe Technologies

Et pour terminer :

Soit 10% ETF Europe Industrie

Soit 10% ETF Europe Small cap

Soit 10% de titres vifs de croissance pour vous « amuser » un peu.

Pour l’or et l’argent, je considère que c’est à garder en fond de portefeuille pour se protéger en cas de grave crise. Mais pas au sens de la décorrélation avec les actions, plutôt à stocker en réserve chez soi pour l’utiliser comme monnaie d’échange. Je ne l’utilise donc pas dans une optique de plus-value.

Il faut faire attention à ceux qui s’excitent en ce moment parce que l’or monte. Il faut regarder à côté ce que fait le marché action. Si l’or monte de 10% quand la bourse fait 30%, cela n’a rien d’excitant à mon sens.

Cordialement

Matthieu.

Bonjour Matthieu,

Est ce moi qui ai mal vu ou bien les frais de gestion de L’ETF CW8 sont passés à 0,28%?

Merci, bonne journée

Coralie

Bonjour Coralie,

Les frais du CW8 sont à 0,38% et ont toujours été à ce niveau. Vous pouvez consulter le site d’Amundi vous verrez que c’est bien 0,38%.

Effectivement c’est une coquille sur le site de boursorama ! Bonne soirée

Bonjour,

Bravo pour avoir donner la liste des meilleures ETF AMUNDI admissibles aux PEA.

Que pensez vous de LYXOR PEA NASDAQ-100 DAILY (2X) LEVERAGED UCITS ETF ACC FR0010342592 qui affiche +71.50 % cette année , +152% sur 3 ans et + 262% sur 5 ans ?

Cordialement

Bonjour,

Il faut faire très attention avec cette ETF car il est leveragé. Cela signifie qu’il réplique chaque jour la performance du Nasdaq-100 avec un coefficient 2. Le Nasdaq-100 est déjà par nature un indice assez concentré (100 entreprises seulement), et en plus de cela assez risqué (la tech représente environ 50% de l’indice). Prendre un levier 2 dessus est donc très risqué, surtout sur une période de fin de cycle avec les indices aux plus hauts.

De plus, le point qui va suivre est très important : les ETF avec leverage subissent ce que l’on appelle le beta slippage. Je vous laisse regarder sur internet ce que cela signifie (il y a notamment des vidéos très claires là-dessus sur Youtube par exemple). Mais pour faire simple, cela signifie qu’un indice avec leverage a tendance à baisser tout seul lorsque le marché évolue sans grande tendance. Un tel ETF est donc principalement destiné à être utilisé uniquement sur des très courtes périodes pour profiter de tendances fortes.

Cordialement,

Matthieu.

J’ai trouvé cet article sur « Les meilleurs ETF PEA » incroyablement informatif et utile pour tous ceux qui cherchent à investir sur le marché français du PEA (Plan d’Epargne en Actions). L’auteur a fait un excellent travail en fournissant une liste complète des meilleurs ETF PEA et en soulignant leurs principales caractéristiques, telles que les ratios de dépenses, la diversification et la performance.

Un aspect que j’ai particulièrement apprécié est l’accent mis par l’auteur sur l’importance de la diversification lors de l’investissement dans des ETF PEA. Les ETF recommandés couvrent un large éventail de secteurs, tels que la technologie, la santé et l’énergie, garantissant que les investisseurs peuvent bénéficier du potentiel de croissance de différentes industries.

Dans l’ensemble, je recommanderais vivement cet article à toute personne intéressée à investir sur le marché français du PEA. Les recherches et analyses approfondies de l’auteur en font une ressource inestimable pour les investisseurs expérimentés et novices.

nossibé, j’ai mis 25% sur l’etf nasdaq100 x2 si ça peut te rassurer.

Merci !

Une question, admettons que nous la phase de capitalisation et le plafond du PEA soit atteint, quelle serait alors les meilleurs ETF « distribuants » pour toucher une rente sans avoir à vendre ?

Merci encore pour cet excellent article

Bonjour Arnaud,

J’avoue que je m’intéresse assez peu aux ETF distribuants car dans ce cas autant prendre des actions individuelles car vous pourrez sélectionner les entreprises de votre choix ainsi que le rendement, ce qui est plus souple. Mais sinon il existe l’ETF de SPDR Dividend Aristocrats Europe (EUDV) : https://www.morningstar.fr/fr/etf/snapshot/snapshot.aspx?id=0P0001829B

Il existe aussi un ETF « high yield » de Lyxor : https://www.lyxoretf.fr/fr/instit/produits/etf-actions/lyxor-stoxx-europe-select-dividend-30-ucits-etf-dist/lu1812092168/eur

Je n’en connais pas d’autres.

Mais à nouveau, le principal avantage des ETF sur PEA est selon moi pour la phase de capitalisation et de viser des ETF synthétiques permettant d’accéder à la bourse US et mondiale tout en profitant des avantages du PEA.

Cordialement

Matthieu.

Bonsoir Mathieu (annule et remplace mon message précédent)

Si j ai bien compris les etf physiques sont moins risquées que les etf synthétiques qui se dénouent par un swap mais les etf physiques ne sont pas éligibles au pea.

Est ce que les etf physiques versent un dividende où est ce que celui ci est directement capitalisé ? Si le dividende est directement capitalisé à l intérieur même de l etf physique alors l impact fiscal d un etf physique détenu ds un CTO vs un etf synthétique détenu ds un PEA n est qu à la sortie ou le pea au bout de x années à une fiscalité avantageuse par rappport au compte titre. Est ce bien ça ?

Sinon Comment reconnaît onun etf physique d un etf synthétique ?

Merci et bonne nuit !

Pierre

Bonjour Pierre,

Les ETF physiques peuvent être admissibles au PEA. Il faut dans ce cas que la zone géographique ciblée corresponde à l’Europe obligatoirement pour respecter les règles du PEA. Pour la zone US par exemple, ils seront donc obligatoirement synthétiques.

Pour les dividendes, les ETF synthétiques n’en versent jamais. Les ETF physiques peuvent en verser mais ce n’est pas une obligation. Si ils ne sont pas versés, ils sont directement capitalisés. C’est avantageux d’un point de vue fiscal car même en Europe et sur PEA il y a des précomptes de dividendes prélevés à la source. Vous ne touchez donc pas 100% du dividende, environ 20% peut partir en fiscalité étrangère (et non récupérable). Vous n’avez pas cette pénalité fiscale dans un ETF capitalisant.

Si l’ETF est sur CTO, c’est encore pire : vous allez payer la flat tax à 30%, et en plus vous ne pourrez pas récupérer sous forme de crédit d’impotS les x% payés à le source. Je n’en suis pas certain mais je crois qu’il est possible sur CTO de récupérer le crédit d’impots uniquement sur les actions individuelles.

Pour reconnaître si un ETf est physique ou synthétique, il faut consulter la fiche de l’émetteur (site de lyxor ou d’Amundi) et lire la ligne « type de replication ». Il y a écrit généralement « physique » ou « directe » et sinon « synthétique » ou « indirecte via swap ».

Cordialement,

Matthieu.

Merci Mathieu pour votre réponse très rapide

C est très clair

Je n ai pas précisé ds mon message d hier mais ce qui m intéressé c est les ETF Us. Que conseillez vous comme ETF US capitalisant ?

Bonjour Pierre,

Vous avez l’ETF S&P500 d’Amundi (PE500) qui est très bien, ou sinon l’ETF Nasdaq-100 de Lyxor (PUST). Pour les ETF world, le plus classique est le CW8 d’Amundi.

Cordialement

Matthieu.

Bonjour, Matthieu

Voila je me lance dans les ETF et je pense tenter se porte-feuille, y’a-t-il des points et des ETF a modifier ?

Lyxor SP500 = FR0011871128 40%

Lyxor NSDQ 100= FR0011871110 10%

ETF Europe Techno= LU1834988518 17%

ETF Europe Healthcare = LU1834986900 16%

ETF Europe Food&Beverage= LU1834985845 17%

Voila, devrais-je remplacer un ETF ci dessus, par un ETF Small CAP, Japon, ou autre ?

J’en ai vu 1 intéressant mais je ne sais pas ce qu’il vaut, voila j’aimerai avoir des avis.

SPDR MSCI Techno: IE00BKWQ0K51

Merci a toi !

Bonjour Robin,

Je trouve votre composition d’ETF intéressante car :

– vous respectez le 50% Europe / 50% US.

– vous dynamisez la partie US avec une touche de Nasdaq sans trop prendre de risque.

– vous sélectionnez de bons secteurs Européens assez défensifs.

J’intègrerais juste à votre place aussi l’ETF Européen « Household goods » qui est comme food & beverage mais pour les biens de conso. Il y a dedans des entreprises comme Unilever, L’oréal et du Luxe ce qui est intéressant et défensif également.

Comme vous êtes 100% ETF, pourquoi ne pas inclure quelques small Caps Françaises en titres vifs ? Maximum 10% du portefeuille, comme ça le risque est limité. Cela vous ferait progresser en analyse d’entreprises tout en rendant votre gestion plus amusante. Ce n’est bien sur qu’une idée.

Cordialement

Matthieu.

Merci de ta réponse qui me conforte dans mon choix de porte-feuille, en effet un titre vif serait le bien venu !

Après je recherche un portefeuille d’un indice avoisinant les 6/7 pour le risque pensez vous que ma composition soit trop défensive ?

Que pensez vous de cet ETF serait-il intéressant en incorporer:

SPDR MSCI Techno: IE00BKWQ0K51

Cordialement

Robin.

Re Robin,

Il n’y a pas de différence entre votre ETF SPDR et l’ETF Europe Techno que vous évoquiez dans votre premier message. Les deux sont bons.

Votre portefeuille n’est pas trop défensif à mon sens, si vous craignez cela, vous pouvez passer à 30%sp500 et 20% nasdaq pour compenser la partie Européenne mais ce n’est pas une obligation.

Vous pouvez également comme je vous ai proposé prendre quelques small caps de croissance en titre vif comme Pharmagest, Esker, Robertet, Interparfums, Solution30…

Bonjour,

merci pour la possibilité de poser des questions et pour l’article.

un ETF capitalisant est censé réinvestir dans le titre grâce au dividendes. Mais concrètement, ça se passe comment? Imaginons un exemple d’un ETF dont la valeur soit côtée (acquise) à 100€, et que le dividende annuel soit de 5€.

Si l’ETF est distribuant, 5€ (moins les taxes) seront versés sur le compte espèces, ça c’est facile à comprendre.

Si l’ETF est capitalisant, je ne pense pas que que je vais détenir 1.05 titre, donc ça se passe comment?

Merci

Bonjour Olivier,

Je rappelle que lorsqu’un titre (ou un ETF) verse un dividende de X€, la valeur de l’action (ou de l’ETF) baisse également de X€. Un versement de dividende est donc une opération « nulle » en terme de gain.

Donc si vous choisissez un ETF distribuant de valeur 100€ et de dividende 5€ (donc rendement de 5%), le prix de l’ETF va passer à 95€. Vous recevrez en contrepartie 5€ en cash (en réalité parfois moins à cause de la fiscalité étrangère, disons 4€). Vous vous retrouvez donc à 95€ en ETF et 4€ de cash soit 99€ en tout. Vous avez donc perdu 1€ à cause de la fiscalité dans notre exemple.

Dans le cas d’un ETF capitalisant, il ne vous reversera pas les 5€ et les réinvestira automatiquement. La valeur de l’ETF restera donc à 100€. Votre nombre de parts ne bougera pas non plus. En fait c’est un peu comme si rien ne se passait

Si ce n’est pas clair n’hésitez pas.

Cordialement

Matthieu.

Ca ne l’est pas encore en effet. Je reprends mon exemple, imaginons que l’ETF soit acquis à 100€ et qu’un an après, il soit toujours à 100€.

Distribuant : il verse 5€, devenant 4€ et le titre devient 95€. Donc le vrai rendement est -1% et non 5%.

Si le titre a prix 10% en valeur et verse toujours 5€ de dividende, alors le titre devient 105€ et on a 4€ en cash, donc 109€ et un rendement de 9%. En gros, la notion de dividende n’aurait aucun sens et cela reviendrait au même de n’avoir aucun dividende mais de revendre le titre?

Ensuite dans le cas de l’ETF capitalisant. Là encore, le dividende est juste une perception et ne veut rien dire, il n’y a que la valeur du titre à regarder. Je suis perdu

Bonjour Olivier,

Vous avez totalement compris et tout résumé dans la phrase : « En gros, la notion de dividende n’aurait aucun sens et cela reviendrait au même de n’avoir aucun dividende mais de revendre le titre?«

Le dividende n’a aucun impact d’un point de vue mathématiques (d’ailleurs vos calculs sont bons). Néanmoins, d’un point de vue fondamental cela n’a rien à voir. Cela correspond réellement à une part de bénéfice que l’on reçoit.

En cas de rente, il est similaire de recevoir des dividendes ou de vendre une partie de ses actions/ETF capitalisant.

La grosse différence est surtout psychologique et fondamentale. Si vous vendez vos ETF, vous êtes constamment obligé d’être en plus-values pour en vivre, sinon vous grignotez votre capital. Psychologiquement si la bourse baisse, vous serez obligé de vendre en perte (donc au pire moment). Vous devrez également toujours être capable psychologiquement de vous servir une rente alors que vos actifs baissent.

Dans l’optique dividende c’est différent. Surtout avec les Dividend Aristocrats. Vous avez vos dividendes quoi qu’il arrive, peut importe le marché. Votre capital augmente à long terme mais ce n’est plus la cible à constamment regarder. Vous avez tous les mois des revenus pour vivre. C’est beaucoup plus facile psychologiquement. Je vous passe également les études qui prouvent qu’à long terme les entreprises à dividendes croissants performent mieux que le marché.

J’ai écrit un article sur le sujet si vous voulez mieux comprendre : http://etre-riche-et-independant.com/dividendes-ou-plus-values-bourse

À bientôt

Matthieu.

-Re Matthieu

Après mûres réflexions, je pense avoir trouvé un autre porte-feuille correct, en incluant le Japon qui représente 15% du marché mondial (ce qui n’est pas a négliger).

Ainsi on se retrouve avec:

Lyxor SP500 PEA/ FR0011871128 à 35%

Lyxor NSDQ 100 PEA/ FR0011871110 à 15%

Lyxor STX EU TECH/ LU1834988518 à 20%

Lyxor TOPIX PEA/ FR0011871102 à 10%

Lyxor STX600 CHEMI/ LU1834983623 à 10%

Lyxor STX600 GOODS/ LU1834988351 à 10%

Qu’en pensez-vous ?

Il y a 50% US, 10% Jap, 40% EU ( 20% technologie, 10% chimie et 10% Actions Secteur Biens Conso. & Services)

Je compte rester en ETF à 100% pour me facilité la tache vue que c’est pour un PEA à long termes (j’ai 20 ans et je compte capitaliser)

Merci pour votre temps passer à répondre et à nous apprendre

Bonjour Robin,

Sauf erreur de ma part, le Japon représente plutôt 10% de la capitalisation mondiale et non 15%.

De plus, c’est une zone géographique que je préfère négliger car l’économie est très vieillissante et sans aucune croissance. Je vous laisse regarder la performance de la bourse Japonaise sur les 2 dernières décennies : très mauvaise. À titre personnel je ne suis investi uniquement sur l’Europe et aux US. Vous savez, il ne faut pas non plus exagérer la diversification. Je vous donne un exemple :

LVMH est une boite de luxe Française. Néanmoins, ses clients principaux sont les US et l’Asie. En achetant une multinationale Française, vous êtes donc indirectement investi sur l’économie mondiale. Donc pas forcément nécessaire d’acheter des entreprises Chinoise pour investir en Asie.

Pour en revenir à votre composition, je préfèrais la première (le secteur chimique est aussi très cyclique et à éviter).

À votre place je ferais :

35% SP500

15% Nasdaq

10% ETF Europe techno

10% ETF Europe food&beverage

10% ETF Europe Household goods

10% ETF Europe Santé

10% titres vifs : small caps de croissance.

Pour les ETf sectoriel Européen, ceux de SPDR sont très biens. Je crois qu’il y a juste food&beverage chez Amundi.

Ce n’est bien sûr que mon avis.

À bientôt

Matthieu.

Bonjour Matthieu,

merci pour vos éclaircissements. avec des valeurs hors EU, un ETF est forcément synthétique et ne peut pas distribuer. Un ETF physique peut être distribuant ou capitalisant. L’intérêt d’être distribuant est selon moi uniquement si l’on veut percevoir des revenus réguliers sans réinvestir (auquel cas les frais de passage d’ordre rendent l’opération pas vraiment profitable).

Par rapport aux ETF que vous proposez dans votre article, ci-dessous quelques questions:

-vous proposez l’Amundi FR0013412285 pour le SP 500 alors que j’ai l’Amundi LU1681048804, quelles sont les différences?

-sur les marchés émergents, vous préconisez l’Amundi FR0013412020 alors que j’ai l’Amundi FR0013412012, quelles différences voyez-vous?

Sinon, j’ai aussi l’ETF de dividendes capitalisants suivants : FR0010717090, quel est votre avis sur celui-ci?

Pour l’indice Eurostoxx 50, je vois LU0908501215 ou FR0007054358 avec l’un des 2 ayant des frais bien importants, faut-il le privilégier?

Enfin, vous ne mentionnez pas les ETF hedgés. Les frais sont plus importants pour couvrir l’impact du change mais sur le long terme, je n’ai pas l’impression que ça vaille le coup de se prémunir du risque de change, votre avis svp?

Merci encore

Bonsoir Olivier,

Pour l’ETF SP500, il était originellement en LU (Luxembourg) mais il a perdu son éligibilité au PEA l’année dernière. Sa nouvelle version est PE500 en FR. C’est exactement la même chose.

Pour l’ETF émergent, je cite bien le votre qui est PAASI (Asie émergente). Je propose aussi PAEEM qui est « pays émergent » donc incluant également l’Amérique Latine. Le votre ne prend que l’Asie.

Pour votre ETF dividende « high yield » ce n’est ni optimal fiscalement (une partie du rendement est prélevé par l’émetteur) ni d’un point de vue performance car il est composé uniquement d’entreprises à hauts rendements donc pas forcément avec des bons fondamentaux. Il vaudrait peut-être mieux choisir vous même de bonnes actions à dividendes.

Pour les ETF hedgés, je ne vois pas l’intéret si on fait 50% Europe et 50% US. Avoir 2 devises aide à la diversification, surtout que l’euro ne fait que s’effondrer face au dollar depuis longtemps : http://etre-riche-et-independant.com/risque-de-change-bourse

A bientôt

Matthieu

Merci Matthieu

Et au sujet de ma question sur les 2 ETF Eurostox50 svp? Le LU0908501215 semble éligible au PEA avec des frais de 0,07% uniquement. Y a-t-il un loup par rapport à son alter ego FR0007054358 et ses 0,2% de frais?

Savez-vous aussi pourquoi il n’y pas de tracker sur le cours de l’or physique éligible au PEA?

Pourquoi il semble difficile d’avoir un tracker sur les crypto monnaies?

Enfin, le monde des trackers est très vaste, que conseillez-vous comme source ou site de référence pour rester informé de l’actualité? Les revues spécialisées n’en parlent que peu.

Désolé de vous poser autant de questions et merci pour vos lumières

Il n’y a pas de différence à part que le LU est capitalisant alors que le FR est distributif. Pas de soucis particulier avec les frais faibles.

PEA = plan d’épargne action

Donc il est théoriquement impossible d’y mettre des obligations et des matières premières. Il faut sinon ouvrir un CTO pour avoir accès à tous les ETF existants.

Pour des sites, Morningstar est la référence pour les ETF. Sinon pour se tenir informé des nouveaux ETF il y a bien évidemment les sites de Lyxor et d’Amundi.

Pour l’actualité économique et boursière, il y a des sites comme boursier.com, investir les echos etc..

Matthieu.

Bonjour,

merci pour votre article très intéressant. Je débute dans le domaine et je souhaiterai avoir votre avis sur ma future composition SVP :

– Amundi CW8 55%

– Lyxor immobilier europe 25%

– Amundi MSCI emerging 20%

Pensez vous que cela soit assez équilibré ?

J’ai choisi cette compo parce que le CW8 représente en majorité les USA puis 22 autres pays, amundi MSCI emerging pour rajouter et varier les entreprises (Asie notamment) et Lyxor immobilier Europe parce qu’il semble plutôt solide.

Je vous remercie.

Bien cordialement.

Bonjour David,

En appliquant ce pourcentage, vous appliquez un taux élevé en émergents et immobilier. Au niveau mondial, les pays émergents représentent environ 10% de la capitalisation, et l’immobilier moins de 5%.

Un exemple de portefeuille plus représentatif serait par exemple :

70% ETF World

10% ETF émergents

10% ETF immobilier

5% ETF small caps Europe

5% ETf small caps US (Russell 2000).

Il ne faut pas non plus avoir peur de posséder beaucoup d’US. Cela colle à la capitalisation mondiale (environ 50-60%). Donc si vous sous-pondérer cette zone, cela signifie que vous la pensez moins rentable. Hors historiquement depuis plusieurs siècles, c’est la zone qui présente le plus de croissance et où les entreprises sont le mieux gérées, très proches de leurs actionnaires.

À bientôt

Matthieu.

Bonjour Matthieu,

Je viens d’ouvrir un PEA et j’aimerais commencer avec un portefeuille 50% ETF S&P 500 et 50% ETF Obligation d’ETAT US, cela vous parait correct pour un investissement à long terme? cependant les ETF Obligation d’ETAT ne sont pas éligible au PEA il me semble, avez-vous une alternative svp ?

En vous remerciant pour l’énorme valeur que vous donnez.

Bonjour Steven,

Votre répartition me semble un bon compromis pour un investissement long terme (si vous avez même beaucoup d’années devant vous je pense qu’il est possible d’augmenter encore plus la partie action). On conseille en général d’avoir un pourcentage d’action de 100-votre âge. Par exemple si vous avez 30 ans, 70% actions/30% obligations est censé être optimal.

Il existe un seul ETF obligataire sur le PEA, il est nouveau et vient de chez Lyxor (OBLI). Par contre, c’est de l’obligation Europe et non US. L’autre compromis aux obligations est d’avoir un bon fond euros en assurance vie (certaines rémunèrent encore 2,4% cette année).

Cordialement

Matthieu.

Bonjour Matthieu,

Merci pour vos articles !

J’envisage une stratégie long terme en 2 temps sur un PEA mais je ne parviens pas vraiment à savoir si elle est cohérente :

1er temps avec un versement initiale sur des ETF (80% monde, 10% emergeant et X% sur je ne sais pas encore quoi)

2eme temps avec des versements régulier pour des actions à dividende croissant (que vous mentionnez dans d’autres articles) en stock picking pour arriver sur du 60% ETR et 40% stock picking.

Toutefois je ne sais pas quel est le nombre différent d’action en stock picking à avoir (je ne pense pas parvenir aux 50 actions pour être rentiers) , ni si le ratio ETF/ Action est le bon.

Qu’en pensez-vous ?

Merci !

Bonjour Matthieu,

Il est tout à fait possible de mixer ETF et titres vifs. Par contre dans le cadre d’un PEA ce que je vous conseille est d’avoir des actions Françaises/Européenne en direct et de prendre un ETF S&P500 pour compenser la partie Américaine que vous ne pouvez pas loger en PEA (vous pouvez toujours prendre du world mais cela sera redondant en partie avec votre poche Européenne). On pourrait imaginer 50% ETF / 50% actions en direct. Si vous tenez vraiment au World, le complément est émergent et Small caps (soit Europe, soit US donc indice Russell 2000).

Si uniquement 50% de votre portefeuille est en action en direct vous pouvez par exemple en choisir 20-25, je pense que ça suffit.

Cordialement

Matthieu.

Merci Matthieu pour la réponse !

Avec votre proposition, par défaut ça fait 50% France/Europe et 50% US. Pourquoi ne pas mettre d’émergents et/ou d’Asie par défaut ? Non pas que j’y tienne particulièrement, surtout vu l’actualité très fluctuante (la Chine devrait aller mieux, mais probablement pas ses voisins), juste par curiosité.

Deuxième question, justement sur l’actualité. Est- ce le moment d’investir (ETF et Action) ou faut-il patienter encore un peu ? (question pas facile je me doute !)

Merci encore pour la clarté des réponses.

Bonjour Matthieu,

Ma proposition est en effet 50 Europe/ 50 US. Cela permet d´une part de limiter les effets de change, et d’autre part de se focaliser sur la bourse mondiale la plus performante et développée.

Investir sur les émergents et la bourse Asiatique n’apporte rien à mon sens. Ces marchés sont très volatiles et pas particulièrement performants.

Il faut bien comprendre qu’en investissant dans la bourse Européenne et US on investit indirectement sur l’Asie. Par exemple des entreprises comme LVMH, Starbucks etc… sont très présentes en Asie et profitent donc de la croissance de cette zone.

Pour votre deuxième question, oui les marchés dégringolent de manière exagérée donc c’est un bon moment pour commencer. Regardez le screener que j’ai publié hier, les entreprises présentent déjà de bonnes valorisations.

Il faudra ensuite renforcer à la baisse si cela continue de baisser. C’est impossible de timer le point bas.

Bonne journée

Matthieu.

Bonjour Matthieu,

Merci pour votre article.

Dans un soucis de simplicité, que penser d’un portefeuille avec uniquement un ETF S&P 500 PEA pour un investissement de minimum 20 ans ?

Sur un horizon de placement aussi long, est-ce jouable plutôt que de prendre un ETF monde qui performe un peu moins bien, mais qui est plus diversifié ?

Merci !

Bonjour Tom,

Dans un soucis de simplicité c’est tout à fait possible de prendre uniquement du S&P500. C’est la bourse la plus performante et là où se situent les plus belles entreprises du monde.

Néanmoins il faut faire attention aux effets de change car votre portefeuille sera 100% en dollars. C’est pour cela que le World est peut-etre plus équilibré (60% dollars seulement).

Cordialement

Matthieu.

Bonjour Matthieu,

Merci énormément pour ces informations capitales.

J’épargne sur mon livret A depuis maintenant 3 ans et j’ai réalisé que j’investissais mal mon argent.

J’ai 23 ans et 23000€ euros de côté, quel montant me conseillerais-tu d’investir en ETF ?

Admettons j’investis 5000€ sur en ETF sur PEA

Comment bien choisir la somme à investir dès le premier mois ?

Comment bien choisir combien investir les mois suivants?

Question idiote également : Suis je obligé d’acheter une part entière ? Celle du ETF world est à 300€ de mémoire , je suis obligé de mettre 300€ minimum ?

Bonjour Antoine,

Pas de soucis, aucune question n’est idiote et vous faites donc bien de les poser.

Je pense que si vous n’avez pas beaucoup de connaissances en bourse, un seul ETF suffira largement : l’ETF MSCI World d’Amundi (CW8). Pas besoin de faire plus compliqué pour commencer.

Quand vous dites 23 000€ je suppose que vous parlez de votre épargne globale et non l’épargne destinée à la bourse ?

Si c’est bien le cas je procèderais de la sorte : gardez 5000€ sur vos livrets comme épargne de précaution. Sur les 18 000€ restants, vous pouvez par exemple placer 5000€ en immobilier via des SCPI en Assurance vie (mes-placements libertés de Spirica notamment).

Il reste donc 13 000€. Vous pouvez placer la moitié (donc 6500€) dès maintenant, puis faire un versement mensuel sur un an d’environ 550€ pour compléter les 6500€ restants.

Les ETF s’achètent bien par part sur PEA donc vous êtes en effet obligé de prendre un nombre entier de part donc 1 à 300 ou 2 à 600€. Sur Assurance Vie il est possible d’acheter par fraction.

Cordialement

Matthieu.

Bonjour,

Pour info, l’ETF sur le S&P500 que vous indiqué Amundi ETF PEA S&P 500 UCITS ETF EUR | PE500 (isin FR0013412285) ne semble plus trop d’actualité.

Il n’a pas de notation 5 * sur morningstar et a un actif d’environ 730 m€. (volume d’échange de 17 000 aujourd’hui)

En cherchant un peu, je suis tombé sur BNP Paribas Easy S&P 500 UCITS ETF EUR C | ESE (isin FR0011550185) qui lui a 5* morning star et un actif d’environ 3600 m€. (150 000 en volume d’échange aujourd’hui)

En dehors de volume d’échange et du montant de l’actif géré, j’ai du mal à percevoir la différence entre les deux. Y en a t il ?

J’étais positionné sur le 1er, je pense que c’était une erreur et je vais probablement passer sur le second. Ca a du sens de faire ce genre de mouvement ou c’est mieux de rester sur le même ?

Merci !

Bonjour Matthieu,

J’ai bien précisé dans le texte que PE500 avait remplacé C500 l’année dernière car celui-ci n’était plus éligible au PEA. J’ai conservé la capture d’écran car globalement rien n’a changé, c’est le même gestionnaire, les mêmes frais etc. C’est l’ETF de référence lorsqu’on veut investir sur le S&P500.

L’ETF de BNP présente les mêmes frais et les mêmes particularité. Il n’y a aucune différence. Un ETF suit un indice donc à part les frais et les écarts de tracking error c’est exactement la même chose que ça soit Lyxor, Amundi, BNP ou autre chose.

Le choix a donc peu d’importance sur la performance contrairement aux actions. À iso frais il vaut mieux choisir celui de l’émetteur qui vous semble le plus solide. Je pense qu’en France c’est probablement Amundi. Revendre un ETF pour racheter chez un autre émetteur n’a donc pas beaucoup de sens, vous allez payer des frais de courtage pour rien.

Cordialement

Matthieu.

Bonjour Matthieu, est-il judicieux d’investir sur des trackers pétroliers et des bons du Trésor américain avec le krack qui menace l’économie mondiale ? Et quels seraient ceux qui pourraient être éligibles au PEA ? Merci pour vos précieux conseils.

Bonjour Zoe,

Pour investir sur pétrole il y a l’ETF MSCI Europe Energy de SPDR (SPYN). Mais je ne pense pas que cela soit spécialement judicieux car le pétrole n’a rien de défensif. Pour les obligations il n’y a rien d’admissible au PEA qui investisse sur les bons du trésor Américain. Il y a juste l’ETf de Lyxor OBLI mais c’est de l’obligation d’Etat Européens

Bonjour Matthieu,

En ces temps très perturbés, est-il intéressant d’investir sur des trackers inverse ? Si oui, lesquels conseillez vous qui pourraient être éligibles au PEA ? Merci pour vos précieux conseils.

Bonjour François,

Il y a en effet le tracker inverse BX4 qui est éligible au PEA et qui réplique le CAC40 en inverse et avec un levier 2. Par exemple si le CAC baisse de 1% alors le BX4 augmente de 2%.

Cordialement

Matthieu.

Bonjour Mathieu,

Pour un premier investissement sur un PEA et au vu de l’actualité j’hésite entre faire simple avec un ETF World ou bien investir dans trois ETF différents :

– S&P 500 PEA 40%

– Nasdaq 20%

– MSCI Europe 40%

J’aimerais connaître votre avis, merci.

Bien à vous,

Gregory

Bonjour Gregory,

Cette pondération me semble bonne, avec 60% US et un petit tilt sur les valeurs tech via le Nasdaq vous avez des chances de faire mieux que le World sans trop de complexité.

Vous pouvez essayez comme cela et si vous trouvez la gestion trop compliquée, passez sur un simple ETF world.

Cordialement

Matthieu.

Bonjour Matthieu,

Les etfs d’amundi emerging asia (PAASI) et emerging markets (PAEEM) sont assez récents. D’un point de vue rendement (long terme et quelques % dans le portefeuille), en vois-tu un des deux qui se démarque ?

Merci.

Bonjour Clem,

Non ces ETF sont « faussement » récents. En fait ils ont remplacé les versions AASI et AEEM car ils n’étaient plus éligibles au PEA.

Comme expliqué dans l’article, PAEEM est plus diversifié car c’est Asie + Amérique Latine + Afrique alors que PAASI c’est juste Asie. Je trouve donc que le premier (PAEEM) est plus intéressant.

Bonjour Matthieu,

je te remercie pour toutes ces infirmations très pertinentes.

Au vu du contexte actuel et de la situation qui risque de s’empirer en Europe et aux US, penses-tu que c’est le bon moment pour investir dans des ETF ?

J’ai peur d’investir maintenant et que les cours s’effondrent dans les prochaines semaines.

Bien à toi,

Arthur.

Bonjour Arthur,

Je n’ai pas de boule de cristal donc ne sait pas ce que le bourse fera à court terme. La réponse à votre question est liée à votre horizon de temps : si vous avez 10 ans devant vous, aujourd’hui est déjà un très bon moment, même si cela rebaisse légèrement derrière. Les marchés ont une tendance haussière à long terme. Si vous avez besoin de cet argent dans 2 ans, c’est sûr que là c’est plus risqué et qu’il vaut mieux ne pas prendre ce pari et ne pas investir en bourse.

Cordialement

Matthieu.

Bonjour,

J’ai lu plusieurs de vos articles, dont celui-ci, et je suis intéressé et motivé pour investir dans des ETF pour me constituer une vraie épargne après la fin de mes études. Je pensais investir 80% dans le world CW8 et 20% sur PAEEM AMUNDI ETF PEA MSCI EMERGING MARKETS UCITS ETF – EUR. Pensez vous que je peux miser gros (ex: 2500 euros) vu que les prix sont en soldes sur ces 2 ETF ou je dois y aller progressivement? Également conseillez-vous un courtier en particulier? Je pense utiliser justetf .

Merci encore pour vos articles de qualité.

Cordialement

Vincent

Bonjour Vincent,

Si vous avez un horizon long terme, aujourd’hui est un bon point d’entrée. Mais il faut bien comprendre ce que vous faites en ne pas paniquer si demain la bourse baisse encore.

Les ETF mentionnés sont largement suffisants. Par contre il faut pour cela ouvrir un PEA chez un courtier comme Binck, BourseDirect ou encore Boursorama.

Matthieu.

Bonjour Matthieu,

J’ai donc pris les trois ETF Europe, Nasdaq et S&P la semaine dernière au moment où le CAC était entre 3800 et 3900 pts. Je garde bien sûr ces ETF pour le long terme et investirai à nouveau dessus régulièrement. J’aimerais compléter avec une ou deux lignes de court terme vu l’actualité et le temps passé en confinement, on s’occupe comme on peut… Que me conseillez-vous ? Des titres vifs ou bien de l’indice ou bien autre encore chose ?

Bien à vous,

Gregory

Bonjour Grégory,

Je ne conseille pas d’action et ne cherche pas à faire des « coup » à court terme car c’est le meilleur moyen de perdre de l’argent. Si vous cherchez des titres vifs de qualité vous pouvez cependant consulter mon portefeuille. Mais tous ces titres sont orientés long terme.

Bonjour,

Je souhaite composé un portefeuille all season type Ray Dalio mais sa performance est convaincante uniquement si on l’applique avec des valeurs US.

Que pensez vous du mix de ces actions?

MSCI World PEA 30%

S&P500 PEA 40%

Russell 2000 PEA 10%

MSCI Emerging Markets PEA 10%

MSCI EMU High Dividend 10%

Aussi, avez vous des etf obligataires US moyen et long terme (ou l’equivalent européen) et des etf aurifères éligibles au PEA à recommander pour l’élaboration de ce portefeuille?

Merci votre réponse et surtout pour la qualité de votre article.

Bien à vous.

Kevin

Bonjour,

Un portefeuille type permanent portfolio est inéligible au PEA car il n’y a rien concernant l’or ni les obligations CT et LT. Le meilleur support pour cela est l’AV ou le CTO.

Pour l’AV les oblig CT sont assimilables à du fond en euro, la partie action doit être simple (un seul ETF World suffit largement), un ETF Or, un ETF obligations d’Etat ou d’entreprises US long terme. Certains rajoutent même une part d’immobilier dedans via des SCPI par exemple. C’est possible via des contrats d’AV comme mes-placements-libertés de Spirica.

Bonjour Matthieu,

Merci pour votre réponse bien détaillé et pour vos conseils.

J’ai ouvert un CTO chez Degiro pour composer ce portefeuille. Au niveau des obligations j’ai trouvé deux ETF (ISHARES GOV BOND 20+ et ISHARES GOV BOND 7-10A) et pour l’or j’ai trouvé deux trackers (ETFS Physical Gold et Gold Bullion Securities).

Qu’en pensez vous?

Pour la partie action avec le PEA uniquement, j’ai diversifié dans l’exemple pour booster la performance au niveau small cap (Russell 2000) et smart beta (EMU High Dividend) et pour diversifier le risque au niveau géographique (MSCI World, Emerging Market, S&P 500).

Pensez-vous que cela est mauvais?

Bien à vous.

Oui Kévin vous risquez de trop vous éparpiller : le RS2K sous-performe le SP500 depuis 20 ans, c’est donc inutile. Les marchés émergents sont volatiles et peu performants, je ne les aime pas non plus. Un simple ETF World fait bien mieux que toutes ces combinaisons et permet de gagner en diversification. C’est plusieurs milliers d’entreprises à travers le monde.

Je ne suis pas spécialiste des obligations mais dans la logique il faut prendre le 20 ans. Pour l’or le mieux reste quand même d’avoir des pièces en physique au lieu d’ETF.

Merci pour votre avis.

Cependant, pensez vous risquez pour ce portefeuille all season de ne mettre uniquement que le S&P 500 pour la partie action vu que c’est celui qui a la meilleure performance sur le long terme et privilégie MSCI World dans un autre portefeuille?

Pour le Gold Bullion Securities c’est l’un des fonds les plus adaptés pour suivre l’évolution du cours de l’or.

Il est adossé à de l’or physique spécifiquement alloué et stocké chez le dépositaire HSBC Bank USA.

On peut juger cela comme équivalent non?

Bien à vous.

Le mieux est de mettre un ETF world pour le portefeuille vu qu’il représente les actions mondiales. On ne sait jamais ce qu’il peut se passer aux Us.

Un ETF gold est équivalent aux mouvements de l’or mais cela ne remplacera jamais la couverture que l’or physique peut offrir. Je rappelle qu’un certificat sur les matières premières n’est qu’un bout de papier électronique, qui ne détient même pas nécessairement le sous-jacent physiquement.

Bonjour,

Je souhaite investir dans un PEA, je me renseigne depuis quelques temps, et je trouve la stratégie des ETF intéressant et rassurant sur le long terme par rapport à la bourse « Active ».

Je suis à la phase de création de portefeuille, mon compte PEA sera ouvert d’ici peu de temps (en cours).

Je vous présente le portefeuille que je viens de constituer avec mes envies et les différents commentaires que j’ai pu voir un peu partout.

Lyxor NSDQ 100 PEA : 15%

Lyxor SP500 PEA : 40%

Lyxor STX EU HLTHC : 10%

Lyxor CAC40 ACC : 15%

Lyxor STX EU TECH : 10%

Lyxor STX600 GOODS : 10%

Quand pensez vous ?

Mon profile est : 25ans / investissement long voir très long terme / capital de départ 5000€ (2000€ + 6×500€) / mensualité entre 150€ et 300€

Je voulais également savoir s’il vaut mieux attendre le pic de mort lié au coronavirus des Etat-Unis avant de commencer?

Merci pour ce que vous faite 🙂

Bonjour Sébastien,

Le portefeuille évoqué me semble OK.

Je n’ai aucune idée de comment va évoluer la bourse en fonction des news qui arriveront. Tout ce que je peux vous conseiller est d’investir progressivement et pas tout en une seule fois. Cela protègera votre portefeuille en cas de baisse et permettra de renforcer à bon prix.

Bonjour,

Je souhaiterais savoir si vous auriez tendance à faire évoluer vos conseils sur les choix des ETF( ci dessus) en ces temps particuliers? Maintenez vous le amundi pour le SP 500? Et que pensez-vous de BNPP Easy FR S&P500 UCITS ETF EUR C – FR0011550185? Merci pour votre retour et pour votre travail sur ce site très sympa.

JP

Bonjour,

Oui la liste est toujours d’actualité.

Il y a très peu de différences entre l’ETF d’Amundi ou BNP. Dans tous les cas cela suivra l’indice S&P500.

Bonjour,

N’ayant pas encore eu votre réponse, j’ajoute 2 questions en attendant celle-ci:

Pensez vous qu’il pourrait être intéressant de séparer son allocation sur le SP 500 en 2 émetteurs.

Amundi et BNP easy par exemple afin de diversifier et de se préserver d’une suppression, de l’un ou l’autre comme Amundi l’a fait en 2019. Aussi, Amundi annonce de pas distribuer les dividendes pour 2020. Cela veut-il dire que ces mêmes dividendes ne sont pas capitalisés?

D’avance merci pour votre retour.

Cordialement

Bonjour, je vous ai répondu juste au dessus.

Pour la seconde question, à moins d’investir plus de 100k€ Je trouve que ça ne sert à rien de diversifier les émetteurs.

De plus, les dividendes de l’action Amundi n’ont rien à voir avec les dividendes de ses ETF qui eux sont payés par les entreprises détenues dans l’ETF. Je rappelle également que BNP ou même Lyxor (Société Générale) ont également coupé leur dividende cette année. Cela n’aura également aucun impact sur les ETF.

Bonjour Matthieu,

Je viens de découvrir votre site sur l’investissement en bourse, je le trouve très intéressant, et je vous remercie pour votre disponibilité et la précision de vos conseils. Mon niveau en bourse est débutant, j’avais investi en l’an 2000, et j’ai perdu quelques centaines d’Euros lors du Krach boursier lié à la bulle internet en 2001, depuis je n’ai pas investi, j’ai gardé mon PEA pendant toutes ces années mais sans rien dessus

Suite au krach, j’ai voulu réinvestir en essayant de diversifier, c’était avant de trouver votre site, j’ai essayé de faire un mixte, J’ai investi 7 000 €

par le biais d’investor du crédit agricole, comme vous il me semble,très peu connu mais très compétitif

Compostion de mon portefeuille

100 actions Total, dividende supérieur à 5 %

50 Publicis, dividende supérieur à 5 %

50 Valeo, dividende supérieur à 5 %

50 Peugeot, dividende supérieur à 5 %

50 Française des jeux, en devenir solidité financière

200 Crédit Agricole, dividende supérieur à 5 %

j’ai choisi toutes ces actions car elle étaient à un prix abordables, et un dividende d’environ 5 %, le prix d’achat assez bas a été un choix car je ne pouvais par achetez des actions trop chères comme LVMH, air liquide….

Mon but est de réinvestir les dividendes, et envion 200 € par mois pendant 10 ans jusqu’à me retraite.

Pourriez vous me donner un avis sur ces valeurs, si je suis vos préconisations, je devrais vendre certaines d’entre elles, peugeot et crédit agricole

il me reste 3 500 € sur mon PEA et je voudrais éventuellement investir dans des ETF Cités plus haut dans les messages :

ETF Europe Food&Beverage= LU1834985845

ETF Europe Techno= LU1834988518

ETF Lyxor PEA Immobilier Europe (FTSE EPRA/NAREIT) UCITS

Lyxor SP500 = FR0011871128

Lyxor NSDQ 100= FR0011871110

Je suis en train d’ouvrir un CTO avec 2 000 € à investir

je pense investir dans des ETF et actions immobilieres

Ventas immobilier USA

SPDR World Health Care IE00BYTRRB94

Franklin Technology A USD LU0109392836

Merci d’avance, si vous n’avez le temps de me répondre aucun souci.

bonne continuation

Eric

Bonjour Eric,

Si vous voulez construire un portefeuille d’entreprises à dividendes, il faut vraiment éviter les secteurs cycliques et surtout les banques et l’automobile.

Vous vous focalisez également trop sur le rendement, ce qui est une mauvaise chose, le meilleur moyen de perdre de l’argent. Les entreprises à rendement élevé sont considérées risquées par le marché. Dans votre liste, c’est clair que Peugeot, Crédit Agricole, Valeo couperont leur dividendes. Ils l’ont déjà fait, ils le referont.

Voici un article listant toutes les entreprises Françaises qui ont augmenté chaque année leur dividende depuis 20 ans. Il faut choisir des entreprises dans cette liste si possible :

http://etre-riche-et-independant.com/dividend-aristocrats-france-liste-complete

Même avec Total et Publicis le risque est élevé : pour Publicis le secteur est en déclin et il n’y a pas de croissance, pour Total la dépendance aux matières premières est trop grande et personne ne sait si le pétrole a un avenir à LT.

Pour FDJ l’Etat est actionnaire et peut décider à tout moment la coupe du dividende.

Vous devriez intégrer des valeurs comme Sanofi, Danone…

Privilégiez les secteurs de la santé, de la conso de base…

De même sur le CTO, privilégiez des actions plus sures. Je vous invite à consulter mon portefeuille.

Pour la partie ETF pas de problèmes.

Bonjour Matthieu,

Je vais commencer à investir dans les ETF (j’ai 50 ans).

Que pensez vous de cette répartition :

Assurance vie 1: 200 euros / mois

ETF Lyxor S&P 500 ETF D-EUR (30%)

ETF Lyxor Stoxx Europe 600 (DR) ETF C EUR (30%)

Fond euro (40%)

Assurance vie 2 : 600 euros / mois

ETF LYXOR MSCI WLD UCITS ETF DIST (25%)

ETF LYX MSCI EMERG MKT UCITS ETF ACC (5%)

OPCI Diversipierre et Preimium (35%)

Fond euro (35%)

PEA : 200 euros / mois

ETF Amundi MSCI World (CW8) (80%)

ETF Lyxor STOXX Europe 600 Healthcare (10%)

ETF Lyxor PEA Immobilier Europe (FTSE EPRA/NAREIT) UCITS (10%)

Merci pour vos conseils.

Bien cordialement.

Stéphane.

Bonjour à tous,

A partir de maintenant les questions non directement en lien avec l’article ou demandant une réponse longue ou détaillée doit être adressée par email à etre.riche.et.independant@gmail.com

Cette page contient trop de commentaires.

Merci d’avance.

Matthieu.

Bonjour Matthieu,

SPDR® MSCI Europe Small Cap UCITS ETF | SMC est-il disponible sur le PEA PME ?

Sinon y a t-il des ETF éligibles au PEA PME ?

Merci.

Bonsoir,

Non quasiment aucun ETF n’est éligible au PEA PME malheureusement.

J’ai trouvé celui-ci de Lyxor : https://www.lyxoretf.fr/fr/retail/produits/etf-actions/lyxor-pea-pme-dr-ucits-etf-dist/fr0011770775/eur

Small caps France et non Europe.

Bonjour,

Que pensez-vous de la composition suivante pour ces etf éligibles au PEA:

Amundi MSCI World = 70% ( Risque global réparti)

Spdr MSCI Europe Small Cap = 10% ( Boost de la performance niveau Europe)

Amundi Pea Nasdaq-100 = 10% (Boost de la performance avec valeurs technologiques US)

Amundi Pea Emerging Market = 10% ( Pour avoir une exposition hors Europe et US sur d

D’avance merci.

Bonjour Kevin,

Ce genre de composition me paraît bonne et a déjà été mentionnée dans les commentaires précédents.

Merci également de bien lire mon dernier message indiquant que pour ce genre de question, une demande par email est plus adaptée.

Bonjour Matthieu,

Question que je n’ai pas trouvée dans les commentaires précédents: en cas de dégringolade de l’euro (vis-à-vis du dollar) que se passe-t-il si nous avons investi dans un ETF S&P ou NASDAQ cité dans l’article via notre PEA ? Son évolution en euros va-t-elle simplement suivre l’évolution de l’indice (qui évolue de son côté en dollar) ou va-t-elle aussi être impactée par l’évolution du cours de l’euro/dollar ?

Merci beaucoup pour cet article complet et toutes les réponses précédentes.

Julien.

Bonjour Julien,

Les ETF SP500 et Nasdaq sont cotés en euro mais sont en réalité en dollar. La cotation ne fait que convertir chaque jour le prix en euro avec le ratio euro/dollar du moment. Donc si l’euro dégringole face au dollar, le prix de l’ETF montera tout autant (puisque pour le même montant en dollar cela vous fera plus d’euros). Vous gagnerez ainsi sur les effets de change.

Merci Beaucoup Matthieu pour ce retour (très rapide !).

Je vais donc suivre vos conseils de diversification (en ETF) car je souhaite réduire les risques d’exposition à l’euro uniquement.

Merci encore et bonne continuation. 😉

Bonjour Matthieu,

L’ETF SPDR que vous mentionnez pour les small caps Europe est à réplication physique (optimized sampling) et détient notamment, selon Morningstar, des titres au Royaume Uni. Du fait de ces caractéristiques, ne pensez-vous pas qu’il perdra son éligibilité PEA à la fin de l’année 2020 ?

Cela m’embêterait, car je ne lui trouve aucune alternative convaincante :

– LGWU (LU1598689153) exclut le UK (EMU) et est distribuant

– ESM (FR0010900076) suit un indice moins large (100 composants) et a un faible encours

– EESM ( LU1291101555) suit un indice un peu « bizarre » (ex CW) et a un faible encours

En vous remerciant d’avance pour votre réponse,

Maxence

Bonjour Maxence,

Aucune idée de s’il sortira ou non du PEA mais c’est possible. Il y a très peu de bons ETF pour les mid&small caps. Pour les encours il n’y a pas de risque même s’ils sont faibles. Au pire l’ETF ferme et il faut juste le revendre.

Merci pour cette réponse rapide (voire même éclair !)

J’ai posé la question directement à SPDR pour l’éventuelle perte d’éligibilité du tracker SPDR : c’est tout de même une information importante pour éviter les frais inutiles. Je vous tiendrai au courant.

Au final et dans cette éventualité, le tracker BNP (EESM) me semble être la meilleure alternative : il est capitalisant, il a les frais les plus faibles, et il suit l’indice le plus large (même s’il est difficile de trouver des infos sur la version ex CW qui est un peu « de niche », normalement les différences avec la version classique sont mineures). Je reste néanmoins preneur de votre avis !

Maxence

Bonjour Mathieu,

je viens de découvrir votre site, d’ailleurs très intéressant. Je m’intéresse aux ETF et je suis en train de constituer mon portefeuille PEA. Selon vous, est-ce que mon portefeuille composé :

-CW8 : 80%

-PAAEM : 10%

-PCEU : 5%

-PE500 : 5%

vous parait-il équilibré ?

En vous remerciant d’avance pour votre réponse.

Anelia

Bonjour Anelia,

Ce portefeuille ne pose pas de problème, à part les 2 derniers ETF qui sont redondants avec le world (qui contient déjà les bigs caps US et d’Europe).

Le plus cohérent serait 80% World (CW8), 10% PAAEM, 10% SMC.

Merci Mathieu pour vos conseils.

Je viens de m’apercevoir que mon courtier ne propose pas le PAAEM. Peut on le remplacer par le PAASI ? 10% SMC = est ce que l’ETF SPDR MSCI Europe Small Cap UCITS ETF peut y répondre ? Si non quel ETF possible ? Au lieu d’avoir 10% SMC, peut on faire 10% en ETF immobilier PEA ou faire 5% ETF immobilier PEA et 5% SMC ?

Merci pour votre retour.

Anelia

SMC correspond bien au SPDR MSCI Europe Small Cap UCITS ETF.

Tout est possible niveau pondération, je ne fais que des propositions, cela reste à vous de voir ce qui convient le mieux.

Bonjour Matthieu,

Merci vraiment pour tous ces articles détaillés et pertinents ainsi que le temps que tu consacres à répondre à nos questions avec bienveillance. A mes yeux, la meilleure source d’informations (médias compris) pour appréhender les investissements en bourse. En même temps, je ne suis pas un spécialiste mais j’ai beaucoup lu sur le sujet.

Ton site est très inspirant, ça m’a donné le déclic pour enfin me lancer sur un PEA chez Bourse Direct (des ETF avec une dominance US, quelques sectoriels européens et 10% d’actions françaises pures qu’il me reste à sélectionner).

J’ai hâte de lire ton prochain article.

Bonne journée et prends soin de toi en cette période un peu compliquée.

Bonjour Didier,

Merci pour votre retour. Je n’ai pas la prétention d’être « la meilleure source d’informations » pour vous citer, mais j’essaye de donner le maximum d’info sur de nombreux sujets de manière concrète et synthétique tout en restant transparent. C’est peut-être ce qui plaît et inspire confiance.

À bientôt.

Matthieu.

Bonjour Matthieu,

Je débute en bourse et vos articles sont des mines d’or pour un novice comme moi.

J’ai ouvert avec un PEA et je songe à faire la répartition suivante :

50% Amundi PEA S&P 500 – FR0013412285

50% réparti sur des actions (principalement des Dividend Aristocrats en France)

J’ai un profil équilibré et une gestion assez passive. Pour l’instant je ne souhaite pas ouvrir de CTO.

Je me demande s’il existe un bon ETF Europe qui exclu la France. Comme cela je peux tout de même m’amuser (un peu) avec les actions des Dividend Aristocrats français pour générer des rentes à moyen terme, tout en capitalisant à long terme sur des ETF (US + Europe hors-France).

Je vous remercie à l’avance pour votre avis !

Je ne pense pas que cela existe.

Le plus simple etant de prendre un ETF World comme ça vous avez directement US + Europe. La pondération de la France n’est que de 5% dedans.

Bonjour,

J’arrive pas à me décider concernant ces 2 trackers répliquant l’indice Nasdaq 100 :

– LYXOR NSDQ 100 PEA

– AMUNDI PEA NASDAQ

Les frais du Lyxor sont un peu plus élevés (0,3% contre 0,23%) et il a un peu moins de volume (10000 contre 13000). Par contre, le Lyxor a été créé en 2014 et l’Amundi en 2019.

Lequel prendriez-vous ?

Faut-il privilégier celui créé plus tôt ou celui ayant le plus de volume ?

Aussi, que se passe t-il si le tracker est arrêté ? L’argent est transmis dans nos liquidités avec les éventuels gains ou perte au moment de l’arrêt ? Cela paraît inquiétant en effet surtout si l’on est en perte au moment de la fermeture du tracker…

Merci par avance,

Laurent

Bonjour Laurent,

Le choix d’un ETF a très peu d’impact sur le résultat puisqu’ils suivent le même indice. Prenez celui qui a le moins de frais, la date de création n’a aucune importance.

De même que la cloture n’a aucun impact. Si vous etes sur du lyxor et qu’il cloture, vous rachetez alors du Amundi. C’est mathématiquement identique peu importe que votre positions soit en PV ou MV.

Merci pour cette réponse rapide.

Pour l’histoire, j’ai hésité à investir dès le 20 avril sur le Nasdaq avec regret donc aujourd’hui. En effet, la progression constante des valeurs est toujours de la partie ! Mais jusqu’à quand cette montée sur les nouvelles technologies américaines peut-elle durer… Toujours la peur d’investir trop tard bien sûr.

Enfin, pour terminer et si je peux me permettre, que pensez-vous de répartir mon budget « Nasdaq » ainsi ?

– 50% donc sur le tracker « AMUNDI PEA NASDAQ »,

– et 50% sur le tracker « Lyxor Nasdaq-100 Daily (2x) Leveraged ».

En effet, le premier tracker serait pour le LONG terme sur ces nouvelles technologies.

Et le second levéragé, COURT terme jusqu’à avant l’annonce des résultats du second trimestre notamment.

Ou alors est-il préférable d’acheter 100% du premier tracker directement ?

Bien cordialement,

Laurent

Je déconseille les ETF leveraged. Vous risquez d’une part de vous faire avoir avec le beta slippage et d’autre part de prendre une grosse gamelle en x2 si les marchés baissent. Ce n’est vraiment pas très raisonnable…

bonjour Matthieu et merci pour votre site !

j’ai ETF Amundi Index Solutions S&P 500 UCITS (500) LU1681048804 dansmon assurance vie.

Or il est indiqué qu’il suit le sp 500 et non le sp 500 total return

par ailleurs ils parlent de « capitalisation »

donc je ne sais trop quoi pensé :en fin de compte est-ce vraiment un etf sp 500 dividendes reinvestis ??

Merci pour votre avis

Emmanuel

Bonjour Emmanuel,

Normalement cet ETF suit le S&P500 dividendes réinvestis. C’est équivalent d’écrire cela que S&P500 total return mais c’est plus compréhensible pour le français sans connaissances. Il prend également en compte les effets de change euro/dollar contrairement au S&P500 qui est coté en dollars.

Merci de votre réponse !

ce que je ne m’explique pas c’est que sur le site d’Amundi, cet ETF colle exactement l’évolution de l’indice SP 500 qui, lui pourtant, n’est pas un indice « dividendes réinvestis »

(même perplexité par rapport au Nasdaq 100, d’ailleurs)

Bonjour Matthieu,

Merci pour ce contenu très riche et objectif.

Je compte investir sur un ETF Nasdaq uniquement, je ne souhaites pas faire de mix car je pense que le Nasdaq est une valeur sûr et an augmentation constante sur Moyen/Long terme.

Je vais donc à priori prendre: AMUNDI PEA NASDAQ . (frais un peu moins important que pour le Lyxor)

1. Que pensez-vous de ce choix ?

2. Conseillez-vous un portail pour souscrire à celui-ci ? Sachant que je suis à la BNP et à la CE et qu’il ne semble pas qu’ils proposent ce choix.

Bonjour Paul,

Il faut déjà ouvrir un PEA chez un bon courtier comme Binck ou BourseDirect.

Ensuite concernant le Nasdaq, c’est un indice relativement concentré (peu d’entreprises, forte pondération technologique) et assez risqué en ce sens. Je vous conseille au moins de faire 50% S&P500 / 50% Nasdaq.

Merci de votre réponse Rapide et de qualité Matthieu.

Dernière question plutôt pratique (vu que je n’ai encore jamais eu de PEA sur ETF), est-il possible de retirer les intérêt générés annuellement et de laisser le capital initial pour continuer à faire travailler l’argent l’année suivante ?

Mon but est de retirer les plus-valus annuellement histoire d’en faire autre chose plutôt que de ne toucher à aucune liquidité du compte PEA pendant disons 5 ans.

Merci d’avance de votre retour,

Le PEA est bloqué pendant 5 ans donc aucun retrait n’est possible. Dans ce cas c’est un CTO qu’il faut ouvrir mais vous serez fiscalisé dessus.

http://etre-riche-et-independant.com/meilleurs-supports-courtiers-investir-bourse

Ok merci beaucoup.

De ce que je vois de votre article très bien fait (meilleurs support courtier investir bourse), l’assurance vie correspondrait à ce que je souhaites.

Cependant je ne comprends pas la phrase :

Les plus-values issues de l’assurance vie sont faiblement imposées. Vous pouvez retirer jusqu’à 4600€/an si vous êtes seul et 9200€/an en couple sans aucune imposition (uniquement la CSG à 17,2%). Avec la nouvelle règle de la flat tax, vous payez 30% de taxes sur les plus-values avant 8 ans (CSG + impôts) et 24,7% après 8 ans.

Si je met par exemple 5000€, qu’à la fin de l’année le placement a fait 10%. Je souhaites retirer 500€. Vais-je être exonéré de taxe sur la plue value ? (seulement la CSG donc). Ou vais-je être taxé à hauteur de 30% dans le cadre de la flat taxe ?

Merci bien

Bonjour Matthieu, je souhaite également me lancer dans un portefeuille d’etf , étant assez novice sur le sujet je pensais me focaliser sur des etf plus thématiques sur les secteurs potentiellement d’avenir ( robotique, transition energetique, i.a., pharma ect) et je m’aperçois en lisant vos conseils et commentaires que les projets sont plutôt axés sur 4 ou 5 etf « generalistes » est-ce donc une mauvaise idée de focaliser sur mon idée ou sinon auriez vous des conseils sur des « références » concernant ces secteurs ?

merci d’avance

Frederic

Bonjour,

Non j’ai également écrit un article sur les ETF sectoriels :

http://etre-riche-et-independant.com/meilleurs-etf-sectoriels-pea

Bonjour,

Merci pour pour l’article et toutes les réponses bien utiles pour évoluer.

Étant novice et sur PEA, entre l’hyper facilité de 100% etf monde et un portefeuille très complet de différents etf, que pensez vous d’un «petit» portefeuille de 3 etf ainsi :

50% sp500

40% stoxx600

10% titres vifs pour apprendre/diversifier

Si pas intéressant selon vous, je préfère autant être à 100% CW8.

Merci 😉

Bonjour JM,

Ce portefeuille n’est pas intéressant VS un ETF World car déjà vous sous-pondérez les US (50% au lieu de 60-65%) ce qu’il faut vraiment éviter de faire.

Si vous voulez rester simple avec 2 ETF et quelques titres, je ferais plutôt :

70% ETF World

20% ETF Nasdaq

10% titres vifs.

Bonjour Matthieu,

Il y a des ETF qui répliquent l’évolution des actions aristocrates du dividende, tu en penses quoi, mise à part la simplicité de gestion par rapport à du stock picking ?

Et le réinvestissement systématique des dividendes dans un ETF ne permet-il pas à terme de faire monter à terme la valeur de l’ETF ?

En tout cas merci de tes tous tes articles de qualité 🙂

Bonjour,

Il y en a un (SPDR Dividend Aristocrats Europe) mais qui ne contient pas vraiment des Aristocrats (c’est les plus gros rendement sans baisse depuis 5 ans). Autrement dit, lorsqu’on regarde la composition, les choix sont très mauvais.

Les ETf à dividendes n’ont aucun intérêt, on ne contrôle ni le contenu ni le rendement ni les dates de versements. Il y a également un précompte à la source de 15% dans la plupart des cas.

À éviter.

L’intérêt d’un ETF, mise à part la facilité de gestion et la diversification d’un portefeuille, est dans sa potentielle plus-value alors ?

L’intérêt d’un ETF est d’investir de manière indicielle pour les personnes ayant peu de temps ou de connaissances.

Cela permet d’avoir de très bonnes performances accessibles à tous.

L’autre intérêt est la facilité de diversification à moindre coût. Mais c’est vrai uniquement sur les indices larges. Un ETF CAC40 n’a pas beaucoup de sens, tout le monde est capable d’acheter 40 positions, ce qui est moins vrai pour des indices dépassant les 100.

Le dernier intérêt, surtout vrai sur PEA mais à ne surtout pas négliger : la possibilité d’investir sur le marché US.