Il existe de nombreuses façons d’investir et tout autant de supports différents pour le faire.

En France, il est bien connu que la plupart des gens préfèrent l’immobilier comme source d’investissement. Je pense que c’est surtout parce que l’immobilier n’est pas coté et donc n’effraie pas.

L’objectif est de recevoir une revenu stable tous les mois, sans trop se poser de questions. Néanmoins, les actions à dividendes sont également en mesure de faire cela !

Nous allons donc voir dans cet article les points communs entre un investissement immobilier locatif et des actions à dividendes

Recevoir un revenu passif tous les mois

Avec l’immobilier locatif, il est simple d’acheter un bien à crédit, puis de le louer afin de recevoir chaque mois des revenus.

En investissant dans des actions Américaines à dividendes, vous pouvez aussi bien recevoir des dividendes chaque mois.

En effet, ces entreprises versent des dividendes à fréquence trimestrielle. Certaines le font en décalage les unes par rapport aux autres (par exemple Apple verse en Février/Mai/Aout/Novembre, Johnson&Johnson en Mars/Juin/Septembre/Décembre, et Cisco Systems en Janvier/Avril/Juillet/Octobre).

Bref, il est donc possible de recevoir des dividendes tous les mois en diversifiant ses entreprises.

Certains diront : Un dividende est différent d’un loyer car quand je reçois mon loyer chaque mois, le prix de mon appartement ne chute pas. En revanche, lors d’un versement de dividende le prix de l’action chute d’autant. Il n’y a donc pas création de richesse.

Ce raisonnement peut sembler vrai mais est erroné. Le biais vient du fait qu’un appartement verse des revenus mensuellement, alors que pas exemple les dividendes des actions françaises sont versés une fois par an.

Imaginez maintenant que vous louez votre appartement 10 000€ à l’année. Mais que vous recevez tous les loyers en une seule fois en décembre. Donc les 10 000€ d’un coup. Si jamais vous devez vendre votre appartement, ne le vendriez-vous pas 10 000€ de plus en novembre ? Ou 10 000€ de moins en Janvier ?

Bien sûr que si ! Et bien c’est le même principe pour les actions à dividendes.

Certes le prix de l’action baisse, mais pour une minute arrêtez de penser au fait que l’action est cotée ! En effet, si un business rapporte un bénéfice X une certaine année et un bénéfice Y (supérieur à X) l’année suivante, il n’y a pas de raison que le prix baisse !

Lors du versement du dividende, vous êtes toujours propriétaire de la même proportion de l’entreprise qu’auparavant. Il n’y a donc pas de raison pour que du jour au lendemain, lors du versement, que l’entreprise vaille moins d’argent. Il est donc tout à fait cohérent que l’entreprise retrouve vite son prix d’avant le versement. La chute du prix lors du versement n’est qu’un artifice entretenu par le fait que l’action a l’obligation de rester cotée.

Mais franchement, imaginez un instant que le marché boursier ferme pendant 1 an. Si les bénéfices de l’entreprise augmentent, qu’est censé faire le prix ?

Et bien il va suivre la hausse des bénéfices. Et en plus de cela, vous toucherez le dividende. Cela semble simple, mais le fait de voir les cotations tous les jours font perdre l’esprit.

Il ne faut pas oublier que lorsqu’on est actionnaire, on détient une part d’un business, des brevets, des employés, des produits de l’entreprise, des ressources…

Bref ce n’est pas abstrait, c’est du concret. La cotation ne doit pas faire oublier cela.

Si jamais votre bien immobilier était côté, vous verrez que le prix change également régulièrement et fortement !

Vous ne me croyez pas ? Faites l’exercice chaque mois pendant un an de regarder le prix moyen du m2 de votre ville (des sites comme Seloger, MeilleursAgents… permettent de suivre cela). Vous verrez que les fluctuations peuvent être importantes !

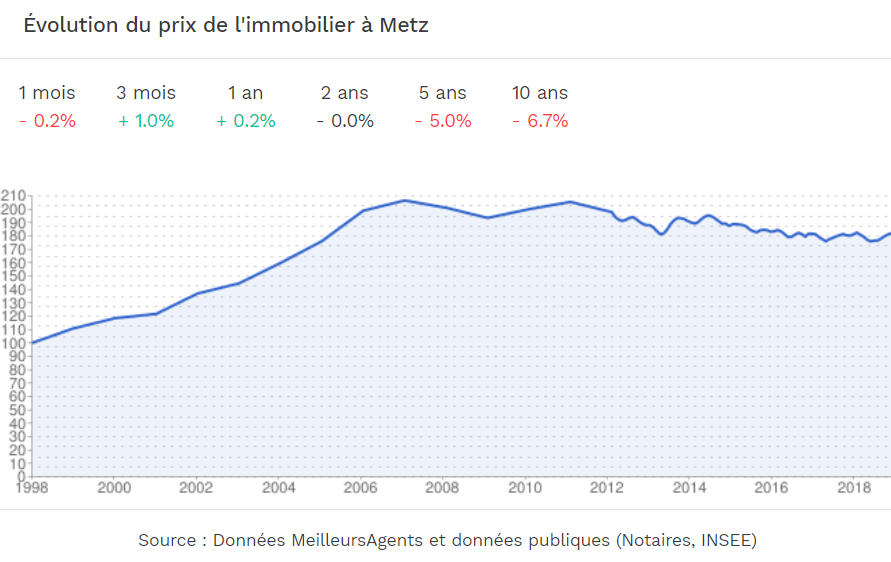

Voici par exemple la ville de Metz :

Source : MeilleursAgents.com

On voit que la perte sur 10 ans est de -6.7%. Sur un bien immobilier de 300 000€, on est quand même sur une perte de plus de 20 000€ !

Faites le test sur votre ville en tapant sur Google : « prix immobilier m² + nom de votre ville ».

Pendant ce temps, les Dividend Aristocrats ont pris en moyenne 200% sur les 10 dernières années tout en versant des dividendes croissants chaque année.

Un portefeuille d’actions à dividende est comparable à un immeuble de rapport

Chaque action est un locataire qui paye son loyer. Si jamais il ne paie plus, vous le mettez dehors (vous vendez l’action) et on en parle plus.

Les dividendes offrent des revenus croissants. Contrairement à un bien immobilier, si vous investissez dans les Dividend Aristocrats, vous recevrez chaque année des revenus en augmentation.

En effet, si vous louez 1000€ par mois un appartement, il y a de forte chance que le montant soit de 1000€ l’année suivante, idem l’année d’après. Certes les indexations sont parfois rehaussées, mais cela ne change pas beaucoup.

Avec les dividendes croissants, vous recevez par exemple 1000€ la première année, 1050€ la deuxième, 1120€ la troisième…

Cela est possible car les Dividend Aristocrats augmentent leurs bénéfices et donc leurs dividendes chaque année depuis des décennies. Par exemple, l’entreprise Procter & Gamble verse des dividendes sans interruption chaque année depuis plus de 100 ans, et les augmente année après année depuis 63 ans !

En un clic, si l’un de vos « locataires » ne vous plait plus vous pouvez le vendre. C’est bien plus compliqué en immobilier pour mettre quelqu’un dehors…

Pas besoin de faire des travaux, de payer des taxes foncières, des frais de notaires, de gérer les locataires…

Les actions sont muettes, pas rancunières, très simples à gérer.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour Matthieu,

excellent article qui tombe au bon moment lors d’un débat que j’avais au fond de moi. Malgré votre excellent point de vue, je reste néanmoins d’avis à investir dans ces deux piliers de l’investissement si possible. Mais je préfère commencer par les actions plus accessible pour les petits budgets. Avec la bourse, on peut investir brique par brique sans faire de crédit et bâtir ensuite sa « maison ».

Moi j’ai commencé il y moins d’un an, j’ai encore jamais reçu de dividendes, du coup, je viens d’apprendre que c’était une fois par an pour les actions Française à contrario des actions américaines. Merci

Bonjour Ferhat,

Merci beaucoup pour votre commentaire. Si vous hésitez encore, j’ai un article en préparation qui explique pourquoi les entreprises à dividendes croissants battent le marché et comment facilement les valoriser. Peut-être qu’il finira par vous convaincre totalement 😉

C’est réellement selon moi (et beaucoup d’autres) la meilleure façon de construire son futur brique par brique. Chaque nouvel achat augmente votre revenu annuel, quoi qu’il arrive. Il ne s’agit pas ici de spéculation ou d’investissement à promesses d’argent rapide. C’est long mais sa marche.

En effet, le gros avantage des actions Américaines (en plus de leur solidité et de leur qualité) est le versement trimestriel des dividendes. Et honnêtement, ça change vraiment tout de voir des dividendes tomber chaque mois.

Cordialement,

Matthieu.

Bonjour Matthieu,

Hâte de lire ce nouvel article en préparation.

Pensez-vous qu’il est préférable d’opter pour des actions Américaine (quitte à être plus lourdement taxé sur les bénéfices) et recevoir des dividendes mensuellement ?

Ou alors, profiter d’une fiscalité plus avantageuse sur un PEA et ne recevoir des dividendes que 1 fois par an ?

Cordialement.

Bonjour Ferhat,

Je vous invite à lire le dernier article de reporting (http://etre-riche-et-independant.com/suivi-portefeuille-boursier-reporting-octobre-2019) où j’aborde justement cette question. J’en discute également dans les commentaires de l’article. Mais pour résumer, si c’était à refaire j’ouvrirais un PEA pour prendre date et faire courir le délais de 8 ans. J’y investirai mais par petites sommes et uniquement sur les actions Françaises de top qualité (si les valorisations sont correctes). Sinon, j’investirais la quasi-totalité sur le CTO malgré la fiscalité pour plusieurs raisons :

– la flexibilité du CTO qui permet de faire un retrait à tout moment

– la qualité des entreprises Américaines bien supérieure à l’Europe (la croissance est plus forte donc celle des dividendes et des plus-values aussi. Cela compense à mon sens largement la fiscalité).

– Le fait de recevoir des dividendes tous les mois, ce qui est parfait pour profiter de l’effet boule de neige via un réinvestissement mensuel au lieu d’annuel. De plus, le fait d’avoir ce flux mensuel tout le long de l’année permet de renforcer facilement en cas de chute des marchés. Si tous les dividendes sont versés en Mai et que la chute a lieu en Décembre, vous n’avez pas de cash pour en profiter…

Cordialement,

Matthieu.

Bonjour Matthieu,

Je partage en tout point votre avis et depuis quelques années je mixe des investissements progressifs sur un ETF MSCI World et l’achat d’actions à dividendes (notamment de mon employeurs avec une décôte). Je ne néglige pour autant pas les investissements immobiliers pour une seule et unique raison: la possibilité d’acheter sans débourser beaucoup d’argent. J’ai par exemple acheté un appartement l’an dernier en déboursement seulement 200 euros de frais de dossier. Aujourd’hui il se paye tout seul et me rapporte un petit cash flow tous les mois. Mais c’est quand même plus compliqué à gérer et je fais cela seulement pour augmenter à terme mes investissements boursiers.

Bonjour Pascal,

En effet, investissements immobiliers et boursiers sont complémentaires. Disons que l’immobilier direct est intéressant à cause du crédit et donc de l’effet de levier. La bourse c’est plus généralement pour investir son capital.

Mais dans la pratique, recevoir des revenus de loyer ou de dividendes est quasiment équivalent, bien que la fiscalité des dividendes soit plus favorable.

L’avantage des actions (on peut également investir en immobilier via la bourse avec les REITs: http://etre-riche-et-independant.com/investir-immobilier-bourse-reits-siic) c’est également la liquidité du placement. Il peut être revendu et transformé en cash à tout moment. Il n’y a également pas de risques d’impayés, de frais de travaux etc…

Il faut simplement accepter le fait que les actions sont cotées, et donc volatiles par nature. Cela peut effrayer et je le comprends. Il faut donc répartir son capital en fonction de son aversion au risque.

Cordialement,

Matthieu.

Merci.

C’est toujours bien d’avoir une comparaison entre les dividendes et un investissement immo qui est tres chronophage. En cumulant la croissance « espérée » de l’entreprise plus sa croissance des dividendes on a un levier puissant dans une conjoncture favorable.

Il ne resterait plus qu’a pouvoir débloquer l’ultime levier qu’est celui du credit long terme.

Avez vous envisagez de creer un portefeuille dividende de « test » ? avec une simulation sur sa croissance intrinséque et celle de ses dividendes sur 10 ans ? cela serait surement instructif. Je vais m’y pencher

Bonjour Gandolfi,

Il est possible sur certains sites US comme SeekingAlpha par exemple de créer un portefeuille fictif qui calcule la performance sur plusieurs durées (1 an, 3 ans, 5 ans, 10 ans…).

En général, la performance par rapport à un indice comme le S&P500 dépend sans surprise du rendement. Des actions qui ont un dividende > 2-3% ont relativement peu de chance de battre le S&P500 par exemple (mais certaines y arrivent). À l’inverse, si on prend uniquement des entreprises très solides qui versent des dividendes faibles mais en forte croissance (Abbott, Visa, Nike, S&P, Microsoft…) les tests sont généralement en faveur de ces entreprises.

Sur SeekingAlpha, le site trace également l’historique des dividendes de ces entreprises et calcule leur croissance sur différentes durées. Il ne calcule pas par contre le rendement du portefeuille global, il faut le faire à la main (c’est facile à faire à partir de l’historique mais long).

Concernant les valeurs Européennes, je ne connais pas vraiment d’outil efficace…

Merci, ce site est une mine d’or. Je suivais parfois des conseils d’achats/ventes mais je n’avais pas pensé aux données financieres poussées ni au portefeuille fictif.

Attention car les articles sont maintenant payants (il faut s’abonner car sinon on ne peut en consulter que 3 par mois).

Néanmoins les données financières de base sont toujours libres d’accès

Matthieu,

Je reviens vers vous à propos de seeking alpha.

exemple avec abbvie https://seekingalpha.com/symbol/ABBV/dividends/

J’essaye de récolter les croissances de dividende mais j’hésite entre plusieurs méthodes et critères.

– Dividend Per Share Growth FY1 – FY3 (CAGR) –> représente la croissance de dividende estimée pour les 3 prochaines années ?

– Dividend Growth Rate 3Y (CAGR) –> moyenne de la croissance des dividendes sur les 3 années écoulées ?

– Quel est la différence entre « Dividend Per Share Growth (FY1) » et « 1 Year Dividend Growth Rate (TTM) » ?

Merci

Bonjour Gandolfi

Oui c’est exactement ça pour les deux premiers points.

« Dividend Per Share Growth (FY1) » c’est la croissance estimée pour l’année prochaine

« 1 Year Dividend Growth Rate (TTM) » c’est la croissance estimée pour l’année en cours

Merci.

– Du coup le plus pertinent serait « Dividend Per Share Growth FY1 – FY3 » pour estimer la future croissance moyenne par an, non ?

Si j’ai bien compris, on voit que ABBVIE avait augmenté énormément ses dividendes ces dernières années (environ 19%) mais que les prochaines années cela sera beaucoup plus faible (3,69% par an).

– On voit également que le « dividende payout ratio » est tres mauvais à 175% alors que l’on estime en général qu’il doit se situer en dessous de 65%

Ce n’est pas très encourageant je trouve alors que cette action est réputée pour son dividende. Vous en pensez quoi ?

Je conseille plutôt de regarder l’historique passé qui se base sur le réalité plutôt que sur des prédictions. Concernant les dividendes il faut regarder des tendances LT et CT et les comparer. Par exemple regarder la croissance moyenne sur 10 ans et la comparer avec les 3 dernières années pour voir si on est dans une tendance en accélération ou baissière.

Attention avec les payout, il faut parfois les normaliser car peuvent être incohérents (c’est le cas ici) suite à une variation annuelle (souvent des artefacts comptables). En réalité le payout d’Abbvie est autour de 60% avec un BNA normalisé. Regardez l’évolution des BNA sur ZoneBourse, elle est assez ératique suivant les modifications comptables, totalement différentes de l’EBITDA et du CA qui sont beaucoup plus stables.

Il est souvent plus intéressant de regarder le Cash-flow payout ratio. Une entreprise paye son dividende avec son cash-flow réel et non pas avec ses earning qui sont juste des lignes comptables.

Merci pour vos précieux renseignements. Je vais étudier tout cela.