Cet article concerne le suivi de mon portefeuille boursier. Le portefeuille se base sur un ensemble d’actions de qualité. Elles possèdent également un solide historique de versement de dividendes croissants.

L’objectif principal du portefeuille est de construire un flux régulier de cash-flow avec les dividendes croissants perçus chaque année. Cela me permettra à long terme d’atteindre l’indépendance financière en couvrant mes dépenses avec ces revenus passifs. Le second objectif est de réaliser une performance supérieure à celle du MSCI World sur le long terme.

Voici le reporting du mois de Septembre 2020.

Actions détenues et bilan

Le mois de Septembre a été marqué par une prise de conscience et des réflexions concernant le portefeuille global.

Mes objectifs à moyen-long terme sont clairs et ambitieux, à savoir posséder un portefeuille de plus d’un million d’euros d’ici une vingtaine d’année.

La tâche sera très difficile, j’en suis conscient, mais je pense que c’est tout à fait réalisable en faisant preuve de détermination et en appliquant la bonne stratégie.

Cela passera nécessairement par :

- Investir tout mon cash uniquement en bourse car c’est le support qui rapporte le plus à long terme (et donc éviter les supports moins volatiles mais qui rapportent peu.

- Utiliser le levier financier, notamment l’investissement sur marge en bourse proposé par Degiro, lorsque le moment me semble opportun (typiquement lors de crises).

- Me concentrer sur les actions ayant les meilleurs fondamentaux et le plus de croissance et de potentiel afin de maximiser l’accroissement de patrimoine dans le temps.

Pour réaliser le troisième point, j’ai donc décidé de faire quelques arbitrages (des ventes) au sein du portefeuille.

J’ai regardé qu’elles sont les entreprises qui sur une longue période offrent finalement peu de croissance (donc un faible potentiel d’appréciation), ainsi que les entreprises liées à des secteurs qui me semblent en déclin et non porteur d’avenir.

Il ne faut pas trop se focaliser sur le passé et le présent en bouse, cela n’intéresse pas les actionnaires, seul le futur doit jouer un rôle.

Beaucoup de gens se focalisent sur leur PRU au lieu de regarder le cours actuel et le potentiel d’appréciation dans le futur. C’est une erreur majeure qui entraîne souvent une grosse sous performance vs les indices.

Une autre remarque concernant la méthodologie d’investissement et de renforcements mensuels. Je reçois souvent des questions par email comme : « Dois-je acheter cette entreprise après la baisse ? » « Faut-il la renforcer maintenant ? »

Il ne faut pas voir les baisses importantes comme des opportunités ou des « coups » à jouer, mais plutôt comme des mises en garde et des risques. En effet, je suis maintenant convaincu qu’il vaut mieux renforcer une action à la hausse plutôt qu’à la baisse. Les actions ne montent pas et ne baissent pas par hasard dans un marché que l’on peut considérer un minimum efficient.

J’ai réalisé mes plus beaux gains (Sartorius, Teleperformance, Amazon…) sur des actions haussières jugées toujours trop chères. À l’inverse, mes plus grosses pertes (Thalès, Danone, Total, Rubis…) viennent majoritairement de renforcements à la baisse.

Pour la partie Us, les prochains apports viendront ouvrir les dernières lignes en watchlist puis renforcer peut-être encore les GAFAM qui occupent une place trop faible dans le portefeuille en comparaison des indices boursiers (environ 8% de mon portefeuille global vs près de 15% dans le MSCI World).

Pour la partie Europe, je ne peux que repenser à la phrase de Peter Lynch que j’avais citée dans cet article « Je (Lynch) suis certain aux US de trouver rapidement une centaine d’entreprises dont les bénéfices sont en croissance chaque année depuis 20 ans. En Europe j’aurais du mal à en trouver rien que 10 »

J’ai donc fait un travail de recherche assez laborieux mais que je vous invite tous à faire (c’est relativement simple). Vous tapez dans Google (image) : ActionX revenue history

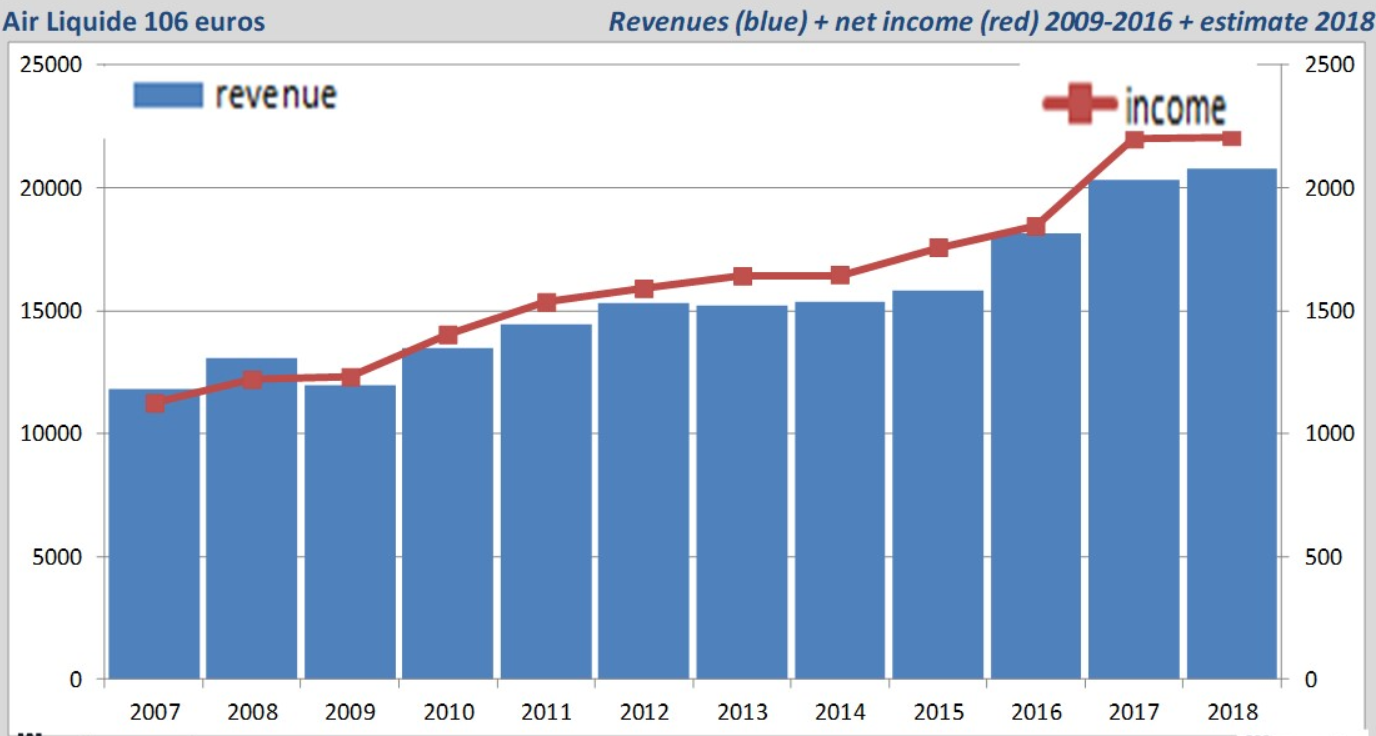

Vous allez trouver pour la majorité des entreprises (US et Européennes) ce genre de graphique (ici un exemple pour Air Liquide) :

Source : valuespectrum.com

Ils sont très intéressants pour visualiser rapidement l’évolution du CA de l’entreprise sur une longue période et donc de se faire une bonne image de la croissance LT de l’entreprise.

J’ai fait cela pour toutes les entreprises du portefeuille (PEA + CTO), cela m’a pris du temps (plus de 100 actions) mais voici les quelques conclusions que j’ai pu en tirer :

1) les remarques de Peter Lynch sont globalement toujours vraies. La grande majorité des entreprises US en portefeuille ont des track record excellents, c’est beaucoup plus rare en Europe.

2) Il y a tout de même quelques belles entreprises de croissances en Europe et en France, donc attention à ne pas généraliser non plus (en revanche comme elles sont plus rares elles sont souvent très chères).

3) Les entreprises Européennes ayant de très bon track record sont majoritairement des entreprises venant des pays du nord de l’Europe (Danemark, Suède, Allemagne, Pays-Bas … entre autres).

-> Je pense sincèrement que c’est parce que ces pays ont des mentalités anglo-saxonnes (totalement différentes des mentalités des pays « latins ») et ont donc d’avantage un style de gestion à l’Américaine. Les fondamentaux économiques (dette, croissance, fiscalité…) de ces pays sont également beaucoup plus encourageants que chez nous, ce qui m’incite vraiment à développer mes investissements dans ces pays.

Beaucoup d’entreprises en watchlist comme Coloplast, Novo Nordisk, Chr Hansen, Tomra Systems, Symrise, Sweco, Deutsche Boerse…

Transaction du mois

Ventes

Danone : j’aime les secteurs défensifs comme la consommation de base et j’accepte leur faible croissance à condition qu’ils aient un vrait moat, des marques très fortes. Après réflexion, je trouve finalement que ce n’est pas le cas de Danone. Les produits de nutritions infantiles me plaisent, mais clairement pas les produits laitiers et les bouteilles d’eau qui sont très Français. Ses résultats sont relativement décevants par rapport à ses concurrents internationaux comme Unilever, PepsiCo, Nestlé etc…

Total et Rubis : les deux entreprises sont très bien gérées, ce n’est pas le problème. Néanmoins, je ne vois pas d’avenir à LT sur le secteur pétrolier que je compte totalement désengager du portefeuille. Si jamais les efforts de Total dans le renouvelable portaient vraiment leurs fruits dans le futur, pourquoi pas rentrer à nouveau sur la valeur, mais ce n’est pas pour demain.

Merck & Co : très belle entreprise pharmaceutique mais je trouve que cela en fera trop en portefeuille avec Johnson & Johnson, Sanofi, Novo Nordisk (et d’autres acteurs comme Abbott ou Genmab).

Thalès et Raytheon Technologies : rien de particulier à leur reprocher, à part leur corrélation importante au secteur de mon activité professionnelle. Si jamais les difficultés du secteur aéronautique perdurent, je ne veux pas que cela m’impacte à la fois dans mon travail ainsi que dans mes investissements.

3M : conglomérat de grande qualité et très bien diversifié, mais qui manque de croissance à mon goût. Je n’apprécie pas les activités liées à l’aéronautique (voir le message plus haut). J’aime celles liées à la santé, mais j’ai déjà beaucoup d’acteur dans le domaine. Et pour tout le reste, la croissance est difficilement au rdv.

Cisco Systems : c’était une belle entreprise de croissance jusqu’au début des années 2010, mais celle-ci bloque clairement depuis plus de 5 ans. Leurs outils de communication (webex) commencent à avoir de la concurrence (Zoom, Teams etc…) et à perdre leurs moat.

Achats

Achat sur le CTO

Idexx Laboratories : l’un des leaders mondiaux du diagnostic vétérinaire pour les animaux de compagnie et de bétail ainsi que dans l’analyse des produits laitiers et de l’eau.

MSCI : la société de création de nombreux indices boursier (dont le fameux MSCI World) et de recherche financière sur les facteurs quantitatifs expliquant la hausse des marchés (value, momentum, croissance…).

Roper Technologies : industriel de haute technologie très bien positionné sur les systèmes de mesure par imagerie, de smart cities (contrôle du traffic, sécurité, surveillance…)

Equinix : l’un des leaders mondiaux dans les datacenters et le stockage de données. Cette position vient en complément de l’autre leader qui est Digital Realty.

Achat sur le PEA

Nemetschek : l’un des leaders mondiaux dans la conception de logiciels liés au domaine de la construction et de l’architecture. Très belle entreprise de croissance « à la Dassault Systemes » dans un secteur porteur avec des revenus relativement récurrents et peu cycliques.

Solution30 : j’évitais la valeur depuis un moment à cause des soupçons de fraudes comptables qui planent au-dessus depuis quelques années, mais je pense que son entrée dans le SBF120 va les faire disparaître. C’est l’une des entreprises Françaises avec le plus de croissance dans un secteur d’avenir qui est l’accompagnement à la digitalisation des entreprises.

Renforcements : Worldline, Biomérieux, ASML Holding, Euronext, Prosus, JustEat, Orpéa, Philips, Edenred, Elia Group, Neoen, Dominos Pizza, Nike, Alphabet, Microsoft, FaceBook, Intuit, Netflix, Paypal, Atmos Energy.

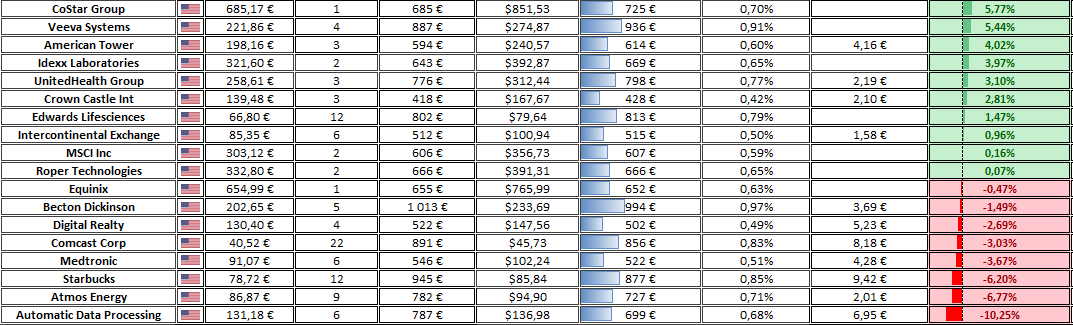

Sans plus tarder, voici le détail du portefeuille :

Portefeuille

Les actions détenues sont les suivantes :

Santé : Sanofi, Essilor, Sartorius Stedim, Eurofins Scientific, Biomérieux, Philips, Genmab, Johnson & Johnson, Medtronic, Stryker Corp, Becton Dickinson, Abbott Laboratories, ThermoFisher Scientific, Edwards LifeSciences, Idexx Laboratories.

Finance : Adyen, Worldline, Euronext, Sofina, Edenred, Blackrock, Visa, S&P Global, Intercontinental Exchange, Paypal Holdings, UnitedHealth Group, MSCI.

Industrie : Vinci, Air Liquide, Schneider Electric, Wolters Kluwer, IMCD, Roper Technologies.

Technologie : Dassault Systèmes, Teleperformance, ASML Holding, Prosus, Pharmagest Interactive, Esker, Solution30, JustEat Takeaway.com, Nemetschek, Automatic Data Processing, Accenture, Intuit, SalesForce, Adobe, Veeva Systems, ServiceNow, Google, Apple, Microsoft, Amazon, Facebook.

Consommation non cyclique : L’Oréal, Pernod Ricard, Heineken, Robertet, PepsiCo, Procter & Gamble, Mondelez International, McCormick, Church & Dwight, Costco Wholesale.

Consommation discrétionnaire : LVMH, Hermès, McDonald’s, Starbucks, Domino’s Pizza, Home Depot, Nike.

Energie : –

Utilities : Veolia, Neoen, Elia Group, Atmos Energy, NextEra Energy, Waste Management.

Telecom : Comcast, Walt Disney, Netflix.

Immobilier : Orpéa, Realty Income, American Tower, Crown Castle, Digital Realty, CoStar Group, Equinix.

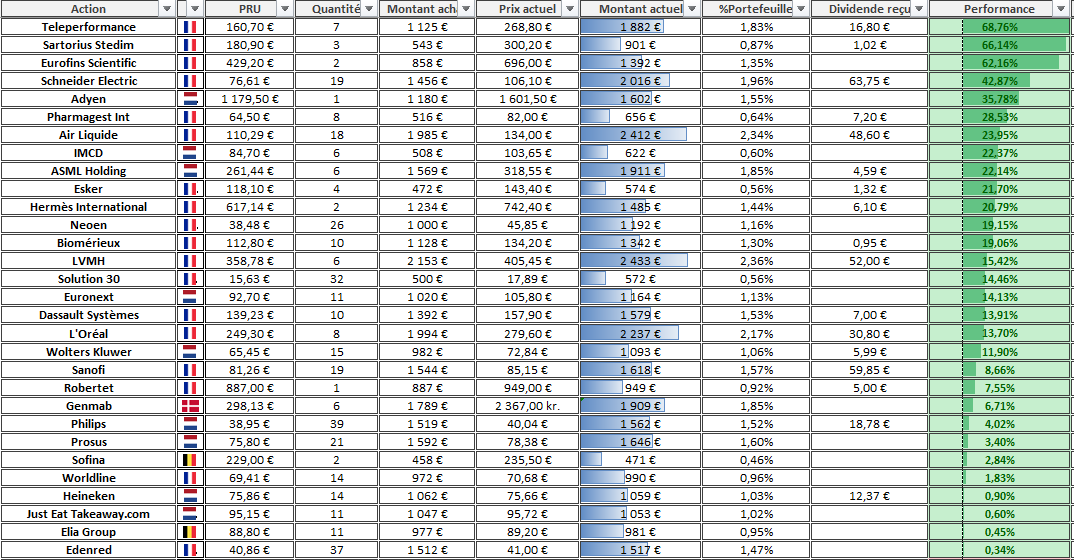

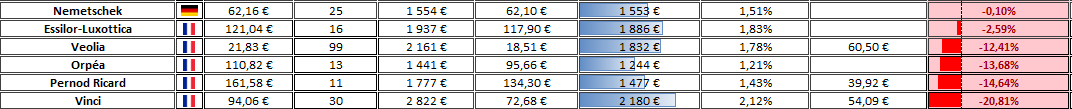

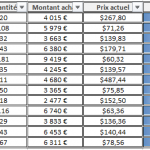

PEA

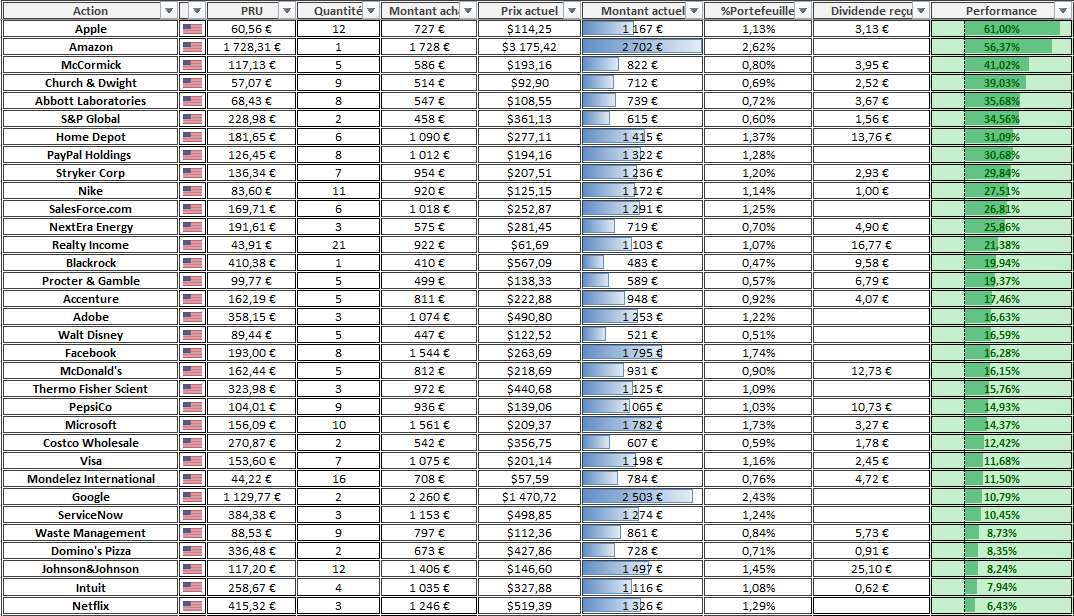

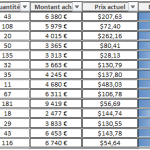

CTO

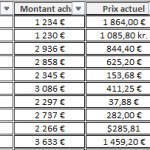

La valorisation totale du Portefeuille est à ce jour de 103 045€.

Remarque : les valeurs US affichées plus haut sont toutes en euro, elles sont converties avec la parité euro/dollar du jour.

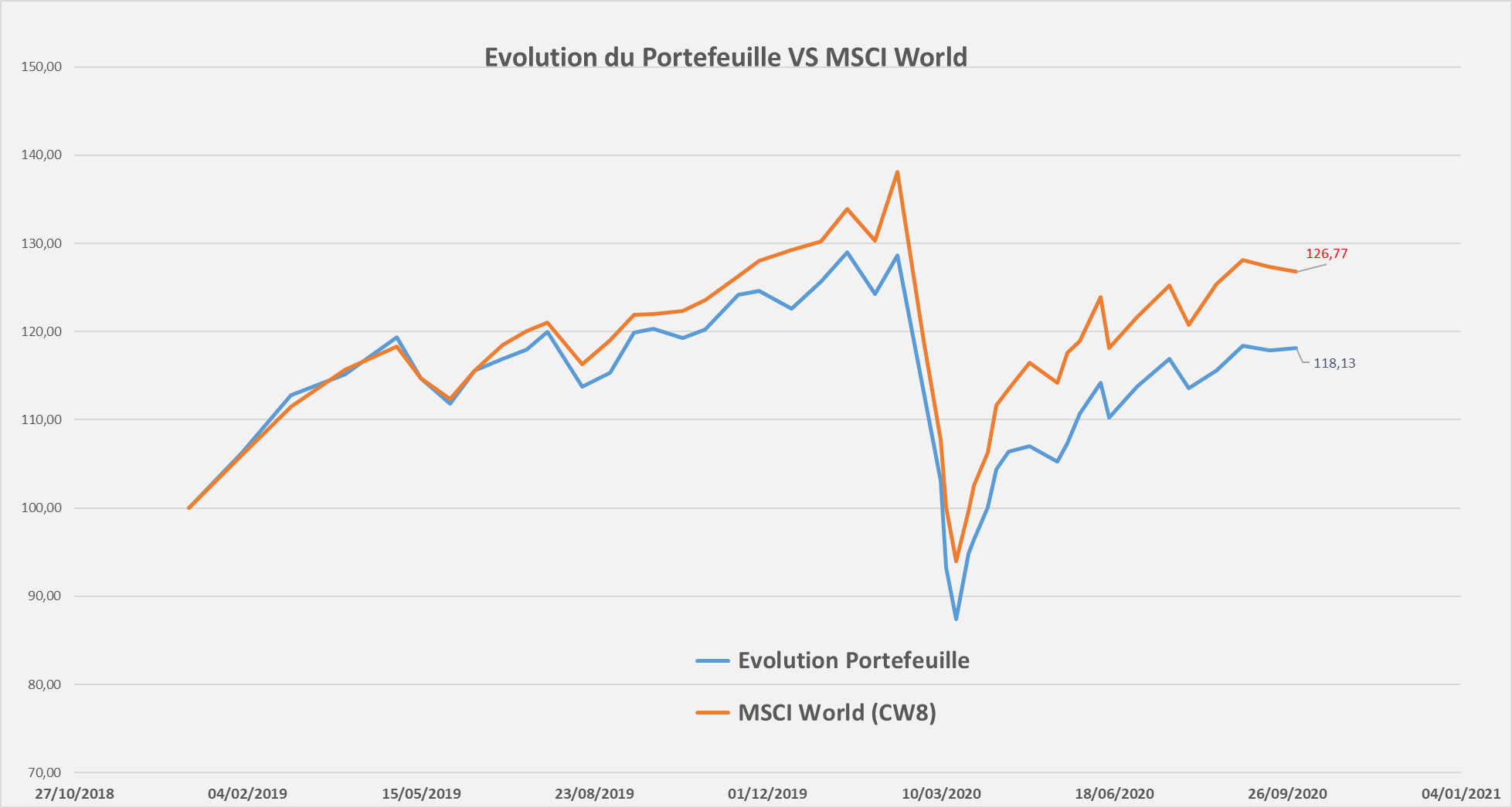

Voici également l’évolution du portefeuille depuis Janvier 2019 VS MSCI World :

Performance du Portefeuille depuis Janvier 2020 : -5.99%.

Performance du MSCI World depuis Janvier 2020 : -2.67%.

Performance du CAC40 GR depuis Janvier 2020 : -19.13%.

Performance du S&P500 depuis Janvier 2020 : +2.87%.

Le portefeuille sous performe le MSCI World sur l’année. Comme expliqué dans plusieurs messages venant des reporting précédents, cette sous-performance est causée par la mauvaise performance des actions Européennes cette année et par la surpondération que j’avais sur cette zone au début de l’année (environ 80% France / 20% US). C’était une grave erreur de ma part, comme expliqué dans ce post sur mes leçons apprises de la crise cette année.

J’ai donc fait le test de comparer la performance de mon portefeuille au MSCI World depuis le 01/05/2020, date à laquelle j’avais globalement enfin une pondération plus saine (50% US et 50% Europe) et mis en place les principaux arbitrages de la réorientation de mon portefeuille vers la qualité et la croissance.

Performance du Portefeuille depuis 01/05/2020 : +10.38%.

Performance du MSCI World depuis 01/05/2020 : +8.85%.

Le portefeuille est donc devant le MSCI World sur la période, ce qui est rassurant vis à vis de la stratégie mise en œuvre depuis cette date.

Je pense que je ne rattraperais malheureusement pas le MSCI World avant la fin de l’année, mais la comparaison l’année prochaine n’aura plus de biais et sera j’espère cette fois en ma faveur.

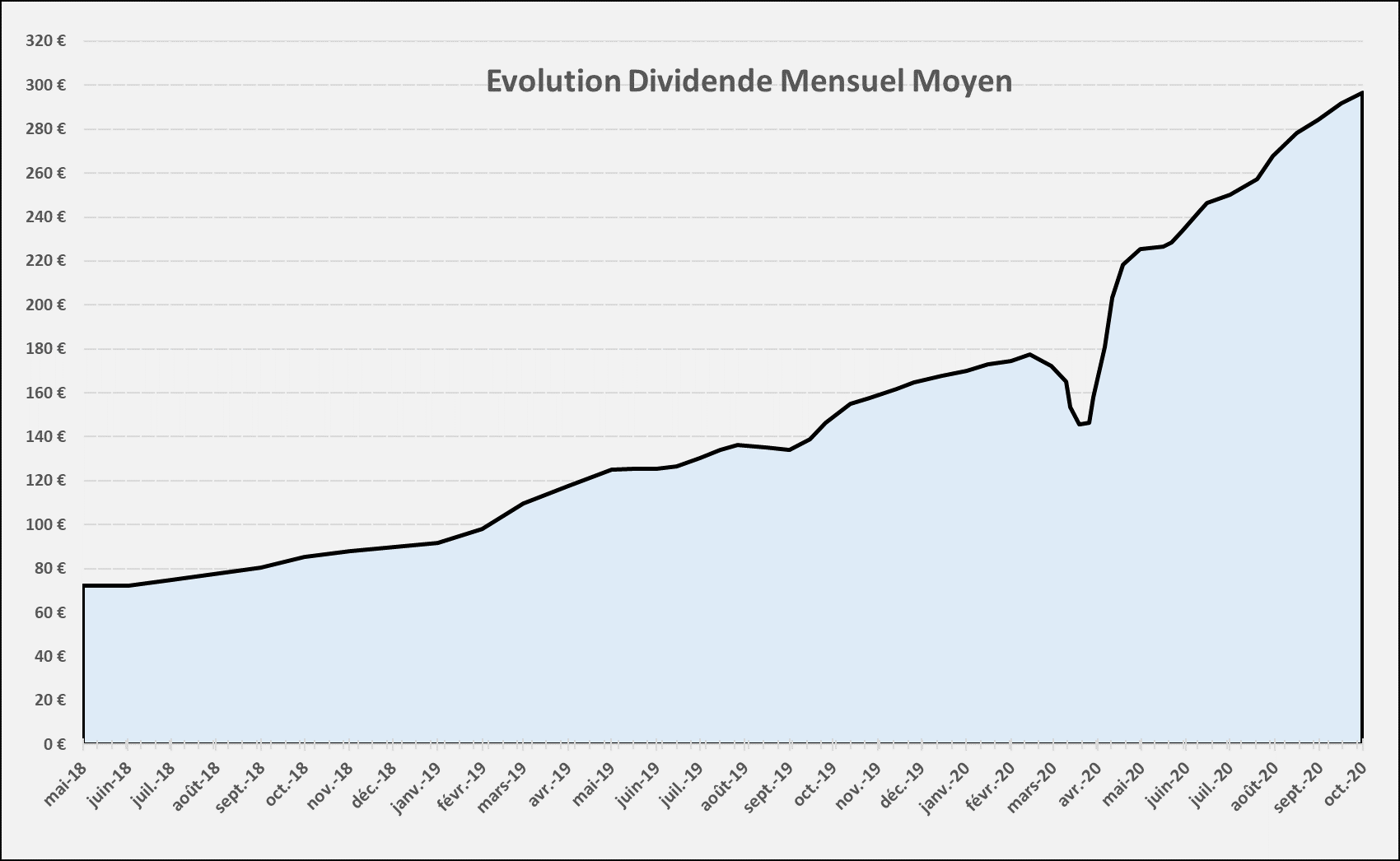

Revenus passifs et perspectives annuelles futures

Je rappelle que la nouvelle façon de calculer la rente mensuelle est via la règle des 3.5% (règle des 4% sévérisée) de la valeur de mon portefeuille. J’ai effectué pour le tracé et le calcul une moyenne glissante de 3 mois afin de lisser légèrement la volatilité.

De ce fait, je ne regarde plus le rendement de mes Dividend Aristocrats avant de les acheter/renforcer afin de me concentrer 100% sur les fondamentaux.

Les 3.5% correspondront donc au montant global que je pourrais toucher avec des valeurs de rendement si je choisissais d’arbitrer une partie de mes valeurs de croissance actuelles contre elles.

J’ai pu reconstituer ce que cela donnerait sur mon portefeuille depuis le 01/05/2018 :

La rente mensuelle moyenne actuelle (fictive) serait de 297€.

Le seuil des 300€ par mois va bientôt être dépassé !

Remarque : les dividendes Américains et le suivi sont calculés en euro et sont net d’impôts (déduction de la flat tax à 30%). Dans le cas du PEA, ils ne tiennent pas compte des prélèvements sociaux car je ne compte pas retirer avant très longtemps !

Pour terminer, voici les entreprises qui sont dans ma watchlist pour finir la constitution de mon portefeuille :

Europe : Novo Nordisk, Coloplast, CHr Hansen Holding, SimCorp, Netcompany, Hexagon, Adidas, Deutsche Borse, Kerry Group, Cellnex, Iberdrola, Alfen, Symrise, Tomra Systems, Sweco, GN Store Nord, Essity, JDE Peet’s.

Us : Copart, Estée Lauder, Fastenal Company, Pool Corporation.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Merci

Super instructif comme d’habitude.

J’ai une petite question bête, quand tu calculs le rendement et la valorisation de ton portefeuille, est-ce que tu inclus les dividendes ? Ou alors elles sont comptés « à part » en tant que liquidité ? Et dans ce cas la, la performance de ton portefeuille serait supérieur à -5.99% …

Merci,

Erwan

Bonjour Erwan,

Oui les dividendes sont bien sûr pris en compte dans la performance, sinon ça serait compliqué de battre des indices dividendes réinvestis. Néanmoins je prends en compte la fiscalité et les précomptes à la source ce qui me pénalise.

Bonsoir,

Je pense que tu as un bug sur Solutions 30, il apparait 2 fois sur ton PEA, a 2 « prix actuel » differents.

Bruno

Bonjour Bruno,

Bien vu ! c’est le Solution30 du haut qui est le bon, l’autre ligne est à effacer elle n’a pas le bon prix. Je corrigerai cela plus tard. Merci !

C’est très impressionnant comme portefeuille, déjà. Mais je me pose une question, peut être idiote :

le portefeuille ne bas pas pour autant le msci world. Je comprends que l’on ai envie de faire son propre portefeuille et d’utiliser les nombreuses connaissances que tu as dû acquérir petit à petit, mais ne vaudrait-il pas mieux faire le choix pragmatique et utiliser un etf msci world, si celui-ci apporte de meilleurs résultats ?

Bonjour Aldruil,

J’avais expliqué à plusieurs reprises les mois précédents que mon portefeuille sous performe le MSCI World car j’étais très fortement pondéré sur la France en début d’année et pendant le krach (80%% France et 20% US) alors que le MSCI World est pondéré à plus de 60% par les US. Comme le marché US a beaucoup mieux performé que la France, cela explique l’écart. C’était une erreur de ma part car j’étais trop focalisé sur le PEA. Je suis maintenant à 50% Europe et 50% US, cela colle beaucoup mieux avec le world. Depuis je fais jeu égal voire même une petite surperformance sur les derniers mois. Concernant le début d’année, en prenant un benchmark plus représentatif comme 80%CAC40 et 20% S&P500 je surperformais ces indices. J’affichais ce type de comparaison dans les reporting de avril à juin de mémoire.

Dans tous les backtest que j’ai fait avec le portefeuille actuel, il devrait faire mieux que les indices dans le futur (en théorie). Il y a également le confort et le plaisir de choisir ses titres, les secteurs, la qualité des constituants… sans avoir à passer par un intermédiaire financier.

Bonjour

Merci pour le partage, c’est un très beau portefeuille.

J’ai appliquer des critères strictes pour la recherche d’entreprises européennes (roic,croic,roe, beta, endettement) et ça me sort beaucoup d’entreprises des pays du nord type Novo Nordisk, Kone, coloplast. Et quand je regarde sur mon broker (bourse direct), leurs places de cotation « originelles » ne sont pas disponibles. La plupart du temps c’est sur swiss exchange, London ou Xetra.

Est-ce qu’il y a un risque par rapport au carnet d’ordre qui est affiché vide ?

J’ai vu que Novo nordisk est dans votre watch list c’est pour cela que je me permets de poser la question.

Bonjour Nico,

Les entreprises des pays du Nord sont en effet très rentables, en bonne croissance et très bien gérées. Malheureusement beaucoup de broker n’y donnent pas accès. En théorie vous pouvez acheter celles qui sont cotées sur d’autres places boursières mais la liquidité y sera moins bonne. Je vous conseille de regarder le cours de bourse sur les places secondaires pour voir s’il semble bizarre ou liquide. Idem pour le carnet d’ordres (mais logiquement pour des petits montants cela ne pose pas problème).

@aldruil

Vous avez probablement raison, et j’ai déjà avancé les arguments en ce sens ici : pas d’avantages comparatifs dans la sélection des titres (technologiques, méthodologiques ou informationnels), trop de titres choisis (par opposition à des paris concentrés plus risqués mais source de surperformance potentielle — ou l’inverse !) qui n’aboutissent qu’à une réplication des indices (avec le risque de manquer le Amazon de demain), flux de dividendes potentiellement sous-optimaux (fiscalité, réinvestissement) par opposition à une capitalisation automatique, trop de transactions coûteuses sur le long terme (frais de courtage, marchés étrangers, coût de FX, spread, risques de mauvais timing, risques opérationnels).

Il est très peu probable (mais pas impossible, qui sait ?) que cela aboutisse à des résultats concluants à terme, en particulier sur un marché aussi efficient et compétitif que les US. Les références répétées à P. Lynch sont datées, vraisemblablement obsolètes, et ne sont plus appropriées à ce que sont devenus les marchés actions aujourd’hui. Il faut donc voir cette approche comme un « hobby », qui prend un peu de temps certes, et coûte nécessairement un peu d’argent, mais ma foi pourquoi pas !

Rappelons que ce qui importe finalement, c’est 1. d’être investi tout le temps et de ne jamais (jamais !) chercher à « timer » le marché, 2. limiter au maximum les frais (nombre de transactions, frais des supports, frais des intermédiaires divers) et éviter les choix exotiques coûteux (comme chercher à acheter du Coloplast (!) en Suisse (!!)), 3. déterminer et tenir son allocation personnelle choisie sur le long terme (>10 ans) avec le risque et la volatilité associés.

En ce sens, l’option choisie par Matthieu n’est pas si mauvaise (sa sous-performance probable peut bien valoir les 1% de frais annuels indûment prélevés par la majorité des FCP de qualité moyenne), mais sans doute légèrement sous-optimale. Elle a le grand mérite indéniable de répondre au problème de l’allocation, qui demeure le point le plus sensible et délicat de l’ensemble de la démarche.

Salut Matthieu.

Cet article me conforte dans ce que j’observe depuis un bon moment.

Effectivement, il vaut mieux renforcer à la hausse qu’à la baisse.

Je n’ai jamais gagné en faisant les soldes.

Je l’ai déduit de manière tout à fait empirique.

Loin d’avoir tes compétences, je partage tout à fait ton point de vue sur l’ensemble de l’article….

Hello Matthieu,

Il serait peut être intéressant de décorréler le PEA et le CTO lors du comparatif graphique. Ce qui permettrait aux personnes n’ayant qu’un PEA ( mon cas) de comparer les performances de ton PEA VS le CAC 40.

Merci pour ton travail.

Bien à toi

Bonsoir Quentin,

Mon PEA est aujourd’hui à -8% en Ytd (depuis le début de l’année) pour un CAC40 à -20%. Je surperforme donc de très loin sur la partie Française/Européenne. C’est facile à décorreler pour le PEA puisque mon courtier me trace et calcule la performance.

Sur la partie US, le portefeuille suit globalement le S&P500. C’est plus dur à calculer comme Degiro ne trace rien.

Merci de votre article, c’est très complet.

Je peux vous poser quelques questions svp:

1- Votre objective : 1M € dans 20 ans. Et vous investissez TOUS vos cash (dispo) en bourse.

Un calcul simple: là vous avez déjà 100k, si tous les mois vous mettez 1,5-2k dans votre portefeuille. Si on regarde l’évolution du prix des actions depuis 10 ans (Amazon,Apple,LVMH,…) dans vous atteindriez votre 1M ds même pas 10 ans.

Ma question: Pourquoi pensez qu’il vous faut 20 ans dans ce cas?

Pourront les actions comme Appl ou Amazon ou Netflix pourront x10 comme il y 10 ans?

S’il y a 10 ans, pensez vous d’investir dans Appl,Amazon?

Cette question (composée de 3 sous questions) est plus tôt pour m’éclaircir la compréhension de votre stratégie/logique du fait d’investir seulement ds les fondamentaux….donc il y a 10 ans, “les fondamentaux” de Apple, Sur tout Netflix’ n’auraient pas attiré votre attention j’imagine.

2- Sur Degiro, quelle est votre stratégie pour faire L’investissement sur marge avec l’effet de levier? Auriez vous un exemple?

(J’imagine que vous devriez avoir un profil Active pour ça)

3- Quand vous dite, il faut investir à la hausse et pas à la baisse.

Est ce qu’il y a une suggestion en terme de période d’analyse de cette évolution hausse/baisse?

Genre si ça augmente petit à petit depuis 3 mois, il faut penser à l’acheter…3 mois est bon ou vaut mieux que 2 semaines ou carrément 6 mois de suivi?

Et puis, lié à ça, dans votre screener, vous avez un “fair price”, si à la hausse, le prix est trop élevé par rapport à fair price, qu’est ce que vous allez faire si vous voudriez l’acheter/renforcer?

Merci.

Bonjour,

1)J’investis 1000€ à 1500€ par mois (et non 2000€) ce qui change déjà le calcul. Ensuite, les performances boursières sur la dernière décennie étaient (à mon avis) tirées vers le haut car on part du post crise 2008 donc avec des valorisations très basses. Ces performances ne se répèteront a priori pas sur la prochaine décennie. 20 ans me semble être une bonne cible. Il est clair également que les GAFAM n’arriveront à reproduire leur performance. Il faut donc constamment chercher de nouvelles entreprises en devenir (d’où la diversification de mon portefeuille et de nombreuses MidCaps).

2)sur Degiro il faut passer en profil Trader pour utiliser la marge. Il s’agit globalement de faire une sorte de credit in fine (sans fine) en payant un taux d’intérêt annuel de 1% (payable chaque mois) pour emprunter une certaine proportion du capital déjà placé. Vos titres servent de gage et ce que vous pouvez emprunter dépend du niveau de risque du portefeuille. Je vous invite à consulter les notices Degiro pour plus d’infos.

3) Non il n’y a pas de période, mais globalement si une action est baissière pendant 1 ou 2 ans alors que les marchés sont en hausse, il faut se méfier. Pour le screener, il faut éviter d’acheter trop cher évidemment. Je me fixe une limite à 20% en général. Après, je préfère clairement acheter une belle entreprise trop chère qu’une mauvaise entreprise en discount.

Bonjour,

J’aurais aimé votre avis sur l’actions solution30 que je vois que vous avez acheté. Ne trouvez-vous pas que l’action est sur-valorisé ? Quand on compare aux données des dernières années, le BNPA est plus haut, actif net/actions aussi … Il me semble que les la plupart des indicateurs sont à la hausse par rapport aux moyennes historiques … Qu’en pensez -vous ? Ou qu’est-ce qui a motivé ce choix ?

Merci

Bonne journée

Bonsoir,

Solution30 est une action affichant une belle croissance depuis de nombreuses années, qui est sur un marché porteur, et n’est pas particulièrement chère pas rapport à son historique passé. C’est n’est pas le BNA qu’il faut regarder pour la valorisation mais le PER.

Dans tous les cas comme c’est une petite capitalisation elle n’occupera jamais une pondération élevée dans mon portefeuille.

Bonsoir,

Justement, entre mes calculs et les « prévisions » j’obtiens en PER d’environ 50, alors que les années passé il était plutôt dans les 40 ? Après comme vous le dites, s’il ne fera jamais partie de votre portefeuille en grande pondération, peut-être que vous ne regardez pas trop la valorisation mais plutôt le potentiel ?

Avec la croissance actuelle, le PER dans un an passe à 34 (mais oui 50 actuellement). Donc en effet c’est le type d’action sur-évaluée à l’instant T mais qui ont suffisamment de croissance pour que cela ne soit pas trop gênant.

Bonjour,

Article intéressant, plutôt que Google vous avez cet outil qui est pas mal je trouve :

https://www.zonebourse.com/outils/stock-screener/valeurs-de-croissance/

Cdt

Bonjour West,

J’ai moi même fabriqué mon propre Screener : https://etre-riche-et-independant.com/screener-action-bourse-pea-septembre-2020.

Dans le reporting j’indiquais seulement une manière de trouver un historique long (plus de 10 ans) de publication de l’entreprise afin d’avoir une vision sur sa croissance LT.

Bonjour,

Merci pour ce suivi que j’attendais avec impatience.

Quelle déception de constater les évolutions très négatives des poids lourds « de l’époque » que je possède : Danone, Total, Thalès…

Avec votre précédent Screener, j’avais repéré plusieurs belles valeurs que je pouvais acheter avec Boursorama.

(Plusieurs autres intéressantes sont indisponibles : Elia, Nemetschek, Alfen, Iberdrola…)

Mais vous les classiez déjà en « sur-évaluée » et elles ont toutes très largement augmentées depuis.

– Neoen : 44€ à 48€ aujourd’hui,

– Solutions30 : 14.5€ à 18€,

– Pharmagest : 78€ à 85€.

– Biomérieux : 122€ à 136€…

Je lorgne Wordline, ASML et Sofina qui sont de belles valeurs solides et pas trop chères.

Je voulais vous demander votre avis sur Heineken qui reste attirante en regardant le prix.

Cependant, êtes-vous toujours positif à l’achat quand on constate la sous performance d’une Danone par ex ?

Et quand vous dites à juste titre que les plus grosses pertes sont sur les actions les moins chères…

Merci par avance,

Cordialement

Bonsoir Laurent,

Worldline et ASML sont deux très belles valeurs, pas besoin d’hésiter trop longtemps avant d’acheter ;). Pour Sofina c’est plus compliqué car c’est une holding, donc très difficile à analyser.

Concernant Thalès, j’ai vendu pour des raisons perso, mais a priori les fondamentaux ne sont pas si mauvais que ça.

Par contre pour Danone… J’ai du mal à comprendre comment une entreprise défensive dans l’alimentaire peut souffrir autant du covid avec des révisions à la baisse. Ses concurrents US et Nestlé affichent pourtant des résultats haussiers… Elle n’a clairement pas de moat et les mauvais résultats m’ont poussés à la vente.

Concernant Heineken, le moat me semble quant à lui bien plus élevé et la croissance LT de l’entreprise meilleure que Danone. Néanmoins avec les fermetures de bars et restaurants les résultats sont en baisse (ici c’est logique). Donc à CT tant que la visibilité est mauvaise je pense qu’il faut attendre (ou renforcer uniquement par petite louche).

Merci pour votre retour très intéressant :

– Worldline : en priorité, j’achèterais donc cette valeur dans le domaine de la Finance.

– Heineken : je vais donc attendre un peu au vu des actualités générales.

D’autant plus que mes actions achetées à la baisse n’étant pas une réussite (Total, Rubis et Danone) ne m’encourage pas du tout à recommencer.

Une question concernant Air Liquid, valeur qui m’a toujours intéressé mais qui a toujours été extrêmement chère depuis que j’ai commencé en Bourse.

Avec sa baisse lente et régulière depuis 1 mois, pensez-vous qu’il serait judicieux d’acheter ou renforcer au prix actuel des 130€ ? Ou alors attendre les 115€ cités dans votre Screener au risque qu’elle ne l’atteigne jamais ? Ou entre les 2 ? Afin de ne pas louper l’opportunité d’achat si elle redécolle rapidement à des plus hauts historiques. Comme vous dites, les points d’entrée intéressants sur les très belles valeurs sont rares. Je me permets aussi la question car j’ai constaté que vous avez renforcé de belles valeurs à des prix intéressants ce mois de Septembre (Neoen, Philips, ASML..).

Merci par avance

Bonjour Laurent,

Je renforce souvent par petites louches plusieurs entreprises dès que les prix me paraissent intéressants (je préfère mettre un peu sur beaucoup d’entreprises plutôt que l’inverse, comme ça on a moins de regrets). Mais je fais aussi parfois des renforcements sur des valeurs trop chères lorsque je trouve vraiment que j’en ai pas assez en portefeuille (il faut y passer au bout d’un moment car le portefeuille se déséquilibre à force d’attendre). Pour Air liquide, il n’y a qu’une dizaine de pourcents d’écart, ce qui me semble raisonnable. Inutile d’attendre plus longtemps si l’entreprise vous plaît. À horizon LT ces 10% sont une goutte d’eau dans une rivière.

Merci !

En effet, rentrer « peu » sur beaucoup d’entreprises permet de diversifier et aussi réagir plus facilement au cours.

Aussi, force est de constater que les valeurs « sur-évaluées » continuent presque toutes de monter encore et encore.

Une question annexe si vous me le permettez.

Je possède Korian en PF, PRU 31€, que j’avais acheté bien avoir découvert Orpéa sur votre Blog. Après lecture de vos screnners et suivis, c’est uniquement Orpéa que je compte garder à long terme.

Mais Korian a annoncé une augmentation de capital il y a quelques jours. Et a fortement chuté de 20%.

Aujourd’hui, un droit est donc donné pour souscrire à des actions à 18.10€.

Je ne suis pas du tout expert mais il parait tellement « facile » d’acheter des valeurs à 18€ afin de baisser très fortement mon PRU puis d’être bénéficiaire quelques jours plus tard.

Ne faudrait t’il donc pas que je liquide ma ligne à perte (-8%) aujourd’hui ?

Pensant, en tant qu’amateur, que le cours devrait encore très fortement chuter Lundi, la purge du carnet d’ordres ayant lieu ce soir puis la souscription de nouvelles action allant du 15/10 au 25/10….

Merci par avance

Bonjour Laurent,

Korian est une belle entreprise, j’ai simplement sélectionné Orpéa dans le secteur car c’est le leader en France, mais aussi celle qui a la plus grosse exposition en Europe. Korian n’en est pas pour autant un mauvais choix.

Aucune idée de ce que va faire le cours prochainement, comme je le dis souvent, impossible de deviner les mouvements à CT du marché. Je n’ai pas suivi le dossier mais l’AK semble avoir été mal appréciée par le marché. Peut-être qu’il faut donc rester prudent, mais je ne peux pas vous en dire plus.

Bonsoir Matthieu,

Je lis votre blog depuis sa création et votre approche de base a l’air d’avoir beaucoup changé:

– J’observe une augmentation considérable de la diversification, la ou vous vous concentriez avant sur quelques valeurs, il y’en a pléthore aujourd’hui ce qui va contre la philosophie de Warren Buffet.

-En oubliant Warren Buffet, vous semblez prendre en modèle Peter Lynch. Pourtant, dans ses livres, Mr Lynch critique les PER trop élevés et certains de vos choix on un PER >50.

-Enfin, vous liquidez vos positions sur Total et Rubis, alors que vous adoriez ces entreprises avant (surtout Rubis).

Y’a t’il un declic ou un changement de cap/stratégie que j’ai raté ? J’ai l’impression qu’on s’oriente de plus en plus vers une stratégie de croissance et non pas une stratégie de dividendes comme avant

Bonjour Steeve,

J’ai en effet eu une prise de conscience pendant la crise, qu’à mon âge je n’ai pas (encore) besoin de revenus et que la meilleure façon de faire croitre efficacement sont patrimoine lorsqu’on est jeune est de se tourner vers des entreprises en croissance.

Quelques précision sur Warren Buffett :

Savez vous que :

-Il a de grosses positions sur des valeurs très chères comme Apple (qui est sa plus grosses), Moody’s, Snowflake, Amazon… ?

-Malgré ses fortes convictions sur les compagnies aériennes depuis des décennies, il les a toutes revendues en grosses pertes pendant la crise ?

-son portefeuille contient quasiment une cinquantaine d’actions ? (Bien que ses grosses convictions soient fortement pondérées)

-Berkshire sous performe le S&P500 depuis plus de 10 ans ?

-Une grosse partie de la performance de Berskshire ne vient pas spécialement du stock picking de Buffett mais de l’effet de levier constant qui est utilisé ?

-Il dit régulièrement : « la diversification est la protection contre l’ignorance ». Et ignorant nous sommes tous un minimum, dans le sens où contrairement à lui nous n’avons aucun poids ni aucune information privilégiée en tant qu’investisseurs amateurs. De plus, je place quasiment 100% de mon cash en bourse, la diversification est donc nécessaire (surtout dans une stratégie croissance). Cela permet également d’éviter des choses comme le phénomène Wirecard très récent.

Concernant le prix global du marché, je vous invite à lire cet article récent : https://etre-riche-et-independant.com/marches-boursiers-chers . Néanmoins, pour expliquer votre référence à Lynch, l’époque actuelle n’a plus rien a voir en terme de valorisation. Il est aujourd’hui quasiment impossible de trouver une belle entreprise avec un PER <20 et impossible de trouver une excellente entreprise de croissance peu risquée avec un PER <30. La différence est qu’à l’époque personne n’avait accès à l’information. Il fallait lire son journal financier pour accéder aux publications et appeler par téléphone son courtier pour passer un ordre. Autrement dit, les barrières à l’entrée de l’investissement étaient énormes, donc il y avait moins d’intervenant et les entreprises moins de visibilité (donc potentiellement moins chères). Aujourd’hui avec internet, tout le monde accède à tout en un clic. Le marché est donc bien plus efficient et donc plus cher. C’est pour moi la fin de la value (la grosse décote n’éxiste plus puisque tout le monde pourrait la voir en 2-3 clic à coup de screener value). Les seules décotes persistantes sont celles liées à des risques. Ensuite, avec les taux d’intérêts négatifs, cela tire nécessairement les prix à la hausse car les modèles de valorisation dépendent de primes de risques entre actions/obligations. Les intervenants doivent bien placer leur argent quelque part.

Pour en revenir aux transactions :

Total et Rubis ne sont pas des mauvaises entreprises en soi, elles sont juste sur des secteurs en déclin (dont cette prise de conscience s’est accélérée par les intervenants avec la covid). Les fondamentaux ont changé et buy&hold ne veut pas dire buy&forget. Les indices boursiers sont actifs puisque chaque années des entreprises sortent et entrent.

Peut-être qu’elles s’en sortiront (surtout Total avec le renouvelable), et restent actuellement de belles entreprises à dividendes. Chaque action correspond à une personnalité, un âge, un type d’investissement. Elles ne me correspondent plus car à horizon TLT je pense qu’il est important de se désengager du secteur pétrolier. Regardez également le cours de Total sur 10 ans ou même 20 ans, il y a clairement mieux à faire en terme de croissance (pour Rubis c’est mieux). Néanmoins pour quelqu’un d’un certain âge qui ne cherche plus la croissance patrimoniale mais les flux de dividendes, c’est totalement cohérent de les avoir en portefeuille. C’est d’ailleurs pour cela qu’elles sont dans le portefeuille International Rendement.

Ps : je vous invite également à lire la réponse faite à Mickael qui recoupe en partie celle à votre question.

Bonsoir Mathieu,

Y a du Changement dans votre PF !

Danone liquidé et Etoilé qui plus est… 😉

Je me rappelle de certain poste sur le fait de les garder…

Le prochain, VINCI ?

Est ce par besoin de liquidité ou vraiment un changement de Cap dans votre stratégie ?

Rubis/Total également. (Le plongeon de Rubis est exagéré pour moi ! Pourquoi cette correction d’après vous ?)

Les Fondamentaux sont toujours bons ?!?

J’ai THALES aussi dans ce cas… très affaibli !

J’ose espérer un rebond. (je comprends votre point de vue si en // il y a de l’activité Pro !)

Bien à vous

Bonjour Mickael,

Pour moi la notion d’étoile est plus ou moins liée à un mélange de solidité et de niveaux de risque.

Des valeurs comme Danone (pour reprendre votre exemple) ont des fondamentaux moyens (score relativement bas dans le screener) et je ne suis pas un grand fan de la valeur (je préfère nettement ses concurrents Américains). Néanmoins, c’est une entreprise solide qui a fait ses preuves et l’une des meilleures entreprises du domaine alimentaire en PEA. Je la considère donc comme un pilier et n’aurais pas peur d’avoir une grosse position dessus (même si je pense qu’il y a mieux à faire).

D’une manière générale le critère pilier a donc juste une influence sur la taille max des lignes que je m’autorise à investir. Je n’aurais jamais autant de Neoen que de Air Liquide par exemple.

À noter également qu’une entreprise peut « devenir pilier » (ou en sortir) lorsque ma confiance en elle devient suffisante. J’ai par exemple ajouté Schneider Electric dans cette catégorie récemment car j’aime beaucoup ses perspectives et ses nouvelles prises de position dans le domaine du logiciel.

Pour en revenir à Danone :

Ce qui me déplaît chez elles sont ses mauvais résultats dernièrement (pour une valeur défensive dans l’alimentaire j’ai du mal à comprendre comme les résultats peuvent autant être revus à la baisse alors que tous ses concurrents Américains les revoient à la hausse et Nestlé aussi…) et le manque de moat flagrant de ses produits.

Cela n’en demeure pas moins une bonne entreprise à dividende qui a priori continuera à le payer et à l’augmenter (même si au bout d’un moment il faudra que les profits bougent un peu pour continuer sur cette lignée).

Comme rappelé dans le message à Steeve juste avant, chaque action correspond à une personnalité, un âge et un style d’investissement.

Danone est une entreprise destinée aux personnes :

-qui ont une certaine aversion aux risques et qui souhaitent peu de volatilité

-qui recherchent principalement des flux de revenus avec les dividendes et non une croissance du patrimoine (c’est d’ailleurs pour cela qu’elle reste totalement pertinente dans le portefeuille International Rendement).

Concernant Total et Rubis, j’ai également déjà répondu en partie dans le message à Steeve. Le pétrole est structurellement en déclin à MT/LT et la crise du covid qui diminue drastiquement la demande à CT/MT et accélère le phénomène (grosse chute des demandes de l’aéronautique et du tourisme pour les années à venir). Les intervenants en bourse se tournent toujours vers le futur et se dirigent dès à présent vers ce qui a de l’avenir. Mais à nouveau, elles restent des candidats très crédibles dans une approche dividende lorsqu’on a besoin de revenus.

La seule chose à bien comprendre : lorsqu’on est jeune et qu’on a pas besoin de revenus, il est important de se tourner vers des actions de croissance pour dynamiser au maximum sa croissance patrimoniale. Avoir uniquement en portefeuille des entreprises à dividendes élevés ou sans croissance équivaut à se tirer une balle dans le pied d’un point de vue gestion patrimoniale à un jeune âge. Ensuite, lorsque l’on a acquis suffisamment de patrimoine, on peut se permettre de prendre moins de risques avec des actions plus molles et rechercher un flux de revenus plutôt qu’une croissance du capital. Mais je pense qu’il est important de bien faire les choses dans cet ordre.

Ps : non je conserve Vinci qui souffre actuellement mais qui sinon est une entreprise bien gérée, leader mondial sans son activité, et avec une croissance plus que correcte 😉

Bonjour Matthieu,

Je constate, comme d’autres lecteurs, une prise de décision plus radicale ce mois-ci !

Comme évoqué dans un autre post, je vais proposer quelques valeurs qui m’attirent en guise de pistes de réflexion / découverte :

CTO : CSX corp (transport ferroviaire), Lennox (chauffage, climatisation, ventilation…) et Balchem (nutriments)

PEA : Bureau Veritas (certification), Assa Abloy (sécurisation systèmes d’ouverture) et Vestas Wind (turbines éoliennes)

En lisant le forum IH, j’ai vu que tu conseillais la chaine Youtube de Joseph Carlson. J’ai donc regardé et apprécié !

Un article sur ce que tu aimes lire, écouter, regarder sur l’investissement et, pourquoi pas, de manière plus générale (loisir) pourrait, je pense, être très agréable dans l’attente de ta propre chaine 😉

Bonjour Flop,

Certaines décisions ont en effet été plus ou moins radicales, mais d’une manière générale je suis quelqu’un qui s’autocritique et qui se remet en question régulièrement. Je pense que c’est primordial pour évoluer (dans le bon sens du terme). Elles ont donc été mûrement réfléchies et je pense vraiment que c’est ce qu’il y avait de mieux à faire. Comme dit dans un post précédent, buy&hold ne veut pas dire non plus buy&forget et si un des critères d’investissement initial n’est plus valable/respecté, il faut agir en conséquence. Évidemment toutes ces décisions sont des choix qui correspondent à mes objectifs, qui ne sont pas forcément les objectifs de tout le monde. Il faut donc en tenir compte dans sa prise de décision.

Concernant votre liste sur CTO, ce sont globalement des petites entreprises et je pense (comme expliqué dans cet article : https://etre-riche-et-independant.com/pourquoi-privilegier-bigcaps-bourse) que les grandes entreprises ont plus d’avantages surtout pour les particuliers. Des équivalents des 3 choix sont : Union Pacific, Honeywell, Givaudan/International Flavor. Je pense que je les conseillerais d’avantage dans les secteurs en question pour leur solidité et les raisons évoquées.

Pour les choix PEA :

Bureau Veritas a un domaine d’activité que je trouve très intéressant, pas trop cyclique et d’avenir. Néanmoins, l’entreprise n’affiche quasiment aucune croissance depuis plus de 5 ans, ce qui à mon sens repousse toute thèse d’achat.

Assay Abloy : belle entreprise très bien gérée avec des fondamentaux corrects. Le domaine d’activité ne me fait pas rêver mais bon. C’est cependant un bon choix pour diversifier en devise car la couronne Suèdoise est actuellement sous évaluée face à l’euro d’une dizaine de pourcents par rapport au taux moyen historique, donc pourquoi pas.

Vestas Wind : très belle entreprise, numéro 1 dans le domaine éolien en forte croissance et plein d’avenir. Elle a également de la trésorerie et donc un bon bilan financier lui permettant d’investir efficacement dans ce domaine assez gourmand en capital. C’est donc un bon choix.

Concernant la proposition d’article, c’est une excellente idée et je la note dans ma to do list 😉

Bonjour Matthieu,

Je te remercie pour ce retour.

La radicalité n’est pas péjorative ici, elle témoigne d’une certaine confiance en des convictions que tu as développées tout au long de ce blog.

Pour la taille des entreprises proposées en CTO, je comprends parfaitement ton point de vue. Ce que j’apprécie avec des entreprises un peu plus modestes en capitalisation (60md et 10Md pour CSX et Lennox tout de même) c’est qu’elles peuvent être plus concentrées sur les activités que l’on apprécie pour un secteur donné. Pour CSX, j’ai l’impression qu’elle se développe mieux que Union Pacific (peut être à tort). Après, tout comme toi, je ne raffole pas des petites entreprises.

Pour Bureau Veritas j’avoue que c’est frustrant de voir une entreprise croitre si péniblement dans un domaine d’activité aussi attrayant.

En tout cas je suis ravi que l’idée d’article t’ait plu et j’ai hâte de pouvoir le lire 😉

Un autre Mathieu avec un seul ‘t’ dans le nom a écrit un commentaire le 3 octobre sous cet article qui me laisse songeur.

J’ai énormément de respect pour votre travail mais je m’interroge effectivement sur un point : pensez-vous sincèrement battre un jour le S&P500 ?

Votre remarque sur Warren Buffet est correcte, depuis plus de 5 ans Berkshire sous performe le S&P, difficile d’imaginer alors battre cet indice si Warren Buffet lui même n’y arrive pas ?

Je ne cherche pas a jouer les rabats joie mais cette activité me prends beaucoup de temps tout comme vous et dès fois je me dis : »a quoi bon, autant prendre l’etf s&p »..

Au moins pour la partie PEA vous ne pensez pas ? Tot ou tard, je pense que la pondération PEA agira comme un frein sur la performance globale. Pensez-vous que je me trompe ?

Cordialement

Bonjour Steeve,

Pour la partie Européenne, je pense honnêtement que le travail de stock picking peut facilement payer puisque les indices Européens sont assez amorphes et dénués de croissance. Mon PEA surperforme par exemple le CAC40 de plus de 10% depuis le début de l’année. Le résultat vaut donc largement le temps investi.

Pour la partie US, je pense que c’est beaucoup plus complexe car les indices Américains sont déjà très pondérés en technologie et en entreprises de croissance (donc dur de faire mieux). Je conçois qu’un ETF S&P500 puisse faire aussi bien (bien que j’ai backtesté mon portefeuille actuel et qu’il surperforme dans le passé le S&P500 sur tous les horizons de temps, on verra pour la suite). Néanmoins, j’ose croire qu’il est possible de faire mieux. Les grands fonds ou gestionnaires ont énorméments d’impératifs que nous n’avons pas en tant qu’investisseurs individuels (pas de frais de gestion, pas de reporting les poussant à prendre peu de risque sinon ça fait fuir les clients, pas de problématique d’entrées massives d’argent en haut de cycle et de retrait en plein krach, pas d’obligation de surpondérer ou sous pondérer telle ou telle valeur, pas d’obligations de suivre les analystes etc etc…). Peter Lynch explique très bien tout ça dans « Beating the Street » (il s’y connait et a du recul puisque c’est l’un des plus grands gestionnaires Américains).

Le gros biais des indices est également les pondérations par capitalisation : avez vous vraiment envie (S&P500) de mettre 25% de votre capital uniquement sur 5 valeurs technologiques ? Moi non. Avez vous vraiment envie que votre ligne Apple pèse 30 fois plus que votre ligne Air Liquide ? Moi non.

Pour toutes ces raisons, je préfère à titre personnel la méthode 100% directe. Il y a bien évidemment l’aspect plaisir et passion derrière qui a une importance aussi.

J’aimais bien votre article sur les belles entreprises à garder en portefeuille mais là depuis quelques temps vous ne faites que vendre et acheter (du stock picking) ce qui fait que je ne comprends plus votre stratégie, censée être de « long terme ». Par ailleurs, vous dites que TOTAL & RUBIS sont de belles entreprises mais vous vendez … allez comprendre la logique.

Des bêtises sur Rubis : oui sur le pétrole mais uniquement Afrique et Caraibe (82%) soit des pays qui ne verront pas une économie décarbonnée avant un moment. Par ailleurs, les revenus sont tirés par le GPL comme on peut le voir dans le dernier Annual Reporting pour les pays développés (Europe & US) et les Bitumes. Bref, vous regardez trop souvent les paramètres boursiers plutôt que les paramètres financier d’un groupe.

Je rejoins le commentaire de Steeve. Autant prendre un ETF S&P 500 et des obligations Pimco et je vous assure que vous ferez du 8%/an en moyenne sur 10 ans.

Pour rejoindre votre logique de désengagement d’un secteur qui n’est plus porteur sur le « long terme »: le marché des cosmétiques s’est effondrée et les acteurs n’anticipent pas un retour à la normale (et donc des performances) avant 2023. Les consommateurs ont changé leurs habitudes pour se tourner vers des cosmétiques plus « hand made » comme on le voit avec des marques comme Avril qui a multiplié son CA par 4 mais annonce une baisse de consommation sur le long terme. La fermeture des magasins et le basculement vers le Online poussent à moins de « prise de risque » ou de « découverte » de nouveaux produits par les consommateurs.

Vous allez vendre L’Oréal dont les produits aux professionnels représente 32% du CA ? Donc 69% des produits sont issus de la chimie ?

Non, je ne crois pas. Je pense que vous êtes victimes de vos émotions et de vos trop nombreuses lectures plutôt que convictions.

Bref, comme cela peut se lire, je suis un lecteur déçu par ce manque de précision ou de convictions.

Bonjour Sancho,

Je ne pense absolument pas faire de l’achat revente sur émotion. Les entreprises que j’achète sont dans ma watchlist depuis un moment et sont introduites dans un but de diversification (surtout sur la partie Europe hors France qui était précédemment totalement absente) puisque quasiment 100% de mon patrimoine est investi en bourse (on ne gère pas 1000€ comme 100k€, et encore moins si cela représente 10% ou 90% de ses actifs).

L’objectif est bien évidemment de conserver les positions à TLT. Néanmoins, lorsque je juge un changement dans les fondamentaux, ou que je souhaite d’avantage développer une stratégie, je réagis. Le secteur du pétrole est en déclin, c’est un fait. On peut toujours dire que cela sera dans 10 ans ou dans 20 ans, on peut dire que cela sera d’abord dans les pays développés puis émergents… cela ne change pas la conclusion. Si je regarde les fondamentaux de Rubis (je regarde toujours les données et non les émotions), je vois un CA qui repart 3 ans en arrière, une croissanse future qui est divisée par 2 sur les prochaines années par rapport à la croissance passée, et une demande qui risque de rester en déclin dans les pays développés pendant un bon moment (je travaille dans l’aéronautique et regarde donc de très près le traffic aérien et les demandes de pétrole…).

Lorsque je dis que ce sont de belles entreprises, c’est qu’elles ont un bilan sain (peu de dettes) et qu’elles dégagent du cash. Elles arriveront donc à mon avis (mais ça sera complexe et long) à se reconvertir via des investissements et des acquisitions. Mais je ne vois pas l’intérêt de les conserver pendant 10 ans de souffrance (surtout si on a un horizon long). Visiblement le marché est d’accord avec moi puisque depuis ma vente les cours ont continué de dégringoler de presque 15%.

Concernant L’Oréal, toujours en restant factuel avec des chiffres, le bénéfice ne devrit chuter que de quelques pourcents sur l’année (a priori 2 mais c’est incertain) et croitre sur de nouveaux plus hauts l’année prochaine. On n’est donc pas du tout dans la même configuration, surtout que d’un côté (Rubis) le business est cyclique et dépend plus ou moins des matières premières, alors que de l’autre coté il est défensif et non cyclique et avec un moat (pricing power).

Je ne pense au contraire pas être dénué de conviction, puisque je veux que mon portefeuille prenne des pondérations plus axées croissance et avec une forte présence des secteurs technologiques, de santé, et également des sous-catégories qui me plaisent (par exemple la chimie spécialisée d’enzymes et de compléments alimentaires et nutritionnels qui est à mon sens d’avenir, je viens d’ailleurs d’acheter aujourd’hui du CHR Hansen qui est un leader du domaine).

Merci pour votre professionnalisme.

J’ai donc vendu Korian pour ne conserver qu’Orpéa.

Votre argument de meilleure exposition en Europe m’a fortement convaincu.

Très bon week-end !

Bonjour Matthieu,

Merci pour cet article,

Il me semble que vous possédiez l’action T. Rowe Price Group, Inc. à une époque, mais je ne l’a vois plus dans votre portefeuille.

Après une analyse rapide, je trouve les fondamentaux plutôt bon et l’entreprise à l’air d’être en croissance.

Le prix est un peu cher au jour d’aujourd’hui à mes yeux, mais je pense vraiment à l’ajouter à mon portefeuille à terme.

Que pensez-vous de cette entreprise?

Merci d’avance,

Florent

Bonsoir Florent,

J’avais en effet du T Rowe Price en portefeuille mais c’était il y a relativement longtemps (1 an et demi peut-être).

C’est un excellent gestionnaire d’actif (surtout connu aux US) avec de beaux fondamentaux et une croissance correcte.

Mais je lui préfère cependant Blackrock qui est le leader mondial de la gestion d’actif, et également le plus grand émetteur d’ETF du monde (marché très porteur). Je détiens actuellement Blackrock en portefeuille pour ne garder qu’un seul acteur dans le domaine.

En encore moins connu il y a également Eaton Vance qui a des fondamentaux correct dans le secteur (mais qui est le plus petit des trois).

Bonsoir Matthieu,

Pardonnez moi mais je suis dans le flou depuis quelques jours, je voudrais être sur d’avoir bien compris les modifications dans votre stratégie PEA.

Si j’ai bien compris, la stratégie de base était axée sur les dividendes, on achetait des aristocrates ou des bluechips, pour leurs sûreté, dans un but axé sur l’obtention de revenu, via les dividendes. Étais-ce bien ça ?

Toujours d’après ce que je comprends, aujourd’hui, on ‘oublie’ un peu cette stratégie pour rechercher des entreprises de croissance qui ne distribue pas de dividendes mais qui réinvestissent leurs profits pour croitre et donc se valoriser rapidement, c’est bien ça ?

Cela dans une optique de croissance plus rapide, car vous n’avez, je cite ‘pas besoin de revenus étant jeune’ et que vous avez compris pendant la crise que les actions de croissance dîtes ‘trop chères’ etaient en fait celle qui ont le mieux recover (teleperformance, sartorius stedim ect ect) de la crise comparé aux aristocrates toujours en berne pour la pluparts (Danone, Pernod Ricard, Vinci ect ect)

Ainsi, votre PEA obtient plus de dynamisme pour ne pas être un frein de performance a la grande dynamique du CTO, dans votre idée globale de battre le MSCI World.

Pouvez-vous me confirmer que c’est bien comme cela que vous voyez les choses ?

Cordialement

Bonsoir Steeve,

L’idée est globalement là, mais vous allez un peu vite dans le raisonnement. Je ne dit absolument pas qu’il faut éviter les entreprises à dividendes et les aristocrats (au contraire, mon portefeuille en est toujours composé d’une grande partie). Des entreprises comme L’Oréal, Hermès, Dassault Systemes… sont des aristocrats et sont totalement le genre d’entreprises que je vise.

Je dis simplement que lorsqu’on est jeune, il est inutile d’acheter une entreprise pour son rendement car 1)nous n’avons pas besoin de revenus et 2)car cela risque de ralentir l’évolution patrimoniale. Il vaut mieux acheter des entreprises en croissance (qui potentiellement versent des dividendes faible à l’instant T mais en forte croissance dans le temps).

Les entreprises de croissance sont relativement chères en général (mais ce n’est pas parce qu’elles sont chères qu’elles performent, mais justement car leur croissance est supérieure à la moyenne du marché) mais ce sont celles qui délivrent la meilleure performance à LT (rien à voir avec le covid, certes elles ont mieux rebondi car les investisseurs se sont tournés vers la qualité et les business peu cycliques avec de la visibilité, mais lorsqu’on regarde sur 5 ans-10 ans… elles performaient déjà beaucoup mieux).

Evidemment lorsqu’on est plus âgé, la durée d’investissement ne couvre plus nécessairement le risque pris et la croissance n’aura pas le temps de produire des intérêts composés élevés (vous n’allez pas payer vos factures avec les dividendes d’Hermès si vous l’achetez aujourd’hui), les objectifs ne sont pas les mêmes. On recherchera des actions moins volatiles, qui délivrent du cash de manière perenne.

Néanmoins, je tiens bien à préciser qu’il n’existe pas de « meilleure stratégie ». C’est d’ailleurs pour cela que je propose différents portefeuilles types sur le site (mid&small, rendement, ETF, et le mien). Celle que je souhaite suivre est à mon sens la meilleure dans ma situation personnelle (jeune, revenus correct, bonnes connaissances en bourse, objectif ambitieux et prise de risque acceptée).

Quelqu’un de plus âgé ou de mon age qui a une forte aversion au risque et pas les mêmes objectifs que moi n’aurait pas forcément besoin de suivre l’approche que je vise.

L’important est de connaitre ses objectifs personnels et d’en déduire l’approche qui lui correspond le mieux (en terme de besoin mais aussi de psychologie).

Bonjour je viens de découvrir votre site ,et je vous remercie de toutes les informations que vous nous partagez ,j’aimerais me créer un PEA mondialement représentée avec des ETF + Actions individuelles qui ressemblerait à cela :

60% ETF PEA SP 500

5 % ETF Emergent asia

5% EtF Japon Tipix

30 % actions individuelles européennes

que pensez vous de cela ? Cordialement merci d’avance de votre réponse .

Bonjour,

Oui le portefeuille que vous proposez me paraît totalement pertinent. Peut-être cependant que j’enlèverais le Japon qui a une économie morose et que je mettrais à la place 10% Asie émergente.