Comme expliqué dans l’article d’introduction, je propose un nouveau type de portefeuille, constitué d’entreprises aux dividendes croissants (Dividend Aristocrats).

Ce portefeuille propose un mélange d’entreprises de croissance et d’entreprises pilier qui versent des dividendes en croissance depuis des décennies. Il est destiné aux jeunes investisseurs qui souhaitent se construire des revenus passifs dans le futur, sans avoir à faire de compromis sur la performance boursière de leur portefeuille.

Objectif du portefeuille Dividend Aristocrats USA

L’objectif de ce portefeuille est de transformer à terme son capital en un solide flux de revenus passifs, obtenus via les dividendes, en croissance d’une année sur l’autre.

Contrairement au Portefeuille International Rendement, ce portefeuille n’a pas pour objectif d’obtenir la rente maximale dès demain. Cela signifie que les investissements ne seront pas portés sur des entreprises à haut rendement, mais plutôt sur des entreprises très solides, en croissance, leaders mondiales de leurs domaines.

Le portefeuille ne sera constitué que d’entreprises Américaines, qui ont pour la plupart un rendement faible (entre 1% et 3% pour la majorité de la liste), mais en bonne croissance dans le temps. Cela signifie donc que ces entreprises fourniront peu de revenus via les dividendes à l’instant T, mais le fait d’investir le plus tôt possible sur ce genre d’entreprises laissera agir le facteur temps et la puissance des intérêts composés, pour obtenir des rendements très élevés dans le futur via la croissance des dividendes et leur réinvestissement dans le temps. On notera également l’optimisation fiscale puisque les dividendes seront faibles dans les premières années (et donc leur imposition aussi).

Cerise sur le gâteau, le fait d’investir sur des entreprises solides et en croissance permettra également au portefeuille d’avoir une performance similaire aux grands indices boursiers, le tout avec une volatilité inférieure.

C’est le gros avantage par rapport à un portefeuille 100% rendement, qui a souvent tendance à sous performer les indices dans le temps. Ce n’est pas forcément gênant si on est à la retraite et que l’on souhaite le maximum de revenus, mais c’est différent dans ce portefeuille car on cherche finalement un compromis entre capitalisation et obtention des revenus d’un demain lointain.

Pour résumer, ce portefeuille est adapté à :

✅ Quelqu’un de jeune qui veut se lancer dans la construction d’un portefeuille d’entreprises à dividendes croissants

✅ Ce portefeuille fournira peu de revenus à l’instant T mais sera optimisé pour fournir des revenus élevés à échéance lointaine

✅ Les revenus futurs augmenteront chaque année via 3 facteurs : les hausses annuelles des dividendes, leur réinvestissement, les nouveaux apports de capital

✅ En plus de fournir des revenus croissants, ce portefeuille aura une belle performance sur le long terme, environ similaire au S&P500, avec moins de volatilité

Je précise par ailleurs que l’objectif de ce portefeuille ne sera pas la performance boursière, celle-ci ne sera pas suivie, mais qu’elle viendra naturellement avec le temps. Le gros avantage de la stratégie est que le but sera de ne pas vendre les positions comme on le ferait sur des actions de croissance habituelles. Il n’y aura donc à aucun moment besoin de payer des impôts sur les PV, ce qui compense à mon sens largement l’imposition annuelle sur les dividendes.

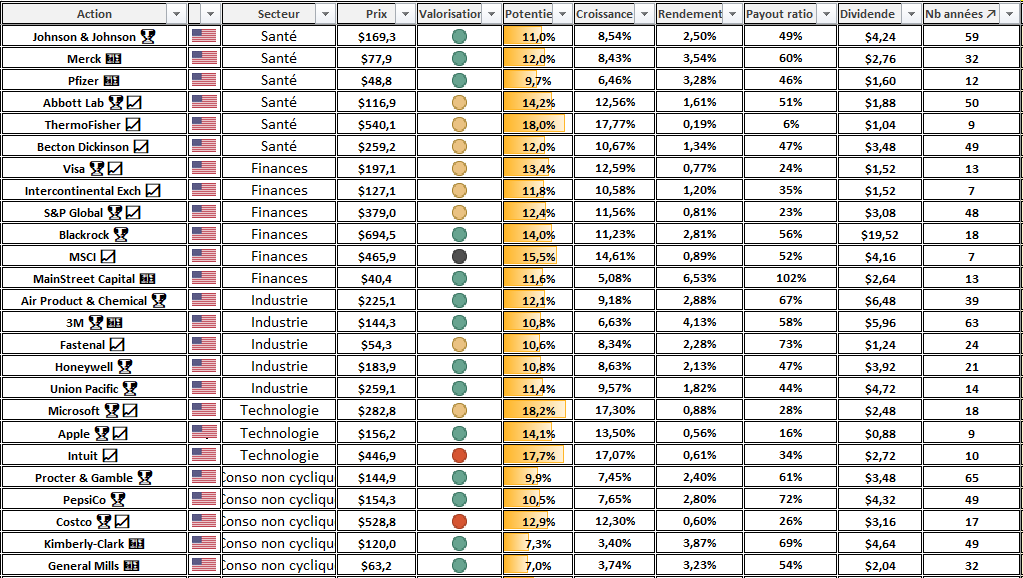

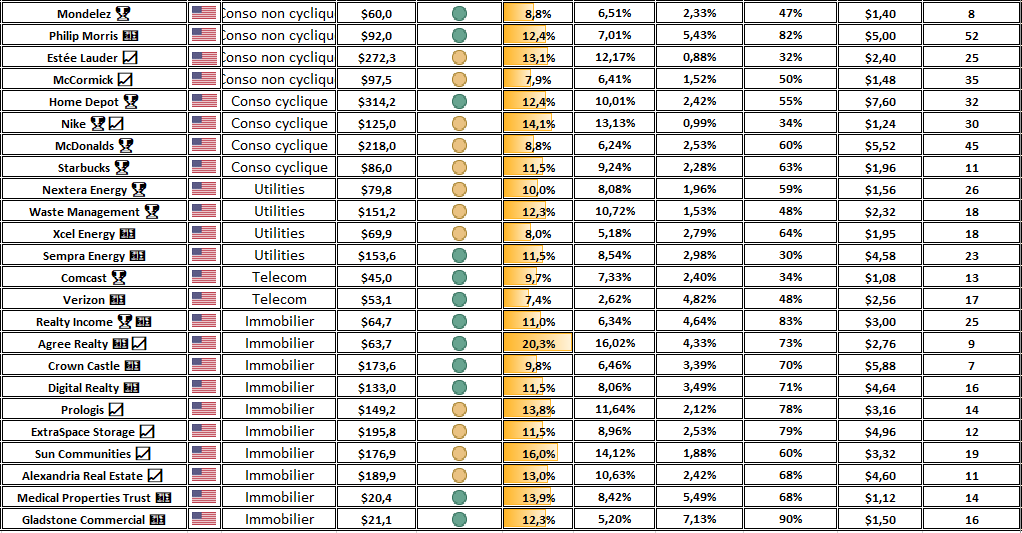

Screener d’entreprises à dividendes croissants

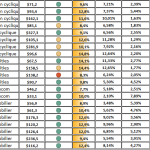

A chaque reporting, j’actualiserai ici le tableau constitué de ma liste cible d’entreprises à dividendes croissants.

Celui-ci contient les informations suivantes :

- Nom de l’entreprise

- Secteur économique

- Croissance moyenne annuelle

- Rendement du dividende

- Payout ratio

- Nombre approximatif d’année de dividendes stables ou en hausse

- Niveau de valorisation (vert = pas cher, noir = cher)

Les entreprises sont découpées en 3 catégories (certaines peuvent avoir une combinaison de 2 à la fois) :

📈 = Les Growth : ces entreprises ont un faible rendement initial mais une forte croissance dans le temps. Elles sont à acheter en priorité quand on est jeune pour laisser le temps au dividende de croître (cible d’âge pour achat : entre 20-40 ans). Ce sont généralement celles qui auront également la plus belle performance dans le temps

🏆 = Les Piliers : ces entreprises sont mes préférées, jugées solides, moins risquées, avec un excellent track record. Elles ont potentiellement moins de croissance pour certaines, mais leur croissance est plus prédictible dans le temps. Elles sont à acheter principalement lorsqu’on a un âge intermédiaire, le rendement est généralement correct à l’achat, mais il faut également laisser des années de croissance pour qu’il devienne plus élevé (cible d’âge pour achat : entre 30-50 ans)

💵 = Les High Yield : Bien que cela ne soit pas la cible principale de ce portefeuille, je rajoute quelques entreprises qualitatives à haut rendement. Elles servent à obtenir dès maintenant un rendement élevé, mais avec une faible croissance dans le temps. Elles servent principalement à décorréler le portefeuille, on ciblera ici principalement des secteurs spécifiques comme les REITS (immobilier) ou les Utilities (cible d’âge pour achat : 40 ans et +)

-> Voici la liste des entreprises avec toutes ces informations

Je rajouterai ici dans les prochaines actualisation les hausses récentes de dividendes ou news importantes.

Si vous souhaitez ouvrir un CTO chez DEGIRO en utilisant mon lien de parrainage, contactez moi à etre.riche.et.independant@gmail.com ou passez directement par le premier lien présent sur cette page. Vous ne gagnerez rien mais je toucherais une petite commission à l’ouverture de votre compte, c’est un bon moyen de me remercier si le site ou l’article a pu vous aider.

Je rappelle que ce portefeuille représente surtout mes entreprises cibles (la liste est non exhaustive, il existe bien sûr d’autres belles entreprises non citées), et ne constitue en aucun cas des recommandations d’achats.

Date Publication : 10/03/2022

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

salut Matt,

merci pour cette belle liste ,je vais étudier ça ce week end.

quand tu dis « Croissance moyenne annuelle » c’est la croissance du div ou de l’entreprise? sur quelle période 5ans?

Salut Seb,

C’est la croissance moyenne de l’entreprise sur 5 ans (Chiffre d’affaires et bénéfices). En théorie sur le long terme la croissance du dividende suit celle des profits. J’ai préféré afficher cette croissance plutôt que celle du dividende car celle-ci peut être biaisée par une augmentation du payout ratio

Bonsoir Matthieu,

génial l’article, encore quelque chose qui va m’occuper !

C’est vraiment un portefeuille qui devrait toucher pas mal de monde, tout y est pour correspondre à la plupart des profils.

J’aime le fait que l’on puisse construire un portfolio sans vouloir à tout prix battre les indices, ce qui semble être plus un rêve qu’autre chose (il n’y a pas beaucoup de Warren Buffet dans ce monde !).

Il y a de magnifiques sociétés citées ici, je vais prendre du plaisir à éplucher ça tranquillement 😉

Merci encore pour ton travail 😉

Bonsoir Matthieu,

Merci pour le partage.

J’ai opté ces dernières semaines pour une quinzaine d’entreprises de cette liste et je vais poursuivre.

Une remarque et une question :

– Rien en catégorie Énergie. Je sais ce que tu penses des boites comme Exxon ou Chevron ou plus généralement des hydrocarbures mais pour des investisseurs plus âgé que toi (49 ans par exemple 😁) je pense qu’elles ont toute leur place dans un PF rendement actuellement et pour la décennie à venir.

– as tu l’intention d’investir dans chacune d’elle ou penses tu que ton PF rendement se concentrera sur quelques unes uniquement ?

Amicalement

Bonsoir Ludovic,

J’ai volontairement ratissé large pour donner des choix à tous, donc n’investirai pas nécessairement dans toutes les entreprises.

Je privilégierais surtout les valeurs 🏆 dans un premier temps. Après je n’ai pas de limite à terme, il y a tellement de belles entreprises aux US

Pour l’énergie, j’ai mis 3 Utilities, ce qui est suffisant à mon sens (gaz et électricité).

Il ne s’agit pas ici d’un portefeuille rendement comme expliqué dans l’objectif, de mémoire il a y Exxon et Total justement de proposées dans le Portefeuille International Rendement.

Bonjour Matthieu

Ce portefeuille là je l’attendais, merci pour cet excellent travail, juste une petite question: Striker ne pourrait elle pas faire partie du lot santé?

Bonne journée

Bonjour Gérard,

Si biensur Styker Corp pourrait totalement être dans la liste (j’ai bien précisé qu’elle est non exhaustive, on ne peut pas tout citer). J’ai préféré mettre Becton Dickinson qui est d’avantage diversifiée et qui a un yield un peu plus élevé, et un track record impressionnant (presque 50 ans de hausse consécutive).

Bonjour,

Franck Béon, de « my alternative investissor » propose une liste d’actions éligibles PEA avec le même objectif de dividende (article 10 règles d’or pour construire votre portefeuille PEA de façon optimale (4/10)).

Il développe de manière extrêmement argumentée l’inadéquation d’un PEA pour les ETF, notamment le S&P500. Selon lui, ce support n’est vraiment intéressant que pour les actions françaises. J’ai énormément appris grâce à lui, notamment sur les différents moyens de posséder une action (au porteur, nominatif, administré). Vous aviez fait un article sur la question aussi. On apprend des tonnes de choses, notamment sur la fiscalité croisée de plusieurs produits type SICAV, ETF, etc.

Vous avez un avis un peu différent, je crois, sur l’usage d’un PEA, notamment en ce qui concerne les ETF. Est-ce que votre différence vient de la simplicité de l’usage VS son efficacité optimale ?

Merci,

Bonjour,

Il faut bien être honnête, les actions Françaises sous performent de loin les Us sur le long terme. Donc à mon sens, se focaliser sur le PEA et uniquement sur les actions Françaises correspondant au fameux Home Country Bias. La France ne représente même pas 5% de la Capitalisation boursière mondiale, il serait donc à mon sens illogique de n’avoir que ça dans un PEA.

Par ailleurs, l’approche dividende en France (et même en Europe au global) fonctionne mal. Nous avons très peu d’entreprises à dividendes croissants et notre fonctionnement politique et économique est totalement différent à celui des US. Il n’y a pas de retraite aux Us, les gens comptent donc sur les entreprises et les dividendes, le gouvernement aussi. À l’inverse, l’Europe est globalement socialiste, avec une vision très négative du capitalisme, et des dividendes. Les entreprises Européennes sont également beaucoup moins résiliente et ont tendance à couper les dividendes beaucoup plus facilement qu’outre Atlantique.

On a vu également en 2020 la pression sociale et Etatique en France où même les entreprises qui pouvaient payer des dividendes ont été incitées, pour ne pas dire presque forcées, à ne pas le faire.

Bref pour moi ce n’est clairement pas une option de compter sur l’Europe pour les dividendes. Sans parler d’autres inconvénients comme le faite que les boites EU payent le dividende une fois par an alors qu’aux US on peut facilement avoir des dividendes tous les mois.

Pour moi il n’t a vraiment pas photo. L’intérêt du PEA réside uniquement dans son avantage fiscal en phase de capitalisation, notamment l’intéret d’y loger des ETF US

Merci pour votre retour. C’est instructif d’avoir des analyses divergentes de manière argumentée.

Cette nouvelle catégorie sur votre site permet d’affiner ce que je souhaite vraiment comme stratégie d’investissement. Avoir une grosse somme dans 30 ans sur un seul produit (ETF) ou fournir plus de travail d’analyse et recevoir une rente plus importante ? A chacun de répondre…

bonjour, ce que dit Franck béon est dans son livre ou sa formation ?

Bonjour Matthieu, merci pour ce bel article et et ajout de travail de ta part pour nous conseiller de manière toujours très pédagogique.

Deux questions sur ce portefeuille pour renforcer les lignes, une stratégie particulière à suivre? Doit-on équilibrer les positions par ligne ou par secteur?

Encore merci, je pense que tu vas trouver un large public avec ce portefeuille là et il sera sans doute intéressant à suivre.

Bonjour Caius,

Je pense que le mois prochain je rajouterai un nouvel indicateur : la baisse en % par rapport au prix max sur la dernière années glissante. On pourra par exemple renforcer en priorité les actions qui ont l’écart le plus important au max. Ou alors pour ceux qui cherchent la croissance, celles avec la meilleure. Ou celles avec les meilleurs rendements. Chacun peut faire comme il le souhaite. Il faudra bien sur au final que le portefeuille garde une certaine diversification sectorielle

Bonjour Matt

Je sais bien que cette liste est loin d ‘être exhaustive mais je pense sérieusement qu’il y a eu un changement de paradigme concernant les valeurs de « défense » j’ai dans mon portefeuille LMT et RTX qui en plus d être des valeurs de grande qualité elles vont être sur un bon trent pendant un gros moment malheureusement..

de l’industrie high tech 😉 avec un bon dividende

LMT est une très belle entreprise, elle m’intéressait beaucoup il y a un certain temps mais comme non négociable sur Degiro j’avais laissé tomber. Je pense néanmoins qu’il fallait l’acheter avant, le cours de bourse s’est déjà beaucoup repris.

Pour Raytheon il faut faire attention car il y a la majeure partie en moteur d’avion civil, toujours impacté par le covid.

Bonsoir Matthieu,

Comme d habitude, excellent article et le plaisir de te lire.

Je sais que ton approche est orientée sur les US mais serait il possible d avoir la meme chose sur des valeurs européennes malgré des dividendes pas toujours certains et seulement versés annuellement ? J ai seulement un PEA, ouvert depuis peu et je ne suis pas enclin à le fermer pour récupérer ma mise et la reverser sur un CTO. Merci de ton retour et bonne continuation

Bonjour Cyrille,

Non désolé il n’y aura pas d’équivalent pour la France car il y a beaucoup trop peu d’entreprises d’intérêt. Il y a ici la liste de toutes les entreprises Françaises à dividendes croissants : https://etre-riche-et-independant.com/dividend-aristocrats-france-liste-complete

Et ici pour l’Europe : https://etre-riche-et-independant.com/dividend-aristocrats-europe-liste-complete

Bonjour,

Merci pour ce nouvel article.

Dans une stratégie de dividend le « payout ratio » est très important pourquoi donc prendre des valeurs avec un payout bien supérieur à 50% voir 60%

Vous pensez à certaines entreprises en particulier ? Pour les REIT par exemple c’est normal c’est une obligation légale du statut

Je ne comprend pas ce que vous entendez par : « Pour les REIT par exemple c’est normal c’est une obligation légale du statut »

Non je pense juste que le ratio « payout » est le dividende/bna ce qui reflète le % que représente le dividende sur un bénéfice par action et que si il est trop important la société ce met en difficulté, compte tenue d’un portefeuille accès croissance dividende est ce pas un ratio à bien surveiller pour que la dite entreprise malgré sa croissance ne s’handicape pas trop ?

Si biensur c’est un ratio important, c’est d’ailleurs pour cela qu’il est affiché. Néanmoins toutes les entreprises n’ont pas forcément besoin d’autant de capital à investir. Certains secteurs ont par exemple des charges d’investissement élevées et quasiment obligatoire pour maintenir le business, alors que d’autres ont une croissance globalement naturelle et sans besoin d’investissement élevés, elles peuvent donc se permettre de payer d’avantage.

Pour les REIT c’est un statut totalement à part, puisque le business se fait avec la dette et parfois l’émission d’actions à prix > à la valeur immobilière, c’est ce qui soutient la croissance

Bonsoir Matthieu

Je voulais simplement rappeler que pour mainstreet la taxe fiscale sur dividende sera de 45% car elle n’est malheureusement plus sur la liste verte en terme de fiscalité, néanmoins son dividende est tout de même très intéressant, cela dit ne serait-il pas pour des raisons de clarté, dans la colonne rendement déduire les 30% directement puisqu’il s’agit de valeurs uniquement USA et donc 45% pour mainstreet, ce qui donnerai une juste valeur du dividende réel qui sera distribué.

Bon dimanche

Bonjour Gérard,

Je préfère laisser les montants bruts car la fiscalité Française peut changer…

Parcontre pour Main vous faites bien de le dire, là pour le coup je pourrais enlever 15%. C’est dommage, de mémoire à l’époque il n’y avait pas de problème. À mon avis c’est lié à Degiro non ?

Bonsoir . Je pense effectivement que concernant main c est peut-être dû à DEGIRO car avec bourse directe il n y a pas ce supplément pour le moment

Bonjour Christophe,

Merci pour l’info 👍

C’est surprenant car Degiro dit que la liste verte n’est pas de leur fait, je vais envoyer un mail pour savoir

Merci Gérard, je suis vraiment preneur de l’info

Bonjour

Merci pour votre travail.

Question un peu hors sujet, certains écologistes (jancovici pour ne citer que lui) démontre que la croissance financière de notre civilisation repose essentiellement sur les énergies fossiles (particulièrement notre production d’électricité d’un point de vue mondial) et qu’à leur épuisement ou leur raréfaction, un effondrement économique du à ce manque énergétique et au changement climatique (pénurie diverse, exode massive, etc …) deviendra inévitable marquant la fin de la croissance infinis que nous connaissons sur les marchés depuis toujours. Certains économistes lui répondent que l’innovation sauvera l’humanité, mais sans d’autres arguments. Bien que ce soit à très long terme, Avez vous un avis sur la question ? Devons nous planifier dans notre portefeuille global, des actifs qui pourrait anticiper ce phénomène pour protéger le capital ? Quel serait-il ?

Bonjour,

Je n’ai pas de boule de cristal et il est possible que la hausse de l’énergie et des matières première ait un impact sur l’économie et les entreprises.

De mon côté, je pense que dans ce cas il faut se concentrer sur ce qui est vital à l’homme (par exemple la santé avec les médicaments, ou le secteur agroalimentaire car on a tous besoin de manger). En cas de forte hausse, ces secteurs seront les « rois du marché ». Avoir de ces entreprises en portefeuille peut donc aider.

Pour ce portefeuille, ne serait-il pas judicieux d’y intégrer le ration » Earnings Yield » ?

L’earning yield est =1/PER. C’est surtout pour mesurer la rentabilité théorique d’une entreprise si tout le bénéfice était payé en dividende (payout ratio de 100%). Un PER de 20 donne par exemple un earning yield de 5% (1/20). On peut le regarder, mais ce n’est pas forcément parlant puisqu’en gros ca revient à un classement croissant du PER, sans prendre en compte les fondamentaux

Bonjour Matthieu,

2 petites questions sur le portefeuille :

– ton avis entre Store capital et Agree realty (on en avez déjà parlé rapidement avec Realty income). Stor paraît plus diversifiée et un peu plus cheap à l’heure actuelle (donnant un yield à plus de 5%).

Elle est basé sur des locataires un peu plus petits, cela ressemble à une petite faiblesse par rapport à ADC qui se focalise sur des grosses sociétés ?

– penses-tu également que ces stocks peuvent avoir leur place dans le portefeuille : Domino’s pizza ; Blackstone ; Global Medical ; VICI properties. (je pense connaître la réponse pour les 2 dernières, elles n’ont pas un track record assez long pour prouver leur force ?)

Merci à toi !

Salut Benjamin,

Personnellement je préfère Agree Realty qui est une petit Realty Income avec de très bon clients. Store fonctionne différemment : ils ont des moins bons clients (donc plus de risque) mais en contrepartie ils ont une meilleure rentabilité locative.

Je préfère un rendement plus faible mais une meilleure qualité, ce n’est que mon choix personnel et je peux comprendre que pour quelqu’un qui cherche à maximiser ses revenus de par un manque de capital choisisse l’inverse.

Concernant les autres, j’aime bien DPz qui a une belle croissance. Par contre je n’aime pas leurs produits, donc difficile de me projeter. J’ai préféré mettre Starbucks dans la catégorie « restaurant en croissance ».

Pour Blackstone, j’ai honnêtement du mal à analyser. Je sais que les actifs de la société sont très qualitatifs, mais la croissance est souvent en dent de scie, le dividende n’a pas été régulier par le passé. Difficile de juger.

Pour Vici j’aime bien le business, c’est un bon compromis entre croissance et rendement. Le point noir est qu’elle dépend de quelques casinos isolés géographiquement à Las Vegas (je sais qu’ils cherchent à diversifier ailleurs). Et qu’en est il de la concurrence des jeux d’argent en ligne ?

Pour GMRE, c’est un secteur complexe car touche le politique. C’est la partie de l’immobilier que j’aime le moins (dans le medical), je préfère plutôt les logements de personnes agées. Il y avait NHI mais qui va mal depuis le covid

Merci pour ta réponse claire et rapide !

Sur Agree et Store je n’ai pas de commentaire car je partage globalement ton avis.

Pour Domino’s je pense qu’ils ont su se remettre en question et améliorer leur produits. Même si ça vends un peu de rêves, j’aime le fait qu’il soit axé sur la tech également et propose par exemple des livraisons par robot (que aux USA évidemment ahah !).

Je préfère l’avoir en portefeuille plutôt que Mc Donald par exemple, qui est robuste mais n’a pas une croissance comparable / bien sûr c’est selon ses objectifs d’investissements et pour le portefeuille de cette article elle est parfaitement adaptée je trouve.

Et avec Starbucks qui fait se reprend depuis hier (une de mes préférées).

Pour Blackstone en effet dur de juger, je dirais que son dividende ne peux pas être anticipé mais elle s’efforce de le payer à chaque fois, et cela semble lui permettre d’ajuster son retour aux actionnaires en fonction de ses performances. Donc en période difficile on pourrait se dire qu’il est judicieux de ne pas en payer pour mieux rebondir après mais c’est un peu contradictoire si l’on veut un revenu stable et récurrent, comme on le souhaite ici.

L’avantage ici est le côté premium de sa partie immobilier, et évidemment une partie Private equity qui pourrait effrayer un peu les investisseurs, mais bon elle constitue une part moins importante de son chiffre d’affaire.

On pourrait encore parler de la qualité des biens de Vici et de ses nouveaux projets mais Seeking Alpha l’explique déjà très bien, je ne vais pas épiloguer là dessus ^^

Enfin je ne reviens pas sur les autres sociétés, tu as parfaitement répondu à ma réponse et je t’en remercie une fois de plus 😉

Très bonne journée !

Bonsoir,

Merci pour ce suivi. Mais je m’attendais à y trouver Coca-Cola ! 🙂

Bonsoir

Je préfère PepsiCo qui est en meilleure situation financière (plus de croissance, payout ratio plus faible) et qui est d’avantage diversifiée notamment dans le snack (chips lays etc…)

Bonjour Matthieu,

j’ai une question pour le secteur semi-conducteur,

je cherche LE stock qui pourrait convenir à mon portefeuille et j’ai donc mis de côté 3 actions :

ASML, Taiwan semiconductor et Nvidia.

Je sais qu’elles sont belles toutes les trois mais j’aimerais s’il te plaît un avis.

– Pour moi Nvidia pourrait être la meilleure mais ne verse pas de dividende, et après le rebond qu’elle vient de faire je n’envisagerais pas de rentrer sauf si elle revient sur les 220-230 (on est d’accord sur le long terme, ce n’est pas 30$ qui vont faire une grosse différence). Ses partenariats avec Facebook, et son avance dans le gaming font d’elle ma préférée, ainsi que son Moat.

– Pour TSM j’aime son dividende qui colle complétement avec mon portefeuille (dans la même vision que ce portefeuille dividend aristocrats) et sa capitalisation également,

mais n’y a t-il pas un risque du fait que ce soit une ADR ? J’aime aussi ses marges extraordinaires.

– Pour ASML je la connais moins mais je l’ai retenu tout de même et elle a un dividende à l’instar de Microsoft par exemple : faible mais croissant. Egalement je ne peux que constater ses bons fondamentaux.

PS: je n’ai pas retenu AMD que j’adore également, mais si je devait la choisir c’est Nvidia qui prendrait sa place dans le portefeuille.

Merci 🙂

Bonjour Benjamin,

Les business sont différents.

ASML est très bien, mais ne fait pas de semiconduteurs. Ils font des logiciels et des machines pour la conception de semi-conducteurs. Ils sont donc historiquement moins cycliques car font des ventes peu importe le cycle des semi-conducteurs.

TSM est le leader mondial de la fabrication, tout domaine confondu. Elle verse en effet un dividende croissant, mais surtout sa croissance est très régulière dans le temps depuis plusieurs décennies (très très rare pour l’industrie des semi-conducteurs). Le problème n’est pas tant que ça l’ADR, mais le risque politique avec la Chine, qui cherche depuis longtemps à annexer Taïwan…

Puis NVidia, le leader US. Maintenant environ 2/3 des profits et de la croissance viennent des Data center, ce sont des revenus moins cycliques que les jeux vidéo et d’avenir. Néanmoins le problème ici est la valorisation…

Personnellement j’ai vendu mes AMD pour Nvidia, je préfère avoir le leader, au détriment du prix. Je conserve chaudement ASML également en portefeuille.

Avez vous évaluer Nexstar Media je pense qu’elle à peut-être une bonne place dans le secteur communication avec Comcast et Verizon

Bonjour

Le but du portefeuille est de proposer une liste assez condensée, avec les leaders de chaque secteur, la liste n’est donc pas exhaustive. Nexstar ne fait que de la diffusion télévisée de ma compréhension, on a donc un moat plutôt faible. Comcast a certes des chaines (mais premium avec la game CNbC) mais aussi des studios de production (Universal, Dreamworks) et propose des services de streaming. L’entreprise est donc plus sure (et avec une croissance globalement équivalente, malgré sa taille)

Bonjour Matthieu,

Penses-tu que cela fait sens de faire du DCA en sélectionnant 30 des actions que tu proposes et d’investir dessus chaque mois pour 100 euros ? Ou n’est-ce pas une stratégie très viable ?

Je me doute bien que la meilleure chose à faire est de les analyser pour trouver un bon point d’entrée mais c’est très chronophage (clairement je n’ai pas le temps de le faire). Et en DCA je me dis qu’il y a peu de risque de subir la volatilité ni de rentrer au mauvais moment sur de telles actions, tout en touchant des dividendes croissants et de manière régulière.

Merci pour ton retour

Bonjour

Avec des ordres de 100€/mois, je pense personnellement que ce n’est pas un montant suffisant pour construire un portefeuille d’une trentaine d’actions. Vous allez surtout payer beaucoup de frais de courtage et avoir des lignes de taille peu significative.

Il serait donc plus aproprié (à mon avis) de partir plutôt sur un portefeuille d’ETF ou alors de ne sélectionner qu’une dizaine d’actions maximum afin de ne pas trop s’éparpiller et d’avoir des lignes de taille plus importante (dans ce cas il faut sélectionner vos plus grosses convictions)

Merci Matthieu.

Je crois que je n’ai pas été assez clair, je voulais dire acheter 30 actions pour 3000 euros chaque mois en mettant 100 euros sur chacune d’entre elle.

Oui d’accord, j’avais mal lu. Merci

J’avais mal compris désolé Sim.

A moins que vous ayez un courtier avec fraction d’actions et zero frais pourquoi pas, mais sinon avec 3000€ je conseille de faire 6 ordres de 500€ Histoire de ne renforcer que ce qui est à un prix intéressant à l’instant T

Ça marche, merci !

Bonsoir Matthieu,

penses tu que American Water Works ai sa place dans ce portefeuille ?

Et concernant Nextera en utility, j’ai un œil dessus même si ce n’est pas un pure player du renouvelable.

Mais j’aime avoir des sociétés avec des fondamentaux vraiment excellents; et je trouve qu’elle a des revenus trop variables, son gross profit ou encore son ebitda, moins prévisibles que pour certaines autres actions.

Je fais fausse route là dessus ?

Bonjour Benjamin

Les résultats sont fluctuants car c’est également une holding. Mais suivant la valeur depuis plusieurs années, j’ai l’impression que c’est quandmême exceptionnel les résultats actuels en dent de scie. Néanmoins sur le long terme le dividende augmente entre 5 et 10% par an depuis 20 ans. C’est donc que les earnings en ont fait autant. C’est la plus grosse utility de croissance au monde, et j’apprécie le fait qu’elle soit bien placée dans le renouvelable.

Je n’avais pas vu la première question mais oui American Water Works est la plus grosse utility dans la gestion de l’eau, c’est une belle entreprise (j’aime bien Aqua America également)

Salut Matthieu,

j’allais justement écrire à ce sujet,

merci pour tes réponses !

Avec plus de 30% de marge l’année dernière, en effet c’est encore un atout de taille face à American States Water ou encore Waters Corporation 😉

bonjour matt

mainstreet n est pas sur la liste verte de degiro me semble t il.

peux tu nous expliquer ce que ça change?

merci

Salut Seb,

En effet, Gérard l’avait déjà précisé de mémoire dans un message passé.

Cela signifie que Degiro ne l’applique ps dans la liste d’entreprises à précompte classique de 15% sur le dividende, mais l’impose à 30%. Et évidemment le delta n’est pas récupérable. Maintenant, comme Degiro ne remplit pas la déclaration, on peut très bien ne pas inscrire le montant de l’IFU mais le modifier de manière à récupérer le bon précompte (c’est légal si on pense que le courtier se trompe). Sinon, il faut l’acheter chez un autre courtier qui n’a pas de liste verte (une banque par exemple comme CA)

Bonsoir Matthieu

Je suis un peu perdu sur le calcul à déclarer, si par exemple j’ai mainstreet qui donne 100€ de dividende annuel, Degiro me donne 70€ après les 30% de retenue, alors que je devrai avoir 85€

Pour faire simple au final sur une action liste verte, ce serait en gros sur 100€ on reçoit 85€ puis fiscalité française -30% +15% récupérable, cela fait en gros 70€

Pour retrouver ce gain de 70€ si Degiro retient 30%, je ne vois aucun autre moyen que de ne pas déclarer le dividende de Mainstreet, j’avoue je suis un peu perdu, vous voyez un autre moyen?

Bonne soirée

Bonsoir Gérard,

Sur une action classique : 15%précompte + 30% PFU -15% crédit = 30% taxes

Si non liste verte : 30% précompte + 30% PFU – 15% crédit = 45% taxes

Donc pour revenir à une situation normale. Si Main verse 100€, il vous reste dans la poche 55€ au lieu de 70€. Il faut fonc trouver le montant qu’il aurait fallu pour avoir 55€, soit 55/0,7 = 78,6 (arrondi à 79 car il faut toujours arrondir au supérieur). Il faut donc déclarer à mon avis 79$ de dividendes au lieu de 100$ dans la logique (mais je me trompe peut-être)

Merci, ça doit etre ça, mais c’est vraiment déjà chiant la fiscalité alors quand une valeur sort de la liste c’est encore plus compliqué, vivement une banque française qui tient la route au niveau des prix

Bonjour Matthieu

Je viens d’avoir la réponse de Degiro pour Mainstreet, il ont retiré la valeur de la liste car leurs dépositaires (Banques) ne pratiquent pas la convention fiscale sur cette valeur, en revanche Degiro a bon espoir que cela change au vu des demandes comme la mienne, ils ont fait remonter l’info et sont en réflexion sur le sujet, j’invite donc toutes les personnes qui disposent de cette valeur de faire remonter une demande à Degiro afin de régulariser au plus vite.

Belle journée

Super, merci pour l’info Gérard 👍

Bonjour,

Merci de votre travail très clair et pragmatique. Je souhaite investir sur des sociétés américaines délivrant du dividende sur la durée. Je m’étonne de ne pas voir la société Coca-Cola dans vos listes. Quelle en est la raison ?

En vous remerciant encore.

Serge

Bonjour,

Les fondamentaux de Coca-Cola sont tout simplement moins bons : plus de dette, payout ratio plus élevé (donc le dividende est d’avantage en risque), croissance plus faible depuis des années, diversification beaucoup plus faible (Pepsico est présent dans l’alimentaire avec sa partie snack : Lays, Dorito’s…). Il ne faut pas nécessairement acheter une société juste avec un « nom » mais toujours faire une analyse approfondie derrière pour s’assurer des fondamentaux

Bonsoir à tous

A savoir que Medical properties ne peut plus être acheté sur Degiro car il n’ont pas fourni le KID ou RICI permettant de sécuriser les investissements.

Degiro m’a demandé de lui fournir si je le peux ce document en m’adressant à la société et ils autoriseront à nouveau les transactions. La conservation de la valeur en portefeuille ou sa vente est toutefois sans changement mais on ne peut plus renforcer.

Bonne semaine

Merci pour cette info Gérard.

Agaçant tout de même ces divers problèmes avec Degiro..

oui c’est un problème qui me fait réfléchir à ouvrir un autre CTO chez un concurrent

Le problème c’est qu’il n’y a aucun courtier Français sérieux avec des tarifs intéressants. De mon côté j’ouvrirais plus tard un CTO chez Investore Integral mais pas pour le moment les tarifs sont trop élevés

C’est vrai mais sur des valeurs dividende les frais sont négligeables, c’est pour cela que je pense séparer degiro pour la croissance et un autre pour le dividende

Bonjour Matthieu

Je cautionne les propos de Gérard sur les frais relativement maîtrisés et acceptables sur un CTO Investor Intégral (Je possède ce type de compte).

Dans une optique de conservation des titres, comme une stratégie de sociétés a dividendes, et de diversification de courtier, le coût a l’achat peut être limité à 1% max du prix d’achat, soit 20 euros pour 2 000 euros par ordre d’achat. En tout cas, je ne suis pas sûr qu’il y ait mieux chez les courtiers français.

Bon week-end 😉

Je suis d’accord, 1% devient acceptable à partir du moment où on place des ordres à 2000€. Cela signifie cependant qu’il faudra économiser potentiellement quelques mois avant de faire des achats, donc fini les petits ordres à 500€. Pas forcément gênant au dela d’un certain niveau de patrimoine.

À ma connaissance, aucun courtier Français n’arrive à la cheville de Investore Integral (et de loin, tant sur la réactivité de service que l’ajout de valeurs, qualité de la palteforme etc..)

Bonjour ça fiat 15 jours que j’échange par mais avec ma « conseillère » CA, elle est incapable de me donner l info du tarif pour un acaht CTO avec investor integral sur NYSE ou nasdaq…. ça fout la trouille!!!

Les conseillers sont nuls… mais c’est en moyenne 20€ par transaction avec les nouveaux tarifs 2022

Bonjour. Pour les amateurs, medical properties trust est de nouveau disponible sur degiro. Bonne journée

Bonjour Matthieu

Pour info je transfère mon PEA de BFORBANK vers ma banque CA pour un investore intégral, d’ailleurs je ne sais pas pourquoi c’est moins cher chez CA alors que c’est eux qui financent BFB, qui a d’ailleurs pas mal de problème à remplir les objectifs et le CA comble régulièrement le déficit.

Autre info, Mainstreet est désormais de nouveau en liste verte Degiro, on bénéficie donc de l’accord fiscal avec les USA

Bonne journée

Bonjour Gérard

Super merci pour l’info sur MAIN !

Pour un passage CTO Degiro -> CA c’est plus compliqué a priori car Degiro classé en courtier étranger (donc délai plus long et plus d’administratif) et par ailleurs les frais de transferts sont très élevés.

Pour les actions US ça coute en moyenne 60-70€ par ligne. Donc plusieurs centaines d’euros pour un portefeuille de plusieurs dizaines de lignes…

Sans parler d’éventuels bug sur les PRU qui arrivent fréquemment…