Le rôle principal de mon screener est d’attribuer une note globale sur 10 à chaque action afin de les classer de la « meilleure » (bon score) à la « moins bonne » (mauvais score). En plus de cela, un critère de valorisation fiable et visible en un clin d’œil permet de savoir s’il est possible ou non de passer à l’achat…

L’objectif de cette nouvelle série d’articles est donc d’afficher chaque mois (avec mise à jour du screener) le score de chaque action ainsi que les nouveaux passages à l’achat et les actions trop chères à éviter.

Screener action bourse PEA mi Avril 2020

Utilisation et rôle du screener

- Pour comprendre comment sont calculés tous les scores, vous pouvez consulter cet article.

- Pour comprendre comment est calculé le critère de valorisation, vous pouvez consulter cet article.

Rappel du code couleur valorisation

Action sur-évaluée -> rester à l’écart (ne surtout pas acheter) = code couleur rouge.

Exemple : ![]()

Action relativement proche de son juste prix –> possibilité d’acheter uniquement pour les actions exceptionnelles (LVMH, Microsoft…), sinon patienter = code couleur orange.

Exemple : ![]()

Action sous-évaluée -> possibilité d’acheter car c’est une bonne affaire = code couleur vert.

Exemple : ![]()

Pour terminer, il est aisé de réaliser un tri par niveau de valorisation en affichant en priorité les valeurs « à acheter » et par score décroissant. Evidemment, il vaudrait mieux privilégier les actions pas chères et à score élevé.

Modification à noter depuis le mois dernier

1) J’ai tout d’abord retravaillé les formules de tous les différents scoring de manière à ce qu’elles soient maintenant linéaires et non par pallier. Tous les scores sont donc maintenant calculés via des interpolations linéaires, ce qui rend le résultat plus précis et permet de mieux classer les entreprises.

2) Ensuite, j’ai amélioré la prise en compte de la trésorerie ou de la dette dans le calcul du fair price. Je regarde le leverage et la trésorerie de l’entreprise (si elle en a) et compare à combien d’années de profits cela correspond. Je considère qu’une entreprise peut s’endetter raisonnablement jusqu’à un leverage de 2 pour améliorer sa croissance, et encore mieux si elle a de la trésorerie.

-> Prenons l’exemple de Microsoft qui a un leverage d’environ -1 (autrement dit elle a une trésorerie correspondant à un an d’EBITDA). Elle a donc une marge de 3 années d’EBITDA pour atteindre un leverage de 2. Sa croissance annuelle est d’environ 15% par an (la croissance réelle exacte est calculée par le screener). J’applique donc un bonus de 3 x 15% /2 = 22,5% dans son fair price. Je divise par 2 pour rester conservatif et supposer que l’entreprise n’utilisera que la moitié de sa marge.

-> Prenons l’exemple d’une entreprise avec un leverage de 1.5 et une croissance annuelle moyenne de 5%. Le bonus sera de (2-1.5)*5%/2= 1.25%.

Pour les entreprises avec un leverage supérieur à 2 (hors immobilier et utilities où il n’y a pas de bonus/malus), j’applique la même formule mais avec un malus car ces entreprises ont déjà gonflé leurs chiffres avec ce biais.

3) Pour terminer, j’ai réactualisé les calculs de fair price en réintégrant les derniers pronostics des analystes sur les futures estimations de bénéfices pour 2020 et 2021. Cela intègre donc les premières révisions à la baisse suite au Coronavirus.

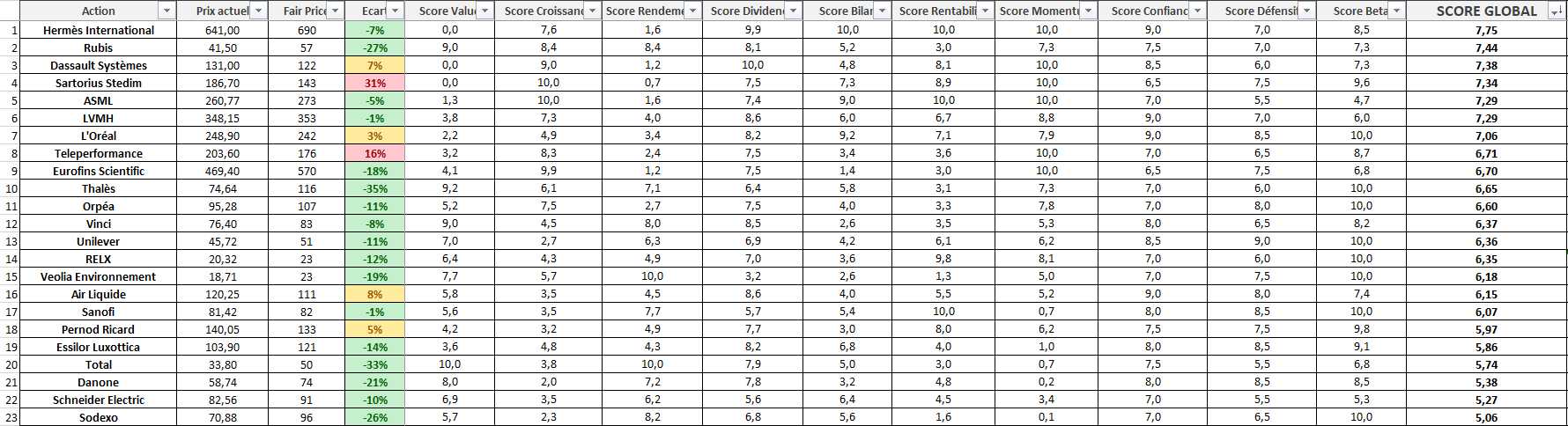

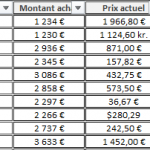

Voici enfin ce que cela donne sur mon PEA (prix des actions au 13/04/2020) :

Classement par score

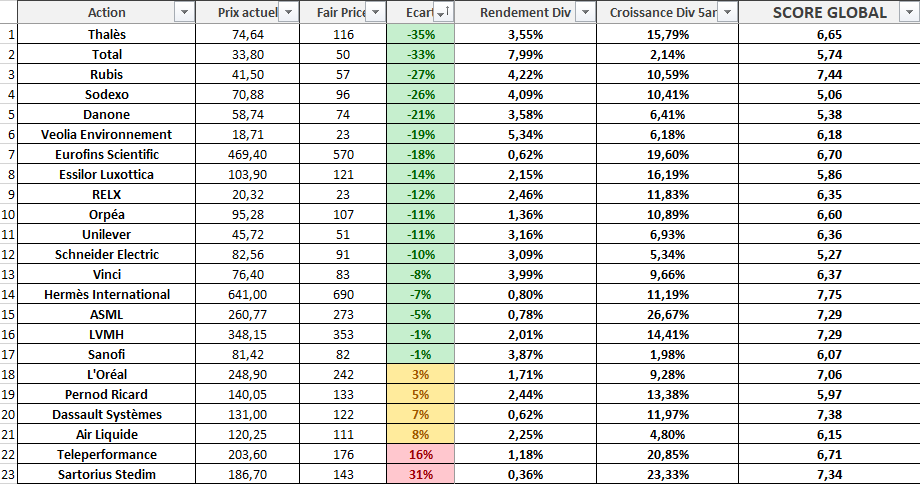

Classement par valorisation (et en bonus affichage du rendement du dividende pour cette année ainsi que la croissance annuelle du dividende sur 5 ans !)

Changements majeurs vs dernière mise à jour :

- Rien ne passe au vert (prix attractif).

- Dassault Systèmes, Pernod Ricard, L’Oréal passent en orange (juste prix ou légèrement sur-évaluées).

- Téléperformance passe au rouge (largement sur-évaluées).

Remarque : les rendements des dividendes affichés pour les entreprises Françaises ne tiennent pas encore compte des annonces de coupe/baisse des dividendes (Thalès, Véolia, Hermès).

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Hello,

Merci pour ton travail que tu partages.. il y a beaucoup de valeur.

J’ai vu que ça te demande quand même pas mal de temps de préparer ces reports, car d’après ce que je comprends c’est à la main que tu saisies les informations. Je sais pas si tu connais mais l’API GOOGLEFINANCE te permet de tout automatiser et de rafraîchir en temps réel. La condition est de passer sur une sheet google. Si tu as besoin d’aide je suis là.

François

Bonjour François,

Oui je suis au courant qu’avec Google on peut automatiser beaucoup de choses, y compris la récupération des données. Mais je n’aime pas ça car je les retouche régulièrement. Le problème de tout automatiser est que cela engendre beaucoup d’erreurs et d’incohérences. Je préfère avoir le contrôle sur les informations sélectionnées.

Bonjour Matthieu,

Déjà merci beaucoup pour ton blog de grande qualité.

Petite question, je vois que d’après ton screener Rubis a un score très élevé (7,44) et semble plutôt bon marché (-27% de son fair price). Penses-tu qu’il s’agisse tout de même d’une bonne affaire au vu de la chute des cours du pétrole ?

Bonjour Dani,

en effet Rubis a à la fois un bon score et une bonne valorisation, c’est donc un renforcement de choix.

Rubis est dans l’aval pétrolier et donc dépend moins des cours du pétrole. Il dépend même de manière inversement proportionnelle au pétrole -> pétrole cher impacte à la baisse les profits de Rubis, pétrole pas cher impacte à la hausse les profits de Rubis.

C’est donc un bon investissement actuellement, et puis l’entreprise est très bien gérée de manière historique, j’ai toute ma confiance en elle pour ma part.

Je suis actuellement Rubis et Total, et j’avoue avoir du mal à faire mon choix. Total a un rendement de dividende plus important, mais RuRubis me semble plus en croissance que Total. Rubis a atteint aujourd’hui ma limite d’achat de 37 euros et Total s’y approche 30 euros. Pour être sûr de diversifier mon portefeuille, je voudrais faire un choix, que penses tu Matthieu ? Ou quelqu’un d’autres bien sûr

Bonjour Yvan,

Justement, dans une optique de diversification, il vaut mieux prendre les 2 que de faire des paris sur l’une.

La réponse dépend également de votre âge. Si vous avez plus de 10 ans devant vous, Rubis est à mon sens un meilleur investissement car sa croissance est bien plus élevée. Dans 10 ans, le rendement sur prix actuel sera certainement énorme.

Merci Matthieu pour ce retour. J’ai 10 ans devant moi, car je suis c’est un nouveau investisseur boursier. Mon portefeuille devrait être composé dans un premier temps de 5 valeurs différentes et je compte réinvestir au fil des années, c’est pour cela que je préfère privilégier dans un premier temps une des deux valeurs. Total sera toujours d’actualité dans la mise en portefeuille de part c’est dividende, mais dans un second temps.

J’ai finalement revue mes calculs et je o po eux aller jusqu’à 6 valeurs différentes, ce qui me permettrait de rentrer dans mon portefeuille Rubis et Total, ce qui m’évite de faire un choix cornélien.

Je vais passer les ordres et le marché fera son choix

Boujour, toujours en admiration devant votre travail! Que pensez vous de Royal Dutch Schell A qui est actuelement a 15 Euro et offrant un rendement de 10% actuellement

Bonjour Robin,

Je suis beaucoup moins serein sur la santé financière de Shell que sur celle de Total. Son dividende n’augmente plus d’ailleurs depuis plusieurs années. Le pétrole n’est clairement pas un secteur d’avenir, je pense qu’une seule major pétrolière suffit largement.

De plus, il ne faut pas oublier que dividende élevé est souvent lié à entreprise risquée et potentiellement coupe du dividende.

Pourtant d’après zone bourse et boursorama on est sur une action dont la dette n’est pas énorme, et depuis 2018 c’est la boite qui a acheté le plus de société dans les nouvelles énergie, peut être une transition en cours sur les énergie future ? et en ce moment le rendement est élevée du à la baisse de 50%, et elle est plus grosse que total … peut etre la prendre sur du moyen long termes alors ?

Bonjour Robin, il ne faut pas oublier également que les actions Néerlandaises ont 15% de précompte à la source.

Les 11% de rendement de RDSA sont donc équivalents au 9% de Total.

La transition énergétique risque d’être longue, les pétroliers en parlent peu mais la part du renouvelable dans leur CA est encore actuellement très anecdotique. C’est pour cela que je pense qu’une seule pétrolière en portefeuille suffit largement.

A vous de choisir celle que vous préférez 😉

Bonjour,

Déjà, Merci à vous pour votre site, votre sens de la pédagogie et implication.

Je viens d’ouvrir un PEA, suis donc débutant et après quelques jours de réflexion, j’ai comme projet de le répartir ainsi :

– Energie et Gaz : Total ou Rubis

– Santé : Sanofi

– Gaz (et Santé) : Air Liquide

– Aéronautique / Spatial / Défense : Airbus ou Safran ou Thalès

– Luxe : Lvmh ou Kering

– Consommation (et luxe) : L’Oréal

– Construction : Vinci

– Éditeur Logiciel : Dassault Sys

– Banques : Bnp ou Crédit Agricole ou Société Générale.

D’une part, puis-je vous demander si j’ai oublié un domaine d’activité primordial ou une entreprise quitte à ce que j’en remplace un / une par un autre ? Ex : remplacer le secteur de la Banque par l’Alimentaire (Danone) ?

D’autre part, je me pose plusieurs questions sur le choix (car il faut bien en faire) de certaines valeurs. Même si j’ai bien compris que la diversification est primordiale.

– Je viens de voir la réponse concernant Total et Rubis dans les commentaires ci-dessus. Merci.

– concernant Sanofi, pensez-vous que l’action pourrait réellement décoller dans les années à venir ? Sur les 10 dernières années par exemple, on constate périodiquement des montées et des descentes de la valeur mais jamais un « décollage » réel…

– Concernant les actions que j’ai cité en aéronautique, quel ordre de choix choisiriez-vous en 1 / 2 / 3 et pourquoi ? J’ai constaté que Thalès est la seule de votre Screener, pourquoi ? Aussi, n’est-il pas opportun surtout dans ce secteur d’attendre la fin de la crise : par exemple, les avions étant tous cloués au sol, l’action d’Airbus pourrait surement descendre encore plus bas que début avril…

– Concernant le luxe et la consommation, choisiriez-vous Lvmh ou L’Oreal si vous ne deviez faire qu’un seul choix ? Pourquoi ?

– Concernant les Banques, idem quel choix faire en priorité ? Même si j’en conclu que vous ne conseillez pas d’investir dans ce secteur au vu de leur absence dans votre Screener, Pourquoi ?

En espérant que vous aurez le temps et la patience de me répondre.

Bien cordialement,

Bonne journée

Bonjour Laurent,

Vous avez oublié en effet 3 secteurs : l’alimentaire, la conso de base, et l’immobilier.

Pour l’alimentaire, le mieux est Danone (Pernod Ricard est envisageable mais un peu redondant avec le luxe).

Pour la conso de base, il n’y a pas vraiment d’entreprises Françaises dans le secteur, le mieux étant Unilever cotée à Amsterdam.

Pour l’immobilier, il y a Nexity, rien de vraiment mieux éligible au PEA.

Dans votre hésitation :

Luxe : Clairement LVMH qui est le leader mondial, mieux gérée que Kering et davantage diversifiée. L’Oréal ce n’est pas que du Luxe, c’est complémentaire avec LVMH.

Aéronautique : Airbus est la plus cyclique donc la moins bonne des 3. Je préfère Thalès pour sa forte dominante dans la sécurité et la défense qui est un secteur solide.

Banque : secteur clairement à oublier, totalement mort avec les taux bas. Les banques sont complètement régulées par les banques centrales et vont être de moins en moins rentable. Il vous reste l’assurance avec Axa par exemple qui est plus robuste.

Santé : Sanofi est une entreprise avec très peu de croissance, c’est le cas pour la plupart des bigpharma. Le business des pharma est complexe et très concurrentiel avec les phases de tests, les brevets etc… Les équipementiers médicaux comme Essilor par exemple sont plus intéressants à mon sens.

Matthieu.

Merci bien pour vos réponses.

J’ajoute donc déjà Danone, Thalès et Essilor à mes choix de valeurs favorites. J’ai bien noté vos arguments pertinents pour les Banques et Sanofi, actions que j’écarte donc.

Concernant Unilever qui est cotée à Amsterdam, aucune différence de gestion avec les autres cotées à Paris ? Je vois bien qu’elle est éligible au PEA.

Puis-je me permettre de vous demander votre avis sur l’action de la FDJ. En supposant qu’elle redescende à la vingtaine d’euros, pensez-vous que c’est judicieux d’en acquérir ? En effet, je la considère et peut-être par erreur comme un placement de « bon père de famille »…

Enfin et concernant les dividendes, je souhaitais savoir si c’était préférable d’acheter une action avant le versement du dividende ou après (cours moins élevé donc mais sans la perception du dividende) ? Hormis le réajustement du cours, le versement de dividendes a t-il de manière générale des impacts positifs ou négatifs sur le cours de l’action les jours suivants ?

Encore Merci,

Cordialement

Bonjour Laurent,

Concernant Unilever, il peut y avoir 2 différences avec les entreprises Françaises :

– les frais de courtages dépendent de votre courtier et sont souvent plus élevés sur la bourse étrangère. Regardez donc les tarifs proposés pour Euronext Amsterdam.

– le précompte à la source de 15% des dividendes Hollandais, non récupérables sur PEA. Vous percevez donc 85% du dividende et non 100%, ce qui n’est pas forcément grave pour les entreprises de qualité avec un dividende relativement sur :

http://etre-riche-et-independant.com/taxation-dividendes-etrangers

Concernant FDJ, cela me semble etre une mauvaise option. J’ai d’ailleurs écrit un article dessus lors de son introduction :

http://etre-riche-et-independant.com/privatisation-fdj-souscrire

Concernant le dividende, cela ne change rien d’acheter après ou avant sur PEA car il n’y a pas de fiscalité. Je recommanderais donc de le faire avant, car on constate parfois un rattrapage du prix assez rapidement après le détachement (mais pas toujours).

Une fois de plus, un grand Merci pour toutes ces explications.

Et désolé, je n’étais pas encore tombé sur votre article de la FDJ mais j’ai découvert et consulte votre site depuis peu.

J’ai donc regardé chez mon courtier. Les frais de courtage sont les mêmes pour Paris, Bruxelles et Amsterdam.

Bien cordialement

Dans ce cas foncez sur Unilever, c’est l’une de mes actions européennes préférées !

Bonjour Matthieu

Je suis admirative de tout votre travail ainsi que de l’empathie que vous avez pour tout ceux qui débutent …

Ma question : en tant qu’investisseur à LT ,en quoi est-ce judicieux ( et dans quel cas ) de choisir des actions dont le fair price est inférieur au prix actuel ?

Bien à vous.

Bonjour Elisabeth,

Je vous cite : en quoi est-ce judicieux ( et dans quel cas ) de choisir des actions dont le fair price est inférieur au prix actuel ?

-> je pense que vous vouliez dire dont le fair price est supérieur au prix actuel (décotes en vert).

Si c’est bien le cas, cela signifie tout simplement que l’entreprise est décotée par rapports à sa valorisation moyenne habituelle, autrement dit, on fait une bonne affaire à ce prix si l’on achète à horizon LT (uniquement pour les entreprises de qualité qui continueront de créer de la valeur dans le futur).

À l’inverse, les valeurs en orange/rouge (prix > fair price) sont trop chères pour le moment. Il y a un risque de les acheter à ce prix car elles sont sur-évaluées. Historiquement les prix reviennent toujours sur leur fondamentaux tot ou tard, cela pourrait donc venir d’un rattrapage avec chute du cours de bourse par exemple.

Néanmoins le fair price est quelque chose de vrai à l’instant T et non pour le futur. Si par exemple une entreprise est trop chère actuellement de 5% mais que ses bénéfices augmentent de 10% par an, le prix est trop cher actuellement mais OK pour dans un an. C’est un peu comme si on payait 6 mois de frais d’entrée.

Merci pour votre travail,partage de toute les semaines pour le sreener,votre suivi de portefeuille.

Très instructif,je me suis intéressé à la bourse depuis 4 ans et cela est devenu une passion.Mais j’ai encore beaucoup à apprendre.

Ma stratégie en autre est comme vous le réinvestissement des dividendes sur des valeurs de qualités.

Et pour vos calculs score sur les values,les défensives etc,très intéressant,

Merci encore,

Cordialement.

Bonjour,

Je tenais à vous remercier pour ce screener, qui est tout à fait remarquable, et exactement ce que je cherchais à faire.

Je suis en train de faire le mien de mon coté, j’ai seulement une petite question, pour les score de croissance et de dividende par exemple, vous suivez un barême en fonction des résultat annualisé? Si oui, pouvez vous me donner un exemple, car par exemple, la note 0 pour la croissance correspond à quoi? <0 ?

Merci d'avance

Bonjour Steven,

J’ai en effet parametré un score évoluant linéairement en fonction des résultats obtenus. Je ne donne par contre plus les formules exactes car elles sont sujettes à évoluer, et qu’elles sont également à l’appréciation de chacun.

Bonjour,

Tout d’abord un grand merci et bravo pour votre travail !

Je me suis enfin décidé à investir en bourse après de nombreuses années et je suis très content d’être tombé sur votre site qui est vraiment un catalyseur.

Je pense investir 7000€ sur un PEA avec une diversification d’environ 10 sociétés sur différents secteurs en utilisant notamment les dernières analyses de votre screener (Rubis, Thales, Essilor, Danone,…)

Je ne sais pas trop comment allouer mon budget, 700€ par société qui serait le plus simple ou vous recommandez une approche de pondération en fonction du prix de l’action, ou une autre méthode vu que c’est une création de portefeuille ? Merci. Cordialement

Bonsoir Laurent,

Lors de la création du portefeuille je trouve qu’il est préférable d’acheter directement toutes les lignes et de les équipondérer (donc 700€ chacune en effet). Ensuite, il faudra renforcer chaque mois sur l’entreprise qui vous semble la plus intéressante (valorisation, bonne publication…).

Bonjour,

Merci pour ton travail qui me permet de débuter en bourse plus sereinement.

Que penses tu de l’action Coface qui a fortement baissé depuis le début de l’année et qui offrait régulièrement des dividendes.

Merci Cordialement

Bonjour Justin,

Je ne me suis jamais vraiment intéressé à Coface, trop petite pour moi. Je pense qu’il y a quand même mieux à faire dans le secteur comme Axa et Scor qui sont plus solides tout en offrant un bon rendement dans le temps.

Merci de ta réponse. Est ce que tu as fait un article que je n’aurais pas vu sur les différents types d’ordres pour optimiser les prix d’achat et de vente?

Non, je ne passe que des ordres au marché. J’achète lorsque le cours m’intéresse mais ne passe jamais d’ordre limite.

Salut à toi, j’ai 23 ans et je viens de me lancer dans l’investissement en bourses et sur les actions à dividendes croissant afin de bien préparer mon futur !

Ton travail m’intéresse énormément car nous partageons le même point de vue sur les investissements dans les dividends Aristocrats.

J’ai une petite question, comment calcules-tu ton Fair-Price pour les différentes actions de ton PEA ? Car dans ton snapshot tu as par exemple 116 euros pour Thales, ce qui me semble extrêmement élevé non ? Sur quoi te base tu sur tes calculs ?

Bon week end à toi 🙂

Bonjour Guillaume,

C’est indiqué dans le deuxième lien de l’article (comprendre comment est calculé le critère de valorisation).

Globalement c’est une combinaison du PER moyen d’une action et du rendement moyen de son dividende.

Bonjour Matthieu,

Merci beaucoup pour cette analyse et pour tes explications très instructives !

Ayant ouvert un PEA ce mois-ci, moi même ingénieur de formation je découvre le monde de la bourse et toute ses notions. J’aimerais comme toi réaliser mes propres scores et évaluation pour arriver à un résultat comparable au tient.

Serait-il possible de nous partage un ou deux exemples de comment tu réalises pas-à-pas le score et la valorisation d’un titre s’il te plaît ? ou si trop chronophage indiquer sur quelle bases / outil (ex : mise en pratique du score croissance / score rendement > vis à vis de quelles références) ?

Je trouve en tout cas ton analyse très ingénieuse, bravo !

Bonjour Alice,

L’explication de chaque score est détaillée dans cet article :

http://etre-riche-et-independant.com/comment-faire-screener-bourse

et le calcul du fair price dans le deuxième lien de celui-ci.

Je ne donne plus directement les formules utilisées car je considère qu’elles sont à l’appréciation de chacun. Je les mets également régulièrement à jour pour les améliorer donc ne préfère pas donner de résultats obsolètes.

Cordialement

Matthieu.

Bonjour Mathieu

Merci beaucoup pour ce site car on en apprend énormément pour des néophytes comme nous.

Une question à propos de Relx, que pense tu de cette action, au vu du cours actuel vaut-il l’acheter ou attendre compte tenu de sa valorisation élevé sachant que d’apres ton article elle présente quand même une petite décote .Et depuis sa chute d’il y a un mois elle a quand meme bien rebondi

J’hesite à entrer en position

Merci

Bonjour,

Relx est encore légèrement décotée et est une très belle entreprise, solide, et gérée à l’Anglo-saxonne. Que du positif sur un PEA.

Si votre horizon est LT je renforcerais sans soucis.

Bonjour,

Merci pour ce travail, j’ai commencé à réaliser mon propre screener en important des données de zone bourse, il faudra que je m’intéresse par la suite au momentum, fair price etc qui semblent plus long à mettre en place.

J’aurai aimé savoir comment calculer le PSR, en effet j’arrive à extraire facilement le PER, PCF, PBR, mais je ne vois pas comment, avec les valeurs disponibles sur zones bourses, calculer le PSR. Pouvez vous m’aider. C’est peut être une question bête.

Et encore merci pour ce site et ce travail monstrueux !

Bonjour,

Pour le PSR il faut combiner le chiffre d’affaires et le nombre d’actions. Le nombre d’actions est trouvable dans la fiche société. Il faut d’abord calculer le CA par action = CA/nbr action.

Puis ensuite PSR = prix/CA par action.

Bonjour Mathieu

Il y a une chose qui me préoccupe avec Relx ,c’est son niveau d’endettement il est un peu élevé

Est ce que c’est normal compte tenu du business de la société donc c’est une constante ou bien il n’en faut pas en tenir compte tenu du fait que la société est bien géré

Merci

Bonjour,

RELx a un leverage d’un peu plus de 2, cela n’a rien d’alarmant d’autant plus que la société arrive à croitre chaque année donc à iso dette son EBITDA augmente ce qui aura tendance à baisser le leverage. L’entreprise est très bien gérée, aucun risque là dessus. Il faut éviter les leverage >3, c’est ma limite (sauf pour les secteurs immobiliers et utilities où c’est normal).

Mathieu,

En effet le leverage est >2 et les ratios de liquidité <1 ce qui sous entend éventuellement que ,même bien géré, elle peut avoir des pb de liquidité à court terme ,sur sa capacité à rembourser ses dettes .

Et d’autre part le ROE aussi est très élevé (60%) ne serait ce pas le signe d’un excès d’endettement et que la société souhaite masquer en gonflant son ROE…?

Enfin , le siège de la société est dorénavant à Londres uniquement et plus à Amsterdam donc avec le Brexit cette valeur va peut-être ne plus être éligible au PEA non?.. enfin bref

En tout cas c’est sur que c’est une valeur de qualité

La société ne souhaite rien « masquer ». Les comptes sont publics et audités. C’est certain que le ROE est un mauvais indicateur à cause de l’endettement, c’est pourquoi je regarde plutôt la marge nette en gage de critère de profitabilité.

Pour moi la société a double siège, il faudra que je vérifie mais je ne pense pas qu’elle sortira du PEA.

Bonsoir,

Après plusieurs essais avec échec je me permet de revenir vers vous, pour évaluer un juste prix, j’ai suivis votre protocole mais je ne trouver jamais le même juste prix que vous et avec des écarts considérable pour certain.

exemple avec :

Hermès son BNA pour 2020 = 12.53 et son PER moyen sur 10 ans est de 37.4 donc si je comprend bien je multiplie 12.53 * 37.4 = 468.622 ce qui est loin de votre 690, j’ai essayer avec le PER 2020 donc 12.53 * 54.3 = 680.379 ce qui se rapproche de vous mais laisse un écart de 10, mais certain l’écart est immense avec vos prix, sachant que les chiffres que j’affiche son ceux de ZoneBourse et que vous en parliez souvent, me suis-je trompé quelque part ou ai je mal compris ?

Bonjour Jean,

J’utilise plusieurs années de BNA pour lisser les variations. Mais ce n’est pas mon seul critère. J’utilise également le rendement, l’outil Fastgraph et d’autres critères maison que je ne dévoile pas. Le calcul est donc relativement complexe.

Ok d’accord, je comprend mieux alors, pourquoi autan d’écart entre nos calcul

Donc de ce fait un juste prix calculé seulement par BNA * PER moyen est faux ou pour s’approcher de la vrai valeur on à une marge d’erreur sur le résultat a tenir compte ?

La méthode que vous appliquez est correcte, elle a seulement beaucoup de limites :

– les BNA peuvent être très fluctuants d’une année sur l’autre. Si jamais le BNa baisse temporairement de 30% une année (pour une raison réelle ou non car je rappelle que le BNa est facilement manipulable via les amortissements et dépréciations et résultats exceptionnels), le prix ne va pas nécessairement faire de même. Il y a donc une forte imprécision avec cette méthode utilisée de manière « brute ».

– en raisonnant sur le BNa de cette année (nous sommes déjà presque mi mai) vous avez déjà presque 6 mois de retard. Or la bourse est toujours dans l’anticipation.

Une solution serait donc par exemple de multiplier le PER moyen par la moyenne des BNA de l’année dernière, de cette année et des estimations pour l’année prochaine. Cela lisse ainsi les résultats pour gagner en précision.

D’accord, effectivement j’ai beaucoup à apprendre pour pas me faire piéger, bon après c’est essentiellement pour rentrer au bon moment, et gagner sur le prix d’achat car j’envisage un placement sur 10 ans minimum.

merci en tous cas de toutes vos réponses précise et rapide

Bonjour,

Merci beaucoup pour tous vos conseils avisés et votre empathie.

Puis je avoir votre avis sur Novacyt qui semble toujours trés convoitée suite à une envolée exceptionnelle…

Merci par avance,

Christian

Bonjour Christian,

C’est clairement une très mauvaise idée d’investir sur ce genre de valeur. C’est du spéculatif pur, Novacyt n’a jamais fait de bénéfices depuis sa création…

Laissez clairement tomber les biotechs et tout ce qui touche à la spéculation avant de vous en mordre les doigts…

Hello,

concernant le secteur bancaire je suis tombé sur cette information sur le site Investing.com qui conseillait d’investir Royal Bank of Canada : « Au Canada, les banques opèrent dans un oligopole efficace, où leur activité intérieure est bien protégée de la concurrence extérieure et où la réglementation est beaucoup plus stricte que sur de nombreux autres marchés développés. […] La RBC verse des dividendes chaque année depuis 1870. » https://fr.investing.com/analysis/3-actions-a-dividendes-eleves-a-detenir-pendant-les-periodes-de-crise-200433918

Une analyse qui te parait pertinente ?

Autre question : pourquoi avoir intégré la notion de rendement de dividende dans le calcul du fair price ?

Au plaisir de te lire.

Il ne faut jamais écouter les conseils des analystes ou des journalistes et faire ses propres devoir soi-même.

Moi ce que je constate sur les banques c’est qu’elles n’arrivent pas à créer de valeur depuis 10 ans, c’est que les taux bas vont continuer de plomber leur rentabilité et surtout qu’elles sont obligées d’obéir aux banques centrales.

Je fuis donc ce secteur.

Concernant le dividende, je considère que les Aristocrats ont globalement le même rendement chaque année (la hausse du dividende suit la hausse des bénéfices et la hausse du prix idem).

Par exemple des boites comme Johnson&Johnson ont toujours un rendement d’environ 3% (au dessus sous évaluation en dessous sur évaluation).

Mais évidemment ce n’est plus vrai quand les actions coupent leur dividende. Je laisse donc le critère aux US mais pas en France.

D’accord ça devient pertinent à la condition que le rendement reste stable donc. Merci de ta réponse.