Certains investisseurs boursiers ont du mal à choisir entre être actif (choisir soi-même les actions à acheter ou investir dans un fond de placement actif) ou être passif (investir en ETF).

Une forme d’ETF appelée Smart Beta permet un savant mélange entre ces deux formes d’investissement. Selon plusieurs études, cela permettrait même de surperformer le marché sans effort…

Nous allons détailler dans cet article ce qu’est le Smart Beta ainsi que les avantages et inconvénients à investir dans ces ETF.

Les ETF et tracker Smart Beta

De nombreuses études académiques ont pour objectif de trouver des facteurs de sélections qui permettraient de maximiser à long terme les performances boursières.

Plusieurs études ont mené à catégoriser les actions de différentes manières en se basant sur des critères quantitatifs.

Selon des backtests effectués, il semblerait que certains critères obtiennent de meilleures performances que le marché boursier.

De plus, en imaginant un système de ranking automatique et totalement informatisé de toutes les actions mondiales sur ces différents critères quantitatifs, on peut rêver de surperformer le marché boursier sans aucun effort…

Au lieu d’acheter par exemple un ETF S&P500, pourquoi ne pas acheter un ETF algorithmique qui sélectionne automatiquement parmi le S&P500 les actions possédant les meilleurs critères pour battre le marché ?

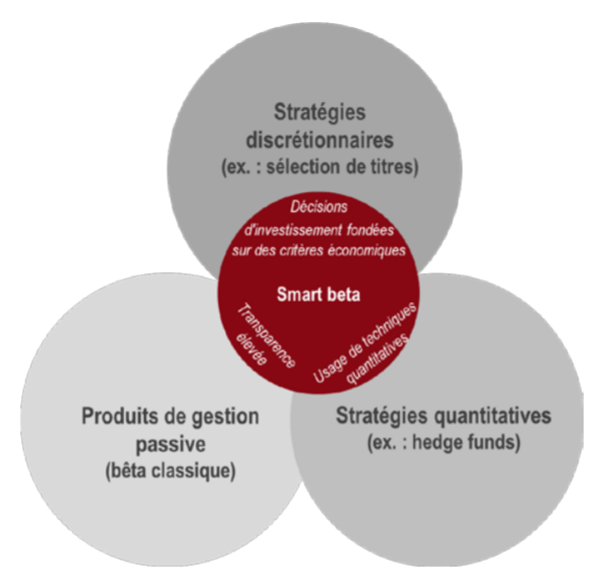

Cette pratique est réellement à mi-chemin entre un investissement actif et passif.

Il est actif car l’ETF rebalance automatiquement chaque mois ou chaque période les actions aux meilleurs critères.

Il est passif car tout est géré par un ordinateur et l’investisseur n’a plus qu’à acheter sa part d’ETF.

Source : BNP Paribas

Les différents facteurs Smart Beta

Les critères quantitatifs ayant le plus d’impact sur les performances boursière sont les suivants :

- Quality : ce critère caractérise la qualité des fondamentaux de l’entreprise (profitabilité, croissance, santé financière…).

- Value : ce critère analyse la cherté de l’action suivant les différents ratios de valorisation (PER, PBR…). Il compare également ces ratios avec des entreprises du secteur.

- Momentum : ce critère s’intéresse à la progression passée du prix de l’action à court et moyen terme. Plus le cours d’une action est monté, plus la tendance haussière actuelle est forte et plus le score momentum est élevé.

- Volatility : ce critère évalue la volatilité d’une action en analysant son maximum drawdown, son écart-type, son ratio de sharpe….

- Taille : ce critère quantifie simplement la taille de l’entreprise (small, mid ou big caps).

Il est bien sûr possible de combiner tous ces facteurs.

Idéalement, on peut deviner que tout investisseur cherche dans son portefeuille : une action avec des fondamentaux solides, décotée ou pas trop chère, pas trop volatile et surtout en pleine tendance haussière….

Logiquement, les backtests montrent généralement que plus une action a de bons scores, plus elle performe à long terme.

Il est à noter que certaines combinaisons de critères sont plus performantes que d’autres.

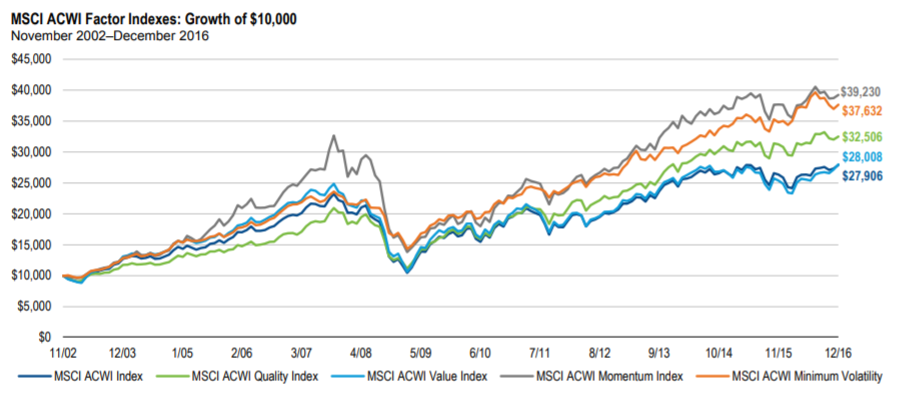

Source : FranklinTempleton

On peut voir par exemple dans cette étude que les critères low volatility, momentum et quality ont nettement surperformé le MSCI ACWI (all country world index).

En revanche, le critère value n’est plus du tout à la mode…

Vous pouvez également consulter Stockopedia qui rank toutes les actions selon les critères quality, value et momentum (QVM). Il est donc possible de sélectionner par exemple tous les mois les X actions aux meilleurs scores.

L’abonnement est cependant payant, il faut donc voir si ça vaut le coup (il y a toutefois un essai gratuit de 15 jours mais ce n’est pas forcément assez long pour juger de la pertinence de leurs ranking).

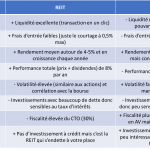

Les avantages et inconvénients des ETF Smart Beta

En préférant le Smart Beta aux ETF classiques, il faut bien avoir en tête certaines choses :

Avantages Smart Beta :

- Possibilité de surperformer le marché

- Moins de frais de gestion qu’un fond actif

- Simplicité à mettre en place des stratégies

Inconvénients Smart Beta :

- Possibilité de sous-performer le marché

- Plus de frais de gestion qu’un ETF standard

- Légèrement moins liquide et plus petits encours que les ETF standards

Portefeuille ETF Smart Beta

Europe

En faisant des recherches, je suis tombé sur un ETF qui m’intéresse grandement.

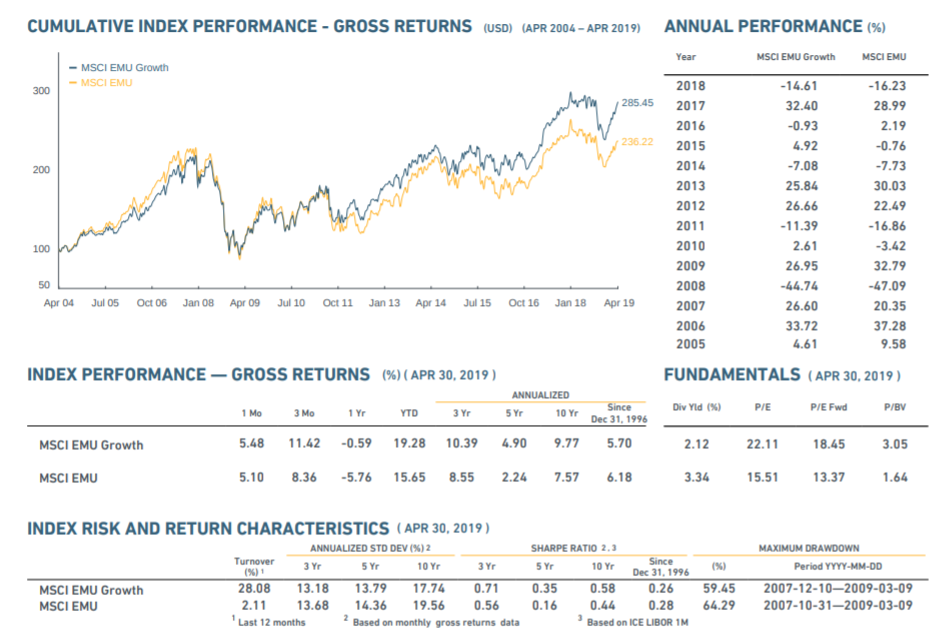

Il s’agit de l’ETF de Lyxor MSCI EMU growth (GWT). Cet ETF investit en zone euro en sélectionnant les entreprises présentant les plus belles croissances passées et à venir (en se basant notamment sur l’évolution du chiffre d’affaires et du bénéfice net par action).

Il se concentre donc sur la qualité et la croissance des entreprises.

Voici ce que cela donne à long terme :

Source : MSCI EMU Growth Index

On constate que MSCI EMU GROWTH surperforme largement MSCI EMU sur tous les horizons de temps (10ans, 5ans, 3 ans, 1an…). Le sharpe ratio (ratio performance/risque) est également plus élevé sur toutes les périodes de temps.

Cet indice est en plus moins volatile.

En regardant la composition de l’ETF (qui en plus de ça est physique = cerise sur le gâteau), je me suis aperçu qu’il reprend de nombreuses entreprises que je possède en portefeuille (LVMH, ASML, L’Oréal, Air Liquide, Unilever…) ainsi que d’autres qui pourraient m’intéresser (mais que je n’ai pas en portefeuille car les frais de courtage hors Euronext sont élevés ou tout simplement pour limiter le nombre de position).

En analysant les scoring Smart Beta, on s’aperçoit également que la quality et le momentum sont plus présents que dans l’indice de base.

Après quelques réflexions, je me demande si cela simplifierait mes investissements de privilégier cet ETF au lieu de sélectionner moi-même toutes les actions. Les lignes de l’ETF correspondent à mes critères de sélection donc pourquoi pas…

D’ailleurs, on peut voir sur Boursorama que ce fond se classe dans le top 3% sur les périodes de 10 ans, 5 ans, 3 ans, 1 an, 6 mois, 3 mois…

Source : Boursorama ETF GWT

Il bat donc 97% des ETF et fonds actifs sur toutes les périodes de temps….

Plutôt intéressant.

États-unis

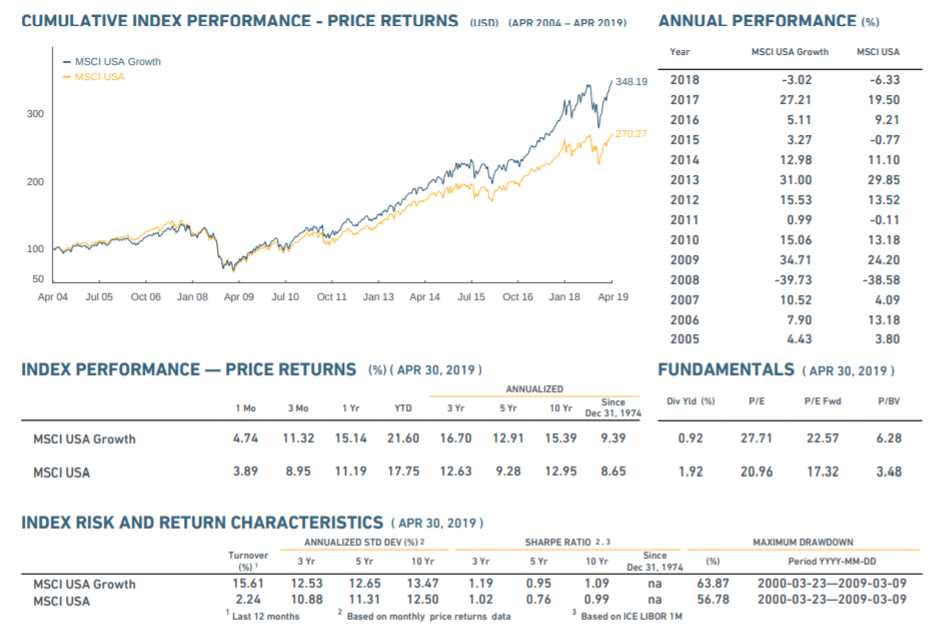

De la même manière, on peut constater que le MSCI USA Growth bat largement le MSCI USA sur tous les horizons de temps.

Source : MSCI USA Growth Index

On peut donc s’intéresser à répliquer cet indice.

Malheureusement, je n’ai trouvé aucun ETF admissible au PEA ni même au CTO permettant de le répliquer.

Le plus proche de celui-ci est le Nasdaq-100 qui a des performances similaires (même légèrement meilleures).

Cependant, je n’aime pas trop cet indice car les entreprises technologiques représentent 50% de l’indice…

De plus, les 10 premières lignes (Apple, Microsoft, Amazon, Facebook, Alphabet A et B, Intel, Cisco, Comcast, Nvidia) représentent à elles seules presque 60% de l’indice.

Je trouve donc que le nasdaq-100 est très risqué et peu diversifié.

L’avantage du MSCI US Growth est que les technologies ne représentent que 32% de l’indice, et que les 10 premières lignes ne dépassent pas les 40% de la capitalisation de l’indice. La diversification est donc bien meilleure.

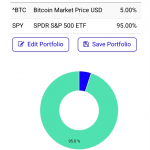

Comme cet ETF est introuvable, je pense qu’une solution est envisageable pour booster légèrement la performance du S&P500 mais sans avoir à prendre le risque du Nasdaq-100.

Il est possible par exemple de prendre 1/3 d’ETF Nasdaq-100 et 2/3 d’ETF S&P500.

Cela permet de booster légèrement la part de technologie et de croissance du S&P500 sans prendre trop de risque.

Je suis conscient que toutes les entreprises du Nasdaq sont incluses dans le S&P500. Mais en agissant ainsi, c’est comme si on pondérait d’avantage la croissance et la technologie sans prendre de pari trop risqué.

La performance sera probablement inférieure à celle du nasdaq-100 mais le risque sera tout autant atténué.

Conclusion :

Le Smart Beta permet d’investir passivement sur des critères permettant de surperformer en théorie le marché boursier. C’est un bon moyen pour un investisseur passif de tenter de dynamiser son portefeuille sans prendre trop de risque.

Cela peut donc être une alternative aux ETF classiques admissibles au PEA.

Cependant, cette stratégie peut sous-performer le marché sur une période et est encore peut-être trop récente pour en tirer des conclusions définitives.

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Bonjour,

Merci pour tous tes articles.

Seulement, je ne comprends pas bien la démonstration sur l’ETF de Lyxor MSCI EMU growth (GWT) puisque dans le tableau il est indiqué sur sur une très longue période (depuis 1994) il sous-performe l’indice (5,7% contre 6,18%). Qu’est-ce que j’ai mal compris ?

Merci,

Antoine

Bonjour Antoine,

Non vous avez bien compris. Si l’on prend la date de la création (1994), la partie « growth » sous performe. Par contre, si l’on regarde sur la bourse « moderne » (disons les 20 dernières années, et encore plus frappant sur les 10 dernières) c’est totalement l’inverse. On s’aperçoit que l’approche Value ne marchement quasiment plus alors que l’approche croissance fonctionne de mieux en mieux. Je ne pense pas d’ailleurs qu’il y aura une rotation de performance des approches. Cela vient probablement du fait qu’il est de plus en plus simple d’accéder à l’information via internet et qu’il est donc quasiment impossible de trouver de belles entreprises largement sous-évaluées. J’en parle d’ailleurs dans cet article si vous êtes intéressé : http://etre-riche-et-independant.com/strategie-value-inefficace-bourse

À bientôt,

Matthieu.

Bonjour Matthieu,

je me pose grandement la question d’investir dans cet ETF à l’h actuelle, la perfomance est très alléchante d’autant qu’il a bien corrigé à ce jour (effet Covid aussi). J’investis comme vous dans des actions à dividendes croissants ou stables (que j’estime stable lol). J’ai dans l’ordre d’importance du Total, Vinci, Danone, Kering, ABC arbitrage, BNP paribas, Rubis, GTT, Air liquide.

Si j’investis dans cet ETF actuellement qu’en pensez vous ? Eparpillement par rapport à ma stragtégie d’investissement d’action à dividende ?

merci par avance pour vos conseils

Bonjour Romain,

Oui je pense qu’il ne faut pas trop s’éparpiller et si vous prenez un World vous pondérerez trop l’Europe avec en plus des titres Français. Dans ce cas un ETF SP500 serait plus cohérent comme vous n’êtes pas exposé aux US.

La chute des marchés actuelle ne doit pas vous faire changer de stratégie. Il faut en établir une et s’y tenir.

Je précise que je parle du smart beta EMU growth (j’hésite entre celui-là et le CW8 qui parait encore plus performant).

Il vous faut prendre un ETF qui contient les US. Vous avez bien assez d’Europe comme cela.

merci j’avais pas vu votre réponse, oubliez mon 2ème message, quel est le nom de l’etf SP500 ? eligible PEA ? merci

Il y en a plusieurs, PE500 d’Amundi est bien.

le Lyxor S&P 500 UCITS ETF – Daily Hedged est apparement protégé contre le risque de change alors que le PE500 non il me semble. Vaut-il mieux priviligier un ETF SP500 protégé contre le risque de change (et peut être un peu moins performant) ou non ?

Cela dépend de vos choix, moi je préfère la version sans hedge car l’autre coute en frais et l’euro/dollar a une tendance baissière depuis de nombreuses années, ce qui est donc favorables aux effets de change de la version classique PE500.

ok merci Matthieu et quel serait le meilleur etf pour le Nasdaq 100 ?

Bonjour Romain,

L’ETF Nasdaq PUST de Lyxor fait largement l’affaire.

il s’agit de celui codé FR0011871110 ?

Salut Matthieu,

J’adore ton blog que je découvre avec le confinement.

Que penses tu de Lyxor Russell 1000 Growth UCITS ETF a la place du MSCI USA Growth Index ?

Bonjour Serge,

Le Russell 1000 contient d’avantage d’entreprises et de plus petites tailles. Mais c’est une possibilité si c’est ce que vous recherchez.

Bonjour matt

Tu as trouvé un ETF pour suivre le msci world quality?

Salut Seb, sur CTO oui mais sur PEA il n’y a pas de World Smart beta malheureusement.

J’ai trouvé le IWQU coté à Londres, tu en as vu coté à paris (ou amsterdam) à new York?

J’avais le même, mais c’est pas coté à Paris. Aucun ETF de Ishares n’est coté à Paris malheureusement…

Après l’avantage de Degiro pour les ETF c’est que le tarif est le même pour toutes les places boursières : 2€ par transaction.

Bonjour Matthieu,

Merci pour cette mine d’or d’informations, c’est vraiment génial de te lire !

Aurais-tu connaissance de l’équivalent de l’ETF de Lyxor MSCI EMU growth (GWT) en version capitalisation ?

Et dans l’idée où j’investirais des montants mensuels de 500 à 1000 euros, serait-il plus intéressant de partir sur un ETF world ou sur un ETF smart beta comme présenté dans cet article ?

Merci d’avance pour ton retour !

Bonsoir,

Non cet ETF est uniquement distributif (on perd donc un léger précompte sur le dividende). Vous pouvez totalement investir sur plusieurs ETF différents mais le plus simple au début lorsque le portefeuille est petit est de se limiter à un ETF World pour éviter les petites lignes et les frais de courtage.

Très bien ! Merci pour ton retour

Bonjour Matthieu,

Peux-tu rappeler pourquoi tu préfères les ETF physiques et non synthétiques ?

Merci d’avance.

Bonjour Georges, je vous laisse lire cet article pour comprendre comment fonctionnent les ETF synthétiques : https://etre-riche-et-independant.com/comment-fonctionnent-etf-synthetiques

La différence avec les ETF physiques est qu’ils passent un contrat de Swap avec une contrepartie (donc un intermédiaire supplémentaire). Le risque est mesuré mais lorsqu’on a la choix (CTO par exemple) autant directement prendre une réplication physique, ce qui limite le risque de problème.

Bonjour,

Tous d’abord merci pour tous les excellents articles.

Est ce qu’il existe des ETF smart beta à petites ou moyennes capitalisations avec fort potentiel de croissance ? J’imagine que est beaucoup plus grand mais que le potentiel peut être important sur le long terme, non ?

Bonjour Rémi,

Il existe des ETF basés sur le facteur small, certains sur du small value (donc les entreprises décotées). Ce que vous recherchez s’apparente à du small et growth (donc avec de la croissance). À ma connaissance cela n’existe pas en PEA mais potentiellement sur CTO il faudrait vérifier. Néanmoins investir n’est à mon sens pas faire des paris sur du potentiel car cela risque de mal finir (la chance de trouver le nouvel Amazon est plus faible que de gagner au loto…).

Merci pour vos précieux conseils !

Bonjour Matthieu,

Historiquement, les facteurs momentum et value ont apportes davantage de rendement par rapport aux autres factors ( risk premia factors ). Il y aussi peut etre la qualite. Mais ces dernieres annees, le facteur value a sous performe. Peut etre a cause du quantitative easing ? J’ai remarque une inversion de tendance en novembre jusqu’a aujourd’hui. Sur le msci world, on a 20% d’augmentation pour le facteur value et 10% pour le facteur momentum. Les deux sont dailleurs habituellement decorelles ce qui procure une bonne diversification. Est-ce qu’il vaut mieux rester sur un facteur momentum ou est-on en train d’assister au retour de la value ? Et pour le facteur quality, je ne le comprends pas trop.

Merci,

Adrien

Bonjour Adrien,

Personnellement je pense que la value est morte depuis 20 ans avec l’arrivée d’internet et de l’accès aux données pour tous gratuitement et en un clic. J’ai d’ailleurs écrit un article sur le sujet : https://etre-riche-et-independant.com/strategie-value-inefficace-bourse

Les entreprises Value sont souvent cycliques et ne peuvent performer à long terme à l’heure actuelle. Ces derniers mois nous avons vu un rebond value car les valorisations étaient vraiment trop basses, mais ce n’est à mon sens aucunement une reprise de la stratégie value.

Pour le facteur quality je vous laisse regarder les fiches MSCI mais globalement c’est un mixe entre bilan sain (peu de dettes) et de régularité des résultats.

Bonjour Matthieu,

tout d’abord, merci pour cet article fort intéressant et très instructif.

J’ai vu dans les questions qu’il a été abordé le sujet par rapport un ETF world.

Mon portefeuille est constitué de la façon suivante :

– 80% world

– 10% émergents

– 10% Small caps USA Russell 2000.

Mon interrogation est la suivante, serait il judicieux de placer le EMU growth de l’ordre de 5 à 10 % en récupérant soit sur le monde ou le Russell 2000?

Merci par avance!

Mickael

Bonsoir Mickael,

L’Europe est déjà includ dans le World, il y aurait donc une certaine redondance à faire cela. Il vaudrait dans ce cas mieux partir sur X% ETf US et compléter la partie Europe par cet ETF.

Bonjour Matthieu,

Comment faites-vous pour obtenir la composition totale d’un ETF ? En l’occurrence, pour cet ETF, on ne retrouve que le top 10 ( et pour les autres d’ailleurs même en passant par les indices répliqués…)

Avez-vous un site particulier ?

Merci par avance.

Bonjour,

Cela dépend de l’émetteur qui n’affiche pas toujours tout. Pour Lyxor il faut ouvrir la page en tant que CIF (conseiller financier) et là vous pourrez voir la composition (uniquement pour les ETF à réplication physique).

Je vous remercie. J’ai essayé mais lorsque je m’identifie en » conseiller financier », le site me redirige vers la page principale et enfin si je veux trouver cet ETF en passant par la barre de recherche, le site m’identifie une nouvelle fois en tant qu’investisseur institutionnel et ainsi de suite… même en supprimant le cache ainsi que les cookies.

Pouvez-vous s’il vous plait me copier coller la liste complète du lyxor MSCI emu growth avec le % de répartition ?

Normalement en se mettant CIF et en tapant ensuite dans la barre de recherche ça fonctionne bien. Sinon vous pouvez consulter cet ETF de Ishares (qui est globalement équivalent et qui contient quasiment les mêmes lignes et %) : https://www.blackrock.com/fr/intermediaries/products/251792/ishares-euro-total-market-growth-large-ucits-etf

Bonjour, et merci pour tous ces articles.

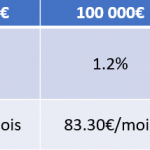

Je suis en fin de phase de recherche et ait décidé de me lancer sur un PEA rempli d’ETFs. Jusque-là je me disais que ma stratégie allait se contenter d’un ETF world, mais vu le capital de départ que je vais investir (environ 80 000€ lissés sur 8 mois avec la technique Value Averaging), je me dis que je peux me permettre de posséder plusieurs ETFs pour essayer de sur performer le World. Une fois la phase de capital de départ terminée, je mise sur une épargne à rajouter au PEA d’environ 1500€ tous les 2 mois.

Mes questions sont les suivantes :

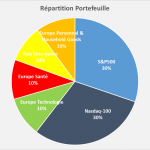

– je souhaitais partir sur 40% s&p 500, 20% nasdaq (histoire de doper un peu le marché US), et le reste en sectoriel Europe (10% food & beverage, 10% health, 10% house goods, 10% tech). Mais finalement, cet article sur les smart beta me fait réfléchir sur la part Europe : est-ce que vous penser que ce serait préférable (ou en tout cas plus optimisé niveau gestion et frais) de remplacer les 4 ETFs sectoriels Europe que j’avais choisi par un seul ETF, me EMU growth ? Ce qui me permettrait en plus de peut-être réduire un peu l’allocation Europe (30-35 %) et finir sur un ETF Asie, pour un total de 4 ETFs différents seulement avec toujours l’optique de sur performer le World.

– que pensez vous du lissage du capital en stratégie Value Averaging vs DCA ? Je ne vois pas trop d’article sur le sujet sur votre site. Je pense faire du VA sur 8 mois, avec une stratégie réfléchie par ETF (et non pour le capital total), histoire qu’à la fin des 8 mois je sois complètement équilibré sur ma répartition cible d’ETFs.

Merci d’avance à vous.

Bonjour

Cela revient globalement au même et ne va pas changer la phase du monde. La seule différence étant que GWT est EMU donc ne permettra pas d’investir sur les pays hors zone euro, vous allez donc manquer la Suisse, le UK et les scandinaves notamment. Mais sinon la répartition sectorielle est assez proche puisque les secteurs qui boostent la performance en Europe sont santé / technologie et Luxe.

Maintenant, je vous invite également à lire cet article avant de juger si une tentative d’optimisation plus complexe et chronophage vaut vraiment le coup dans votre situation : https://etre-riche-et-independant.com/meilleur-portefeuille-bourse

Sur le lissage cela ne change pas grand chose. Mettez la même somme chaque mois c’est le plus simple. Ne vous faites pas des noeuds au cerveau pour des choses sans importance et qui n’auront à horizon 10-20 ans aucun impact.

Merci beaucoup pour votre avis ! Je pense partir sur GWT tout de même dans ce cas : ça me permet de passer d’une gestion de 6 ETFs à 3. Me concernant je pense que c’est une tentative d’optimisation qui reste raisonnable comparé à un seul ETF World. Ça devrait me prendre 15 minutes de plus tous les 2 mois + 30/60 minutes par an pour le rééquilibrage, c’est jouable. Il me reste à décider pour un éventuel ETF Asie maintenant…

Que pensez-vous de cet ETF : AMUNDI MSCI EUROPE GROWTH UCITS ETF – EUR (C) ?

Ce serait pour l’utiliser à la place du GWT qui effectivement ne prend pas en compte les pays scandinaves. Et notamment un acteur majeur de la santé européenne que j’apprécie : Novo Nordisk.

Avec celui-là, on a l’air de garder l’aspect Smart beta qui nous intéresse ici, tout en ne se limitant pas à la zone euro.

Ai-je loupé quelque chose ?

PS : ce tracker est marqué comme éligible au PEA sur le site Fortunéo, mais pas sur le site Amundi… Qu’en penser ?

Pas éligible au PEA. C’est sur le site d’amundi qu’il faut vérifier et qui fait foi.