Dans l’optique de toujours chercher de meilleures performances en bourse, beaucoup d’études statistiques et quantitatives sont réalisées.

Cet article aborde la stratégie Dual Momentum sur les indices boursier (via ETF) du chercheur Gary Antonacci.

Cette stratégie permettrait d’avoir de très bonnes performances en tendance haussière, mais surtout en tendance baissière et est très simple à mettre en œuvre.

Voici la description de la stratégie Dual Momentum et comment l’appliquer.

L’effet Momentum en bourse

L’effet Momentum est considéré comme l’un des plus puissant du monde de l’investissement.

Il considère que ce qui est fort reste fort dans un futur proche. Inversement, ce qui est faible va rester faible.

Ainsi, ce qui a le mieux performé dans un passé proche a toutes les chances de bien performer dans un futur proche.

Vous noterez que la notion temporelle est très importante (notamment dans la formulation de « proche »).

En effet, de nombreux tests ont été effectués sur des durées différentes et les résultats peuvent varier fortement. Au-delà d’un an, il est démontré que l’effet Momentum peut même être néfaste à cause du phénomène de retour vers la moyenne. Mais dans des courtes périodes (de 3 mois à 1 an), le Momentum est très efficace.

Malheureusement, malgré de nombreuses recherches, cela demeure une constatation qui n’a toujours pas trouvé de démonstration mathématique.

Cependant, on constate que le phénomène Momentum est d’autant plus efficace ces dernières années grâce à internet et les robots d’investissement algorithmique. Les informations circulent de plus en vite et donc les marchés sont plus réactifs aux nouvelles positives comme aux mauvaises.

Le Dual Momentum en bourse

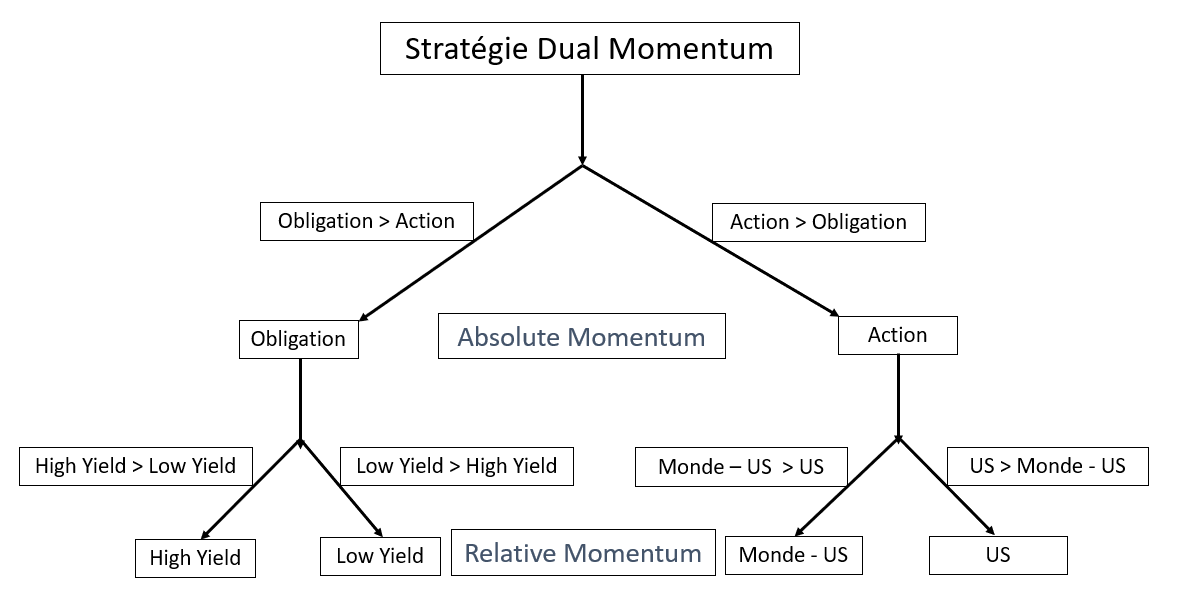

Le Dual Momentum (DM) est une combinaison de l’Absolute Momentum (AM) et du Relative Momentum (RM).

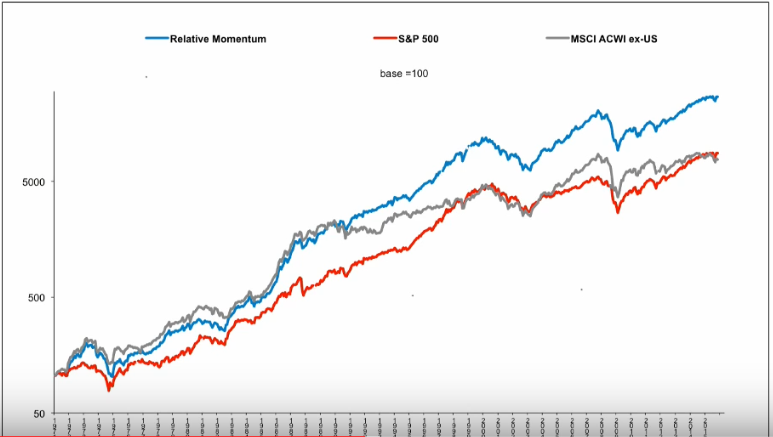

Le RM est simple à comprendre. Il suffit au sein d’une classe d’actif de sélectionner les individus qui ont le mieux performé. On peut par exemple choisir les meilleures performances à 6 mois.

Par exemple, dans la classe « action » on peut prendre les x meilleures performances.

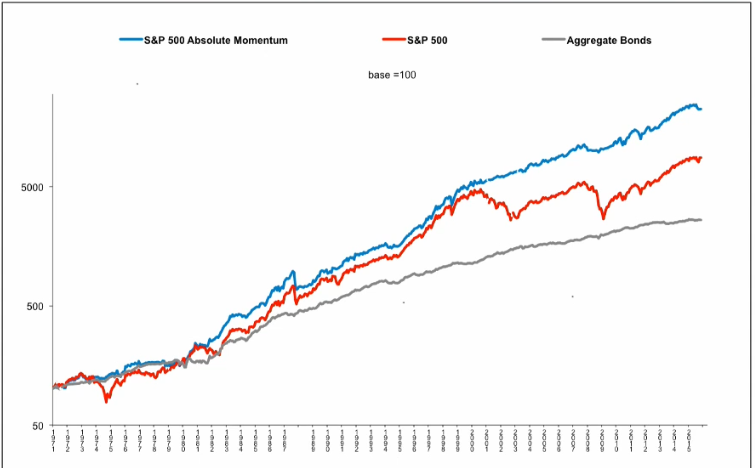

L’AM consiste quant à elle à sélectionner à tout instant non pas les individus mais la classe d’actif la plus performante à l’instant T. Par exemple, on regarde sur les 6 derniers mois qui a le mieux performé entre les actions et les obligations.

Le DM consiste à combiner ces deux stratégies.

Son fonctionnement logique correspond au schéma suivant :

Son invention vient du chercheur Gary Antonacci. Je vous invite à regarder cette vidéo sur Youtube qui explique bien cette stratégie.

Celui-ci ne regarde que 2 classes d’actifs : les actions et les obligations.

Parmi les obligations, uniquement les bons du trésor Américain. Dans les actions, il sépare en 2 catégories : les actions US et le MSCI monde ex US (reste du monde sans les US).

Il calcule pour ces 3 catégories le Momentum à 6 mois (performance sur les 6 derniers mois).

Il choisit ensuite son actif (action ou obligation) selon la performance = Absolute Momentum.

Si les actions gagnent, il choisit alors entre US et monde ex US = Relative Momentum.

Si les actions perdent, il choisit les obligations.

Pour terminer, il rebalance de cette manière son portefeuille chaque mois sur la meilleure performance.

Il est à noter qu’il fait cela de manière indicielle via les ETF (il ne choisit donc pas d’actions individuelles selon les Momentum).

Pourquoi les ETF

Il s’avère que cette méthode fonctionne mieux sur les ETF pour plusieurs raisons.

Avantage des ETF

- Les évolutions des ETF sont moins volatiles que les actions individuelles.

- Moins de risque de pertes en cas de mauvais choix.

- Moins de temps perdu à rebalancer constamment le portefeuille (imaginez sur 100 actions le scoring 6 mois doit passer son temps à évoluer et à changer de classement).

- Moins de frais d’arbitrages.

Inconvénient des ETF

- Le résultat peut être moins performant que la stratégie Momentum pure sur action individuelle.

- Frais de gestion des ETF

- Inertie plus lente des indices vs actions.

Résultat de la méthode Dual Momentum de Gary Antonacci

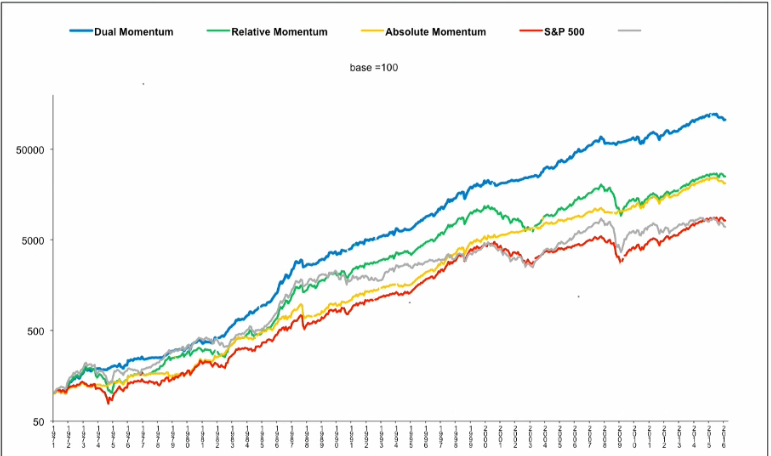

D’après les résultats de Gary Antonacci, cette méthode permettrait de profiter des tendances les plus haussières du marché tout en se couvrant avec les obligations lors des moments baissiers.

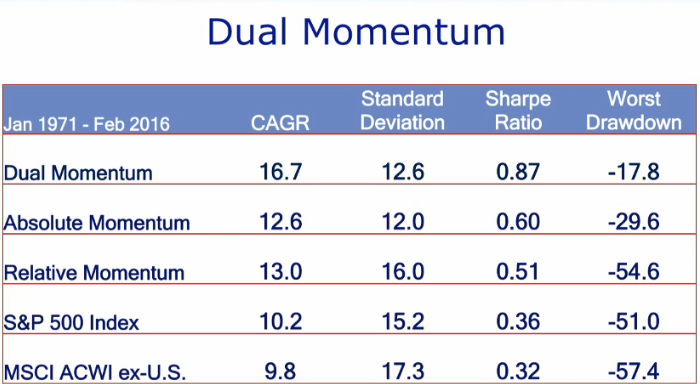

Voici les résultats qu’il a obtenu :

On voit que la performance est supérieure à celle d’un simple buy&hold (16.7%/an vs 10.2%/an de 1971 à 2016) et que la volatilité est réellement réduite (12.6 vs 15.2).

De cette manière, le ratio de Sharpe (performance/volatilité) est très impressionnant.

Amélioration de la méthode Dual Momentum

En s’inspirant de cette méthode, de nombreuses possibilités peuvent exister.

Pour optimiser les résultats, on pourrait par exemple ajouter de nouvelles catégories d’actifs pour tirer de meilleures performances et moins de volatilité.

Le but est de trouver les actifs le moins corrélés possible.

On pourrait imaginer :

Action US

Action Europe

Action Asie

Action Amérique Latine

Action Afrique

Action Small

Action immobilier

Obligation high yield

Obligation low yield

Or

Matières premières ….

On pourrait même parmi les actions intégrer des indices sectoriels :

Action industrie

Action finance

Action technologies

Action conso cyclique

Action conso non cyclique

Action utilities….

Bref, il existe de nombreuses possibilités !

Il faudrait faire des backtests très précis sur de nombreuses années pour voir ce que toutes ces méthodes donneraient.

Cela serait très long, difficile de rassembler toutes les données et probablement nécessitant des outils de calculs avancés.

En tout cas sur le principe cette stratégie est passionnante !

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Matthieu,

Utilises-tu le ratio de Sharpe dans ta gestion de portefeuille ?

Non car c’est relativement complexe à calculer si ce n’est pas fourni par le courtier. Je regarde uniquement le momentum (perf sur une période) ainsi que le beta lors des gros jours de baisse. L’idéal étant d’avoir un portefeuille avec un bon momentum à LT (5/10 ans) et un beta faible. En gros ça monte fort et ça baisse peu. C’est pour ça que ces deux scores sont intégrés dans mon screener.

Bonjour,

Quels ETF utilisez-vous ou proposez-vous pour faire du dual momentum ? Les ETF momentum sont assez difficiles à trouver.

Bonjour Paul,

J’ai présenté la stratégie Dual Momentum mais je ne l’applique pas à titre personnel. Attention il ne s’agit pas de trouver des ETF Momentum, mais de sélectionner sur une période les ETF qui ont le meilleur momentum (meilleure performance sur 6 mois par exemple). On peut ainsi prendre un bassin classique comme ceux présentés dans ces articles :

http://etre-riche-et-independant.com/meilleur-etf-pea

http://etre-riche-et-independant.com/meilleurs-etf-sectoriels-pea

Bonjour Matthieu,

Quand vous dîtes qu’il rebalance son portefeuille tous les mois, cela signifie bien qu’il bascule la totalité du portefeuille sur les « individus » (terme que vous employez) ayant le meilleur Momentum ?

Bonjour Mike,

Oui cela signifie bien que tout les mois il faut se positionner sur les individus au meilleur Momentum dans sa stratégie. Cela peut potentiellement entraîner des frais de courtage élevés, c’est le point noir.

Merci pour cet éclairage et bravo pour la qualité de vos explications.

je suis en pleine recherche de ce genre de gestion pour mon porteufeuille, et cela se confirme de plus en plus, à savoir que la méthode momentum reste vraiment trés bonne comme méthode, voir la meilleurs avec des ETF, sur le long terme en tout cas .

Par contre pour faire de l’équaliseur comme je l’appelle (re balancing ) , je cherche encore à avoir moins de 10 ETF ou max et en mélangeant les georaphies + secteur je m en sors pas . je cherche encore à me passer de + de la moitié de ces ETF.

Bonsoir,

Il faut surtout essayer de prendre des ETf les plus décorrélés possibles. Il est par exemple inutile de prendre World, S&P500, russell2000 et Nasdaq. 1 ou 2 dans le lot suffisent largement par exemple.

Bonjour Matthieu,

Est-ce qu’on peut appliquer le dual momentum au dollar cost averaging buy and hold ?

Je veux dire on entre sur le marché par exemple sur 12 mois et chaque mois on investit seulement sur l’etf qui a le mieux performé par exemple à 1 mois en ce moment ? Mais on ne revend pas les autres etf, on reste quand meme sur du buy and hold.

Par exemple en ce moment, je vois bien ce qui est décorrélé des etf d’actions et qui peut bien marcher : l’or et les obligations indexés sur l’inflation. Je ne fais pas trop confiance aux obligations normales, est-ce que j’ai tort ? ( absolute momentum dollar cost averaging buy and hold )

Et parmi les etfs d’actions, je pense par exemple que les etfs etats-unis et chine sont souvent un peu décorrélés ( relative momentum dollar cost averaging buy and hold ).

Cordialement,

Adrien

Bonjour Adrien,

Oui c’est possible de combiner momentum et buy&hold. Il suffit d’acheter chaque mois les ETF qui sont les plus haussiers.

Pour une stratégie plus active, la fiscalité du CTO est trop pénalisante. Il faudrait qu’à chaque fois le nouveau support fasse 30% de mieux. C’est quandmême improbable à LT. Il faut donc passer par PEA (mais grosse limite sur le choix des ETF) soit sur AV ce qui permet de trouver des ETf obligataires, OR etc…

Bonjour. Une question d’un total débutant. Que désigne les lettres AV?

Bonjour Pascal

AV = assurance vie tout simplement

Ah oui et on rééquilibre en fin d’année ?

J’ai regardé la méthode dual momentum accéléré.

Voici mes résultats, on voit bien la rotation vers les petites capitalisations et les pays émergents / asie émergente.

Si je suivais completement la méthode, il faudrait que je balance completement mes etf en action sur les petites capitalisations et aussi pourquoi pas l’asie emergente, pays emergents ( pour diversifier un peu les zones géographiques ). Sur CTO, ca coute trop cher en impots, mais sur PEA pourquoi pas ?

Colonne1 6 mois 3 mois 1 mois Relative momentum accéléré Absolume momentum

SP500 etats unis ( en euro ) 10.30% 4.74% 3.41% 6.15% > 0

Russel 2000 etats unis ( en euro ) 44.64% 29.55% 7.78% 27.32% > 0

Europe Momentum ( en euro ) 6.20% 6.08% 2.85% 5.04% > 0

Emerging Asia ( en euro ) 22.59% 17.30% 9.76% 16.55% > 0

Emerging Markets ( en euro ) 21.44% 18.05% 8.25% 15.91% > 0

Aggregate US Bond ( en dollar ) -1.48% -0.59% -0.46% -0.84% 0

Ishare physical gold ( en dollar ) 2.13% -3.61% 0.57% -0.30% < 0

D’accord merci pour l’idée de l’assurance vie pour les etf obligataires et or.

J’ai réfléchir à la méthode dual momentum accéléré ( seulement sur PEA ) et je suis embete sur un point. Imaginons qu’une zone géographique a eu le plus haut momentum relatif et qu’il y ait un problème. Ca veut dire qu’on a tout rebalance sur cette zone donc qu’on subit 100% du crash. Et le rebalancing en fin d’année sera trop important. Pour respecter le principe de diversification géographique, je pense qu’on pourrait faire comme ça :

On reprend ma liste de zone géographique ci dessus : Etats-Unis, Europe, Asie

On calcule le momentum accéléré ( somme de 1,3 et 6 mois ) de chaque etf.

Si on a au moins deux zones géographiques avec un momentum absolu > 0, on considere qu’on reste sur les etfs d’action et on ne regarde pas les obligations et l’or.

Pour chaque zone géographique, si elle a au moins un etf avec un momentum absolu > 0, on sélectionne le meilleur etf de cette zone géographique. Ensuite on compare les performances des meilleurs etf de chaque zone géographique et on pondere.

Dans mon exemple d’avant, toutes les zones géographiques ont au moins un etf qui a un momentum absolu > 0. Pour les USA, on ne selectionne que le Russel 2000. Pour l’Europe, il y a un seul etf donc on prend celui la. Pour l’Asie, pareil un seul etf donc on prend celui la.

On pondere en fonction de la performance :

Le Russell 2000 USA a 27.32%. L’Europe Momentum a 5.04% ( mince pas disponible sur PEA, peut etre sur Assurance Vie ? ). L’Asie a 16.55%.

On fait 27.32% + 5.04% + 16.55% = 48.91%. Et pour chaque zone on adapte pour la mettre à 100%.

Russell 2000 USA : 27.32%/48.91*100 = 55.86 %

Europe momentum : 10.30%

Asie : 33.83 %

Est-ce que c’est une bonne idée ?

J’ai trouvé un site jackfund ou ils proposent cette méthode. Ils proposent aussi des megatrends. ( c’est en beta gratuite )

Pour le PEA, ils utilisent uniquement 3 etfs :

actifs de la stratégie :

AMUNDI ETF PEA S&P 500 UCITS ETF – UCITS ETF – EUR

Lyxor Index Fund – Lyxor MSCI EMU Small Cap (DR) UCITS ETF – Dist

actifs de refuge :

MULTI UNITS FRANCE – Lyxor PEA Obligations d’État Euro UCITS ETF – Acc

Donc je peux remplacer l’europe momentum par le Lyxor Index Fund – Lyxor MSCI EMU Small Cap (DR) UCITS ETF – Dist.

Et comme on est en PEA, je ne suis pas obligé d’utiliser de l’or. Je remplace par du cash ou avec MULTI UNITS FRANCE – Lyxor PEA Obligations d’État Euro UCITS ETF – Acc.

C’est dommage quand meme qu’ils ne vont pas un peu vers l’asie, est-ce que c’est trop risqué ?

Non pas particulièrement risqué, mais personnellement j’utiliserais plutôt des ETF sectoriels que des zones géographiques. Les zones mondiales sont relativement corrélées, à l’inverse des secteur. Je prendrais donc plutôt des ETF secteur Europe, du S&P500, éventuellement un ETF Asie, et du cash (plutôt que l’oblig comme ça rapporte autant mais évite les frais de courtage.

Oui les etfs ici par exemple : https://etre-riche-et-independant.com/portefeuille-passif-etf-pea-reporting-decembre-2020 et on peut ajouter l’Asie. Et j’ai vu qu’on utilise la moyenne mobile dans cet article, je n’ai pas encore vu comment ça se comporte comparé à un momentum accéléré ( 6 mois + 3 mois + 1 mois / 3 ).

Bonjour. J’ai fait pas mal de recherches… J’ai environ fait une liste de 12 etf . Et je pense que meme si j’en ai un peu trop ce n’est pas trop genant au contraire. C’est mieux pour avoir le choix de prendre le meilleur ..

Par contre la seule chose qui me prend du temps c’est de rentrer les valeurs chaque mois dans mon fichier excel ^^ . Merci en tout cas pour votre article car c’est rare de trouver des articles sur ça en français^^

Bonjour Michael,

Le problème de multiplier les ETF est que vous risquez d’avoir beaucoup de faux signaux et surtout que le classement changera trop souvent, ce qui impliquera des arbitrages trop fréquents et des frais. Il est donc mieux d’avoir un univers de départ assez restreint quandmême.

Bonjour Matthieu,

J’essaye d’établir une stratégie dual momentum 100%PEA(avec une assurance vie à côté gestion libre ISHARES $ CORP BND ).

Liste des ETFs pour les actions:

Amundi ETF PEA S&P 500 UCITS ETF – EUR(PE500) 40%

Lyxor PEA Nasdaq-100 UCITS ETF – Capi.(PUST) 20%

Amundi ETF PEA MSCI Emerging Asia UCITS ETF – EUR(PAASI) 20%

Lyxor MSCI EMU Growth (DR) UCITS ETF – Dist 20%

Liste ETFs pour les obligations(les obligations d’états sont à exclure car pas de rendement et couvrent même pas les frais:

ISHARES $ CORP BND US(75%)

Lyxor ESG Euro Corporate Bond (DR) UCITS ETF – Acc (25%)

1. Application du absolute momentum

Calculer la performance globale ETF actions sur les 4 derniers mois pondérés avec la pondération fixé depuis le départ.

Calculer la performance globale ETF obligations sur les 4 derniers mois pondérés avec la pondération fixé depuis le départ.

Pourquoi 4 mois? 6 mois est trope éloigné et 3 mois c’est trop court.

Comparer les performances 4 mois ETF action versus ETF obligation,

Si performance 4 mois ETF action supérieure ou égale à performance 4 mois ETF obligation , renforcer 100% action.

Sinon renforcer ETF obligation, renforcer 100% sur obligations.

2. Application du relatif momentum

Pour la partie action:

NASDAQ/PAASI(perf moyenne 4 mois toujours avec pondération 50/50)

ou Lyxor MSCI EMU Growth/S&P500 I(perf moyenne 4 mois toujours avec pondération forte S&P500 60/40)

Acheter les 2 ETFS ayant la plus forte perf 4 mois dans les mêmes proportions

Pour la partie oblig: idem

Acheter l’ETF obligation ayant la plus haute performance sur les 4 derniers mois.

Qu’est-ce que tu en penses de cette stratégie?

Merci.

Bonjour Steven,

Le choix des ETF de départ n’est pas bon selon moi. Pour que la stratégie ai un vrai intérêt, il est indispensable de choisir des ETF decorellés. Or S&P500, Nasdaq et Europe sont quasiment totalement corrélés. C’est pour cela que dans l’article je propose plutôt d’utiliser des secteurs boursiers un peu typiques (alimentation, pétrole, banque, immobilier etc…). Donc en PEA je prendrais quelques sectoriels Européens atypiques (éviter tech, industrie, conso cyclique car corrélés au marché), un ETF Nasdaq ou S&P500, un ETF Asie.

Il est également intéressant d’ajouter un ETF Or par exemple en AV.

Pour l’obligataire, ce n’est pas intéressant non plus. Les rendements sont quasi nuls. Entre les frais d’arbitrage, les frais de gestion sur UC, le délai d’arbitrage, les éventuels effets de change… la rentabilité sera nulle. Le mieux est de passer par un fond euro à mon avis.

Bonjour Matthieu

Dans un des commentaires tu précises que tu n’utilises pas toi-meme cette approche pour gérer ton porte-feuille boursier. Pourquoi ?

Laquelle utilises tu ?

Merci,

Bonjour Thomas,

Non je n’utilise pas cette stratégie, l’article est simplement à destination de ceux qui pourraient s’y intéresser. Cette approche est très chronophage, et je préfère personnellement investir dans des actions de qualité et de croissance pour lesquelles je pratique une analyse fondamentale. Vous pouvez trouver le dernier reporting de mon portefeuille ici : https://etre-riche-et-independant.com/suivi-portefeuille-boursier-reporting-fevrier-2021

Bonjour,

Lorsqu’il est indiqué qu’à chaque fin de mois on compare de nouveau le momentum, est-ce le dernier jour du mois, ou le dernier jour du mois d’ouverture de Bourse.

De plus, pour le PEA, s’il s’agit d’ETFs syntéthiques réplicant des indices américains, lorsque l’on compare le momentum relatif et absolu sur 1, 3 et 6 mois, doit-on le faire via les ETF de référence ou les ETF sur lesquels nous sommes investis ?

Je vous remercie,

Nicolas

Bonjour Nicolas,

La date exacte n’a pas vraiment d’importance. La stratégie est donnée ici à titre indicative. On peut donc prendre tous les 1er du mois, ou tous les 15 du moins, cela ne changera pas le résultat. On peut également le faire tous les deux mois etc… c’est assez flexible. L’important est surtout de donner un cadre fixe à la stratégie et s’y tenir.

Pour le PEA il s’agit bien d’ETF synthétiques mais ce n’est pas important. Ils répliquent l’indice donc la performance sera la même. C’est donc bien sur le panier d’ETF qu’il faut faire le calcul, puisqu’au final c’est le produit que vous achetez.

Bon WE

Matthieu

Bonjour,

Merci beaucoup pour votre réponse très rapide et pour vos articles qui sont très pédagogiques et clair.

Nicolas

Merci pour l’article.

Je me renseigne sur cette stratégie et il y a une question que je me pose par rapport à la période actuelle.

La logique est claire sur le choix de l’arbitrage. Maintenant si les ETF actions et obligations affichent une perte, faut-il quand meme se positionner sur ‘ETF qui baisse le moins fort) ?

Cela me semble bizarre de se positionner sur un ETF qui affiche une perte.

Dans mes tests actuellement, c’est ce que je vois. Baisse des ETF actions et obligations.

Si vous avez une réponse à ma question, cela m’aiderait :). Merci.

Bonjour

Non logiquement en car de perte le meilleur choix est plutôt de rester cash. Dans une AV ça pourrait être fond en euro (qui ne sera jamais en perte) ou sinon du livret A

C’est bien ce qu’il me semblait. Toujours rester sur un actif qui est en positif sinon cela n’a pas de sens. Merci Mathieu !

Merci Matthieu pour cet article passionnant ! Je suis novice, je découvre cette méthode, sais-tu s’il est possible de jauger des résultats sans utiliser les obligations / etf obligataires ? C’est mon intention.

De ce que je comprends, le drawdown sans obligation serait alors plus élevé, mais je me demandais s’il n’y avait pas d’autres solutions comme l’or qui est plus stable par exemple.

Merci d’avance, Hakim.

Bonsoir Hakim

L’or est en effet une possibilité. Pour les obligations on peut aussi prendre du cash, surtout en période ou tout est négatif

Bonjour,

Comment calcule-t-on la performance sur les 6 derniers mois ?

Merci

Bonjour, tout simplement en prenant la formule : perf = (prix actuel – prix 6mois)/ prix 6mois