Cet article est principalement destiné à toutes les personnes qui se disent être intéressées par la bourse mais qui n’ont jamais sauté le pas, en disant que la bourse était trop chère.

C’est vrai que les marchés étaient sur leur plus hauts récemment, mais aujourd’hui est un excellent moment pour commencer !

Débuter en bourse

Combien de fois vous êtes-vous dit : « si seulement j’avais commencé en bourse il y a 5 ans ! Promis au prochain krach boursier je me lance ! »

Et bien aujourd’hui vous avez l’opportunité de revenir 5 ans en arrière, un peu comme prendre une machine à remonter le temps.

En effet, à peu de chose près, la bourse est quasiment revenue sur les cours d’il y a 5 ans.

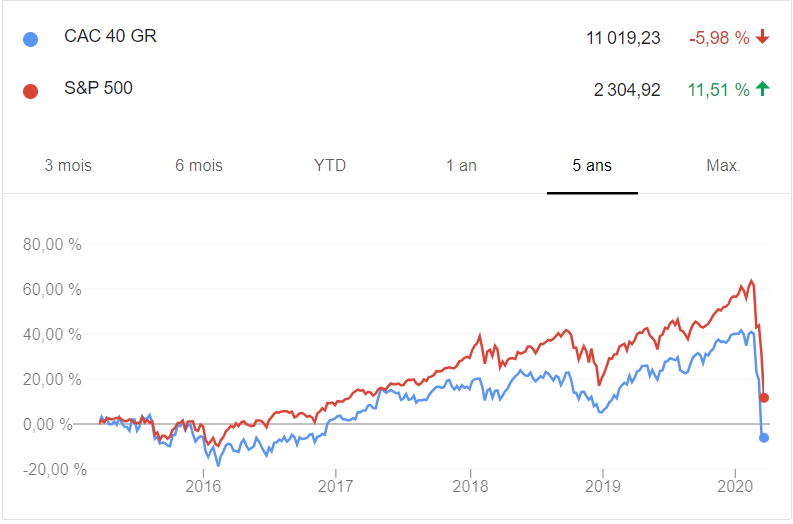

Voici par exemple le S&P500 et le CAC40 sur les 5 dernières années :

On peut donc voir que le prix des actions est devenu très attractif. Alors certes, la bourse peut encore baisser. La chute n’est peut-être pas terminée. Mais quand même, ce n’est pas tous les jours que la bourse chute de plus de 30%.

La dernière fois, c’était lors de la crise de 2008. On est donc sur l’opportunité de la décennie. Oui oui rien que ça !

Si vous avez de l’argent à investir en bourse, c’est maintenant le moment. Il faut y aller progressivement tant que les problèmes ne sont pas réglés, mais ne pas chercher à attendre le point bas car il est tout simplement impossible à trouver (à moins d’un gros coup de chance). Les prix d’aujourd’hui sont déjà exceptionnels.

Les meilleurs articles pour se former en bourse

Comprendre pourquoi la bourse montera toujours à long terme

- Que sont les Dividend Aristocrats, pourquoi ce sont les actions qui performent le plus à long terme et comment espérer devenir rentier avec :

Dividend Aristocrats : Généralité

Comment devenir rentier avec les Dividend Aristocrats

Liste des Dividend Aristocrats Français

Liste des presque Dividend Aristocrats Français

Liste des Dividend Aristocrats en Europe

Comment valoriser un Aristocrats

Apprendre à construire soi-même un bon portefeuille d’actions à dividendes croissants

- Vous ne souhaitez pas investir en actions individuelles et vous êtes intéressés par les ETF :

Comment construire simplement un bon portefeuille d’ETF

Quels sont les meilleurs ETF du PEA

- Vous ne savez pas choisir les actions à acheter et comment les valoriser

Comment analyser et trouver les meilleures actions

Comment faire son screener en bourse

Voilà, maintenant vous n’avez plus aucune excuse pour ne pas commencer !

Me contacter pour une question ou pour la rubrique Conseils Boursiers & Services 🛒 :

etre.riche.et.independant@gmail.com

N’hésitez pas à poster un commentaire.

Si jamais le commentaire ne s’affiche pas directement, c’est normal car je dois d’abord le valider pour qu’il apparaisse (anti-spam).

Mentions légales :

Toutes les informations disponibles sur ce blog sont données à titre indicatif et ne sont en aucun cas des conseils d’achats ou des recommandations au sens de l’AMF.

L’auteur ne saurait être tenu responsable des pertes que pourrait engendrer le lecteur et décline toute responsabilité à l’égard des conséquences éventuelles de l’utilisation du blog.

De plus, les informations pourraient ne pas être actualisées et donc ne fournissent aucunes garanties. Il appartient à chacun de vérifier les données personnellement.

Je suis jeune j’ai encore 20 ans et je viens d’ouvrir un PEA tu me conseilles d’acheter des etf (monde et pays émergents, ou autres) ou des actions en sec tout en sachant que je suis passionné d’investissement boursier je lis beaucoup je m’instruis beaucoup do’c j’ai décidé de me lancer et je souhaiterais faire de la gestion active en investissant 150 par mois pdt 20/30/40 ans

Bonjour Nicolas,

L’investissement boursier en détenant les actions en direct est quelque chose de passionnant mais de complexe. Si vous débutez, le mieux serait peut-être de commencer avec des ETF (le world CW8 par exemple). Ensuite au fil de votre apprentissage vous aurez tout le temps de revenir sur les actions en direct. C’est ce que j’aurais du faire lorsque j’ai commencé il y a un presque 4 ans. Je n’avais pas de stratégie et suffisamment de connaissance, cela m’a couté en performance.

Salut Matthieu

Que penses-tu du rebond de la bourse aujourd’hui (24/03) ? pour ma part je pense à une simple respiration pour mieux rechuter lors de l’annonce du rallongement de la période de confinement et pour total je pense que l’action ne remontera pas tant que le prix du pétrole ne remontera pas !

Bonjour Robs,

Je pense aussi que c’est un rebond technique, et je l’espère. Je suis en attente d’un déblocage d’AV depuis 2 semaines pour investir en bourse cet argent. J’espère qu’il arrivera avant que ça remonte…

Le rebond d’hier vient surtout de l’annonce de la Fed d’injecter des liquidités dans l’économie, un plan énorme, encore plus élevé que celui de 2008.

Je pense aussi qu’il s’agit d’une simple respiration car la gestion de la crise par Trump n’augure rien de bon. Ses déclarations sont assez hallucinantes du reste. Le Pic n’est pas encore atteint chez nous en France et pour les USA il y a un décalage de 10/12 jours. Une fois que les pics seront derrière nous il faudra aussi attendre d’avoir les publications des entreprises pour connaitre l’impact exact pour pouvoir affiner ses choix d’investissement. Pour Total je ne suis pas inquiet. C’est ma plus grosse ligne et elle saura se relever. Ceux qui ont eu la bonne idée de rentrer dessus vers 21/22 euros peuvent déjà en témoigner même si cela va rester très volatil dans les prochaines semaines. Toutefois Total a pris de bonne mesures et ils ont les reins très solides. A cette heure Danone est très tentante et rentrer dessus vers 50/55 euros dans une optique de long terme me semble peu risqué avec un rendement de 3,5/4% à la clef.

Question pour Matthieu : tiens-tu à jour un fichier des sociétés qui ont annoncé le maintien ou couper leur dividende ? Je sais que Publicis a annoncé le maintient de son dividende.

Bon courage à tous.

Bonjour Fabien,

La bourse est toujours dans l’anticipation. Les prix actuels price déjà peut-être tout ce que vous évoquez, je l’ignore…

Je ne tiens pas de liste mais un peu en vrac : publicis confirme le dividende, teleperformance confirme, airbus coupe, Unibail coupe, aux US Boeing coupe.

Je rejoins l’avis de Robs, ce rebond est bien fragile !

Bonjour ! Merci pour ce blog, super boulot 🙂

Si l’on souhaites investir une somme fixe chaque mois (par exemple 500 ou 1000€), est-ce qu’il faut mieux concentrer cette somme sur 1 ou 2 actions pour limiter les frais, ou sur un panel plus large pour diversifier au plus tôt (5/10) ?

Bonjour Benjamin,

Je vous conseille directement de diversifier sur au minimum 5 actions différentes pour réduire le risque. Ce n’est jamais bon d’avoir un portefeuille concentré. Mais évitez quandmeme les ordres < 500€ si possible. Sinon tant que vous n’avez pas suffisamment (moins de 10 000€ par exemple) prenez un ETF world (CW8) puis vous pourrez ensuite basculer sur les actions en direct.

Merci Mathieu pour ces précieux échanges. Je suis tout comme toi en attente de déblocage de fonds. J’espère également que ce n’est qu’un rebonds prématurés, il serait dommage de louper de grosse opportunités mêmes si c’est encore le cas. Qu’est-ce qui permettrait un nouveau recul, une annonce américaine ?

Bonjour Yvan,

Le virus arrive tout juste aux US donc on peut imaginer qu’avec de nombreux morts (les Américains sont très mal couverts niveau assurance santé) les marchés pourraient continuer de chuter.

Je viens de recevoir aujourd’hui mes fonds, je vais donc pouvoir commencer l’investissement mais il faut y aller progressivement.

Bonjour,

Après lecture de votre forum, une interrogation m’est venu : pourquoi ne pas prendre les plus values ? Quand je dis prendre les plus values, je veux pas dire revendre automatiquement une action dans le vert, mais plutôt vendre selon des règles précises et compatibles avec la stratégie dividendes. Cela pourrait passer par la fixation d’un critère de vente qui serait la valeur de la plus value est supérieur à 5 ans de dividendes. Ainsi, la vente diminuera temporairement la rente future mais peu importe car le bénéfice perdu et déjà dans votre poche. De plus vous pouvez investir ou renforcer d’autre action qui sont moins cher sur le marché.

Selon cette stratégie l’aspect psychologique est intacte mais la performance augmente sans pour autant prendre plus de risque car la spéculation sur la monté des prix n’est pas un objectif, c’est seulement si elle arrive qu’on en profite.

Cordialement

Bonjour SKRZ,

Je ne compte absolument pas revendre mes entreprises, cette démarche pénalise la performance car c’est toujours les meilleures positions que vous allez revendre et les moins bonnes que vous allez garder. En suivant ce raisonnement on vendra tout le temps LVMH, Dassault Système, Air Liquide etc…

En plus de cela, il faudrait à chaque revente trouver une entreprise équivalente dans le même secteur à acheter à la place. Il n’y a pas tant de belles entreprises que ça, surtout en France.

Pour terminer, cela ne serait plus non plus une approche semi-passive. Le but d’investir dans les dividendes est de se libérer du temps à long terme pour faire ce qui nous tient le plus à coeur. En passant son temps à faire ce genre d’opération c’est chercher à timer le marché, c’est chronophage et pas forcément performant. Les rares fois où je l’ai fait, les entreprises vendues ont continué de grimper et celles achetées n’ont pas plus monté.

Merci pour votre réponse. Effectivement je n’avais pas pensé au fait cela porte atteinte à la diversification sectorielle, ainsi que sur le long terme les actions de qualités sont croissantes donc les prix monteront sans cesse et les opportunités de les racheter à un prix inférieur quasi inexistantes.

Bonjour Matthieu,

Que pensez-vous de l’action Michelin en 2020 pour le long terme?

Cordialement

Bonjour Ferhat,

Michelin est une belle entreprise, mais assez cyclique et dans le secteur de l’automobile en pleine restructuration et transformation. C’est pourquoi je m’en suis séparé il y a quelques temps. Néanmoins son profil « haut de gamme » aidera peut-être à mieux résister que ses pairs.

Bonjour Matthieu,

Félicitations pour votre blog c’est une mine d’informations bravo!

Pour un investissement long terme 10-15ans, que pensez vous du choix entre un ETF Eurostoxx600 ou de titres de sociétés avec des remparts concurrentiel « Wide/Narrow Moat » comme LVMH, SANOFI, ESSILOR, SAFRAN, AIR- LIQUIDE, SCHNEIDER-ELEC, L’OREAL, VINCI, DASSAULT.S ect…..

Ces sociétés en dehors du dividende sont elle en croissance?

Es ce que les indices battent a long terme les sociétés avec un rempart concurrentiel sur le long terme?

Cordialement.

Bonjour Grégory,

La performance de l’Eurostoxx600 est très mauvaise, je pense que c’est un indice relativement simple à battre avec ce genre d’entreprises. Ce n’est en revanche pas le cas d’un indice comme le MSCI World que très peu de personne n’arrivent à battre.

Bonjour Matthieu,

Merci pour vote réponse je vais m’orienter pour les USA a 45% ETF SP500, 15% NASDAQ100 et 40% titres de sociétés mentionnés sur mon précédent post.